Galaxy에서는 이더 현물 ETF가 출시 후 첫 5개월 동안 50억 달러의 자본 유입을 유치할 것으로 추정합니다.

원본 기사: Ethereum ETF 시장 규모 조정 (갤럭시)

저자: 찰스 유

편집자: Luffy, Foresight News

주요 시사점

- 비트코인 현물 ETF(2024년 1월 11일 출시)는 2024년 6월 15일 현재 누적 순유입액이 151억 달러입니다.

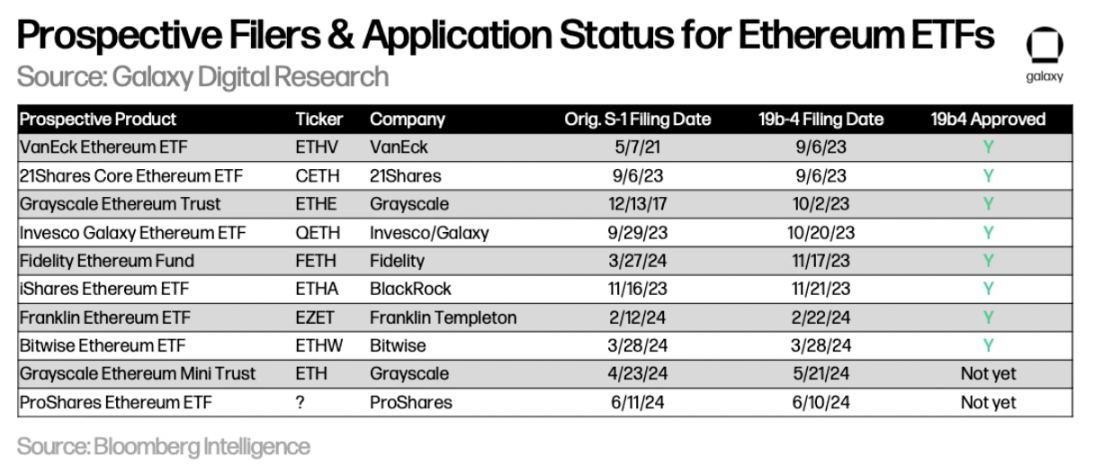

- 9개 발행사가 미국에서 10개의 이더 현물 ETF 출시를 위해 노력하고 있습니다.

- 미국 증권거래위원회(SEC)는 5월 23일 모든 19b-4 신청을 승인했으며, ETF는 2024년 7월부터 거래를 시작할 것으로 예상됩니다.

- 비트코인 ETF와 마찬가지로 순 유입의 주요 원천은 독립적인 투자 자문가 또는 은행, 브로커/딜러와 연계된 투자 자문가라고 믿습니다.

- 우리는 첫 5개월 동안 이더 ETF 순유입이 같은 기간 비트코인 ETF 순유입의 20~50%를 차지할 것으로 예상하고 있으며, 추정 목표는 30%로 월 10억 달러의 순유입을 의미합니다.

- 전반적으로 우리는 ETHUSD가 BTC보다 ETF 유입에 더 가격에 민감하다고 믿습니다. 전체 ETH 공급량 의 상당 부분이 스테이킹, 크로스체인 브리지 및 스마트 계약에 잠겨 있고 중앙화 거래소 더 많은 금액을 보유하고 있기 때문입니다.

몇 달 동안 관찰자들과 분석가들은 미국 증권거래위원회(SEC)가 현물 이더 이더 ETP(거래소 거래 상품)를 승인할 가능성을 무시해 왔습니다. 이러한 정서 ETH를 상품으로 명시적으로 인정하는 것을 꺼리는 SEC의 태도, SEC와 잠재적 발행자 간의 접촉에 대한 소식 부족, 이더 생태계와 관련된 SEC의 지속적인 조사 및 집행 조치에서 비롯됩니다. Bloomberg 분석가 Eric Balchunas와 James Seyffart는 5월 승인 가능성을 25%로 추정했습니다. 그러나 5월 20일 월요일 블룸버그 애널리스트들은 SEC가 거래소 접촉했다는 보도가 나오면서 갑자기 승인 가능성을 75%로 높였다.

실제로 그 주 후반에 이더 Ethereum ETP에 대한 모든 신청이 SEC의 승인을 받았습니다. S-1 청원이 발효되면(2024년 여름으로 예상) 이러한 도구가 실제로 출시되기를 기대합니다. 이 보고서는 비트코인 현물 ETP의 성능을 참조하여 출시 후 이더 ETP에 대한 수요를 예측합니다. 우리는 이더 현물 ETP가 거래 첫 5개월 동안 약 50억 달러의 순 유입을 달성할 것으로 추정합니다(비트코인 ETP 순 유입의 약 30%를 차지).

배경

현재 현물 ETH를 위한 10개의 거래소 거래 상품(ETP)을 출시하기 위해 9개의 발행자가 경쟁하고 있습니다. 지난 몇 주 동안 몇몇 출판사가 퇴사했습니다. ARK는 이더 ETP 출시를 위해 21Shares와 제휴하지 않기로 결정했으며 Valkyrie, Hashdex 및 WisdomTree는 애플리케이션을 철회했습니다. 아래 차트는 19b-4 제출 날짜별로 순서 신청자의 현재 상태를 보여줍니다.

그레이스케일은 그레이스케일 비트코인 투자 신탁(GBTC)과 마찬가지로 그레이스케일 이더리움 트러스트(ETHE)를 ETP로 전환하려고 하지만 그레이스케일도 "미니"이더 ETP를 신청했습니다.

5월 23일 SEC는 모든 19b-4 제출(거래소 ETH 현물 ETP를 최종적으로 상장 할 수 있도록 허용하는 규칙 변경)을 모두 승인했지만 이제 각 발행자는 등록 명세서에서 규제 기관과 왔다 갔다 해야 합니다. SEC가 이러한 S-1 서류(또는 ETHE의 경우 S-3 서류)를 발효할 때까지 제품 자체는 실제로 거래를 시작할 수 없습니다. Bloomberg의 연구 및 보고서에 따르면 이더 현물 ETP는 빠르면 2024년 7월 11일 주부터 거래를 시작할 수 있다고 믿습니다.

비트코인 ETF 경험

비트코인 ETF는 출시된 지 거의 6개월이 지났으며 이더 현물 ETF의 인기를 예측하는 벤치마크로 사용될 수 있습니다.

다음은 비트코인 현물 ETP 거래의 처음 몇 달 동안 관찰한 내용입니다.

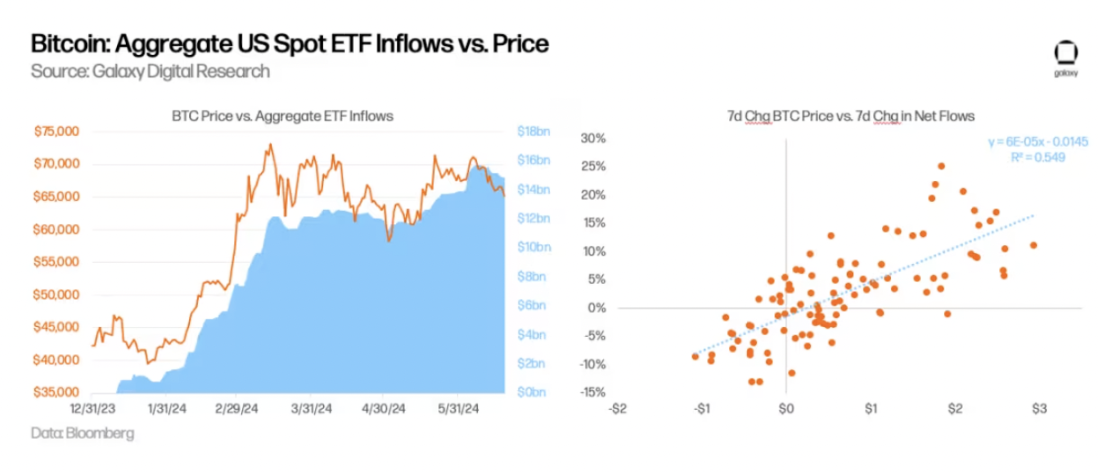

- 현재까지 유입은 상승 추세를 보이고 있습니다. 6월 15일 기준, 미국 현물 비트코인 ETF는 출시 이후 150억 달러 이상의 누적 순유입을 기록했으며, 거래일당 평균 순유입액은 1억 3,600만 달러입니다. 이들 ETF가 보유하고 있는 BTC 총액은 약 87만 BTC로 현재 BTC 공급량 의 4.4%를 차지한다. BTC의 거래 가격은 약 US$66,000이며, 모든 미국 현물 ETF의 총 AUM은 약 US$580억입니다(참고: ETF 출시 전 GBTC는 약 619,000 BTC를 보유했습니다).

- ETF 유입은 BTC 가격 상승에 부분적으로 책임이 있습니다. BTC 가격과 ETF 순유입의 1주간 변화를 회귀 분석하여 r-sq 0.55를 계산했는데, 이는 이 두 변수가 높은 상관관계를 나타냄을 나타냅니다. 흥미롭게도 우리는 가격 변화가 그 반대가 아니라 유입의 주요 지표라는 사실도 발견했습니다.

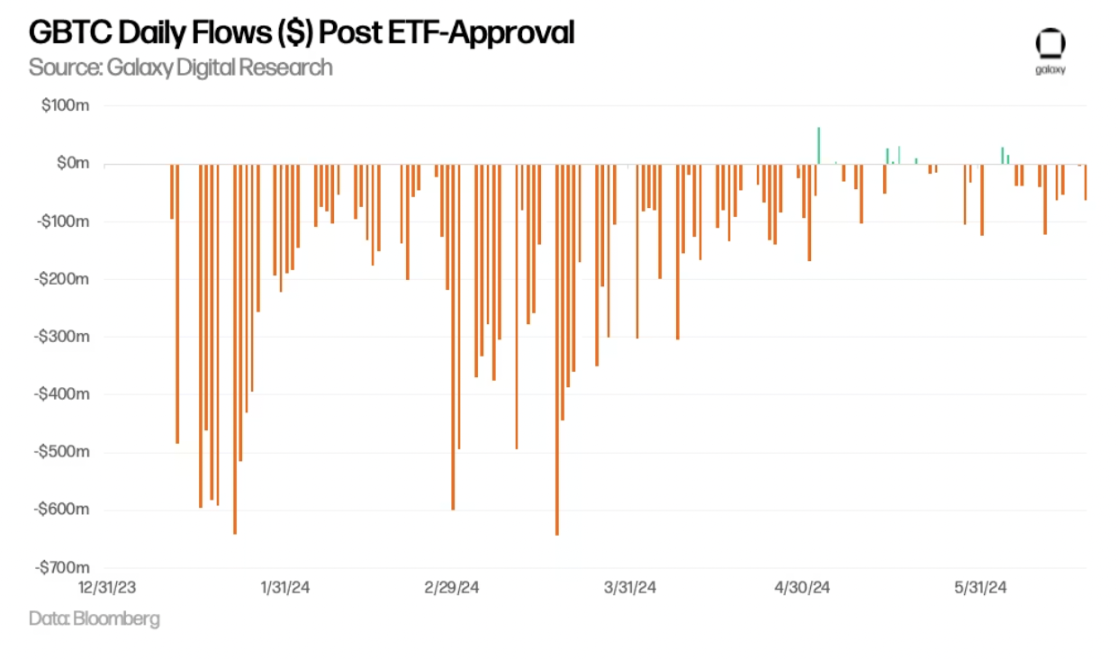

- GBTC는 항상 전체 ETF 흐름에 대한 주요 관심사였습니다. GBTC는 신탁을 ETF로 전환한 이후 초기 몇 달 동안 대량 유출을 경험했습니다. GBTC 일일 유출액은 3월 중순에 정점에 이르렀으며, 2024년 3월 18일 유출액은 6억 4200만 달러였습니다. 이후 유출은 완화되었으며 GBTC는 5월부터 며칠 동안 순유입이 긍정적으로 나타났습니다. 6월 15일 기준, GBTC가 보유하고 있는 BTC 잔액 ETF 출시 이후 619,000에서 278,000으로 감소했습니다.

ETF 수요는 주로 개인 투자자 에 의해 주도되며, 기관 수요도 증가하고 있습니다. 13F 서류에 따르면 2024년 3월 31일 현재 900개 이상의 미국 투자 회사가 비트코인 ETF를 보유하고 있으며, 그 보유 규모는 약 110억 달러에 달하며 이는 전체 비트코인 ETF 보유량의 약 20%를 차지하며 수요의 대부분이 비트코인 ETF 보유량임을 나타냅니다. 개인 투자자 주도함 . 기관 구매자 목록에는 주요 은행(예: JPMorgan Chase, Morgan Stanley, Wells Fargo), 헤지 펀드(예: Millennium, Point72, Citadel) 및 연기금(예: Wisconsin Investment Council)이 포함됩니다.

자산 관리 플랫폼은 아직 고객을 위해 비트코인 ETF 구매를 시작하지 않았습니다. 모건스탠리는 브로커가 고객에게 구매를 권유할 수 있도록 하는 방법을 모색하고 있는 것으로 알려졌으나, 가장 큰 자산 관리 플랫폼은 아직 브로커가 비트코인 ETF를 추천하는 것을 허용하지 않았습니다. 우리는 "비트코인 ETF 시장 규모" 보고서에 브로커-딜러, 은행, RIA를 포함한 자산 관리 플랫폼이 고객의 비트코인 ETF 구매를 돕기까지는 몇 년이 걸릴 수 있다고 썼습니다. 자산 관리 플랫폼으로부터의 유입은 지금까지 미미했지만, 우리는 이것이 단기 및 중기적으로 비트코인 채택을 위한 중요한 촉매제가 될 것이라고 믿습니다.

잠재적인 이더 ETF 유입 추정

비트코인 ETP의 상황을 참고하면 이더 ETP에 대한 잠재적인 시장 수요를 대략적으로 추정할 수 있습니다.

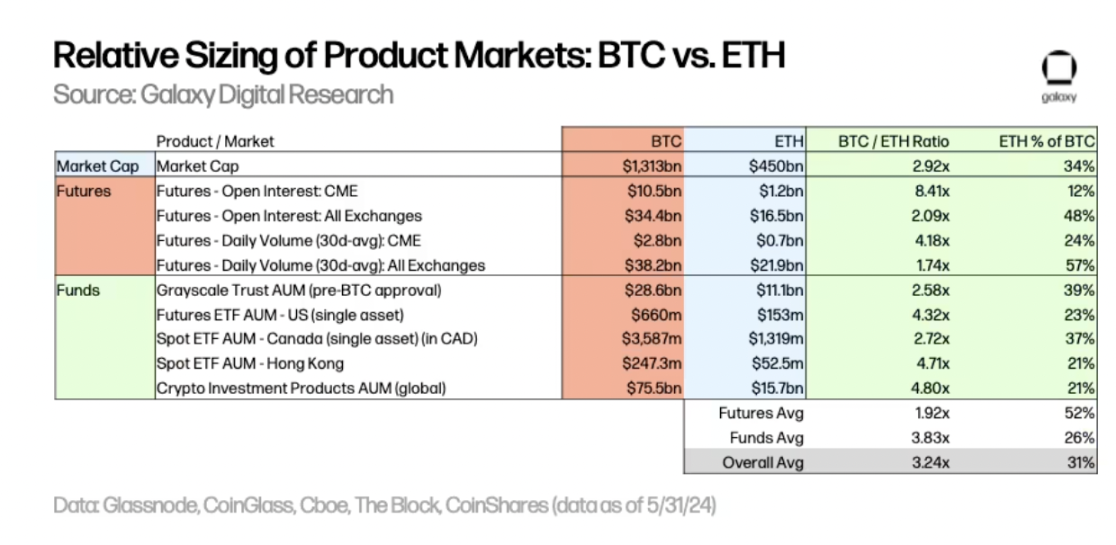

잠재적인 이더 ETF 유입을 추정하기 위해 우리는 BTC와 ETH가 거래되는 여러 시장의 상대적 자산 규모를 기반으로 미국 비트코인 현물 ETF 유입에 BTC/ETH 배수를 적용했습니다. 5월 31일 현재:

- BTC의 시총 ETH의 2.9배입니다.

- 모든 거래소 에서 미결제약정 수준과 거래량을 기준으로 BTC의 선물 시장은 ETH의 선물 시장보다 약 2배 더 큽니다. CME의 경우 BTC의 미결제약정은 ETH의 8.4배이고, BTC의 일일 거래량은 ETH의 4.2배입니다.

- 다양한 기존 펀드의 AUM(그레이스케일 트러스트, 선물, 현물 및 일부 글로벌 시장으로 구분)은 BTC 펀드의 규모가 ETH 펀드의 2.6배 - 5.3배임을 보여줍니다.

위의 내용을 토대로 이더 현물 ETF 유입은 비트코인 현물 ETF 유입의 약 1/3이 될 것으로 예상됩니다(추정 범위 20%-50%).

이 데이터를 6월 15일까지 비트코인 현물 ETF 유입액 150억 달러에 적용하면, 이더 ETF 출시 후 첫 5개월 동안 월간 유입액은 약 10억 달러(추정 범위: 6억~15억 달러당)임을 의미한다. 달마다).

여러 가지 요인으로 인해 일부 밸류에이션이 예상보다 낮았습니다. 그렇긴 하지만, 우리의 이전 보고서에서는 자산 관리 플랫폼의 진입을 가정하여 첫 해 비트코인 ETF 유입을 140억 달러로 예측했지만, 비트코인 ETF는 이러한 플랫폼이 진입하기 전에 이미 대량 유입을 보였습니다. 따라서 이더 ETF에 대한 낮은 수요를 예측할 때는 주의할 것을 권장합니다.

BTC와 ETH의 일부 구조적/시장 차이는 ETF 흐름에 영향을 미칩니다.

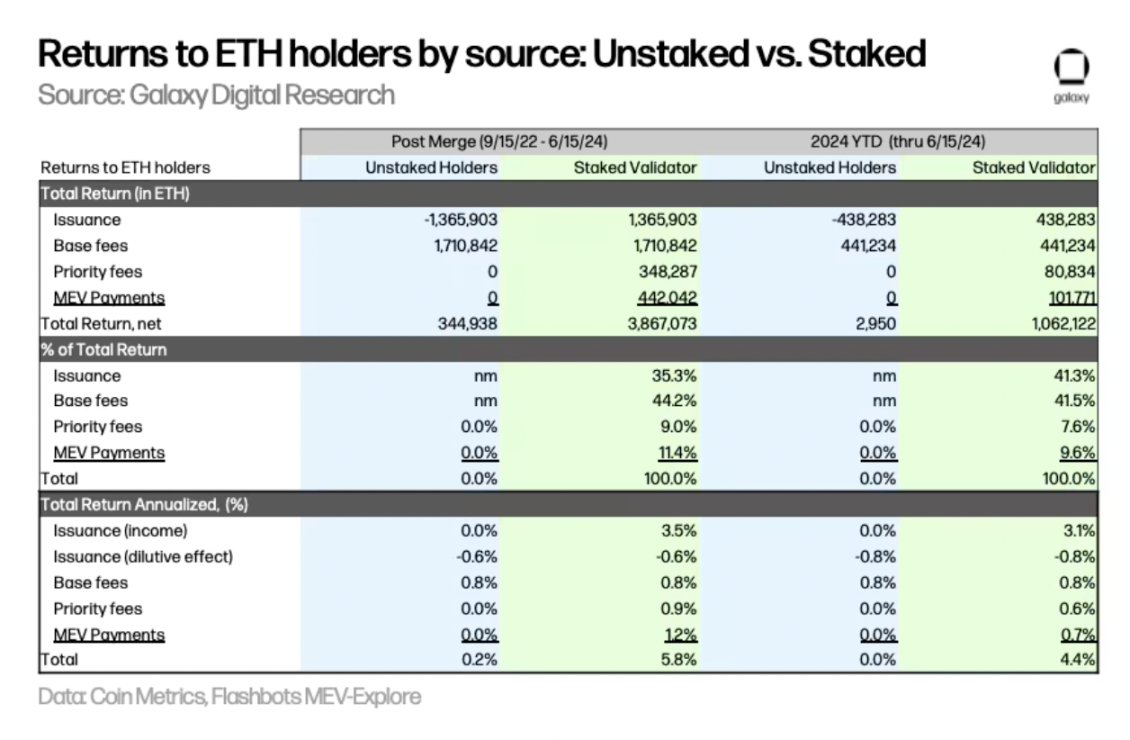

스테이킹 보상이 부족하기 때문에 이더 ETF에 대한 수요가 영향을 받을 수 있습니다. 스테이킹 ETH에는 (i) 검증인에게 지급되는 인플레이션 보상, (ii) 검증인에게 지급되는 우선권 수수료, 릴레이어를 통해 검증인에게 지급되는 MEV 수익을 포기하는 기회비용이 있습니다. 2022년 9월 15일부터 2024년 6월 15일까지의 데이터를 기반으로 현물 ETH 보유자의 스테이 스테이킹 보상 포기에 대한 연간 기회 비용은 5.6%로 추정됩니다(연간 누계 데이터를 사용하면 결과는 4.4%입니다). 큰 차이. 이는 현물 이더 ETF가 잠재적 구매자에게 덜 매력적이게 만들 것입니다. 미국 이외의 지역(캐나다 등)에서 제공되는 ETP는 스테이킹 통해 보유자에게 추가 수익을 제공합니다.

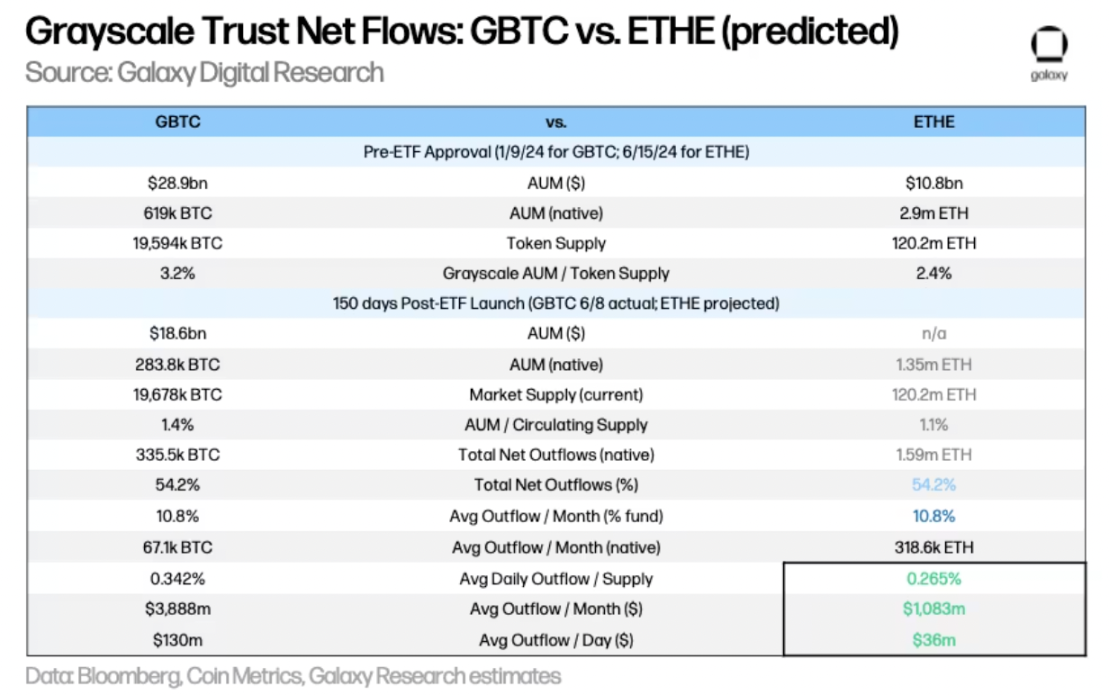

Grayscale의 ETHE는 이더 ETF 유입을 방해할 수 있습니다. GBTC Grayscale Trust가 ETF로 전환하면서 대량 유출을 경험한 것처럼 ETHE Grayscale Trust도 ETF로 전환했습니다. ETHE의 유출율이 처음 150일 동안 GBTC의 유출율과 일치한다고 가정하면(즉, 신탁 공급의 54.2%가 클레임 됨) ETHE의 유출량은 월간 약 319,000 ETH가 될 것으로 추정되며, 현재 가격 $3,400에서는 월간 유출에 도달할 것입니다. 미화 11억 달러 또는 일일 평균 유출액은 미화 3,600만 달러입니다. 이들 신탁이 보유한 토큰은 해당 총 공급량 의 백분율로 BTC의 경우 3.2%, ETH의 경우 2.4%입니다. 이는 ETHE ETF 전환이 GBTC보다 ETH 가격에 더 적은 압력을 가한다는 것을 보여줍니다. 또한, GBTC와 달리 ETHE는 파산 사건(예: 3AC 또는 Genesis)으로 인해 강제 매도되지 않으며, 이는 ETH 및 Grayscale Trust와 관련된 매도 압력이 BTC보다 상대적으로 낮을 것이라는 관점 더욱 뒷받침합니다.

베이시스 거래는 헤지펀드의 비트코인 ETF 수요를 촉진할 수 있습니다 . 베이시스 거래는 비트코인 현물 가격과 선물 가격의 차이를 차익거래하려는 헤지펀드로부터 비트코인 ETF에 대한 수요를 촉진할 수 있습니다. 앞서 언급했듯이 13F 서류에 따르면 2024년 3월 31일 현재 Millennium 및 Schonfeld와 같은 일부 유명 헤지펀드를 포함하여 900개 이상의 미국 투자 회사가 비트코인 ETF를 보유하고 있는 것으로 나타났습니다. 2024년 내내 다양한 거래소 에서 ETH의 융자 요율은 평균적으로 BTC보다 높으며, 이는 (i) ETH 롱(Long) 수요가 상대적으로 크고, (ii) 현물 이더 이더 ETF가 더 많은 베이시스 거래를 가져올 수 있음을 나타냅니다.

ETH와 BTC의 가격 민감도에 영향을 미치는 요소

시총 에 대한 이더 ETF 유입의 추정 비율은 비트코인 흐름의 시가 시총 비율과 거의 동일하므로 가격에 미치는 영향은 거의 동일할 것으로 예상되며 다른 모든 항목도 동일할 것으로 예상됩니다. 그러나 두 자산의 수요와 공급에는 몇 가지 주요 차이점이 있으며, 이로 인해 이더 가격이 ETF 흐름에 더 민감해질 수 있습니다.

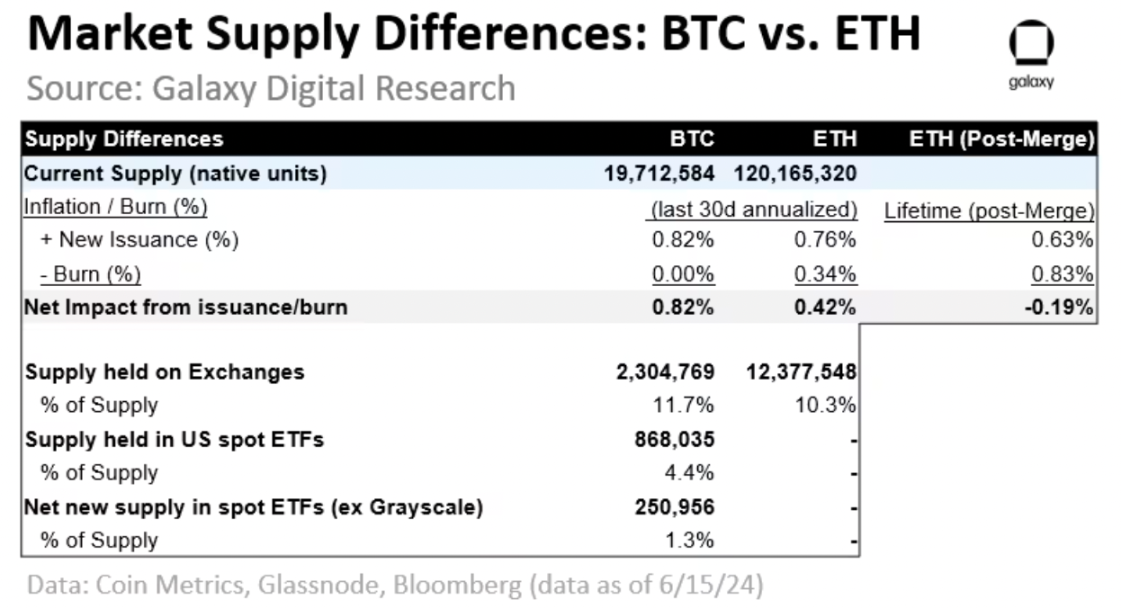

BTC와 ETH 시장 공급 차이

- 거래소 보유하는 공급량: 현재 거래소 ETH보다 BTC 공급량 비중이 더 높습니다(11.7% vs. 10.3%). 이는 ETH 공급량 더 부족할 수 있음을 시사하고 유입량이 시가 시총 에 비례한다고 가정하면 ETH 가격 민감도가 더 높아질 것입니다(참고 : 이 지표는 거래소 주소 속성에 크게 의존하며 데이터 제공자마다 크게 다릅니다.

- 인플레이션 및 파괴: 2024년 4월 20일의 최근 반감 이후 BTC의 연간 인플레이션율은 약 0.8%입니다. 이더 합병 이후, ETH는 스테이킹 에게 지불된 신규 발행량(+0.63%)이 소각된 기본 수수료(-0.83%)로 상쇄되면서 순 마이너스 발행(연간 -0.19%)을 경험했습니다. 최근 달에는 상대적으로 낮은 ETH 기본 수수료(연간 -0.34%)가 신규 발행(연간 +0.76%)을 상쇄하지 못해 연간 순 인플레이션율 +0.42%를 기록했습니다.

- ETF가 보유하는 공급량: 출시 이후 미국 현물 ETF에 진입하는 순 BTC(GBTC 시작 잔액 제외)는 총 251,000BTC로 현재 공급량 의 1.3%를 차지합니다. 1년 기준으로 계산하면 ETF는 583,000 BTC, 즉 현재 BTC 공급량 의 3.0%를 흡수하게 되며, 이는 채굴자 보상으로 인한 희석(0.81% 인플레이션율)을 훨씬 초과하는 것입니다.

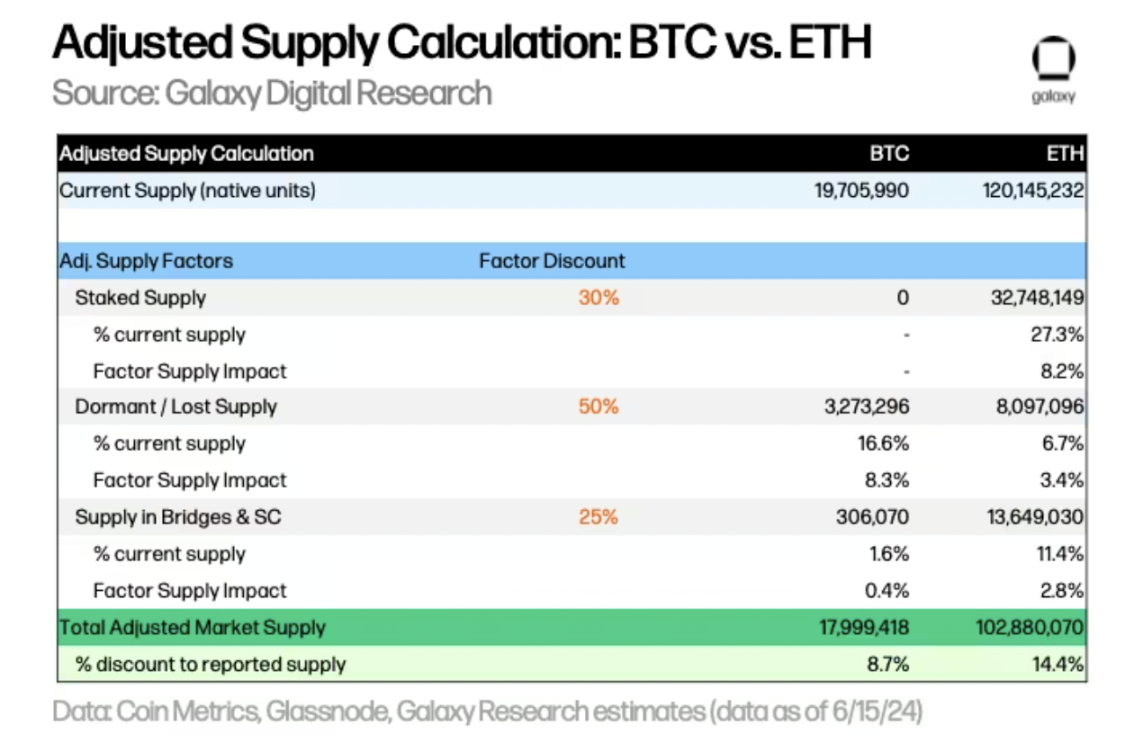

그러나 실제 구매 가능한 시장 유동성은 보고된 현재 공급량 보다 훨씬 낮습니다. 우리는 ETF의 각 자산에 대한 가용 시장 공급량 을 더 잘 표현하려면 스테이킹 공급, 휴면/분실, 크로스체인 브리지 및 스마트 계약에 있는 공급과 같은 요소에 대한 조정이 포함될 것이라고 믿습니다.

BTC 및 ETH 조정 공급량 계산

- 스테이킹 공급(할인: 30%): 스테이킹 ETF에서 구매할 수 있는 토큰의 양이 줄어듭니다. 현재 비트코인에는 스테이킹 기능이 없습니다. 이더 네트워크를 보호하기 위해 ETH를 스테이킹 해야 하지만, 스테이킹 ETH의 일부를 다른 곳에서 사용하기 위해 스테이킹 할 수 있습니다. 현재 스테이킹 ETH 양은 현재 ETH 공급량 의 약 27%를 차지합니다. 가용 시장 공급량 추정하기 위해 30% 할인을 사용하여 8.2%의 공급 할인이 발생합니다.

- 휴면/유실된 공급량(할인: 50%): BTC 및 ETH의 일부는 복구할 수 없는 것으로 간주되어(예: 열쇠 분실, 선박 사고) 사용 가능한 공급량 줄어듭니다. 우리는 10년 이상 휴면 상태인 비트코인 주소와 7년 이상 휴면 상태인 이더 주소를 사용하여 휴면/손실된 공급량 계산합니다. 이는 현재 BTC 및 ETH 공급량 의 각각 16.6% 및 6.7%를 차지합니다. 휴면 주소로 추정되는 일부 주소에 보유된 공급량 언제든지 다시 온라인으로 돌아올 수 있기 때문에 이 잔액 에 50% 할인율을 적용합니다.

- 크로스체인 브릿지 및 스마트 계약을 통한 공급(할인: 25%): 이는 생산 목적으로 크로스체인 브릿지 및 계약에 고정된 공급입니다. 비트코인의 경우, 래핑된 BTC(wBTC)를 위해 BitGo가 보유한 BTC 잔액 약 153,000 BTC이며, 우리는 대략 동일한 금액이 다른 크로스체인 브리지에 잠겨 있어 BTC 공급량 의 약 1.6%에 해당하는 것으로 추정합니다. 스마트 계약에 잠겨 있는 ETH는 현재 공급량 의 11.4%를 차지합니다. 우리는 이 공급량이 스테이킹 공급보다 더 유동적이라고 가정하기 때문에 이 잔액 에 스테이킹 공급보다 낮은 할인(예: 25%)을 적용합니다(즉, 동일한 잠금 요구 사항 및 출금 대기열이 적용되지 않을 수 있음).

BTC 및 ETH의 조정된 공급량 계산하기 위해 각 요소에 할인 가중치를 적용하면 BTC 및 ETH의 사용 가능한 공급량 이 보고된 현재 공급량 보다 각각 8.7% 및 14.4% 적은 것으로 추정됩니다.

전반적으로, 상대적 시총 총액 가중 유입에 대한 ETH의 가격 민감도는 (i) 조정된 공급 요인에 따른 사용 가능한 시장 공급량 낮고, (ii) 거래소 에서 더 높은 공급량 비율이 낮고, (iii) 낮은 인플레이션으로 인해 BTC보다 높아야 합니다. . 이러한 각 요소는 가격 민감도에 승수 효과(추가 효과가 아닌)를 가져야 하며, 가격은 시장 공급 및 유동성의 더 큰 변화에 더 민감한 경향이 있습니다.

미래를 바라보며

앞으로 우리는 채택 및 2차 효과와 관련된 몇 가지 문제에 직면하게 됩니다.

- 할당자는 BTC와 ETH에 대해 어떻게 생각해야 합니까? 기존 보유자가 비트코인 ETF에서 ETH로 마이그레이션합니까? 구성자의 경우 일부 재조정이 예상됩니다. Spot 이더 ETF는 아직 BTC를 구매하지 않은 새로운 구매자를 유치할 수 있습니까? 잠재적 구매자의 구성은 어떻게 될까요? BTC만 보유할 것인가, ETH만 보유할 것인가, 아니면 둘 다 보유할 것인가?

- 스테이킹 기능은 언제 추가할 수 있나요? 스테이킹 보상이 없으면 이더 ETF 채택에 영향을 미칠까요? DeFi, 토큰화, NFT 및 기타 암호화폐 관련 애플리케이션에 대한 투자 수요가 이더 이더 ETF의 채택을 더욱 촉진할 것입니까?

- 이것이 다른 알트코인에 어떤 잠재적 영향을 미치나요? 이더 이후에 다른 알트코인 ETF가 승인될 가능성이 더 높습니까?

전반적으로, 우리는 Spot 이더 ETF의 출시가 이더 의 채택과 더 넓은 암호화폐 시장에 큰 긍정적인 영향을 미칠 것이라고 믿습니다. 이는 주로 다음 두 가지 이유 때문입니다: (i) 암호화폐의 범위 확대, (ii) 암호화폐의 더 큰 수용 규제 기관과 신뢰할 수 있는 금융 서비스 브랜드의 공식 인정을 통해 ETF는 개인 투자자 및 기관 적용 범위를 확장하고 더 많은 투자 채널을 통해 더 넓은 배포를 제공하며 투자 포트폴리오의 더 많은 투자 전략에서 이더 의 사용을 지원할 수 있습니다. 또한 금융 전문가 사이에서 이더 에 대한 이해가 높아지면 투자와 채택이 가속화될 것입니다.

면책조항: 블록체인 정보 플랫폼으로서 이 사이트에 게시된 기사는 작성자와 게스트의 개인적인 관점 만을 나타낼 뿐이며 Web3Caff의 입장과는 아무런 관련이 없습니다. 기사에 포함된 정보는 참고용일 뿐 어떠한 투자 조언이나 제안도 아닙니다. 귀하가 위치한 국가 또는 지역의 관련 법률 및 규정을 준수하시기 바랍니다.