SOL - 황제의 새 옷

내 타임라인은 최근 $SOL 넌센스와 밈코인 변명으로 가득 차 있었습니다. 저는 밈코인 슈퍼 사이클이 현실이고 솔라나가 주요 L1으로서 이더 대체할 것이라고 믿기 시작했습니다. 하지만 데이터를 조사하기 시작했고 그 결과는 말할 것도 없이 놀라웠습니다... 이 기사에서 저는 제가 발견한 내용과 왜 솔라나가 카드의 집일 수 있는지를 제시합니다.

먼저 아래 @alphawifhat 이 간략하게 설명한 불장(Bull market) 시나리오를 살펴보겠습니다 .

ETH와 L2를 비교하면 표시기에 네 가지 다른 설명이 있습니다.

- 사용자 기반의 높은 비율

- 그에 따라 수수료도 인상됩니다

- DEX 거래량이 높습니다.

- 점유비율 크게 증가했습니다.

사용자 그룹 비교:

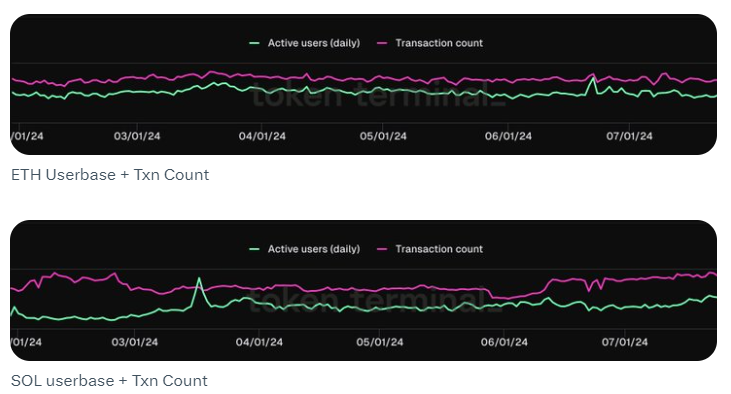

다음은 ETH 메인넷과 SOL 간의 비교입니다(Dencun 이후의 대부분의 수수료는 메인넷에서 발생하기 때문에 메인넷만 비교합니다. 출처: @tokenterminal ):

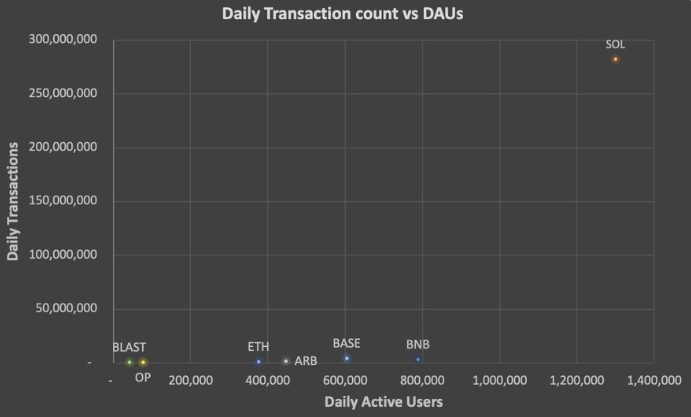

서류상으로 SOL의 수치는 ETH의 일일 활성 사용자(DAU)가 376,300명에 비해 130만 명 이상으로 좋아 보입니다. 그러나 거래 횟수를 믹스에 추가했을 때 이상한 점을 발견했습니다. 예를 들어 7월 26일 금요일 기준 ETH의 거래량은 110만 건, DAU는 376만3000건으로 사용자당 일일 평균 거래량은 약 2.92건이다. 그러나 SOL의 거래량은 2억 8,220만 건, DAU는 130만 건으로 사용자당 하루 평균 217건의 거래가 발생하고 있다 . 나는 이것이 아마도 낮은 수수료, 더 많은 거래 능력, 더 빈번한 포지션 복합, 차익 거래 봇 활동 증가 등 때문이라고 생각합니다. 그래서 다른 유명 체인인 Arbitrum과 비교해봤습니다. 그러나 Arb의 당일 사용자당 거래 수는 4.46건에 불과했습니다. 다른 체인을 살펴봐도 비슷한 결과가 나왔습니다.

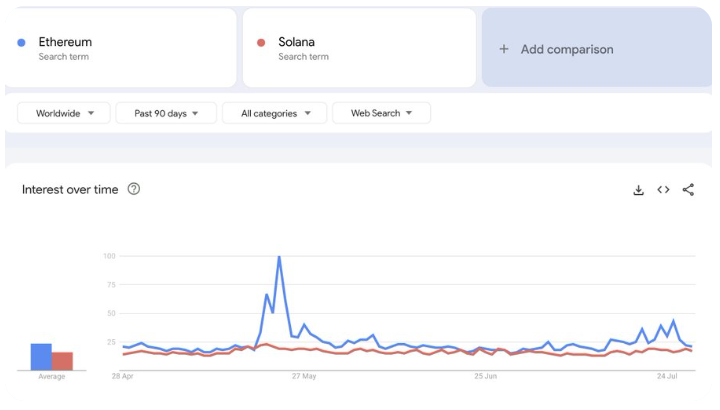

사용자 수가 ETH보다 높기 때문에 Google Trends를 확인했는데 각 사용자의 가치는 매우 불확실합니다.

ETH는 SOL과 동등하거나 앞서 있습니다. DAU 차이와 SOL memecoin 트렌드를 둘러싼 모든 과장된 광고를 고려하면 이는 제가 예상했던 것과 다릅니다. 그럼 정확히 무슨 일이 일어났나요?

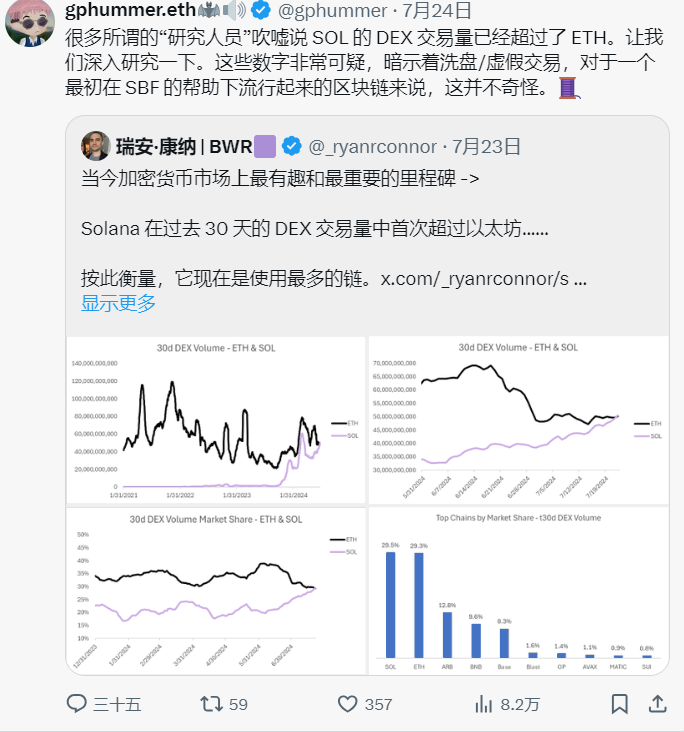

DEX 거래량 분석

거래 횟수 차이를 이해하려면 Raydium의 LP를 살펴보는 것이 도움이 됩니다. 언뜻 보기에도 몇 가지 문제는 분명합니다.

처음에 나는 이것이 이상한 memecoin 퇴화를 유인하기 위해 유동성이 낮은 허니팟 LP에 대한 가짜 거래라고 생각했지만 차트를 보면 훨씬 더 나쁩니다.

모든 낮은 유동성 풀은 지난 24시간 동안 어려움을 겪은 프로젝트 입니다. MBGA를 예로 들면, 지난 24시간 동안 Raydium에서 46,000건의 거래가 발생했으며, 거래량은 1,080만 달러, 2,845개의 독립 지갑 구매 및 판매, 28,000달러 이상의 수수료를 기록했습니다. (비슷한 크기의 합법적인 LP인 $MEW는 11.2K 거래만 생성했습니다.) 관련된 지갑을 살펴보면 대다수가 수만 건의 거래가 있는 동일한 네트워크의 봇인 것으로 보입니다. 그들은 독립적으로 가짜 거래량을 생성하고, 프로젝트가 완료될 때까지 SOL 금액과 거래 수를 무작위로 설정한 후 다음 프로젝트로 넘어갑니다. 지난 24시간 동안 Raydium Standard LP에는 50개가 넘는 카펫이 있었고 거래량은 250만 달러가 넘었으며 총 거래량은 2억 달러가 넘고 수수료는 500,000달러가 넘었습니다. Orca와 Meteora에는 러그가 훨씬 적은 것 같았고 Uniswap(ETH)에서 의미 있는 거래량이 있는 러그를 찾는 데 어려움을 겪었습니다. 분명히 솔라나의 카펫에는 심각한 문제가 있었고, 이는 여러 가지 영향을 미쳤습니다.

- 비정상적으로 높은 거래 대 사용자 비율과 온체인 위조/사기 거래 수를 고려하면 대부분의 거래가 무기물인 것으로 보입니다. 메인 ETH L2에서 일일 거래 대 사용자 비율이 가장 높은 것은 Blast의 15.0x입니다(수수료는 똑같이 낮으며 사용자는 Blast S2를 농사하고 있습니다). 대략적인 비교로서, 실제 SOL 거래 대 사용자 비율이 Blast와 유사하다고 가정한다면, 이는 Solana의 거래(따라서 수수료)의 93% 이상이 무기물이라는 것을 의미합니다 .

- 이러한 사기가 존재하는 유일한 이유는 그렇게 하는 것이 수익성이 있기 때문입니다. 따라서 사용자는 발생한 수수료 + 거래 비용에 해당하는 금액 이상 을 잃게 되며, 이는 하루에 수백만 달러에 달할 수 있습니다.

- 이러한 사기를 배포하는 것이 수익성이 없게 되면(예: 실제 사용자가 돈을 잃는 데 지쳤을 때) 대부분의 거래량과 수수료 수익이 감소할 것으로 예상할 수 있습니다.

- 따라서 사용자, 유기적 지출, dex 볼륨이 모두 지나치게 과장된 것처럼 보입니다.

이러한 결론에 도달한 사람은 저뿐만이 아닙니다. @gphummer는 최근 비슷한 내용을 게시했습니다.

솔라나의 MEV

솔라나의 MEV는 독특한 위치에 있습니다. 이더 과 달리 내장된 멤풀이 없습니다. 대신 @jito_sol 과 같은 사람들은 멤풀 기능을 에뮬레이트하기 위해 오프 프로토콜 인프라를 만들어 전면 실행, 메자닌 공격 등과 같은 MEV 기회를 허용했습니다. Helius Labs는 MEV에 대해 자세히 설명하는 통찰력 있는 기사를 작성했습니다: https://www.helius.dev/blog/solana-mev-an-introduction Solana의 문제는 거래되는 대부분의 토큰이 극도로 불안정하다는 것입니다. Memecoin은 유동성이 낮습니다. , 거래자 일반적으로 거래의 성공적인 실행을 보장하기 위해 거래 슬리피지를 >10%로 설정합니다. 이는 MEV에 가치를 얻을 수 있는 수익성 있는 공격 표면을 제공합니다.

블록 공간의 수익성을 살펴보면 현재 대부분의 가치가 MEV에서 나온다는 것이 분명합니다.

이는 가장 엄격한 의미에서 "실제" 가치이지만 MEV는 수익성이 있는 경우에만 구현됩니다. 즉, 소매업체가 계속해서 밈을 모방(및 순손실을 발생시키는)하는 한입니다. 밈이 냉각되기 시작하면 MEV 수수료 수익도 붕괴됩니다. $JUP , $UN 등과 같이 인프라 건설이 결국 어떻게 순환할지 논의하는 SOL 문서를 많이 봅니다. 이는 매우 가능하지만 변동성이 적고 유동성이 높으며 단순히 동일한 MEV 기회를 제공하지 않는다는 점은 주목할 가치가 있습니다. 숙련된 플레이어는 이러한 상황을 활용하기 위해 최고의 인프라를 구축하도록 인센티브를 받게 됩니다. 제가 조사하는 동안 여러 소식통에서 이들 플레이어가 멤풀 공간을 통제하고 제3자에게 액세스 권한을 판매하는 데 투자하고 있다는 소문을 언급했습니다. 하지만 이 정보는 확인할 수 없습니다. 그러나 몇 가지 명백한 비뚤어진 동기가 관련되어 있습니다. 가능한 한 많은 memecoin 활동을 SOL에 지시함으로써 정통한 개인이 MEV, 해당 밈의 내부 거래 및 SOL 가격 평가를 통해 계속 이익을 얻을 수 있습니다.

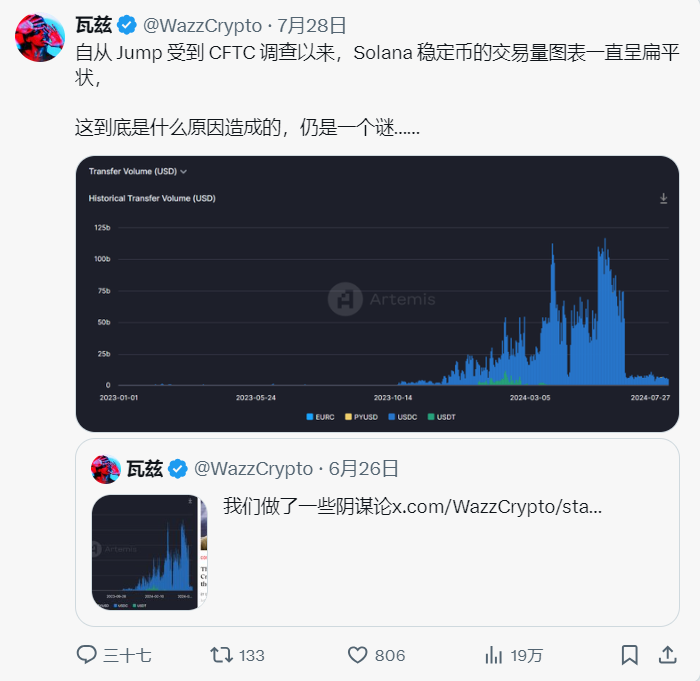

스테이블코인

스테이블코인 거래량+TVL이라고 하면 또 이상한 현상이 있습니다. 거래량은 ETH보다 훨씬 높지만 @DefiLlama 스테이블코인 데이터를 보면 ETH의 안정적인 TVL은 800억 달러인 반면 SOL은 32억 달러에 불과합니다. 내 생각에 스테이블코인(그리고 더 광범위하게) TVL은 게임에 얼마나 많은 스킨이 있는지만 보여주는 저비용 플랫폼의 볼륨/수수료보다 조작하기 더 어려운 측정항목이라고 생각합니다. Stablecoin 거래량 역학은 이를 강조합니다 - @WazzCrypto는 CFTC가 Jump에 대한 조사를 발표한 후 거래량이 갑자기 감소했다고 언급했습니다.

소매 가치 클레임

카펫과 MEV를 제외하고 소매업의 전망은 여전히 암울합니다. 유명인들은 솔라나(Solana)를 선택했지만 결과는 좋지 않았습니다.

Andrew Tate의 DADDY는 -73%의 수익률로 가장 성과가 좋은 유명인 토큰이었습니다. 권투 기술 스펙트럼의 반대쪽 끝에서는 상황이 그다지 나아지지 않습니다.

X를 빠르게 검색하면 내부자 거래가 만연하고 구매자에 대한 개발자 덤핑의 증거도 드러납니다.

하지만 Flip, 내 타임라인은 Solana에서 밈을 거래하여 수백만 달러를 벌어들이는 사람들로 가득 차 있습니다. 이것이 당신이 말하는 것과 무슨 관련이 있습니까?

나는 X에 대한 KOL의 게시물이 더 광범위한 사용자 기반을 대표한다고 믿지 않습니다. 현재의 열광적인 상황에서는 그들이 포지션을 취하고, 토큰을 판매하고, 추종자들로부터 이익을 얻고, 그 과정을 반복하는 것이 쉬울 것입니다. 여기에는 분명히 생존 편향이 있습니다. 승자의 목소리가 패자의 목소리보다 훨씬 더 커서 현실에 대한 왜곡된 시각이 만들어집니다. 상황을 살펴보면 사기꾼, 개발자, 내부인사 , MEV, KOL을 포함하여 개인 투자자 매일 수백만 달러를 잃고 있는 것처럼 보입니다 . 그리고 그들이 솔라나에서 거래하는 대부분의 물건이 지원되지 않는다는 사실도 고려하지 않은 것입니다. 실질적으로. 대부분의 밈이 $floor 에 있다는 사실을 부정하기는 어렵습니다.

기타 참고사항

시장은 끊임없이 변하고 있으며, 정서 변하면 한때 구매자가 인식하지 못했던 요소들이 분명해집니다.

- 체인 안정성이 좋지 않고 중단이 자주 발생함

- 높은 거래 실패율

- 브라우저를 읽을 수 없습니다

- 개발 임계값이 높고 Rust는 Solidity보다 사용자 친화적이지 않습니다.

- EVM보다 상호 운용성이 떨어집니다. 나는 하나의 (중앙 집중화된) 온체인 에 묶이는 것보다 우리의 관심을 끌기 위해 경쟁하는 여러 개의 상호 운용 가능한 체인을 갖는 것이 훨씬 더 건강하다고 믿습니다.

- 규제 관점과 수요 관점 모두에서 ETF의 가능성은 낮습니다. 기사 자체는 현재 상태에서 솔라나에 대한 제도적 수요가 낮은 이유를 강조합니다. @malekanom은 또한 @0xmert 와 함께 전통적인 금융 관점에서 관련이 있다고 생각되는 몇 가지 관점 강조했습니다.

- 최대 배출량 67,000 SOL/일(USD 1,240만)

- FTX Estate 매각에는 여전히 4,100만 SOL(76억 달러)이 잠겨 있습니다. 이 중 750만 개(14억 달러)는 2025년 3월에 잠금 해제되고, 추가로 609,000개(1억 1300만 달러)는 2028년까지 매달 잠금 해제됩니다. 대부분의 코인의 구매 가격은 개당 약 64달러인 것으로 보입니다.

결론적으로

늘 그렇듯이, 곡괭이와 삽을 파는 사람들은 솔라나 밈코인 열풍으로 이익을 얻었지만, 투기꾼들은 종종 자신도 모르는 사이에 전멸했습니다. 제 생각에는 일반적으로 인용되는 SOL 지표는 지나치게 과장되어 있습니다. 또한 대다수의 유기적 사용자는 빠른 속도로 악의적인 행위자에게 온체인 자금을 잃고 있습니다. 우리는 현재 열광적인 단계에 있으며 개인 투자자 유입은 여전히 기존 플레이어의 유출을 앞지르고 있으며 이는 낙관적입니다. 사용자가 지속적인 손실로 인해 지치면 많은 지표가 빠르게 붕괴됩니다. 위에서 언급한 것처럼 SOL은 시장 정서 바뀌면 대두될 몇 가지 근본적인 역풍에 직면해 있습니다. 가격 인상은 인플레이션 압력/잠금 해제를 가중시킬 것입니다. 궁극적으로 저는 SOL이 근본적인 관점에서 과대평가되었다고 생각하며, 기존 정서+ 모멘텀이 단기적으로 가격을 상승시킬 수 있지만 장기적인 전망은 더 불확실합니다. 면책조항 : 과거에 여러 차례 SOL을 개최했지만 현재는 SOL에서 중요한 위치를 차지하지 않습니다. 위에 언급한 관점 중 상당수는 사실이 아닌 내 추측입니다. 나의 가정과 결론에는 오류가 있을 수 있습니다. 항상 주의를 기울이십시오. 이것은 재정적 조언이 아닙니다.