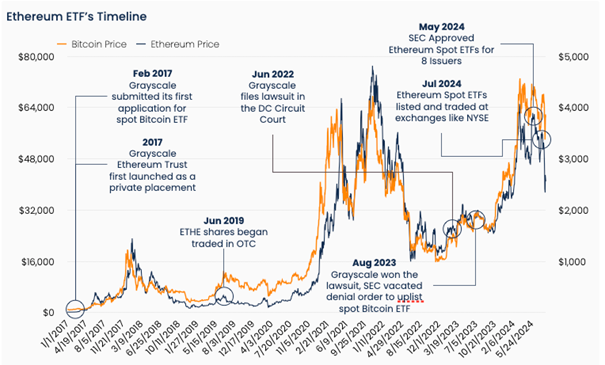

시총 총액 기준 두 번째로 큰 디지털 자산 인 이더 2024년 5월 미국 증권거래위원회(SEC)로부터 ETF 발행 승인을 받았으며, 7월에는 뉴욕 거래소 및 기타 거래 플랫폼에 공식 상장 됐다. 7월 23일부터 그레이스케일의 ETHE, 블랙록의 ETHA를 포함해 총 9개의 이더 ETF가 상장 거래를 시작했다.

이 보고서는 투자자가 이더 현물 ETF에 대한 심층적인 이해를 얻을 수 있도록 돕기 위해 고안되었으며 세 부분으로 구성됩니다.

- 첫 번째 부분에서는 비트코인 ETF의 개발 역사를 검토하고 이더 과 비트코인 자산의 유사점과 차이점을 자세히 설명하며 기초 자산인 이더 의 소득 잠재력을 분석합니다.

- 두 번째 부분에서는 선물 ETF 발행부터 암호화폐 ETF 발행을 촉진한 그레이스케일의 성공적인 어필까지 이더 ETF의 다양한 발전을 검토합니다.

- 세 번째 부분에서는 이더 ETF의 시장 환경을 소개하고 다양한 ETF의 수수료와 특성에 대한 자세한 설명을 제공합니다.

이 문서의 상단이나 하단에서 PDF 형식의 전체 보고서를 다운로드하면 자세한 내용을 확인할 수 있습니다.

ETF – 비트코인에서 이더 까지

암호화폐 ETF는 규정을 준수하는 전통적인 금융 거래소(예: NYSE, NASDAQ)에서 거래될 수 있는 일종의 디지털 자산 펀드를 의미합니다. 이를 통해 투자자는 실제로 통화를 구매하고 보유하지 않고도 비트코인과 같은 암호화폐의 가격을 추적하고 혜택을 누릴 수 있습니다.

일반적으로 암호화폐 ETF는 현물과 선물이라는 두 가지 범주로 나뉩니다. 둘 다 전통적인 투자자를 위한 규정을 준수하는 상품이므로 투자자는 실제 구매 및 보관 업무를 전문가에게 맡기고 이러한 새로운 유형의 자산에 투자할 수 있습니다. 기술적 장애물. 현재 미국 시장에는 비트코인과 이더 두 가지 암호화폐 ETF만 있습니다.

비트코인 ETF 시장현황

현재 미국 시장에서 거래할 수 있는 비트코인 현물 ETF는 35개가 넘으며, 2024년 7월 10일 현재 이들 ETF의 총 자산 관리 규모 502억 9천만 달러에 이릅니다. 평균 사업비율은 1.08%이다. 가장 큰 비트코인 ETF는 자산이 182억 8천만 달러인 iShares Bitcoin Trust IBIT입니다. 지난 1년 동안 가장 성과가 좋은 비트코인 ETF는 GBTC로 164.42%의 수익률을 기록했습니다.

비트코인 ETF 승인 이후, 그레이스케일의 GBTC 상품은 높은 수수료와 많은 초기 참여자들이 수익을 내고 시장을 떠나는 등 다양한 종합적 요인으로 인해 계속 하락세를 보이고 있습니다. 2024년 8월 현재 GBTC의 누적 순 유출액은 미화 190억 4500만 달러입니다. 다른 모든 현물 ETF는 같은 기간 동안 꾸준한 유입을 보였습니다.

우리는 비트코인 ETF가 중앙화 거래소 에 미칠 수 있는 영향에 대해 논의했으며, 또한 비트코인 ETF는 현재 전통적인 금융 기관이 디지털 자산을 규정에 맞게 할당할 수 있는 몇 안 되는 채널 중 하나라는 관점 을 강조했습니다 . ETF 핸드북 2024" .

이더 과 비트코인의 차이점

비트코인 네트워크와 유사하게 이더 이더 비트코인 네트워크와 같은 기본 전송 기능 외에도 사람들이 애플리케이션과 조직을 구축할 수 있도록 코드를 실행할 수 있는 탈중앙화 블록체인 네트워크입니다.

비트코인이 채택한 PoW 작업 증명 합의 메커니즘은 채굴자가 네트워크 보안을 유지하기 위해 대량 전력을 소비하도록 요구합니다. 그러나 현재 이더 네트워크는 네트워크를 보장하는 보다 에너지 절약형 PoS 지분 증명 합의 메커니즘을 채택합니다. 스테이킹 탈중앙화 보안.

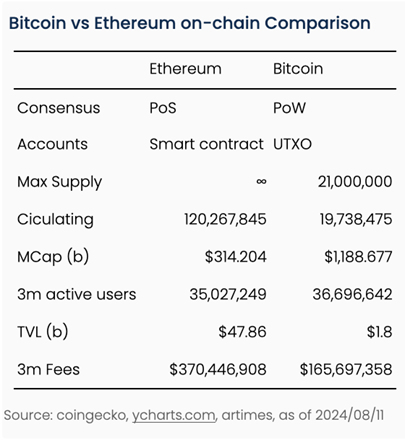

다음 표는 이더 ETF에 관심이 있는 투자자가 기본 자산에 대해 더 깊이 이해할 수 있도록 돕기 위해 비트코인과 이더 간의 주요 온체인 데이터 차이점을 간략하게 요약합니다.

이더 의 잠재력

이더 의 잠재력

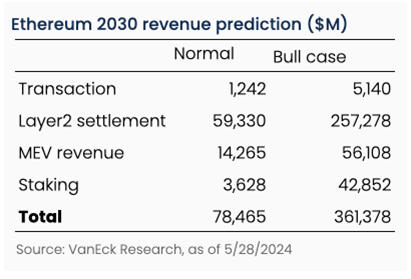

모든 블록체인 애플리케이션 시나리오에서 시장 점유율 의 70%가 이더 과 그 온체인 에서 발생하고 이더 애플리케이션 사용자에게 5% – 10%의 수수료를 부과한다고 가정합니다.

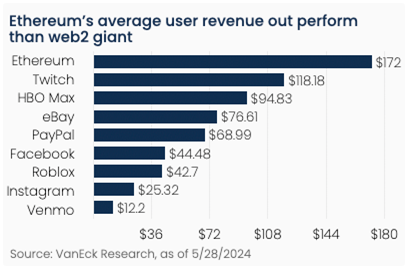

VanEck의 예측에 따르면 이더 MEV 수익, 스테이킹 수익, 네트워크 처리 수수료 등을 합산하면 이더 의 향후 연간 수익은 7,850만 달러에 달할 수 있으며 불장(Bull market) 시나리오에서는 3억 6천만 달러를 초과할 수 있습니다. 미국 달러.  아직은 전통적인 금융 시스템의 권위에 도전할 수는 없지만 다양한 채택 추세는 이더 놀라운 미래 잠재력을 가지고 있다는 우리 믿음의 초점입니다.

아직은 전통적인 금융 시스템의 권위에 도전할 수는 없지만 다양한 채택 추세는 이더 놀라운 미래 잠재력을 가지고 있다는 우리 믿음의 초점입니다.

이더 ETF의 개발 역사

SEC에서 이더 의 첫 번째 개발은 2023년 10월이었습니다. 자산 관리 회사인 Valkyrie Funds는 이미 발행된 비트코인 선물 ETF에 이더리움 ETH 자산을 이더 하고 이름을 Valkyrie Bitcoin and Ether Strategy ETF(BTF)로 변경했습니다. 이더 자산이 ETF 시장에 포함된 것은 이번이 처음이다.

이더 현물 ETF의 성공적인 상장 외부 정치적 요인과 더불어 주로 규제 승인을 얻기 위해 암호화폐 자산을 홍보하려는 자산 관리 회사 그레이스케일의 지속적인 노력에 기인합니다. 2022년 SEC와의 소송에서 승리한 그레이스케일은 2024년 최초의 암호화폐 ETF인 GBTC를 성공적으로 출시했습니다. 4개월 후, 이더 현물 ETF가 빠르게 승인되었습니다.

출처: 코인게코, 2024년 8월 11일 기준

이더 현물 ETF 시장 개요

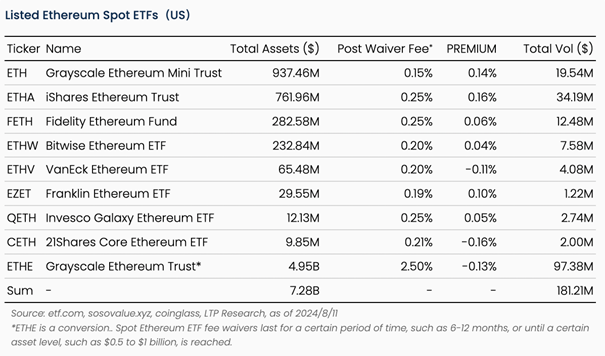

2024년 8월 12일 현재 미국 시장에는 9개의 이더 현물 ETF가 있으며, 자세한 정보는 아래 표와 같습니다.

그 중 가장 큰 펀드는 위에서 소개한 Grayscale이 발행한 ETHE로, 시총 49억 달러 이상으로 전체 시장의 68%를 점유비율, 이전에는 OTC 시장에서만 거래할 수 있었던 신탁 펀드에서 탈바꿈했습니다. .

각 이더 ETF에 대한 자세한 통찰력을 얻으려면 전체 보고서를 PDF로 다운로드하십시오.

각 이더 ETF에 대한 자세한 통찰력을 얻으려면 전체 보고서를 PDF로 다운로드하십시오.

LTP 소개

LTP는 아시아 태평양 지역의 디지털 자산 프라임 브로커(Prime Broker)로 고객에게 중앙 집중식 디지털 자산 거래소(CEX)와 탈중앙화 거래소(DEX) 간의 주요 링크를 제공합니다. 우리는 최첨단 기술을 사용하고 안전, 속도, 저렴한 비용 및 효율성을 보장하도록 설계된 포괄적인 전문 거래 서비스를 글로벌 기관 고객에게 제공합니다.

우리의 글로벌 업무 최고 수준의 보안 조치와 결합되어 고객이 최상의 서비스를 받을 수 있도록 보장합니다. 우리의 전문 지식은 전 세계적으로 거래소, MM (Market Making), 헤지 펀드, 패밀리 오피스 및 펀드의 신뢰를 받고 있습니다.

공식 웹사이트: www.liquiditytech.com

링크드인: https://www.linkedin.com/company/liquiditytech/

X: https://x.com/ltp_primebroker