Foresight News의 Alex Liu 작성

DeFi가 존재하지 않았다면 ETH 가격은 400달러일 수 있습니다. DeFi는 지금까지 ETH에 가장 많은 시총 과 사용 사례를 추가했지만 그 반대는 아닙니다. DeFi가 무시되면서 ETH 생태계의 정서 낮아진 것은 우연이 아닙니다. ETH가 새로운 최고치에 도달할 수 있는 유일한 방법은 DeFi를 통해서이며, 이제 모두가 이를 깨달을 때입니다. ——Sam Kazemian, Frax Finance 창립자

현재 암호화폐 시장은 어떤가요?

이는 알트코인의 베어장 (Bear Market) 입니다 . 비록 BTC가 여전히 최고 $60,000에서 변동하고 있지만, 많은 알트코인은 이번 라운드에서 모든 이익을 되돌리고 심지어 새로운 최저점까지 도달했습니다. 신규 코인은 대부분 '데뷔할 때가 정점'이다.

믿는 사람보다 도박하는 사람이 더 많다 - "가치 투자는 망했고, 스터드 MEME는 궁궐에 산다." 이것은 농담이 아니라, 업계에서 "부 불안"을 느끼는 많은 친구들의 진정한 관점 입니다. 새로운 것에 대해서는 추측하되 오래된 것에 대해서는 추측하지 마십시오 . "그룹 친구들이 서로 단절"하더라도 VC는 "인계"하지 않습니다.

자본 유입 부족 - 소위 "대량 채택"도 없고 소매 유입도 없으며 해당 분야의 모든 사람 간의 상호 PVP만 있습니다. A가 돈을 벌고 싶다면 B는 돈을 잃어야 한다. 함께 케이크를 더 크게 만들 수 있는 방법은 없다.

상황을 어떻게 깨뜨릴 수 있습니까? 저는 DeFi에 르네상스가 필요하다고 생각합니다.

DeFi의 딜레마

DeFi도 이 주기에서 어려움을 겪고 있습니다. 교통이 왕인 시대에 서사적 인기를 잃었고 누구도 관심을 두지 않습니다. 어떻게 이런 상황이 생겼나요?

암호화폐 시장의 90%는 서술형 플레이이며 실망스러운 사실은 대부분의 영향력 있는 Shillers와 KOL이 DeFi 토큰에 관심이 없다는 것 입니다. 몇 분 전에 구입한 밈코인을 홍보하거나 KOL에 대량 의 토큰을 할당하는 새로운 프로토콜과 협력하는 것이 더 수익성이 있을 것입니다.

내러티브를 만드는 사람들이 실제로 DeFi 토큰을 보유하는 경우는 거의 없습니다. KOL은 또한 초기 내부인사 가 되면 가장 큰 이점을 얻을 수 있기 때문에 OG DeFi 프로젝트를 언급하는 것의 가치를 보지 못합니다. 대량 의 토큰 공급량이 팀이나 VC에 의해 보유되고 있으며 대부분은 이미 잠금 해제되었습니다.

따라서 DeFi 토큰을 홍보하는 임무는 프로젝트 빌더 자신과 DeFi를 믿는 사람들의 몫인 것 같습니다.

한마디로, DeFi의 딜레마는 시장 분위기가 격렬해지고 투기꾼들이 우위를 점할 때 피할 수 없는 결과입니다. 하지만 암호화폐 시장이 내러티브 게임의 90%에 더해 실제 사용 사례의 10%를 추구한다면, 시장 합리성이 돌아오면 상황은 수정될 것입니다.

디파이, 미래

DeFi에는 내재적 가치가 있습니다

DeFi 토큰은 사람들이 싫어하는 낮은 유통량, 높은 FDV VC 코인 및 밈 코인과는 완전히 반대되는 가치가 있습니다.

OG DeFi 토큰(AAVE, MKR, COMP, CRV 등):

대부분 유포됐는데

점차 주목받고 있는 수익배분 메커니즘

오랜 시간 동안 입증된 PMF(제품 시장 적합성) 및 장기적인 건물 탄력성

많은 DeFi 프로토콜은 수익성이 높아졌으며 재구매 메커니즘(Maker), 5가지 토큰 모델(프로토콜 수입과 외부 뇌물이 토큰 이해관계자에게 제공됨, Curve) 또는 계획된 수익 공유 메커니즘(Aave)을 갖추고 있습니다. 이러한 토큰을 보유하는 것은 꾸준한 현금 흐름을 유지하는 것과 같습니다.

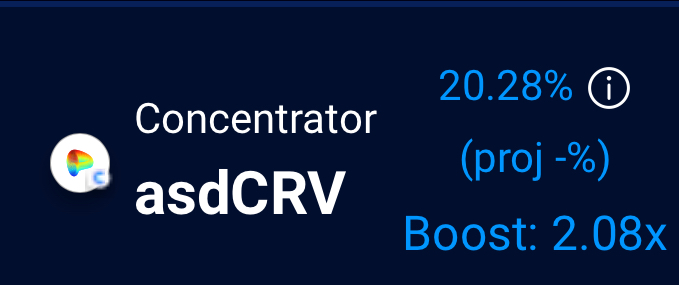

Curve의 현재 유동성 락업은 연간 20%의 수익을 낼 수 있습니다.

DeFi는 핵심 사용 사례입니다.

블록체인이란 정확히 무엇이고 블록체인이 해결하는 문제는 무엇인가요? 누구도 신뢰하지 않는 문제를 해결하기 위해 블록체인은 중개자(은행, 회사)만이 몇 개의 데이터 복사본을 저장해야 하는 기존 산업을 각 참여자가 하나의 복사본을 저장한 후 합의 메커니즘을 사용하도록 변경합니다. 모두가 동의하는 하나의 사본을 결정하기 위해 인정된 공개 원장 - 본질적으로 중복 저장.

중복 스토리지는 더 비싸고 비경제적이며 누군가 프리미엄을 기꺼이 지불할 의향이 있는 사용 사례에 대해서만 중앙 집중식 솔루션과 경쟁할 수 있습니다. 거래, 이체, 대출 등 재산성이 강한 금융활동은 중앙화된 솔루션에 비해 어느 정도의 비효율성과 높은 비용을 견딜 수 있으며 절대적인 보안을 추구할 수 있습니다. 탈중앙화 금융(DeFi)은 블록체인의 자연스러운 핵심 사용 사례입니다.

DeFi는 업계의 방향입니다

현재 시장의 문제: 도박꾼이 신봉자보다 많고 자본 유입 부족은 모두 산업 발전으로 해결될 수 있습니다. 그런데 산업은 어떤 방향으로 발전할 것인가?

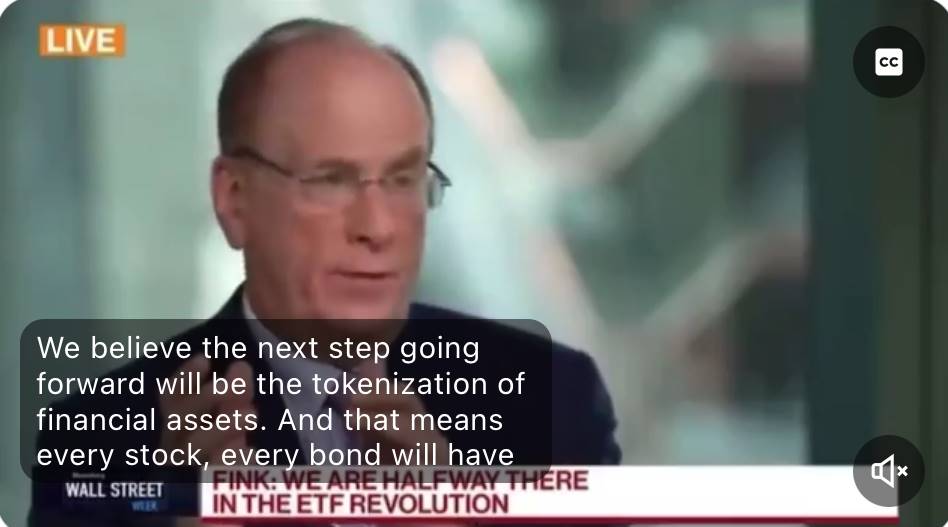

이 사이클의 가장 큰 시작자이자 단독으로 비트코인 ETF 도입을 추진한 진정한 "트렌디 메이커"이자 월스트리트 거대 기업인 Blackrock의 CEO인 Larry Fink는 앞으로 모든 주식, 채권 및 기타 자산이 토큰화될 것이라고 말했습니다. 체인에.

기존 탈중앙화 금융 인프라를 우회하기 위해 금융 자산을 체인에 넣을 수 있나요?

온체인 미국 달러와 온체인 유로 간의 외환 환전 등 안정적인 자산 교환을 위해 Curve를 선택하게 될까요?

온체인 금리 파생상품(전통 시장의 수조 달러)이 Pendle을 직/간접적으로 활용할 수 있나요?

금융 자산의 담보 대출에 대해 코드가 많은 전투를 경험하고 한 번도 실수한 적이 없는 Aave를 고려하지 않습니까? (전통적인 금융은 탈중앙화 소유권을 포기할 생각이 없나요? Aave는 Lido를 위한 특별 시장을 출시할 수 있지만 Blackrock을 위한 특별 시장을 맞춤화할 수는 없나요?)

래리 핑크 인터뷰

DeFi는 산업의 방향이며, 산업 구조를 바꾸는 자금을 흡수할 만큼 규모가 큽니다.

DeFi는 르네상스다

DeFi가 깨어나고 있습니다.

Aave가 수익 공유 계획을 제안한 이후 통화 가격은 바닥에서 거의 두 배로 올랐습니다. Curve Finance 창립자의 대출 포지션 마침내 완전히 청산되었습니다. 모든 "나쁜 소식"이 소진된 후 CRV는 0.18 USDT에서 0.34 USDT로 반등했습니다. 각 프로토콜의 온체인 데이터도 개선되고 있습니다.

Aave의 일일 활성 주소는 8월 19일에 거의 1년 만에 최고치를 기록했습니다.

DeFi 르네상스와 함께 폭력적인 불장(Bull market) 은 아직 멀었나요?

일부 관점 출처: https://x.com/DefiIgnas/status/1824447367417835559