이번 호의 주요 내용 :

1. 코인베이스 현물 추세가 불장(Bull market) 의 복귀를 결정할 수 있습니다.

2. 스테이블코인의 고수익 전략

01

X 관점

1. Crypto Monkey(@monkeyjiang): 암호 불장(Bull market) 의 후반기가 다가오고 있습니다.

(1) 나는 이것이 개인 투자자 베어장 (Bear Market) 한 가장 잔인한 불장(Bull market) 이어야 한다고 생각합니다. 이전 불장(Bull market) 에서.

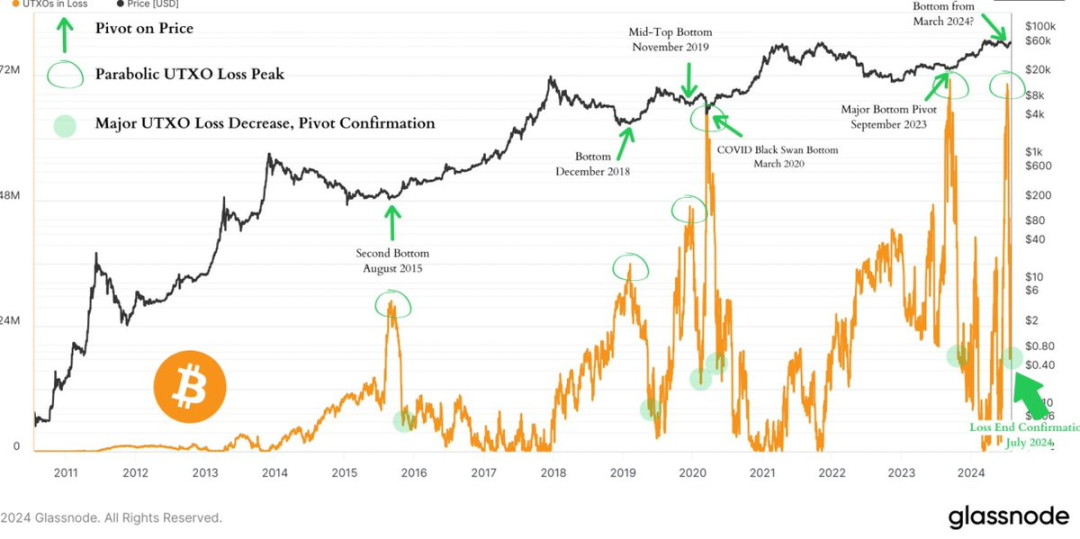

(2) 아래 그림은 UTXO 계정 모델에 따라 계산한 결과를 보여줍니다. 비트코인 지역 최저치 기간 동안 손실된 거래 계정이 급증했으며 베어장 (Bear Market) 사이클의 바닥, 검은 백조 및 주요 상승 관점 피벗 포인트에 있습니다. 극단적인 수준. 2023년 9월과 마찬가지로 2020년에도 코로나19의 블랙스완에 맞춰 녹색 화살표 이후 가격 추세를 살펴보면 빅마켓 단계에 속한다.

(3) 며칠 전 캐시우드 (Cathie Wood) 우리가 불장(Bull market) 의 한복판에 있으며 마지막 단계에 진입할 것이라고 말했습니다. 이는 급속한 가격 폭발 단계입니다. 이는 원숭이 형제의 이전 견해와 일치합니다. 기다리는 것 외에는 다른 방법이 없습니다.

(4) 우리는 모방을 하고 있으며 이제 우리는 모두 정서 해졌습니다. 이제 우리는 어떤 시장 뉴스에도 관심이 없습니다. 이런 정서 그레이트베어마켓의 바닥권과 정확히 같다.

(5) 실제로 비트코인의 추세는 매우 좋았으며, 바닥이 서서히 개선되고 있습니다. 문제는 모방자가 완전히 약하고 비트코인 따라가고 있다는 것입니다. , 모두가 포기하는 것은 가치가 없습니다.

올해 9월에 시장이 Quantitative easing 될 가능성이 높습니다. 몇년을 거쳐 10월에 대부분의 시장이 모방을 시작했습니다. 물론 아직 10월도 두 달 남았습니다. 9월 중순부터 시장이 미리 반응하기 시작하고, 오늘의 사진 내용에 따르면 드디어 새벽이 다가온다.

너무 어렵습니다, 형제님. 저는 베어장 (Bear Market) 그렇게 힘들게 견뎌본 적이 없습니다. 게다가 조정의 규모와 시기도 제게 어려운 것은 암호 불장(Bull market) 다시 이해하는 과정입니다. 다른 사람들과 똑같습니다.

미래의 모든 단계는 새롭고 이전에 발생한 적이 없다는 것을 알 수 있습니다. 앞으로 우리는 시장을 다룰 때 황소와 곰을 재정의할 때 더욱 주의해야 합니다.

2.Phyrex(@Phyrex_Ni): 앞으로 ETH 가격은 더 좋아질 것입니다.

불행하게도 오늘 공식 홈페이지의 데이터와 펀드 통계는 또 상반됩니다. 많은 친구들이 펀드 데이터를 본 것으로 알고 있습니다. #ETH 현물 ETF는 마지막 거래일에 두 번째 긍정적인 유입을 경험했지만 실제로 공식 홈페이지에 제공된 데이터는 다음과 같습니다. 여전히 순유출이 있는 것으로 보이지만 이번에 순유출은 403ETH만 유출되는 등 사상 최저치를 기록했다.

어제의 데이터와 비교하면 그레이스케일의 두 펀드는 큰 변화가 없었습니다. $ETHE는 판매가 둔화되는 조짐을 보이고 있습니다. 현재까지 ETH의 약 25%가 시장을 떠났으며 Mini의 $ETH도 더 많은 ETH를 흡수하기 시작했습니다. ETHE를 이체해야 합니다. ETH 부분으로 오세요.

BlackRock이 순유출 감소의 주요 원인입니다. 오늘 아침 일찍 뉴스를 보았습니다. BlackRock도 #BTC가 하락했을 때 대량 의 ETF를 구입했습니다. BlackRock이 어떻게 했는지 모르겠습니다. 가격이 하락할 때마다 대량 으로 구매하도록 사용자를 교육합니다.

반면, 어제 가격이 하락했을 때에도 ETH 현물 ETF 기관들은 ETHE 사고 외에는 시장을 떠날 기미가 보이지 않았음을 알 수 있는데, 우리도 BTC에서 이런 상황을 목격했는데, 이는 저조차도 일부 투자자들이 느끼는 바입니다. 현재 가격이 매력적이지 않고, ETH의 미래 추세에 대해 여전히 낙관적이며, 서둘러 시장을 떠날 의향이 없습니다.

즉, ETH 현물 ETF 투자자 대부분은 앞으로 ETH 가격이 더 좋아질 것이라고 믿고 있습니다.

3. Crypto_Painter(@CryptoPainter_X) Coinbase 현물 추세에 초점을 맞춰 불장(Bull market) 수익을 결정할 수 있습니다.

CB와 BN 무기한의 거래량 비교, 어젯밤 V 웨이브 전후의 다양한 성과에 주목하세요.

몇 가지 미묘한 차이점이 있습니다. 제가 관찰한 내용에 대해 이야기하겠습니다.

1. 62300의 바닥 회전은 선물로 인해 발생했으며 이는 전체 V-턴의 시작점입니다.

2. CB의 거래량은 가격이 63300을 넘은 후에 입력되었습니다.

3. 초기 매도 시 CB의 거래량이 비례적으로 증가했습니다. 이는 전체 거래량이 아니라 후속 시장 대비 비율을 의미합니다.

4. 가격이 반등한 후 65,000 이상의 공매도(Short) 유동성이 완전히 청산되었습니다. 첫 번째 약간의 조정 동안 CB는 다시 한 번 비례적으로 거래량을 늘렸고 BN 선물은 감소했습니다.

결론: CB의 현물 공급이 소폭 증가한 것으로 보입니다. 그러나 현재 시장은 완전히 선물이 장악하고 있기 때문에 가격은 계속해서 고유동성 영역으로 이동하겠지만 고점이 소폭 하락할 때마다 발생하기 때문입니다. 현물 가격의 지속적인 미미한 매도 압력은 선물 수준의 상승 모멘텀을 약화시킵니다.

따라서 7W 지점으로 돌아가고 싶다면 선물 매수에 의존하는 것만으로는 더 이상 충분하지 않습니다. 결국 포지션 범위의 높은 수준에 도달하는 한 자발적 청산에 직면하게 되며 현물 가격에만 의존하게 됩니다. 하다. CB 현물 가격이 상승을 주도하기 시작하면 불장(Bull market) 다시 시작될 수 있습니다. 현재 현물 가격은 약간 뒤처져 있으며 이는 불장(Bull market) 이 아니라 강세장의 죽음이라는 느낌을 줍니다. .

02

온체인 데이터

불씨(Embers): 암호화폐 고래 밤새 매도하면서 암호화폐 시장이 급락했습니다.

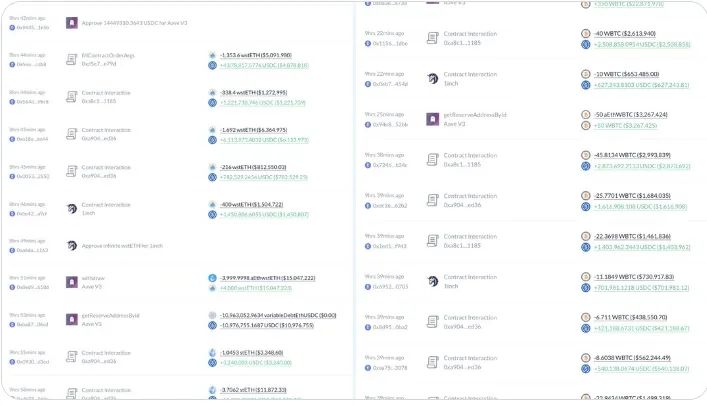

어젯밤 시장이 하락했을 때 고래 온체인 15,444 ETH와 193.4 WBTC를 매도하고 이를 5,998만 USDC로 교환하여 차입금을 상환하고 레버리지를 청산했습니다.

◎15,444 ETH를 4,784만 USDC에 판매, 판매 가격 $3,098;

◎193.4 WBTC를 1213만 USDC에 판매, 판매 가격 $62,742.

◎그런 다음 Aave에서 5,931만 USDC 대출금을 상환했습니다.

이제 그는 완전히 차입되지 않은 후 16,082 ETH($51.1M)와 550 WBTC($35.86M)를 보유하고 있습니다.

주소:

0xb267bbd1c3b0ceafd7e240b192d56c94353b9cfc

0xa923b13270f8622b5d5960634200dc4302b7611e

03

부문의 해석

Coinmarketcap 데이터에 따르면 24시간 동안 가장 인기 있는 상위 5개 통화는 BTC, SOL, ETH, PEPE 및 NOT입니다. 코인게코(Coingecko) 데이터에 따르면 암호화폐 시장에서 가장 높은 성장률을 보이는 상위 5개 부문은 자산 관리, 베이스 생태학, 이더 생태학, PolkaFoundry Red Kite 및 이벤트입니다.

이슈 포커스 - 위험 정서 상승, BTC는 세션 동안 $62,000 달성

금융 시장은 목요일 암호화폐와 미국 주식이 급락하면서 매도세를 보였습니다. 실업수당을 신청하는 미국인 수가 1년래 최고치로 증가해 노동시장이 계속 냉각되고 있음을 나타냅니다. 미국 노동부 자료에 따르면 7월 27일로 끝나는 주에 처음으로 실업수당을 신청한 사람이 24만9천명으로 전주의 23만5천명보다 증가해 2023년 8월 이후 최고치를 기록했다.

또 미국 제조업은 8개월 만에 가장 큰 폭으로 위축됐다. 7월 ISM 제조업 PMI는 46.8로 6월 48.5보다 낮았고 2023년 11월 이후 최저치다. 예상보다 부진한 경제 지표와 엔비디아 같은 칩 주식의 매도세가 어제 파월 의장이 9월 금리 인하를 암시한 이후 정서 상쇄했습니다. 이날 마감 기준 S&P, 다우, 나스닥은 모두 각각 1.37%, 1.21%, 2.30% 하락하며 하락 마감했다. 10년 만기 미국 국채 수익률은 12bp 하락한 3.98%를 기록했는데, 이는 10년 만기 국채 수익률이 4% 아래로 떨어진 지난 2월 이후 처음이다. 미국 달러지수는 0.38% 오른 104.351포인트를 기록했다.

목요일 하락을 앞두고 크라켄(Kraken)의 분석가들은 비트코인 차트에서 상승 관점 차이를 발견했으며 이는 BTC가 곧 사상 최고치에 도전할 수 있음을 시사했습니다.

목요일의 매도세로 인해 비트코인 가격이 50일 및 200일 EMA 아래로 떨어졌기 때문에 이 분석이 장기적으로 사실인지는 지켜봐야 합니다(위 차트 참조). 크라켄 애널리스트들은 “BTC는 이전 최고치(ATH)인 73,666달러를 테스트할 준비가 되어 있는 것으로 보인다. 비록 7월 초 200일 지수 이동 평균(EMA)과 최저치인 56,378달러 아래로 잠시 떨어졌지만, 그런 일은 없었다”고 말했다. BTC는 200일 이동평균을 성공적으로 회복하여 상대강도지수(RSI)에서 상승 관점 다이버전스를 형성했습니다. 이후 BTC는 21일 및 50일 이동평균을 회복하여 분명한 상승 관점 추세를 나타냈습니다. ”

목요일의 매도세에도 불구하고 업계 분석가들은 비트코인을 금과 같은 전략적 예비 자산으로 분류해야 한다는 요구가 제기되는 가운데 암호화폐 시장의 전망이 개선되고 있다는 데 동의합니다.

Swan Bitcoin의 전무이사인 John Haar는 "금과 비트코인은 둘 다 공급량 제한된 화폐 자산입니다. 따라서 금의 현재 총 시총 약 130,000달러로 추산됩니다. 10억 달러이며, 비트코인의 현재 시총 약 1조 3천억 달러(금의 약 10%)이며, 비트코인은 금의 가치 저장 역할을 할 수 있으며, 결제에 매우 적합하다는 부가적인 이점이 있습니다. 교환 매체로).

"우리는 명목화폐의 가치가 하락하거나 시간이 지남에 따라 구매력이 낮아지고 외국 기업들이 미국 달러에서 최대한 멀어지려고 하는 환경을 계속 경험하고 있기 때문에 향후 몇 년 동안 금의 가치가 점진적으로 상승할 것으로 믿습니다." Haar는 "우리는 비트코인의 가격 상승 잠재력이 향후 몇 년 동안 금보다 더 클 것이라고 믿습니다. 우리는 금과 비트코인의 시총 향후 5~10년 내에 동일할 것으로 예상합니다."라고 말했습니다.

04

거시적 분석

CICC: 현재 리스크 자산 조정은 경기침체 거래가 아니다

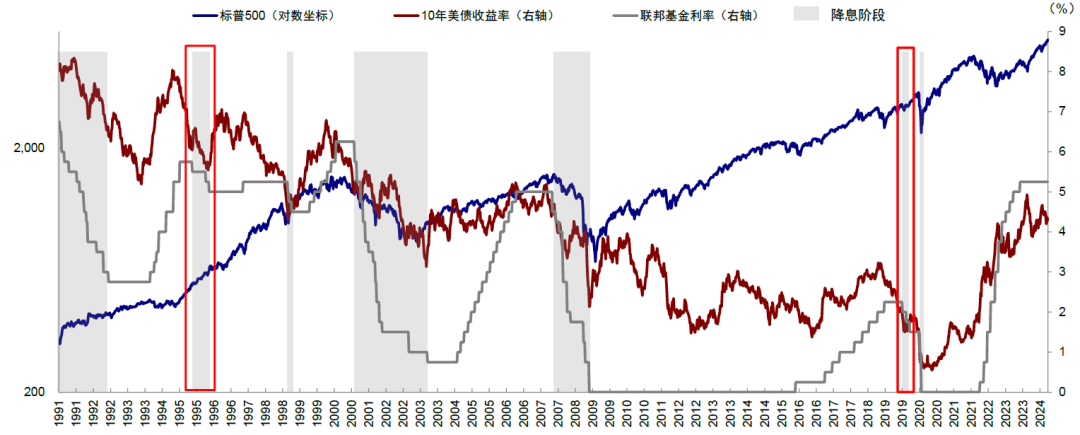

1. 이번 금리 인하 사이클의 '특이성'은 불황이 아닌 금리 인하입니다. 금리 인하는 크게 낮출 필요가 없으며 자산 대응이 선제적으로 이루어집니다.

거시적 환경을 구별하지 않고 역사적 경험을 비교하는 것은 의미가 없을 뿐만 아니라 오해를 불러일으키기도 합니다. 금리 인하의 속도는 그 반대보다는 경기 순환에 따라 더 많이 결정됩니다. 그렇지 않으면 말보다 수레를 앞세우는 것이 될 것입니다. 경기 침체는 금리 인하를 위한 충분조건이지만 필요조건은 아닙니다. 연준은 현재 경기나 1995년과 2019년 주기와 같이 경제가 아직 하락하지 않은 경우에도 금리를 "예방적으로" 인하할 수 있습니다. 현재 미국 경제가 둔화 단계에 있는 것이 사실입니다. 이것이 바로 연준이 금리를 인하할 수 있고 인하해야 하는 이유입니다. 그러나 경기둔화를 단순히 '경기침체'로 볼 수는 없으며, 그렇지 않으면 리스크 자산에 대한 지나친 비관론과 안전자산에 대한 지나친 낙관론으로 이어질 수 있다. 통화 완화. 경기 침체를 초래하는 압력은 일반적으로 1) 예상치 못한 신용 이벤트 충격, 2) 투자수익률 보다 계속 높은 융자 비용으로 인해 신용 사이클이 압박되는 것을 확인하지 못했습니다. 경기 침체의 기초와 신호.

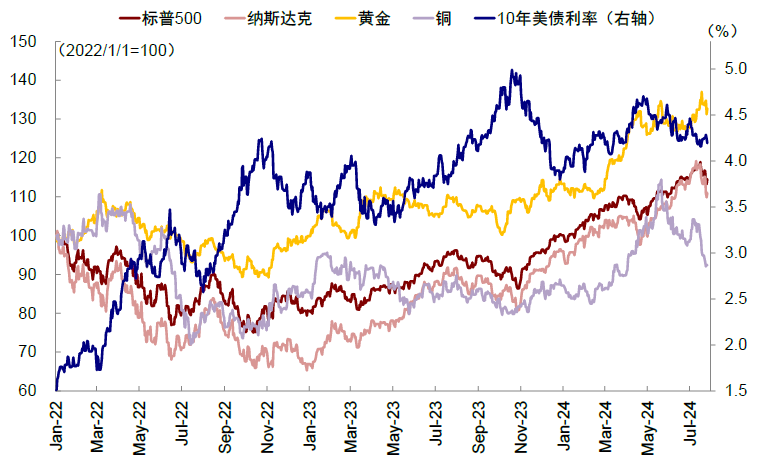

차트: 경제는 경기 침체가 아니며, 금리 인하는 경기 침체 스타일의 금리 인하가 아닙니다.

따라서 이는 이번 금리인하 사이클의 '특이성'도 결정짓는다. 금리를 인하할 수는 있지만 크게 인하할 수는 없다. 로드됨: 1) 배경: 경제는 침체 상태가 아닙니다. 2분기 GDP 데이터와 6월 PCE 데이터 모두 경제의 회복력을 보여줍니다. 따라서 금리인하는 경기침체 금리인하가 아니다. 2) 이유: 경제가 여전히 회복력이 있기 때문에 시장이 금리 인하를 기대하지 않을수록 금리 인하 여지가 커진다. 반면, 시장이 급격한 금리 인하를 조기에 거래하고 금융 여건을 완화하면 경기와 인플레이션이 쉽게 반등하여 후속 금리 인하 여지가 줄어들게 됩니다. 3) 시기: 연착륙 예방적 금리인하는 '변명'이 필요하다. 즉 인플레이션이 하락세를 보이고 있으며 3분기가 될 것으로 추정된다. 4) 빈도: 금리인하가 시작됐다고 해서 큰 폭의 금리인하가 계속되는 것은 아니다. 100bp 정도가 되면 문제가 해결될 것으로 추정된다.

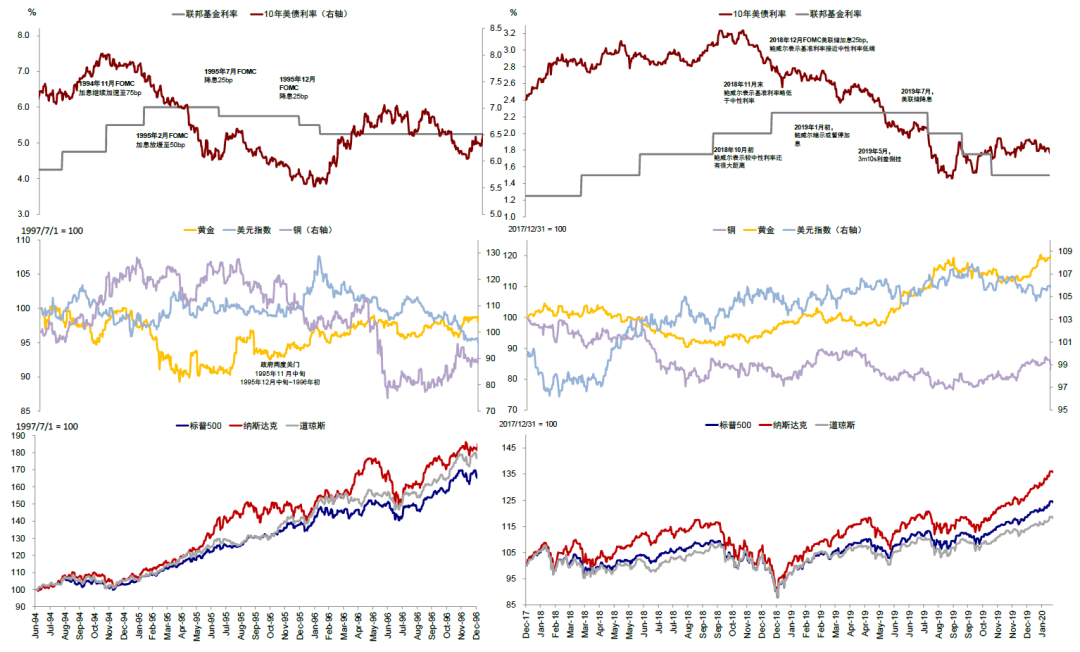

이번 금리 인하가 비슷한 영향 경로를 갖고 있는 것과 비교해 이번 차이가 주로 속도에 반영되는 것은 바로 위의 특징 때문인데, 이를 이해하지 못한다면 더 빨라지고 앞당겨질 수도 있다. 거래에서 "반대"를 수행할 수 있습니다. 연착륙 예방적 금리 인하란 이번 전환이 다른 금리 인하 주기보다 더 일찍 이뤄질 수 있다는 뜻으로, "완화가 절반 이상 됐다"고 강조하는 이유다. 역사상 비교 가능한 기간에는 1995년과 2019년 세 차례에 걸쳐 75bp의 금리 인하가 있었습니다. 금리 인하 이후 미국국채 금리와 인플레이션이 반등했고 지배 자산은 다시 미국 주식과 원자재로 전환되었습니다.

차트: 1995년과 2019년 세 차례에 걸쳐 75bp의 금리 인하 등 역사상 비교 기간

2. 최근 시장거래는 어떤가요? 불황거래는 아닙니다. 리스크 자산 하락과 안전자산 상승 부진이 9월 금리인하 시작에 도움이 될 것입니다.

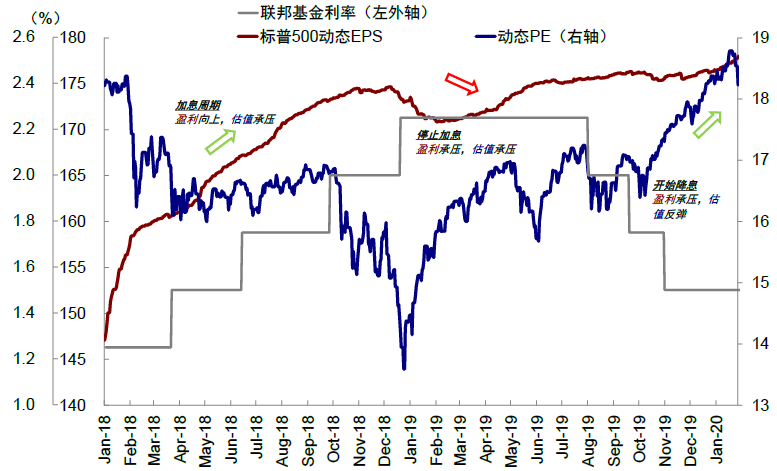

금리 인하 이전에는 해외 자산의 변동성이 커졌고, 특히 미국 증시가 전반적으로 약세를 보이면서 일부 투자자들은 경기 침체 리스크 우려하기도 했다. 우리는 현재 상황이 '불황 거래'라는 판단에 전적으로 동의하지 않습니다. 그렇지 않으면 금과 미국 채권의 추세는 물론 금리 곡선의 가파른 변화('미국 주식이 현재 불경기에 거래되고 있습니까?"). 금리 인하 전 리스크 자산의 성장 둔화와 조정은 자연스러운 현상입니다. 이는 경제 연착륙의 배경이기도 한 2019년에는 미국 주식 이익과 밸류에이션도 압박을 받아 이익이 증가했습니다. 금리 인상 주기, 금리 인상 중단. 당시에는 금리 인하가 시작된 이후에도 여전히 밸류에이션이 압박을 받고 있었고, 밸류에이션이 회복을 주도했으며 수익도 여전히 압박을 받고 있었습니다. 무대 과정. 실적 둔화 속에서도 미국 주식은 2019년 5월 금리 인하 전과 2019년 7월 첫 금리 인하 당시 각각 6.8%, 6.1% 조정을 겪었다.

차트: 7월 24일 금, 구리 및 미국 채권은 미국 주식과 함께 하락했습니다. 이는 전형적인 "불황 거래"가 아니었습니다.

차트: 금리 인하 전에 기업 수익이 압박을 받는 것은 정상입니다.

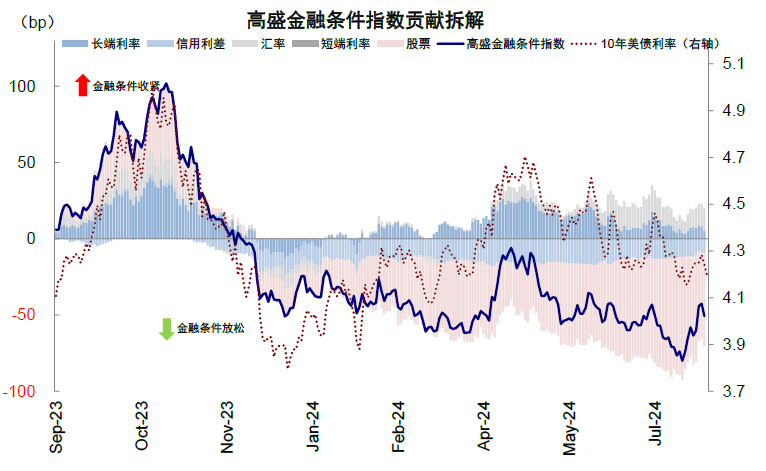

단기적인 조정보다 더 중요한 것은 최근 리스크 자산의 전반적인 감소와 안전자산의 급등 부족으로 인해 금융여건이 긴축되고 부의 효과가 발생하여 연준의 정책 시행에 유리하다는 점입니다. 금리인하. 최근 변동성으로 인해 금융여건지수는 7월 16일 최저치인 98.9에서 6월 10일 이후 최고치인 99.3으로 상승했습니다. 금융여건 긴축은 수요와 인플레이션을 억제하는 데 도움이 되고, 리스크 자산의 변동도 부의 효과를 억제하는 데 도움이 되며, 이는 결과적으로 9월 연준의 금리인하 실행을 촉진하는 데 도움이 될 것입니다. 연준이 금리 인하를 연기한 것은 연초 과도한 금리 인하 거래가 있었기 때문이다. "

차트: 금융 상황 지수는 7월 16일 최저치 98.9에서 99.3으로 상승했으며, 이는 6월 10일 이후 최고 수준입니다.

3. 앞으로 금리 인하를 어떻게 거래할 것인가? 금리 인하가 실현되기 전에는 완화 조치가 반기를 지났고, "분모 자산"은 여전히 이익을 얻을 것이지만, 금리 인하가 실현된 후에는 분자 수혜자가 될 것인지 지켜봐야 할 것입니다. 자산.

이번 금리인하 사이클의 특징은 미국의 성장이 둔화되고 있지만 하락세가 크지 않기 때문에 금리인하 주기와 규모는 그리 크지 않을 것이며, 몇 차례의 금리인하 이후 점차 펀더멘털이 회복될 수도 있을 것입니다. 금리 인하에만 의존하는 분모 거래(예: 미국국채, 금, Russell 2000 및 홍콩 생명공학으로 대표되는 소형주)가 여전히 허용되는 이유는 바로 이러한 이유 때문입니다. 금리 인하가 실현되면 이러한 거래는 "싸움과 후퇴"의 시간이 될 것입니다. 반대로 분모에 더 높은 가격이 책정된 리스크 자산은 금리 인하 전 펀더멘털 둔화로 인해 약화되기 쉽지만 조정을 통해 개입할 수 있는 기회가 더 많아지고 금리 인하 이후 분모 개선의 수혜도 받게 됩니다. 금리인하.

05

연구보고서 선정

@Thor Hartvigsen: 스테이블코인의 고수익 전략을 살펴보세요

새로운 코인이 보다 적당하지만 잠재적으로 보다 현실적인 가치 평가로 출시됨에 따라 에어드랍 농업을 둘러싼 흥분은 줄어들었습니다. 따라서 더 이상 Pendle이나 다양한 대출 시장 등 스테이블 코인을 통해 연간 40% 이상의 수익률을 얻을 수 없습니다. 자신의 포트폴리오의 일부를 스테이블코인으로 유지하는 것을 선호하는 개인적으로 보수적인 투자자로서 저는 지난 주 X에게 시장에서 최고의 스테이블코인 농장에 대해 물었습니다. 저는 여러 팀으로부터 150개가 넘는 응답과 연락을 받았고 자사 제품을 통해 얻을 수 있는 높은 이점을 설명했습니다.

지난 주 동안 이러한 다양한 전략을 살펴본 후, 이 보고서는 스테이블코인(및 구조화된 스테이블코인 카테고리)이 가장 이익을 얻을 가능성이 있는 곳을 제시하려고 합니다.

1.JLP

JLP는 스테이블 코인이 아닙니다. 실제로는 전혀 그렇지 않습니다. 2022/23년 큰 인기를 끌 GMX의 GLP와 유사한 구조의 상품입니다. 하지만 제가 연구한 많은 전략 중에서 JLP는 더욱 심층적인 분석이 필요한 것으로 두드러졌습니다.

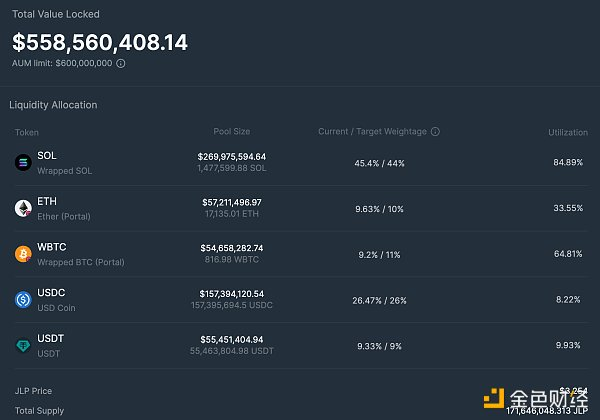

JLP는 Jupiter 거래소 Solana에서 출시한 구조화된 제품입니다. 무엇보다도 Jupiter는 BTC, ETH 및 SOL에서 최대 100배의 레버리지로 영구 선물 거래를 제공하며, JLP는 이러한 거래자 에게 유동성 및 거래 상대 역할을 합니다. JLP는 아래와 같은 자산 바구니로 구성됩니다.

JLP 구성

구매한 JLP 1달러마다 실제로 다음을 구매하는 것입니다.

$0.454SOL

$0.0963ETH

$0.092 비트코인

$0.2647 USD

$0.0933 USD

따라서 JLP의 가격은 무엇보다도 기초 자산의 가격에 따라 달라집니다. BTC, SOL 및 ETH가 상승하면 JLP도 상승하겠지만 스테이블 코인의 약 35%를 포함하고 있으며 그 반대의 경우도 있기 때문에 그 정도는 더 낮습니다. 보다 구체적으로 JLP 가격은 세 가지 요소에 따라 달라집니다.

기초자산 가격(BTC, ETH, SOL, USDC, USDT)

거래자 가 지불하는 수수료

거래자 이익과 손실

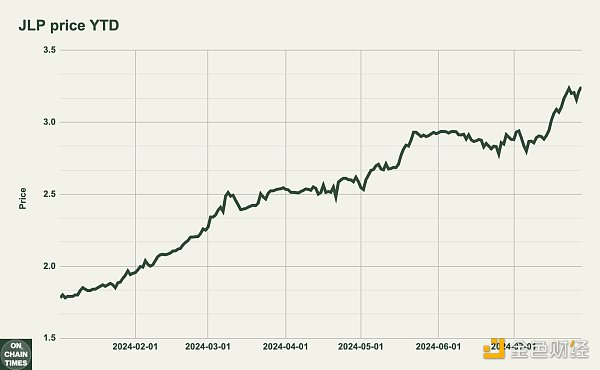

무기한 계약으로 거래자 발생하는 모든 수수료의 75%가 JLP 금고로 들어갑니다. 이는 현재 수수료 수준의 APY 50%에 해당하며 JLP 가격 인상을 통해 누적됩니다. 마지막으로 JLP는 Jupiter 거래자 의 거래 상대 역할을 합니다. 거래자 이익을 얻으면 이익은 JLP 재무부에서 지급되고, 거래자 손실을 내면 손실이 재무부에 추가됩니다. 아래 차트는 연초 이후 JLP 가격을 보여줍니다.

특히 JLP는 기본 자산이 평가되고 거래자 대량 수수료를 부과함에 따라 올해에만 1.78달러에서 3.25달러로 상승했습니다. 이는 61.28% 증가와 매우 작은 감소로, 거의 독점적으로 상승하고 결코 하락하지 않는 차트와 유사합니다. 연간 투자수익률 61.28%는 연간 수익률 106.5%에 해당하며, 이는 모든 유형의 스테이블코인 제품을 훨씬 능가합니다. 그러나 이를 스테이블코인 전략과 비교하는 것은 약간 솔직하지 않습니다. JLP에는 스테이블코인 콘텐츠가 35%만 포함되어 있기 때문입니다. 스테이블코인으로 농사를 짓는 것보다 JLP를 보유하는 것은 더 많은 리스크(예: 거래자 의 PnL 노출)과 기초 자산의 변동성을 감수하는 것을 의미합니다.

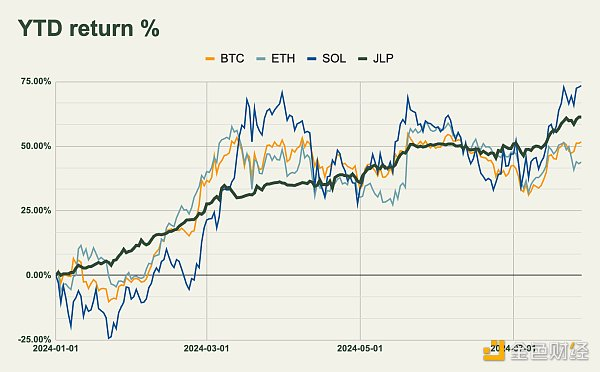

그러나 JLP는 BTC, ETH 및 SOL과 비교하여 어떻게 수행됩니까? 아래 차트에서 볼 수 있듯이 JLP는 올해 현재까지 BTC 및 ETH보다 나은 성과를 거두었지만 SOL만큼은 아닙니다.

하지만 JLP가 SOL을 직접 롱(Long) 보다 안전한가요? 추가 분석을 위해 변동성(리스크) 조정 기준으로 JLP의 BTC, ETH 및 SOL 수익률을 비교할 수 있습니다.

이러한 자산의 연간 현재 가격 성과에서 제로 리스크 수익률을 빼고 변동성으로 나누어 샤프 비율(변동성 조정 수익률)로 알려진 리스크 조정 수익률 측정값을 도출합니다. 이 숫자가 높을수록 투자가 더 좋습니다. 표에서 볼 수 있듯이 JLP에 투자하는 것은 단순히 BTC, ETH 또는 SOL을 보유하는 것보다 변동성이 훨씬 적기 때문에 변동성 조정 기준으로 연초 대비 확실한 성과를 거두었습니다. 과거 성과가 미래 성과를 나타내는 것은 아니지만 여전히 흥미롭습니다.

그러나 JLP에는 변동성 이외의 리스크 벡터가 포함되어 있기 때문에 변동성 조정 수익률은 리스크 조정 수익률과 동일하지 않습니다. JLP를 보유하면 스마트 계약 리스크 에 노출되며, 거래자 막대한 이익을 얻는 경우(일부 JLP 자금 고갈) 가격에도 부정적인 영향을 미칠 수 있습니다. Jupiter에서는 거래할 롱테일 자산이 없기 때문에 가격 조작의 리스크 최소화되며 GLP가 부분적으로 고갈될 때 AVAX와 같은 이벤트가 발생할 가능성은 희박합니다.

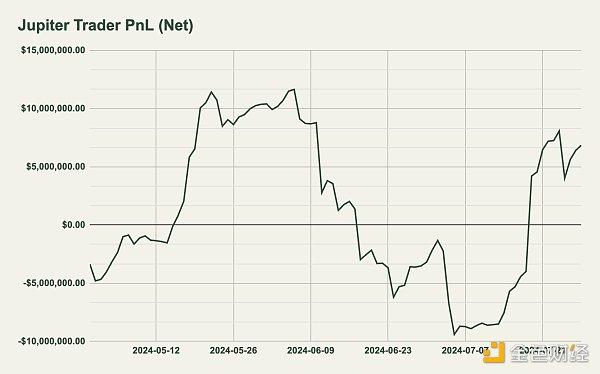

그럼에도 불구하고 JLP 거래 상대 리스크 정량화하기 위해 Jupiter 거래자 의 전반적인 성과를 조사할 수 있습니다. 아래 차트는 지난 3개월 동안 Jupiter의 순 거래자 이익과 손실을 보여줍니다.

특히 거래자 지난 3개월 동안 누적 수익이 685만 달러로 순수익을 유지했습니다. 이는 JLP의 금고에서 685만 달러가 거래자 에게 지급되어 실적에 부정적인 영향을 미쳤음을 의미합니다. 그럼에도 불구하고 JLP의 실적은 거래자 동시에 지불하는 높은 수수료 덕분에 여전히 강세를 유지하고 있습니다.

2. 시럽

Syrup은 Maple Finance RWA 대출 시장을 기반으로 구축된 프로토콜입니다. Syrup에서 예금자는 기관에 초과 담보 대출을 제공함으로써 투명한 방식으로 TradFi 수익을 얻을 수 있습니다. Syrup의 USDC 예금자는 기관 차용자가 지불하는 연간 16~20%의 수익을 얻을 수 있습니다.

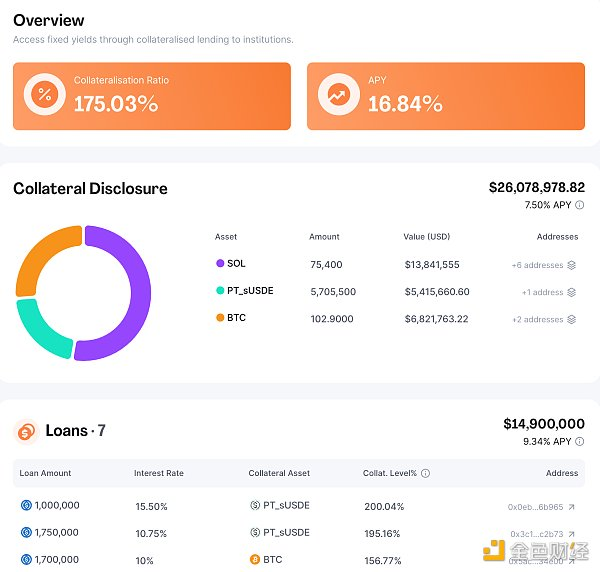

현재 사용자는 4,150만 달러의 TVL(USDC)을 예치했으며 이 자금은 기관에 대출됩니다. 이들 기관은 2,600만 달러를 담보(SOL, PT-sUSDe, BTC)로 설정하고 1,490만 달러를 빌렸습니다. USDC 대출 기관에 제공되는 수익률은 기관 담보 수익률(7.5% APY)과 USDC 차입 금리(9.34% APY)에서 나옵니다. 이 모든 것은 아래 이미지에서 볼 수 있습니다.

시럽파이낸스

이 외에도 Syrup은 대출 기관에 "포인트"를 제공하며 올해 말에 토큰을 출시할 것이라는 소문이 있습니다. USDC를 잠그면 획득 포인트가 두 배가 되지만 리스크 증가합니다.

3. 추가소득

PYUSD

PYUSD는 페이팔(Paypal)이 발행한 스테이블 코인으로, 공급량 은 6억 개 이상으로 늘어났습니다. Paypal은 현재 Kamino Finance의 PYUSD 예금자에게 대량 보너스를 제공하고 있습니다. 수익률은 약 20% APY입니다.

모르포

Morpho는 시장 및 전략 개발을 주도하는 소위 "큐레이터"가 있는 탈중앙화 형 무허가 대출 시장입니다. Gauntlet 및 Steakhouse와 같은 큐레이터 마켓플레이스의 USDC 대출 기관은 특히 $MORPHO 보상을 고려할 때 꽤 좋은 수익을 얻고 있습니다.

평소

Usual은 최근 RWA가 지원하는 USD0 및 USD0++ 스테이블 코인을 출시했습니다. USD0++를 보유하면 RWA 담보 소득과 "알약"(포인트)을 얻을 수 있습니다. 첫 번째 캠페인은 최근에 시작되었으며 99일 동안 지속됩니다. Ethena와 마찬가지로 Usual은 스테이블코인을 다양한 프로토콜에 통합하여 에어드랍 에 앞서 추가 포인트를 얻을 수 있는 다양한 방법을 제공합니다. 제발

4. 결론

그렇다면 스테이블코 채굴 만으로 시장을 이길 수 있을까요? 정상적인 시장 상황에서는 그렇지 않을 수도 있습니다(아마도 시장이 크게 하락하는 경우에만). 그러나 포트폴리오의 유휴 부분에서 높은 수익률을 얻으면 엄청난 추가 수익을 얻을 수 있습니다(이러한 전략에는 리스크 따른다는 점을 염두에 두십시오).

JLP는 특히 흥미롭습니다. 스테이블 코인은 아니지만 구조화된 상품임에도 불구하고 변동성이 적으면서도 시장 대비 우수한 성과를 보이고 있습니다. SOL이 올해 남은 기간 동안 강세를 유지하고 JLP가 계속해서 높은 수수료를 부과한다면 강세를 이어갈 가능성이 높습니다.