작성자: Zixi.eth

이더리움(ETH)/솔라나(SOL)을 3년 동안 보유해왔는데, 시장은 거짓말하지 않습니다. 1년 반 동안 사용자들이 발로 투표한 답변은 다음과 같습니다:

이더리움(ETH) 전체의 자금과 개발자가 솔라나(Solana)보다 여전히 >입니다;

이더리움(ETH) 메인넷의 사용자들이 이미 L2로 이동했지만, L1이 L2의 가치를 여전히 약하게 포착하고 있는 반면, 솔라나(Solana)의 사용자 수는 이더리움(ETH) L1보다 훨씬 더 많습니다;

이더리움(ETH)으로 정의된 자산 사이클이 솔라나(SOL)으로 정의된 자산보다 적습니다;

이더리움(ETH) 생태계의 방향이 잘못되었습니다.

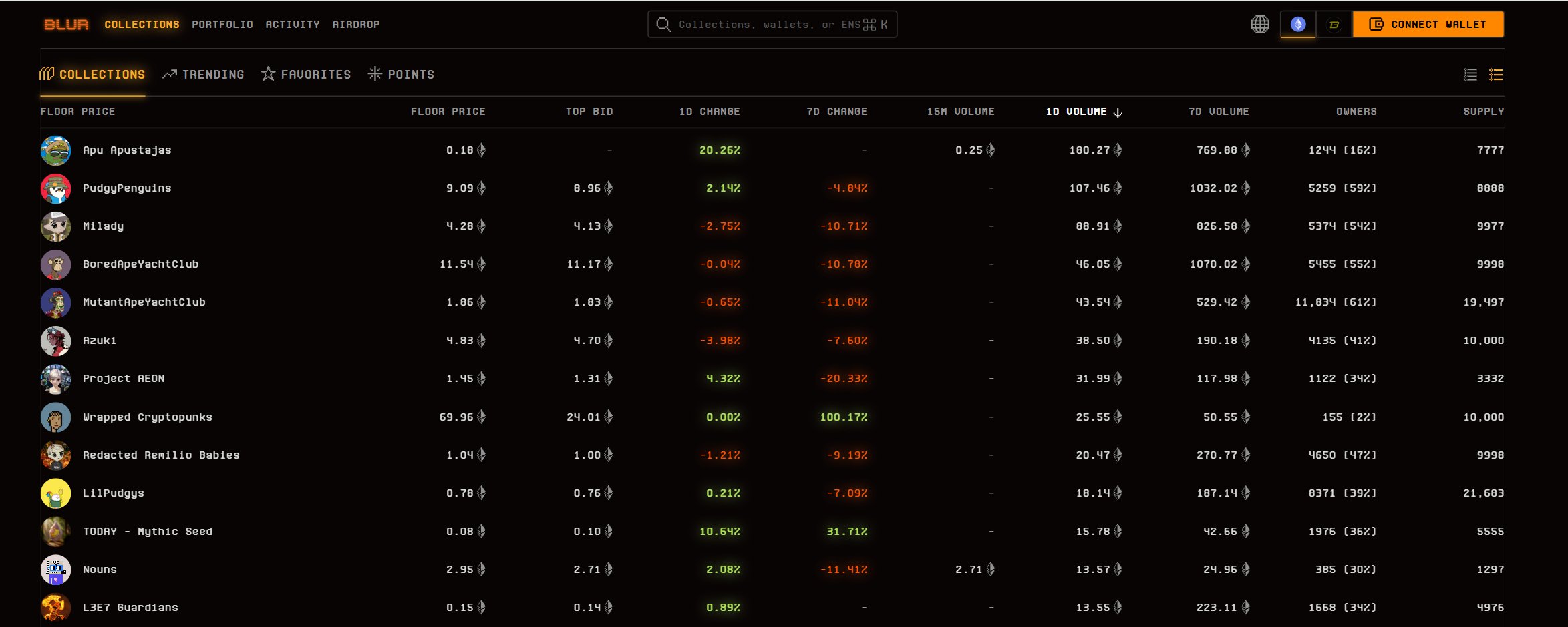

과거에 우리가 공공 체인을 판단하는 기준은 기본적으로 다음과 같았습니다: 1. 자금 TVL; 2. 개발자 수; 3. 사용자; 4. 생태계; (5. 시장 조종 여부). 우리는 이 5가지 관점에서 현재의 이더리움(L1+L2)과 솔라나(Solana) 생태계를 지속적으로 심층 분석할 것입니다.

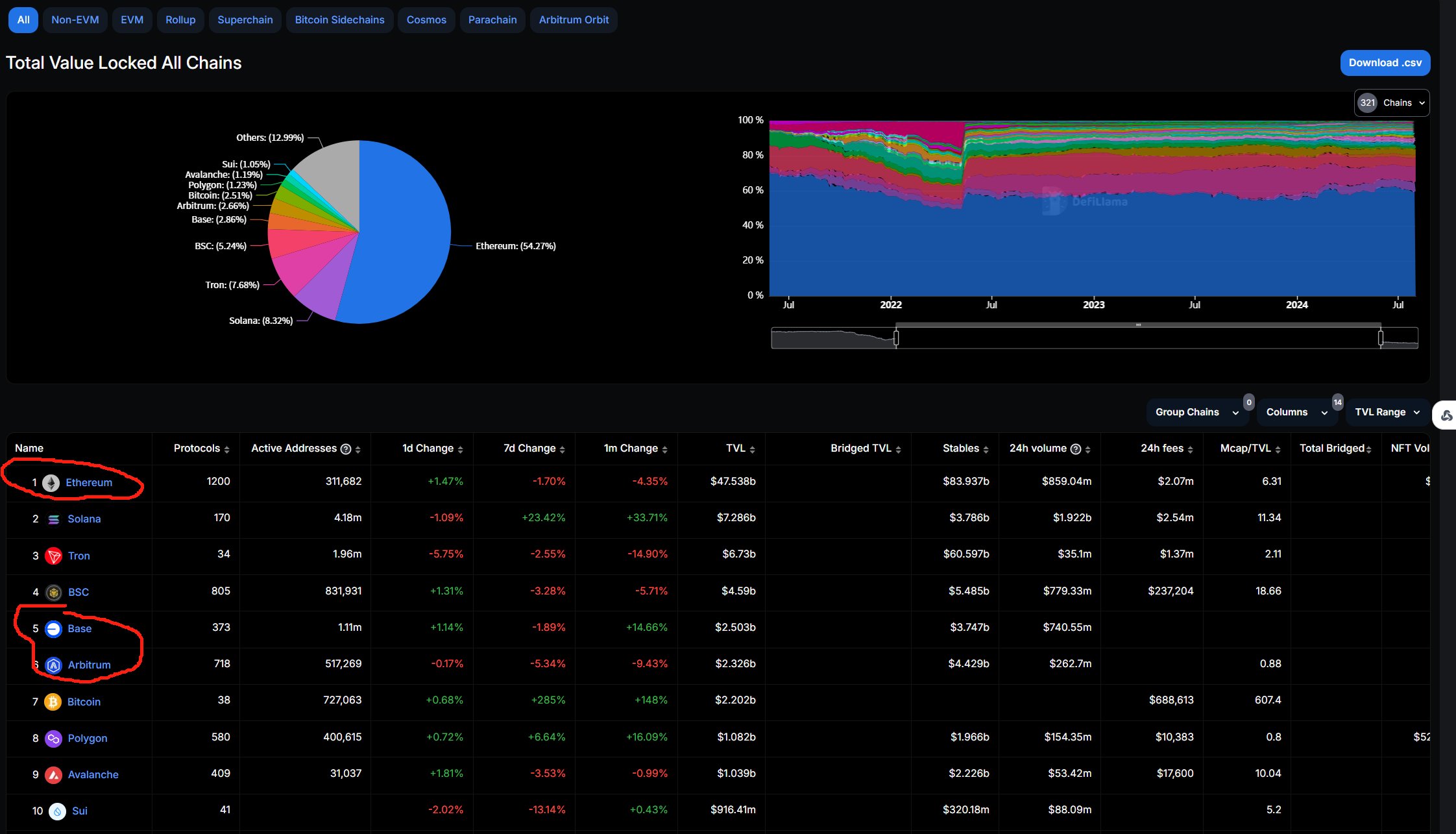

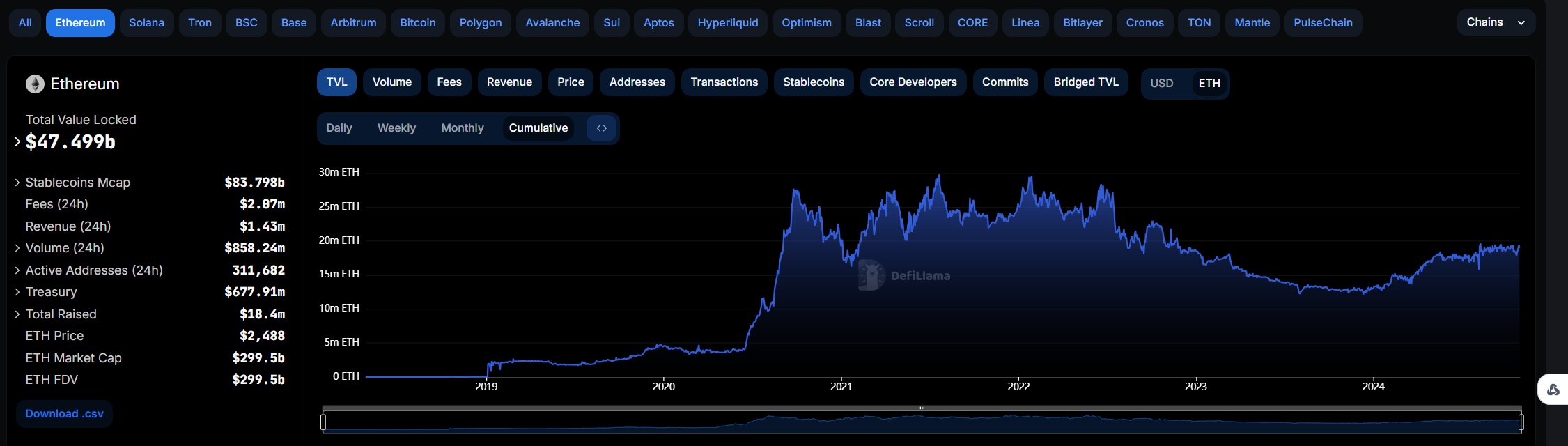

1. 자금 규모 관점

이더리움 메인넷이 솔라나를 크게 앞서고 있습니다. 3년 동안 추세가 변하지 않았으며, 2021년부터 이더리움 TVL이 50%-60%를 계속 유지해왔습니다. 최근 이더리움 TVL 지배력이 다소 하락했지만, Base/Arbitrum의 TVL을 포함하면 전체적으로 60% 수준을 유지하고 있어 2021년 불장 시기와 비슷한 수준입니다. 주목할 만한 점은 솔라나 TVL이 현재 8%까지 크게 성장했다는 것으로, 2021년 1%-3% 수준에서 큰 폭으로 증가했습니다.

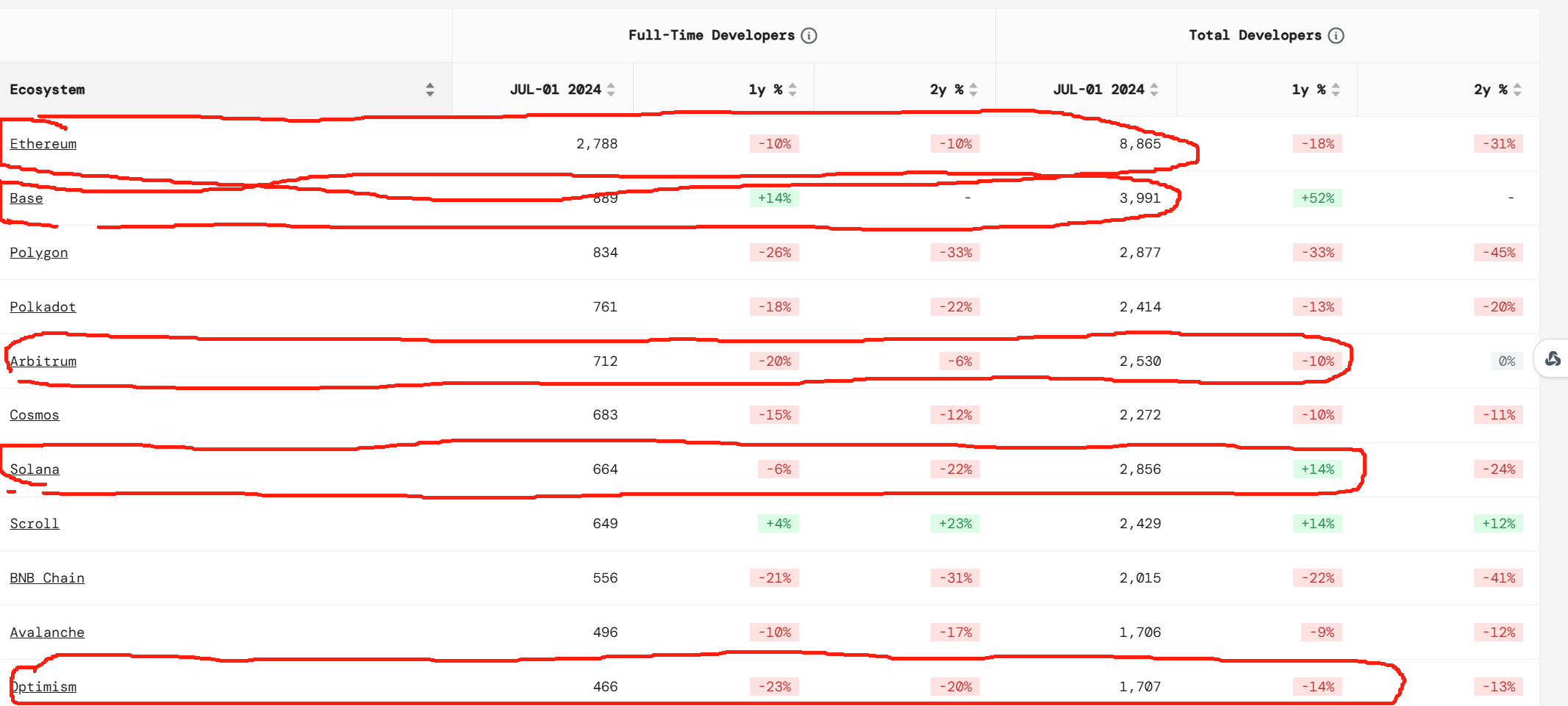

2. 개발자 관점

이더리움 생태계의 총 개발자 수가 여전히 압도적으로 앞서고 있습니다. 이더리움 메인넷의 개발자 수가 최근 1년 동안 다소 감소했는데, 일부가 Base 등 L2로 점차 이동한 것으로 보입니다. 2022-2023년에는 이더리움의 빌더들이 '할랄'을 최고의 영광으로 여기며, 이더리움 투자자들도 할랄을 투자의 핵심으로 삼았습니다. 그 기간 동안 저는 매일 프로젝트 측에서 각종 zk가 모든 것을 바꿀 것이라는 말을 듣느라 고통받았지만, 인정해야 할 것은 zk가 점점 실현되고 있다는 것입니다.

하지만 최근 1년 동안 솔라나 생태계 개발자의 부상을 직접 느꼈습니다. 올해 2049년 breakpoint에서 특히 그 점을 깊이 느꼈는데, 오랜만에 대형 공공 체인이 생태계 행사를 이렇게 잘 치르는 것을 보았습니다. 또한 솔라나 재단이 지속적으로 해커하우스를 개최하고 있으며, 제 주변에서도 많은 팀들이 솔라나로 전환되고 있는데, 이는 1년 내 솔라나 개발자 수가 20% 증가했다는 데이터와 일치합니다.

3. 사용자 관점

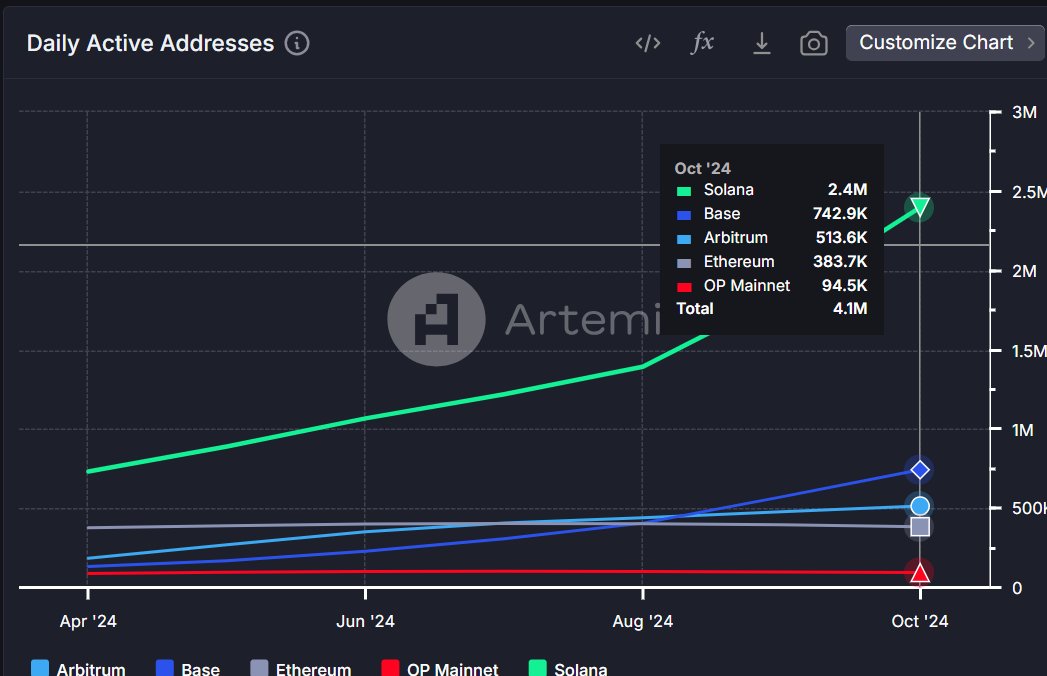

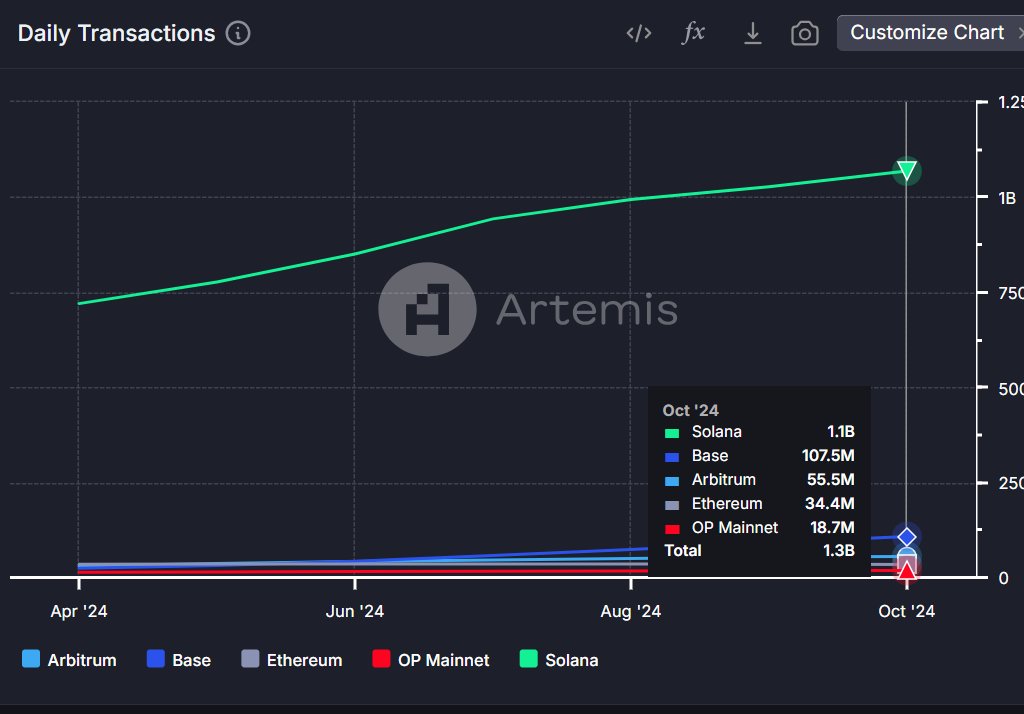

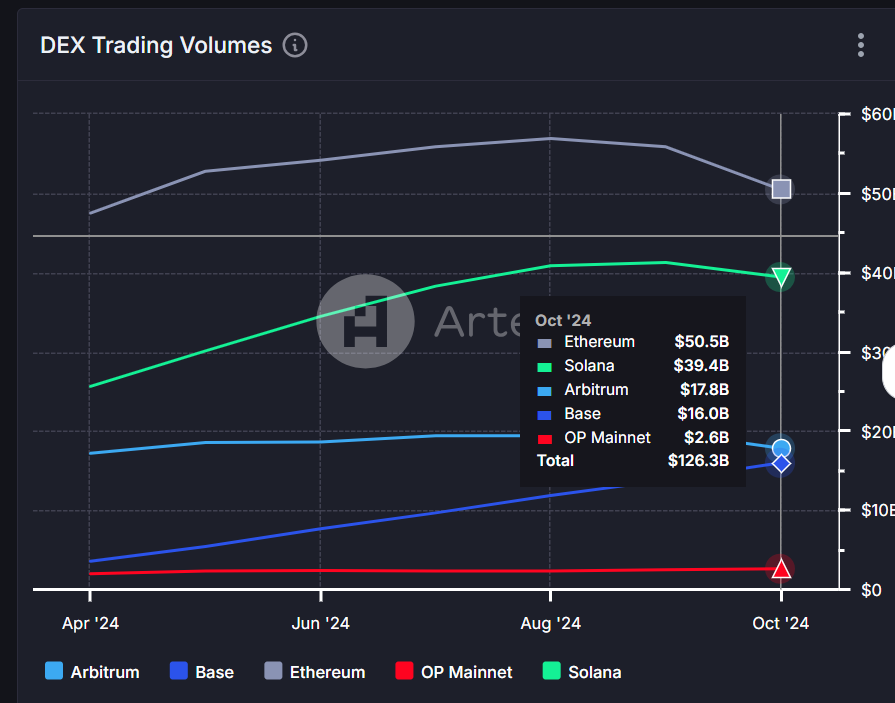

솔라나가 압도적으로 앞서고 있습니다. 솔라나의 일일 활성 사용자(58%)가 이더리움과 L2를 합친 것(42%)보다 더 많으며, 솔라나의 거래 수(84%)도 이더리움 생태계(16%)를 크게 앞서고 있습니다. 하지만 핵심 자산 거래량은 여전히 이더리움과 L2에 집중되어 있는데, 이는 솔라나의 현재 생태계 포지셔닝이 토큰 발행 플랫폼이라는 것과 관련이 있습니다. 또한 Base의 급부상에 주목할 필요가 있습니다.

4. 토큰 자산 가치 정의 관점

토큰 자산 가치 정의는 공공 체인 생태계 발전의 결과입니다. 2020-2021년, 이더리움은 DeFi/NFT 두 개의 생태계를 통해 모든 DeFi 자산과 NFT 자산을 이더로 정의했습니다. 사람들은 DeFi TVL이 수천 수만 이더라고 말하고, NFT 가격이 몇 이더라고 말합니다. 실제 매수 세력이든 심리적 가치 정의이든, 결국 토큰을 최종 가치 기준으로 삼게 되었습니다(비록 이 토큰들은 결국 서로 주고받으며 팔려나가겠지만요:))

2021년 바이낸스 스마트 체인(BSC)의 GameFi를 돌이켜보면, 사용자들도 BNB를 기준으로 생태계 자산을 정의했고, 이로 인해 GameFi 기간 동안 BNB가 폭등했습니다.

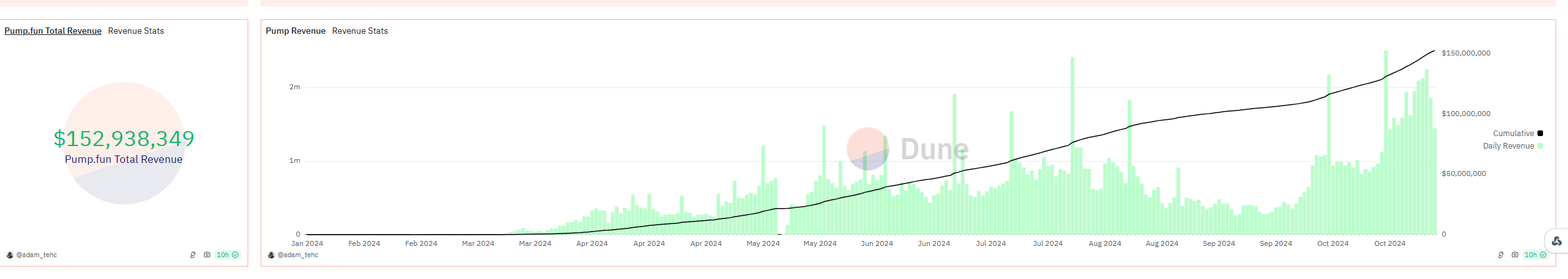

최근 솔라나가 가장 잘한 것은 @pumpdotfun이 끊임없이 새로운 토큰을 발행하는 3판 이론과 극소수 사용자의 부자 신화를 통해 시장에 대량의 매수세를 끌어들인 것입니다. 시간이 지나면서 사용자들의 심리가 SOL 기준으로 토큰 자산을 정의하는 방식으로 형성되었습니다. 참고로 http://pump.fun은 제가 최근 3년 동안 본 가장 완벽한 제품 중 3위입니다(1위와 2위는 나중에 말씀드리겠습니다).

5. 이더리움 생태계의 최근 2-3년 발전이 좋지 않았나요?

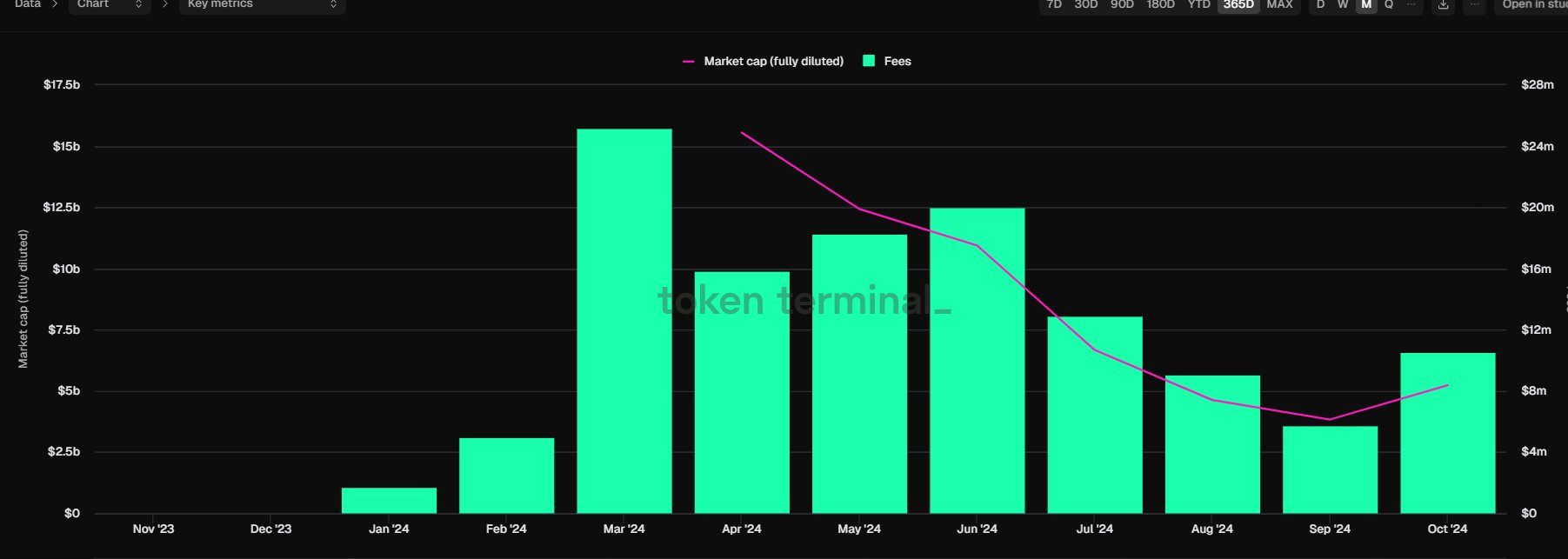

오히려 그렇지 않습니다. 저는 최근 3년 동안 가장 완벽한 Top 1/2 제품이 각각 @ethena_labs와 @Polymarket라고 생각합니다. Ethena는 과거 극소수만 할 수 있었던 자금 수수료 차익 거래를 탈중앙화된 개인 투자자에게 제공하여 251일 만에 1억 달러의 프로토콜 수익을 거두었습니다. 프로젝트 측, 투자자, 사용자 모두가 win-win 했지만, 토큰 유틸리티 설계에는 문제가 있었습니다.

Polymarket는 예측 시장을 블록체인에 올려놓아 전통적인 예측 시장의 지불 및 규제 문제를 회피했고, 대선 기회를 잘 잡아 전 세계 미디어 플랫폼이 Polymarket의 대선 데이터를 참고하게 되었습니다.

Ethena는 자금 관리 수요가 있는 사용자에게 실제 수익을 가져다주는 사례를 만들었고, Polymarket는 웹2 예측 시장의 실질적인 문제를 블록체인으로 해결하며 돌파구를 마련했습니다. Ethena와 Polymarket는 이더리움 생태계에 새로운 성공 사례를 써냈지만, 이더리움 가격에 어떤 영향을 미쳤을까요? Ethena와 Polymarket 같은 성공한 선배들은 DeFi/NFT 시기에 이더리움으로 생태계를 정의했던 영광을 쉽게 복제하기 어려울 것 같습니다.

6. 생태계 미래 전망

저는 앞으로 생태계를 두 가지 측면에서 봐야 한다고 생각합니다. 하나는 실제 use case, 예를 들어 이더리움이 필요한 @ethena_labs와 @Polymarket 같은 사례, 솔라나의 PayFi 등 더 많은 사례가 필요합니다. 이것이 블록체인이 진정으로 발전하는 방향입니다. 동시에 @pumpdotfun 같은 토큰 분할 프로젝트도 필요한데, 이를 통해 핵심 자산 가격에 활력을 불어넣을 수 있습니다. 이 두 가지가 모두 필요합니다.