작성자: Jaleel 가육

누가 ETH를 숏(Short)하고 있나요?

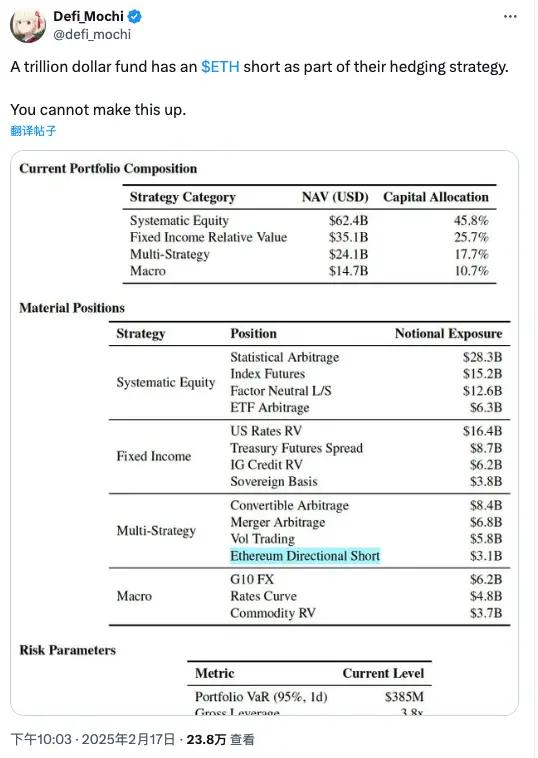

최근 어떤 비밀 기관의 자산 배분표가 유출되었는데, 주목할 만한 점은 "멀티 전략" 투자 포트폴리오에 "31억 달러 규모의 이더리움(ETH) 숏 포지션"이 표시되어 있다는 것입니다.

그렇다면 문제는 이 31억 달러 규모의 이더리움(ETH) 숏 포지션의 보유자가 누구일까요?

우리는 이 자산 배분표의 출처를 찾아보았고, 두 가지 가능성이 가장 크다고 추정했습니다:

첫째는 브리지워터 펀드입니다. 다른 정보 소스의 폭로 데이터와 이 자산 배분표가 일치하고, 브리지워터 펀드의 CEO인 Ray Dalio가 암호화폐에 관심을 표명했으며, BTC 최대화주의자라는 점에서 ETH 숏 포지션과 부합합니다.

또 다른 가장 많이 거론되는 가능성은 오늘 우리가 중점적으로 다룰 Citadel Securities입니다.

한 "거물"이 쓰러졌고, 다른 "거물"이 등장했다

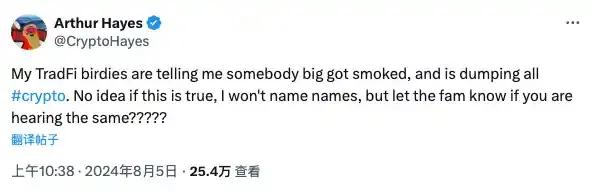

여러분이 2024년 8월의 '검은 월요일'을 기억하시나요? 그때 일본의 금리 인상으로 인한 폭락이 있었습니다.

마이너스 금리 정책 종료 이후 일본의 첫 금리 인상으로 인해 엔/달러 환율이 급등하면서 차익거래가 역전되어 대규모 청산이 발생했습니다. 전 세계 금융 시장이 순식간에 붕괴되었고, 일본 주식 시장은 9% 폭락했으며 닛케이 지수는 두 차례 서킷 브레이커가 발동되며 8년 만의 최대 일일 하락률을 기록했습니다. 한국과 대만 주식 시장도 피해를 입었고, 암호화폐 시장도 큰 타격을 받아 비트코인(BTC)은 일시적으로 5만 달러 아래로 떨어졌고 이더리움(ETH)은 25% 이상 폭락하며 올해 내 상승분을 모두 반납했습니다.

그러나 일본 경제 영향만으로는 암호화폐가 붕괴되었다고 설득하기 어려웠고, 결국 일부 원로 플레이어들이 내부 정보를 공개했습니다.

SBF보다 더 일찍 등장한 암호화폐의 초대 왕, BitMEX 공동 창립자 Arthur Hayes는 소셜미디어에 글을 올려 전통 금융 채널을 통해 어떤 "거물 플레이어"가 암호화폐 자산을 청산하고 있다는 사실을 알게 되었다고 밝혔습니다.

이름은 명시하지 않았지만, 커뮤니티 내에서 지목된 대상은 Jump Trading과 그 암호화폐 부문인 Jump Crypto입니다. 지난해 6월부터 미국 상품 선물 거래 위원회(CFTC)가 Jump Crypto에 대한 조사를 시작했습니다. 규제 압박 외에도 Jump Crypto는 몇 가지 논란의 중심에 있었습니다. 먼저 FTX 붕괴로 Jump Crypto가 큰 손실을 입었고, 또한 TerraUSD 스테이블코인 붕괴 사태에 개입했다는 이유로 감독 당국의 주목을 받았습니다.

CFTC 조사가 심화되면서 Jump Crypto의 젊은 CEO Kanav Kariya가 사임을 발표했고, Jump 관련 공식 트위터 계정도 업데이트를 중단하며 Jump가 암호화폐 업계에서 점차 사라지고 있음을 시사했습니다.

하지만 한 "거물"이 쓰러졌다고 해서 다른 "거물"이 등장했습니다.

어제 Citadel Securities가 암호화폐 시장 조성 사업에 진출할 계획을 발표했습니다. 마치 전통 금융 거물들의 시장 계승 경주 같은데, Jump Crypto가 퇴장하고 전통 금융 배경의 Citadel Securities가 암호화폐 시장의 깃발을 이어받았습니다.

Jump와 Citadel은 전통 금융 거물들의 대표로, 유사한 배경과 전략을 가지고 있습니다. 두 회사 모두 시장 조성 사업으로 출발했는데, Jump는 고빈도 거래로 금융 시장에 자리 잡았고 Citadel은 헤지펀드와 마찬가지로 고빈도 양적 분석으로 세계 최대 시장 조성사 중 하나가 되었습니다. Jump가 암호화폐 시장에 진출할 때는 강력한 기술 팀, 하드웨어 장비, 자금 지원 등의 장점을 가지고 있었고, Citadel 역시 이러한 강점을 갖추고 있습니다.

월가 최대 시장 조성사, Citadel의 신화

Citadel Securities는 뉴욕증권거래소 최대 시장 조성사 중 하나입니다. 미국 주식 거래량의 약 35%를 차지하며, 이는 국내 주식 시장 일일 거래액에 해당합니다. 연간 수익은 70억 달러 수준입니다. 관련 기사: Citadel 증권, 어떻게 이렇게 돈을 벌까?

Citadel Securities의 시장 조성 사업 외에도, Citadel 전체의 주요 사업은 헤지펀드로, 650억 달러 규모의 자산을 운용하고 있습니다. 기술 중심의 헤지펀드로, 투자 가치의 기본적 요인에 주목하는 동시에 방대한 정보와 수학 모델을 통해 시장을 분석한다고 합니다. 매년 수십억 달러를 모델과 하드웨어에 투자한다고 합니다.

LCH Investments 데이터에 따르면, 2022년 상위 20개 헤지펀드 회사가 총 224억 달러의 수익(수수료 차감 후)을 창출했는데, 그중 1위를 차지한 Citadel의 2022년 수익은 160억 달러로 헤지펀드 회사 역대 최고 연간 수익을 기록했습니다. 최신 데이터에 따르면 설립 이래 순수익과 평가 순위에서 전 세계 모든 헤지펀드 중 Citadel이 1위를 차지하고 있고, 브리지워터 펀드가 4위입니다.

데이터 출처: LCH Investments

Citadel 창립자 Ken Griffin의 순자산은 459억 달러로, 포브스 400 부자 순위에서 22위, 전 세계 순위 31위에 랭크되어 있습니다. 그는 심지어 "우리는 돈을 찍어낸다"라고 자부심 넘치는 말을 했습니다.

그리고 Citadel Securities의 CEO 이름은 코인업계 최고부자와 유사한 이름, 즉 '자오펑'입니다.

Citadel 창립자 Ken Griffin의 경력과 비교하면, 자오펑의 이력이 더 아시아인들의 마음을 사로잡습니다: 10살에 영재반에 들어갔고, 14살에 북경대 수학과에 입학했으며, 이후 UC 버클리에서 박사 학위를 취득했습니다.

2006년 자오펑이 Citadel에 입사했고, 뛰어난 수학 실력으로 빠르게 두각을 나타냈습니다. 2017년에는 CEO 자리에 올랐고, Citadel 창립자 Ken Griffin이 가장 신뢰하는 인물 중 한 명이 되었습니다.

자오펑이 CEO로 있던 4년 동안 Citadel Securities의 순영업수익은 5배 늘었는데, 이런 성장 속도는 거의 믿기 어려울 정도입니다. 그의 리더십 아래 Citadel Securities는 시장에서 더욱 강력한 입지를 차지했을 뿐만 아니라 수익성도 전례 없는 수준에 도달했습니다.

자오펑의 이름은 10여 년 전 유학생 사회에서 천재 대표 명사가 되었습니다. 관련 기사: Citadel Securities CEO 자오펑: 월가 중국인 정상, 10살부터 인생이 개봉박두

당시 유학생들의 회고에 따르면, 중국 타운의 노 사천 식당에서 학생들은 마파두부를 먹으며 자오펑에 대해 열띤 토론을 벌였다고 합니다. "시카고 랜드마크 lakeshore에서 그가 미시간 호수가 보이는 럭셔리 아파트 두 채를 합쳐 1천만 달러가 넘는 집을 샀다"는 이야기가 오갔고, 그들 모두 자신도 다음 자오펑이 되기를 희망했다고 합니다.

Citadel, 레드우드와 Paradigm의 "암중모색"

Citadel이 공식적으로 코인업계에 진출한 시기는 경쟁사들보다 훨씬 늦습니다. 결국 Jane Street와 Jump Trading이 각각 2017년과 2021년부터 디지털 자산 사업을 구축했습니다. 규제 문제 때문인지 Citadel과 암호화폐 시장의 연관성은 그동안 "수중"에서 진행되어 왔습니다.

2021년에는 코인업계에서 매우 주목받은 사건이 있었습니다. 소더비 경매에서 1787년 판본의 미국 헌법이 경매에 나왔는데, 당시 1,700명의 암호화폐 플레이어들이 모여 ConstitutionDAO라는 탈중앙화 조직을 만들어 이 헌법을 사려고 소셜미디어를 통해 4,300만 달러를 모금했고, PEOPLE 토큰도 발행했습니다.

하지만 안타깝게도 그들은 이 헌법을 낙찰받지 못했고, 최종적으로 가장 높은 가격을 제시한 사람은 Cit

GM(Good Morning) 红杉资本合伙人林君叡将加入 Citadel Securities 董事会, Paradigm 的联创 Matt Huang 表示将与 Citadel Securities 一起将其技术和专长拓展至更多市场和资产类别,包括加密资产。尽管如此,当时 Griffin 为了避免监管问题,面对媒体时却依然声称, Citadel Securities 暂时并未涉足加密货币交易。 不过,这样的回答,显然没有掩盖住 Citadel 早已悄然布局的痕迹。正是从那一年开始, Citadel 才正式开始试水加密行业,成立了专门的加密业务部门。 先是调动 Citadel Securities 全球业务发展主管 Jamil Nazarali ,成为 Citadel 加密业务的首席执行官,与另一家顶级做市商 Virtu Financial 、基金巨头嘉信理财和富达,开始合作数字资产交易和经纪业务。 接着于 2023 年 6 月,正式上线了他们联合推出的加密货币交易平台 EDX Markets , Jamil Nazarali 任 CEO ,交易平台主打「非托管」和「零散户」,交易标的仅限比特币、以太坊、莱特币和比特币现金四种。 除了 Jamil Nazarali , Citadel 还培养了不少和币圈紧密相关的精英。例如,曾因管理问题与 SBF 产生矛盾而离开 FTX US 的前总裁 Brett Harrison ,也曾在 Citadel Securities 担任技术负责人,为公司带来不少技术创新。 不过 Griffin 本人对加密货币的态度一直较为矛盾。最早,他曾公开表示,他对加密货币持谨慎态度,认为它们没有实际价值。而最近的采访中,他又承认很遗憾没有早期投资比特币(BTC),如果能看到更明确的价值,他可能早就买入了这些资产。 而 Citadel Securities 进军加密领域的原因,并不像我们想象的那么复杂,政治上的「站对」进一步加深了他与加密世界的联系。 Trump 当选总统后,尤其是他对加密行业的支持,已经让包括 Griffin 在内的许多传统金融巨头看到了加密的巨大潜力。就像大部分加密行业的巨鲸一样, Griffin 在 2024 年大选期间也坚定地支持共和党。在刚刚过去的选举周期中,他是共和党前五大捐赠者之一,仅次于 Elon Musk 。 Citadel 的空,从股市做到了币圈 除了最近其在加密行业的动作比较多之外, Citadel 的名字总会和「做空(Short)」紧密相连。市场上关于他们的做空传闻特别多。 最早在 2015 年的股灾期间,有传闻称境外做空势力是导致 A 股大跌的元凶之一。因为当时中国证监会核查了许多账户,暂停了一批涉嫌影响证券交易价格或其他投资者投资决定的交易账户。 其中有一家毫不起眼的公司:司度 (上海) 贸易有限公司。而这个司度公司,在全国企业信用信息的公示系统中显示,为外国法人独资企业,股东正是 Citadel 。后来经过长达五年的调查和谈判中,司度最终同意支付 1 亿美元与中国监管达成和解协议。当时一位海外知名金融博客 Zerohedge 披露, Citadel 与美联储紧密联系,经常展开秘密会议,其实际上是美联储掌控市场稳定性的工具。他们利用高频交易等手段,推高美国股市。 再来看 2021 年,当 Robinhood 在 GME(GameStop) 股灾中禁止散户交易时, Citadel 的名字再次出现在了众多质疑的中心。散户们认为, Citadel 通过对 Robinhood 的资金支持,操控了这场散户与机构之间的对决。尽管 Ken Griffin 在听证会上否认了这些指控,但他的公司与 Robinhood 之间的紧密联系,仍然让这些指控无法平息。 事实上, Citadel 多年来的做空操作早已将它打造成市场中的"隐形操控者"。 甚至于 2023 年, Terra(테라) 甚至控告 Citadel 可能参与了对 UST 的做空操作,最终导致 2022 年 5 月时 UST 的脱铆,要求 Citadel Securities 提供一些关键的交易数。即使 Citadel 坚决否认与 UST 崩盘有任何直接关联。 "难怪 GME 股价的走势,与 ETH(이더리움) 如此接近",有社区成员指出 Citadel Securities 在其中扮演着重要的角色,比如用同样的策略和手法做市。确实,自 2024 年7月以来, ETH 的走势与 GME 的股价走势几乎一样。 也难怪最近 Citadel Securities 被怀疑是做空了 ETH 的机构之一。 不过话说回来,作为一个顶级对冲基金,一边持有大量的 ETH 现货,另一边做空 ETH 来实现风险对冲的可能性也是有的。从这个角度思考,或许这也是一件好事,毕竟他们持有的现货才是主仓位,做空只是辅助策略,目的还是在于保障资产的稳健增值。 而这也正好侧面佐证了目前广为流传的" ETH 大换庄"传闻,华尔街的巨头们正逐步建仓,成为新的加密庄家。而加密做市商之间的博弈和竞争,也仍在继续。