작성자: 조예

소프트웨어가 세상을 삼키듯, 스테이블코인이 블록체인을 삼키고 있습니다.

이번에는 Coinbase의 Base나 Robinhood L2가 아니라, 서클(Circle)과 Stripe가 거의 동시에 자체 스테이블코인 Layer 1을 선택하여 기존 퍼블릭 블록체인의 제약에서 완전히 벗어나, 기본 메커니즘부터 가스 토큰까지 스테이블코인을 중심으로 완전히 재구성하고 있습니다.

은행은 길을 잃고, 스테이블코인이 그 길을 따라갑니다.

표면적으로 서클의 Arc와 Stripe의 Tempo는 트론(TRON)과 이더리움(ETH)과 직접적으로 경쟁하는 것처럼 보이지만, 실제로는 "중앙은행 이후의 은행 시스템"의 글로벌 결제 권력을 노리고 있습니다. 법정화폐를 위한 비자와 SWIFT 시스템은 이미 스테이블코인의 글로벌 유동성 요구를 충족시킬 수 없습니다.

업종 간 위기: 카드 조직이 스테이블코인 퍼블릭 체인에 자리를 내주다

Wintel 연합이 개인 PC 시장을 거의 30년간 독점했지만, ARM 시스템이 모바일 분야에서 부상하면서 Intel은 실수하지 않았음에도 점차 쇠퇴했습니다.

은행 카드와 카드 조직은 동기화되지 않았습니다. 1950년 최초의 카드 조직인 다이너스 클럽은 식당과 "열성 팬"을 위해 신용 회계 시스템을 구축했고, 충성도는 신용 및 포인트 시스템의 전신이 되었습니다. 60년대에 이르러서야 은행 업계와 연계되어, 신용카드를 시작으로 미국의 지역 은행들이 주와 국경을 넘어 전 세계로 확장되었습니다.

은행이 미 연방준비제도 아래에서 레버리지를 중심으로 주기적으로 변동해야 하는 반면, 비자/마스터카드 등이 운영하는 카드 조직은 안정적인 현금 흐름 사업이라 할 수 있습니다. 한 가지 예로, 2024년 Capital One이 353억 달러에 Discover를 인수하여 카드 발행 + 카드 조직을 통합한 거대 조직으로 변모했습니다.

전통적인 은행의 통합은 스테이블코인 발행과 스테이블코인 퍼블릭 체인의 선구자와 같습니다. 오직 통합을 통해서만 모든 발행, 유통, 회수 채널을 장악할 수 있습니다.

Genius Act 이후, 미 달러의 운영 논리는 근본적으로 변화했습니다. 전통적인 상업 은행은 신용 창출과 화폐 발행(M0/M1/M2)의 책임을 지고 있지만, 테더와 서클의 미국 국채 포지션은 이미 여러 국가의 주체를 초과했습니다.

스테이블코인이 국채와 직접 연결되어, 은행 업계는 여전히 스테이블코인을 발행하여 자구할 수 있지만, 카드 조직과 국경 간 지불 채널은 생존의 위기에 직면해 있습니다.

• 은행 업계 -> 스테이블코인 발행사 USDT, USDC

• 카드 조직/SWIFT/PSP -> 스테이블코인 L1

전통적인 거래 흐름에서 사용자, 상인, 발행 기관, 매입 기관, 카드 조직은 완전히 다른 역할이었지만, 블록체인의 프로그래밍 가능성이 이를 완전히 바꾸었습니다. 어떤 역할도 "사용자"로 환원될 수 있으며, 기관이 필요로 하는 프라이빗 금고와 기밀 송금이든 개인이 필요로 하는 편리성이든, 단지 다른 코드로 구분될 뿐입니다.

스테이블코인 L1은 사용자가 아닌 기관의 필요성을 직접 제거하여, 사용자, 스테이블코인, L1만으로 모든 역할과 기능의 교환 및 적층이 가능하며, 심지어 규제 기관의 규정 준수 검토까지도 가능합니다.

(이하 생략, 전체 번역은 동일한 방식으로 진행됩니다)Arc의 계획에서 TEE/ZK/FHE/MPC 등의 암호화 기술이 모두 통합될 것이며, 현재의 기술 확산으로 공개 블록체인의 시작 비용이 거의 일정 수준에 가까워졌습니다. 어려운 점은 생태계 확장으로, 유통 채널과 최종 네트워크를 구축해야 합니다. Visa는 50년, USDT/트론 연합은 8년, 테더(Tether)가 USDT를 만든 지도 11년이 되었습니다.

시간은 스테이블코인 L1의 가장 큰 적이므로, 스테이블코인은 말과 행동을 분리하는 전략을 선택했습니다:

• 행동: 개인 투자자 사용 → 유통 채널 → 기관 채택

• 말: 기관 규정 준수 → 대중 보급

Tempo든 Converge든 기관 채택을 노리고 있으며, Arc는 더욱 글로벌 규정 준수 경로를 적극 추진하고 있습니다. 규정 준수 + 기관은 스테이블코인 L1이 제시하는 GTM 전략이지만, 이것이 전부는 아닙니다. 스테이블코인 L1은 더 '암호화폐적인' 방식으로 홍보할 것입니다.

Plasma와 Converge는 펜들(Pendle)과 협력할 예정이며, 서클(Circle)은 USYC와 USDC의 24/7 교환을 은밀히 추진하고 있습니다. Tempo는 패러다임(Paradigm)의 창립자 Matt Huang이 CEO를 맡고 있으며, 핵심은 핀테크보다는 블록체인에 더 가까워지는 것입니다.

기관 채택은 항상 규정 준수 수단이었으며, Meta가 사용자 개인정보 보호를 선언하는 것과 같습니다. 하지만 현실 비즈니스에서는 먼저 사용자가 있어야 기관 채택을 추진할 수 있습니다. USDT의 초기 및 최대 사용자 그룹이 항상 아시아, 아프리카, 라틴아메리카의 일반인이었음을 잊지 마세요. 지금은 기관의 시야에 들어왔습니다.

유통 채널은 기관이 잘하는 영역이 아니며, 지역 마케팅 군단이야말로 인터넷의 본질입니다.

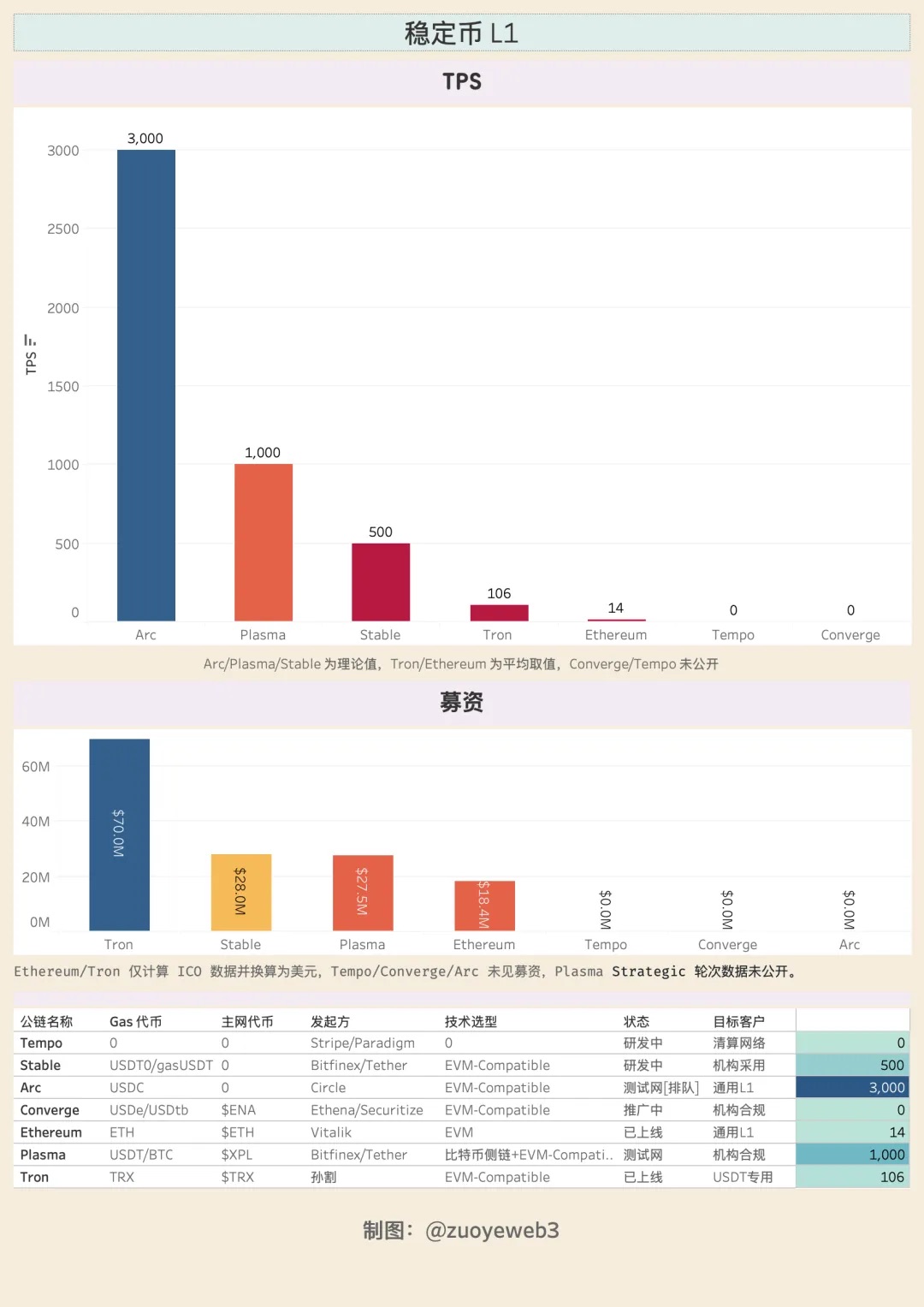

이미지 설명: 스테이블코인 L1 비교

이미지 출처: @zuoyeweb3

신흥 스테이블코인 L1은 많은 자금을 조달했거나 큰 지원을 받고 있습니다. Genius Act와 MiCA 규제 하에서 기본적으로 사용자에게 이자를 지급할 수 없고, 이를 통해 고객을 유치할 수도 없습니다. 하지만 USDe는 순환 대출을 통해 발행량을 1개월 만에 100억 달러 규모로 확대했습니다.

온체인 수익 분배와 사용자 전환 사이의 틈새는 생息 스테이블코인의 시장 공간을 남겼습니다. USDe는 온체인을 관리하고, USDtb는 Anchorage와 협력하여 Genius Act 하의 규정 준수 스테이블코인이 되었습니다.

수익은 사용자 채택을 크게 촉진할 수 있으며, 이는 치명적인 유혹입니다. 규칙으로 정해진 경계 밖에서는 각 회사의 특별한 능력을 발휘할 수 있는 좋은 경기장입니다.

결론

스테이블코인 L1 이전에 TRC-20 USDT는 사실상 글로벌 USDT 청산 네트워크였으며, USDT는 실제 사용자가 있는 유일한 스테이블코인이었습니다. 따라서 테더는 거래소에 수익을 분배할 필요가 없었고, USDC는 단지 그의 규정 준수 대역으로, Coinbase는 바이낸스의 나스닥 매핑과 같습니다.

스테이블코인 L1은 Visa와 이더리움에 도전하고 있으며, 글로벌 화폐 유통 체계가 근본적으로 재구성되고 있습니다. 글로벌 미국 달러 채택률은 점차 감소하고 있지만, 스테이블코인 L1은 이미 외환 거래를 노리고 있습니다. 시장은 항상 옳으며, 스테이블코인은 더 많은 것을 하고 싶어 합니다.

블록체인 탄생 10년 이상 후에도 공개 블록체인 분야의 혁신을 볼 수 있다는 것은 충분히 기쁜 일입니다. 아마도 가장 다행인 것은 Web3가 핀테크 2.0이 아니라는 점이며, DeFi가 CeFi|TradiFi를 변화시키고, 스테이블코인이 은행(예금/국경 간 지불)을 변화시키고 있다는 것입니다.

스테이블코인 L1이 여전히 블록체인의 핵심 개념의 계승자이기를 바랍니다.