Bộ Lao động Hoa Kỳ công bố dữ liệu việc làm mới nhất vào đêm qua. Số lượng việc làm phi nông nghiệp ở Hoa Kỳ trong tháng 7 chỉ là 114.000, thấp hơn nhiều so với kỳ vọng của thị trường. Tỷ lệ thất nghiệp phi nông nghiệp của Hoa Kỳ cũng tăng lên 4,3%. vào tháng 7, mức cao nhất trong ba năm. Dữ liệu này cho thấy thị trường việc làm ở Mỹ đang yếu kém.

Sau khi dữ liệu bảng lương phi nông nghiệp tháng 7 được công bố, thị trường chứng khoán Mỹ đã sụt giảm mạnh vào ngày hôm qua. Nhiều nhà đầu tư lo ngại rằng dữ liệu việc làm ảm đạm sẽ khiến nền kinh tế Mỹ đi xuống và họ đã rút tài sản khỏi chứng khoán Mỹ. Tuy nhiên, điều mà nhiều người lo ngại là, dòng vốn chảy ra khỏi thị trường chứng khoán Mỹ đã đi về đâu? Trên thực tế, tình hình kinh tế chung hiện nay đã gặp phải hai yếu tố chính khiến lượng lớn tiền nóng chảy vào. Một là nỗi lo suy thoái kinh tế và các quỹ đang chuyển sang tài sản trú ẩn an toàn. Thứ hai là "tự do gia nhập". vốn quốc tế lớn vào thị trường chứng khoán" do Nhật Bản tăng lãi suất. "Tiền" không còn mạnh như xưa.

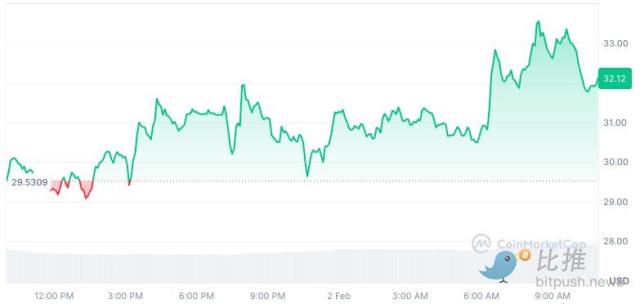

Lợi suất trái phiếu Mỹ giảm mạnh, giá trái phiếu Mỹ tăng vọt

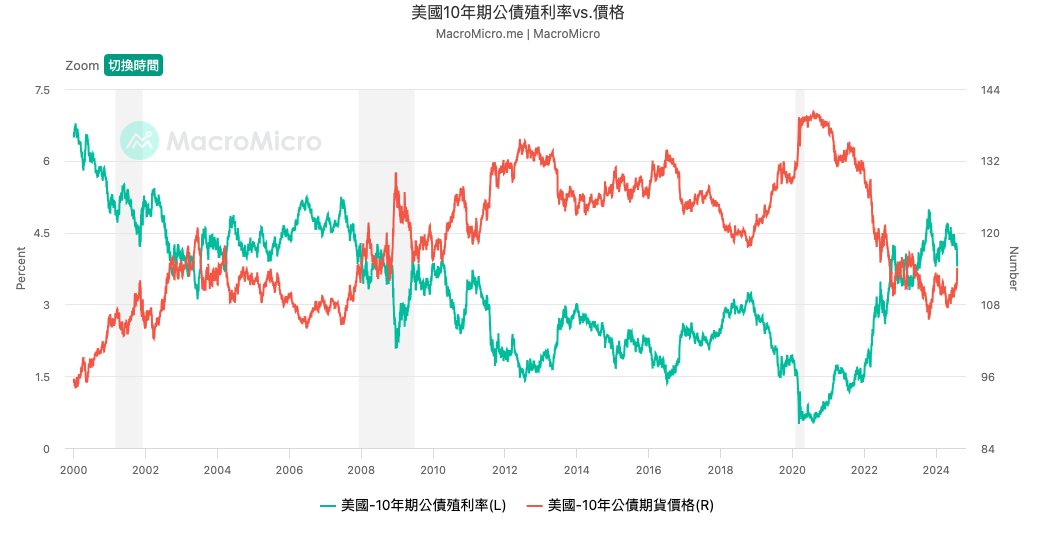

Kể từ tháng 3 năm 2022, Cục Dự trữ Liên bang Hoa Kỳ đã bắt tay vào chu kỳ tăng lãi suất mạnh mẽ nhất trong nhiều thập kỷ. Phải đến tháng 9 năm ngoái, Fed mới quyết định tạm dừng tốc độ tăng lãi suất và giữ nguyên lãi suất chuẩn liên bang ở mức ổn định. trong khoảng 5,25% đến 5,50%, lãi suất đã được giữ nguyên trong 8 năm liên tiếp. Trong giai đoạn này, lợi suất trái phiếu Mỹ cũng tiếp tục tăng, từng đạt Cao nhất mọi thời đại (ATH) trong 10 năm qua.

Tuy nhiên, do việc công bố dữ liệu bảng lương phi nông nghiệp làm dấy lên kỳ vọng rằng Fed sẽ nhanh chóng cắt giảm lãi suất, lãi suất trái phiếu Mỹ cũng giảm mạnh:

- Lợi suất trái phiếu Mỹ kỳ hạn 2 năm, vốn nhạy cảm nhất với lãi suất của Fed, đã giảm mạnh 29,2 điểm cơ bản xuống 3,871% so với giá trị trước đó là 4,163%, chạm mức thấp nhất kể từ ngày 4 tháng 5 năm ngoái.

- Lãi suất trái phiếu Mỹ chỉ báo 10 năm cũng giảm mạnh 18,2 điểm cơ bản xuống 3,795% so với giá trị trước đó là 3,977%, chạm mức thấp nhất kể từ tháng 7 năm ngoái.

- Lợi suất trái phiếu Mỹ kỳ hạn 30 năm giảm mạnh 15,9 điểm cơ bản xuống 4,11% so với giá trị trước đó là 4,27%, giảm xuống mức thấp nhất kể từ tháng 2 năm nay.

Ngoài ra, do kỳ vọng cắt giảm lãi suất thị trường và lo ngại về suy thoái kinh tế, nhiều quỹ bắt đầu đẩy nhanh việc rút tiền khỏi tài sản rủi ro (cổ phiếu, crypto) và thay vào đó mua trái phiếu kho bạc Hoa Kỳ và tài sản trú ẩn an toàn khác.

Chiến lược kinh doanh chênh lệch giá sụp đổ sau khi tỷ giá đồng yên tăng

Mặc dù sê-ri dữ liệu của Hoa Kỳ làm tăng thêm mối lo ngại về suy thoái kinh tế, nhưng nó có thể là nguyên nhân khiến dòng vốn chảy ra khỏi chứng khoán Hoa Kỳ. Tuy nhiên, Russell Napier, đồng sáng lập cổng nghiên cứu đầu tư ERIC, cho rằng việc Ngân hàng Trung ương Nhật Bản chuyển từ chính sách tiền tệ cực kỳ lỏng lẻo sang thắt chặt, gây ra sự sụp đổ của "carrytrade" đồng yên, có thể là nguyên nhân chính.

Napier tiếp tục nói rằng sự tăng giá gần đây của đồng yên đã khiến các nhà đầu tư chịu áp lực ngày càng lớn trong việc trả các khoản vay bằng đồng yên và họ phải bán tài sản trước đây được mua bằng đồng yên, chẳng hạn như các cổ phiếu công nghệ phổ biến của Hoa Kỳ. Sự gia tăng trong việc hủy bỏ giao dịch mua bán đồng yên này đã đè nặng lên giá cổ phiếu Mỹ, trong khi lãi suất trái phiếu kho bạc Mỹ tiếp tục giảm.

Ví dụ có tiếng nhất về việc sử dụng đồng yên Nhật để "giao dịch chênh lệch giá" là thần chứng khoán người Mỹ Warren Buffett. Berkshire Hathaway, công ty đầu tư do Buffett kiểm soát, đã 8 lần phát hành trái phiếu bằng đồng yên tính tính đến tháng 4 năm nay và sử dụng phần lớn số tiền huy động được để đầu tư vào chứng khoán Nhật Bản.

Tuy nhiên, hiện nay Ngân hàng Nhật Bản đã công bố tăng lãi suất, thị trường kỳ vọng rằng đồng yên, vốn bị định giá thấp đáng kể, sẽ tiếp tục tăng giá trong tương lai. Khi đó, chiến lược kinh doanh chênh lệch giá bằng đồng yên được nhiều nhà đầu tư và tổ chức đầu tư áp dụng sẽ hoàn toàn sụp đổ, điều đó cũng có nghĩa là khoản đầu tư vào thị trường chứng khoán toàn cầu sẽ giảm đáng kể.