Vào lúc 2 giờ sáng theo giờ Bắc Kinh ngày 19 tháng 9, Ủy ban Thị trường mở Cục dự trữ liên bang Hoa Kỳ(sau đây gọi là FOMC) thông báo sẽ hạ lãi suất quỹ liên bang 50 điểm cơ bản xuống 4,75%~5,00%, vượt quá kỳ vọng của thị trường và bắt đầu đợt cắt giảm lãi suất đầu tiên. kể từ ngày 16/3/2020. Cắt giảm lãi suất.

Tại thời điểm này, sự thay đổi chính sách của Cục dự trữ liên bang Hoa Kỳ đã hoàn tất và chu kỳ nới lỏng tiền tệ mới đã chính thức bắt đầu.

Tuyên bố chính sách của FOMC nêu rõ rằng mặc dù lạm phát đã đạt được tiến bộ hơn nữa so với mục tiêu 2% nhưng nó vẫn ở mức "tăng nhẹ" và rủi ro đối với mục tiêu việc làm và lạm phát được cân bằng. Sau thông báo về quyết định lãi suất Cục dự trữ liên bang Hoa Kỳ, mức tăng của chứng khoán Mỹ tính tính đến thời điểm viết bài, chỉ số Nasdaq tăng hơn 1%, S&P 500 tăng 0,72% và chỉ số Dow vàng spot tăng 0,74%. tiếp tục tăng, chạm mốc 2.600 USD/ounce, đạt Cao nhất mọi thời đại (ATH).

Việc cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ có tác động cực kỳ quan trọng đến việc phân bổ tài sản toàn cầu, thanh khoản đồng đô la Mỹ, chứng khoán Mỹ, trái phiếu Mỹ, xu hướng hàng hóa và nền kinh tế của các quốc gia khác. Những thị trường hoặc khu vực nào sẽ mở ra những cơ hội đầu tư mới? Đồng đô la Mỹ, chứng khoán Mỹ và trái phiếu Mỹ sẽ hoạt động như thế nào? Liệu nền kinh tế và thị trường vốn Trung Quốc có bị ảnh hưởng bởi việc cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ ? Nhà đầu tư sẽ phản ứng thế nào?

Về vấn đề này, các phóng viên của "Tin tức kinh tế hàng ngày" (sau đây gọi là "Phóng viên kinh tế") đã phỏng vấn các nhà kinh tế trưởng, chiến lược gia trưởng và đội ngũ nghiên cứu của nhiều tổ chức có tiếng trong và ngoài nước, đồng thời chọn ra sáu nghiên cứu và nhận định tiêu biểu cho. tham khảo của các nhà đầu tư, nhà nghiên cứu kinh tế và các nhà hoạch định chính sách.

1 Brian Coulton, chuyên gia kinh tế trưởng của Fitch Ratings: Chu kỳ nới lỏng này sẽ kéo dài 25 tháng và cắt giảm lãi suất 10 lần, với tổng cộng 250 điểm cơ bản.

Vào lúc 2 giờ sáng ngày 19, Ủy ban Thị trường mở Liên bang Cục dự trữ liên bang Hoa Kỳ đã kết thúc cuộc họp lãi suất kéo dài hai ngày và công bố giải pháp lãi suất, hạ thấp phạm vi mục tiêu lãi suất quỹ liên bang xuống 50 điểm cơ bản xuống 4,75% đến 5,00%. Điều này có nghĩa là Cục dự trữ liên bang Hoa Kỳ đã chính thức gia nhập hàng ngũ các ngân hàng trung ương lớn toàn cầu như Ngân hàng Trung ương châu Âu và Ngân hàng Anh để bắt đầu chu kỳ nới lỏng.

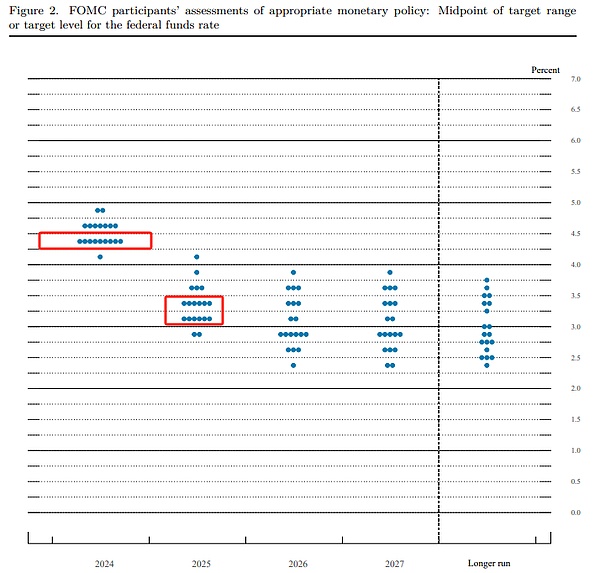

Một thông cáo báo chí do FOMC đưa ra cho thấy ngoại trừ Thống đốc Bowman cho rằng nên cắt giảm lãi suất 25 điểm cơ bản, tất cả các ủy ban bỏ phiếu khác đều bỏ phiếu ủng hộ việc cắt giảm lãi suất 50 điểm cơ bản. "Tóm tắt các dự báo kinh tế (SEP)" và "Dot Plot" được công bố cùng lúc cho thấy FOMC đã hạ dự báo tăng trưởng GDP của Mỹ trong năm nay xuống 2% từ mức 2,1% trong tháng 6 và hạ dự báo PCE cốt lõi cuối năm. từ 2,8% lên 2,6%, nâng dự báo tỷ lệ thất nghiệp vào cuối năm từ 4,0% lên 4,4% và dự kiến sẽ cắt giảm lãi suất 50 điểm cơ bản trong năm.

"Biểu đồ chấm" tháng 9 của FOMC Nguồn ảnh: Cục dự trữ liên bang Hoa Kỳ

Với việc thực hiện lần cắt giảm lãi suất đầu tiên, tốc độ cắt giảm lãi suất tiếp theo cũng trở thành tâm điểm chú ý của thị trường. Hầu hết các ủy ban bỏ phiếu cho rằng rằng lãi suất quỹ liên bang sẽ giảm xuống 4,25% đến 4,50% vào cuối năm nay, nhưng có sự khác biệt giữa các ủy ban bỏ phiếu về việc nên cắt giảm lãi suất tổng cộng 100 điểm cơ bản hay 125 điểm cơ bản. điểm vào năm 2025

Brian Coulton, nhà kinh tế trưởng của Fitch Ratings, cho biết trong một email bình luận gửi cho phóng viên của "Daily Economic News" rằng Cục dự trữ liên bang Hoa Kỳ dự kiến sẽ cắt giảm lãi suất lần, lần và ba lần trong năm nay, lần lượt vào năm 2025 và 2026, và trước tháng 9 năm 2026 Vào tháng 3, lãi suất quỹ liên bang sẽ được hạ xuống 3%. Điều này có nghĩa là trong chu kỳ nới lỏng dự kiến kéo dài 25 tháng này, Cục dự trữ liên bang Hoa Kỳ sẽ cắt giảm lãi suất 10 lần, với mức cắt giảm lãi suất tích lũy là 250 điểm cơ bản.

Coulton giải thích: “Nếu bạn loại trừ một số chu kỳ cắt giảm lãi suất rất ngắn trong những năm 1970 và đầu những năm 1980, thì mức độ và thời gian cắt giảm lãi suất trung bình trong chu kỳ nới lỏng Cục dự trữ liên bang Hoa Kỳ kể từ những năm 1950 sẽ lần lượt là 550 điểm cơ bản và 18 tháng”. Ông cũng chỉ ra rằng lý do tại sao Cục dự trữ liên bang Hoa Kỳ dự kiến sẽ nới lỏng chính sách với tốc độ tương đối vừa phải là vì cơ quan này vẫn còn việc phải làm trong việc chống lạm phát.

2 Đội ngũ nghiên cứu Barclays : Giao dịch quyền chọn có thể là một công cụ hấp dẫn để phòng ngừa rủi ro suy thoái kinh tế

Đồng đô la đã chịu áp lực trong thời gian gần đây khi người giao dịch chuẩn bị cho đợt cắt giảm lãi suất đầu tiên của Cục dự trữ liên bang Hoa Kỳ. Về lý thuyết, việc Cục dự trữ liên bang Hoa Kỳ cắt giảm lãi suất sẽ làm giảm động lực mua trái phiếu kho bạc Mỹ của các nhà đầu tư, do đó làm suy yếu nhu cầu đối với đồng đô la.

Phân tích tác động của các chu kỳ cắt giảm lãi suất trước đây Cục dự trữ liên bang Hoa Kỳ đối với xu hướng của đồng đô la Mỹ, Goldman Sachs cho rằngrằng sự điều phối chính sách tiền tệ là mấu chốt. Mức độ và tốc độ cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ sẽ không có tác động rõ ràng đến đồng đô la Mỹ . Ngay cả trong các chu kỳ cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ, diễn biến của đồng đô la Mỹ cũng không nhất thiết thua kém các đồng tiền khác, ngược lại, sự phối hợp giữa việc cắt giảm lãi suất và hoàn cảnh kinh tế vĩ mô là quan trọng hơn.

Diễn biến của chứng khoán Mỹ, đồng đô la Mỹ và trái phiếu Mỹ kỳ hạn 10 năm trong các chu kỳ cắt giảm lãi suất trước đây Nguồn ảnh: Every Economic Chart (Nguồn dữ liệu: Haitong Securities)

Đội ngũ nghiên cứu của Barclays đã chỉ ra trong một cuộc phỏng vấn với phóng viên của "Daily Economic News" rằng do sự bất ổn kinh tế tăng gần đây do rủi ro suy thoái ở Hoa Kỳ, thị trường ngoại hối đã gia tăng biến động. tiêu chuẩn lịch sử, mức độ biến động ngoại hối hiện tại vẫn còn thấp. Phí bảo hiểm rủi ro cho các quyền chọn tiền tệ chính vẫn ở dưới mức trung bình lịch sử, vì vậy giao dịch quyền chọn có thể là một công cụ hấp dẫn để phòng ngừa rủi ro suy thoái .

Về tác động của việc cắt giảm lãi suất đối với chứng khoán và trái phiếu Mỹ, Tiến sĩ Zhang Ling, chuyên gia kinh tế trưởng của Huatong Securities International, cho rằng rằng trong ngắn hạn, cần xem xét dựa trên mức độ cắt giảm lãi suất. Việc cắt giảm lãi suất 25 điểm cơ bản có nghĩa là việc cắt giảm lãi suất phòng ngừa có nhiều khả năng xảy ra hơn và việc cắt giảm lãi suất 50 điểm cơ bản cho thấy Cục dự trữ liên bang Hoa Kỳ có thể cho rằng nền kinh tế có nhiều khả năng sẽ "hạ cánh cứng". mang lại sự không chắc chắn.

3 Lian Ping, Chủ tịch Diễn đàn Kinh tế trưởng Trung Quốc: Việc cắt giảm lãi suất có thể kết hợp với sê-ri yếu tố khác để đẩy giá vàng tăng

Kể từ đầu tháng 6 năm nay, khi kỳ vọng về việc cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ tiếp tục gia tăng, vàng COMEX tiếp tục phát huy sức mạnh. Tính đến trưa ngày 17/9, vàng COMEX đã tăng từ 2.304,2 USD/ounce vào thời điểm đó lên hơn. hơn 2.600 USD/ounce. Sau khi Cục dự trữ liên bang Hoa Kỳ tuyên bố cắt giảm lãi suất, vàng spot tiếp tục tăng, chạm mốc 2.600 USD/ounce tính đến thời điểm báo chí, Cao nhất mọi thời đại (ATH).

Lian Ping, chủ tịch kiêm nhà kinh tế trưởng của Viện nghiên cứu công nghiệp trưởng Quảng Khải và chủ tịch Diễn đàn kinh tế trưởng Trung Quốc, nói với phóng viên "Tin tức kinh tế hàng ngày" rằng quyết định cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳsẽ có tác động đến thị trường vàng trong nước. ngắn hạn , và có thể có mức tăng lớn hơn. Mức tăng lớn cũng có thể giảm trở lại ở một mức độ nhất định khi việc cắt giảm lãi suất "bắt đầu". Nhìn chung, có thể sẽ có biến động lớn trong ngắn hạn.

Từ góc độ trung và dài hạn, Lian Ping phân tích rằng đợt cắt giảm lãi suất này có thể diễn ra tương đối từ từ và dự kiến sẽ kéo dài từ tháng 9 năm nay đến cuối năm sau hoặc thậm chí lâu hơn . Lần là đợt cắt giảm lãi suất mang tính phòng ngừa, chủ yếu nhằm ngăn chặn nền kinh tế tiếp tục suy thoái theo hướng suy thoái. Do đó, mức cắt giảm lãi suất sẽ không quá lớn và dự kiến sẽ nằm trong khoảng từ 150 đến 200 điểm cơ bản, trừ khi nền kinh tế Mỹ gặp phải khủng hoảng. suy thoái nghiêm trọng trong ngắn hạn. Do đó, việc kích thích giá vàng bằng việc cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ có thể là một quá trình tăng dần trong trung hạn và lực đẩy sẽ tương đối nhẹ.

Lian Ping phân tích thêm rằng trên thực tế, trong giai đoạn tới, việc cắt giảm Cục dự trữ liên bang Hoa Kỳ có thể sẽ phối hợp với sê-ri yếu tố khác để đẩy giá vàng lên cao. Sau khi cắt giảm lãi suất, lạm phát có thể tăng nhẹ. Do đó, chức năng bảo toàn giá trị của vàng sẽ một lần nữa xuất hiện. Đồng thời, trong hoàn cảnh phức tạp với các xung đột địa chính trị đang diễn ra, các sự kiện “thiên nga đen” có thể tiếp tục xảy ra trong tương lai, thúc đẩy nhu cầu phòng ngừa rủi ro rõ ràng hơn.

Hơn nữa, sê-ri thay đổi mới đã xảy ra trong hệ thống tiền tệ quốc tế. Tín dụng của đồng đô la Mỹ đã bị lung lay và hoạt động của đồng euro đang yếu đi. Trong bối cảnh phi đô la hóa, đồng Nhân dân tệ đã có được cơ hội phát triển. Tuy nhiên, đồng Nhân dân tệ vẫn đang trong giai đoạn đầu của quá trình quốc tế hóa. Trong trường hợp này, ngoài việc cân nhắc về chức năng dự trữ, các ngân hàng trung ương có thể tập trung nhiều hơn vào việc duy trì và tăng dự trữ vàng của mình. Tóm lại, Lian Ping chỉ ra rằng trong trung và dài hạn, vàng vẫn còn dư địa để tăng hơn nữa.

Nguồn ảnh: Every Warp Draw

4 Guan Tao, Chuyên gia kinh tế trưởng toàn cầu của BOC Securities: Cắt giảm lãi suất sẽ giúp mở rộng quyền tự chủ trong chính sách tiền tệ của Trung Quốc

Từ góc độ chu kỳ kinh tế Trung-Mỹ, Guan Tao, nhà kinh tế trưởng toàn cầu của BOC Securities, đã chỉ ra trong một cuộc phỏng vấn với phóng viên của "Tin tức kinh tế hàng ngày" rằng với các điều kiện khác không thay đổi, việc cắt giảm Cục dự trữ liên bang Hoa Kỳ sẽ giúp ích. hội tụ sự khác biệt giữa chu kỳ kinh tế và chính sách tiền tệ Trung-Mỹ , giảm bớt áp lực lên dòng vốn chảy ra nước ngoài và điều chỉnh tỷ giá hối đoái của Trung Quốc, đồng thời mở rộng quyền tự chủ trong chính sách tiền tệ của Trung Quốc, nhưng chúng ta không nên kỳ vọng quá nhiều vào điều này .

Trước hết, theo quan điểm của ông, Trung Quốc luôn khẳng định chính sách tiền tệ của nước này “tập trung vào tôi”. Trước năm 2022, chính sách tiền tệ của Trung Quốc vào trước, ra trước để ứng phó với dịch bệnh, đóng nhân vật là người dẫn đầu chứ không phải là người đi sau. Việc cắt giảm lãi suất trong tương lai Cục dự trữ liên bang Hoa Kỳ không có nghĩa là Trung Quốc chắc chắn sẽ làm theo việc cắt giảm lãi suất , bởi vì Trung Quốc cũng phải xem xét cân bằng dài hạn và ngắn hạn, bên trong và bên ngoài, ổn định tăng trưởng và đề phòng rủi ro .

Thứ hai, sau khi đợt cắt giảm lãi suất đầu tiên được triển khai, trọng tâm thị trường sẽ chuyển sang thời điểm và mức độ cắt giảm lãi suất lần Cục dự trữ liên bang Hoa Kỳ . Thị trường dự kiến sẽ tiếp tục chuyển đổi giữa “hạ cánh mềm”, “hạ cánh cứng” và “hạ cánh cứng”. “Không thể hạ cánh” đối với nền kinh tế Mỹ và tình trạng bất ổn tài chính quốc tế đang tiếp diễn là điều không thể tránh khỏi.

Guan Tao chỉ ra rằng dù nền kinh tế Mỹ gặp phải tình huống nào cũng sẽ có cả thuận lợi và bất lợi đối với nền kinh tế Trung Quốc. Điều quan trọng đối với Trung Quốc là phải làm tốt việc của mình . Nếu nền kinh tế Mỹ không suy giảm, có thể Cục dự trữ liên bang Hoa Kỳ sẽ không cắt giảm lãi suất đáng kể và đồng đô la Mỹ sẽ không suy yếu theo xu hướng. Điều này sẽ tiếp tục gây ra những hạn chế từ bên ngoài đối với chính sách tiền tệ của Trung Quốc, nhưng sẽ giúp ổn định bên ngoài. nhu cầu và hỗ trợ sự vận hành trơn tru của nền kinh tế Trung Quốc. Nếu nền kinh tế Mỹ rơi vào suy thoái, có thể Cục dự trữ liên bang Hoa Kỳ sẽ cắt giảm lãi suất mạnh. Sau khi tâm lý rủi ro của thị trường giảm bớt, đồng đô la Mỹ sẽ có xu hướng yếu hơn, giúp mở ra không gian chính sách tiền tệ của Trung Quốc và giảm bớt áp lực từ bên ngoài. Dòng vốn chảy ra nước ngoài của Trung Quốc và sự điều chỉnh tỷ giá hối đoái không có lợi cho việc ổn định nhu cầu bên ngoài và ảnh hưởng đến sự vận hành trơn tru của nền kinh tế Trung Quốc.

Đối với Trung Quốc, Guan Tao cuối cùng đã chỉ ra rằng cần chuẩn bị sẵn các kế hoạch ứng phó dựa trên phân tích kịch bản và kiểm tra sức chịu đựng.

Về các thị trường mới nổi khác, đội ngũ nghiên cứu của Barclays cũng chỉ ra trong một cuộc phỏng vấn với các phóng viên rằng tác động của các chính sách của Cục dự trữ liên bang Hoa Kỳ đối với các thị trường mới nổi đã giảm. Barclays cho rằng rằng với những hạn chế đối với chính sách tiền tệ của Cục dự trữ liên bang Hoa Kỳ được dỡ bỏ, tăng trưởng toàn cầu chậm lại và lạm phát hàng hóa toàn cầu được kiểm soát, các ngân hàng trung ương ở các thị trường mới nổi có thể ưu tiên các chính sách nới lỏng hơn so với các đồng tiền mạnh hơn. Ngân hàng cho rằng rằng hầu hết các ngân hàng trung ương đang nới lỏng chính sách nhiều nhất có thể khi lạm phát thấp, nhưng vẫn giữ lãi suất thực ở mức cao để bảo vệ đồng tiền của họ.

5 Zhang Ling, nhà kinh tế trưởng của Huatong Securities International: Các thị trường mới nổi có thể sẽ nhận được nhiều dòng vốn quốc tế hơn

Khi Cục dự trữ liên bang Hoa Kỳ bắt đầu cắt giảm lãi suất, những thay đổi về tỷ giá hối đoái sẽ không chỉ ảnh hưởng đến chi phí quyết toán thương mại quốc tế mà còn có thể gây ra sự gia tăng dòng vốn và thay đổi dự trữ ngoại hối. Về mặt lý thuyết, chu kỳ nới lỏng tiền tệ của Cục dự trữ liên bang Hoa Kỳ sẽ dẫn đến lãi suất đồng đô la Mỹ giảm, khiến vốn quốc tế đổ xô vào các thị trường mới nổi có lợi nhuận cao hơn.

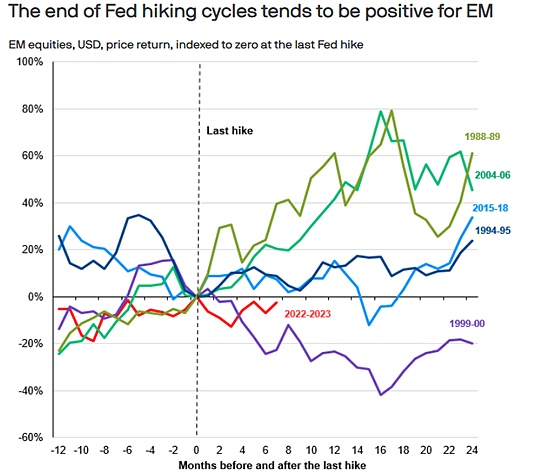

JP Morgan Asset Management cho biết trong một bài báo gần đây rằng trong Lần 5 chu kỳ tăng lãi suất vừa qua Cục dự trữ liên bang Hoa Kỳ kể từ năm 1988, chứng khoán ở các thị trường mới nổi đã đạt được kết quả tích cực hai năm sau lần tăng lãi suất cuối cùng Cục dự trữ liên bang Hoa Kỳ, tỷ suất lợi nhuận trung bình là. cao tới 29%, thậm chí cao hơn 17 điểm phần trăm so với tỷ suất lợi nhuận của cổ phiếu thị trường phát triển trong cùng thời kỳ.

Việc Cục dự trữ liên bang Hoa Kỳ kết thúc chu kỳ tăng lãi suất có xu hướng tốt cho các thị trường mới nổi Nguồn ảnh: JPMorgan Chase.

“Tất nhiên, bối cảnh cơ bản rộng hơn cũng rất quan trọng, nhưng lãi suất của Mỹ đóng vai trò không cân xứng trong việc thúc đẩy vốn vào và ra khỏi các thị trường mới nổi. Là một loại tài sản rủi ro , tài sản ở thị trường mới nổi có xu hướng bị ảnh hưởng bởi Cục dự trữ liên bang Hoa Kỳ hoàn tất việc tăng lãi suất. . , được hưởng lợi khi tâm lý kinh tế toàn cầu được cải thiện và khẩu vị rủi ro cao hơn”, bài báo chỉ ra.

Tiến sĩ Zhang Ling, nhà kinh tế trưởng của Huatong Securities International, cũng chỉ ra với phóng viên "Tin tức kinh tế hàng ngày" rằng dựa trên hiệu suất dài hạn của lần chu kỳ cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ trong vài thập kỷ qua, các thị trường mới nổi nhìn chung hoạt động tốt hơn trong chu kỳ cắt giảm lãi suất Từ hiệu suất , chúng ta có thể thấy rằng giá của tài sản có liên quan chặt chẽ với đồng đô la Mỹ và chứng khoán Mỹ đã tăng đáng kể trong hai tuần qua.

“Tuy nhiên, dòng vốn quốc tế chảy như thế nào trong chu kỳ cắt giảm lãi suất vẫn phụ thuộc vào việc liệu nền kinh tế Mỹ có thể phản ánh kỳ vọng của người dân nói chung hay không và liệu hiệu suất cơ bản của nó có đủ mạnh hay không. Nếu cắt giảm lãi suất quá nhanh, nó có thể khiến mọi người lo lắng về điều đó.” nền kinh tế toàn cầu Hiện tại, chúng tôi vẫn lạc quan một cách thận trọng Về tình hình hiện tại của nền kinh tế toàn Cục dự trữ liên bang Hoa Kỳ , đặc biệt là các nền kinh tế có liên quan nhiều đến Hoa Kỳ, giá tài sản nhìn chung đang ở mức thấp. , có khả năng cao là các thị trường mới nổi sẽ có nhiều dòng vốn quốc tế hơn", Tiến sĩ Zhang Ling nói thêm với các phóng viên.

Tuy nhiên, một số nghiên cứu đã chỉ ra rằng trong các chu kỳ nới lỏng tiền tệ trước đây, dòng vốn vào nhiều thị trường mới nổi và đang phát triển đã được chứng minh là có khả năng phục hồi tương đối tốt nhờ khung chính sách mạnh mẽ và dự trữ ngoại hối lành mạnh.

6 Gui Haoming, chuyên gia trưởng thị trường tại Viện nghiên cứu chứng khoán Shenyin & Wanguo: Từ góc độ đầu tư, người nắm giữ đồng đô la khó có thể bán ngay lập tức và khó có thể có phản ứng trực tiếp lớn đối với thị trường vốn trong nước.

Dưới ảnh hưởng của việc cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ, việc phân bổ tài sản lớn có thể được đáp ứng một cách chiến lược như thế nào?

Gui Haoming, chuyên gia thị trường trưởng tại Viện nghiên cứu chứng khoán Shenyin & Wanguo, đã chỉ ra trong một cuộc phỏng vấn với phóng viên của tờ "Daily Economic News" rằng về mặt tài sản vốn, việc cắt giảm Cục dự trữ liên bang Hoa Kỳ sẽ giúp cải thiện khẩu vị rủi ro thị trường , đặc biệt là khi nó gây ra dòng vốn chảy ra khỏi thị trường vốn Hoa Kỳ và sau đó đến các quốc gia khác. Thị trường đáng được chú ý, nhưng thị trường cổ phiếu loại A hiện tại vẫn tiếp tục điều chỉnh, điều này có logic nội tại riêng của nó. giữa Trung Quốc và Hoa Kỳ.

Theo phân tích của ông, hiện tại, sẽ phải mất một thời gian để khoảng cách lãi suất giữa Trung Quốc và Mỹ cuối cùng biến mất . Chúng ta không thể hy vọng rằng một lần cắt giảm lãi suất về cơ bản sẽ thay đổi dòng vốn. Đây là một quá trình dần dần. . Vì vậy, đối với tài sản rủi ro trong nước, khó có thể kỳ vọng sự chuyển biến lớn do lần cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ.

Nhìn chung, Gui Haoming cho rằng việc cắt giảm lãi suất Cục dự trữ liên bang Hoa Kỳ sẽ mang lại những lợi ích nhất định cho hoạt động kinh tế trong nước, nhưng nó dựa nhiều hơn vào góc độ điều hành dài hạn . Vì chúng ta đang ở giai đoạn cuối của quá trình truyền tải hiệu ứng này nên tác động ngắn hạn sẽ không đáng kể. Còn với cổ phiếu A thì nó thiên về tác dụng tâm lý nhiều hơn. Về việc phân bổ tài sản rủi ro thấp , Gui Haoming phân tích rằng các nhà đầu tư rủi ro thấp chú ý đến sự an toàn hơn. Hiện tại, mặc dù lãi suất trong nước tương đối thấp nhưng những gì nhà đầu tư đánh giá cao là lợi nhuận tương đối ổn định. Trong hoàn cảnh này, khó có thể nói rằng hành vi giao dịch tài sản lợi nhuận cố định trong nước được thực hiện với lãi suất đồng đô la Mỹ làm tham chiếu.

Từ góc độ phân bổ đồng đô la Mỹ, ông cho rằng rằng một lần cắt giảm lãi suất sẽ không làm thay đổi mức lãi suất tương đối cao của đồng đô la Mỹ. Từ góc độ đầu tư, đồng đô la Mỹ vẫn hấp dẫn hơn và người nắm giữ đồng đô la Mỹ khó có thể làm như vậy. làm vậy chỉ vì lần này cắt giảm rồi bán ngay .

Tuy nhiên, Gui Haoming nhấn mạnh rằng ý nghĩa lớn hơn lần Cục dự trữ liên bang Hoa Kỳ là mở ra kênh cắt giảm lãi suất bằng đồng đô la Mỹ. Xu hướng tăng lãi suất của đồng đô la Mỹ trong nhiều năm liên tiếp đã thay đổi đáng kể. khả năng cao là lãi suất đồng đô la Mỹ sẽ giảm dần. Tác động đến hoạt động kinh tế quốc tế cũng sẽ ngày càng rõ ràng, nhưng tất cả đều cần một quá trình. Vì vậy, hiện tại, việc cắt giảm lãi suất bằng đồng lần sẽ không có tác động trực tiếp lớn đến thị trường vốn trong nước.