Viết bởi Sam Callahan

Biên soạn bởi: Luffy, Tin tức tầm nhìn xa

bản tóm tắt

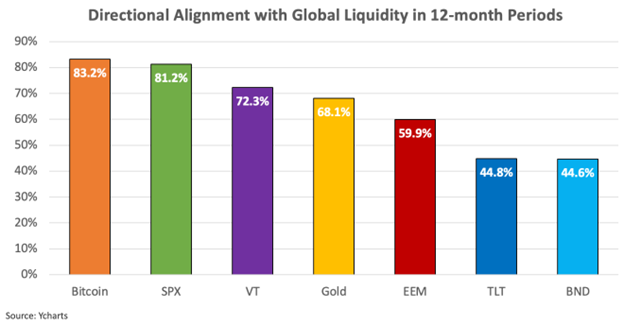

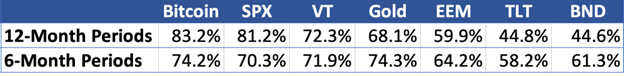

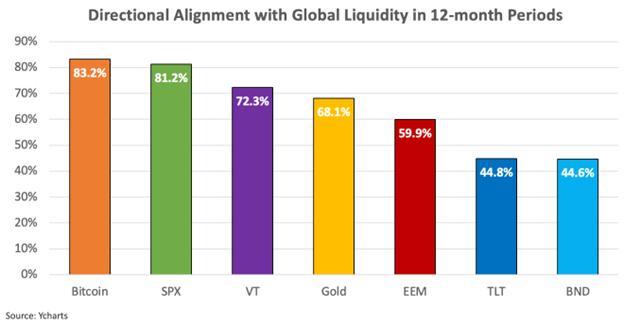

Trong bất kỳ khoảng thời gian 12 tháng nhất định nào, hướng đi của Bitcoin phù hợp với thanh khoản toàn cầu trong 83% thời gian, tỷ lệ cao hơn bất kỳ loại tài sản lớn nào khác, khiến Bitcoin trở thành phong vũ biểu về thanh khoản.

Bitcoin có mối tương quan cao với thanh khoản toàn cầu nhưng không tránh khỏi những sai lệch ngắn hạn do các sự kiện đặc biệt hoặc động thái thị trường nội bộ gây ra.

Việc kết hợp các điều kiện thanh khoản toàn cầu với chỉ báo định giá Bitcoin trên Chuỗi mang lại sự hiểu biết chi tiết hơn về chu kỳ Bitcoin, giúp các nhà đầu tư xác định các tình huống mà động thái thị trường nội bộ có thể tách Bitcoin khỏi xu hướng thanh khoản toàn cầu.

Mối tương quan giữa các loại tài sản lớn và thanh khoản toàn cầu

Giới thiệu bối cảnh

Đối với các nhà đầu tư muốn tăng lợi nhuận và quản lý rủi ro hiệu quả, việc hiểu giá tài sản thay đổi như thế nào khi thanh khoản toàn cầu thay đổi trở nên quan trọng. Trên thị trường ngày nay, giá tài sản ngày càng bị ảnh hưởng bởi các chính sách của ngân hàng trung ương tác động trực tiếp đến điều kiện thanh khoản. Các nguyên tắc cơ bản không còn là động lực chính thúc đẩy giá tài sản.

Hiện tượng này ngày càng trở nên rõ ràng kể từ cuộc khủng hoảng tài chính toàn cầu. Kể từ đó, những chính sách tiền tệ độc đáo này ngày càng trở thành động lực chi phối giá tài sản. Các ngân hàng trung ương đã sử dụng đòn bẩy thanh khoản để biến thị trường thành một giao dịch lớn. Theo lời của nhà kinh tế học Mohamed El-Elrian, các ngân hàng trung ương đã trở thành “trò chơi duy nhất trong thị trấn”.

Stanley Druckenmiller lặp lại quan điểm tương tự khi nói: “Thu nhập không làm thay đổi toàn bộ thị trường, Cục dự trữ liên bang Hoa Kỳ làm thay đổi thị trường…tập trung vào các ngân hàng trung ương và nơi thanh khoản đang chảy…hầu hết mọi người trên thị trường đang xem xét thu nhập và các chỉ số truyền thống. chỉ báo"Thanh khoản là yếu tố thúc đẩy thị trường."

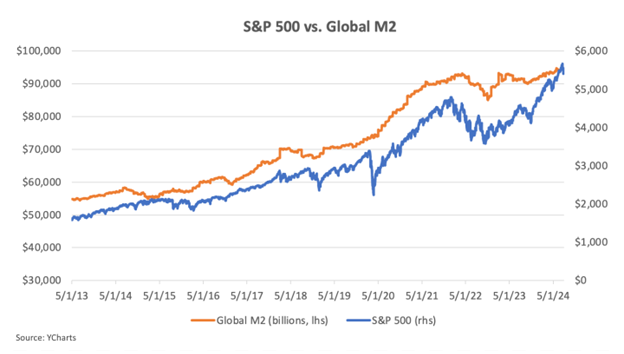

Điều này đặc biệt rõ ràng trong Chỉ số S&P 500.

So sánh Chỉ số S&P 500 và Xu hướng M2 Toàn cầu

Mối tương quan trong biểu đồ trên tập trung vào cung và cầu đơn giản. Nếu có nhiều tiền hơn để mua thứ gì đó, cho dù đó là cổ phiếu, trái phiếu, vàng hay Bitcoin thì giá của tài sản đó thường sẽ tăng. Kể từ năm 2008, các ngân hàng trung ương đã bơm thêm tiền pháp định vào hệ thống tài chính và giá tài sản cũng có phản ứng tương ứng. Nói cách khác, lạm phát tiền tệ làm tăng lạm phát giá tài sản.

Trong bối cảnh đó, các nhà đầu tư phải hiểu cách đo lường thanh khoản toàn cầu và cách tài sản khác nhau phản ứng với những thay đổi trong điều kiện thanh khoản để điều hướng tốt hơn các thị trường được định hướng bởi thanh khoản này.

Cách đo lường thanh khoản toàn cầu

Có nhiều phương pháp để đo lường thanh khoản toàn cầu và trong báo cáo này, chúng tôi sẽ sử dụng M2 toàn cầu: một chỉ báo rộng về lượng cung ứng tiền bao gồm tiền tệ vật chất, tài khoản séc, tiền gửi tiết kiệm, chứng khoán thị trường tiền tệ và các hình thức tiền mặt sẵn có khác.

Bitcoin Magazine Pro cung cấp chỉ báo M2 toàn cầu chỉ báo hợp dữ liệu của tám nền kinh tế lớn nhất: Hoa Kỳ, Trung Quốc, Khu vực đồng Euro, Vương quốc Anh, Nhật Bản, Canada, Nga và Úc. Đây là một chỉ báo tốt về thanh khoản toàn cầu vì nó phản ánh tổng số tiền sẵn có để chi tiêu, đầu tư và vay mượn trên toàn thế giới. Một cách khác để nghĩ về nó là chỉ báo tổng lượng tạo tín dụng và in tiền của ngân hàng trung ương trong nền kinh tế toàn cầu.

Một sắc thái ở đây là M2 toàn cầu được định giá bằng đô la Mỹ. Lyn Alden giải thích tại sao điều này lại quan trọng trong bài viết trước :

Mệnh giá đô la rất quan trọng vì đồng đô la là đồng tiền dự trữ toàn cầu và do đó là đơn vị chính tính toán cho thương mại, hợp đồng và nợ toàn cầu. Khi đồng đô la mạnh lên, nợ của các nước sẽ cứng lại. Khi đồng đô la suy yếu, nợ của các nước cũng yếu đi. Tiền rộng toàn cầu tính bằng đô la Mỹ giống như một chỉ báo quan trọng của thanh khoản thế giới. Các đơn vị tiền tệ fiat được tạo ra nhanh như thế nào và đồng đô la Mỹ mạnh như thế nào so với các thị trường tiền tệ toàn cầu khác.

Khi M2 toàn cầu được tính bằng đô la Mỹ, nó phản ánh cả sức mạnh tương đối của đồng đô la Mỹ và tốc độ tạo tín dụng, khiến nó trở thành một chỉ báo đáng tin cậy về điều kiện thanh khoản toàn cầu.

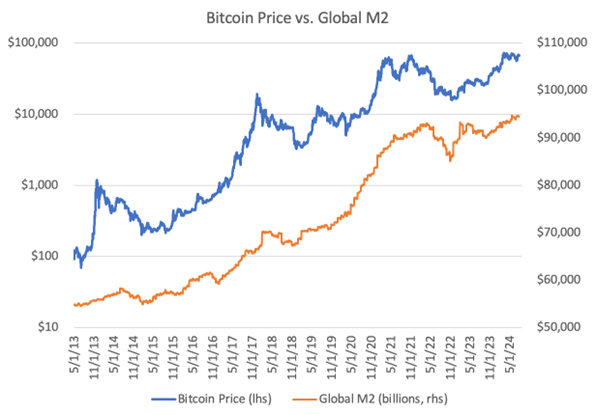

Tại sao Bitcoin có thể là phong vũ biểu thanh thanh khoản nhất

Một tài sản đã cho thấy mối tương quan chặt chẽ với thanh khoản toàn cầu trong những năm qua là Bitcoin . Bitcoin có xu hướng phát triển mạnh khi thanh khoản toàn cầu mở rộng. Ngược lại, khi thanh khoản, Bitcoin cũng bị ảnh hưởng. Hiện tượng này đã khiến một số người gọi Bitcoin là “phong vũ biểu thanh khoản”.

Biểu đồ bên dưới cho thấy rõ ràng giá Bitcoin theo dõi những thay đổi về thanh khoản toàn cầu như thế nào.

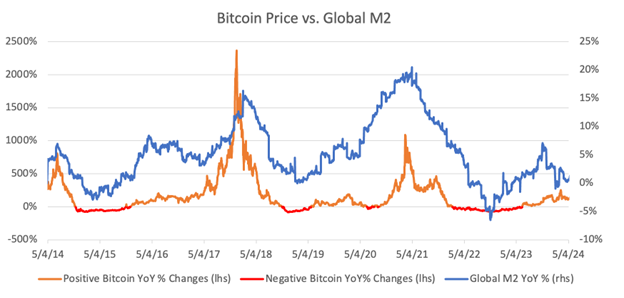

Tương tự, việc so sánh tỷ lệ phần trăm thay đổi hàng năm của Bitcoin và thanh khoản toàn cầu cũng làm nổi bật tính đồng bộ của những thay đổi trong cả hai. Khi thanh khoản tăng, giá Bitcoin tăng và khi thanh khoản giảm, giá Bitcoin giá giảm.

Như có thể thấy từ biểu đồ trên, giá Bitcoin rất nhạy cảm với những thay đổi về thanh khoản toàn cầu. Nhưng liệu nó có phải là tài sản nhạy cảm nhất trên thị trường hiện nay?

Nói chung, tài sản rủi ro có mối tương quan cao hơn với điều kiện thanh khoản . Trong hoàn cảnh thanh khoản cao hơn, các nhà đầu tư có xu hướng áp dụng chiến lược chấp nhận rủi ro và chuyển vốn sang tài sản có rủi ro /lợi nhuận cao hơn. Ngược lại, khi thanh khoản thắt chặt , các nhà đầu tư thường chuyển vốn vào tài sản mà họ cho rằng là an toàn hơn. Điều này giải thích tại sao tài sản như cổ phiếu có xu hướng hoạt động tốt trong hoàn cảnh có thanh khoản tăng cao.

Tuy nhiên, giá cổ phiếu cũng bị ảnh hưởng bởi các yếu tố khác ngoài điều kiện thanh khoản. Ví dụ, hiệu suất cổ phiếu được thúc đẩy một phần bởi các yếu tố như lợi nhuận và cổ tức. Điều này có thể làm suy yếu mối tương quan của cổ phiếu với thanh khoản toàn cầu.

Ngoài ra, cổ phiếu của Hoa Kỳ được hưởng lợi từ việc mua cơ cấu thông qua dòng vốn thụ động vào các tài khoản hưu trí như 401(k), điều này càng ảnh hưởng đến hiệu quả hoạt động của chúng bất kể điều kiện thanh khoản như thế nào. Những dòng vốn thụ động này có thể tạo vùng đệm cho cổ phiếu Hoa Kỳ khi điều kiện thanh khoản biến động, có khả năng làm giảm độ nhạy cảm của chúng với điều kiện thanh khoản toàn cầu.

Mối quan hệ giữa vàng và thanh khoản phức tạp hơn. Một mặt, vàng được hưởng lợi từ thanh khoản tăng lên và đồng đô la yếu hơn, nhưng mặt khác, vàng cũng được coi là tài sản trú ẩn an toàn. Trong thời kỳ thanh khoản bị thu hẹp và hành vi e ngại rủi ro, nhu cầu vàng có thể tăng lên khi các nhà đầu tư tìm kiếm sự an toàn. Điều này có nghĩa là giá vàng có thể hoạt động tốt ngay cả khi thanh khoản suy yếu. Kết quả là, hiệu suất của vàng có thể không gắn chặt với điều kiện thanh khoản như tài sản khác.

Giống như vàng, trái phiếu được coi là tài sản trú ẩn an toàn và do đó có thể có mối tương quan thấp hơn với điều kiện thanh khoản.

Cuối cùng, chúng ta quay lại với Bitcoin. Không giống như cổ phiếu, Bitcoin không có lợi nhuận hoặc cổ tức và không có hoạt động mua cấu trúc nào ảnh hưởng đến hiệu suất của nó. Không giống như vàng và trái phiếu, ở giai đoạn này của chu kỳ chấp nhận Bitcoin , hầu hết các nhóm vốn vẫn coi nó là tài sản rủi ro . So với tài sản khác, Bitcoin có mối tương quan thuần túy nhất với thanh khoản toàn cầu.

Nếu đúng như vậy thì đây là một kết luận có giá trị cho cả nhà đầu tư và người giao dịch Bitcoin. Đối với người nắm giữ dài hạn, việc hiểu được mối tương quan của Bitcoin với thanh khoản có thể cung cấp cái nhìn sâu sắc hơn về những gì thúc đẩy giá của nó theo thời gian. Đối với người giao dịch, Bitcoin cung cấp một công cụ để bày tỏ quan điểm về định hướng tương lai của thanh khoản toàn cầu.

Mục đích của bài viết này là đi sâu vào mối tương quan giữa Bitcoin và thanh khoản toàn cầu, so sánh mối quan hệ của nó với các loại tài sản khác, xác định các giai đoạn khi mối tương quan bị phá vỡ và chia sẻ cách các nhà đầu tư có thể kiếm lợi từ thông tin này trong tương lai.

Định lượng mối tương quan giữa Bitcoin và thanh khoản toàn cầu

Khi phân tích mối tương quan giữa Bitcoin và thanh khoản toàn cầu, điều quan trọng là phải xem xét mức độ và hướng của mối tương quan.

Độ lớn của mối tương quan cho biết mức độ liên kết giữa hai biến. Mối tương quan càng cao thì tác động của những thay đổi trong M2 toàn cầu đối với giá Bitcoin càng dễ dự đoán. Hiểu được mức độ tương quan này là chìa khóa để đánh giá mức độ nhạy cảm Bitcoin đối với những thay đổi trong thanh khoản toàn cầu.

Dựa trên dữ liệu từ tháng 5 năm 2013 đến tháng 7 năm 2024, có thể thấy rõ sự nhạy cảm mạnh mẽ của Bitcoin đối với thanh khoản. Trong giai đoạn này, giá của Bitcoin tương quan với thanh khoản toàn cầu ở mức 0,94, phản ánh mối tương quan tích cực rất mạnh mẽ. Điều này cho thấy giá của Bitcoin rất nhạy cảm với những thay đổi về thanh khoản toàn cầu trong khung thời gian này.

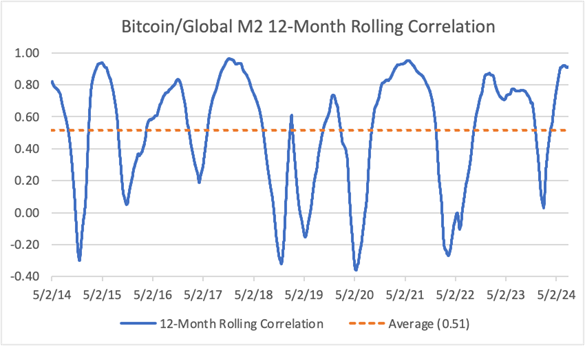

Nhìn vào mối tương quan kéo dài 12 tháng, mối tương quan trung bình của Bitcoin với thanh khoản toàn cầu giảm xuống 0,51. Đây vẫn là một mối tương quan tích cực, nhưng thấp hơn đáng kể so với mối tương quan tổng thể.

Hơn nữa, khi kiểm tra mối tương quan luân phiên trong 6 tháng, mối tương quan này giảm xuống còn 0,36.

Điều này cho thấy giá Bitcoin ngày càng lệch khỏi xu hướng thanh khoản dài hạn khi khoảng thời gian ngắn hơn, cho thấy biến động giá ngắn hạn có nhiều khả năng bị ảnh hưởng bởi các yếu tố bên trong Bitcoin hơn là điều kiện thanh khoản.

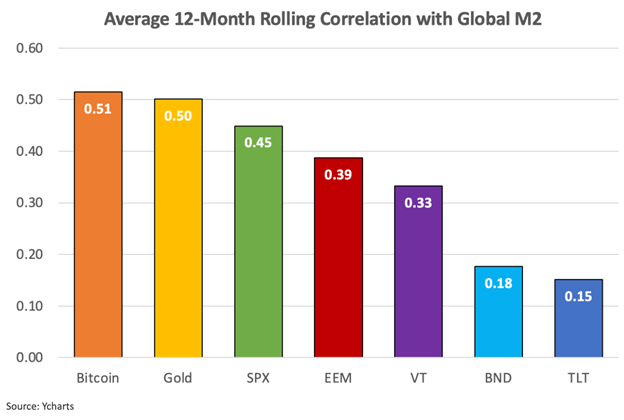

Để hiểu rõ hơn về mối tương quan của Bitcoin với thanh khoản toàn cầu, chúng tôi đã so sánh nó với tài sản khác, bao gồm SPDR S&P 500 ETF (SPX), Vanguard Total World Stock ETF (VT), iShares MSCI Emerging Markets ETF (EEM), iShares 20+ Year Treasury BOND (TLT), Vanguard Total Bond Market ETF (BND) và vàng.

Xét về mối tương quan trong 12 tháng, Bitcoin có mức tương quan cao nhất, tiếp theo là vàng, sau đó là chỉ số chứng khoán, trong khi chỉ số trái phiếu có mối tương quan yếu nhất với thanh khoản.

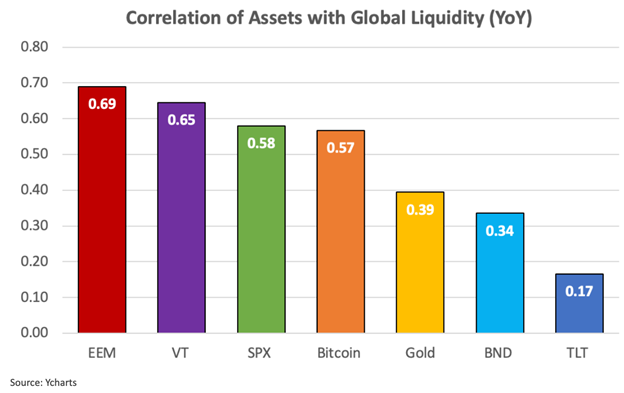

Khi phân tích mối tương quan giữa tài sản và thanh khoản toàn cầu dựa trên tỷ lệ phần trăm thay đổi hàng năm, các chỉ số chứng khoán cho thấy mối tương quan mạnh hơn một chút so với Bitcoin, tiếp theo là vàng và trái phiếu.

Trên cơ sở tỷ lệ phần trăm hàng năm, cổ phiếu có thể có mối tương quan cao hơn với thanh khoản toàn cầu so với Bitcoin, một lý do là Bitcoin có tính biến động cao. Giá của Bitcoin thường dao động rộng rãi trong suốt một năm, điều này có thể làm sai lệch mối tương quan của nó với thanh khoản toàn cầu. Ngược lại, biến động giá chỉ số chứng khoán nhìn chung ít rõ rệt hơn và gắn chặt hơn với sự thay đổi tỷ lệ phần trăm hàng năm của M2 toàn cầu. Tuy nhiên, mối tương quan của Bitcoin với thanh khoản toàn cầu vẫn khá mạnh khi xem xét sự thay đổi tỷ lệ phần trăm hàng năm.

Dữ liệu trên minh họa ba điểm chính: 1) hiệu suất của cổ phiếu, vàng và Bitcoin có mối tương quan chặt chẽ với thanh khoản toàn cầu; 2) Mối tương quan tổng thể của Bitcoin rất mạnh so với các loại tài sản khác và trên cơ sở 12 tháng. là cao nhất trong chu kỳ; 3) Mối tương quan của Bitcoin với thanh khoản toàn cầu suy yếu khi khoảng thời gian ngắn lại.

Sự liên kết của Bitcoin với thanh khoản khiến nó trở nên khác biệt

Như chúng tôi đã đề cập trước đó, mối tương quan tích cực mạnh mẽ không đảm bảo rằng hai biến số sẽ luôn di chuyển cùng hướng theo thời gian. Điều này đặc biệt đúng khi một tài sản(chẳng hạn như Bitcoin) dễ biến động hơn và có thể tạm thời đi chệch khỏi mối tương quan dài hạn của nó với một chỉ báo ít biến động hơn (chẳng hạn như M2 toàn cầu). Đây là lý do tại sao việc kết hợp hai khía cạnh này (quy mô và hướng) mang lại sự hiểu biết toàn diện hơn về cách Bitcoin và M2 toàn cầu ảnh hưởng lẫn nhau theo thời gian.

Thông qua tính nhất quán định hướng của các mối tương quan, chúng ta có thể hiểu rõ hơn về độ tin cậy của các mối tương quan của chúng. Điều này đặc biệt đúng đối với những người quan tâm đến xu hướng dài hạn. Nếu bạn biết Bitcoin có xu hướng luôn theo dõi hướng thanh khoản toàn cầu thì bạn có thể tự tin hơn khi dự đoán hướng giá trong tương lai Bitcoin dựa trên những thay đổi về điều kiện thanh khoản . Trong tất cả tài sản được phân tích, Bitcoin có mối tương quan cao nhất với định hướng thanh khoản toàn cầu.

Biểu đồ bên dưới minh họa thêm tính định hướng của Bitcoin với thanh khoản toàn cầu trong khoảng thời gian 12 tháng so với các loại tài sản khác.

Điều này cho thấy rằng mặc dù độ mạnh của mối tương quan có thể khác nhau giữa các khung thời gian, nhưng chuyển động giá của Bitcoin thường phù hợp với hướng thanh khoản toàn cầu. Ngoài ra, biến động giá của nó gần với thanh khoản toàn cầu hơn bất kỳ tài sản truyền thống nào khác được phân tích.

Mối quan hệ giữa Bitcoin và thanh khoản toàn cầu không chỉ mạnh mẽ về mức độ mà còn nhất quán về hướng đi. Dữ liệu càng ủng hộ quan điểm rằng Bitcoin nhạy cảm hơn với điều kiện thanh khoản so với tài sản truyền thống khác, đặc biệt là trong các khung thời gian dài hơn.

Đối với các nhà đầu tư, điều này có nghĩa là thanh khoản toàn cầu có thể là động lực chính thúc đẩy hiệu suất giá dài hạn Bitcoin và cần được xem xét khi đánh giá chu kỳ thị trường Bitcoin và dự đoán biến động giá trong tương lai. Đối với các nhà giao dịch, điều này có nghĩa là Bitcoin cung cấp một phương tiện đầu tư có độ nhạy cao thể hiện nhận thức về thanh khoản toàn cầu, khiến nó trở thành tham khảo ưa thích cho những người có niềm tin mạnh mẽ vào thanh khoản .

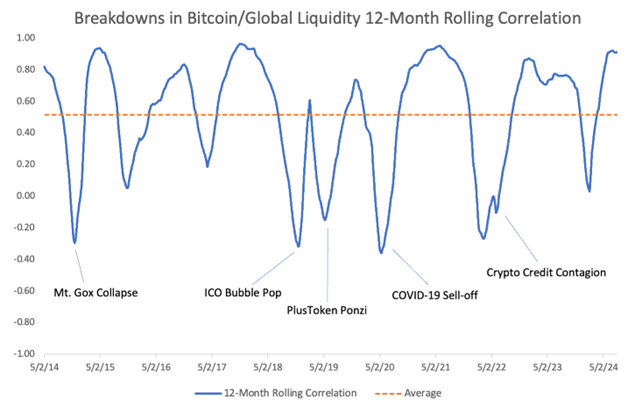

Những sai sót của Bitcoin trong mối tương quan thanh khoản

Mặc dù Bitcoin có mối tương quan tổng thể mạnh mẽ với thanh khoản toàn cầu, nhưng các phát hiện cho thấy rằng trong thời gian ngắn hơn, giá Bitcoin có xu hướng đi chệch khỏi xu hướng thanh khoản. Những sai lệch này có thể do động thái thị trường nội bộ có tác động lớn hơn điều kiện thanh khoản toàn cầu tại một số điểm nhất định trong chu kỳ thị trường Bitcoin hoặc có thể do các sự kiện đặc biệt dành riêng cho ngành Bitcoin gây ra.

Các sự kiện đặc biệt là các sự kiện trong ngành crypto gây ra sự thay đổi nhanh chóng trong tâm lý thị trường hoặc gây ra tình trạng thanh lý quy mô lớn. Ví dụ: các vụ phá sản của các công ty lớn, hacker sàn giao dịch , các cuộc đàn áp theo quy định hoặc việc làm sáng tỏ các kế hoạch Ponzi.

Nhìn lại các trường hợp trước đây về mối tương quan yếu dần trong 12 tháng giữa Bitcoin và thanh khoản toàn cầu, rõ ràng Bitcoin có xu hướng tách rời khỏi xu hướng thanh khoản toàn cầu trong các sự kiện lớn của ngành.

Biểu đồ bên dưới minh họa mối tương quan của Bitcoin với thanh khoản bị tách biệt như thế nào trong các sự kiện lớn của ngành.

Sự hoảng loạn và áp lực bán gây ra bởi các sự kiện quan trọng như sự sụp đổ của Mt. Gox, sự sụp đổ của chương trình Ponzi PlusToken và cuộc khủng hoảng niềm tin crypto do sự sụp đổ của Terra /Luna gây ra phần lớn không liên quan đến xu hướng thanh khoản toàn cầu.

Vụ sụp đổ thị trường do đại dịch COVID-19 năm 2020 là một ví dụ khác. Bitcoin ban đầu giảm mạnh trong bối cảnh làn sóng bán hoảng loạn lan rộng và tâm lý chấp nhận rủi ro. Tuy nhiên, Bitcoin nhanh chóng phục hồi khi các ngân hàng trung ương phản ứng bằng việc bơm thanh khoản chưa từng có, làm nổi bật sự nhạy cảm của nó đối với những thay đổi thanh khoản. Sự mất kết nối trong các mối tương quan tại thời điểm đó có thể là do sự thay đổi đột ngột trong tâm lý thị trường hơn là do sự thay đổi về điều kiện thanh khoản.

Mặc dù điều quan trọng là phải hiểu tác động của những sự kiện đặc biệt này đối với mối tương quan của Bitcoin với thanh khoản toàn cầu, nhưng tính khó lường của chúng khiến các nhà đầu tư khó hành động. Điều đó có nghĩa là, khi hệ sinh thái Bitcoin trưởng thành, cơ sở hạ tầng được cải thiện và các quy định trở nên rõ ràng hơn, tôi kỳ vọng tần suất xảy ra các sự kiện “thiên nga đen” này sẽ giảm theo thời gian.

Phía cung ảnh hưởng như thế nào đến mối tương quan thanh khoản của Bitcoin

Ngoài các sự kiện đặc biệt, một hiện tượng đáng chú ý khác trong các giai đoạn mà mối tương quan giữa Bitcoin và thanh khoản suy yếu là những tình huống này thường trùng với thời điểm giá Bitcoin đạt mức định giá cực cao và sau đó giảm mạnh. Điều này thể hiện rõ trong các đỉnh thị trường bò năm 2013, 2017 và 2021, khi mối tương quan của Bitcoin với thanh khoản bị tách rời khi giá của nó giảm đáng kể so với mức cao nhất.

Mặc dù thanh khoản chủ yếu ảnh hưởng đến phía cầu của phương trình, việc hiểu các mô hình phân phối ở phía cung cũng có thể giúp xác định các giai đoạn khi Bitcoin có thể đi chệch khỏi mối tương quan lâu dài với thanh khoản toàn cầu.

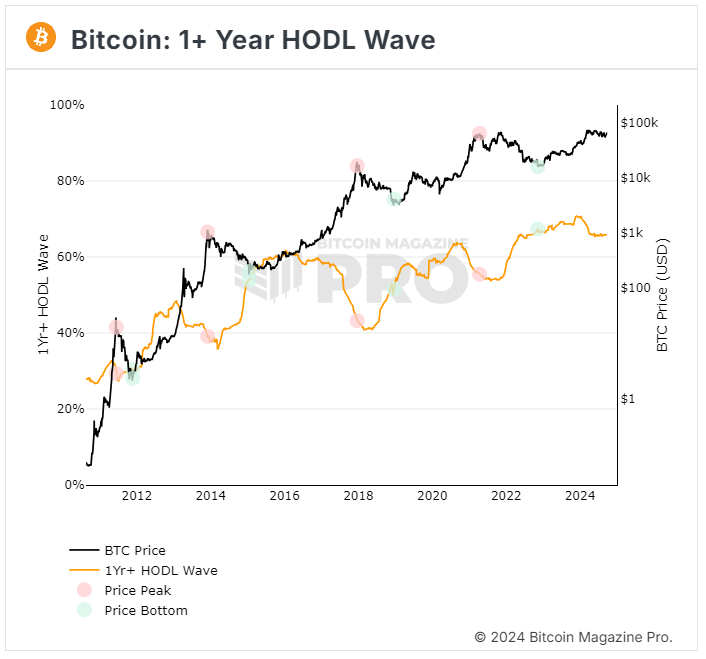

Nguồn cung chính là người nắm giữ cũ thu lợi nhuận khi giá Bitcoin tăng . Việc phát hành phần thưởng khối mới cũng mang lại nguồn cung cho thị trường, nhưng lượng cung ứng nhỏ hơn nhiều và sẽ chỉ tiếp tục giảm sau lần sự kiện giảm nửa. Trong thị trường bò, người nắm giữ cũ thường cắt giảm vị thế của mình và bán cho người mua mới cho đến khi nhu cầu bão hòa. Thời điểm bão hòa này thường là đỉnh điểm của thị trường bò .

Một chỉ báo quan trọng để đánh giá hành vi này là Độ biến động nắm giữ Bitcoin trên 1 năm, đo lường lượng Bitcoin được nắm giữ bởi người nắm giữ dài hạn (ít nhất một năm) dưới dạng phần trăm của tổng nguồn cung lưu thông. Nói cách khác, nó đo lường tỷ lệ phần trăm của tổng lượng cung ứng sẵn có được nắm giữ bởi các nhà đầu tư dài hạn tại bất kỳ thời điểm nào.

Lịch sử , chỉ báo này giảm trong thị trường bò khi người nắm giữ dài hạn nhìn lên chỉ báo tăng trong thị trường gấu khi người nắm giữ dài hạn tích lũy cổ phần. Biểu đồ bên dưới thể hiện hành vi này, với các vòng tròn màu đỏ biểu thị các đỉnh chu kỳ và các vòng tròn màu xanh lá cây biểu thị các đáy.

Điều này minh họa hành vi của người nắm giữ dài hạn trong chu kỳ Bitcoin . Khi Bitcoin dường như được định giá quá cao, người nắm giữ dài hạn có xu hướng bán để kiếm lời và khi Bitcoin dường như bị định giá thấp, họ có xu hướng tích lũy lượng nắm giữ.

Câu hỏi trở thành… “Làm thế nào để bạn xác định khi nào Bitcoin bị định giá thấp hoặc được định giá quá cao để dự đoán tốt hơn khi nào lượng cung ứng sẽ tràn ngập thị trường hoặc cạn kiệt?”

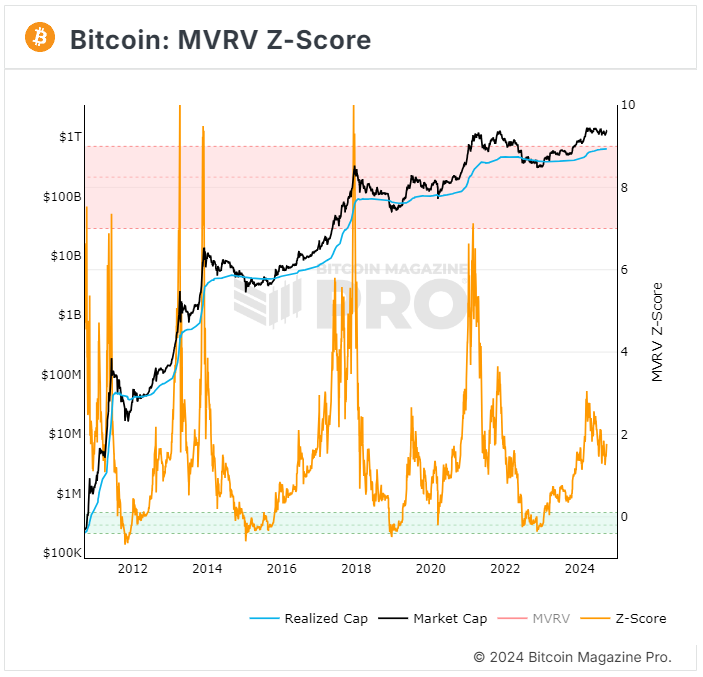

Mặc dù dữ liệu vẫn còn tương đối nhỏ, nhưng Điểm Z Giá trị Thị trường so với Giá trị Thực hiện (MVRV Z-score) đã được chứng minh là một công cụ đáng tin cậy để xác định thời điểm Bitcoin đạt đến mức định giá cực cao. Điểm MVRV Z dựa trên ba thành phần:

1) Giá trị thị trường: Giá trị vốn hóa thị trường hiện tại, được tính bằng cách nhân giá Bitcoin với tổng số Bitcoin đang lưu hành.

2) Giá trị thực tế: Giá trung bình của mỗi Bitcoin hoặc UTXO được giao dịch lần trên Chuỗi nhân với tổng nguồn cung lưu thông – về cơ bản là chi phí đối với người nắm giữ Bitcoin .

3) Điểm Z: Điểm này đo lường mức độ chênh lệch giá trị thị trường so với giá trị thực tế, được biểu thị bằng độ lệch chuẩn và nêu bật các giai đoạn định giá quá cao hoặc quá thấp.

Khi điểm MVRV Z cao, điều đó có nghĩa là có khoảng cách lớn giữa giá thị trường và giá thực tế, nghĩa là nhiều người nắm giữ đang hưởng lợi nhuận chưa thực hiện. Về mặt trực quan, đây là một điều tốt, nhưng nó cũng có thể là một dấu hiệu cho thấy Bitcoin đang bị mua quá mức hoặc được định giá quá cao, đây là thời điểm tốt để người nắm giữ dài hạn Bitcoin và thu lợi nhuận.

Khi điểm MVRV Z thấp, điều đó có nghĩa là giá thị trường gần bằng hoặc thấp hơn giá thực tế, cho thấy Bitcoin đang bị bán quá mức hoặc bị định giá thấp, đây là thời điểm tốt để các nhà đầu tư bắt đầu tích trữ.

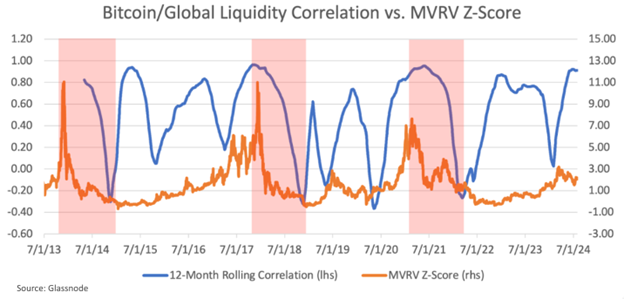

Khi mối tương quan kéo dài 12 tháng giữa điểm MVRV Z và thanh khoản toàn cầu Bitcoin bị che phủ, một mô hình bắt đầu xuất hiện. Khi điểm MVRV Z giảm mạnh so với mức cao nhất lịch sử , mối tương quan trong 12 tháng dường như bị phá vỡ. Hình chữ nhật màu đỏ đại diện cho những khoảng thời gian này.

Điều này cho thấy rằng khi điểm MVRV Z của Bitcoin bắt đầu giảm từ mức cao nhất và mối tương quan với thanh khoản bị phá vỡ, động thái thị trường nội bộ như chốt lời và bán hoảng loạn có thể có tác động lớn hơn đến giá Bitcoin so với điều kiện thanh khoản toàn cầu. tác động lớn hơn.

Ở mức định giá cực cao, biến động giá của Bitcoin có xu hướng bị ảnh hưởng nhiều hơn bởi tâm lý thị trường và động lực từ phía cung hơn là xu hướng thanh khoản toàn cầu. Đối với các nhà giao dịch và nhà đầu tư, phát hiện này rất có giá trị vì nó có thể giúp xác định các trường hợp Bitcoin đi chệch khỏi mối tương quan lâu dài với thanh khoản toàn cầu.

Ví dụ: giả sử một người giao dịch tin chắc rằng đồng đô la Mỹ sẽ giảm và thanh khoản toàn cầu sẽ tăng trong năm tới. Theo phân tích này, Bitcoin sẽ là phương tiện tốt nhất để chứng minh quan điểm của ông, vì đây là phong vũ biểu thanh khoản thuần túy nhất trên thị trường hiện nay.

Tuy nhiên, trước tiên các nhà giao dịch nên đánh giá Điểm MVRV Z của Bitcoin hoặc chỉ báo định giá tương tự trước khi thực hiện giao dịch. Nếu điểm MVRV Z của Bitcoin cho thấy việc định giá quá cao thì các nhà giao dịch nên thận trọng ngay cả trong hoàn cảnh thanh khoản , vì động thái thị trường nội bộ có thể vượt qua các điều kiện thanh khoản và thúc đẩy điều chỉnh giá.

Bằng cách theo dõi mối tương quan lâu dài của Bitcoin với thanh khoản toàn cầu và điểm Z MVRV, các nhà đầu tư và nhà giao dịch có thể dự đoán tốt hơn cách giá Bitcoin sẽ phản ứng với những thay đổi thanh khoản. Phương pháp này cho phép những người tham gia thị trường đưa ra quyết định sáng suốt hơn và có khả năng tăng tỷ lệ thắng khi đầu tư hoặc giao dịch Bitcoin.

Tóm lại

Mối tương quan chặt chẽ của Bitcoin với thanh khoản toàn cầu khiến nó trở thành phong vũ biểu kinh tế vĩ mô cho các nhà đầu tư và người giao dịch. So với các loại tài sản khác, mối tương quan của Bitcoin với thanh khoản toàn cầu không chỉ mạnh hơn mà còn có mức độ nhất quán định hướng cao nhất. Người ta có thể coi Bitcoin như một tấm gương phản ánh tốc độ tạo ra tiền toàn cầu và sức mạnh tương đối của đồng đô la Mỹ. Không giống như tài sản truyền thống như cổ phiếu, vàng hay trái phiếu, mối tương quan của Bitcoin với thanh khoản là thuần túy nhất.

Tuy nhiên, mối tương quan của Bitcoin không hoàn hảo. Nghiên cứu cho thấy sức mạnh tương quan của Bitcoin giảm trong thời gian ngắn, đồng thời chứng tỏ tầm quan trọng của việc xác định các giai đoạn khi mối tương quan của Bitcoin với thanh khoản bị phá vỡ.

Động thái thị trường nội bộ Bitcoin , chẳng hạn như các sự kiện đặc biệt hoặc mức định giá cực cao, có thể khiến nó tạm thời thoát khỏi ảnh hưởng của thanh khoản toàn cầu. Những thời điểm này rất quan trọng đối với các nhà đầu tư vì chúng thường đánh dấu các giai đoạn điều chỉnh hoặc tích lũy giá. Kết hợp phân tích thanh khoản toàn cầu với chỉ báo Chuỗi như điểm MVRV Z có thể giúp hiểu rõ hơn về chu kỳ giá của Bitcoin và giúp xác định khi nào giá của nó có thể bị chi phối bởi tâm lý nhiều hơn là xu hướng thanh khoản.

Michael Saylor từng có câu nói nổi tiếng: “Tất cả các mô hình của bạn đều bị phá hủy”. Bitcoin đại diện cho một sự thay đổi mô hình về tiền tệ. Do đó, không có mô hình thống kê nào có thể nắm bắt hoàn hảo sự phức tạp của hiện tượng Bitcoin, nhưng một số có thể là công cụ hữu ích để hướng dẫn việc ra quyết định. Như người xưa thường nói: “Tất cả các mô hình đều sai, nhưng một số mô hình lại hữu ích”.

Kể từ cuộc khủng hoảng tài chính toàn cầu, các ngân hàng trung ương đã bóp méo thị trường tài chính thông qua các chính sách độc đáo, khiến thanh khoản trở thành động lực chính thúc đẩy giá tài sản. Do đó, hiểu rõ những thay đổi về thanh khoản toàn cầu là rất quan trọng đối với bất kỳ nhà đầu tư nào muốn điều hướng thành công các thị trường ngày nay. Trước đây, nhà phân tích vĩ mô Luke Gromen đã mô tả Bitcoin là “thiết bị báo khói có đầy đủ chức năng cuối cùng” do khả năng báo hiệu những thay đổi trong điều kiện thanh khoản.

Khi hồi chuông cảnh báo về Bitcoin vang lên, các nhà đầu tư sẽ khôn ngoan lắng nghe để quản lý rủi ro và phát triển các chiến lược nhằm tận dụng các cơ hội thị trường trong tương lai.