Tác giả:0xPain.sui

Biên dịch: TechFlow

Kết luận: Thị trường DeFi đang phục hồi và duy trì hoạt động sôi nổi.

Điều gì đang xảy ra với DeFi?

Mặc dù bị ảnh hưởng bởi sự biến động của giá Token, Tổng giá trị khóa (TVL) của DeFi hiện đạt khoảng 60% so với mức cao nhất trong lịch sử, nhưng khối lượng giao dịch hàng ngày đã phục hồi lại mức đỉnh trước đó, khoảng từ 5 đến 15 tỷ USD. Điều này cho thấy hoạt động của thị trường DeFi đang hồi phục.

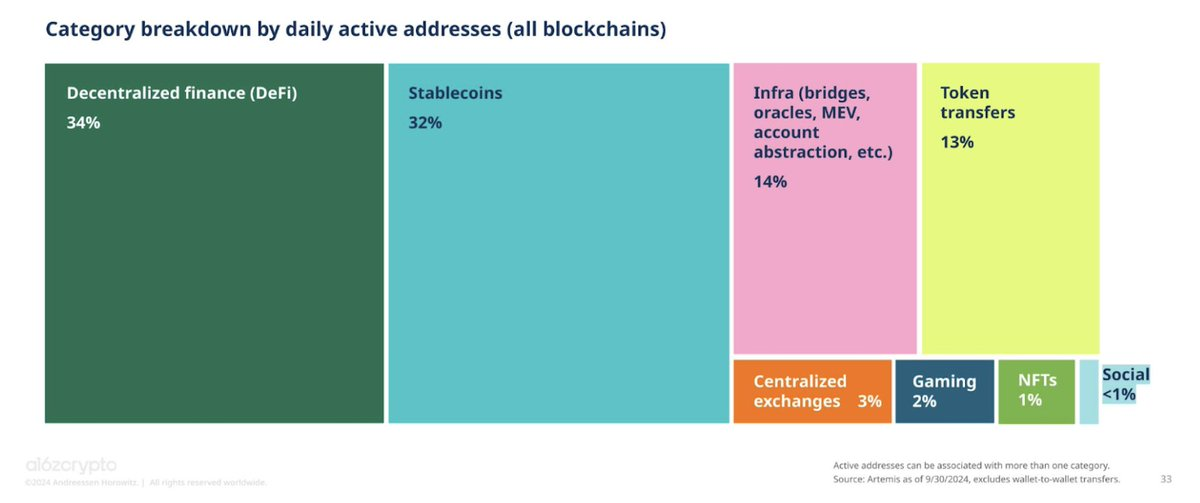

Dựa trên dữ liệu về số địa chỉ hoạt động hàng ngày, tính đến cuối tháng 9 năm 2024, DeFi đóng vai trò quan trọng trong toàn bộ thị trường tiền điện tử. Cần lưu ý rằng những dữ liệu này có thể bị ảnh hưởng bởi hoạt động của bot.

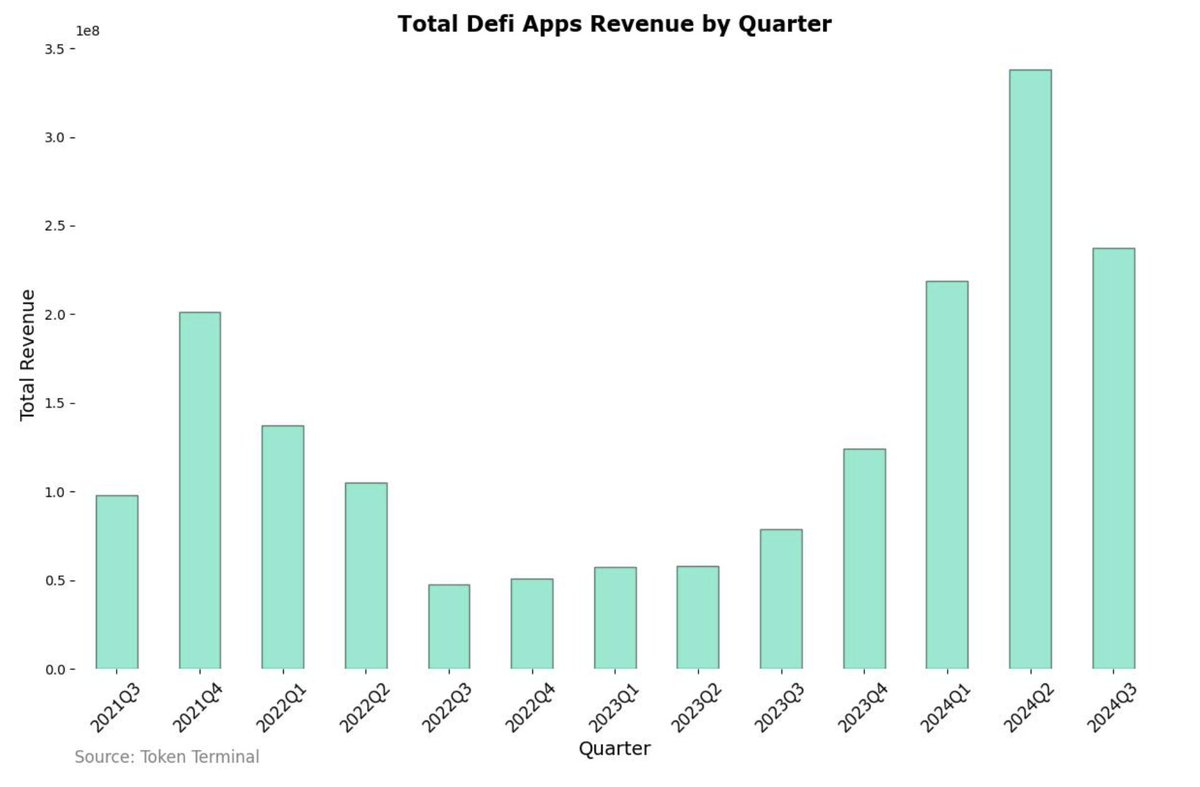

Xét về dữ liệu doanh thu, thu nhập của các dự án DeFi đạt mức cao kỷ lục trong quý II và quý III năm 2024, vượt xa mức đỉnh của mùa hè DeFi năm 2021.

Do đó, có thể kết luận rằng DeFi vẫn là một bộ phận quan trọng của thị trường tiền điện tử. Tuy nhiên, sự chú ý của thị trường hiện đang chuyển sang các lĩnh vực khác như Meme coin và AI, dẫn đến việc DeFi nhận được ít sự quan tâm hơn gần đây.

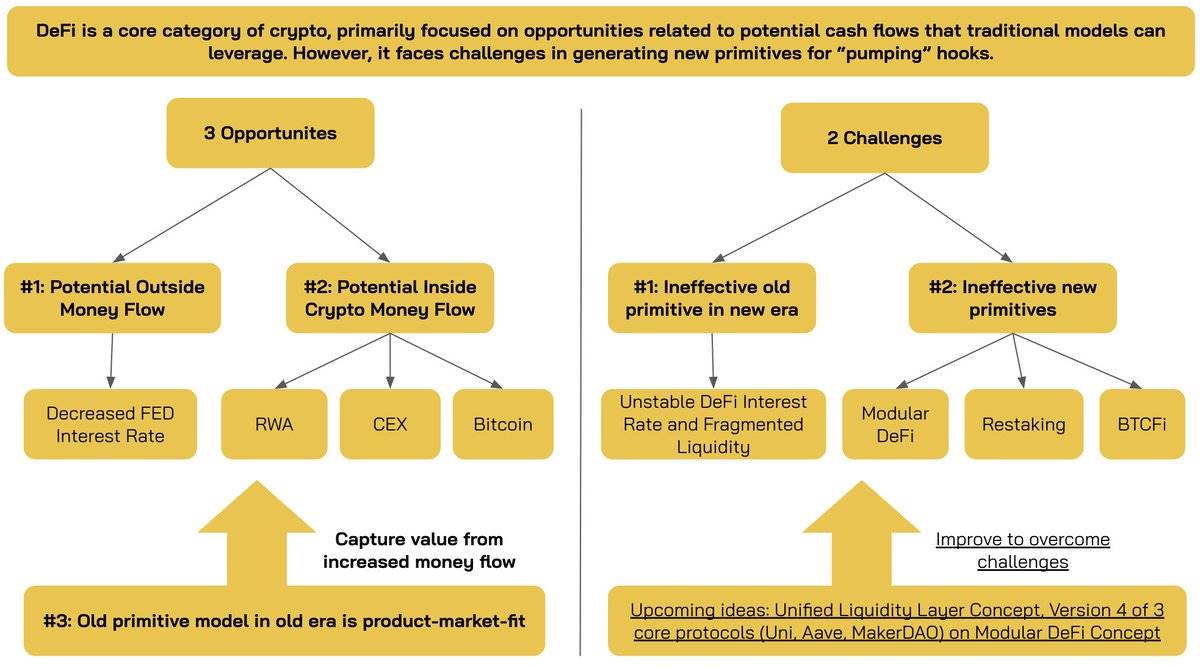

Ba cơ hội tiềm năng cho sự bùng nổ của DeFi

1: Lãi suất giảm

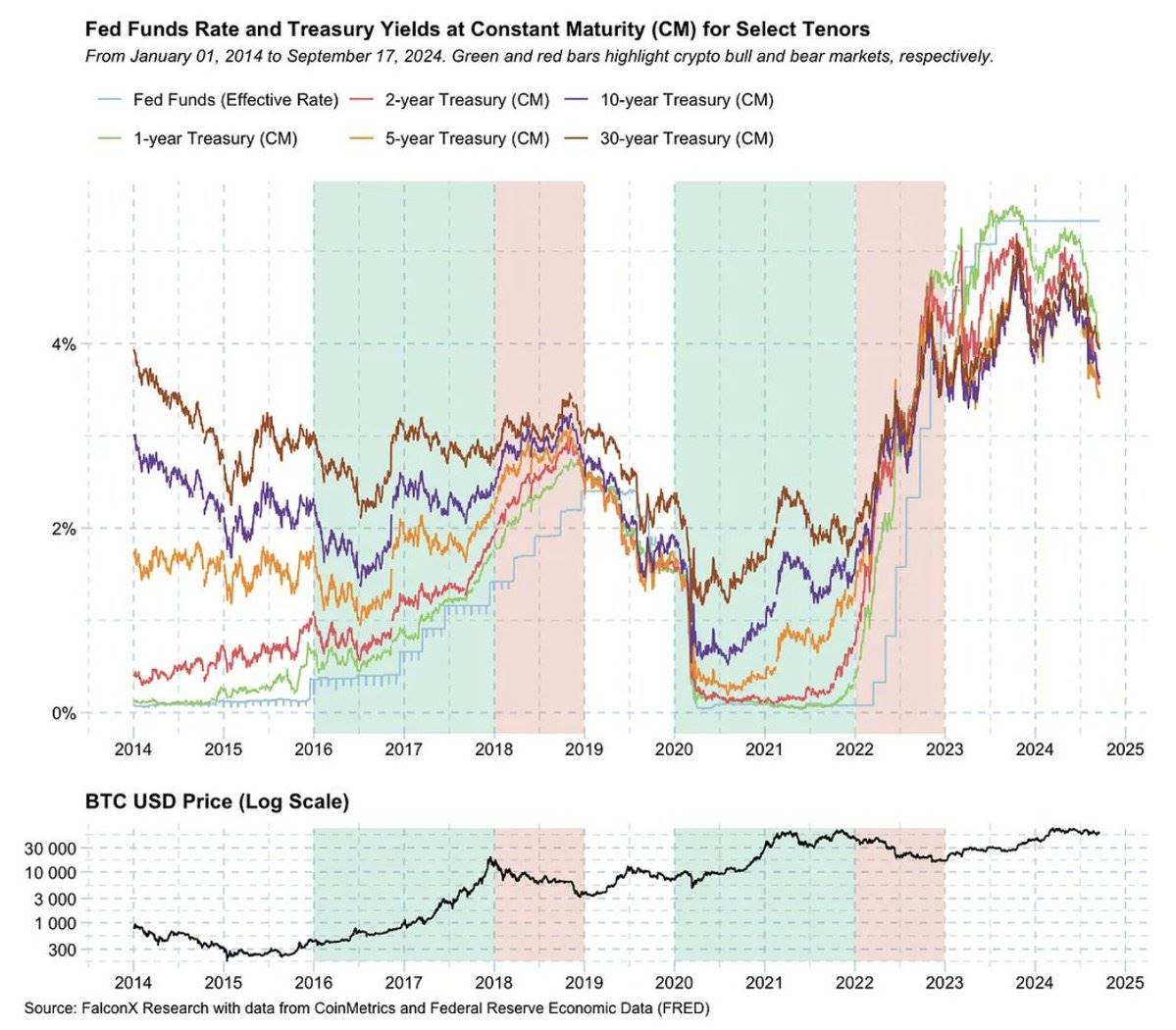

Trong hai chu kỳ tăng trưởng từ 2016-2018 và 2020-2022, DeFi đã trải qua thời kỳ hoàng kim, trùng với thời điểm Cục Dự trữ Liên bang Hoa Kỳ (FED) giảm mạnh lãi suất (gần bằng 0). DeFi đã được hưởng lợi từ hai khía cạnh:

Khi các công cụ đầu tư truyền thống như trái phiếu kho bạc trở nên kém hấp dẫn, vốn thường chảy vào các khoản đầu tư có mức sinh lời cao như DeFi.

Dòng vốn đầu tư bên ngoài sẽ thúc đẩy nhu cầu đầu tư vào các tài sản rủi ro như Token tiền điện tử, từ đó tăng nhu cầu sinh lời khi nắm giữ các tài sản này.

Cho đến cuối năm 2023, DeFi vẫn duy trì được mức tăng trưởng, ngay cả trong môi trường lãi suất cao. Do đó, khi lãi suất giảm, DeFi có thể sẽ chứng kiến một sự bùng nổ mạnh mẽ.

2: Dòng vốn từ Tài sản Thế giới Thực (RWA), Sàn Giao dịch Tập trung (CEX) và Bitcoin

2.1 RWA

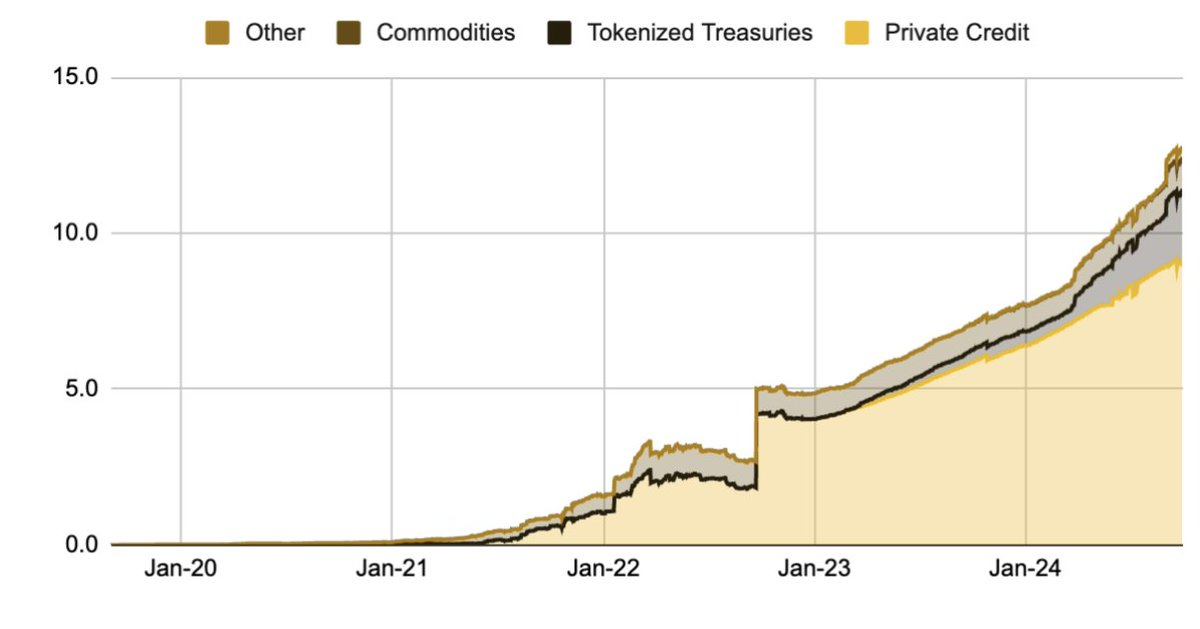

Nguồn dữ liệu giá trị vốn hóa thị trường RWA: Binance Research

Tính đến cuối tháng 8 năm 2024, giá trị vốn hóa thị trường của phân khúc RWA đã vượt quá 12 tỷ USD, tăng hơn gấp đôi so với cùng kỳ năm 2023. Trong đó:

Tín dụng tư nhân chiếm khoảng 75%, tương đương 9 tỷ USD. Con số này chỉ bằng 0,9% so với thị trường tín dụng tư nhân truyền thống, cho thấy tiềm năng thị trường rất lớn. Các nền tảng hỗ trợ lĩnh vực này bao gồm @centrifuge, @maplefinance và @goldfinch_fi.

Trái phiếu chính phủ được token hóa chiếm 17%, với giá trị vốn hóa trên 2,2 tỷ USD, bao gồm các nền tảng như Ondo, @Securitize (hợp tác với quỹ BUIDL của BlackRock), @FTI_Global, @Hashnote_Labs và @OpenEden_Labs.

Tín dụng tư nhân đề cập đến các khoản vay do các tổ chức tài chính phi ngân hàng cung cấp cho các doanh nghiệp vừa và nhỏ.

Nhận thấy tiềm năng của thị trường này, @MorphoLabs đã thực hiện các bước để tích hợp các loại tài sản này vào DeFi, thông qua hợp tác với hệ thống xác minh KYC của Coinbase để hỗ trợ các cặp vay mượn như Quỹ Thanh khoản Kho bạc Centrifuge Anemoy (LTF), Trái phiếu Kho bạc Ngắn hạn Midas (mTBILL) và Đồng Lợi tức Kho bạc Hoa Kỳ Hashnote (USYC). Do đó, việc tích hợp các loại tài sản này vào DeFi trong tương lai gần dường như là xu hướng tất yếu.

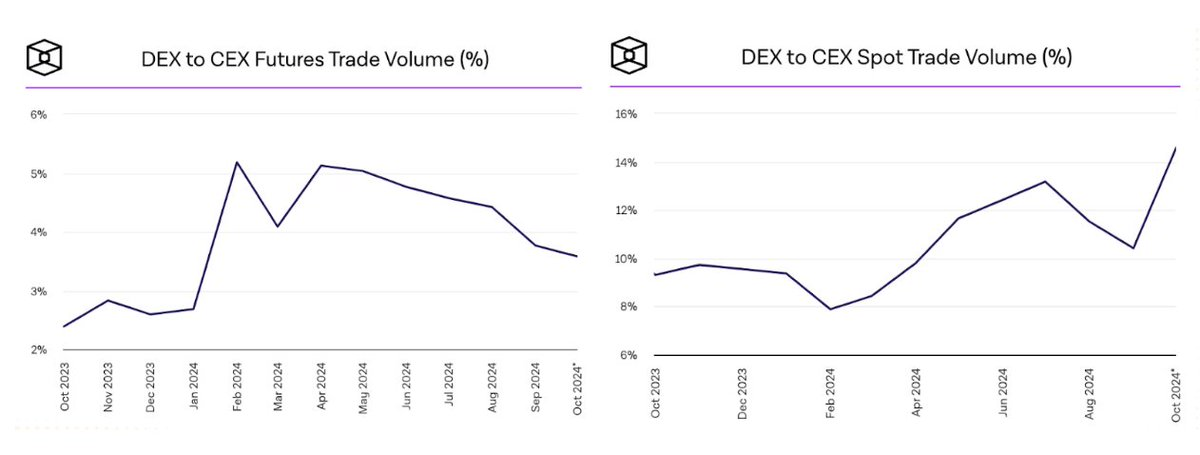

2.2: Sàn Giao dịch Tập trung (CEX)

Dòng vốn cũng đang chuyển từ Sàn Giao dịch Tập trung (CEX) sang Sàn Giao dịch Phi tập trung (DEX) thông qua các giao dịch phái sinh và giao dịch giao ngay. Theo dữ liệu từ The Block, kể từ cuối năm 2023, thị phần của DEX trong hai lĩnh vực này đã tăng đáng kể, đạt mức cao kỷ lục trên 15% trong giao dịch giao ngay.

Nhìn rộng hơn, các sàn giao dịch tập trung cũng đang nỗ lực thu hút người dùng vào chuỗi chính thông qua các sáng kiến như ra mắt Appchain L2, ví dụ như Base của Coinbase và Ink của Kraken...

2.3: Bitcoin

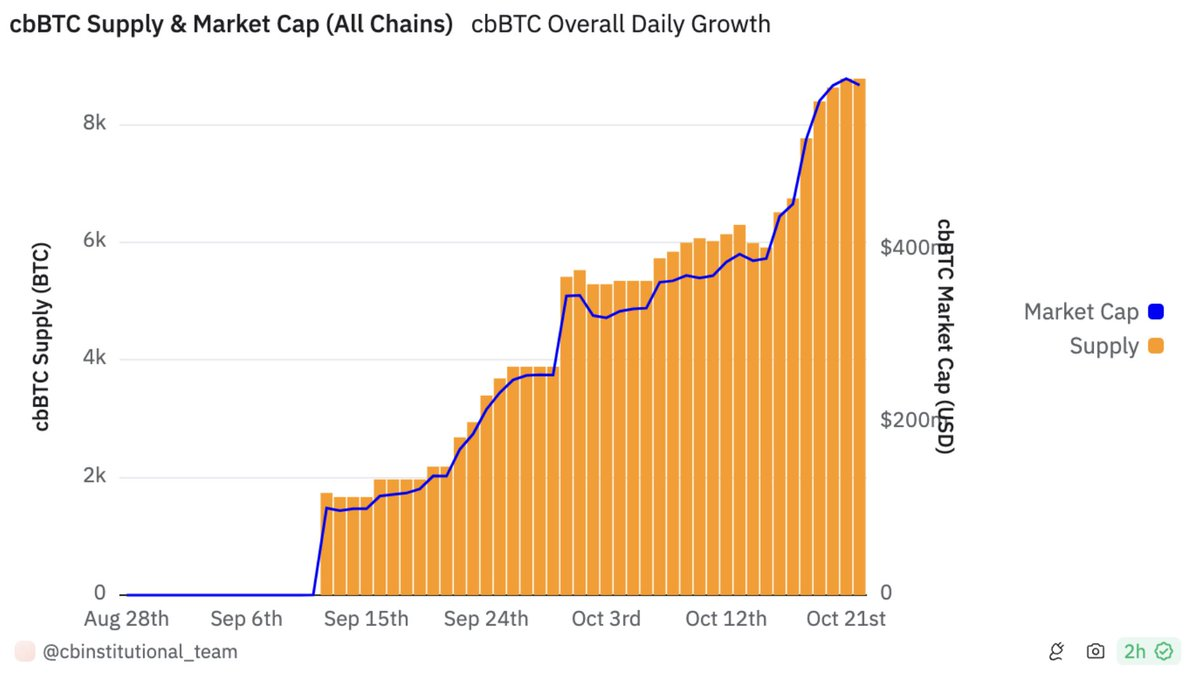

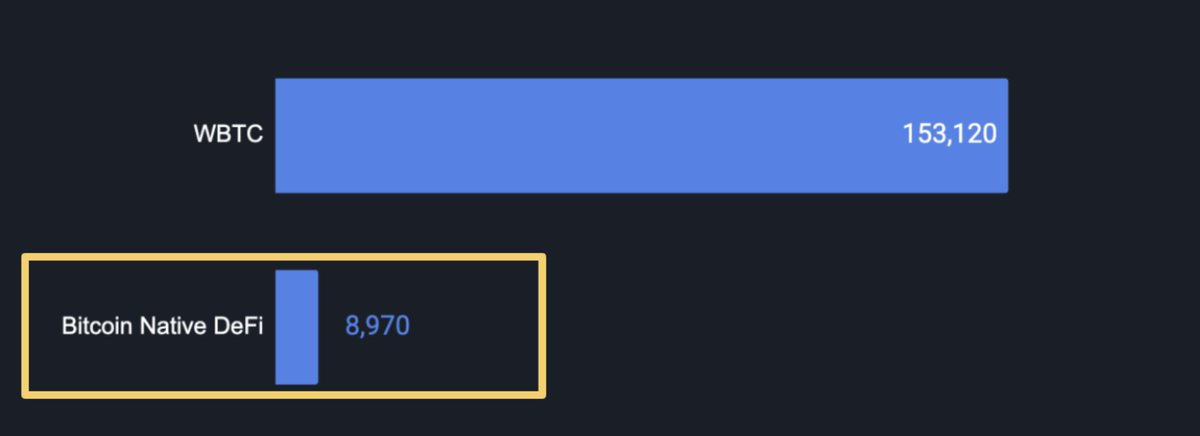

Sự tích hợp của BTC vào DeFi đang nhận được sự quan tâm lớn từ các tổ chức chính, đặc biệt là sau khi @coinbase ra mắt cbBTC, do lo ngại về tính bảo mật của WBTC. Chỉ trong vòng một tháng, cbBTC đã đạt giá trị vốn hóa 500 triệu USD, chủ yếu được sử dụng trong các giao thức DeFi trên Ethereum và Base. Nếu xu hướng này tiếp tục, trong tương lai có thể có hàng tỷ USD BTC chảy vào DeFi.

Tính đến cuối tháng 10 năm 2024, tổng giá trị vốn hóa của WBTC và cbBTC chỉ chiếm khoảng 1/1300 tổng giá trị vốn hóa của Bitcoin, cho thấy vẫn còn rất nhiều dòng vốn chưa được khai thác của tài sản tiền điện tử lớn nhất này.

3: Các mô hình DeFi cũ đã gần như chứng minh được sự phù hợp với thị trường

Phí và cơ chế khích lệ. Nguồn dữ liệu: Artemis

DeFi luôn là một lĩnh vực quan trọng của thị trường tiền điện tử, và theo thời gian, các mô hình của nó đã dần thể hiện sự phù hợp với thị trường. Điều này có thể được nhìn thấy qua nhu cầu sử dụng liên tục, ngay cả khi các biện pháp khích lệ như thưởng Token đang giảm dần. Điều này đặc biệt rõ ràng ở một số dự án chính như Aave (cho vay), Uniswap (sàn giao dịch phi tập trung) và Lido (cầm cố thanh khoản), khi phí vẫn duy trì ở mức cao trong khi giá và số lượng Token dùng để khuyến khích người dùng đã giảm dần kể từ năm 2021.

So với các xu hướng khác trong thị trường tiền điện tử, chúng ta có thể quan sát thấy:

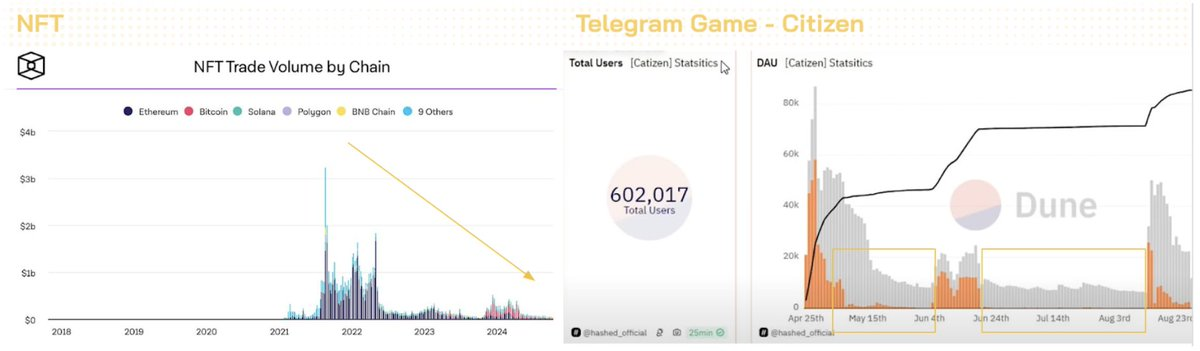

NFT: Khối lượng giao dịch hiện đang ở mức thấp, không có dấu hiệu phục hồi sau cơn sốt vào năm 2021-2022 (cùng thời điểm với sự tăng trưởng của DeFi).

Các dự án Telegram (ví dụ như Citizen trong Binance Launchpool): Số lượng người dùng hoạt động hàng ngày chỉ tăng vào các ngày quan trọng liên quan đến airdrop, không thể duy trì được lượng người dùng ổn định trong thời gian dài.

SocialFi: Friendtech đã chính thức từ bỏ việc kiểm soát giao thức sau khi gặp khó khăn trong phát triển, số lượng người dùng và giá trị NFT của Lens Protocol đều giảm đáng kể...

Hai thách thức lớn của DeFi

1: Lãi suất không ổn định và sự phân mảnh thanh khoản

Như đã đề cập trước đó, việc Cục Dự trữ Liên bang Hoa Kỳ giảm

Để giải quyết vấn đề này, các dự án DeFi nổi tiếng đã đề xuất một số giải pháp thống nhất thanh khoản, chẳng hạn như lớp thanh khoản liên chuỗi do Aave phát triển và chương trình Superchain do Uniswap tham gia. Tuy nhiên, những giải pháp này hiện vẫn chưa được triển khai.

2: Các mô hình mới vẫn chưa thể hiện hiệu quả

2.1: DeFi mô-đun hóa

DeFi có thể sẽ quay trở lại dưới dạng mô-đun hóa, thay vì phụ thuộc vào khai thác thanh khoản. Sự chuyển đổi này có thể do ba ông lớn là Uniswap, Aave và MakerDAO (nay gọi là Sky) dẫn dắt. @SkyEcosystem gần đây đã đổi tên thành Sky Money và tiếp tục thúc đẩy chiến lược cuối cùng của họ. @Uniswap sẽ ra mắt kế hoạch V4 vào quý 4 năm nay, sử dụng một mô hình mới gọi là Hooks, cho phép người dùng phát triển Nhà tạo lập thị trường tự động (AMM) riêng của họ trên nền tảng Uniswap. @aave cũng dự kiến sẽ phát hành V4 vào đầu quý 2 năm 2025.

Gần đây, chỉ có một số giao thức nhỏ hoàn thành được việc phát triển mô hình mới, như Morpho và Euler. Morpho cho phép các người quản lý sử dụng thanh khoản của Morpho Vaults để thiết kế các thị trường cho vay. @eulerfinance đã ra mắt v2 với Ethereum Vault Connector (EVC), tạo ra các kết nối giữa các pool cho vay trên Euler.

Trong giai đoạn phát triển này của DeFi, một xu hướng chung là mở rộng các loại tài sản thế chấp, mở ra các ứng dụng mới để tiếp cận và phục vụ các nhóm người dùng mới.

Tuy nhiên, dựa trên hoạt động của công ty khởi xướng xu hướng này là Morpho Labs, chúng tôi chưa thấy sự gia tăng của các khoản vay. → Do đó, DeFi có thể sẽ chuyển sang mô hình mô-đun hóa, nhưng hiệu quả của phương pháp này vẫn cần thời gian để chứng minh.

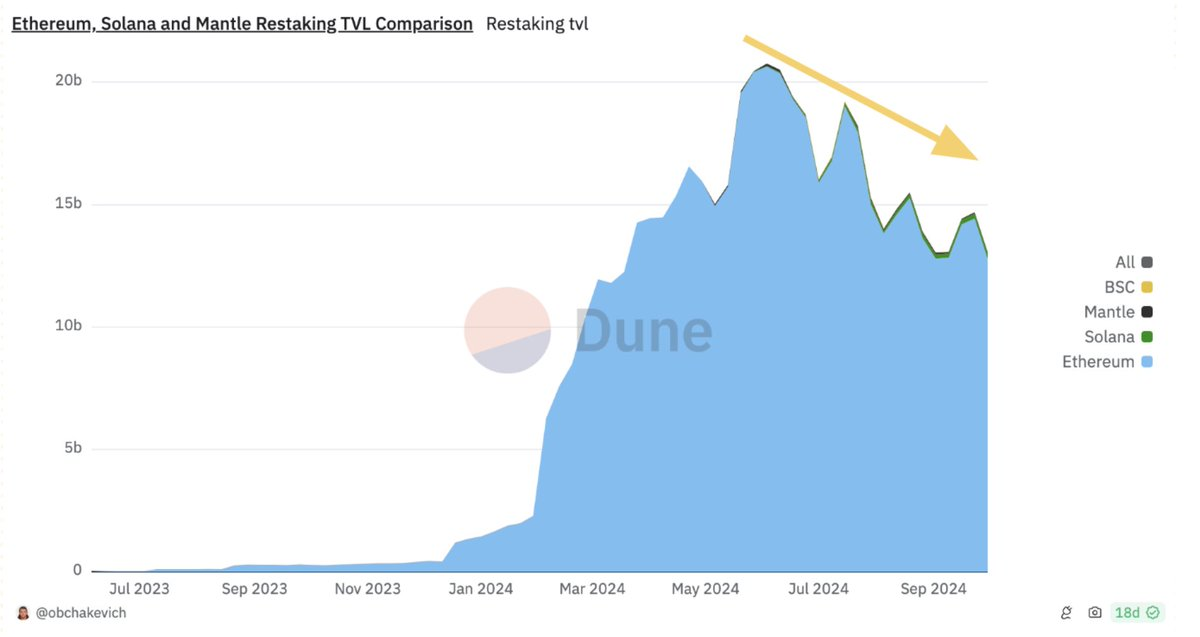

2.2: reStake

Mặc dù reStake chỉ ra mắt vào đầu năm 2024, Tổng giá trị khóa (TVL) của nó đã đạt 15 tỷ USD, chiếm 5% giá trị vốn hóa thị trường của ETH, trong đó khoảng 10 tỷ USD tập trung trên @eigenlayer trên Ethereum. Tuy nhiên, việc sử dụng reStake làm lớp kinh tế an toàn AVS gần như bằng không. Điều này đặt ra những thách thức lâu dài, vì ngoài Token dự án, những người stake không có nguồn thu nhập ổn định, nếu tình trạng này tiếp tục, TVL có thể sẽ giảm đáng kể.

2.3: BTCFi

TVL của BTCFi. Nguồn: Báo cáo BTCFi của Coinmarketcap

Ngoài việc đưa BTC vào hệ sinh thái DeFi thông qua WBTC hoặc cbBTC, ý tưởng tạo ra một hệ sinh thái độc lập cho Bitcoin cũng đã hình thành và chủ yếu phát triển trên các sidechain như Stacks và Merlin. Mặc dù khái niệm này đã tồn tại từ năm 2021 (khi Stacks ra mắt mainnet), nhưng TVL của nó vẫn tương đối nhỏ, chỉ khoảng 1 tỷ USD. Điều này có thể là do:

Chúng không thể phản ánh các tính năng độc đáo của Bitcoin L1 như Ordinals hoặc Runes, mà chỉ là bản sao của Ethereum.

Chúng không được coi là các dự án "bản địa" hoàn toàn, vì chúng chỉ sử dụng BTC như một tài sản, thiếu sự liên kết chặt chẽ với Bitcoin L1.

DeFi luôn là một lĩnh vực tăng trưởng quan trọng trong thị trường tiền mã hóa. Theo thời gian, các mô hình DeFi cũ đã chứng minh được khả năng thích ứng với thị trường. Trong tương lai gần, dòng vốn từ thị trường truyền thống, tài sản thế giới thực (RWA), sàn giao dịch tập trung (CEX) và Bitcoin có thể sẽ chảy vào DeFi, điều này có thể thúc đẩy sự phát triển của lĩnh vực này.

Hiện tại, sự phát triển của các mô hình DeFi mới vẫn chưa rõ ràng và hiệu quả hạn chế, chủ yếu vẫn phụ thuộc vào các mô hình cũ, điều này ở một mức độ nào đó đã hạn chế động lực tăng trưởng. Tuy nhiên, chúng ta vẫn có thể kỳ vọng vào các giải pháp trong giai đoạn tiếp theo, chẳng hạn như DeFi mô-đun hóa, thanh khoản liên chuỗi, thậm chí là cơ chế phí chuyển đổi của các giao thức DeFi chính. Một khi dòng vốn được kích hoạt và các mô hình mới thể hiện nhu cầu thị trường, DeFi có thể sẽ chứng kiến sự tăng trưởng chưa từng có.