Làn sóng suy giảm, bóng ma suy thoái phủ bóng

Đầu năm 2025, thị trường tài chính Hoa Kỳ đã chuyển từ sự phấn khích sang lo lắng. Khi ông Trump chiến thắng trong cuộc bầu cử tháng 11 năm ngoái, các nhà đầu tư đã khởi động "giao dịch Trump", hy vọng chính sách giảm thuế và nới lỏng quy định của ông sẽ kéo dài sự thịnh vượng của nền kinh tế, khiến thị trường chứng khoán tăng vọt. Tuy nhiên, tâm lý lạc quan này đã nhanh chóng biến mất, thay vào đó là lo ngại về "suy thoái Trump".

Chỉ số Nasdaq đã trải qua đợt giảm mạnh nhất kể từ tháng 9 năm 2022, cổ phiếu công nghệ và ngân hàng liên tục lao dốc, ý muốn chi tiêu của người tiêu dùng co lại với tốc độ nhanh nhất trong 4 năm qua. Hãng tin Pháp Agence France-Presse trực tiếp nhận định rằng, "mật ngọt" giữa thị trường tài chính và Trump đã kết thúc. Ngân hàng JPMorgan Chase đã nâng dự báo khả năng suy thoái trong năm nay từ 30% lên 40%, Goldman Sachs từ 15% lên 20%, và trên nền tảng Polymarket, khả năng suy thoái Mỹ vào năm 2025 cũng đã lên tới 40%.

Thị trường bắt đầu nghi ngờ: Liệu chính sách của Trump có đang đẩy nền kinh tế Mỹ vào vực sâu? Trong cơn bão này, mọi người đều đang tự hỏi: Cục Dự trữ Liên bang Hoa Kỳ sẽ giảm lãi suất khi nào để tạm dừng cơn bão này?

Thuế quan và sa thải: Ngòi nổ của suy thoái?

Chưa đầy hai tháng sau khi nhậm chức, chính sách của Trump đã gây ra những làn sóng. Ông đã tái sử dụng vũ khí thuế quan, đề xuất kế hoạch tăng thuế từ 10% đến 25% đối với Canada, Mexico, Liên minh Châu Âu và cả Trung Quốc, nhằm cân bằng lại thương mại và kích thích sự trở về của ngành sản xuất.

Đồng thời, Elon Musk, người đứng đầu "Bộ phận Hiệu quả Chính phủ", đã sa thải nhân viên liên bang, chỉ trong tháng 2 đã thông báo sa thải 172.000 người, mức cao nhất trong cùng kỳ kể từ năm 2009, và tổng số có thể vượt quá 100.000 người. Những biện pháp này khiến thị trường lo ngại: Chi phí doanh nghiệp tăng, áp lực lạm phát hiện ra, niềm tin của người tiêu dùng lung lay.

Cục Dự trữ Liên bang Atlanta dự báo, Tổng sản phẩm quốc nội (GDP) quý I sẽ tăng chậm lại, và theo quy luật lịch sử, kể từ khi Cục Dự trữ Liên bang tăng lãi suất lên trên 5% từ năm 1980 đến nay, thì trong vòng 2 đến 4 năm sẽ luôn xảy ra một cuộc khủng hoảng, và hiện tại đang ở trong cửa sổ rủi ro sau đợt tăng lãi suất vào năm 2022.

Ngày 9 tháng 3, Trump tuyên bố: "Đây là giai đoạn chuyển đổi, chúng tôi đang làm những việc lớn." Tuy nhiên, chiến lược gia của Nomura lại cho rằng, ông có thể cố ý gây ra suy thoái để làm chậm tăng trưởng kinh tế và thúc đẩy sự suy giảm. Dự báo mới nhất của Barclays cũng phản ánh xu hướng này, dự kiến Cục Dự trữ Liên bang sẽ giảm lãi suất 25 điểm cơ bản vào tháng 6 và tháng 9, so với dự báo trước đó chỉ giảm một lần vào tháng 6, sự điều chỉnh này có thể do lo ngại sâu sắc hơn về lạm phát và suy giảm kinh tế.

Gánh nặng nợ và cuộc đấu tranh với Cục Dự trữ Liên bang

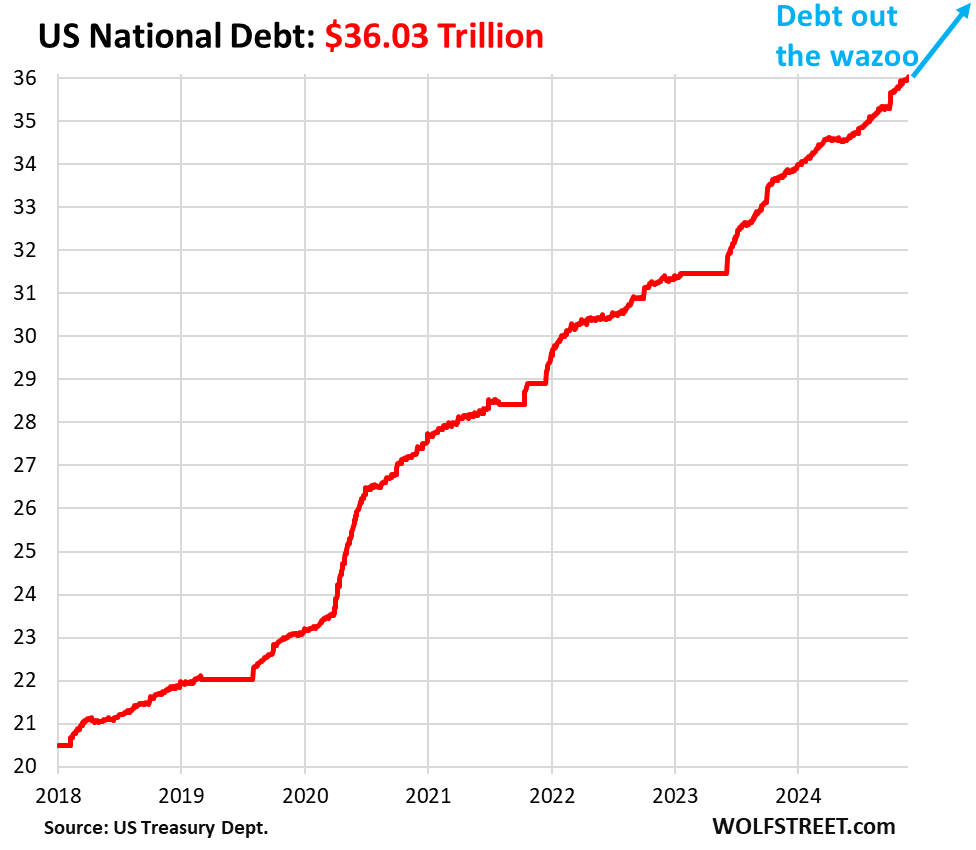

Chính sách của Trump có thể nhắm đến một mục tiêu sâu hơn. Nợ liên bang Hoa Kỳ đã lên tới 36 nghìn tỷ USD, chi phí lãi vay trở thành gánh nặng tài chính. Theo ước tính của Văn phòng Ngân sách Quốc hội, chi phí lãi vay trong năm tài chính 2025 sẽ đạt 952 tỷ USD, và có thể tăng lên 1,8 nghìn tỷ USD sau 10 năm. Nếu Cục Dự trữ Liên bang giảm lãi suất 100 điểm cơ bản, chính phủ có thể tiết kiệm được 300 đến 400 tỷ USD lãi vay mỗi năm, đây là một cám dỗ khó chối từ đối với Trump.

Ông từng đe dọa sa thải Chủ tịch Cục Dự trữ Liên bang Powell, và Elon Musk cũng đã cùng ông xuất hiện tại Nhà Trắng vào ngày 11 tháng 3, đồng thời công bố kế hoạch sa thải nhân viên và liên tục chỉ trích chính sách tiền tệ. Bộ trưởng Tài chính Besent cho rằng nền kinh tế cần "thanh lọc", thoát khỏi sự phụ thuộc vào chi tiêu chính phủ, dường như đang chuẩn bị cho những cơn đau ngắn hạn.

Hiện tại, lãi suất Quỹ Liên bang được duy trì ở mức 4,25% - 4,5%, Chủ tịch Powell đã tuyên bố vào đầu tháng rằng, lạm phát (CPI khoảng 3%) vẫn chưa giảm xuống 2%, nền kinh tế vẫn có sức chống chịu, không cần vội vã giảm lãi suất. Nhưng thị trường lao động đã xuất hiện những vết nứt, tổng số sa thải trong tháng 2 gấp đôi, nếu tỷ lệ thất nghiệp tăng từ 4% lên 5%, Cục Dự trữ Liên bang có thể buộc phải can thiệp. Thị trường dự đoán, tháng 6 có thể là điểm khởi đầu cho đợt giảm lãi suất, và dự báo của Barclays càng củng cố kỳ vọng này, cho rằng việc giảm lãi suất vào tháng 9 là để ứng phó với sự suy giảm kinh tế.

Chi phí của quá trình chuyển đổi và những rủi ro chưa biết

Tham vọng của Trump có thể còn xa hơn thế. Cố vấn kinh tế của ông, ông Stephen Mnuchin, đề xuất rằng Mỹ cần tái cấu trúc hệ thống đồng USD, thoát khỏi gánh nặng thâm hụt của đồng tiền dự trữ. Ông mơ ước thông qua "Thỏa thuận Mar-a-Lago", buộc Trung Quốc, Liên minh Châu Âu phải bán tài sản bằng USD, chuyển sang trái phiếu dài hạn, từ đó làm giảm giá trị của USD và kích thích sự trở về của ngành sản xuất. Nếu kế hoạch này thành công, sẽ tái định hình cấu trúc thương mại toàn cầu, nhưng tiền đề là nền kinh tế phải "thanh lọc" trước - chủ động xả bong bóng, giảm đòn bẩy.

Ngày 11 tháng 3, Trump nói với 100 lãnh đạo doanh nghiệp: "Chúng ta phải xây dựng lại đất nước." Tuy nhiên, chi phí của quá trình chuyển đổi này rất cao: Thị trường chứng khoán sụt giảm, USD suy yếu, thậm chí suy thoái ngắn hạn cũng có thể là con đường tất yếu.

Giáo sư kinh tế tại Đại học Harvard, ông Lawrence Summers, cảnh báo rằng, khả năng suy thoái đã lên tới gần 50%, lạm phát có thể quay trở lại mức cao nhất vào năm 2021; nhà phân tích người Anh, ông Darío Perkins, cũng chỉ ra rằng, suy thoái thực sự không phải là "chất tẩy rửa", mà có thể để lại vết thương lâu dài. Nếu mất kiểm soát, triển vọng của Đảng Cộng hòa trong cuộc bầu cử giữa nhiệm kỳ năm 2026 sẽ bị ảm đạm. Từ "giao dịch Trump" đến "suy thoái Trump", quyết định của Cục Dự trữ Liên bang là then chốt - liệu dự báo của Barclays về việc giảm lãi suất vào tháng 6 và tháng 9 có thể thực hiện được hay không, điều này phụ thuộc vào diễn biến của lạm phát và số liệu việc làm, và kết quả của cuộc賭lớn này vẫn là một dấu hỏi lớn.