Được viết bởi: Wenser (@wenser 2010)

Vào cuối tháng 3, theo Fortune, công ty phát hành stablecoin Circle đã thuê một ngân hàng đầu tư để bắt đầu chuẩn bị IPO và có kế hoạch nộp đơn xin niêm yết công khai lên SEC vào cuối tháng 4; Vào ngày 1 tháng 4, Circle chính thức nộp sách hướng dẫn S-1 lên Ủy ban Chứng khoán và Giao dịch Hoa Kỳ, dự kiến niêm yết trên Sàn giao dịch chứng khoán New York với mã cổ phiếu CRCL. Đúng lúc thị trường cho rằng rằng động thái này có thể có nghĩa là không còn sự hồi hộp nào về "đợt IPO crypto đầu tiên sau khi Trump nhậm chức", chỉ vài ngày sau đó, với sự khởi đầu chính thức của cuộc chiến thương mại thuế quan của Trump, tin tức thị trường cho biết Circle sẽ hoãn quá trình IPO. Do đó, người ta vẫn chưa biết ai sẽ giành chiến thắng trong đợt IPO crypto sau khi Trump lên nắm quyền và quyết tâm thành lập một chính phủ thân thiện crypto .

Odaily Planet Daily sẽ kết hợp tình hình hiện tại của thị trường stablecoin, xu hướng quản lý crypto của Hoa Kỳ và hệ thống định giá của Circle trong bài viết này để phân tích so sánh với các dự án crypto IPO tiềm năng khác.

Câu hỏi 1: Liệu Circle có giành được danh hiệu "cổ phiếu ý tưởng stablecoin đầu tiên" không?

Trước tiên tôi xin nêu kết luận. Circle có khả năng cao giành được danh hiệu “cổ phiếu ý tưởng stablecoin đầu tiên”.

Sau đây là những lý do:

1. Các đối thủ cạnh tranh chính không có ý định đi theo “con đường phát triển IPO”. Trước đó, sau khi Circle nộp bản cáo bạch xin IPO, Paolo Ardoino, CEO của Tether, đơn vị phát hành USDT, đã viết rằng Tether không cần phải niêm yết. (Ghi chú từ Odaily Planet Daily: Cần lưu ý rằng bức ảnh đi kèm với dòng tweet của Paolo là ảnh của anh ấy và Wall Street Bull, có hàm ý mạnh mẽ rằng "Tôi không cần nói chuyện với các ngân hàng đầu tư Phố Wall về việc niêm yết, nhưng các ngân hàng đầu tư Phố Wall cần tôi")

Bài phát biểu bá đạo của CEO Tether

2. Circle vẫn là đơn vị phát hành stablecoin lớn thứ hai. Theo thông tin trên trang web Coingecko, giá trị vốn hóa thị trường hiện tại của USDC lên tới 60,14 tỷ đô la Mỹ, lần USDT với giá trị vốn hóa thị trường là 144 tỷ đô la Mỹ, đứng thứ sáu trong giá trị vốn hóa thị trường crypto .

3. Circle có hệ thống tuân thủ hoàn thiện và có thể được gọi là "nhà phát hành stablecoin tuân thủ nhất". Được biết, Circle được đăng ký là việc kinh doanh dịch vụ tiền tệ (MSB) tại Hoa Kỳ và tuân thủ các quy định có liên quan như Đạo luật bảo mật ngân hàng (BSA); công ty này có giấy phép chuyển tiền ở 49 tiểu bang, Puerto Rico và Quận Columbia; Năm 2023, Circle đã nhận được giấy phép tổ chức thanh toán lớn do Cơ quan Tiền tệ Singapore (MAS) cấp, cho phép Circle hoạt động tại Singapore; Vào năm 2024, Circle đã nhận được giấy phép tổ chức tiền điện tử (EMI) do Cơ quan giám sát và giải quyết thận trọng của Pháp (ACPR) cấp, cho phép Circle phát hành USDC và EURC tại Châu Âu theo các quy định về Quy định thị trường tài sản crypto (MiCA) của EU. Có thể nói rằng USDC là một trong số ít stablecoin hoạt động tuân thủ theo các quy định tại Hoa Kỳ, Châu Âu và thậm chí là Châu Á.

Do đó, theo tiến độ nộp đơn xin IPO hiện tại, địa vị thị trường của USDC và thái độ hoạt động của các đối thủ cạnh tranh khác, Circle nên được xác định sẽ giành được danh hiệu "cổ phiếu khái niệm stablecoin đầu tiên".

Câu hỏi tiếp theo là: Việc kinh doanh chính của Circle có thể hỗ trợ giá trị vốn hóa thị trường của công ty sau khi IPO không? Câu trả lời vẫn phải nằm trong bản cáo bạch IPO của Circle.

Bí ẩn thứ 2: Liệu stablecoin USDC của Circle có phải là một doanh nghiệp tốt và chắc chắn sẽ mang lại lợi nhuận không?

Trước tiên tôi xin nêu kết luận. Hiện tại, điều kiện hoạt động của Circle không mấy khả quan.

Trước đây, chúng tôi đã tiến hành phân tích chi tiết về tình hình cụ thể và mô hình kinh doanh của Tether, đơn vị dẫn đầu trong lĩnh vực stablecoin , trong bài viết " Giá trị vốn hóa thị trường của " stablecoin đầu tiên" USDT đạt mức cao mới, hé lộ đế chế kinh doanh trị giá 100 tỷ đô la đằng sau Tether"; Trong bài viết "Kiểm kê 7 cỗ máy kiếm tiền tiền crypto lớn: Với lợi nhuận hàng năm là 14 tỷ đô la Mỹ, là "sĩ quan thuế" hàng đầu trong thế giới crypto", chúng tôi cũng đã tiến hành phân tích hiệu quả lao động của Tether, một "cỗ máy kiếm tiền" với lợi nhuận hàng năm gần 14 tỷ đô la Mỹ và chưa đến 200 nhân viên. "Lợi nhuận cao và đội ngũ nhỏ" đã giúp Tether đứng đầu danh sách.

Tuy nhiên, bản cáo bạch IPO của Circle cho thấy điều kiện hoạt động của công ty này rõ ràng khá khác biệt so với Tether:

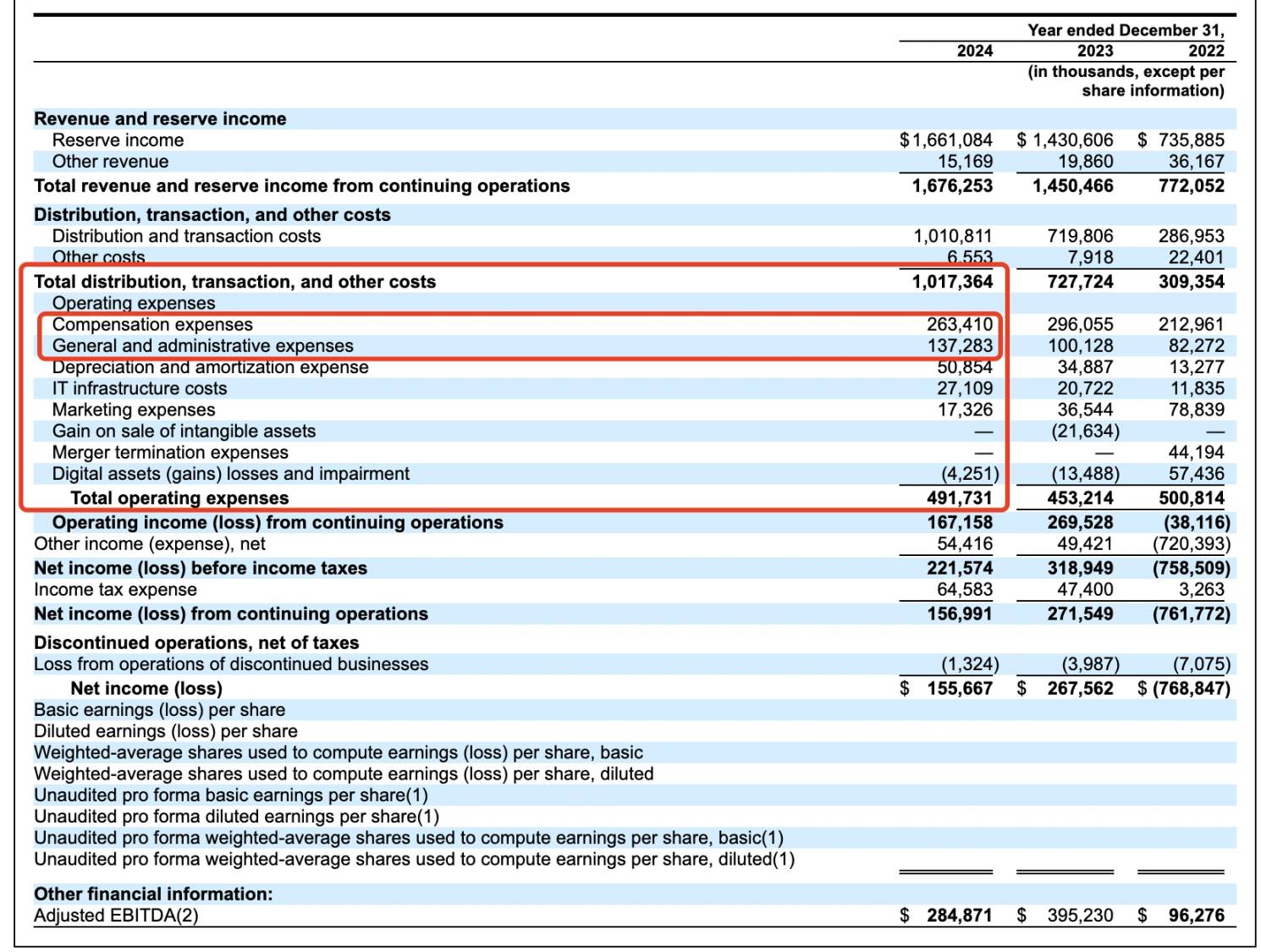

Về doanh thu cụ thể: Năm 2024, Circle báo cáo thu nhập là 1,68 tỷ đô la Mỹ, tăng so với mức 1,45 tỷ đô la Mỹ của năm trước, tăng trưởng 16,5% so với cùng kỳ năm trước; tuy nhiên, lợi nhuận ròng của công ty giảm từ 268 triệu đô la Mỹ xuống còn 156 triệu đô la Mỹ, giảm 42% so với cùng kỳ năm trước. Một phần là do 908 triệu đô la chi phí phân phối được trả cho các đối tác (bao gồm Coinbase và Binance).

Về mặt quỹ dự trữ: khoảng 85% dự trữ của USDC được đầu tư vào trái phiếu kho bạc Hoa Kỳ (do Quỹ dự trữ Circle của BlackRock quản lý) và khoảng 20% được gửi dưới dạng tiền mặt tại hệ thống ngân hàng Hoa Kỳ; Ngược lại, dự trữ của USDT đa dạng hơn, trong đó 5,47% BTC.

Chi tiết dự trữ USDT

Về chi phí nhân sự quản lý: Theo thông tin trong bản cáo bạch, Circle chi hơn 260 triệu đô la cho tiền lương nhân viên và gần 140 triệu đô la cho chi phí hành chính mỗi năm; chi phí khấu hao và khấu hao tài sản cố định lên tới 50,85 triệu đô la, chi phí cơ sở hạ tầng CNTT lên tới 27,1 triệu đô la và chi phí tiếp thị vào khoảng 17,32 triệu đô la. Phải nói rằng các mục chi tiêu của Circle phức tạp hơn nhiều so với Tether.

Dữ liệu hoạt động của Circle trong ba năm qua

Ngoài ra, điều đáng chú ý là nguồn thu nhập của Circle ít hơn nhiều so với Tether. 99% thu nhập của ngân hàng này đến từ lãi dự trữ, khoảng 1,661 tỷ đô la Mỹ; phí giao dịch và thu nhập khác chỉ là 15,169 triệu đô la Mỹ.

Nói cách khác, ở giai đoạn này, Circle đang tham gia vào hoạt động "kiếm lãi từ tiền gửi", thay vì "kiếm tiền từ cùng một việc kinh doanh" như Tether - Circle có thể kiếm lợi nhuận từ dự trữ và thu phí dịch vụ tương ứng thông qua việc hoàn trả quỹ. Bạn biết đấy, quy mô thị trường thanh toán xuyên biên giới lên tới 150 nghìn tỷ đô la Mỹ và hiện tại, thị trường này chủ yếu do USDT chiếm giữ, một loại tiền phi tập trung hơn và ít được quản lý hơn.

Ngược lại, Circle vẫn chịu sự kiểm soát của các "đối tác" như Coinbase và Binance.

Điều đáng chú ý thứ ba: Mối quan hệ mơ hồ với Coinbase có tiếp tục không?

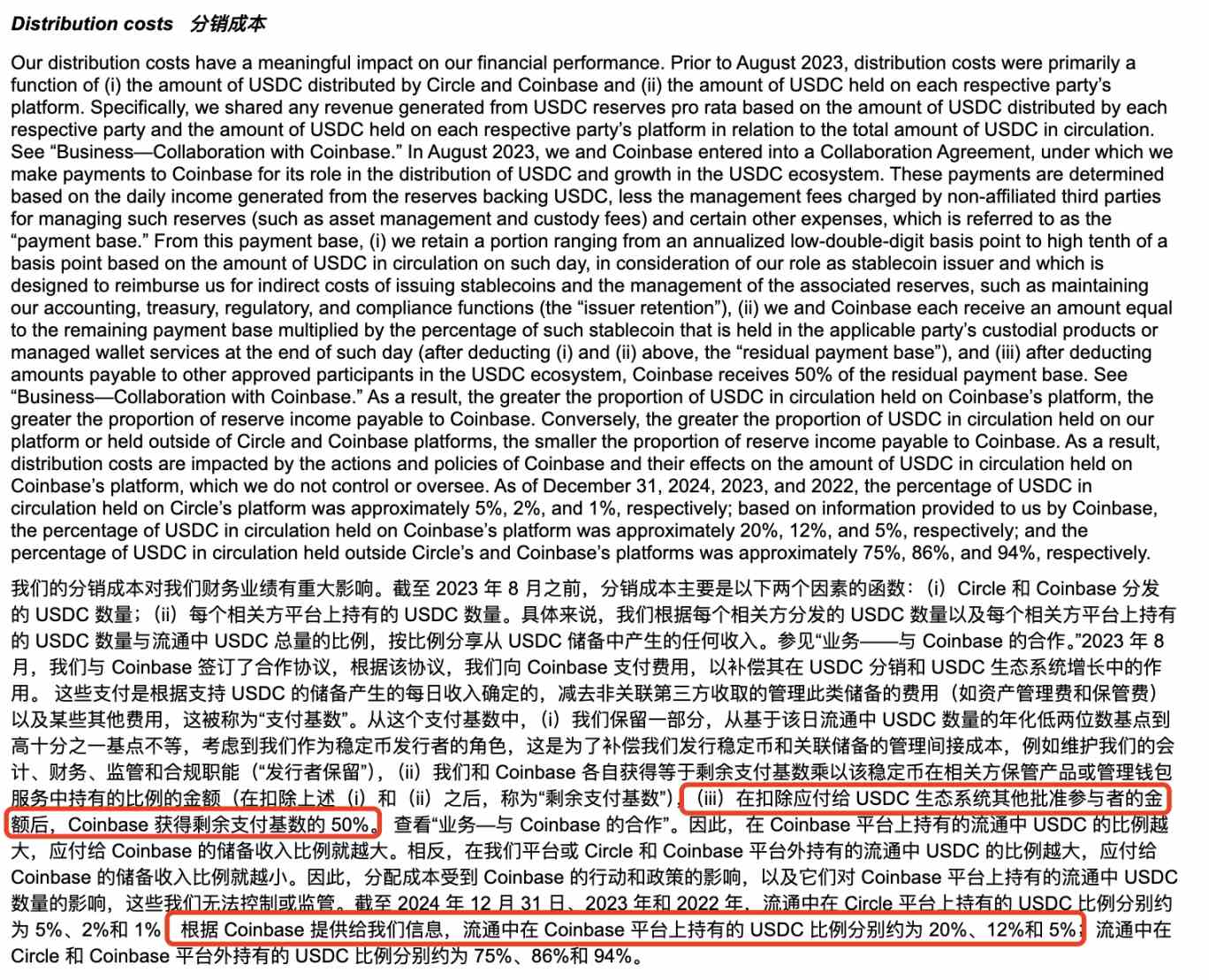

Tên đầy đủ của công ty đứng sau Circle là Circle Internet Financial, Inc., được thành lập ban đầu bởi Jeremy Allaire và Sean Neville vào năm 2013; việc quản lý USDC được quản lý bởi Centre Consortium do Circle và Coinbase cùng thành lập. Tuy nhiên, với những thay đổi trong hoàn cảnh quản lý, vào tháng 8 năm 2023, Circle đã chi 210 triệu đô la Mỹ dưới dạng cổ phiếu để mua lại cổ phiếu tương ứng của Coinbase tại Centre Consortium, tiếp quản việc phát hành và quản lý USDC, nhưng thỏa thuận chia sẻ lợi nhuận 50%:50% giữa hai bên vẫn tiếp tục cho đến ngày nay.

Thông tin chi phí phân phối trong bản cáo bạch của Circle

Theo báo cáo thường niên 10-K được Coinbase công bố trước đó, vào năm 2024, trong số 908 triệu đô la chi phí phân phối mà Circle đã trả cho Coinbase, 224 triệu trong đó đã được thưởng cho người dùng dưới dạng lợi nhuận việc đặt cược (nắm giữ USDC có thể kiếm được lợi nhuận 4,5% và một số người dùng trước đây đã báo cáo rằng APY cao tới khoảng 12%) và số tiền còn lại khoảng 686 triệu đô la thuộc về chính Coinbase.

Lợi ích thực lĩnh nhận @0x_Todd và giao diện tương ứng

Hiện tại, động thái này có lẽ có thể hiểu là một "âm mưu" được Circle và Coinbase thực hiện để mở rộng giá trị vốn hóa thị trường lưu hành và thị phần của USDC. Tuy nhiên, mức lãi suất cao như vậy đối với stablecoin khiến chúng ta khó có thể không tự hỏi liệu Coinbase và Circle có làm như vậy vì nhu cầu cần thiết để mở đường cho đợt IPO của họ hay không và có đang dàn dựng một vở kịch " gạ gẫm lãi suất cao " dành cho nhà đầu tư bán lẻ trên thị trường hay không.

Ngoài ra, Coinbase không phải là sàn giao dịch duy nhất được hưởng lợi ích phân phối cao của Circle, Binance cũng có tên trong danh sách.

Thông tin trong bản cáo bạch cho thấy vào tháng 11 năm 2024, Binance đã trở thành đơn vị tham gia đầu tiên được chấp thuận theo thỏa thuận hệ sinh thái stablecoin Circle. Theo thỏa thuận hợp tác, Binance được yêu cầu quảng bá USDC trên nền tảng của mình và nắm giữ một lượng USDC nhất định trong dự trữ kho bạc của mình; Circle trả cho Binance một khoản phí trả trước một lần là 60,25 triệu đô la Mỹ và đồng ý trả phí khích lệ hàng tháng dựa trên số dư USDC do Binance nắm giữ. Phí khích lệ chỉ được thanh toán khi Binance nắm giữ ít nhất 1,5 tỷ USDC và Binance đã cam kết nắm giữ 3 tỷ USDC (có thể áp dụng ngoại lệ trong một số trường hợp nhất định). Sự hợp tác được chia thành hai phần: tiếp thị và dự trữ tài chính, cả hai đều có thời hạn hai năm. Nếu Binance, Binance vẫn phải thực hiện nghĩa vụ thanh toán và khuyến mãi với mức giảm giá trong một năm. Các bên có thể chấm dứt thỏa thuận sớm trong một số trường hợp nhất định.

Có thể thấy Circle rất hiểu tầm quan trọng của việc thể hiện sự nổi bật khi muốn giành được đồng minh và mở rộng cơ sở thị trường.

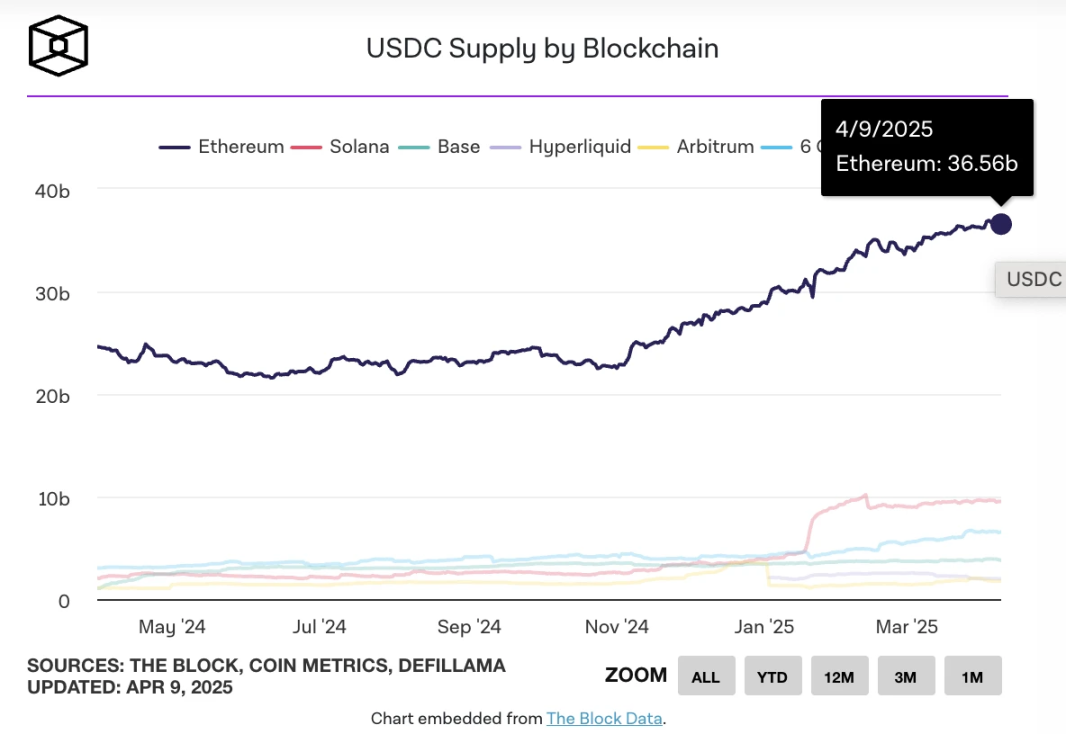

Ngoài ra, trong năm qua, Circle cũng tích cực tham gia vào hệ sinh thái Solana và Base. Chỉ tính riêng trong hệ sinh thái Solana , theo số liệu thống kê chưa đầy đủ từ Odaily Planet Daily, tổng cộng đã có hơn 3,25 tỷ USDC được phát hành kể từ năm 2025, tổng cộng 13 lần, với một lần phát hành lần lên tới 250 triệu.

Thống kê chưa đầy đủ

Vào ngày 26 tháng 3, tổng giá trị phát hành USDC Chuỗi đã vượt quá 60 tỷ đô la Mỹ. Theo thống kê từ TheBlock, trong đó:

Tổng lượng phát hành Ethereum là khoảng 36 tỷ;

Solana có khoảng 10 tỷ token;

Cơ sở: khoảng 3,7 tỷ;

Siêu lỏng: khoảng 2,2 tỷ;

Arbitrum : khoảng 1,8 tỷ đồng;

Berachain có khoảng 1 tỷ đồng coin.

TheBlock thống kê việc phát hành USDC trên mỗi Chuỗi

Tính đến thời điểm hiện tại, lượng lưu thông USDC vẫn ở mức khoảng 60 tỷ đô la Mỹ. Theo dữ liệu của DefiLlama, tổng giá trị vốn hóa thị trường stablecoin là khoảng 233,535 tỷ đô la Mỹ, với mức giảm trong 7 ngày là khoảng 0,58%; Thị phần của USDC là khoảng 26%.

Từ đó, chúng ta có thể rút ra kết luận theo từng giai đoạn: Sự phát triển tiếp theo của Circle vẫn phụ thuộc vào sự hỗ trợ của Coinbase. Tương tự như vậy, nó có thể tiếp tục "cung cấp" khoảng 50% thu nhập phân phối của mình cho Coinbase.

Bí ẩn thứ 4: Liệu Circle có bị ảnh hưởng bởi dự luật quản lý stablecoin của Hoa Kỳ không?

Trong bản cáo bạch của mình, Circle đã đề cập đến rủi ro tiềm ẩn về mặt pháp lý và quy định, chẳng hạn như các cơ quan quản lý của Hoa Kỳ hoặc luật pháp yêu cầu rằng các đơn vị phát hành stablecoin có lượng tiền hơn 10 tỷ đô la phải là ngân hàng hoặc có mối quan hệ liên kết với các ngân hàng.

Thông tin công bố rủi ro trong Bản cáo bạch

Dựa trên thông tin hiện có, tiến độ mới nhất của Đạo luật quản lý stablecoin của Hoa Kỳ như sau:

Vào tháng 2 năm 2025, Thượng nghị sĩ Hoa Kỳ Bill Hagerty và những người khác đã đề xuất Đạo luật hướng dẫn và thiết lập đổi mới quốc gia về tiền ổn định của Hoa Stablecoin(Đạo luật GENIUS), nhằm mục đích thiết lập khuôn khổ quản lý liên bang cho stablecoin thanh toán. Dự luật quy định rằng các đơn vị phát hành stablecoin có giá trị vốn hóa thị trường trên 10 tỷ đô la Mỹ sẽ chịu sự quản lý của Cục Dự trữ Liên bang (FED), trong khi các đơn vị phát hành nhỏ hơn có thể lựa chọn hoạt động theo sự quản lý của cấp tiểu bang; tất cả các đơn vị phát hành phải hỗ trợ việc phát hành stablecoin của mình theo tỷ lệ 1:1 bằng tài sản thanh khoản chất lượng cao (như đô la Mỹ và trái phiếu kho bạc) và việc phát hành Stablecoin thuật toán bị cấm.

Cùng lúc đó, Nữ dân biểu Hoa Kỳ Maxine Waters đã đề xuất Đạo luật minh bạch và trách nhiệm giải trình stablecoin cho nền kinh tế sổ cái tốt hơn (Đạo luật STABLE), yêu cầu tất cả các đơn vị phát hành tiền stablecoin phải có giấy phép liên bang và chịu sự giám sát của Cục dự trữ liên bang Hoa Kỳ. Dự luật nhấn mạnh vào việc bảo vệ người tiêu dùng và yêu cầu bên phát hành phải nắm giữ tài sản dự trữ bằng với số tiền phát hành và tuân thủ các quy định về chống rửa tiền (AML) và KYC.

Với tư cách là chuẩn mực cho việc tuân thủ stablecoin, việc Circle đưa ra các tiết lộ rủi ro cần thiết liên quan đến vấn đề này là điều dễ hiểu. Mặc dù có báo cáo rằng "Tether đang hợp tác với các nhà lập pháp Hoa Kỳ để tác động đến cách Hoa Kỳ quản lý tiền tệ fiat", Circle sẽ không gặp vấn đề gì khi đối phó với áp lực quản lý dưới sự hỗ trợ của các đồng minh như Coinbase và BlackRock.

Do đó, rủi ro liên quan đến vấn đề này tương đối có thể kiểm soát được.

Bí ẩn thứ 5: Giá trị định giá của Circle là bao nhiêu?

Mặc dù hồ sơ S-1 của Circle không đưa ra mức giá gây quỹ IPO cụ thể, nhưng dựa trên các giao dịch thị trường thứ cấp, định giá hiện tại của công ty này vào khoảng 4-5 tỷ đô la Mỹ. Cấu trúc vốn chủ sở hữu được chia thành Loại A (1 phiếu bầu/cổ phiếu), Loại B (5 phiếu bầu/cổ phiếu, giới hạn trên 30%) và Loại C (không có quyền biểu quyết), trong đó những người sáng lập vẫn giữ quyền kiểm soát. Việc niêm yết cũng sẽ cung cấp thanh khoản cho các nhà đầu tư ban đầu và nhân viên.

So với mức định giá cao là 9 tỷ đô la Mỹ trong vòng gọi vốn trước, dữ liệu này đã giảm một nửa do thị phần của stablecoin và tình hình thị trường gần đây suy giảm, nhưng vẫn còn dư địa để thu lợi nhuận.

Để so sánh, giá cổ phiếu của Coinbase hiện tại là 151,47 đô la và giá trị vốn hóa thị trường hiện là 38,455 tỷ đô la, gấp khoảng 8-9 lần so với Circle.

Ngoài ra, do cuộc chiến thương mại về thuế quan do chính quyền Trump phát động, kỳ vọng về việc Cục dự trữ liên bang Hoa Kỳ cắt giảm lãi suất có thể ảnh hưởng đến doanh thu của Circle, điều này cũng cần được cân nhắc.

Liệu việc kinh doanh đa dạng của Circle có thể hỗ trợ mức định giá tương ứng trong tương lai hay không vẫn phải chờ thời gian xác minh.

Cá nhân tác giả cho rằng rằng so với USDT, có kịch bản sử dụng linh hoạt hơn, USDC chỉ có thể có không gian phát triển lớn hơn nếu kết hợp với việc kinh doanh liên quan đến ngân hàng Hoa Kỳ. Trước đây, các ngân hàng Mỹ là Custodia Bank và Vantage Bank đã cùng nhau phát hành Avit, stablecoin đầu tiên được các ngân hàng Mỹ hỗ trợ dựa trên blockchain, trên mạng lưới Ethereum . Động thái này có thể cho thấy vòng cạnh tranh tiếp theo của stablecoin sẽ ngày càng khốc liệt hơn.

Nếu Circle muốn đảm bảo địa vị là “ stablecoin lớn thứ hai”, họ có thể cần học hỏi kinh nghiệm của Tether trong việc tạo ra doanh thu từ dự trữ BTC và phí đổi tiền.

Cuối cùng, đây là một “quả trứng Phục sinh” trong bản cáo bạch IPO của Circle – chính thức đã đề cập rằng họ là một “công ty làm việc từ xa” với rủi ro bảo mật mạng và hoạt động cao hơn. Kết hợp với vụ trộm 1,5 tỷ đô la tài sản Bybit vào tháng 2 và nhiều sự cố bảo mật khác do hacker gây ra, đại diện là tổ chức hacker Triều Tiên Lazarus Group, cảnh báo rủi ro này có thể không phải là vô căn cứ, nhưng là một yếu tố rủi ro mà nhiều dự án crypto cần cân nhắc trước.

Circle chính thức tiết lộ rủi ro khi làm việc từ xa

Cuối cùng, tác giả của Odaily đã đích thân dự đoán rằng Circle vẫn sẽ tiến hành IPO crypto sớm hơn các công ty crypto như Kraken và Chainalysis. Xét cho cùng, đối với các công ty stablecoin có chi phí hoạt động cao và một mục đích duy nhất, việc tiếp cận "các nhà đầu tư bên ngoài" thông qua IPO là cấp thiết hơn.