Token hóa đang chuyển từ thử nghiệm sang thực tiễn. Diễn đàn Kinh tế Thế giới dự đoán rằng thị trường vốn tư nhân và đầu tư mạo hiểm có thể tăng trưởng lên khoảng 700 tỷ USD, và dự kiến sẽ được token hóa. Quy mô tiềm năng này vẫn có thể định hình lại tài chính toàn cầu.

Khu vực APAC đã đi trước. Các quỹ ETF giao ngay của Hồng Kông đã thu hút 400 triệu USD trong ngày đầu tiên. Nhật Bản đang chuẩn bị một quỹ ETF được hỗ trợ bởi SBI với Franklin Templeton. Singapore đang thiết lập các khung token hóa. Những cột mốc ETF này quan trọng cả về mặt cá nhân và như những bước đệm hướng tới token hóa rộng hơn.

Nhật Bản thúc đẩy ETF: Nhà đầu tư nhỏ lẻ trước, tổ chức sau

Trong một cuộc phỏng vấn độc quyền với BeInCrypto, Max Gokhman, Phó Giám đốc Đầu tư tại Franklin Templeton Investment Solutions (FTIS), đã giải thích lý do tại sao dòng chảy từ nhà đầu tư nhỏ lẻ, các cược đại diện và sự chấp nhận của quốc gia có thể thúc đẩy giai đoạn tiếp theo.

Những nhận xét của ông nhấn mạnh cả cơ hội và rủi ro. Trong khi các quỹ ETF đánh dấu những điểm vào đầu tiên, câu chuyện lớn hơn là cách token hóa có thể mở rộng qua các loại tài sản và tái thiết cấu trúc thị trường. Tuy nhiên, lịch sử cho thấy thị trường hiếm khi di chuyển theo một đường thẳng.

Cơ quan Dịch vụ Tài chính Nhật Bản (FSA) cập nhật hướng dẫn quỹ của mình vào năm 2025, tạo không gian cho các quỹ ETF mới với các đối tác như SBI Holdings. Gokhman tin rằng nhà đầu tư nhỏ lẻ sẽ cung cấp thanh khoản đầu tiên. Ông lập luận rằng các tổ chức sẽ theo sau khi thị trường thứ cấp trưởng thành.

Mặc dù ông coi nhà đầu tư nhỏ lẻ là chất xúc tác, lịch sử cho thấy dòng chảy ban đầu có thể phai nhạt nếu không có nhu cầu mạnh mẽ từ các quỹ hưu trí và quỹ đầu tư. Câu chuyện ETF của Nhật Bản minh họa cách nhu cầu ngắn hạn từ nhà đầu tư nhỏ lẻ có thể đặt nền móng cho các thị trường token hóa mà các tổ chức có thể cuối cùng chấp nhận.

Gokhman nhấn mạnh rằng các tổ chức ít quan tâm đến các quỹ LP phân đoạn. Thay vào đó, họ muốn các phương tiện quản lý biến động và tăng cường thanh khoản — những điều kiện cần thiết cho việc chấp nhận quy mô lớn.

“Nó bắt đầu nhiều hơn từ cấp độ nhà đầu tư nhỏ lẻ… Nhà đầu tư nhỏ lẻ có thể cần nhiều thanh khoản hơn, nhưng họ cũng cung cấp thanh khoản cho các tổ chức khi nhà đầu tư nhỏ lẻ đủ lớn để thị trường thứ cấp thực sự bắt đầu phát triển.”

Cược proxy và nguồn cung Solana 2.7 tỷ USD

Trước khi có ETF, các nhà đầu tư đã theo đuổi các cược đại diện. MetaPlanet tiết lộ rằng họ đã tích lũy hơn 15,000 BTC. Remix Point cũng thu hút dòng chảy đầu cơ. Các cơ quan quản lý ở Hồng Kông cảnh báo về đòn bẩy và rủi ro đối tác khi các quỹ ETF giao ngay ra mắt.

Gokhman lưu ý rằng thị trường cho vay của Solana đã nắm giữ 2.7 tỷ USD trong các cam kết. Điều này làm giảm nguồn cung và đẩy giá lên, cho thấy sự thèm muốn nhưng cũng làm tăng rủi ro hệ thống. Những cược đại diện này cho thấy rằng nhu cầu đang tăng lên và giải thích tại sao các phương tiện token hóa được quản lý có thể là cần thiết cho sự ổn định.

“Các sản phẩm đại diện có thể sử dụng đòn bẩy và có nhiều rủi ro đối tác hơn. Ví dụ, nhiều khoản nợ của Solana đang mua thêm nguồn cung — khoảng 2.7 tỷ USD đã được cam kết. Điều đó làm tăng giá, khi nhu cầu nhiều hơn gặp nguồn cung hạn chế. Với một ETF, hầu hết các quỹ ETF tiền điện tử truyền thống là một-một — mua một cổ phần có nghĩa là nó nắm giữ tài sản cơ bản trên chuỗi, giống như một quỹ ETF vàng.”

Lợi thế tokenization của APAC

Các thị trường APAC đang di chuyển trước, nhưng cũng sâu hơn. Tại Token2049 ở Singapore, các giám đốc điều hành của Franklin Templeton đã gặp gỡ các văn phòng gia đình và khách hàng OCIO. Họ không yêu cầu đơn giản là tiếp xúc, mà là các chiến lược có cấu trúc.

MAS của Singapore đã mở rộng Dự án Guardian và hoàn thiện một khung cho các quỹ token hóa, với mục tiêu tiếp cận nhà đầu tư nhỏ lẻ vào năm 2027. Báo cáo của WEF ước tính rằng thị trường PE/VC có thể đạt ~7 nghìn tỷ USD vào năm 2030, với ~10% được token hóa (~0.7 nghìn tỷ USD).

Tiến bộ của ETF cho thấy sự thèm muốn, nhưng sự tham gia sâu hơn của các tổ chức APAC cho thấy token hóa là sự chuyển đổi lớn hơn đang diễn ra. Ngược lại, châu Âu tập trung vào tuân thủ. Mỹ vẫn đang chìm trong sự không chắc chắn.

Gokhman lưu ý rằng trong khi Mỹ sẽ vẫn là nguồn thu số một của Franklin Templeton, khách hàng APAC cho thấy sự trưởng thành lớn hơn trong tài sản kỹ thuật số. Sự phân chia này minh họa cách các chiến lược toàn cầu phải cân bằng quy mô ở Mỹ với sự đổi mới ở châu Á.

“Có sự tinh vi lớn hơn trong APAC so với các khu vực phương Tây, đặc biệt là với các văn phòng gia đình và khách hàng OCIO. Họ không chỉ nói, ‘Tôi muốn một số tiếp xúc,’ mà còn yêu cầu chúng tôi cấu trúc nó theo một cách cụ thể, hoặc hướng dẫn họ qua nghiên cứu Layer 2. APAC chắc chắn là một động lực chính cho chúng tôi.”

Địa chính trị và phi đô la hóa

BIS đã ghi nhận sự suy giảm chậm trong sự thống trị của đồng đô la. Gokhman lập luận rằng các chính sách thời kỳ Trump đã làm cho đồng đô la kém hấp dẫn hơn, thúc đẩy nhu cầu đối với tài sản kỹ thuật số.

Ông nói rằng bối cảnh là địa chính trị. Khi Mỹ xung đột ngay cả với các đồng minh, nhu cầu đối với đồng đô la yếu đi. Đối với các khoản thanh toán xuyên biên giới, việc tránh SWIFT làm cho blockchain trở thành lựa chọn thay thế rõ ràng. Động lực đó củng cố tài sản kỹ thuật số như các đường ray trung lập cho các giao dịch toàn cầu. Phi đô la hóa có thể đóng vai trò như một động lực địa chính trị, làm cho các đường ray token hóa trở nên cấp bách hơn so với việc chấp nhận ETF đơn thuần.

“Chính quyền Trump thực sự đã có lợi cho việc tạo ra nhiều nhu cầu hơn đối với tài sản kỹ thuật số vì đồng đô la đang trở nên kém hấp dẫn hơn. Các kho bạc quốc gia đang phi đô la hóa. Khi các người chơi lớn tham gia vào DeFi và bắt đầu mua ở quy mô lớn, họ sẽ tập trung hóa loại tài sản đó, điều này sẽ giảm biến động. Một loại tài sản với biến động hàng năm 30% dễ dàng tích hợp hơn nhiều so với một loại có 70%.”

Token hoá hoạt động không ngủ

Không giống như tài sản truyền thống, vốn tạm dừng vào cuối tuần, tài sản token hóa hoạt động 24/7. Gokhman đã tóm tắt điều này trong một câu: “Tiền không bao giờ ngủ, nhưng token thì không.”

Đối với các nhà đầu tư, điều này có nghĩa là việc mã hóa sẽ không chỉ mở rộng danh mục sản phẩm. Nó sẽ thay đổi nhịp độ của tài chính. Các danh mục đầu tư sẽ phải thích nghi với một thế giới mà thị trường không bao giờ ngừng hoạt động.

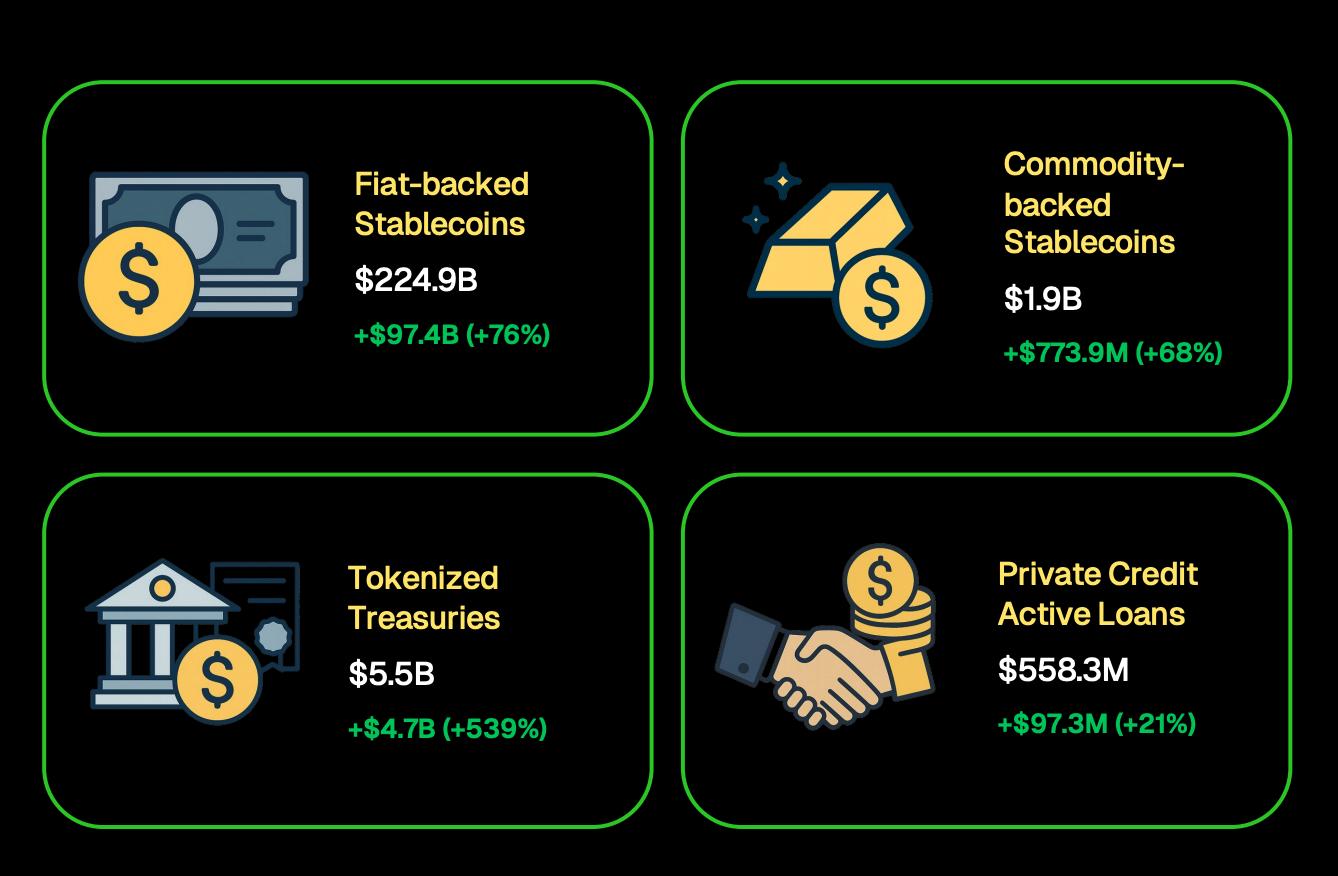

Thực tế, CoinGecko đã tìm thấy rằng kho bạc được mã hóa đã vượt qua 5.5 tỷ USD, trong khi stablecoin đạt 224.9 tỷ USD. ETFs có thể giới thiệu nhiều nhà đầu tư hơn đến với tiền điện tử, nhưng mã hóa có thể định nghĩa lại cách tài sản được giao dịch, thanh toán và lưu trữ giá trị.

Nguồn: CoinGecko

Nguồn: CoinGeckoLàn sóng mã hóa đầu tiên khó có thể bao phủ mọi tài sản cùng một lúc. Lịch sử cho thấy, thị trường thường bắt đầu với các công cụ đã có tính thanh khoản và được các tổ chức tin cậy. Điều đó có nghĩa là các quỹ thị trường tiền tệ, trái phiếu chính phủ và ETFs theo dõi chỉ số có thể sẽ là những ứng viên đầu tiên.

Khi niềm tin được xây dựng, mã hóa có thể mở rộng sang tín dụng tư nhân, bất động sản, hoặc thậm chí là tài sản văn hóa — những lĩnh vực mà Gokhman tin rằng blockchain có khả năng đặc biệt.

“Chúng tôi tin rằng tương lai của tất cả tài sản là được mã hóa. Thị trường truyền thống có những rủi ro vận hành cũ. Để chuẩn bị, chúng tôi đang tích cực tạo ra hệ thống on-chain của riêng mình, các danh mục đầu tư trọn gói kết hợp các loại tài sản kỹ thuật số, công khai và tư nhân, và thậm chí khám phá các danh mục như tài sản văn hóa chỉ có thể tồn tại thông qua mã hóa.”

Đổi mới và hợp tác

Vượt ra ngoài ETFs, Franklin Templeton đang thử nghiệm các phương tiện mới. Gokhman gợi ý rằng mặc dù chi tiết về hợp tác với Binance vẫn còn hạn chế, công ty cũng đang khám phá các hợp tác chiến lược khác để mở rộng các trường hợp sử dụng mã hóa.

Đối với các nhà đầu tư, điểm mấu chốt là các nhà quản lý tài sản đang mở rộng các thử nghiệm để chuẩn bị cho quy mô, ngay cả khi nhiều chiến lược vẫn còn được giữ kín. Các hợp tác không chỉ là về thị phần — chúng báo hiệu cách các công ty hiện tại đang chuẩn bị cho cơ sở hạ tầng mã hóa trở thành xu hướng chính.