Trong bối cảnh thị trường giá xuống khốc liệt vào năm 2022-23, tận dụng tính minh bạch của dữ liệu trên chuỗi và tính đến tâm lý của nhà đầu tư trên thị trường, chúng tôi bắt đầu mô phỏng hành vi điển hình của nhà đầu tư để xác định liệu đáy chu kỳ có xuất hiện hay không. bền vững Sự phục hồi của thị trường sắp bắt đầu.

Xác định các thay đổi định kỳ không phải là một nhiệm vụ dễ dàng và hiện tại không có "tiêu chuẩn duy nhất". Để xác định hướng thị trường muộn của thị trường gấu Bitcoin, trong bài viết này, chúng ta sẽ khám phá mười chỉ số hàng đầu theo dõi sự phục hồi của thị trường gấu.

Chỉ báo này sử dụng nhiều công nghệ và thông tin khác nhau trên chuỗi và nhận thấy rằng bốn loại thuộc tính thị trường cơ bản và mô hình hành vi của nhà đầu tư về cơ bản là nhất quán:

Kỹ thuật: Đảo ngược giá trị trung bình so với các công cụ phân tích kỹ thuật phổ biến.

Hoạt động trên chuỗi: Hoạt động trên chuỗi và việc sử dụng mạng đang tăng tích cực.

Động lực cung ứng: Sự bão hòa của nguồn cung tiền được nắm giữ bởi những người nắm giữ dài hạn.

Lãi/Lỗ: Thanh toán lợi nhuận trên chuỗi và “hết đạn” cho người bán.

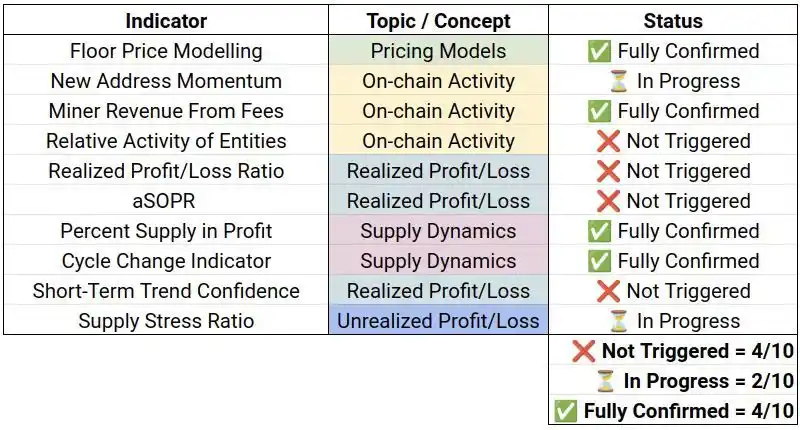

Dựa trên định nghĩa của từng chỉ số, các thuật ngữ sau đây sẽ được sử dụng để tóm tắt các điều kiện thị trường hiện tại tại thời điểm viết bài:

không được kích hoạt

Trong tiến trình

xác nhận đầy đủ

Chỉ báo 1: Tìm giá đáy

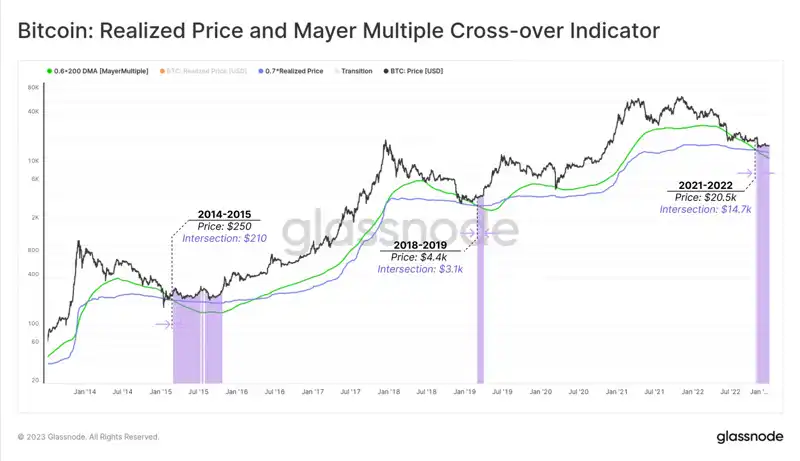

Công cụ đầu tiên chúng tôi giới thiệu là mô hình phát hiện giá đáy dựa trên chỉ báo kỹ thuật 200 D-SMA (đường trung bình động trong vòng 200 ngày) và cơ sở chi phí trên chuỗi theo giá thực tế.

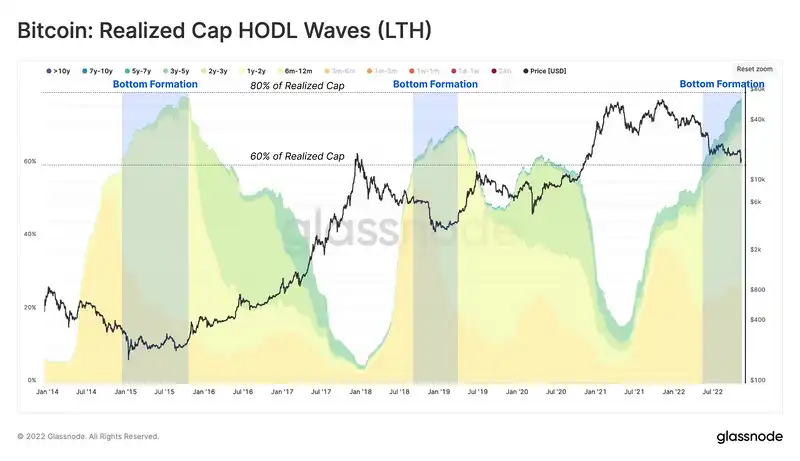

Quan sát đầu tiên là nhóm các nhà đầu tư nắm giữ Bitcoin trong ít nhất 6 tháng thường đạt được 60% - 80% lượng nắm giữ của họ trong các thị trường giá xuống muộn khi đạt đến giới hạn trên. Do đó, chúng tôi sẽ chọn bội số của 0,7 và sử dụng nó làm trọng số cho giá thực tế. Đó là thước đo mức định giá thấp nhất và nó đại diện cho các nhà đầu tư có "sự nắm chắc nhất".

Giá giao ngay đóng cửa dưới mức này ít hơn 1,6% trong tất cả các ngày giao dịch.

Quan sát thứ hai liên quan đến Mayer Multiple, theo dõi độ lệch của giá giao ngay so với 200 D-SMA được quan sát rộng rãi. Hiệu suất lịch sử của Bitcoin cho thấy rằng chưa đến 4,3% số ngày giao dịch của Bitcoin có Bội số Meyer dưới 0,6, phản ánh khoảng cách giá hơn 40% so với 200 D-SMA.

Số liệu: Trong lịch sử, giao điểm giữa giá thực tế * 0,7 và 200 mô hình định giá D-SMA * 0,6 xảy ra trong các giai đoạn giảm giá sâu. Đây là kết quả của việc ổn định giá có trọng số theo khối lượng trên chuỗi do các nhà đầu tư tích lũy, 200-DMA (chỉ số chênh lệch trung bình 200 ngày) trong khi 200-DMA không trọng số (chỉ số chênh lệch trung bình 200 ngày) tiếp tục do xu hướng giảm giá vĩ mô giảm.

Tình trạng: hoàn toàn xác nhận

Chỉ số 2: Nhu cầu tăng

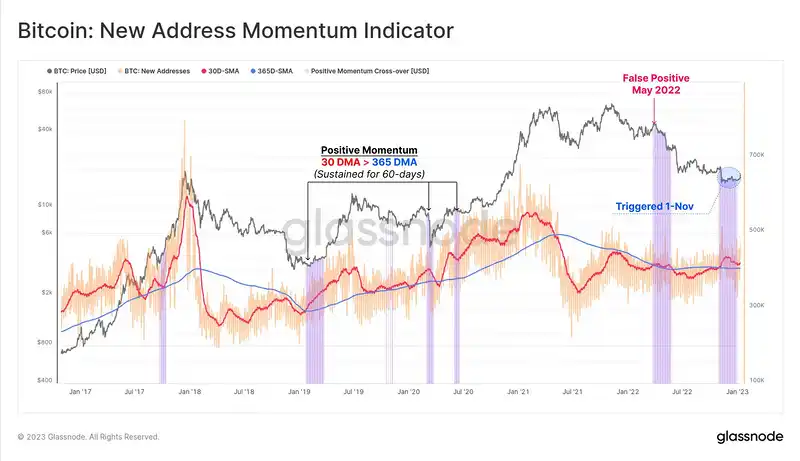

Sự phục hồi thị trường bền vững thường đi kèm với sự gia tăng hoạt động của mạng trên chuỗi. Ở đây, chúng tôi xem xét số lượng địa chỉ mới xuất hiện lần đầu tiên. Chúng tôi đã so sánh mức trung bình hàng tháng.

Chỉ báo: Khi 30D-SMA của một địa chỉ mới vượt qua 365D-SMA trong ít nhất 60 ngày, nó báo hiệu rằng tốc độ phát triển và hoạt động của mạng đang gia tăng.

Trạng thái đang tiến hành. Động lực tích cực ban đầu vào đầu tháng 11 năm 2022. Tuy nhiên, điều này chỉ kéo dài một tháng cho đến nay.

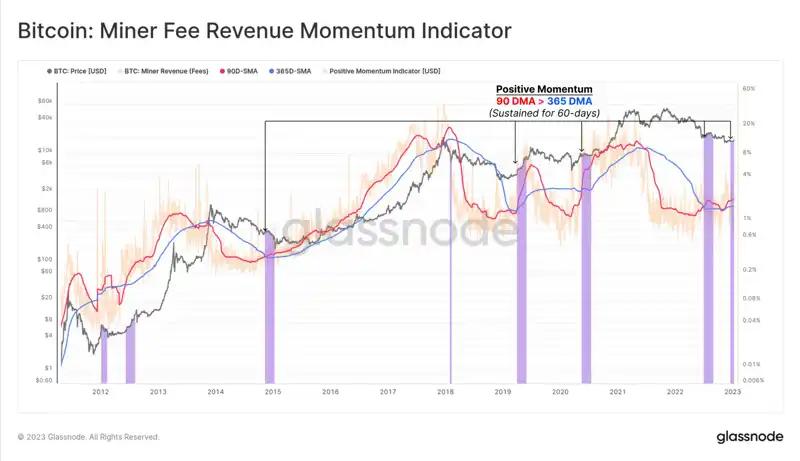

Chỉ số 3: Thị trường phí cạnh tranh

Một dấu hiệu khác cho thấy nhu cầu ngày càng tăng trên mạng là sự gia tăng lành mạnh về phí doanh thu từ các công ty khai thác. Đây là kết quả của việc các khối trở nên tắc nghẽn và phí tăng.

Các chỉ báo sau đây sử dụng chỉ báo xung lượng, so với mức trung bình hàng quý. Các chỉ báo động lượng này rất hiệu quả khi được áp dụng cho các chỉ báo hoạt động trên chuỗi, vì chúng giúp nắm bắt các thay đổi về thể chế trong việc sử dụng mạng và nhu cầu.

Chỉ báo: giữa 90D-SMA (đường trung bình động 90 ngày)

Khi thu nhập của những người khai thác 90D-SMA vượt quá 365D-SMA, điều đó cho thấy không gian khối bị tắc nghẽn hơn và áp lực về phí ngày càng tăng.

Tình trạng: hoàn toàn xác nhận

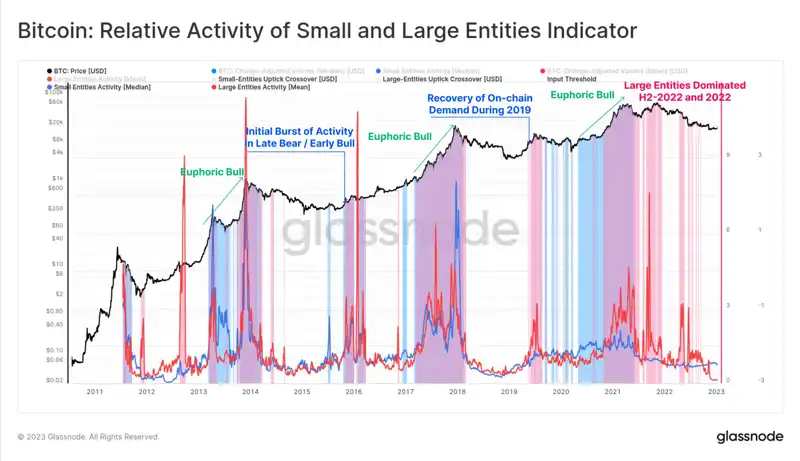

Chỉ số 4: Hoạt động kinh tế phục hồi hoàn toàn

Để chứng minh tần suất của các giao dịch nhỏ cao hơn đáng kể so với tần suất của các giao dịch lớn như thế nào, chúng tôi phát triển một khuôn khổ để đánh giá hành vi giao dịch tương đối của hai giao dịch nhỏ.

Chỉ báo biến động bên dưới được hình thành theo cách mà giá trị cao hơn cho thấy có nhiều hoạt động giao dịch hơn đang diễn ra, trong khi giá trị thấp hơn có nghĩa là có ít hoạt động giao dịch hơn của nhóm mục tiêu.

Số liệu: Thị trường giá xuống có xu hướng dẫn đến sự sụt giảm đáng kể trong hoạt động trên chuỗi đối với các thực thể thuộc mọi quy mô. Các giá trị trên 1,2 có xu hướng xác định các ngưỡng phục hồi ban đầu và mức độ tăng cao của nhu cầu trên chuỗi. Do đó, số lần phục hồi cho cả thực thể nhỏ và lớn đều vượt quá 1,2, cho thấy nhu cầu mạng đang phục hồi trên diện rộng.

Tình trạng: chưa kích hoạt. Cả hai thực thể vẫn tương đối không hoạt động trên chuỗi, nhưng thực thể nhỏ hơn đang dần tăng cường hoạt động của nó.

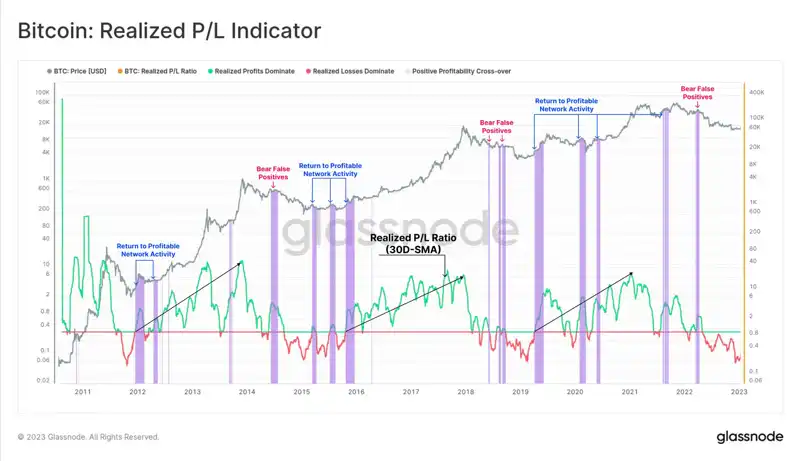

Chỉ số 5: Làn sóng vốn mới

Một trong những công cụ mạnh mẽ nhất trong phân tích trên chuỗi là đánh giá lãi lỗ thực tế, được tính bằng chênh lệch giữa giá trị của mã thông báo tại thời điểm thống trị và thời điểm mua lại. Tỷ lệ lãi/lỗ thực hiện cung cấp một chỉ báo biến động để theo dõi xem tổng lợi nhuận thực hiện có vượt quá khoản lỗ thực tế hay không.

Ở đây, chúng tôi sử dụng 30D-SMA (đường trung bình động 30 ngày) dài hạn của tỷ lệ này để hiểu rõ hơn và xác định rõ hơn những thay đổi vĩ mô quy mô lớn về lợi nhuận của mạng. Kết quả dương tính giả xảy ra do sự biến động của thị trường, nhưng có thể được giải thích bằng cách xem xét các xu hướng chỉ báo quy mô lớn hơn.

Các chỉ số: 30D-SMA của Tỷ lệ lợi nhuận thực hiện (P/L) đã trở lại trên 1,0, cho thấy rằng các nhà đầu tư nắm giữ các khoản lỗ chưa thực hiện đang yếu đi và một làn sóng nhu cầu mới có thể hấp thụ lợi nhuận thu được.

Tình trạng: chưa kích hoạt

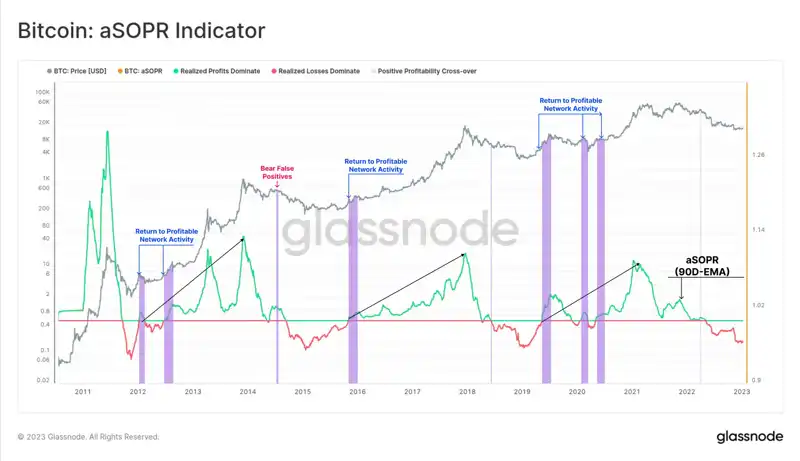

Chỉ báo 6: Chịu thua lỗ

Một mô hình lợi nhuận mạng tương tự là SOPR (Tỷ lệ lợi nhuận chi tiêu đầu ra), theo dõi lợi nhuận trên cơ sở chi tiêu trên mỗi đơn vị. aSOPR là một công cụ phân tích thị trường ngắn hạn phổ biến, thường rất nhạy cảm với những thay đổi vĩ mô trong tâm lý thị trường vì nó phản ánh bình đẳng giữa các nhà đầu tư nhỏ lẻ và cá voi.

Ở đây, chúng tôi áp dụng đường 90D-EMA dài hạn hơn (đường trung bình động có trọng số theo cấp số nhân 90 ngày) để xác định rõ hơn những thay đổi về xu hướng vĩ mô trên toàn thị trường.

Chỉ báo: 90D-SMA của aSOPR đã hoàn nguyên trở lại trên 1.0, cho thấy xu hướng vĩ mô chuyển trở lại chi tiêu trên chuỗi có lãi. Điều này cho thấy rằng một phần đáng kể của hoạt động thị trường trên chuỗi có lợi nhuận.

Tình trạng: chưa kích hoạt

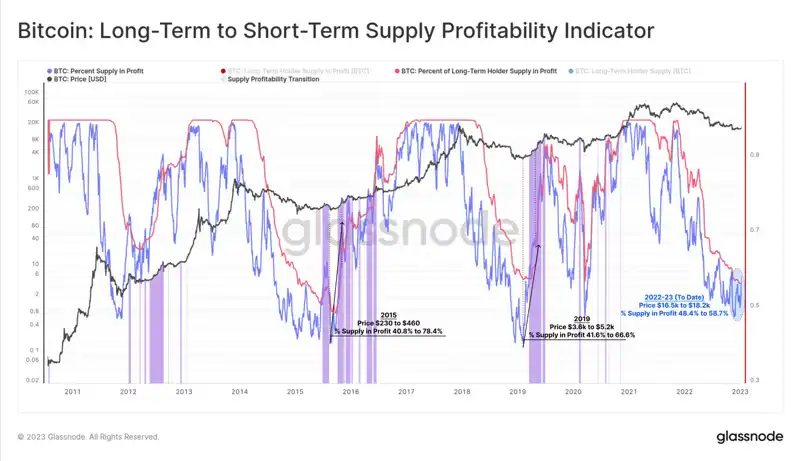

Chỉ số 7: Đáy mạnh của thị trường gấu

Để thiết lập một đáy mạnh của thị trường giá xuống, rất nhiều nguồn cung thường cần phải đổi chủ ở mức giá thấp hơn. Điều này phản ánh cả sự đầu hàng của người bán và dòng nhu cầu tích lũy mới bình đẳng và ngược chiều. Kết quả là đặt lại cơ sở chi phí thị trường trung bình thành mức giá thấp hơn và thuận lợi hơn.

Dấu hiệu ban đầu của sự đảo ngược xu hướng vĩ mô trên cơ sở này thường là lợi nhuận tăng đột biến tính theo phần trăm tổng nguồn cung. Điều này thường xảy ra với mức tăng giá tương đối nhỏ. Điều thú vị hơn nữa là khi thị trường tổng thể vượt trội so với nhóm người nắm giữ dài hạn, điều đó thường chỉ xảy ra sau khi những người mua hàng đầu của chu kỳ tràn vào.

Các chỉ báo: Do sự phân bổ lại nguồn cung ồ ạt ở mức thấp của thị trường giá xuống, tỷ lệ phần trăm nguồn cung được nắm giữ bởi những người mua mới có xu hướng rất nhạy cảm về giá so với những người nắm giữ dài hạn. Do đó, khi nguồn cung vượt quá tỷ lệ phần trăm lợi nhuận của những người nắm giữ dài hạn, điều đó thường có nghĩa là việc phân bổ lại nguồn cung quy mô lớn đã xảy ra trong những tháng gần đây.

Tình trạng: hoàn toàn xác nhận

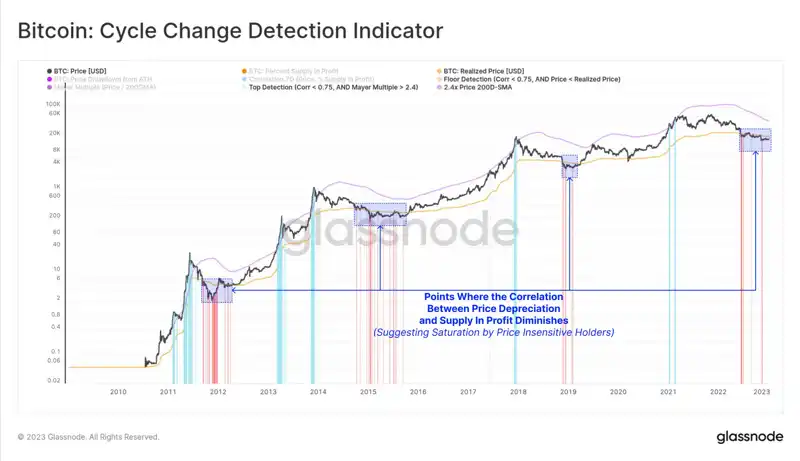

Chỉ báo 8: Đáy

Trong một bài báo gần đây, chúng tôi đã phát triển một khuôn khổ để đánh giá "khả năng phục hồi" của các nhà đầu tư đối với biến động giá cả và nó ảnh hưởng như thế nào đến tỷ lệ nguồn cung trong lợi nhuận. Điều này cho phép chúng tôi lập mô hình các tình huống trong đó người bán có thể “hết đạn” và tác động của việc giảm giá trong việc thúc đẩy hoạt động bổ sung của người bán không còn nữa.

Chỉ báo: Độ lệch của mối tương quan giữa tỷ lệ cung cấp giá và lợi nhuận dưới 0,75 cho thấy cơ sở người nắm giữ tương đối không nhạy cảm với giá đã bão hòa.

Tình trạng: hoàn toàn xác nhận

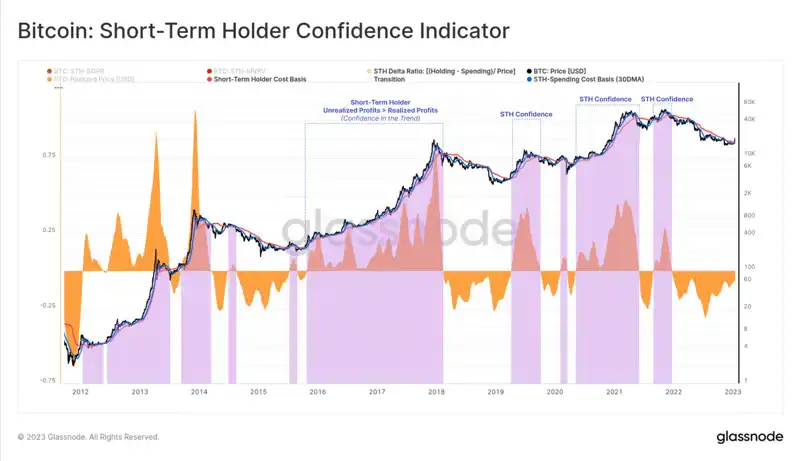

Chỉ báo 9: Niềm tin vào xu hướng

Giúp xác định sự đảo chiều trong xu hướng Thị trường gấu vĩ mô khi niềm tin của nhà đầu tư mới được cải thiện. Điều này thường xuất hiện trong mô hình chi tiêu của họ. Một cách thực tế để đo lường điều này là so sánh quy mô lợi nhuận chưa thực hiện trong các mã thông báo mới mua (và nắm giữ) với quy mô lợi nhuận thực hiện trong các mã thông báo đã chi tiêu.

Chỉ số dưới đây là sự khác biệt giữa cơ sở chi phí cho các khoản thanh toán cho chủ sở hữu ngắn hạn.

Các chỉ số: Khi cơ sở chi phí của đơn vị chi tiêu cao hơn cơ sở chi phí của đơn vị nắm giữ, chúng ta có thể kết luận rằng hầu hết các nhà đầu tư mới có xu hướng nắm giữ và do đó tin tưởng hơn vào khả năng tiếp tục tăng giá.

Trạng thái: Chưa được kích hoạt, nhưng nó đang tiến đến một đột phá tích cực.

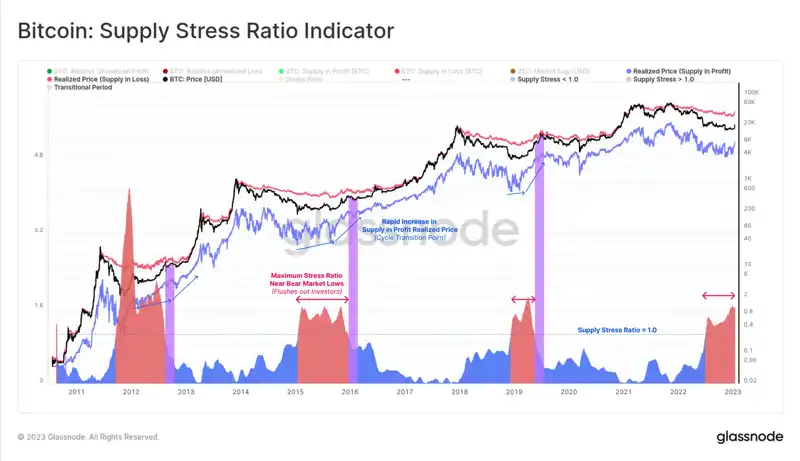

Chỉ số 10: Đo lường mức căng thẳng cuối cùng

Cơ sở chi phí cho một nhóm các nhà đầu tư theo thị trường cụ thể bằng tổng giá trị đô la nắm giữ của họ chia cho số lượng mã thông báo thuộc sở hữu của nhóm đó. Từ đó, sơ đồ dưới đây cho thấy cơ sở chi phí cho hai nhóm cung ứng:

Cơ sở chi phí cho nguồn cung cấp bị mất

cơ sở chi phí cung ứng trong lợi nhuận

Sau khi đạt đến mức cao nhất trong chu kỳ (ATH), thị trường bước vào giai đoạn nhu cầu suy giảm, làm tăng tài sản ròng bị lỗ chưa thực hiện. Chúng ta có thể đo lường áp lực kinh tế trên toàn thị trường thông qua Tỷ lệ áp lực cung ứng.

Các chỉ số: Trong một đợt giảm giá sâu, tỷ lệ này có thể đạt mức cao hơn 1,5, phản ánh mức độ "nỗi đau" kinh tế đã khiến các nhà đầu tư lảng tránh trong quá khứ. Những đột biến này thường được theo sau bởi sự sụt giảm mạnh trở lại dưới 1.0.

Trạng thái đang tiến hành. Tỷ lệ đó hiện đang ở trong phạm vi căng thẳng thị trường cao nhất, đủ để loại bỏ hầu hết các nhà đầu tư trong lịch sử.

tóm tắt

Việc xác định các thay đổi theo chu kỳ là không dễ dàng và không có chỉ số duy nhất. Tuy nhiên, do tính minh bạch của chuỗi khối, chúng ta có thể quan sát các mẫu hành vi định kỳ trên chuỗi và sau đó "hình dung" chúng dưới dạng các chỉ số.

Trong bài viết này, chúng tôi mô tả mười chỉ số như vậy bao gồm một loạt các thuộc tính thị trường cơ bản và mô hình hành vi của nhà đầu tư. Bộ chỉ số này giúp tìm ra các giai đoạn phù hợp với sự phục hồi bền vững từ thị trường giá xuống. Bằng cách tìm kiếm sự kết hợp giữa nhiều mô hình, chúng ta có thể giảm sự phụ thuộc vào bất kỳ một chỉ số hoặc khái niệm nào và tạo ra một thước đo tâm lý thị trường đáng tin cậy hơn.

Dưới đây là bảng tóm tắt về 10 số liệu này kể từ khi xuất bản bài viết này. Thị trường Bitcoin vẫn chưa kích hoạt hầu hết các chỉ báo này, nhưng chúng ta có thể sử dụng 10 chỉ báo này để theo dõi sự phát triển của các xu hướng mới.