Những khẩu hiệu quảng cáo thường dễ nhớ và khó quên. Tuy nhiên, chỉ một số ít đạt được địa vị mang tính biểu tượng, trong đó những người đã thất bại thảm hại khi lần ra mắt.

Sau khi bị ba nhà sản xuất ô tô lớn của Nhật Bản (Honda, Nissan và Toyota) vượt mặt vào những năm 1980, đến năm 1988 General Motors (GM) nhận ra rằng họ cần một sự chuyển đổi lớn. Công ty tập trung vào những chiếc xe Oldsmobile, được cho rằng là sản xuất dành cho người về hưu. Vì vậy, vào năm 1988, công ty đã tân trang lại chiếc xe này nhằm thu hút khách hàng trẻ tuổi.

Nhưng GM cũng biết rằng để thổi sức sống mới vào chiếc xe mới, họ cần phải thay đổi hoàn toàn thương hiệu.

Vì vậy, nó đã nghĩ ra một khẩu hiệu quảng cáo mới: " Đây không phải là chiếc Oldsmobile của bố bạn".

Các quảng cáo sôi nổi và tràn đầy năng lượng. Oldsmobile thậm chí còn thuê biểu tượng âm nhạc Tina Turner hát bài hát chủ đề nhằm cố gắng rũ bỏ hình ảnh cũ kỹ, ngột ngạt đã gắn liền Oldsmobile với các viện dưỡng lão và câu lạc bộ đồng quê.

Nhưng tất cả đều vô ích. Dữ liệu bán hàng của Oldsmobile vẫn đang giảm, tụt xa so với các đối thủ Nhật Bản. Chiếc xe được thiết kế lại vẫn chạy như một chiếc thuyền và chất lượng chế tạo không thể tốt bằng đối tác Nhật Bản. Ngoài ra, chiến dịch quảng cáo đã khiến lượng khách hàng lớn tuổi xa lánh trong khi không thu hút được nhóm nhân khẩu học trẻ hơn.

Nhưng khẩu hiệu này vẫn tồn tại và phát triển thành một khẩu hiệu mang tính mô tả, phổ quát và có sức sống riêng.

Bất cứ khi nào ai đó muốn mô tả một sản phẩm, một tình huống hoặc bất kỳ điều gì khác hẳn so với sản phẩm trước đó, bạn sẽ thường nghe thấy "Nó không phải của cha bạn _____________" (chỉ cần điền vào chỗ trống).

Khi năm 2023 sắp kết thúc, đã đến lúc lùi lại một bước và xem xét nền kinh tế Hoa Kỳ đã thay đổi như thế nào so với vài thập kỷ qua và những gì ẩn giấu bên dưới bề mặt vào năm 2024.

Rốt cuộc, "Đây không phải là nền kinh tế của cha bạn."

Nhưng liệu nó có thành công hơn việc đổi thương hiệu của Oldsmobile hay không vẫn còn phải xem.

buộc chặt dây an toàn của bạn. Chúng ta hãy đi một chuyến nhé.

Chính phủ có thể tiếp tục thanh toán các hóa đơn của mình không?

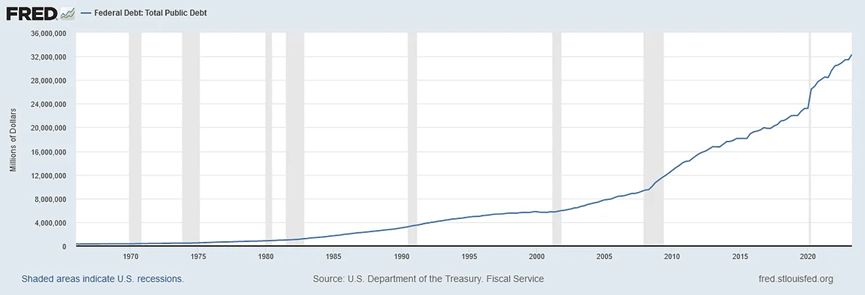

Vào năm 2020, phần trách nhiệm pháp lý trong bảng cân đối kế toán của chính phủ Hoa Kỳ đã tăng lên do tất cả các chương trình COVID-19 và các gói kích thích tài chính.

Mặc dù COVID-19 phần lớn đã đi sau chúng ta nhưng xu hướng này vẫn tiếp tục cho đến ngày nay. Đầu tiên là việc Nga hỗ trợ tài chính cho Ukraine sau khi nước này xâm chiếm Ukraine. Bây giờ, chúng ta hãy nhìn vào chi tiêu quân sự trong cuộc chiến ở Gaza. Quy mô nợ của chính phủ Mỹ sẽ không giảm sớm.

Nguồn: St. Louis Fed

Nợ hiện tại là 32,22 nghìn tỷ ĐÔ LA.

Khi chiến tranh kéo dài và tất cả các dự án lớn của chính phủ đều được tài trợ, chính phủ dường như không có ý định hạn chế chi tiêu. Nợ dự kiến sẽ tiếp tục tăng vọt trong những thập kỷ tới.

Vậy câu hỏi bây giờ là: làm thế nào để tài trợ cho nợ này?

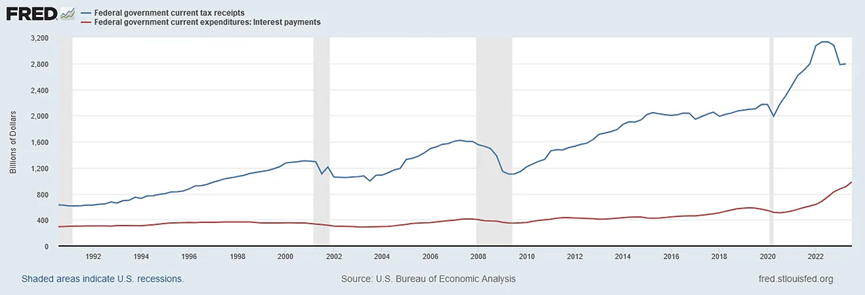

Đường màu xanh trong biểu đồ bên dưới là thu nhập chính phủ thu được từ thuế. Đường màu đỏ là tiền lãi phải trả để trả nợ.

Nguồn: St. Louis Fed

Hiện tại, thu nhập thuế đã trang trải các khoản thanh toán lãi vay của chính phủ, để lại khoảng 1,8 nghìn tỷ ĐÔ LA. Nhưng hãy lưu ý rằng đường màu đỏ đang có xu hướng cao, trong khi đường màu xanh đang có xu hướng thấp.

Cục dự trữ liên bang Hoa Kỳ có thể đã tạm dừng tăng lãi suất, nhưng bất chấp điều đó, nợ chính phủ tăng đồng nghĩa với việc các khoản thanh toán lãi sẽ tiếp tục tăng.

trò chơi vương quyền của mỹ

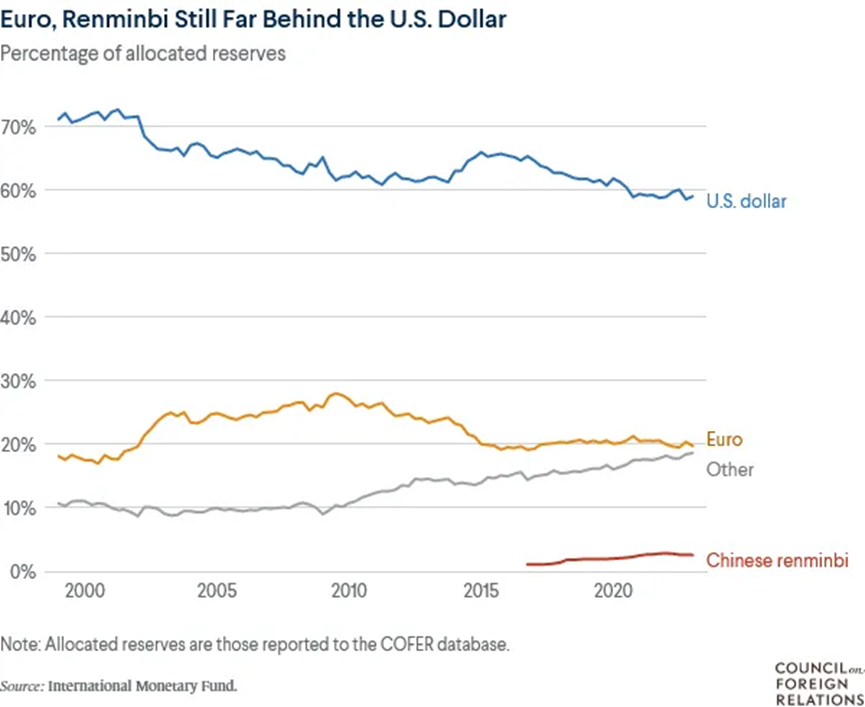

Cũng giống như thời cha ông chúng ta, đô la(USD) trên thực tế vẫn là đồng tiền dự trữ toàn cầu.

Mọi thứ đều được định giá bằng đô la và các quốc gia sẽ chấp nhận đô la làm tiền tệ giao dịch và mua trái phiếu kho bạc Hoa Kỳ.

Nhưng lần kể từ lần , chúng ta đang chứng kiến nỗ lực mạnh mẽ của các nước khác nhằm thoát khỏi đô la.

Chúng tôi đã thảo luận về ý nghĩa của vấn đề này vào tháng 11 năm ngoái .

Biểu đồ dưới đây cho thấy khi các quốc gia giảm dự trữ ngoại đô la, các loại tiền tệ khác như đồng nhân dân tệ dần dần được ngày càng nhiều người chấp nhận.

Nguồn: Hội đồng Quan hệ Đối ngoại

Nhưng việc rời xa đô la này sẽ không dễ dàng. Như chúng tôi đã đề cập vào tháng 11 năm ngoái, đô la vẫn là vua. Việc thay thế nó sẽ là một nỗ lực to lớn đòi hỏi nguồn lực và sự hợp tác lượng lớn từ các quốc gia khác để thực hiện được - giả sử rằng nó có thể hoàn thành được.

Một ví dụ hoàn hảo, hãy nhìn vào cuộc xung đột gần đây giữa các quốc gia BRICS (Brazil, Nga, Ấn Độ, Trung Quốc và Nam Phi), những quốc gia đang cố gắng lật đổ sự thống trị của đô la. Hai nước đã đạt được thỏa thuận rằng Nga sẽ bán dầu bằng đồng nhân dân tệ. Nhưng điều đó không kéo dài lâu. Mới tháng trước, Ấn Độ đã phản đối và từ chối yêu cầu của Nga thanh toán tiền xuất khẩu dầu bằng đồng nhân dân tệ .

Các nước BRICS thậm chí không thể thống nhất về một loại tiền tệ chung.

Trong tương lai, kịch bản rất có thể xảy ra là phần còn lại của thế giới có thể giảm tỷ lệ nắm giữ đô la và ngừng mua nhiều trái phiếu Kho bạc Hoa Kỳ. Tuy nhiên, miễn là hàng hóa vẫn được tính bằng đô la(và tôi cho rằng họ sẽ tính đến việc đô la là chiếc áo bẩn nhất trong rổ), danh mục dự trữ ngoại hối của các quốc gia khác sẽ vẫn nghiêng về đô la.

Lạm phát cao sẽ tiếp tục

Tuần này, Cục dự trữ liên bang Hoa Kỳ xác nhận thêm rằng lạm phát đang chậm lại do dữ liệu CPI và PPI trong tháng 10 thấp hơn dự kiến.

Nhưng đừng nhầm lẫn: Chúng ta có thể đang tạm lắng trước làn sóng lạm phát tiếp theo.

Dân số toàn cầu tăng trưởng đồng nghĩa với việc nhu cầu năng lượng ngày càng tăng - không chỉ bất kỳ loại năng lượng nào mà còn là năng lượng rẻ, hiệu quả, ổn định và đáng tin cậy. Đối với các chính phủ trên khắp thế giới, đây có thể là một nhiệm vụ khó khăn.

Sự chú ý đang tập trung vào năng lượng xanh, năng lượng này vẫn chưa chứng minh được khả năng đáp ứng các tiêu chí trên và chắc chắn vẫn là sự xao lãng, làm suy yếu sự phát triển và nâng cao của ngành năng lượng truyền thống.

Chính sách năng lượng hiện nay đang bị rối loạn chức năng. Họ có thể dành năng lượng và tài nguyên cho một chương trình song song, trong đó các nguồn năng lượng xanh liên tục cải tiến công nghệ của họ và các nhà cung cấp năng lượng truyền thống được tiếp cận với các nguồn tài nguyên hiệu quả hơn và ít gây ô nhiễm hơn.

Thay vào đó, các chính phủ trên thế giới đang buộc người dân chuyển sang sử dụng năng lượng xanh và từ bỏ các nguồn năng lượng truyền thống bất chấp chi phí kinh tế - mặc dù công nghệ xanh còn non nớt và nguồn cung không ổn định.

Chúng tôi đã đề cập trong một số bài viết về việc thiếu đầu tư cơ sở hạ tầng và định hướng chính sách của chính phủ đã định hình bối cảnh thị trường năng lượng hiện tại như thế nào.

Giá năng lượng sẽ là động lực chính dẫn đến câu chuyện lạm phát trong tương lai.

Không còn nơi nào để trốn nữa

Nền kinh tế toàn cầu ngày càng gắn bó và liên kết với nhau hơn bao giờ hết. Điều này có nghĩa là không còn tường lửa chống lại các điều kiện khắc nghiệt ở các quốc gia khác.

Một vài thập kỷ trước, các lựa chọn phòng ngừa rủi ro và biện pháp bảo vệ đã có sẵn. Nhưng hiện nay, mọi nền kinh tế trên thế giới đều được kết nối với nhau như những quân cờ domino. Nếu một mảnh rơi ra, các bộ phận khác có thể sẽ bị ảnh hưởng.

Một ví dụ điển hình là: trong khi phương Tây đang thực hiện chính sách thắt chặt định lượng và tăng lãi suất thì Trung Quốc và Nhật Bản vẫn in tiền và giữ lãi suất ở mức thấp với hy vọng kích thích và phục hồi nền kinh tế của họ.

Trong khi phương Tây đang cố gắng giảm thanh khoản thì phương Đông vẫn đang cung cấp thanh khoản dồi dào cho thị trường tài sản rủi ro .

Chúng ta đang sống trong một nền kinh tế toàn cầu. Nếu xảy ra vấn đề ở một quốc gia hoặc khu vực trong G7, nền kinh tế toàn cầu có thể sẽ suy thoái.

Giao dịch mua bán đồng Yên Nhật (JPY) là một ví dụ điển hình. Như chúng tôi giải thích ở đây, trong vài thập kỷ qua, các nhà đầu tư và tổ chức đã vay đồng yên giá rẻ với chi phí gần như miễn phí để đầu tư vào các tài sản hoặc bất động sản rủi ro khác. Nhưng Nhật Bản gần đây đã bắt đầu phát tín hiệu rằng họ có thể chấm dứt chương trình kiểm soát tỷ suất lợi nhuận(YCC) và cho phép chi phí vay mượn tăng.

Nếu đồng yên tăng giá, thanh khoản sẽ giảm và kéo theo giảm là các tài sản rủi ro .

Đây là một ví dụ từ biểu đồ của chúng tôi từ vài tháng trước:

Đây là biểu đồ hàng ngày của Chỉ số S&P 500. Mũi tên màu vàng chỉ vào cây nến dài màu đỏ được ghi vào ngày 27 tháng 7 năm 2023 - cùng ngày Ngân hàng Nhật Bản công bố “điều chỉnh” YCC.

Như mọi người có thể thấy, S&P 500 đã giảm như một chiếc mỏ neo trong ngày. Trên thực tế, nó đạt đỉnh vào năm 2023 ở mức 4607,07.

Với nền kinh tế toàn cầu trở nên phức tạp hơn bao giờ hết, chúng ta có thể mong đợi sự hợp tác nhiều hơn giữa các ngân hàng trung ương trong tương lai. Nhưng điều này là không đủ để giải quyết sự sụp đổ tài chính do các chính sách chính trị, tài chính và tiền tệ tồi tệ gây ra trong nhiều thập kỷ.

Nền kinh tế thế giới mới dũng cảm

Nợ công và nợ tư nhân cao. Lãi suất cao. Căng thẳng địa chính trị toàn cầu gia tăng. Không có lựa chọn phòng ngừa rủi ro nào trong nền kinh tế toàn cầu có tính kết nối cao. Giá hàng hóa, thực phẩm và năng lượng tiếp tục tăng. Điều duy nhất đi xuống hiện nay là tinh thần của người dân và tín nhiệm vào chính phủ.

Đây không phải là nền kinh tế của cha bạn. Tôi rất chắc chắn về điều đó.

Đúng, chúng ta đã trải qua điều này cách đây nhiều thập kỷ khi Hoa Kỳ có lạm phát cao và bất ổn địa chính trị. Nhưng khi cựu Chủ tịch Cục dự trữ liên bang Hoa Kỳ Paul Volcker dập tắt con quái vật lạm phát vào những năm 1980, ông đã không phải đối mặt với gánh nặng nợ cao của chính phủ Mỹ.

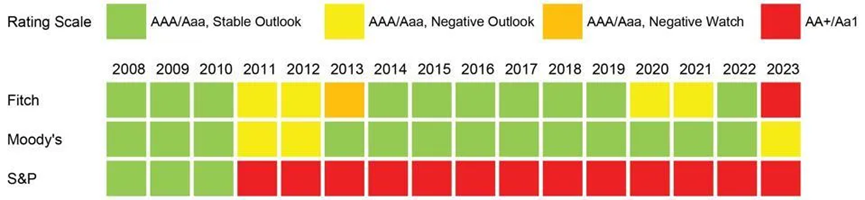

Vào ngày 10 tháng 11, Moody's tuyên bố rằng họ có kế hoạch hạ xếp hạng chủ quyền của Hoa Kỳ từ "ổn định" xuống "tiêu cực" , điều này gây ra khá nhiều xáo trộn và hoảng loạn ở Washington.

Cơ quan xếp hạng cho rằng rằng chính phủ Hoa Kỳ hiện đang phải đối mặt với rủi ro vỡ nợ cao hơn do chi tiêu không được kiểm soát và lãi suất tăng càng làm trầm trọng thêm nợ của Hoa Kỳ. Moody's là cơ quan duy nhất vẫn duy trì xếp hạng tín dụng của Mỹ ở mức AAA/Aaa, trong khi hai cơ quan còn lại - Standard & Poor's và Fitch - đã hạ xếp hạng tín nhiệm của Mỹ xuống AA+/Aa1.

Nguồn: Moody's, S&P, Fitch Ratings. Biểu đồ của Hanlon Research. - Qua Forbes

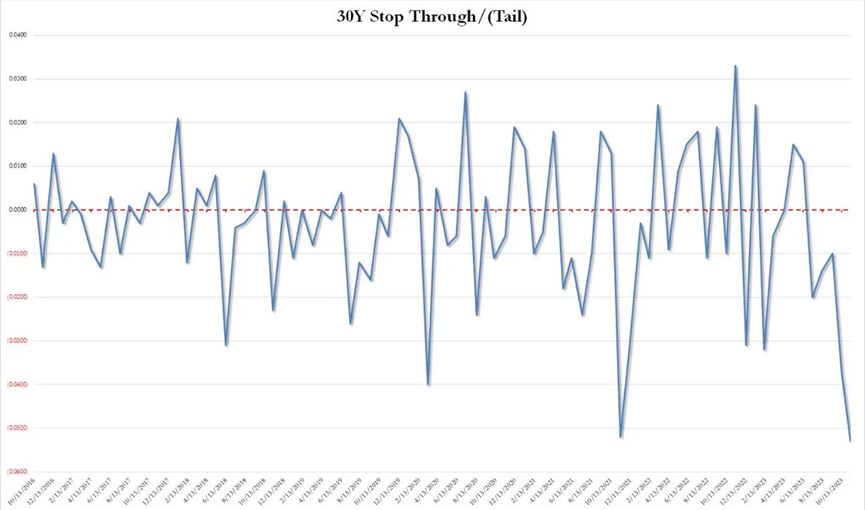

Bộ trưởng Tài chính Hoa Kỳ Janet Yellen là người đầu tiên lên tiếng và công khai tuyên bố rằng bà không đồng ý với việc hạ cấp . Nhưng cùng ngày, đã xảy ra một cuộc đấu giá trái phiếu kho bạc Hoa Kỳ thảm khốc và tỷ suất lợi nhuận trái phiếu kho bạc kỳ hạn 30 năm phải tăng 5,3 điểm cơ bản so với mức giao dịch trước phiên đấu giá để thu hút các nhà đầu tư mua. “Đuôi” càng lớn (chênh lệch giữa lợi suất trái phiếu), hiệu ứng đấu giá càng yếu. Đây là cái đuôi lớn nhất kể từ năm 2016.

Nguồn: ZeroHedge

Sự không phù hợp này dẫn đến không có người mua nào xuất hiện tại cuộc đấu giá. Các đại lý sơ cấp (các ngân hàng đầu tư như Goldman Sachs và JPMorgan) buộc phải hấp thụ tất cả trái phiếu chưa bán, tỷ lệ này là khoảng 24,7%, cao hơn nhiều so với mức trung bình thông thường là 11% trong một cuộc đấu giá Kho bạc mờ nhạt.

Vào ngày 1 tháng 6, khi Quốc hội thông qua dự luật nâng trần nợ đến năm 2025, tài khoản séc của chính phủ Hoa Kỳ, Tài khoản Tổng kho bạc, gần như trống rỗng. Sau khi dự luật được thông qua, Bộ Tài chính phải bắt đầu phát hành trái phiếu kho bạc để bổ sung TGA để chính phủ có thể thanh toán hóa đơn và hoạt động bình thường.

Thị trường hiện nay có dư cung trái phiếu chính phủ không?

Có lẽ.

Nhưng tương tự như vậy, tỷ lệ tham gia của nhà thầu nước ngoài đã giảm từ 65% xuống 60% trong cuộc đấu giá thảm khốc.

Vì vậy có lẽ thị trường đang âm thầm đồng tình với quan điểm xếp hạng.

Niềm tin của thị trường vào Kho bạc Hoa Kỳ đang dần suy yếu khi chính phủ Hoa Kỳ tiếp tục chi tiêu như một thủy thủ say rượu.

Nếu mọi thứ tiếp tục theo hướng này, người ta phải hỏi, ai sẽ mua Kho bạc và khiến các đại lý chính không bị tổn hại?

Trước đây, đây là công việc của Cục dự trữ liên bang Hoa Kỳ. Nhưng lần này, Cục dự trữ liên bang Hoa Kỳ không chỉ mất uy tín mà việc mua trái phiếu Kho bạc đồng nghĩa với việc nới lỏng định lượng (QE) nhiều hơn và lạm phát cao hơn.

Nếu điều này xảy ra, các ngân hàng trung ương sẽ lại phải tăng lãi suất, đồng nghĩa với việc thị trường tín dụng gặp rủi ro. Toàn bộ chu kỳ bắt đầu lại.

Nghe có vẻ như một cơn bão hoàn hảo để khởi đầu làn sóng lạm phát thứ hai.

Thật là một câu hỏi hóc búa.

Và không có giải pháp dễ dàng cho vấn đề này.