01

X 观点

1.Matthew sigel(@matthew_sigel):SEC 一夜之间变了态度

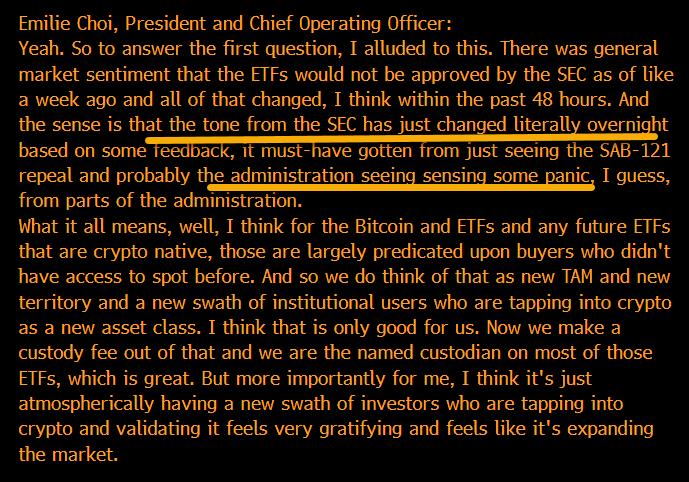

$COIN COO says PANIC at the White House: "The tone from the SEC has just changed literally overnight…The administration sensing some panic"

at JPM TMT conference:

(翻译:下文出自 JP Morgan TMT 行业电话会上。coinbase COO 很惊讶于,“SEC 对ETH ETFs 的态度几乎在一夜之间改变了,部分管理者似乎开始感受到了恐慌”)

2.0xTodd(@0x_Todd):灰度 ETH ETF 也在跟进

灰度也刚刚更新了它们的19b-4表格。19b-4是ETF批准前的众多环节中的一个。

这个表格理论上来说,是要给一些“自我监管组织”向SEC汇报用的,当然这些“自我监管组织”尽管不算是政府的一部分,但是官方性质很浓。

这个19b-4表格需要公开,这些机构向SEC提交之后,理论上SEC官网都可以查到。

这次ETH应声上涨,很多人包括James,Eric等人也得到了SEC要求大家更新19b-4表格的信息,所以才上调通过率预测到75%。

PS:有点想吐槽75这个数字,有零有整太过于精确,我觉得用把握小、中、大已经是极限了。

PS:为什么这是一个好的信号?如果SEC压根不想让你通过,从道理而言,没必要让你改这个表格。

按照上次BTC ETF通过的流程,这个表格批了之后,接下来还要再批S-1表格,S-1表格要重要得多。

S-1表格约等于上市申请表,而19b-4可以理解为一个前置动作。

PS:当然,灰度还要使用S-3表格,因为它不是新资产上市,而是老的金融产品(就是目前的ETF只进不出的信托)转为ETF上市。

02

链上数据

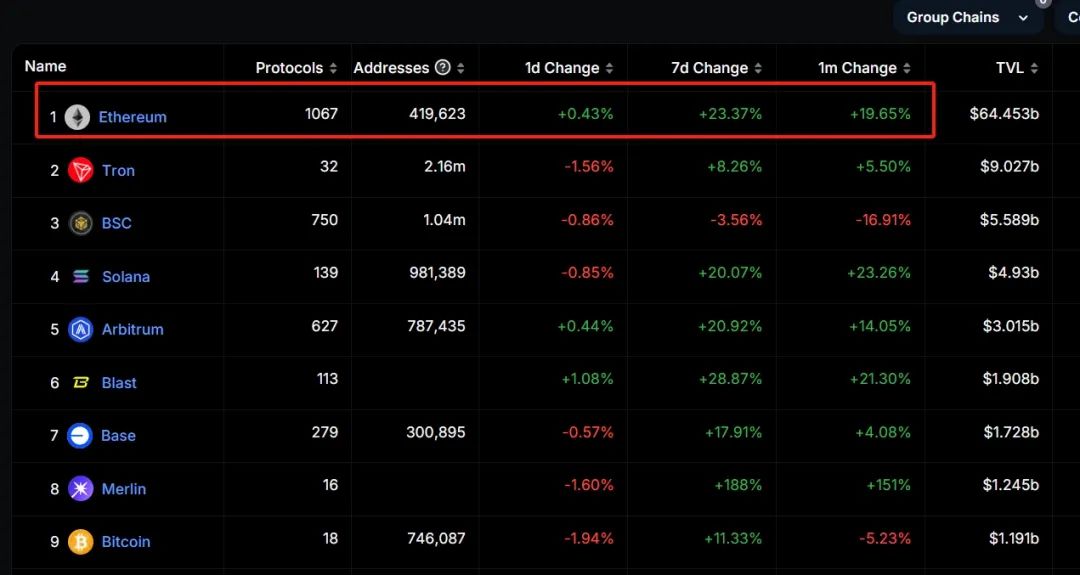

Defillama:短期资金大幅涌入以太坊,但目前资金流入已然放缓

DeFillama数据显示,过去1个月,以太坊资金净流入19.65%,过去7天资金净流入23.37%,这表明资金主要是近日流入,这主要与以太坊ETF可能获批有关。过去24小时资金净流入0.43%,这表明资金有流入放缓迹象。整体上看,市场对以太坊ETF获批消息传出后,短期资金出现大幅涌入,但是目前资金流入已然放缓。

03

板块解读

据Coinmarketcap数据显示,24小时热度排名前五的币种分别是:BDX、PEPE、APU、DRIFT、NOT。据Coingecko数据显示,在加密市场中,涨幅前五的板块分别是:Marketing、HECO生态、Animal Racing、Hospitality、XDC生态。

热点聚焦——深度解读:距以太坊现货ETF批准,还差哪些关键性因素?

最近以太坊大涨,主要原因在于美国以太坊现货 ETF 从此前不被看好获批转至有望获批。不过,美国以太坊现货 ETF 能否最终获批目前仍是未知数。下面梳理下,以太坊现货 ETF 能否获批的风评转换过程。

起因是,ETFStore 总裁 Nate Geraci 在 X 发布推文,提出了一个潜在的可能性——因为流程截止日期的原因,美国证券交易委员会(SEC)必须在本周决定是否批准现货以太坊 ETF。但是,完整的上市流程需要提交两份表格:一份交易所规则变更(19b-4s)和注册声明(S-1s)的审批,两者都是 ETF 启动所必需的。Geraci 指出,如果 SEC 想要拖长时间的话,理论上 SEC 可能会批准 19b-4s,然后对 S-1s进行缓慢处理,特别是鉴于 SEC 在目前相关事务中保持沉默,与此前比特币 ETF 中的活跃大不相同。

随后,彭博分析师 Eric Balchunas 转帖,并提出已将现货以太坊 ETF 获批的几率从 25% 提高到 75% 。他表示,“今天下午听到一些传闻称,SEC 可能会在这个问题上做 180 度大转弯(基于一些政治原因),所以现在大家都在准备”。他也再次强调,会把机率上限设在 75% ,直到看到更多证据,比如申请更新。

随后,他的同僚 James Seyffart 补充说:“Eric Balchunas 将现货以太坊 ETF 批准的几率提高到 75% 。但这是针对 19b-4 的 5 月 23 日截止日期(VanEck 的截止日期)。我们还需要 S-1 的批准。在看到 S-1 批准和实际以太坊 ETF 上线之前,可能需要几周到几个月的时间。”

福克斯记者 Eleanor Terrett 表示,有消息源声称目前现货以太坊 ETF 的发展是,事情在实时变化中(Things are evolving in real time)。放在目前语境下,也就是说之前大家普遍认为的不会批准可能会变化。

从此前比特币现货 ETF 的批准节点来看, 1 月 10 日是贝莱德 19B-4文件的最终批准时间,SEC 在 1 月 10 日同时批准其余 10 家比特币现货 ETF。因此,如果以比特币现货 ETF 为例, 5 月 23 日确实是以太坊现货 ETF 的获批的关键节点。

SEC 批准相关 ETF 时,并不会挑选其中个别 ETF 通过,大概率是同时批准。此点在此前关于比特币现货 ETF 中有过介绍。但值得注意的是, 5 月 23 日是 19 B-4 表格的最终批准时间。根据前文可知,还有 S-1 注册声明需要审批通过。因此,市场上相关机构认为,SEC 可能会先通过 1 9B-4 表格,后续在 S-1 注册声明中延迟批准时间。

SEC 或许已经在以太坊是否为“证券”这一关键因素中找到一个区分方法:如果 ETF 中 ETH 不拿去质押,那么以太坊就不属于证券;反之,用于质押的以太坊就会被定义为“证券”。这也是大多数发行方重新递交不含质押的 S-1 文件的根源,同时也是 SEC 接受以太坊现货 ETF 的必要条件。

SEC 的态度转变是基于一些政治因素,这句话并不是捕风捉影,据相关新闻的爆出,其中一点是此前困扰加密行业的 SAB 121 规则或将被推翻。

SAB 121 的核心内容为,要求托管加密货币的公司在资产负债表上将客户持有的加密货币记录为负债。然而,加密货币业界却普遍认为这一规定过于严苛,实质上阻碍了托管机构或公司代其客户持有加密资产,不利于行业的进一步发展,因此长期以来一直在通过游说等方式来尝试推翻 SAB 121 。也就是说,假设 SAB 121 条款被推翻,限制加密行业在美国发展的枷锁将被打破。目前关键节点在于 5 月 28 日,美国总统拜登对该条款的最终决议。另一个政治因素是FIT 21 (也被称为 HR 4763)法案能否被批准,这是一项旨在明确加密货币监管框架的新法案。当前的进度为,众议院全体议员计划于本周对 FIT 21 进行投票(预计当地时间周三晚些时候或周四早些时候开始投票,可能和 ETH ETF 同时落地)。两种条款法案将改变加密货币在美国的整体发展形式,这或将决定 SEC 对以太坊现货 ETF 的批准进度。

如果 SEC 效仿此前比特币现货 ETF 的批准流程来看, 5 月 23 日是最快的批准以太坊现货 ETF 的时间节点,同时以目前各发行方正不断提交修正的 19B-4 和 S-1A 文件来看,在 5 月 23 日批准的可能性较高。

不过作者认为,从以太坊现货 ETF 本身出发,其中以太坊是否为“证券”的核心问题,SEC 和发行方已找到平衡点,所以大概率会在 5 月 23 日批准。

04

研报精选

HashKey Group:下半年利好加密的美国三支箭

在持续四周的横盘下跌后,近日比特币及以太坊的价格终于迎来一波上涨。牛市是否已经复苏?年内有何重要机会引发牛市暴涨?本文将一一解析市场最关注的以太坊现货 ETF、美联储降息、美国大选三大宏观影响因素。

1. 以太坊 ETF 获批在即?

比特币 ETF 的影响力已毋庸置疑,此前 SEC 与比特币现货 ETF 申请「拉扯」了 10 年之久,最终与于去年通过,仅通过 40 天就带来了 86 亿美元的资金流入,比特币价格在此后也从 24 年年初的 4 万美元关口一举拉升至 7 万美元。

至于以太坊现货 ETF,其获批预期的影响在本周就予以体现。随着有消息称,SEC 催促以太坊 ETF 的 19b-4 文件的审批进度,并可能会在以太坊现货 ETF 审批立场上做 180 度大转弯,最快本周三获批,以太坊价格在 8 小时内就上涨超 20%,价格一度突破 3700 美元。彭博资深分析师 Eric Balchunas 也因此将以太坊现货 ETF 获批的概率从 25% 提高到 75%。

不过,以太坊 ETF 尚未通过的重要原因之一是,在具体的司法管辖区中,其究竟是商品 (Commodity) 还是证券 (Security) 尚未下定论。目前,以太币现货 ETF 的关注和市场投资需求尚未达到与比特币现货 ETF 同样的规模。同时,以太币共识机制从与比特币相同的工作量证明(PoW)转向权益证明(PoS),大幅增加了美国监管机构将以太币归类为证券而非商品的可能性。

此外,以太坊网络升级还会带来「忒休斯之船」效应——经历多次升级后的以太坊和此前的以太坊都难以称之为相同的区块链网络,而 SEC 主席盖斯勒向来对于这类「善变」的加密货币并无好感。

但市场十分看好其前景,最重要的是其作为「生息资产」的吸引力。

以太坊 ETF 的成功上市,可能会将其置于类似美国「第八大科技股」的位置上。特别是,如果解决了托管的 ETH 代币的链上质押问题,将吸引更多大型机构投资者选择这种「生息资产」,吸引力或大于比特币现货 ETF。因此,以太坊 ETF 上市影响绝不仅限于 Crypto 本身,也会直接对以太坊生态和生态内的项目,产生巨大推动作用。

根据此前的历史经验,以太坊 ETF 的最终命运可能在本周由 SEC 主席盖斯勒的一次投票决定。今年 1 月,比特币现货 ETF 的批准由一个由五名委员组成的小组负责。Gensler 最终投了赞成票,许多行业人士认为他的投票最终确保了现货比特币 ETF 的批准。而同样的五名 SEC 委员将于 5 月 23 日投票批准或否决 VanEck 的以太坊现货 ETF。

参考到 SEC 主席此前被问及以太坊是否属于证券时的沉默不语,以及此后断言许多代币实际上属于证券,以太坊 ETF 的前景仍有待观察。而他的态度也招致诸多不满,Ripple CEO 曾评价 SEC 的避重就轻会混淆监管透明度,美国众议院金融服务委员会主席 Patrick McHenry 更是直接表示,Gensler 在此前一次听证会上对以太币定性问题向国会做出误导。

除了 5 月 23 日的 VanEck,以及 5 月 24 日 21Shares&ARK 以太坊现货 ETF 获批值得关注外,更有获批几率的,其实是贝莱德的申请现货以太坊 ETF 也将在 8 月 17 日来到最终期限,将如何影响行情,值得期待。

相比之下,香港或许走在了更前面。4 月 29 日,香港证监会批准的华夏 ( 香港 )、嘉实国际以及博时(国际)和 HashKey Capital Limited 的 6 只数字货币现货 ETF 首次发行,并于 4 月 30 日正式在港交所上市。其中三只为比特币现货 ETF,另外三只为以太币 ETF。HashKey Group COO Livio 预计,香港 ETF 市场的中期容量有望达到美国 ETF 市场的 20%,预计规模在 100 亿美元左右。ETF 作为‘老钱’进入虚拟资产行业的新通道,将吸引更多传统投资者进入虚拟资产市场,推动市场规模的增长。

2. 养老金或将大举入场

相较于以太坊 ETF 的诸多不确定性,在业内人士看来,美联储利率已经成为作为开启加密牛市的确定因素之一。

而近日,美国劳工部劳工统计局报告称,消费者价格指数( CPI)较 3 月份上涨 0.3% 。CPI 指数的下降意味着美国经济明显趋稳,通货膨胀情况控制较好。而随着通胀情况得到控制,美联储的降息倾向就会逐渐显露。

从历史数据看,加息周期往往对加密市场造成压力,而降息周期则代表着流动性增加,投资者倾向于将资金存放在传统银行的资金转移到风险更高、波动更大的资产上,这同样包括加大加密市场的投资。回顾上一轮牛市,2020 年,美联储为应对新冠的影响印制了数万亿美元,3 月美联储开启第五轮量化宽松,两个月后美联储利率降到近十年低点。而比特币则在当年在 11 月达到了价格高点 69000 美元,距离上一个熊市底部有了近 18 倍涨幅。

因此,我们可能会看到投资者对加密货币等风险资产的兴趣有所恢复。而目前在观望的养老基金的机构,一旦有利好因素,或将于 24 年下半年入场,带来千亿级别的资金。一位看涨的比特币投资者预测,「有 6 万亿美元的现金在观望」,可能会推动今年比特币价格上涨至 15 万美元,称目前的牛市「还为时尚早」。

上周,美联储主席鲍威尔也对目前的通胀情况发布讲话称,美国经济表现非常好。预计通胀率将环比回落。但鲍威尔也表示,限制性政策可能需要比预期更长的时间才能发挥作用,以降低通胀率至 2% 的目标。「从许多方面来看,政策利率是有限制性的。不认为下一步行动可能是加息,更有可能将政策利率维持在现有水平。」鲍威尔表示。

结合鲍威尔的发言以及核心 CPI 同比涨幅为 21 年初以来的三年最小增幅的数据,降息预期不断重燃。

市场情绪整体朝向乐观,有分析师预测,到 9 月美联储会议时,降息 25 个基点的概率超过 80%。届时美股或将大涨创历史新高,美元指数暴跌,加密市场则跟随美股强势反弹。

3. 美国大选与新「加密支持者」特朗普

另一重要影响因素则是将在今年 11 月举行的美国大选。两位支持率最高的候选人,拜登和特朗普对加密货币展现了截然不同的态度。在本次大选中,加密货币首次站在了美国政治舞台的中心。

一项民意调查显示,加密货币已成为 2024 年美国大选选民关注的主要问题。加密行业也加大了游说力度,自 2023 年以来,加密货币政治行动委员会和行业捐助者已向联邦政治委员会注入 9400 万美元。Coinbase 和 Ripple Labs 向政治运动捐赠了超过 4000 万美元,支持积极的加密货币监管事业。

最显著的便是特朗普对加密货币的态度的改变,这位前美国总统在过去几年还曾在社交媒体上表示加密货币是「空气」,而现在将自己定位为第一个积极拥抱比特币和加密货币持有者的主要政党提名人。

特朗普传达的信息很明确:支持他,否则将面临拜登政府针对该行业的严格监管措施。共和党越来越多地接受数字资产,而民主党在赋予该行业合法性方面仍存在分歧。不仅如此,特朗普持有的加密资产价值也在大幅增加,目前为 8,903,246.13 美元,包括 57.929 万枚 TRUMP(价值 572 万美元)、431.018 枚 ETH(价值 129 万美元)、374.724 枚 WETH(价值 113 万美元),这种「直白地」支持或标志着美国加密货币行业的关键时刻。

但目前仍不确定特朗普担任总统是否真的会对加密货币友好,他并未承诺任何有关上台后加密货币相关的发展,一些人认为他对加密货币的亲和力只是攻击拜登的手段。而拜登政府虽然一直对加密行业「重拳出击」,但在其领导下加密行业已经基本摆脱了 2022 年的加密货币崩溃影响,比特币现货 ETF 也最终获批,所以拜登可能也没有「想象中的那么糟」。

而且,就美国的政治体系而言,总统的影响力或许也没有想象中那么大。SEC 具有一般独立管制机构的独立特性:其委员的任命不受执政党更迭的影响,除非任期到期,新上任总统不能像撤换上届内阁成员一样撤换其成员。而且,一些加密创业者认为,即便由拜登任命的现任 SEC 加里·盖斯勒主席下台,监管不确定性和针对加密货币的执法行动依旧不会减少。

市场推测,美国大选或只在短期内影响加密市场。长期来看,加密市场走势受到多方面因素制衡。

下一任总统若不足以改变加密整体叙事,那么美国监管仍将成为加密市场的最大催化剂,包括美国证券交易委员会(SEC)对现货以太坊交易所交易基金(ETF)的决定、白宫可能对 SEC 的 SAB 121 废止法案采取的行动,以及美国众议院对《21 世纪金融创新与技术法案》(FIT)的投票。潜在的稳定币立法,如《Lummis-Gillibrand 支付稳定币法案》,都有可能影响加密市场的整体形势。同时,考虑到美联储降息的可能性,在场外围观的资本最终需要「有处可去」,考虑到美国比特币 ETF 目前的良好表现,加密市场仍是他们最好的选择之一。