作者:xpara

编译:深潮TechFlow

要点总结

SEC 预计将批准现货以太坊 ETF,可能在六个月内带来 50 亿美元流入。

以太坊 ETF 的批准可能会提升 Ethena 的合成美元 sUSDe 的收益,类似于比特币 ETF 批准后的情况。

Ethena 的产品存在资金利率波动、流动性挑战以及智能合约和托管操作中的潜在风险,但这些问题已经得到透明的解决。

Ethena 计划增强其 ENA Token 的实用性,并准备推出 Ethena 应用链。

2024 年对加密行业来说是独特的一年。年初批准的比特币 ETF 使传统投资者能够通过受监管的金融产品获得比特币价格变动的敞口,推动了市场的积极情绪和市值增长。

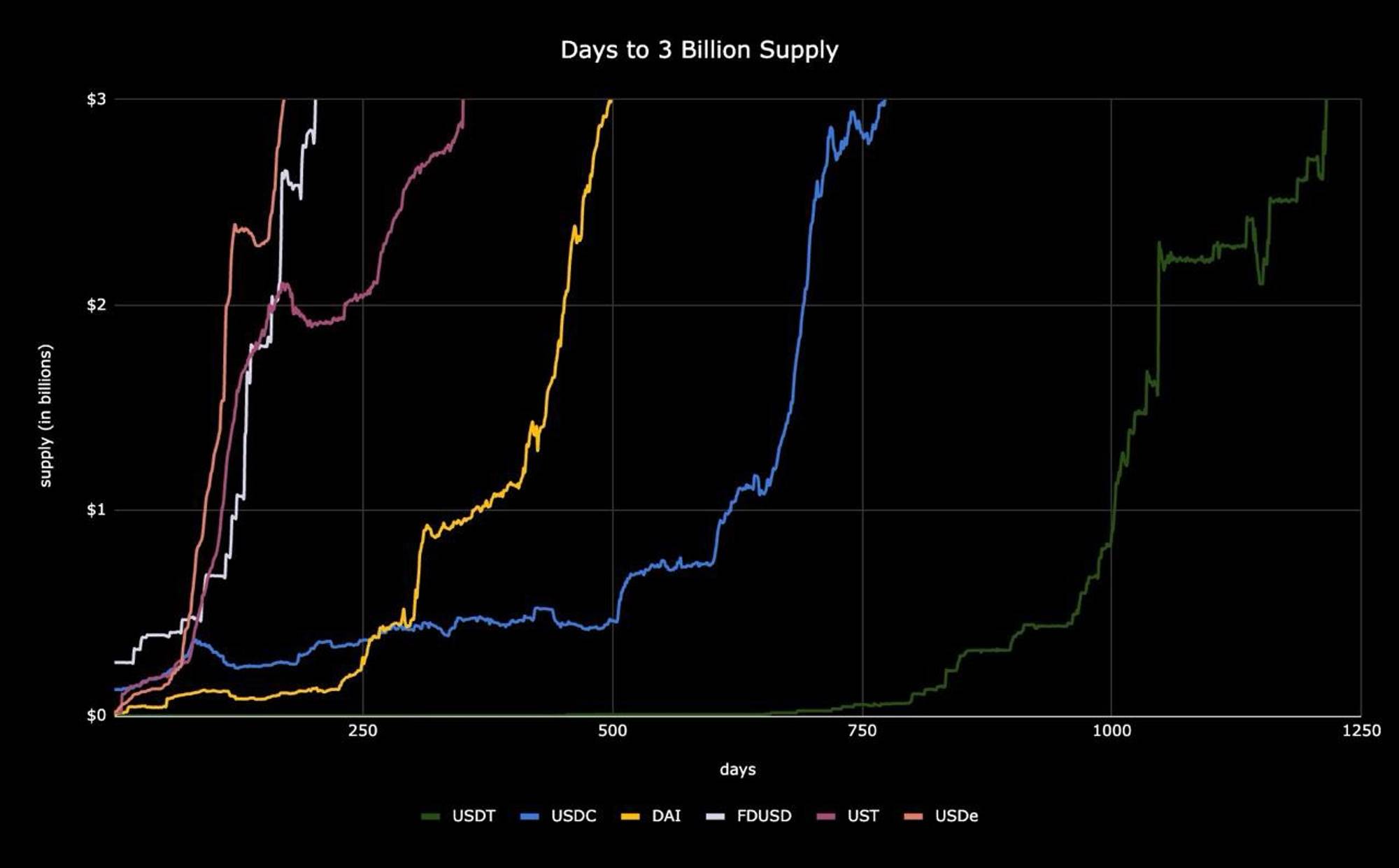

在加密行业方面,当前的趋势是推出自己的 rollups 和 memecoins。与上一个牛市周期相比,这一阶段并没有出现许多新的基础创新。但在 DeFi 应用领域,Ethena 脱颖而出。Ethena 的合成美元 USDe 成为最快达到 30 亿美元的加密美元,超过了 DAI 和 USDC 的记录。其成功归因于不可分叉的架构、独特的商业模式和可持续的收益机会。

目前,市场的最大焦点是预期中的以太坊 ETF 批准,预计将在今年 7 月宣布。这可能为以太坊生态系统带来新的流动性,进而带来其他机会,为 Ethena 的产品——USDe、sUSDe 和 ENA——带来新的发展机遇。本文将探讨当前对以太坊 ETF 的情绪以及这对 Ethena 的影响。

1. 以太坊 ETF 的当前状态和资金流入估计

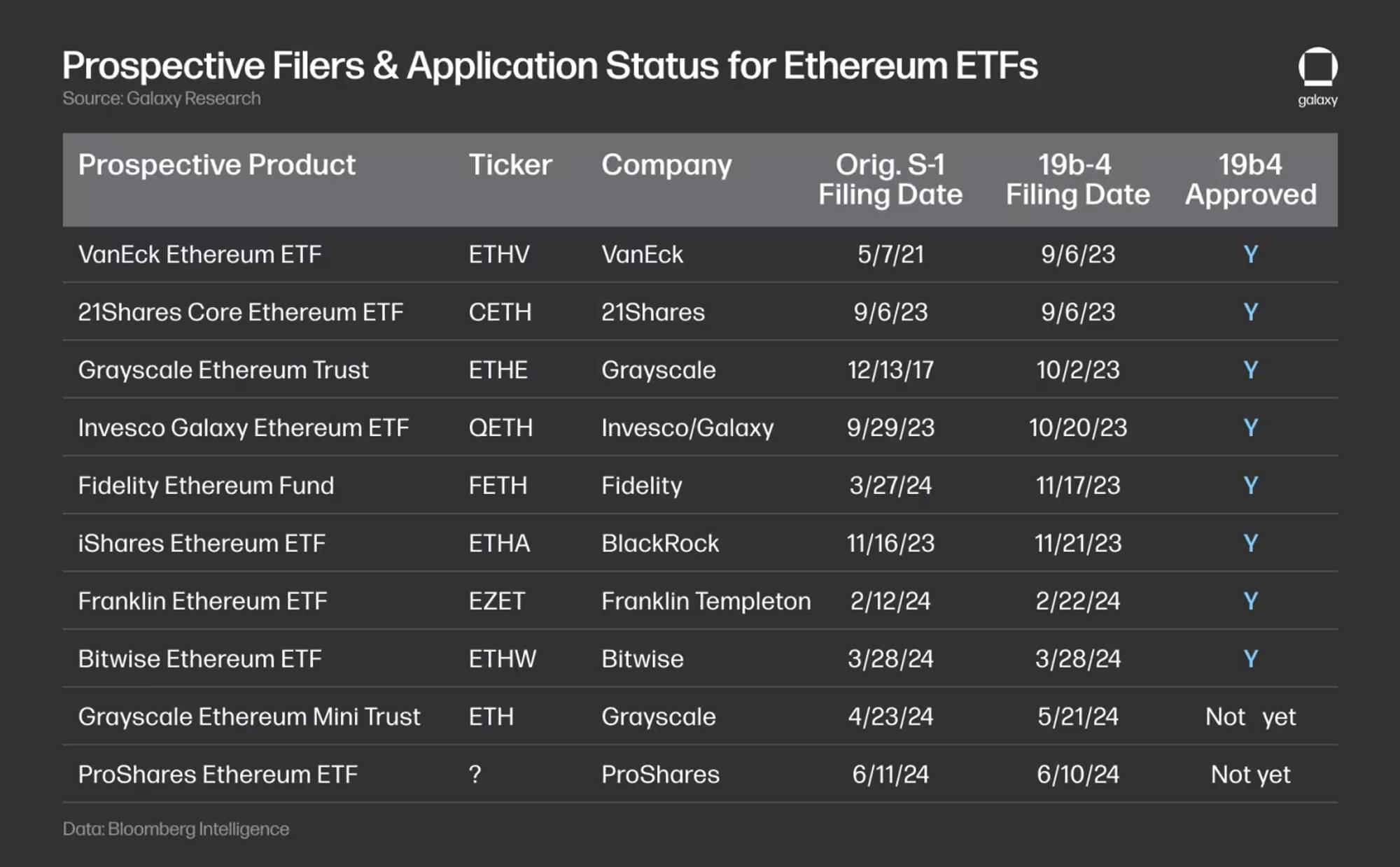

2024 年 5 月之前,围绕以太坊 ETF 的情绪主要是怀疑和不确定性。这种不确定性源于美国 SEC 历史上对批准加密货币 ETF(特别是与以太坊这样的 Altcoin 相关的 ETF)的不情愿。截至 2024 年 7 月,美国证券交易委员会(SEC)已采取措施批准现货以太坊 ETF。在年初批准比特币现货 ETF 后,SEC 在 2024 年 5 月授予规则变更,允许交易所上市现货以太坊 ETF。包括 BlackRock、Bitwise 和 Fidelity 在内的多家资产管理公司已经提交了这些产品的申请。截至 7 月 16 日,现货 ETF 可能会在 7 月 23 日开始交易。

来源:Galaxy《Sizing the Market for the Ethereum ETF》

1.1 批准后的资金流入估计

来源:Galaxy Digital, CoinDesk, Crypto Adventure, CryptoSlate, CoinDesk, Cointelegraph, The Block, Investing.com

由于以太坊 ETF 市场动态受到与比特币不同的因素影响,例如大量的 ETH 被锁定在质押、桥接和智能合约中,这可能会放大 ETH 价格的敏感性,因此很难估计以太坊的流入量。随着零售投资者更容易获得该资产,预计这种需求将推动早期流入,随着财富管理平台增加可访问性,机构兴趣也会增加。然而,缺乏质押奖励可能会减少一些吸引力。

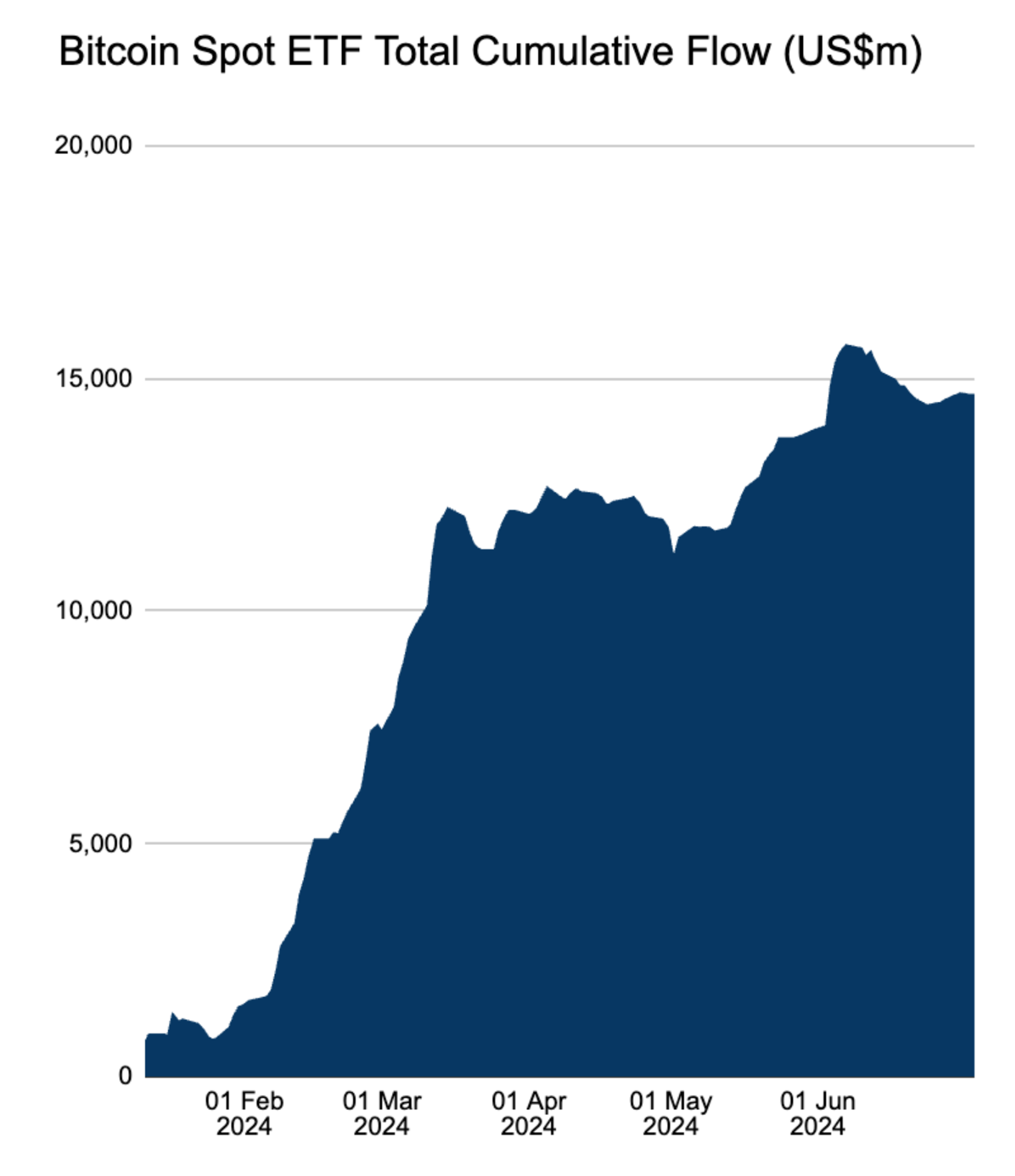

加密货币交易所 Gemini 预测,现货以太坊 ETF 在交易的前六个月内可能会看到高达 50 亿美元的净流入。另一方面,摩根大通的分析师则更为保守,预计 2024 年的净流入为 30 亿美元。许多分析师使用比特币 ETF 的表现作为基准,估计范围从比特币 ETF 流入的 15% 到 50%。比特币 ETF 在交易的前五个月内吸引了 151 亿美元的净流入。

关于以太坊 ETF 批准是否会对 ETH 价格产生与比特币 ETF 对 BTC 类似的显著影响,仍存在争议。一些分析师认为,由于当前的市场状况和投资者饱和,效果可能会更加温和。Marex Solutions 的数字资产联席主管 Ilan Solot 表示,“普遍的悲观情绪是超额表现的强大基础。对于卖新闻策略,许多人会尝试重演 BTC ETF 的情况。然而,我担心许多流入预测可能会被过度基准化,比较到 BTC ETF 的数字。”

2. 以太坊 ETF 批准可能带来的 sUSDe 机会

现货以太坊 ETF 的批准可能使 sUSDe 成为投资者的一个有吸引力的选择,类似于比特币 ETF 批准后的情况。此外,批准还可能为以太坊生态系统带来更多机构资金,从而增加对美元计价的收益生成资产(如 sUSDe)的需求。作为一种高收益的合成美元,sUSDe 可能会吸引那些希望在受益于以太坊市场增长的同时保持美元敞口的投资者。

作为以太坊 ETF 敞口的补充投资策略,sUSDe 是一个不错的选择。让我们首先回顾一下比特币 ETF 批准时的情况,并研究 sUSDe 的收益运作方式及其潜在影响因素。

2.1 回顾比特币 ETF 获批时的情况

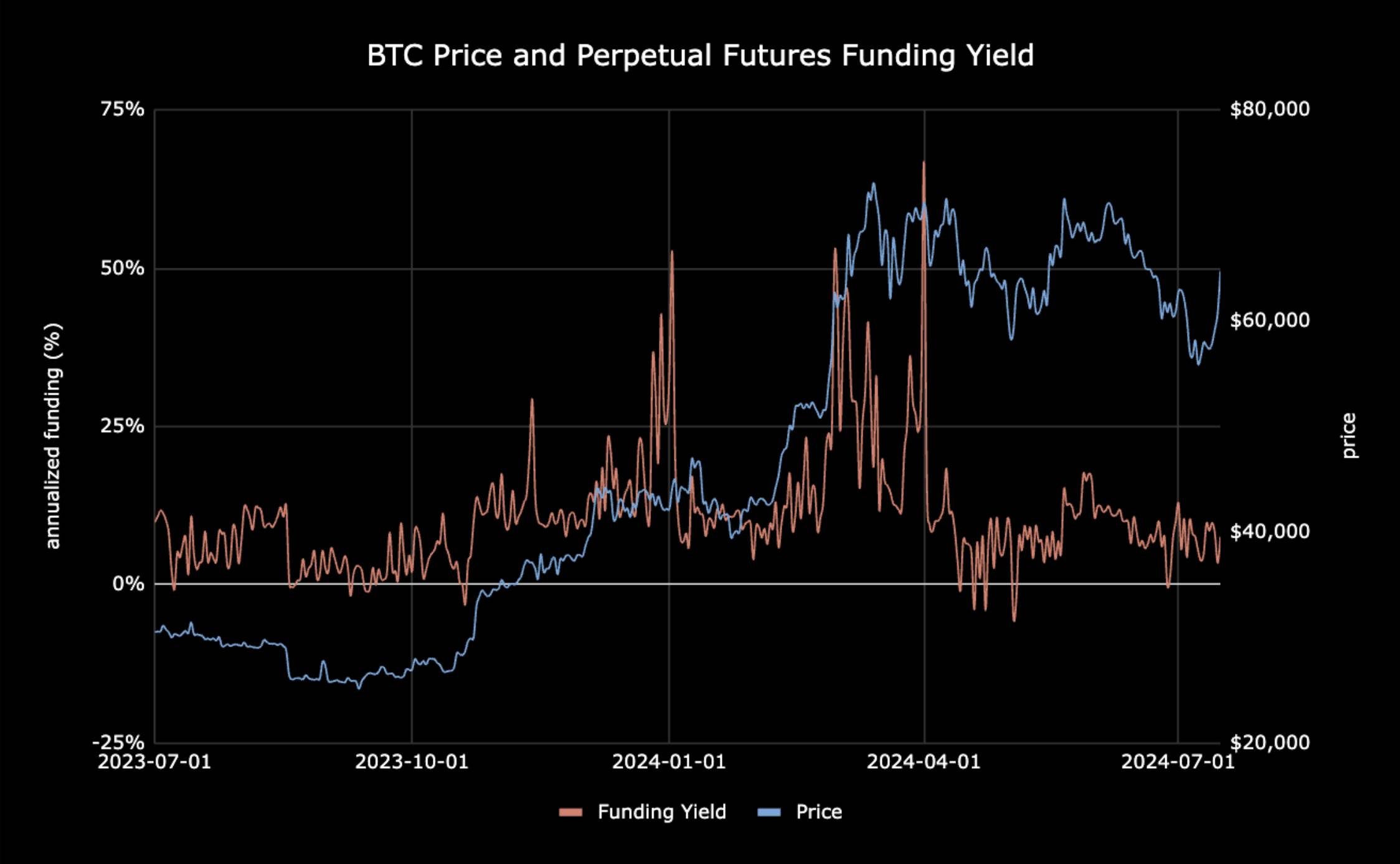

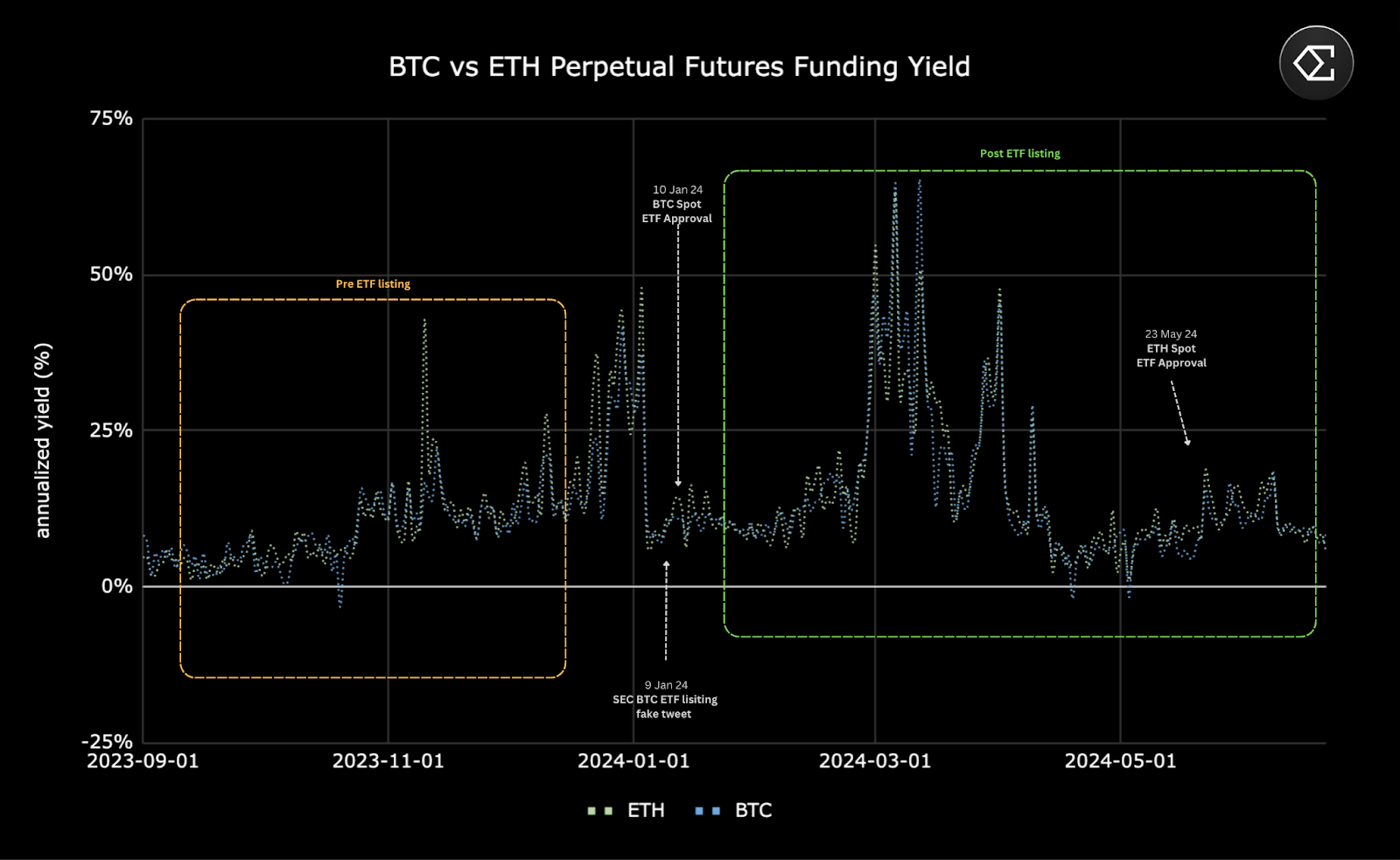

比特币 ETF 的批准对市场产生了深远的影响,推高了价格和资金利率。资金利率是期货市场中多头和空头头寸之间的定期支付,随着更多交易者预期价格上涨而采取多头头寸,这些利率显著增加。这些利率受基础资产的供需动态影响。

在 ETF 批准之前,资金利率相对稳定,徘徊在 10% 左右。然而,批准后,这些利率急剧上升,年化率高达 50%。同样,以太坊 ETF 的批准可能会推动 ETH 永续期货的资金利率上升,惠及 sUSDe 持有者,因为该 Token 的收益部分来源于这些资金利率。

此外,自批准以来,比特币的价格也有所上涨。图表显示了 2023 年 7 月至 2024 年 7 月期间比特币价格与永续期货合约年化资金收益率之间的相关性。数据显示,ETF 批准后,比特币价格和资金利率均显著增加。美国 SEC 于 2024 年 1 月 10 日批准比特币 ETF,导致比特币价格从约 40,000 美元飙升至几个月内接近 80,000 美元。

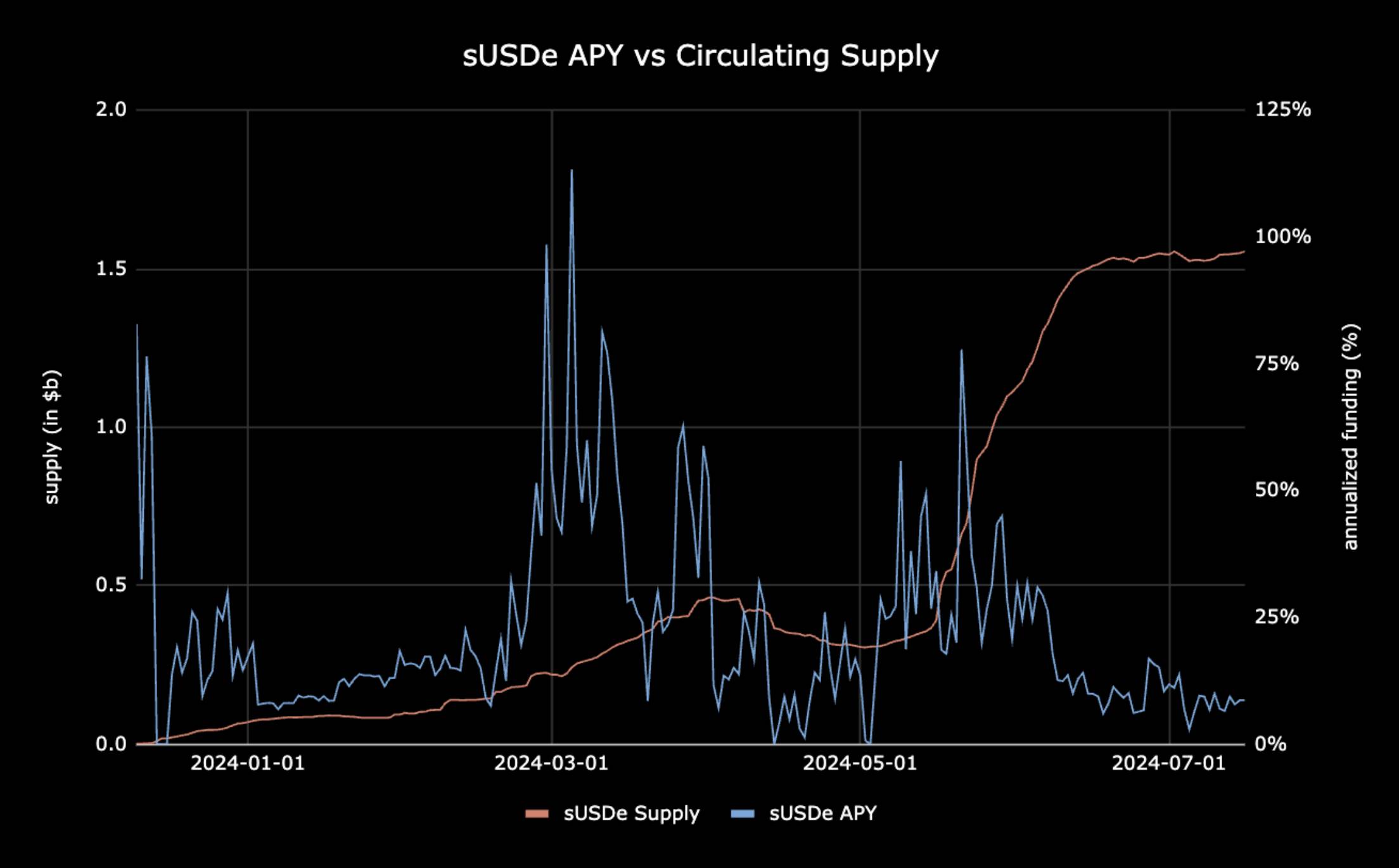

来源:Ethena

以美元计价的资产,如 Ethena USDe,在比特币 ETF 批准后获得了显著的关注。这些资产提供了稳定性和有吸引力的收益,使其成为 DeFi 平台上理想的抵押品。例如,ETF 批准后,sUSDe 的收益率飙升至超过 30%,突显了其在寻求稳定和高收益资产的投资者中的吸引力。让我们来看看这种收益是如何运作的,以及可能影响这一收益的潜在因素。

来源:Ethena

2.2 对 sUSDe 收益的潜在影响

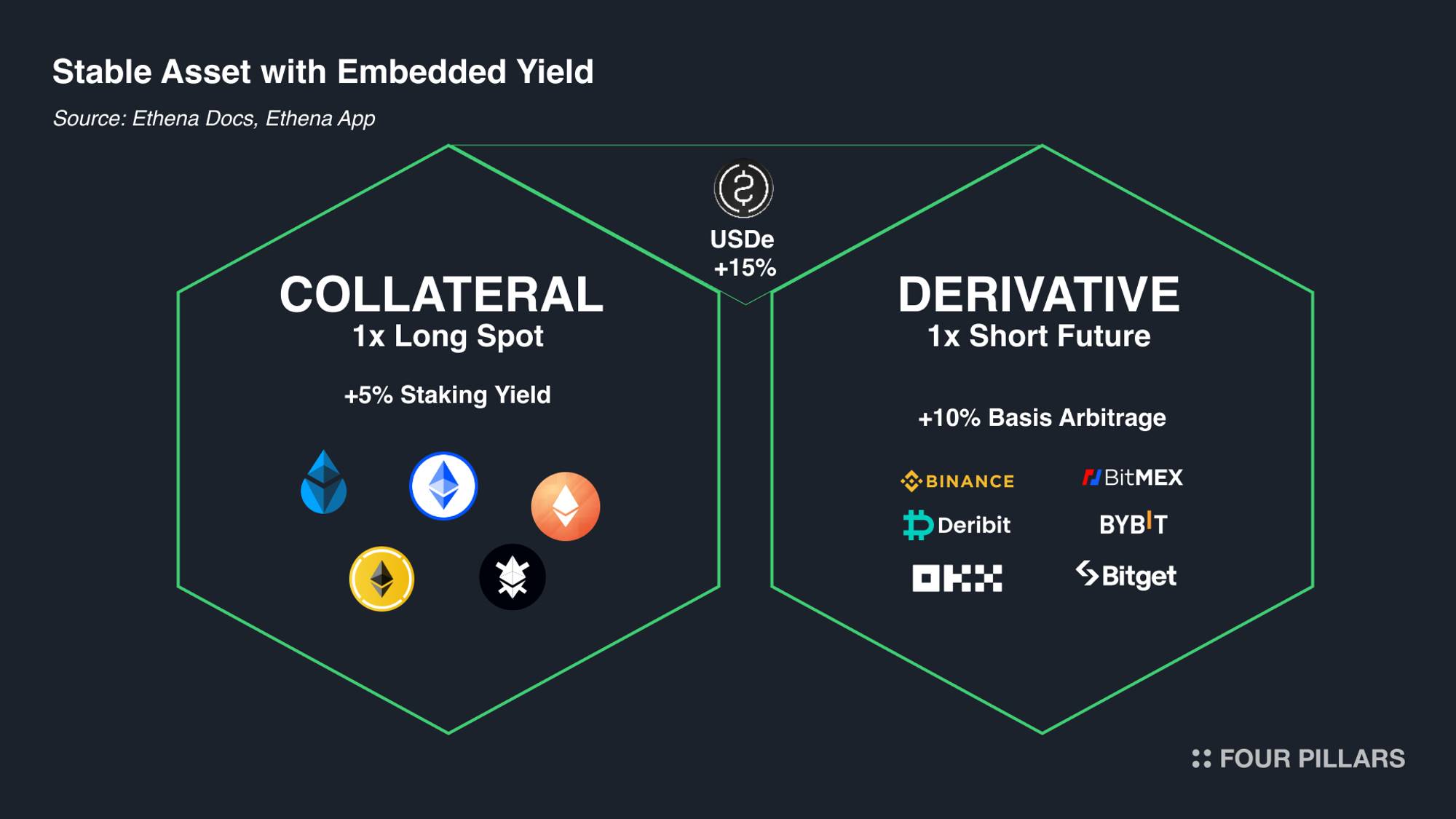

Ethena 的 USDe,一种合成美元 Token,在比特币 ETF 批准后成为特别有吸引力的选择。通过利用市场活动增加和资金利率上升,USDe 能够在 ETF 批准后产生超过 30% 的收益。这一令人印象深刻的回报是通过多种策略实现的,包括对质押的以太坊抵押品进行 Delta 对冲,以及通过基差套利利用现货和期货市场之间的价差。让我们来看看它是如何运作的,以及为什么以太坊 ETF 会影响这一收益。

2.2.1 sUSDe 收益的生成机制

来源:Yield Explanation | Ethena Labs

在 Ethena 协议中,sUSDe(质押 USDe)的收益机制通过类似于其他质押 Token(如 Rocketpool 的 rETH)的奖励承载“Token Vault”系统运作。当用户质押他们的 USDe 时,他们会收到 sUSDe Token,这代表了质押合约中持有的总 USDe 的部分权益。

该协议通过两个主要来源生成收益:持有 stETH 等资产作为抵押品的质押奖励,以及通过 Delta 对冲衍生品头寸赚取的资金和基差收益。这些收益通过 sUSDe 相对于 USDe 的价值随时间增加的方式分配给 sUSDe 持有者。重要的是,该协议确保 sUSDe 的价值只能增加或保持稳定,任何潜在的损失由 Ethena 的保险基金覆盖。(然而,保险基金的覆盖率目前只有约 1%。)用户无需采取任何额外操作即可获得收益;只需持有 sUSDe 就可以从协议生成的回报中受益。要了解更多关于其运作方式,请阅读 Four Pillars 的 Steve 撰写的文章“Ethena:将合成美元发展到数十亿”。

2.2.2 以太坊 ETF 与 sUSDe 的收益

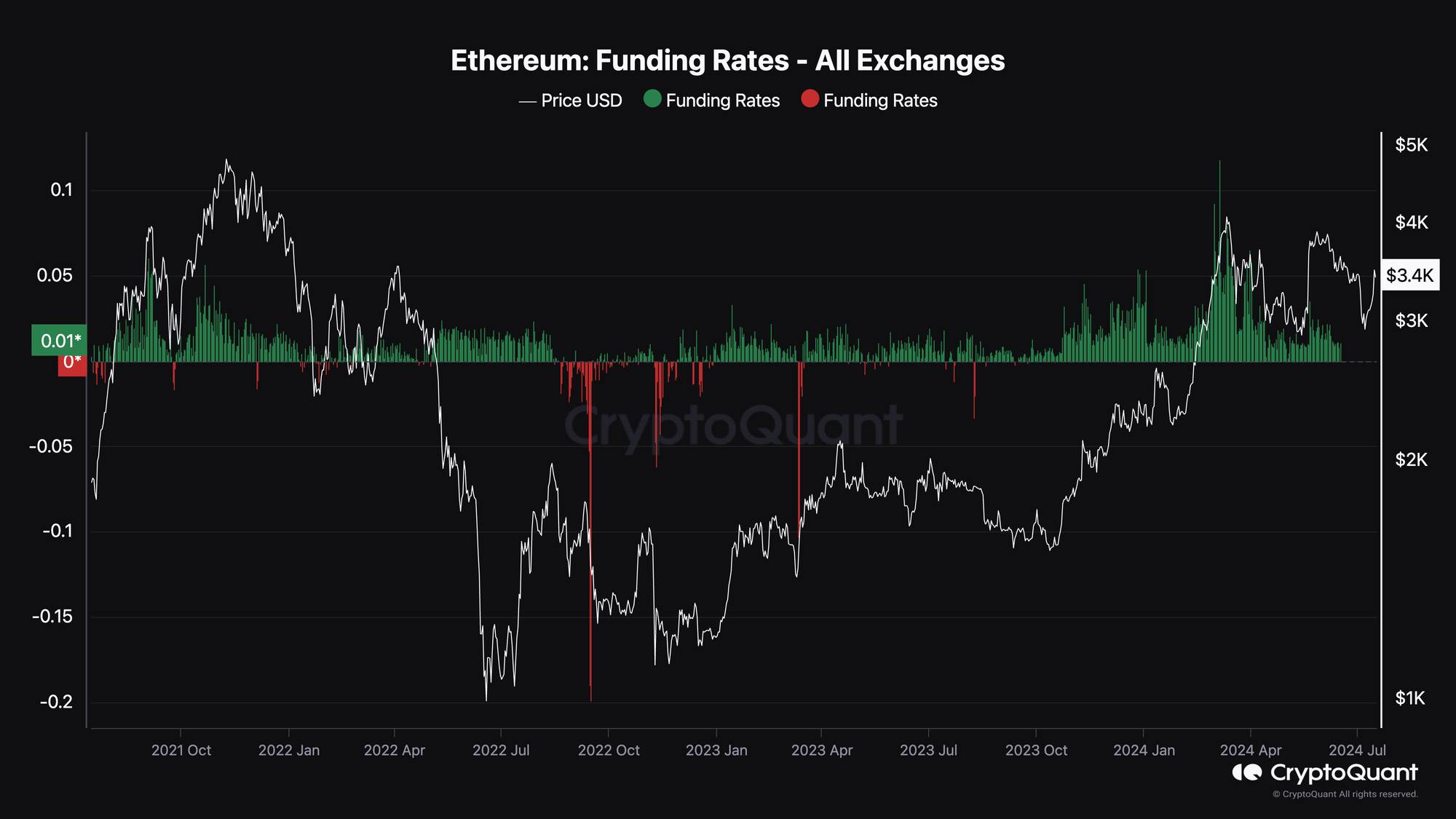

推动 sUSDe 更高收益的关键因素之一是永续期货市场中基差和资金利率的持续存在。随着以太坊 ETF 的批准,预计对永续合约的需求将有所改善,因为机构投资者可能会通过各种金融工具寻求以太坊敞口。这种需求的增加可能会导致持续的正资金利率环境,惠及 sUSDe 持有者,他们可以从这些资金支付中获得额外收益。

来源:Ethena

随着更多现货交易量转移到受监管的 ETF,离岸交易所的现货需求滞后,可能会创造套利机会。这可能导致现货和期货价格之间的基差持续存在,交易者可以利用这一点,为 sUSDe 持有者带来更高的收益。此外,ETF 批准后的积极情绪可能会推高资金利率,进一步增强 sUSDe 的收益潜力。历史数据显示,在积极情绪期间,资金利率往往会增加。

然而,市场动态复杂且难以预测,实际结果可能因多种因素而异。

来源:Ethereum: Funding Rates - All Exchanges | CryptoQuant

3. USDe 和 sUSDE 的风险

Ethena 在短时间内快速增长,成为最快达到 30 亿美元的加密美元。这引发了一个问题,这种增长是否可持续?有哪些风险?在这一部分,我们来探讨一些风险。

3.1 资金利率和流动性风险

来源:App | Ethena

Ethena 面临资金利率和流动性相关的风险。如果空头头寸多于多头头寸,资金利率可能会转为负值,导致协议亏损。如果资金利率转为负值,协议将需要向多头头寸支付大量款项,这可能会耗尽储备基金(保险基金)。根据 Ethena 的研究,stETH 和空头 ETH 资金的综合收益在 89% 的日子里是正的,但在 11% 的日子里是负的。

随着 USDe 市值的增长,管理难度增加,维持其 Delta 中性头寸和利用储备基金变得困难。此外,如果基础衍生品市场流动性不足,流动性风险就会出现。这可能会影响 USDe 的稳定性和分配给质押者的整体收益。例如,如果在市场下行期间中心化交易所的流动性减少,Ethena 可能难以重新平衡头寸。

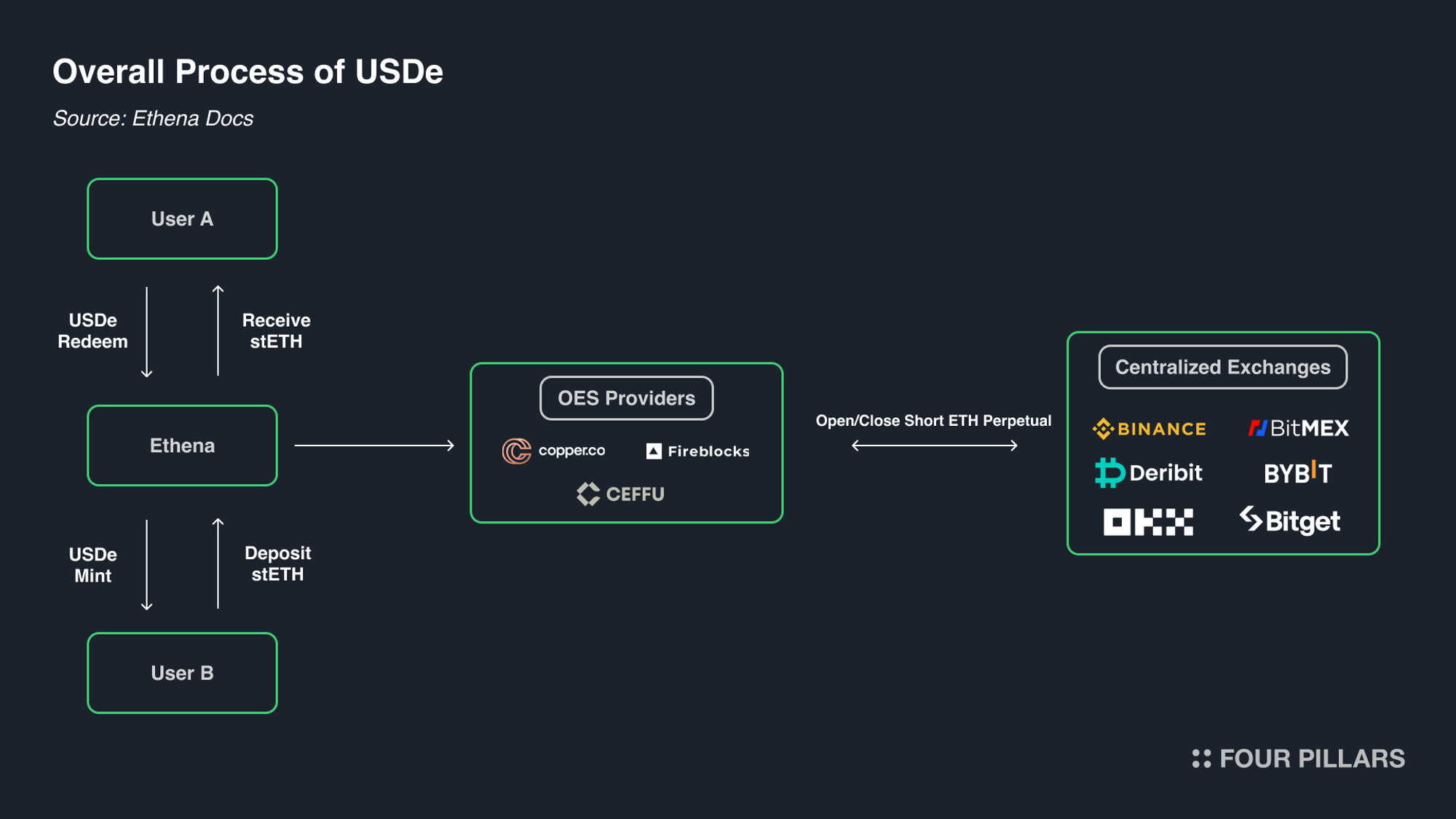

3.2 托管和智能合约风险

来源:Solution: The Internet Bond | Ethena Labs

Ethena 也面临托管和智能合约风险。该协议依赖于外部平台,如中心化交易所和离线结算(OES)提供商,这引入了潜在的操作或安全漏洞风险。如果这些平台面临破产或操作问题,可能会影响 Ethena 执行交易和维持其 Delta 中性头寸的能力。然而,如果中心化交易所破产,Ethena 的永续头寸将关闭,但抵押资产本身应该是安全的,因为它们从未进入交易所。

此外,智能合约的漏洞或错误可能导致意外后果或被利用。尽管 Ethena 已经采取措施来缓解这些风险,例如使用多个提供商和主动监控,但它们仍然是一个重要的关注点。

3.3 Ethena 的风险

正如 Ethena 研究主管 Conor Ryder 所说,Ethena 存在潜在风险,但它是少数公开研究并建立实时仪表板以公开 Ethena 状态的项目之一。

这些仪表板可以在 Ethena 网站和 Dune Analytics 及 DefiLlama 等平台上访问,提供关于托管钱包持有、交易所子账户头寸、链上钱包资产、USDe 供应和 USDe 及 sUSDe 关键指标的实时信息。头寸仪表板显示抵押资产、用于 Delta 对冲的衍生品头寸和 USDe 流通的详细信息。(某些信息在其他平台上无法访问。)

Ethena 研究主管 Conor Ryder 还表示:“明确地说,USDe 并不比其他项目更安全或更好——我们只是提供了一种与其他 DeFi 项目不相关的风险配置。没有与传统银行系统的联系。真正的收益不是凭空而来的。将 CeFi 现金流带入 DeFi。”

4. $ENA,USDe 背后的情况

Ethena 于 2024 年 4 月 2 日推出了其治理 Token ENA,标志着 Ethena 向去中心化和社区治理迈出了重要一步。作为推出的一部分,Ethena 向早期生态系统贡献者和其“Shard Campaign”参与者分发了 7.5 亿 ENA Token,占总供应量的 5%。

为了激励更多人参与 Ethena 生态系统,Ethena 之前在 2024 年 4 月初启动了第 1 季“Shards” Campaign。目前正在进行第 2 季“Sats” Campaign,将于 2024 年 9 月 2 日结束。该活动通过 Pendle 和 Morpho 的策略激励参与者赚取 Sats,总 Token 分配承诺为所有点数活动的 15-20%。

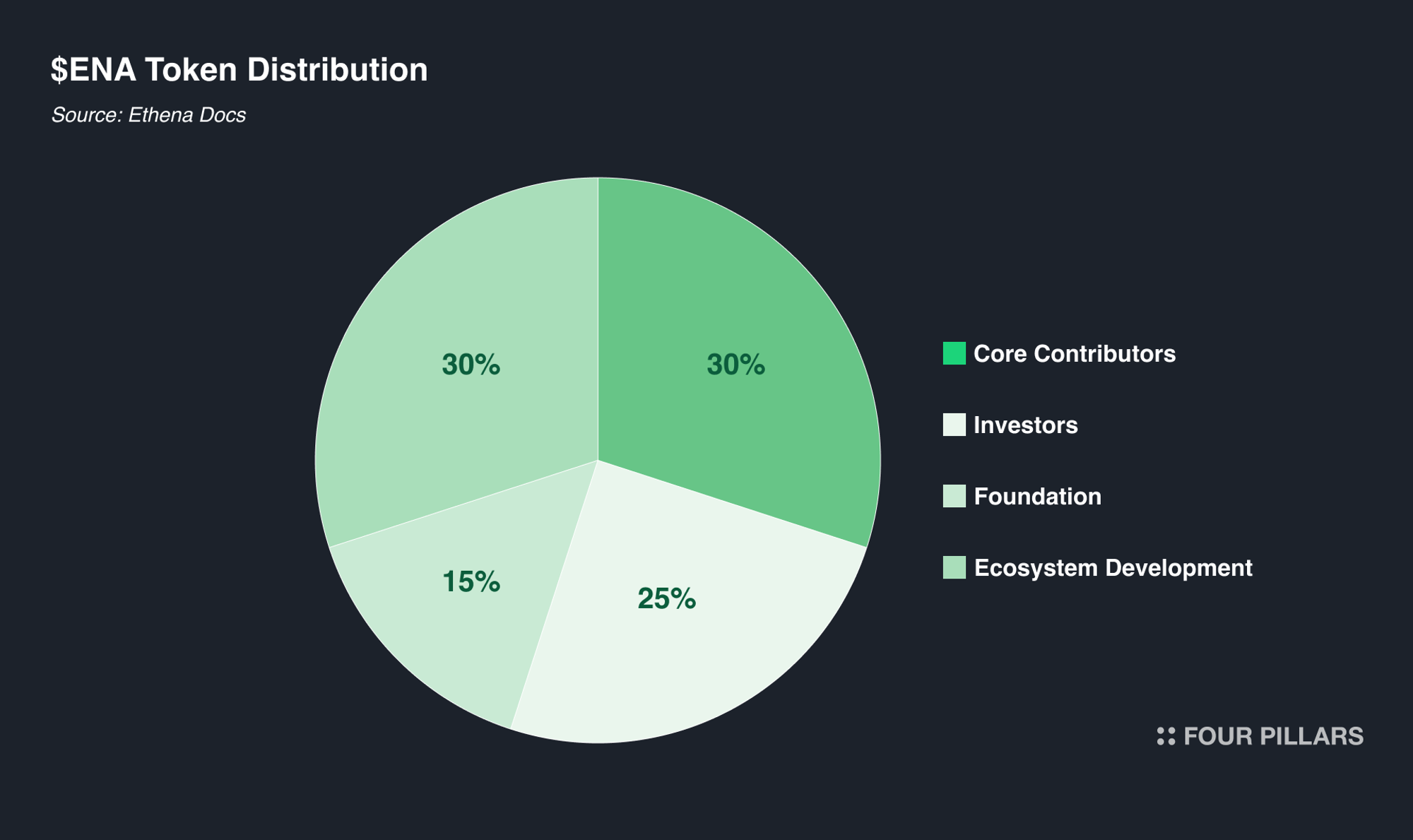

ENA 的 Token 经济学结构旨在平衡激励贡献者和保持活跃的生态系统。核心贡献者持有 30% 的 Token,投资者持有 25%,Ethena 基金会持有 15%,剩余的 30% 用于生态系统发展,包括空投和资助新项目。

来源:ENA Token Launch — Ethena Labs

像许多应用 Token 一样,$ENA 作为 Ethena 协议的治理 Token,允许持有者对各种事项做出决策,包括决定 USDe 的抵押资产(修改或添加)、选择托管实体(OES 提供商)、跨链实现、赠款、使用哪些交易所以及选择风险管理框架。

然而,目前 ENA Token 的实用性有限。尽管 Ethena 的 TVL 增长迅速,并且是产生大量收入的顶级项目之一,但这些收入目前并未与 Token 持有者分享。

这种情况将在 Ethena 的未来发展中发生变化。Ethena 不会只是另一个 DeFi 项目。它有一个路线图,将使 $ENA 变得更有机会,其中两个机会是潜在的收入分享和 Ethena Appchain。

4.1 潜在的收入分享

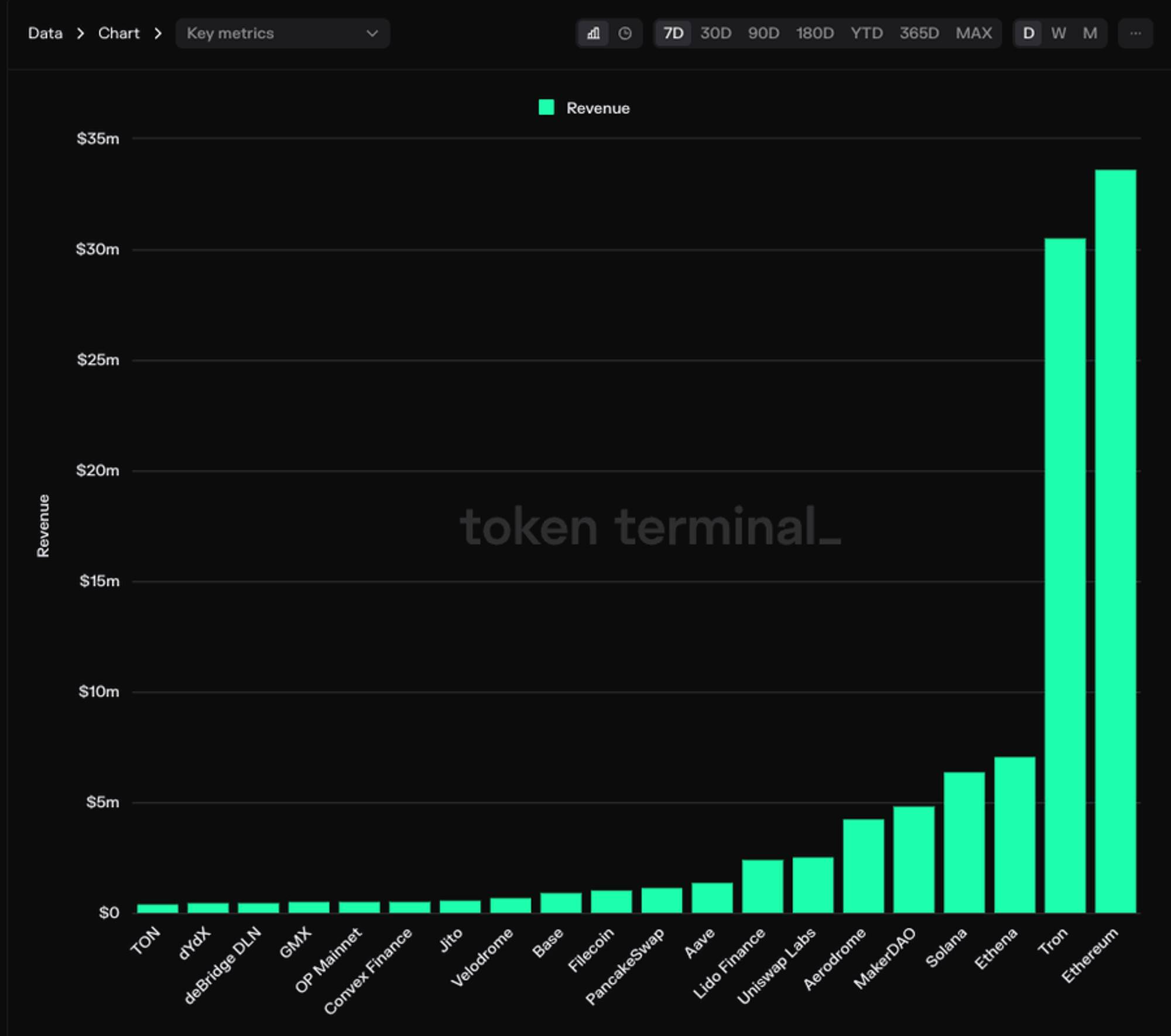

来源:Token Terminal [日期:2024 年 5 月 27 日星期一]

Ethena 经历了显著的收入增长,其合成美元 USDe 成为市值第四大的稳定币。以下是 Ethena 收入增长的一些关键点:

收入领先者:在五月的最后一周,Ethena 的 USDe 产生了 700 万美元的收入,超过了 Solana 的 630 万美元。只有 Tron 和 Ethereum 的 DApp 收入超过了它。

市值:USDe 的市值已超过 30 亿美元,使其成为加密历史上增长最快的加密美元资产。

收入预测:根据 Token Terminal 的数据,预计 Ethena 在未来 12 个月内将产生 2.225 亿美元收入。

作为 Ethena 协议的治理 Token,ENA Token 持有者可能有机会对包括收入分配机制在内的提案进行投票。这可能允许 ENA 持有者影响协议收入的分配决策,其中可能包括将 USDe 质押或其他协议活动产生的一部分收益返还给 Token 持有者。

4.2 ENA Appchain 和再质押

最近,Ethena 更新了 ENA Token 的路线图,并引入了新的 Token 经济学举措。Ethena 推出了 ENA 的质押功能,为跨链转账提供安全性,并将 ENA 集成到其金融基础设施中,包括即将推出的 Ethena Appchain。此外,用户需要锁定至少 50% 的可领取 Token,以激励 ENA 持有者的长期持有。这一举措是确保生态系统稳定和增长的战略的一部分。

来源:Update to $ENA Tokenomics — Ethena Labs

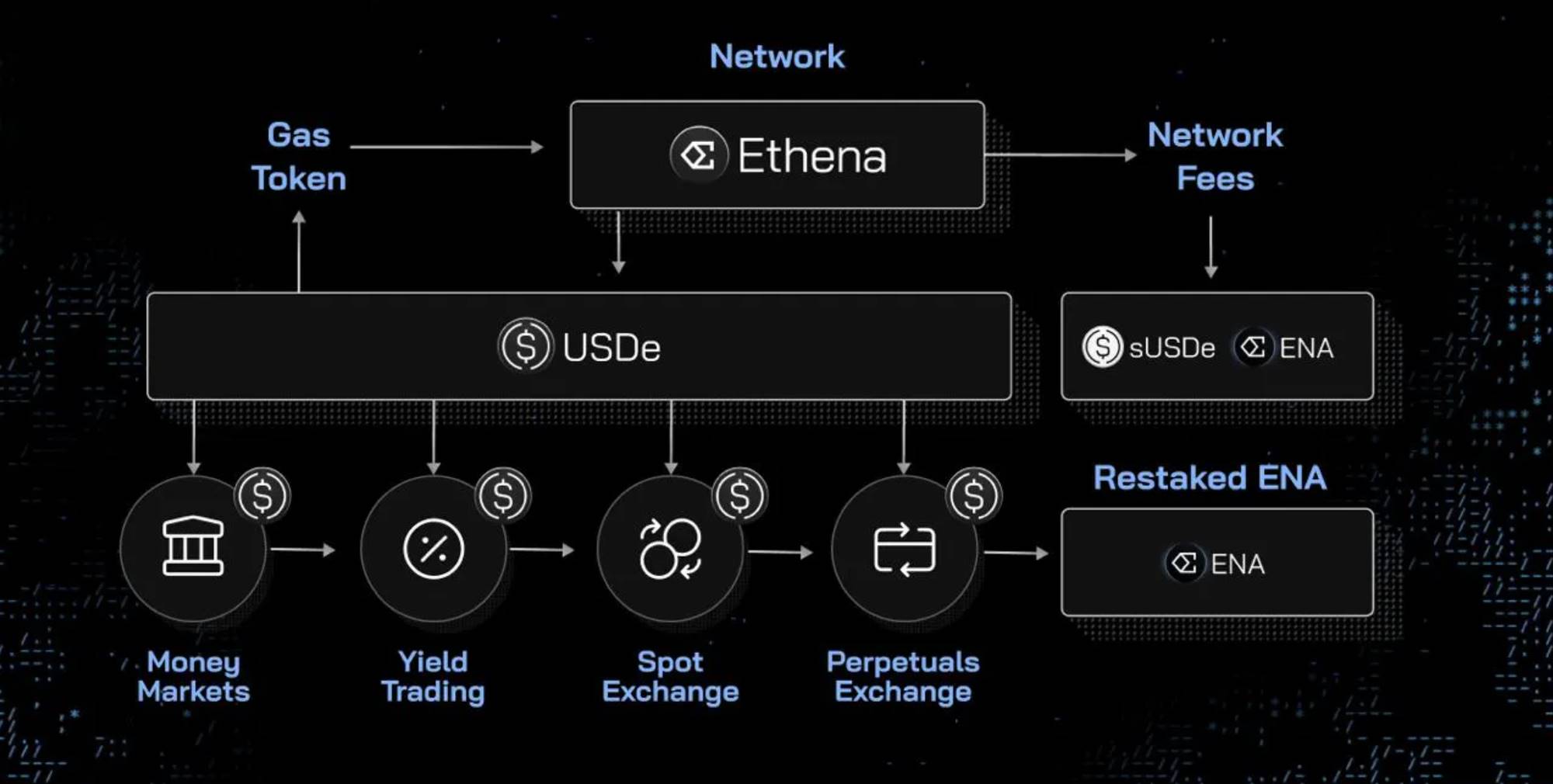

该协议引入了 ENA 的通用再质押,Symbiotic 内的 ENA 再质押池可能会获得奖励。这些池将为 USDe 的跨链转账提供经济安全,利用 LayerZero DVN 消息系统。这一举措是 Ethena Appchain 发展的组成部分,旨在使用 USDe 作为主要资产构建金融应用和基础设施。质押在这些池中的 ENA 将获得各种奖励,包括高倍数、Symbiotic 点数和 LayerZero 的潜在未来分配。

展望未来,ENA 的实用性将显著扩展。Ethena 路线图计划将 ENA 集成到 Ethena Appchain 上的各种金融应用和基础设施解决方案中,包括现货 DEX、永续去中心化交易所、收益交易平台、货币市场和未抵押贷款协议。此外,ENA 还可以用于链上主经纪服务、期权和结构性产品。这些广泛的应用不仅会增强 ENA 的实用性,还会随着生态系统的增长推动其需求。

5. 展望未来

以太坊 ETF 的批准标志着加密货币市场的一个关键时刻,类似于年初比特币 ETF 的影响。这一发展有望为以太坊带来大量流动性和机构兴趣,可能会影响价格和市场。Ethena 拥有其合成美元 USDe 和收益 Token sUSDe,处于从这些变化中受益的有利位置。对 ETH 相关金融工具需求的增加可能会推动正向资金利率并创造套利机会,从而为 sUSDe 持有者带来更高的收益。这种情况在比特币 ETF 批准后也曾出现。

然而,必须认识到这种快速增长和市场变化所带来的固有风险。Ethena 必须应对与资金利率波动、流动性管理以及托管和智能合约漏洞相关的挑战。尽管存在这些风险,平台透明的风险管理方法和主动措施,如实时仪表板和多样化提供商的使用,增加了对其的信心。

自成立以来,USDe 取得了指数级增长,使其成为最快达到 30 亿美元市值的加密美元。随着以太坊 ETF 的批准,预计 Ethena 将进一步增长。此外,通过收入分享和 Ethena Appchain 等举措扩展 ENA 的实用性可能会提供额外的价值和稳定性。因此,关注这一机会是很重要的。

附录 A: 以太坊 ETF 的关键时间节点

A.1 2024 年 1 月:比特币 ETF 铺平道路

2024 年 1 月,现货比特币 ETF 的批准标志着一个重要的里程碑,并为山寨币 ETF 铺平了道路,以太坊成为下一个可能的候选者。比特币 ETF 的成功带来了前所未有的净流入,巩固了 BTC 作为合法投资资产的地位。这些比特币追踪基金的推出成为 ETF 历史上最大的首次亮相之一。根据 Morningstar Direct 的数据,这转化为 80 亿美元的净流入。截至 6 月底,新推出的九个产品已积累了 380 亿美元的资产,证明了投资者通过传统金融工具获得加密货币敞口的强劲需求。

来源:Bitcoin ETF Flow – Farside Investors

A.2 2024 年 5 月:以太坊 ETF 获得动力

2024 年 5 月,美国证券交易委员会 (SEC) 批准主要交易所上市现货以太坊 ETF 的申请,做出了一项重要的规则变更。这一决定允许纳斯达克、纽约证券交易所和 Cboe 交易所上市八个以太坊 ETF。SEC 的批准是在申请人修改其文件以符合监管偏好后做出的,特别是从 ETF 基金操作中移除了以太坊质押,这被视为批准的潜在障碍。

规则变更要求 ETF 发行人更新其 19b-4 表格,该表格用于为自律组织(如证券交易所)提出新规则或更改现有规则。虽然 SEC 批准了这八个现货以太坊 ETF 的表格,包括 Bitwise、BlackRock 和 VanEck 的 ETF,但发行人仍需获得其单独的 S-1 注册声明的批准才能正式开始交易。

A.3 2024 年 6 月:预期和延迟

2024 年 6 月,对以太坊 ETF 批准的预期继续增长。SEC 主席 Gary Gensler 表示,审批过程进展顺利,一些分析师预测最早可能在 7 月 4 日启动。然而,SEC 推迟了现货以太坊 ETF 的启动时间,将时间表推迟到 7 月中旬或更晚。

A.4 2024 年 7 月:延迟和不确定性

到 2024 年 7 月,以太坊 ETF 批准的延迟导致投资者的不确定性。尽管一些分析师预测将在未来两周内启动,但市场仍然保持谨慎。Bitwise 提交了一份修订后的 S-1 表格,表明这些产品几乎准备好启动,但 SEC 的评论将时间表进一步推后。市场情绪喜忧参半,一些分析师预测,如果 ETF 未能产生显著的资金流入,ETH 的价格可能会下跌。

A.5 2024 年 7 月中旬:确认即将到来

有报道称,现货以太坊 ETF 最早可能在下周开始交易。根据熟悉此事的消息人士称,美国 SEC 已通知以太坊交易所交易基金发行人,他们的基金可以在 2024 年 7 月 23 日开始交易。据报道,SEC 对最近提交的 S-1 表格没有进一步评论,并要求在 7 月 17 日星期三之前提交最终版本。市场反应反映了对这些新金融产品对更广泛的加密货币生态系统潜在影响的乐观情绪。