在历经逾十年的漫长法律程序后,曾引起广泛关注的 Mt.Gox 交易所倒闭事件中,追回的比特币将终于分配给债权人。心理层面上,这标志着自 2013 年以来困扰整个行业的重大市场悬念落下帷幕的终章。

执行摘要

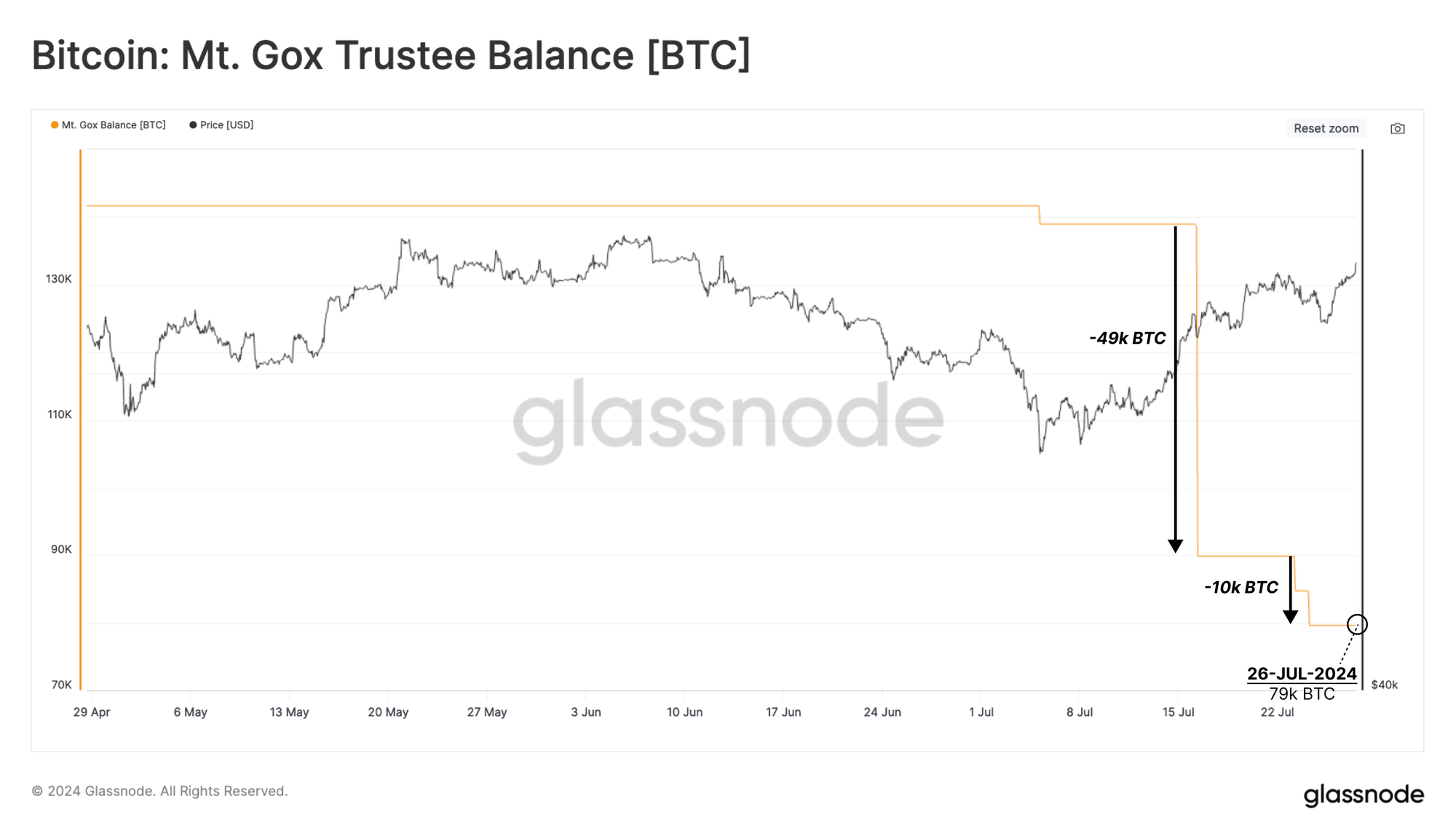

历经漫长岁月,Mt.Gox 的债权人终于开始接收从那次臭名昭著的黑客攻击中追回的比特币。截至目前,已经有 5.9 万 BTC 从追回的 14.2 万 BTC 中,通过 Kraken 和 Bitstamp 交易所分配给债权人。

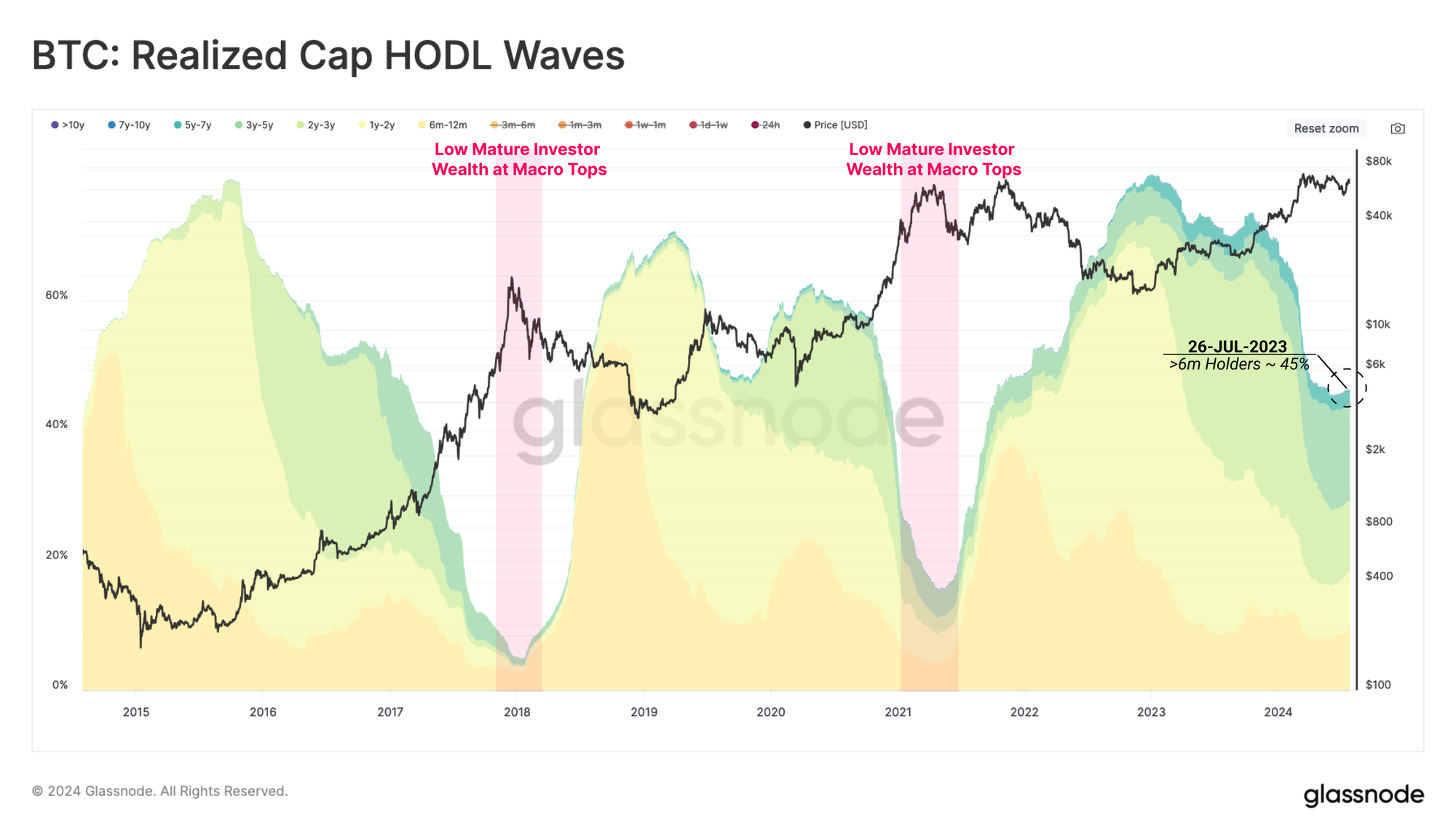

新投资者所持有的比特币比例正逐渐减少,远低于市场高峰期的水平,这一趋势显示了投资者行为趋向于持有。

LTH(长期持有者)群体的分配压力较小且逐渐减轻。目前,长期投资者掌握了约 45% 的网络财富,这一比例相较于宏观经济周期顶点时的水平依然偏高。

Mt.Gox 的分发到位

经过十多年的法律纠纷,人们期盼已久的 Mt.Gox 交易所倒闭后的比特币债权人分配工作正在有序进行。这是对比特币行业一个具有历史意义的里程碑,尤其对那些耐心而坚定的债权人而言,他们历经艰苦卓绝的斗争,最终选择以 BTC 而非法定货币形式获得赔偿。

从心理视角看,这一步骤象征着自 2013 年以来该行业面临的主要市场不确定性的终结。

回收的货币总量已超过 141,686 BTC,其中近 59,000 BTC 已重新分配给债权人,另有 79,600 BTC 也将很快分配完毕。

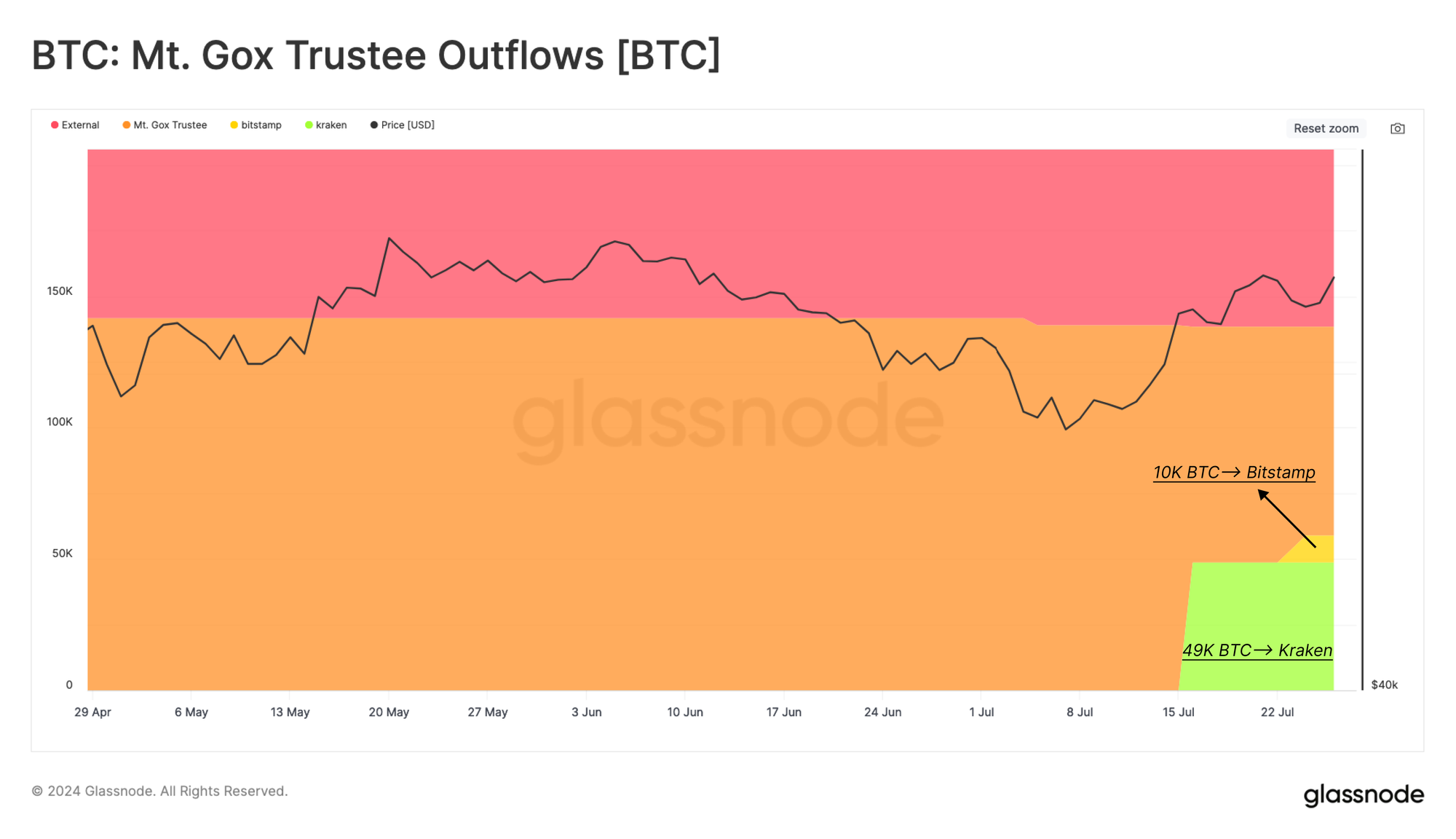

Kraken 和 Bitstamp 被选为负责重新分配债权人资金的交易所。其中,Kraken 已接收 49,000 BTC,Bitstamp 则已收到首批 10,000 BTC。

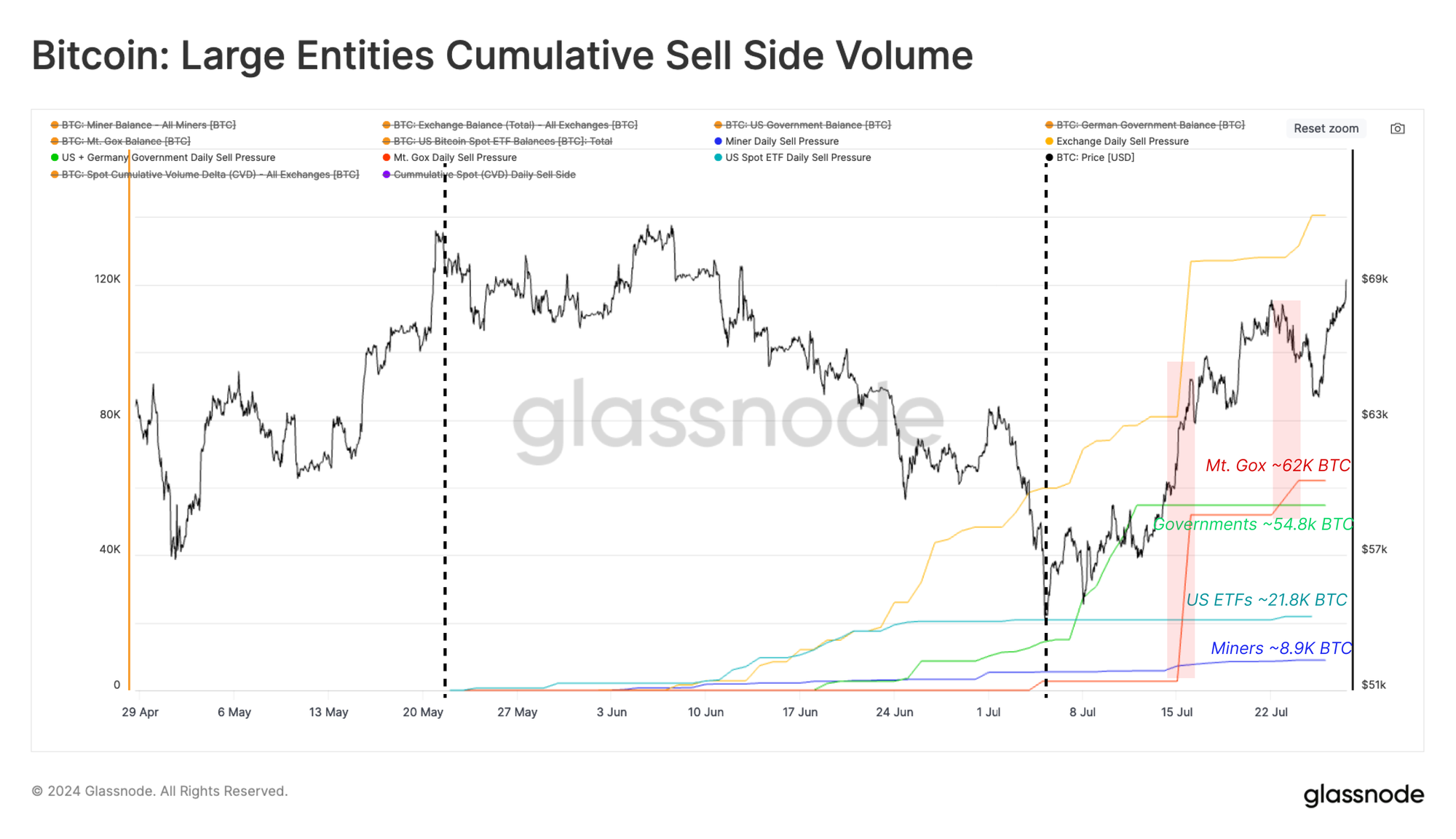

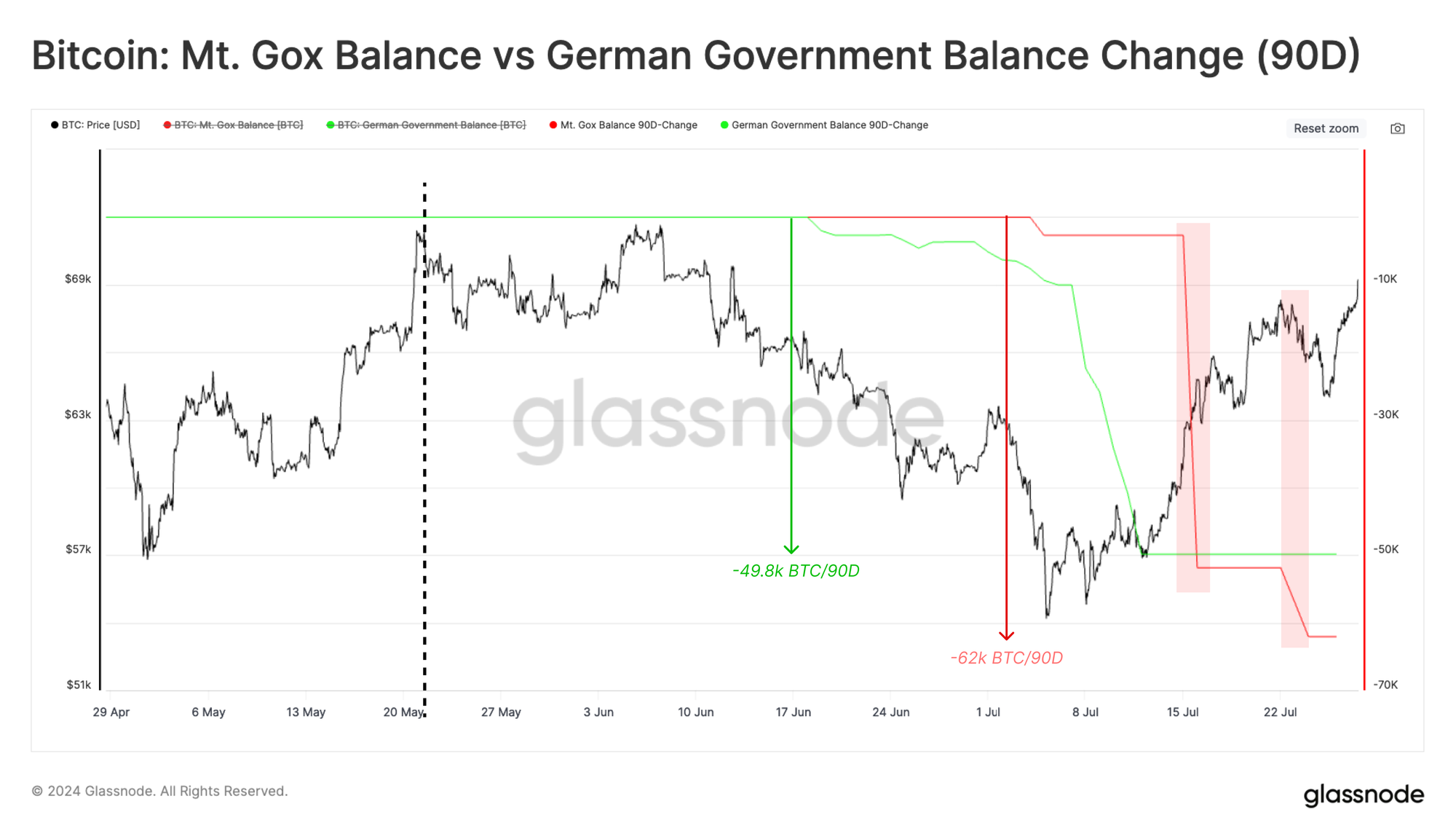

将 Mt.Gox 的资产分配与过去两个月大型实体的分配规模相比较,显然这些分配的规模已超过 ETF 流入、矿工发行以及德国政府的卖出行为。

然而,值得关注的是,债权人追回资金的历史悠久,这可能预示着他们未来的行为模式:

- 债权人选择接受比特币而非法定货币,这在日本破产法中属于新规定。

- 在长达十年的法律程序中,多个实体争取债权人的债权。

- 考虑到 Mt.Gox 倒闭至今的时间跨度,许多未出售其债权的债权人可能仍活跃在比特币领域。

因此,这些分散的货币中,实际在市场上出售的可能性相对较小,但这种情况在某种程度上属于投机性判断,实际情况难以单独评估。

6 月底,德国政府的大规模卖出在一个月内超过 48,000 BTC,尽管如此,市场还是吸收了这些供应,并在不久后成功从 53,000 美元反弹至 68,000 美元以上。

在 Mt.Gox 发行期间,比特币价格一直在 68,000 美元至 66,000 美元之间波动,这可能暗示市场表现弱于预期,或需求状况相对有弹性。

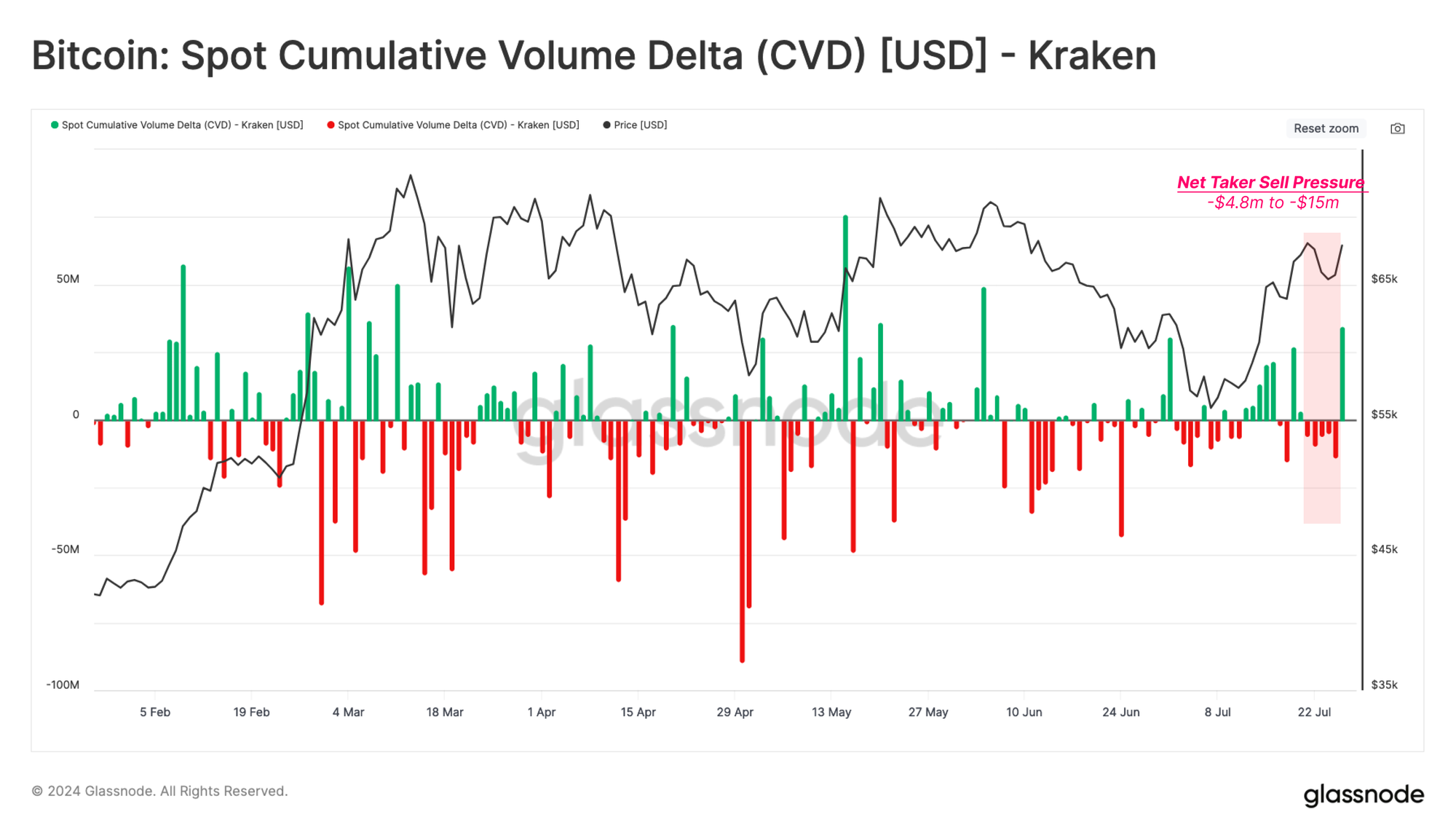

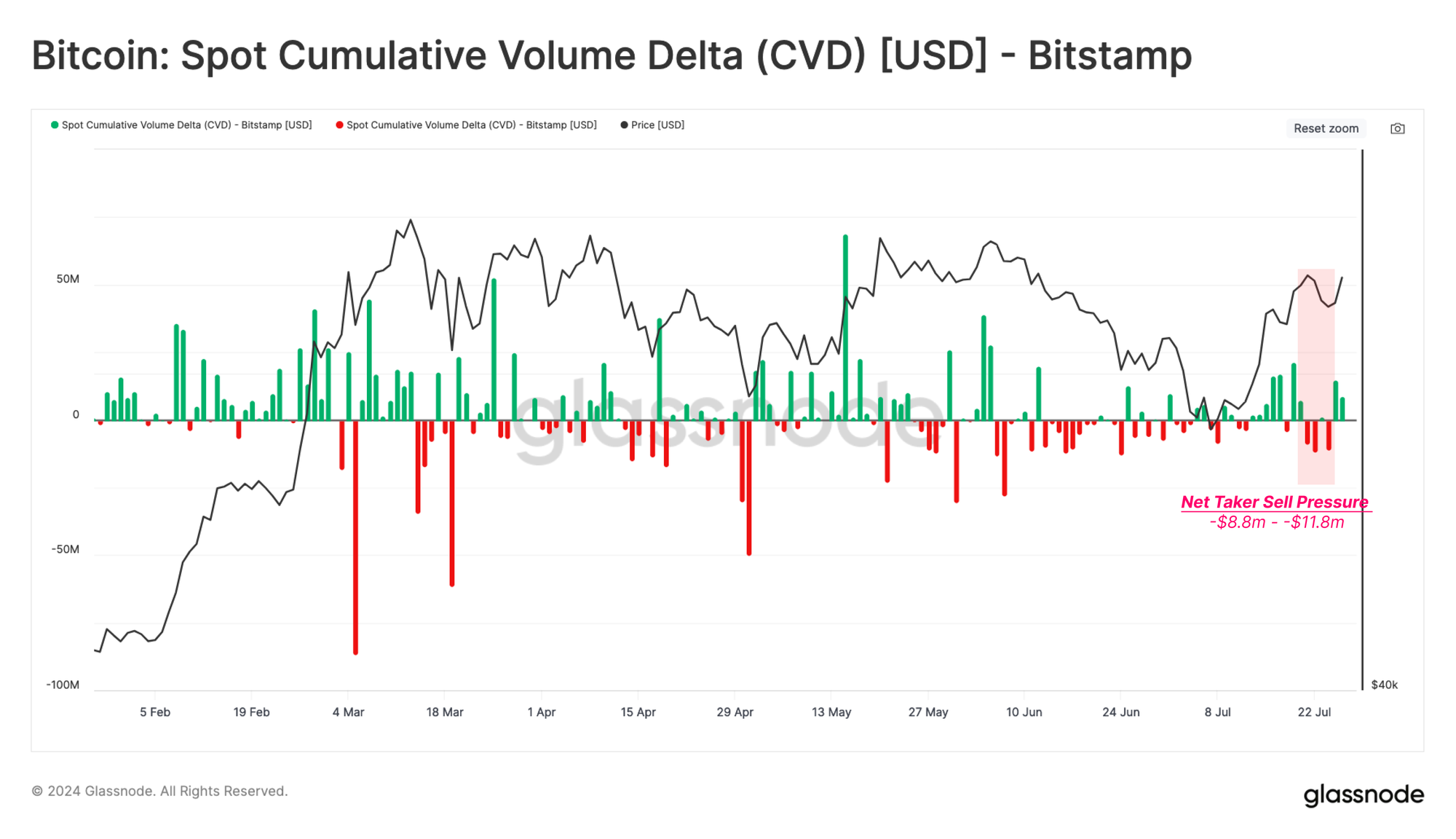

考虑到 Kraken 和 Bitstamp 都是重新分配代币的目的地交易所,我们通过现货累计交易量增量 (CVD) 指标进一步增添了这个观点的色彩。

CVD 指标衡量了集中交易所现货买卖交易量(仅限市场订单)之间的净差额。

分析 Kraken 相关的 CVD 指标,我们可以看到随着分配的进行,卖方压力略有上升,但这仍然处于典型的日常范围内。

而在 Bitstamp,情况相似,卖方主导的倾向略有加重。

这进一步证实了债权人可能更倾向于长期持有者心态的观点。如果这一观点成立,鉴于自 2013 年以来价格的显著上涨,债权人的获利动机将极为强烈,这无疑是一个值得关注的现象。

坚守持有

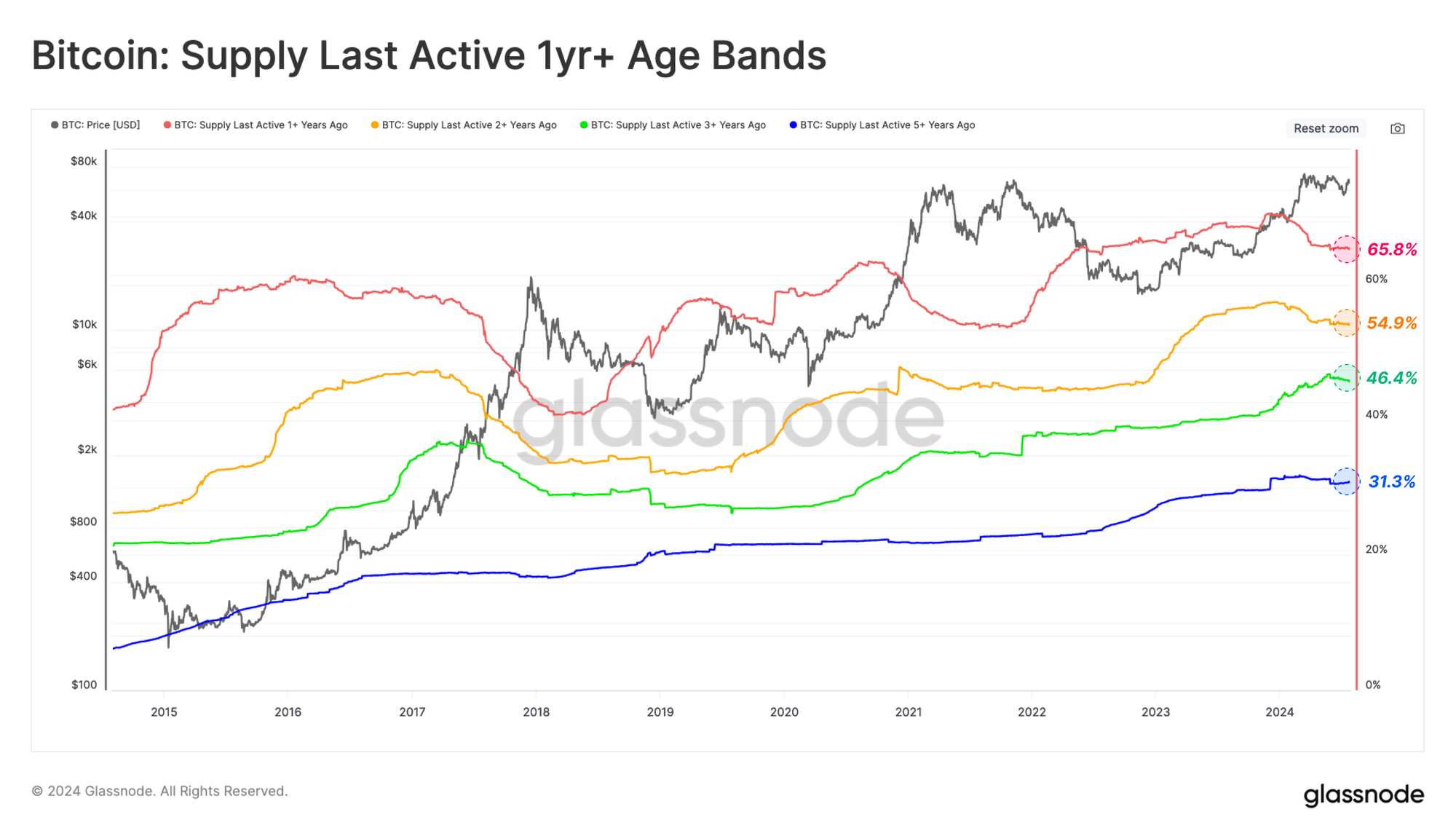

在比特币的牛市中,随着价格的升高,自然会吸引卖方的压力,这是因为更高的价格激励了长期持有者从其部分持仓中实现利润。通过观察3月和4月份供应量中最近一年以上及两年以上的指标显著下降,我们可以清晰地看到这一现象。

这种情况描述了在比特币价格达到73,000美元的历史最高点(ATH)之前,长期投资者如何通过出售和使用代币来满足市场的新需求。最近这些指标的下降速度有所放缓,这表明坚持长期持有的投资策略正在逐渐恢复。

- 供应量最近活跃时间超过一年的比例为65.8%。

- 供应量最近活跃时间超过两年的比例为54.9%。

- 供应量最近活跃时间超过三年的比例为46.4%。

- 供应量最近活跃时间超过五年的比例为31.3%。

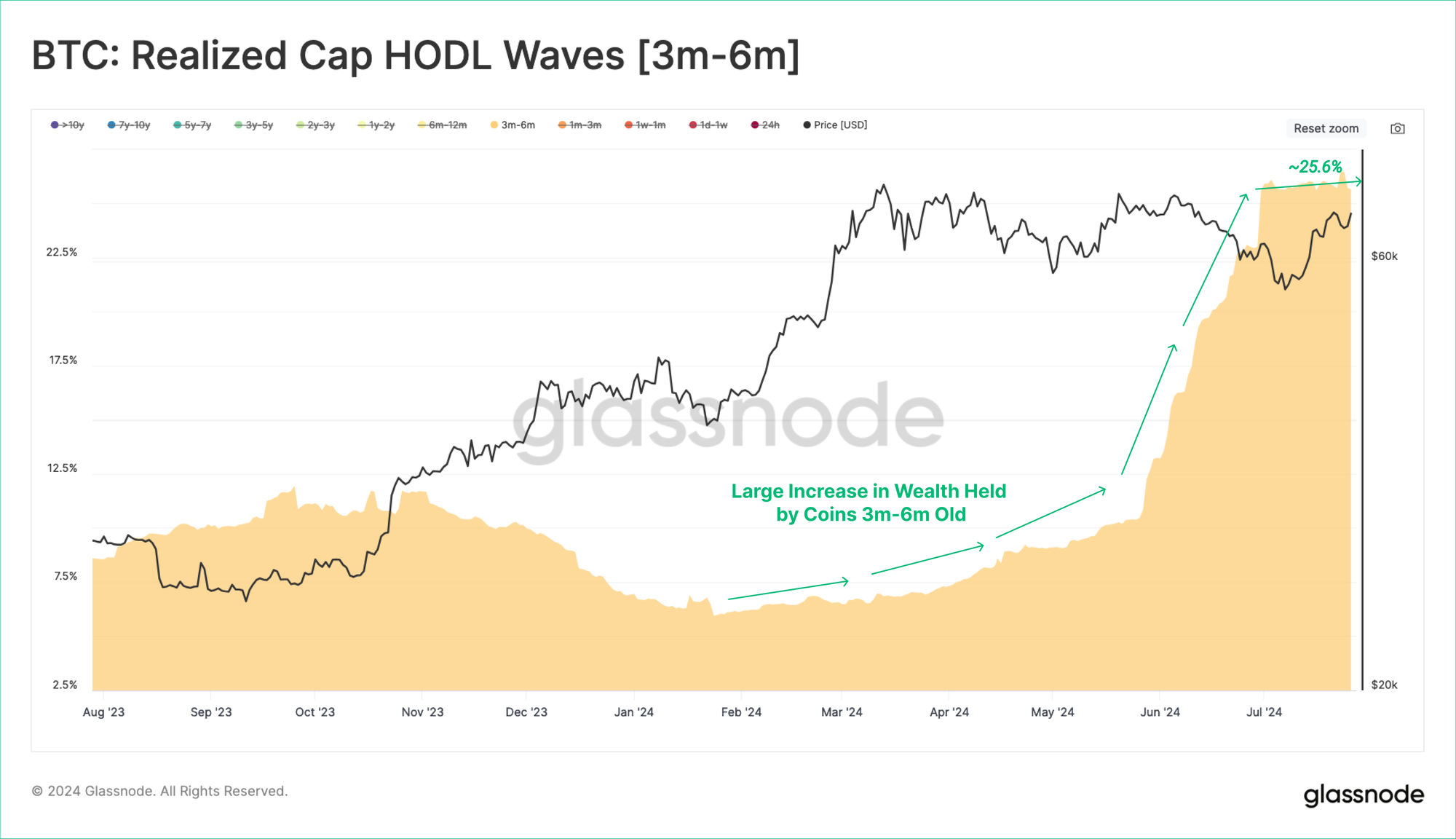

已实现市值的HODL Wave指标帮助我们区分出在过去三个月内持有的代币中锁定的美元财富。这一指标使我们能够评估新投资者流入的需求浪潮。

牛市的高潮通常标志着新买家持有的财富达到饱和,这也预示着长期持有者开始大规模撤资。

目前,新投资者持有的财富比例正在下降,远低于宏观市场高峰期的水平。这一变化凸显了投资者行为普遍转向长期持有,尽管自比特币达到73,000美元的历史高点以来,新的市场需求已经普遍放缓。

若检查那些持有代币3个月至6个月的群体,我们会发现他们的网络财富相对显著增长。这再次表明,年初活跃的投资者普遍选择将代币暂放,期待进入更为成熟的持有阶段。

由此推断,长期持有可能是短期持有者中的主导策略。

反观长期持有者,我们可以研究六个月前获得的供应中投资者的行为。

目前,长期投资者持有的网络财富占比45%,与宏观周期接近顶峰时相比,这一比例较高。这强调了长期持有者采取HODL模式持有代币,可以视为在耐心等待更高价格以转为市场强势。

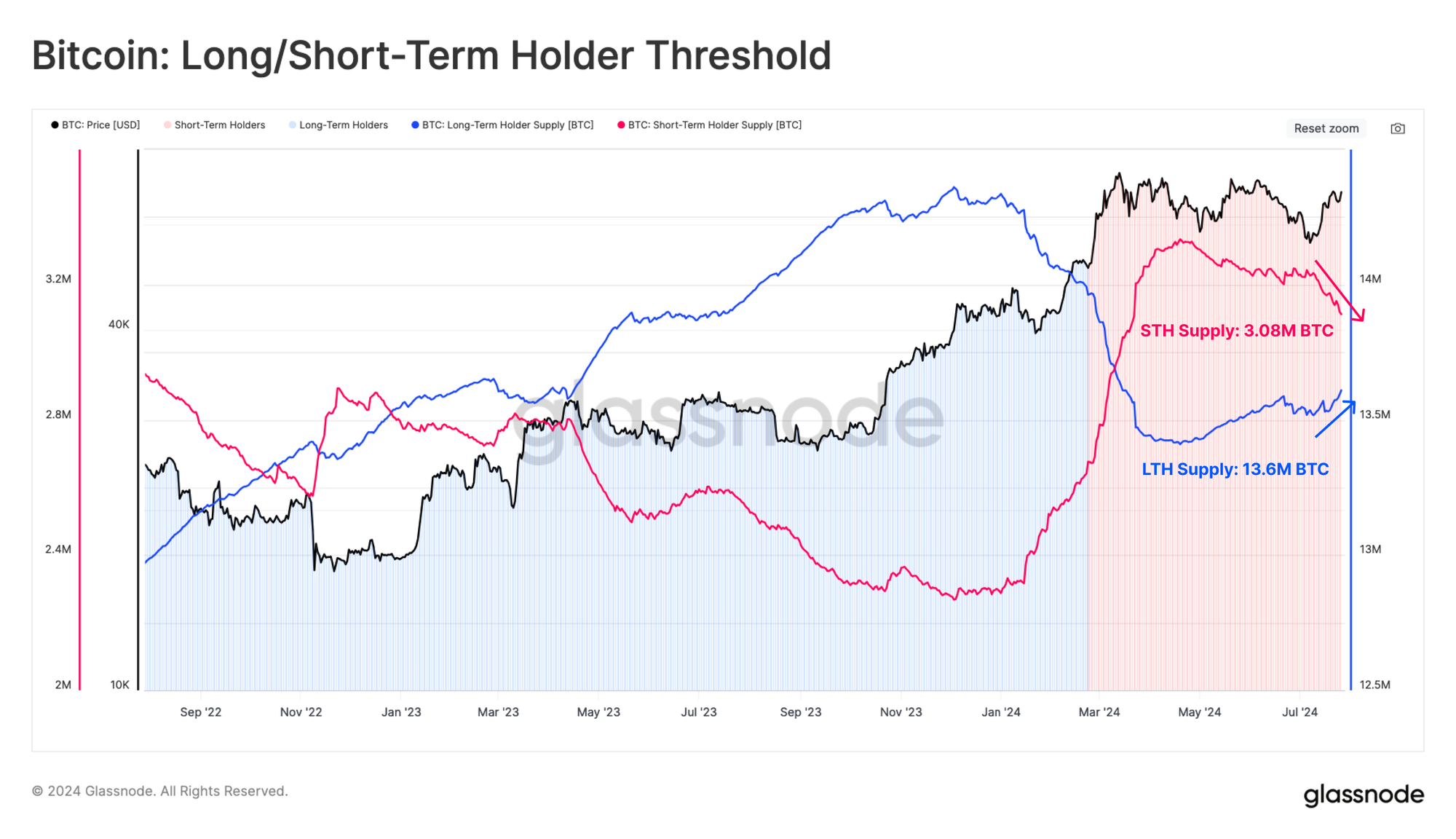

对比长期持有者和短期持有者的总持仓量,我们发现市场正在形成新的分化。长期持有者的供应量在增加,而短期持有者的供应量在减少。

下图展示了LTH和STH之间大致的年龄界限,这是针对2024年2月下旬之前/之后购买的代币,当时价格约为51,000美元。在ETF炒作高峰期购买的许多代币很可能很快就会开始转变为LTH状态,而这种分歧可能会加速。

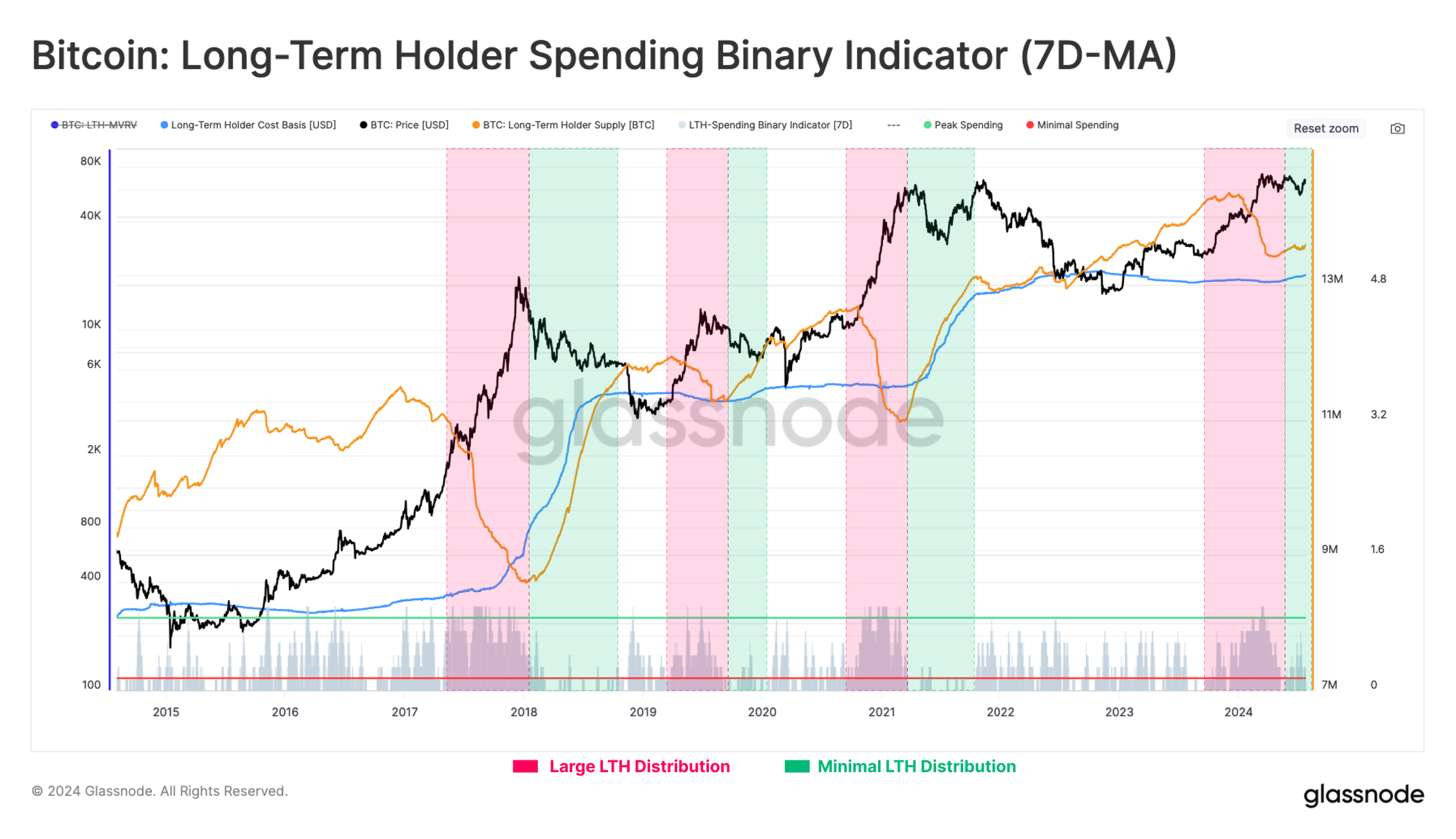

最后,我们可以通过长期持有者(LTH)的二元支出指标来描述和可视化HODLer分配压力的强度。

LTH群体的分配压力仍然相对较小,并且正在下降。这进一步证实了我们的一般观点,即比特币供应仍然主要由长期、高信念的投资者主导。HODLing暂时仍是首选策略。

总结和结论

终于,备受期待的Mt.Gox分配开始了,这对债权人来说是一个重大胜利,他们坚持以BTC而非法定货币来偿还。然而,鉴于过去十年价格的大幅上涨,可以预见接收者可能会面临一定的卖方压力。

尽管如此,债权人的身份似乎更倾向于HODLer或长期投资者,这可能会减轻未来几周内卖方压力的程度。

与此同时,长期持有者的资产负债表继续增长,他们持有的网络财富比例与之前的宏观顶峰事件相比仍然很高。这表明,在等待更高价格时,成熟的投资者依然选择持有他们的代币,主要的市场机制已经转变为HODLing机制。