美国劳工部昨晚公布最新就业数据,美国 7 月非农就业人数仅新增 11.4 万人,远低于市场预期,并且美国 7 月非农失业率也攀升至 4.3%,创下三年来的新高。这些数据显示,美国就业市场表现疲软。

在 7 月非农就业数据出炉后,美国股市昨日迎来重挫,许多投资人担忧惨澹的就业数据拖垮美国经济,纷纷将资产从美股撤离。然而很多人在意的是,美股资金外流到底跑去哪了呢?事实上当前的总体经济情势遇到了两大因素让资金热钱有大量流动,一是经济衰退疑虑,资金转向避险资产;第二个是日本升息所导致、国际大资本的进入股市的「免费钱」力度以不如以往。

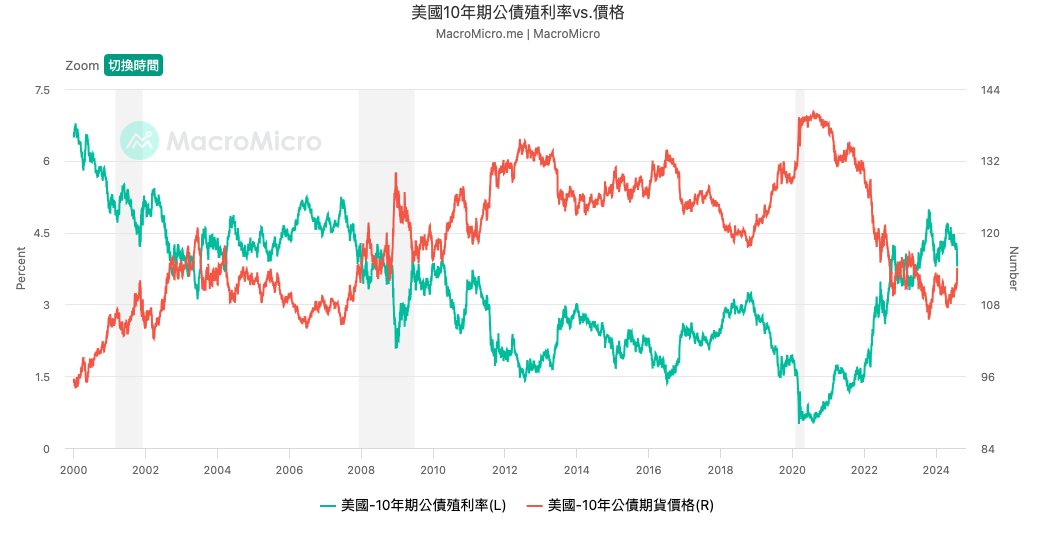

美债殖利率暴跌,美债价格大涨

自 2022 年 3 月以来,美国联准会开启了数十年来最为激进的加息周期,直到去年 9 月,Fed 才决定暂停加息步伐,将联邦基准利率维持在 5.25%~5.50% 区间不变,到现在实现了利率八连冻,在此期间美债殖利率也持续向上攀升,一度创下近十多年来的历史新高。

不过随著非农就业数据公布助长 Fed 将火速降息的预期心理,美债殖利率也随之暴跌:

- 对 Fed 利率最敏感的 2 年期美债殖利率从前值的4.163% 暴跌 29.2 个基点至 3.871%,触及去年 5 月 4 日来最低点。

- 指标性的 10 年期美债殖利率也从前值 3.977% 暴跌 18.2 个基点至 3.795%,触及去年 7 月以来最低点

- 30 年期美债殖利率从前值 4.27% 暴跌 15.9 个基点至 4.11%,滑落至今年 2 月以来最低水平。

另外,由于市场降息预期、经济衰退疑虑,许多资金开始加速撤离风险性资产(股票、加密货币),转而买进美国公债和其他避险资产。

日圆升息后,套利策略瓦解

虽然美国一系列数据加深经济衰退疑虑,可能是美股资金出走的导火线。但投资研究入口网站 ERIC 共同创办人 Russell Napier 表示,日本央行将超宽松货币政策转为紧缩,触动日圆「套利交易」崩解,可能才是最主要的原因。

Napier 接著表示,最近日圆劲升,使投资人承受偿还日圆贷款的压力日增,不得不杀出之前借日圆买进的资产,例如:美国热门科技股。这种日圆套利交易涌现平仓潮打压美股价格,美国公债殖利率则持续下滑。

利用日圆进行「套利交易」最知名的例子就是美国股神巴菲特。巴菲特掌管的投资公司波克夏海瑟威(Berkshire Hathaway)截至今年 4 月,已发行 8 次日圆债券,并将大部分筹措资金用来投资日股。

然而,如今日本央行宣布升息,市场预期汇价被大幅低估的日圆,未来将会持续升值。届时,众多投资者、投资机构采用的日圆套利策略将彻底瓦解,这也意味著全球股市资金进驻将会大幅减少。