作者:付鹏,东北证券首席经济学家

导读

最终还是金矿小镇的逻辑开始出现Miss,这才是核心资产的问题开始暴露,所有原本依赖于这个核心的低波动,高杠杆,甚至连carry成本都可以忽略的交易链开始出现解仓,英伟达的开跌意味着套利资产端开始收缩,那么中间成本对冲的逻辑也开始扭转(选择持有日元资产抛售日元),而整个负债端(借贷日元)也开始收缩,日本央行此时就可以三两拨千斤使得汇率重新回归到利差关系上。

理解全球市场,必须理解套息交易

套息交易在已经是一类被市场所熟知的资本运作方式,通过选择适当的负债端和资产端对象,利用低波动率特性保障交易稳定,利用利差交易来实现利润最大化,部分交易者在此基础上还能再适度添加一定杠杆。当然,在不考虑杠杆的情况下,资产波动率、资产潜在回报和资金对冲成本,是衡量套息借贷投资行为的关键因素。

通过参与这类交易,可以为我们揭示全球资本流动的逻辑。尽管理想状态下资本应在全球自由流动,但考虑到现实中的政治因素和地缘政治因素,资本的自由流动实际存在阻碍和各类摩擦成本。在2016年以后,许多东西所处的角色在资产还是负债之间发生了大扭转,全球分工的变化更是导致了资本流动关系的转变,特别是逆全球化趋势对资本在国际间的流动产生了重大影响。

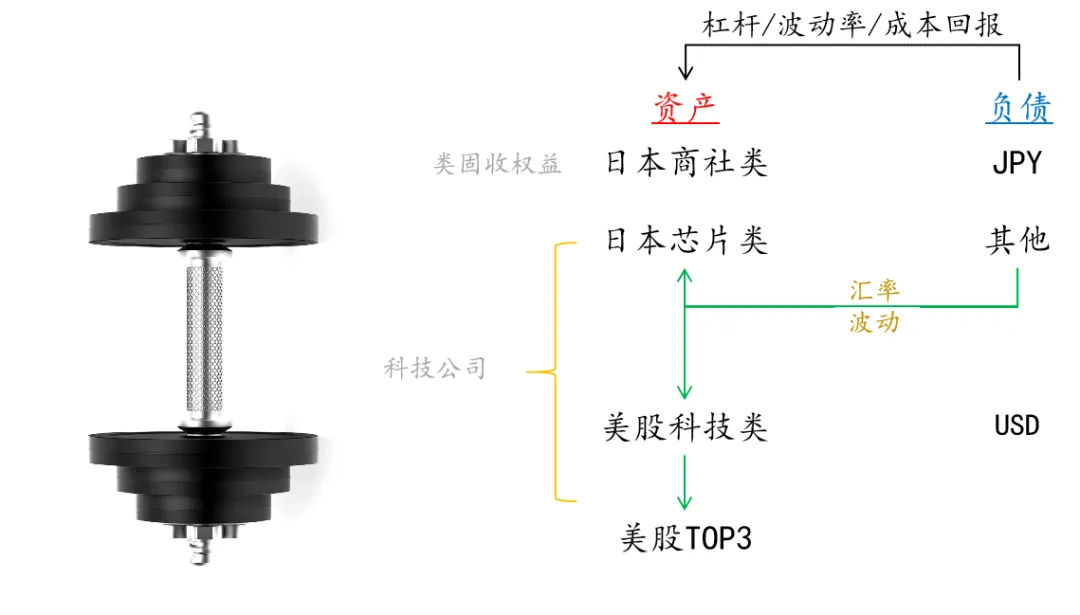

这两年的套息交易的实际搭配

疫情之后美元利率水平大幅提高,美元借贷对全球资本流向也产生了显著影响。首先,尽管美元仍然是主要的借贷货币,但由于成本的大幅提高,需要匹配确定性,高杠杆、低波动率,最终产生高回报率的资产(美元低利息会促使不确定性,高杠杆,高波动率,高投资回报率的资产,例如木头姐的投资策略),所以你会发现高息美元依旧可以配置资产,只是并不会再配置类似木头姐这种资产,而英伟达等却成为了符合确定性且高杠杆低波动的且最终产生高回报率的资产;

图:全球套息交易的资产端的哑铃

来源:付鹏的财经世界

其次,日元作为美元的盟友在负债端也扮演着重要角色,由于长期维持着低利率政策,日元一直被用作被套息货币使用,过往三十年借贷日元都是投资除日本以外的市场,受制于日本国内经济背后深层次问题,负债日元投资日本本国资产受并不成立。

但随着日本的自然周期的走完(对内分配),以及对外在国际领域再分工,借日元投向的日元资产在这几年开始越来越流行,更微观上日本股市企业治理改革进一步的带来了日本股市内部两类资产的配置需求,一是大型商社公司因治理调整成为稳定且高息的现金奶牛;二是日本科技股因美国人工智能和全球化再分工而成为成长类资产。

日元借贷的Carry资金主要流向日本国内的这两类资产,而巴菲特借贷日元买入日本商社类公司的交易就是典型的最确定性的套利交易的案例,完全对冲掉了日元汇率的风险/收益,专注与日本大型商社稳定性的现金奶牛;

而资产端的另外一类就是哑铃的另一端-日本的科技股,尤其是以日本电子为代表的标的物,其实不仅仅是日本电子,包括台积电等在内其实都是这轮美国AI人工智能的一个影子,只是这些公司都是外圈,而最内核的资产则是核中核-英伟达;

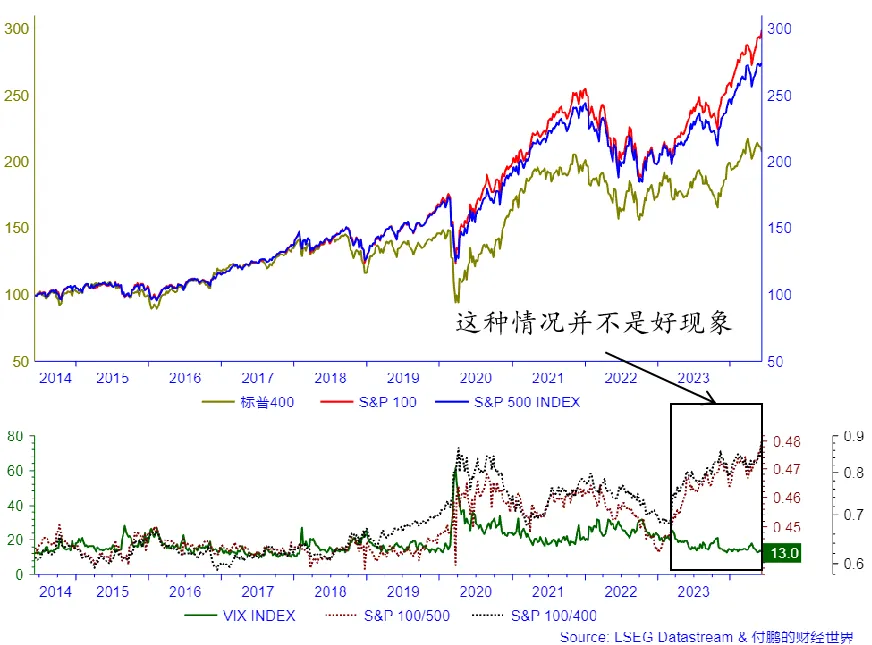

就如同大家观察美国股市的缩圈一样,标普500里面头部100和后400的比价,再到前三家公司和后面的97家,再到这三家里面的龙头英伟达一样,市场资金越来越集中与最头部的公司,而这种现象背后则是标普创下记录的低波动率,再之前的日记中,我重点的提到过英伟达的外部期权市场的规模,至此你会发现低波动率,杠杆,回报三要素全部聚集了起来,高潮也将随即到来;

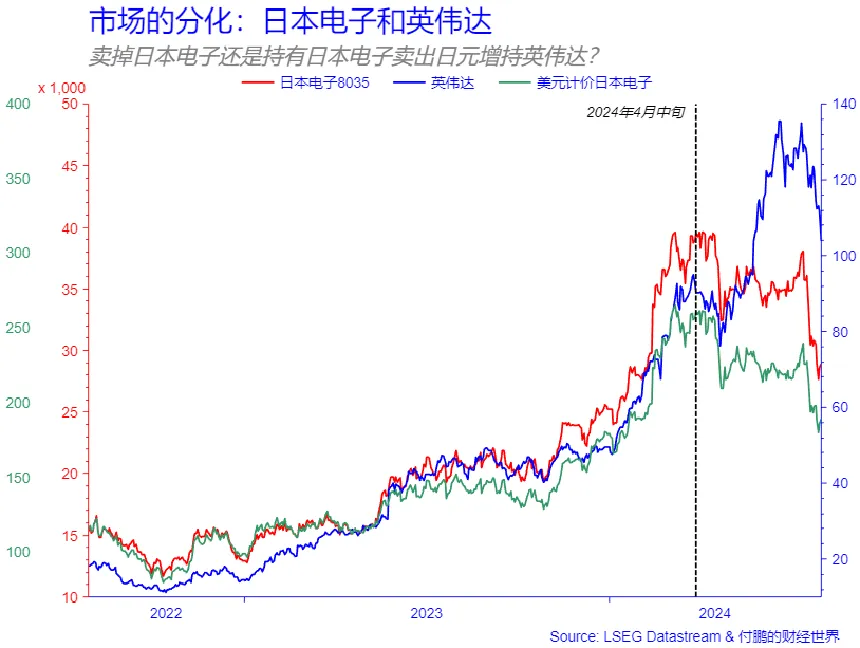

而如果我们把这个缩圈的过程扩大一些到把日本的这两类资产融合在一起,那么你会看到日本作为最外围资产,其实已经在今年4月底缩圈中被刷了下来,其实我也讲过日本的芯片类公司其实你就把它当作是美股科技类公司的一个“小弟”的影子就好了,而此时日元汇率则成为了一个重要的对冲工具;

今年4月底的缩圈,日元计价的日本芯片类股(例如日本电子)就和其他的美股里的公司一样无法再进一步的跟上英伟达引领的步伐,资金越来越被英伟达头部公司虹吸,此时交易可以选择抛售日本电子(卖出日元资产),但是头部公司越来越集中的风险,以及考虑到后期如果产业扩散反而会带来第二波等因素,另一种选择则是保持这样的套息组合,但是用日元的抛售来替代卖出日元资产,也就是继续持有日元资产,但是卖出日元,使得美元计价的这部分日本芯片类资产可以在投资组合中依旧不产生较大的亏损,当然也必然会有一批借贷日元的资金进一步的涌入到头部的美股科技龙头上面;

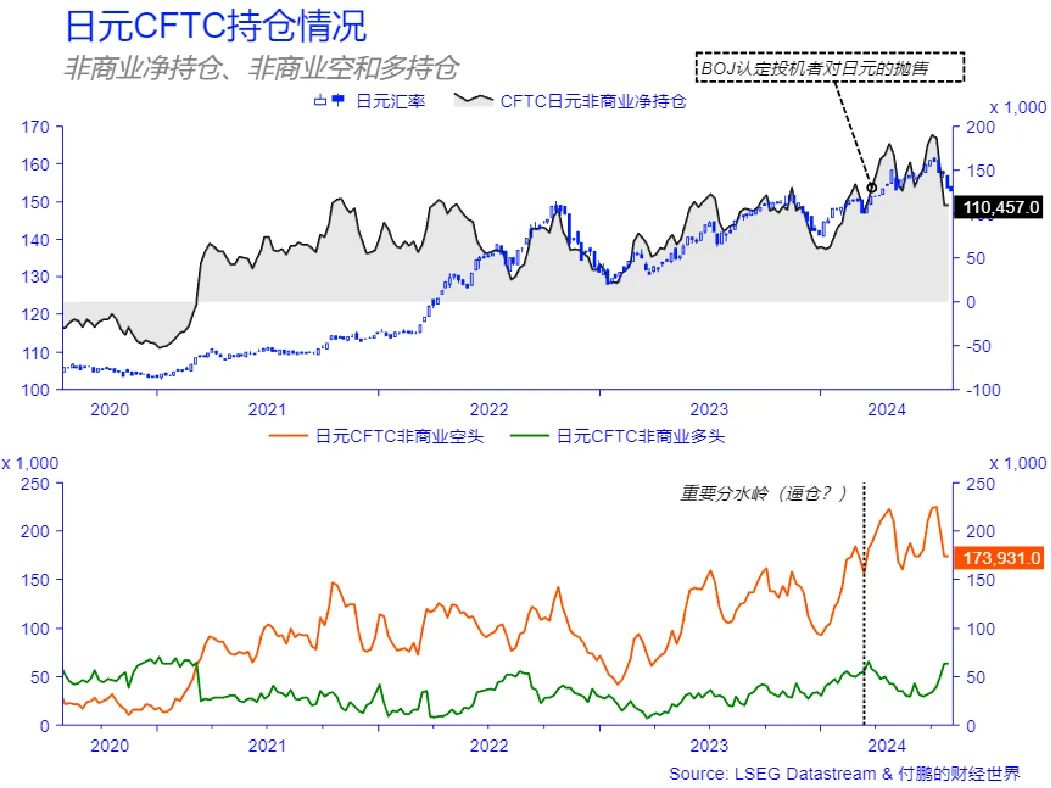

这一阶段开始就会看到汇率波动(日元抛售)在BOJ角度来看就是过度的投机者抛售,在Carry组合中则是变成了持有日元这部分资产的对冲,此时汇率和传统负债逻辑中的利差就开始脱钩,这部分资产端的损失选择用汇率波动的收益来进行对冲,但却成为了日本央行的对手,如果英伟达一直很高歌猛进,资产端变得更有利即便是考虑到汇率对冲的风险和成本,所期待的投资回报率都会吸引更多的这样套利者,所以日本央行干预的第一次虽然从CFTC数据上看确实打掉了一部分投机性日元空头,但是却在整个资产端没有变化的背景下,日本央行则不断的在损失子弹;

最终还是金矿小镇的逻辑开始出现Miss,这才是核心资产的问题开始暴露,所有原本依赖于这个核心的低波动,高杠杆,甚至连carry成本都可以忽略的交易链开始出现解仓,英伟达的开跌意味着套利资产端开始收缩,那么中间成本对冲的逻辑也开始扭转(选择持有日元资产抛售日元),而整个负债端(借贷日元)也开始收缩,日本央行此时就可以三两拨千斤使得汇率重新回归到利差关系上;

由于日本央行与美国的利差依然高达4%,汇率必然受利差关系制约(日元中枢153),日本本币的这些芯片类资产其实也只是美股人工智能科技类的影子,所以核心英伟达因此成为了当前整个日元套息交易的重要锚点。

在这种背景下,日元作为负债端相对稳定,美日利差也相对固定。如果日本国内的科技类资产能提供低波动和高回报,它们可以和汇率互为对冲工具,使借贷者即使在汇率波动中也能获得稳定收益。但是当资产端套利变得更有利,投资回报率更高的时候,汇率波动成为对冲手段则会打破利差关系。

整体而言,日元套利资金配置体现为(汇率)下看负债(利差),上看资产预期,153以下回归利差,153以上则看资产端能否提供更为高的投资回报预期,且可以使日元对冲作为成本可以被计算进去且依旧划算;

人民币从套息资产到套息负债

人民币在不知不觉中也构成了全球新套息交易的一部分。对于我国来说,国内面临一定的产能过剩和有效总需求不足的问题,房地产市场的压缩可能进一步导致供需失衡。这促使供应端通过出口或企业出海等方式转向海外市场,推动了中国出口和贸易顺差的增加。但在可以预料的未来,这种贸易行为可能对海外市场造成冲击,再次引发贸易冲突。

而在国内的资金,其投资收益预计将大幅下降。尽管通过出口积累了大量顺差资产,但由于毛利率偏低和较为依赖规模,这些资金所获利润可能不会回流换回人民币,导致了大量未结售汇资金的出现,这些资金可能通过银行系统大规模持有美元,或通过贸易形式直接截留在境外。这进一步凸显了国内生产环节利润微薄的问题,而截留在海外的利润可能通过人民币借贷的方式投资海外,形成“人民币借贷-美元资产”的套息投资组合。如果企业通过国内人民币借贷持有QDII进而持有海外资产,虽是合法的套利行为,但可能引发对跨境对外直接投资审核的加强和额度的收紧。

那对于停留在国内的资金来说,由于资本管制的存在导致只能在国内资本市场寻求资产端(低波动,低风险的类债券类资产),如股息红利和国债,形成了资金在国内的套利行为。

有一部小部分国内人民币资金和国内企业的行为都体现了人民币借贷转向美元资产的趋势,其中一部分可能配置于美元债券,但更大规模的资金可能涌入高科技领域,如半导体和人工智能。这反映了人民币投资回报的匮乏和投资需求之间的不匹配,进一步体现了经济整体有效需求不足的现状。