在时事通讯中,我们撰写了本周早些时候的市场冲击、Ethena 向 Solana 的扩展以及备受期待的比特币应用程序 Fedi 的推出。

在时事通讯中,我们撰写了本周早些时候的市场冲击、Ethena 向 Solana 的扩展以及备受期待的比特币应用程序 Fedi 的推出。

宏观逆风导致市场疲软

继上周日本央行意外加息、严重影响美元兑日元套利交易后,全球风险资产周一重新定价走低。周一上午,股票、外汇和加密货币均重新定价走低,标准普尔 500 指数周一较 7 月 16 日的历史高点下跌近 9%。上周,比特币下跌 23% 至 4.9 万美元,以太币下跌 33% 至 2300 美元,均为 2 月份以来的最低水平。此后,这两种资产均小幅回升,以太币上涨 14%,比特币较周底上涨 19%。最近的市场低迷可以归因于多种宏观经济因素的共同作用,包括美国数据疲软和全球货币政策转变,以及加密货币特有的问题,例如 Jump Crypto 大量出售 ETH(4.7 亿美元)和各种代币发行。

本周比特币 ETF 净流入为负,而以太坊 ETF 净流入总体上更为正,灰度 ETHE 流出量自推出以来稳步下降。以太坊 ETF 的净流入量本周首次为正。

上周震动市场的其他链上动向包括美国政府于 7 月 29 日将从丝绸之路查获的价值 20 亿美元的比特币转移到两个新地址,而就在几天前,特朗普宣布将建立“国家比特币储备”。目前尚不清楚这些代币是否被转移以方便清算,或者美国法警是否只是将资金转移到 Coinbase Custody,他们最近将其作为托管和交易供应商。此外,中国政府似乎还在整合从 2019 年庞氏骗局 PlusToken 查获的价值约 4.5 亿美元的 ETH。

我们的看法:

比特币最近从历史高点下跌了 26%,虽然跌幅很大,但在更广泛的牛市周期中并非史无前例。2017 年,比特币在创下新高的同时,曾六次下跌 25% 或更多。虽然需要注意的是,市场周期并不完全一致——正如 2021-2022 年出现的截然不同的模式所证明的那样——但这些大幅下跌可能是比特币在牛市期间典型波动的一部分。

展望今年剩余时间,比特币面临三个主要催化剂。首先,向 FTX 债权人分配 120 亿美元现金可能会为加密货币市场注入新资本,尽管这种影响的程度可能受到以下事实的限制:大部分分配将流向从个人债权人手中购买债权的基金。其次,美国总统大选迫在眉睫,如果特朗普的胜算提高,他的加密货币友好立场可能会提振比特币。如果民主党仍然持敌对态度,而哈里斯的胜算提高,这可能会带来不利因素。有趣的是,如果民主党软化对加密货币的立场,特朗普胜算与 BTCUSD 之间的相关性可能会被打破。最后,美联储 9 月份的利率决定仍然至关重要,尽管如果其与目前普遍预期的降息一致,其影响可能会减弱。考虑到这些因素,预计比特币在中短期内将主要呈现区间波动。主要的下行风险包括宏观环境进一步恶化或政府持有的加密货币动向,而潜在的上行风险则来自 FTX 的分布、不断改善的政治气氛和宽松的利率环境。- Alex Thorn、Gabe Parker

Ethena 的 USDe 面临首次压力测试

Ethena将 USDe扩展到 Solana,计划将 SOL 作为支持资产。8月 7 日,Ethana Labs 在 Solana 上部署了其delta 中性稳定币USDe,这是其继 2023 年 2 月首次在以太坊上推出后推出的第二个生态系统。与 Solana 的集成由互操作性协议 LayerZero 促成。Ethena 的 Solana 集成还将附带一项激励性的“Sats 活动”,该活动将奖励参与者积分,这些积分可兑换为 ENA 代币。USDe 已经在包括 Kamino Finance 和 Drift 在内的 Solana DeFi 应用程序上可用,并且很快将在重新质押协议 Jito 上可用。

背景是,USDe 是一种“合成美元”,以加密资产(例如 ETH、ETH LST、BTC、USDT)和相应的等量空头期货头寸作为抵押。这种 delta 对冲机制有助于维持 USDe 的挂钩稳定性,因为 ETH 现货价格和铸币/赎回的变化会被空头永续头寸规模的变化所抵消。这种设计既能从质押的 ETH 中产生收益,也能从期货头寸的融资和基差中产生收益——目前,将 USDe 质押为 sUSDe 可提供 3.8% 的年利率。USDe 的市值为 31 亿美元,是仅次于 USDT、USDC 和 DAI 的第四大稳定币。

根据X 上的公告帖子,Ethena Labs 还希望将 SOL 加入 USDe 的支持资产,但要接受治理(预计下周投票)。添加 SOL 作为抵押资产“将在主要交易所额外开辟 20-30 亿美元的未平仓合约”,Ethena 团队补充说,到目前为止,SOL 的融资利率已经超过了 BTC 和 ETH 的融资利率。根据Solscan 的数据,Solana 上的 USDe 供应量为 420 万,分布在 120 个唯一地址中。

我们的看法:

Ethena 自从不到一年前作为一个以 ETH 为中心的项目启动以来,正在迅速转变为一个更通用的 delta 中性操作,因为它现在希望在 4 月份添加 BTC 之后将 SOL 添加到 USDe 的支持中。添加 BTC(现在占 USDe 总抵押品的 46%)提高了 USDe 的可扩展性,因为 BTC 的未平仓合约水平是 ETH 的 2.5 倍,而且由于交易者的兴趣(SOL 在总未平仓合约水平中排名第三,仅次于 BTC 和 ETH),SOL 将成为 Ethena 整合的下一个合乎逻辑的资产。

除了 ETH 之外,添加其他类型的抵押资产也改善了 USDe 的风险状况,本周初,在 ETH 融资利率今年首次转为负值(BTC 和 SOL 的融资利率大多保持正值)后,USDe 刚刚度过了首次有意义的压力测试。尽管如此,Ethena 仍能够成功处理 1.12 亿美元的 USDe 赎回,同时保持稳定币的挂钩,因为来自 BTC 的正融资收入和来自 ETH LST 的收益能够抵消 ETH 负融资给协议带来的损失。Ethena 的稳定币替代设计仍然相对新颖,尚未经过充分的实战考验,但这些市场动荡时期可以帮助证明该协议的弹性。此外,随着人们对今年晚些时候降息的预期越来越高,USDe 对加密原生抵押品的依赖可能会比主要由美国国债(例如 USDT 和 USDC)支持的传统稳定币更具优势。

至于 Solana,其 DeFi 生态系统因 Ethena 的扩张而获得了巨大的推动(这要归功于 LayerZero 的全链可替代代币 (OFT) 标准)。自 5 月 29 日在 Solana 上推出 PayPal 的 PYUSD 稳定币以来,DeFi 用户已经因使用 PYUSD 稳定币而获得了丰厚的奖励——Kamino 上 PYUSD 存款提供的 17% APY 帮助 Solana 上的 PYUSD 供应量在短短几个月内迅速增长至近 3.2 亿美元,几乎超过了以太坊上的供应量。另外,自 7 月初以来,Solana 上的 USDC 供应量也增加了约 4.3 亿美元,总额接近 26 亿美元。USDe 的扩张应该会进一步增强 Solana 上的稳定币势头,整个 7 月份,Solana 的 DEX 交易量都超过了以太坊。尽管如此,以太坊上的稳定币总市值仍比 Solana 高出 20 多倍(795 亿美元 vs. 37 亿美元),这表明至少在这个指标上,Solana 仍需要取得更多进步才能赶上以太坊及其蓬勃发展的 L2 生态系统。—— Charles Yu

eCash 重返比特币支付领域

备受期待的比特币应用程序 Fedi于周三推出。该应用程序提供了一种安全存储和使用比特币的便捷方式,主要旨在为服务不足的人群提供支持。这款备受期待的应用程序利用了 Fedimint 协议开发的新颖的技术架构,引入了社区驱动的比特币托管和支付方法。值得注意的是,Fedimint 迄今已从风险投资家那里筹集了至少 2300 万美元,使其成为最知名的比特币初创公司之一。

Fedi 采用联盟模型,其中一组选定的实体通过多重签名钱包控制用户资产,从而消除了单点故障。与其他联盟模型不同,Fedi 的独特之处在于,它允许用户选择托管其比特币的联盟,或者创建自己的联盟。为了增强传统的托管解决方案,该项目实施了 Chaumian eCash,这是密码学家 David Chaum 于 1982 年发明的以隐私为中心的数字货币概念。这种创新方法代表了对社区比特币储备的美元化索赔,使社区成员能够进行机密交易,同时保护个人余额。在 Fedi 应用程序中,用户使用 eCash 进行交易,eCash 充当 IOU,由平台上的发送者的比特币储备支持。这项创新通过抽象化发送以美元计价的小额比特币交易的复杂性,简化了用户体验。此外,Fedi 应用程序还充当 Web 开发人员的应用程序层;它现在包含加密的私人消息传递,未来可能会添加其他网络和社交功能。

我们的看法:

比特币支付是一个竞争极其激烈的领域,自 2018 年以来一直由闪电网络主导。虽然闪电网络在技术复杂性方面遇到了困难,但闪电是首屈一指的比特币支付层。尽管闪电在比特币支付中占据主导地位,但新兴的第二代比特币第二层表明闪电在比特币支付中的霸主地位并非不可改变。

尽管随着这些比特币 L2 逐渐上线,比特币支付领域的竞争将更加激烈,但 Fedi 的定位是脱颖而出,成为一种私人支付和托管解决方案。尽管 Fedi 不是一个自我托管平台,但它专注于迎合非加密货币原生用户,这将有助于该应用吸引一批新的比特币用户。更重要的是,Fedi 采取了不同的方法,在世界上银行服务不足的地区营销他们的产品,满足了关键的市场需求。—— Gabe Parker

本周图表

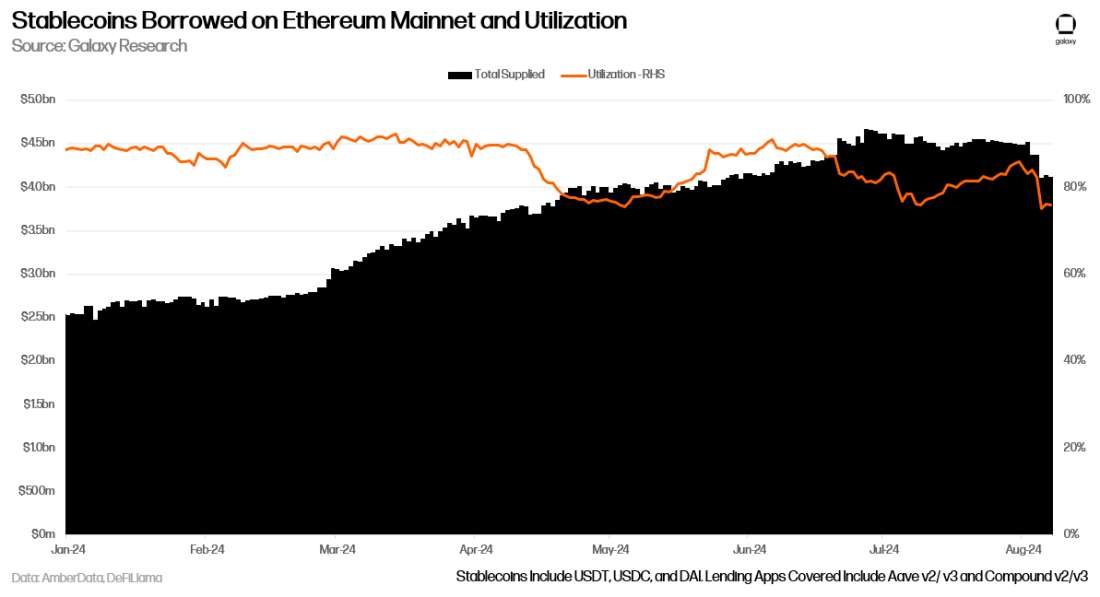

本周市场动荡,从 8 月 2 日到 8 月 7 日,以太坊主网上 Aave v2/v3 和 Compound v2/v3 上的 USDT、USDC 和 DAI 借款损失超过 6.5 亿美元。这一跌幅意味着这些稳定币的未结借款下降了 17%,使用率(借入金额/供应金额)降至年初至今的 75.9% 的低点。使用率下降的原因是这些稳定币的借入金额降幅大于供应金额的降幅。在同一时期,价值 4.09 亿美元的这些稳定币从前面提到的应用程序中被提取,降幅为 9%。

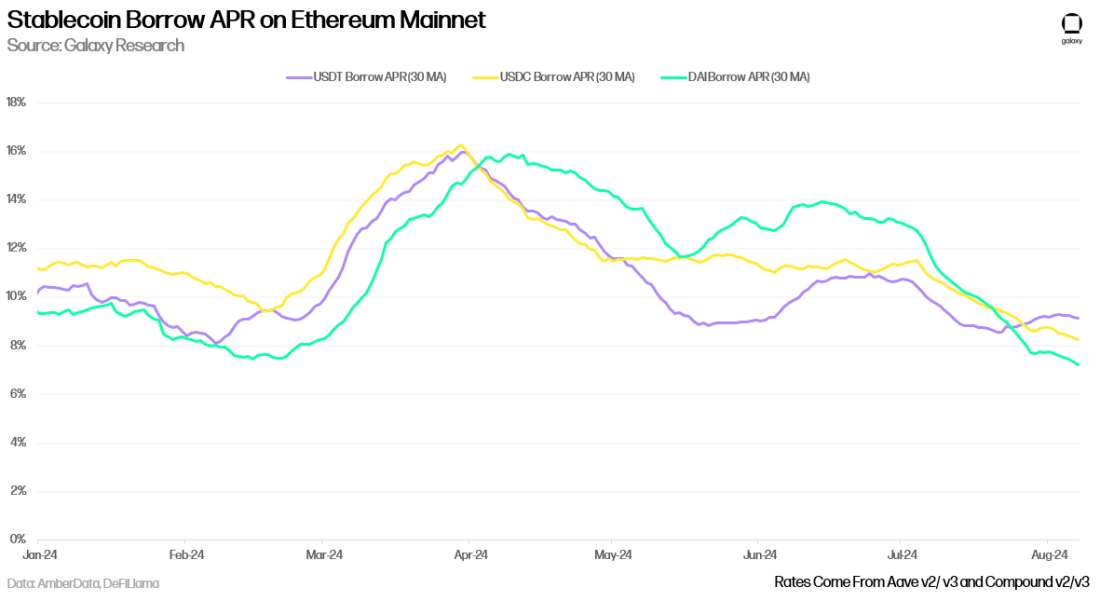

使用率创新低导致借入这些稳定币的成本也创新低,因为使用率和借入成本之间存在直接关系。DAI 和 USDC 均使用其 30 天移动平均线设定了新的低借入 APR,分别为 4.27% 和 4.98%。USDT 的借入 APR 仍比 2 月初的年初至今低点 8.3% 高出约 80 个基点。

使用率创新低导致借入这些稳定币的成本也创新低,因为使用率和借入成本之间存在直接关系。DAI 和 USDC 均使用其 30 天移动平均线设定了新的低借入 APR,分别为 4.27% 和 4.98%。USDT 的借入 APR 仍比 2 月初的年初至今低点 8.3% 高出约 80 个基点。

其他新闻

其他新闻

- 富兰克林邓普顿的链上货币市场基金在 Arbitrum 上推出

- Polymarket 数据显示,卡马拉·哈里斯的胜选几率与特朗普持平,为 49%

- Ripple被罚款1.25 亿美元,法院拒绝 SEC 的全部要求

- 与 PlusToken 骗局有关的休眠钱包转移大量以太币

- 比特币矿工 Core Scientific 将向CoreWeave 额外提供112 兆瓦电力

- Ronin 桥暂停服务,因 MEV 机器人白帽子资金流出 1180 万美元