作者:Luke|DeFi

在我们开始讨论ETHENA之前,先把时间线平移到2022年的五月。

在那时,UST的发行量突破历史新高,各个交易所开始逐步支持UST兑主流加密货币(如BTC/ETH/SOL)的交易对。Terra生态一幅勃勃生机万物竞发的样子,母币Luna在年初创下历史新高,并且在大盘向下的Q1行情中保持坚挺;历经数次脱锚和回锚后市场似乎已经认为或者Terra自认为其设计的算法稳定币模型坚不可摧。

然而一切的一切都随着死亡螺旋结束了。尘埃落定之后留给市场的是一地鸡毛——Genesis和3AC数十亿美元的坏账、进而导致的Celsius与Blockfi的崩盘,以及背后的几十上百万个韩国家庭的破产。

某种程度上说,Terra的崩盘带来/标志着上一轮熊市真正的开始,熊市在3AC被清算时达到高潮(还有多少人记得2022年6月时三位数的ETH?),最终在FTX倒下时谢幕。在那之后便是大家耳熟能详的反弹(笔者并不认为从23年下半年至今的市场可以被称为牛市,在这里不做赘述)。

在此后,算法稳定币赛道沉寂了许久。直到今年年初,ETHENA带着它的合成资产概念横空出世。

什么是ETHENA?它是如何运作的?

笔者试图用最简单的描述让读者理解ETHENA的运作原理。

假如小明有1个ETH,小明选择在ETHENA存入1个ETH。

此时ETH的价格是2500美金/个。小明在存入ETH之后获得了2500个USDe。

小明可以将USDe质押,来获得ETHENA提供的高APY奖励。

这些奖励从何而来?

ETHENA的项目方在收到小明质押的ETH后,会在数个中心化交易所中开设1倍杠杆做空的币本位ETH合约,而这个合约的爆仓价永恒为0。

收益来自于币本位做空带来的资金费率收入。

ETHENA给交易所、VC与用户勾勒了一幅美好的图景——一个完全由链上资产构成的合成美元,完全不存在爆仓风险,同时既能给交易所贡献合约和期货的手续费收入,也能给存钱的用户不菲的年华回报。这场游戏里看起来似乎没有输家——至少在ENA代币list的四月初看起来是这样的。

在LIST前的一个多月,ETHENA完成了一轮融资,3亿美金的估值获得了1400万美金的融资。在这个交易所、VC和散户三赢的游戏里,最先赢麻的是VC。即使是如今的价格(2024年8月9日,ENA报价为约0.3美金),在上一轮投进去的VC也有高达15倍的投资回报,更不用说屡屡创下ATH的4月初了。

笔者并不打算像ENA刚刚list的时候诸多FUD的KOL一样,用无根据的阴谋论和“死亡螺旋”与LUNA在ENA上的复刻来指摘ENA。从基础上来说,ENA是本轮周期里难得一见的DEFI领域的创新产品。相比于种种重复造轮子的ZKL2、上线一个暴死一个的Gamefi、VC攒局的重灾区跨链桥,又或者是BN上一个又一个闺蜜币,ENA至少有难能可贵的真实的有用户买单的创新点。重复造轮子的事情有太多蠢材干过了,即使ENA存在着很多问题,但瑕不掩瑜的是,这是一个优秀的团队在优秀的IDEA驱动下创造的好项目。

ENA团队的愿景很宏大,但事实似乎无法支撑他们宏大的愿景。

在ETHENA dashboard中,最新的数据显示:

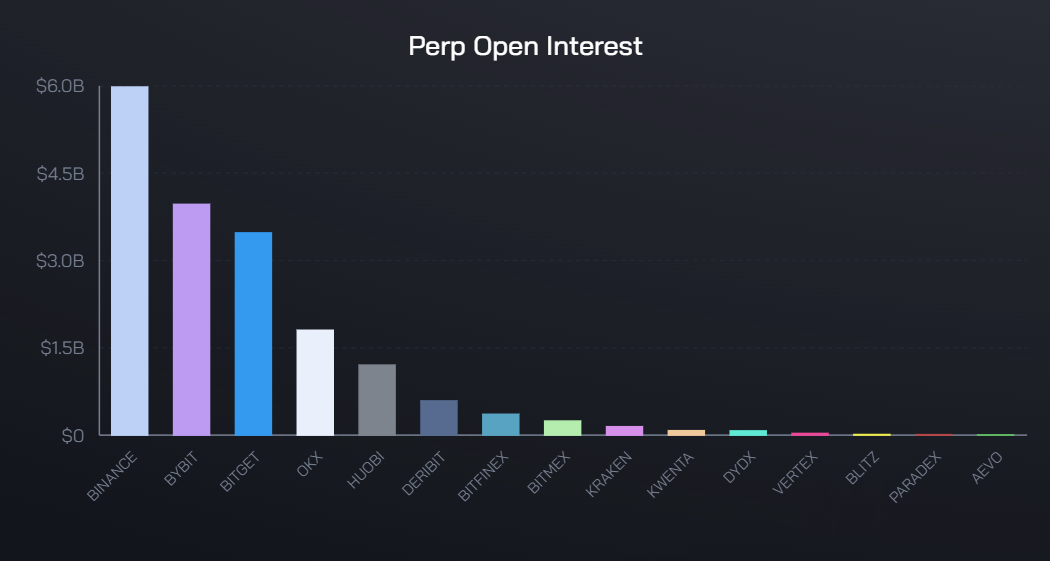

他们已经在十余个CEX/DEX中累积了超过170亿美元的头寸。

以BN为例,ETHENA为了保证ETH质押用户的收益和USDe的收益,在BN开设了28亿美金的合约仓位。

此处笔者并不知道是ENA还是BN的数据出错了,笔者进行了简单相加,BN目前ETH币本位+U本位的合约总持仓量为约41亿美金持仓。

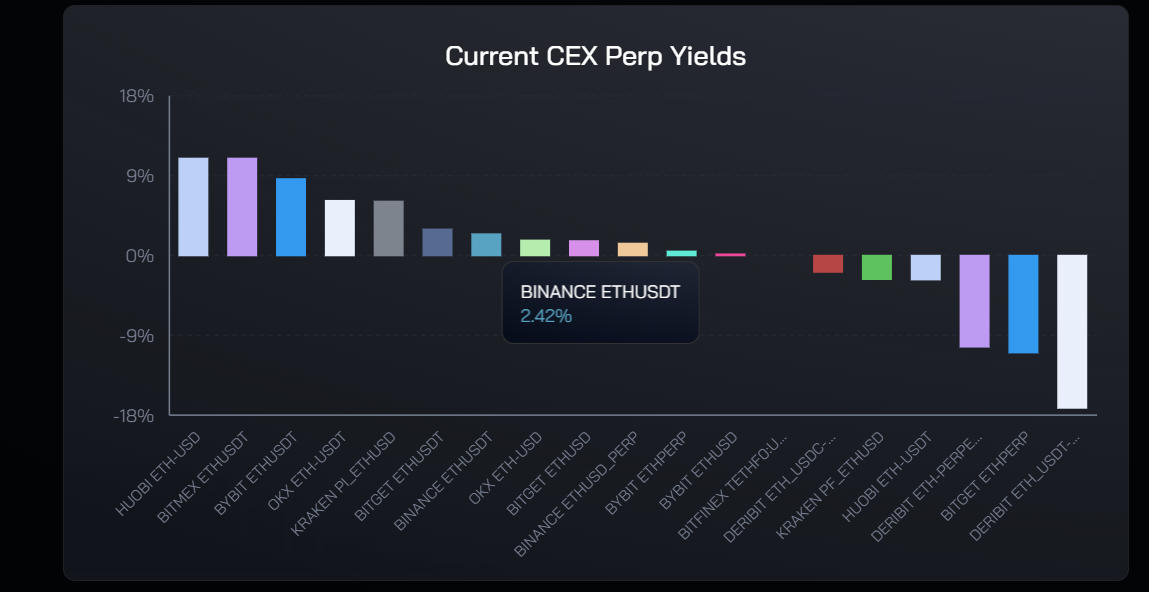

如果ETHENA真的开设了28亿美金的合约仓位,那么在DASHBOARD中显示的合约资金费率APY必然不可能是正数。

当一个对手方持有的合约仓位超过总仓位的一半并且方向相同时,资金费率必然是相反的。即:如果ETHENA开了他们声称数量的ETH合约空单(先不去谈是否是币本位)并杠杆为1倍,那么其合约资金费率一定是负数。

BINANCE和ETHENA之间,一定有一方在造假。

考虑到不排除笔者算错了/漏算了成交量/持仓量,ETHENA将合约资金费率作为收益给到用户,来支持USDe的价值并促使更多人铸造、使用USDe的路线是行不通的。

最关键的是:仅靠目前各家交易所的交易量,是远远无法满足ETHENA关于原生合成资产的野望的。中文互联网上有一个梗: xx越大,xx越小。在这里我可以说,ETHENA的ETH越多,用户的收益越小。

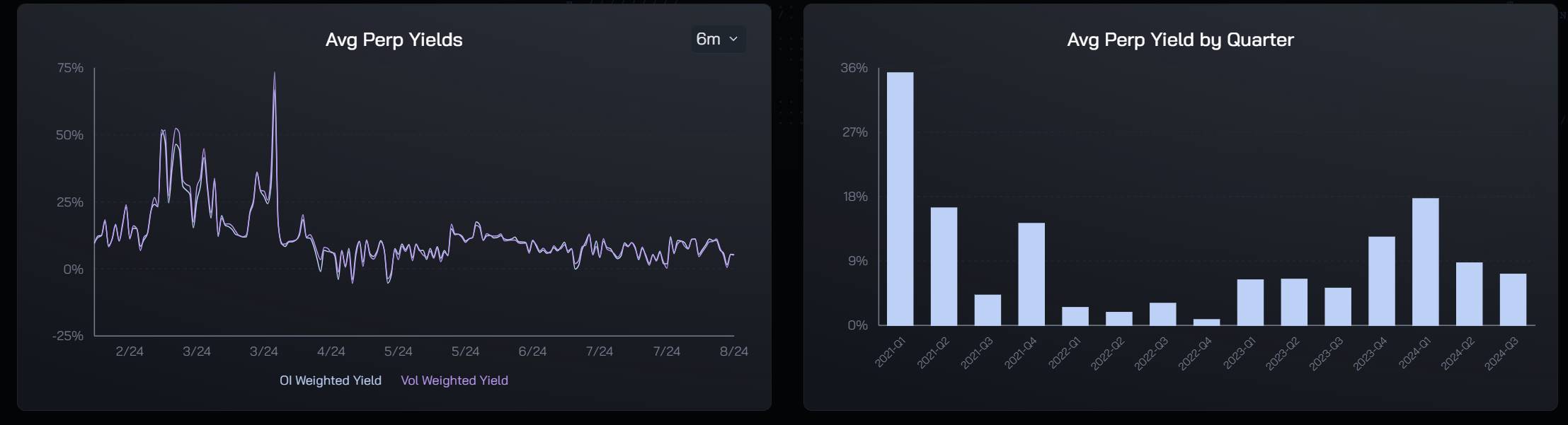

CEX与DEX的交易量是有天花板的。USDe的发行量越来越大意味着所需要的ETH一倍做空的持仓量会越大——直到ETHENA影响到市场平衡,以一己之力把ETH的资金费率拉下来长期成为负数(空方付给多方资金费)。

更不用说未来的熊市周期中,即使ETHENA没有影响市场平衡,长期的负资金费率也会导致其协议收入上的入不敷出。

ETHENA将合约资金费率作为收益来源的底层设计,是一把双刃剑:即可以为用户提供大多数情况下(数据不造假同时持仓量不影响多空比)的稳定收益,但也框死了ETHENA这个项目的上限——市场容积率有限的情况下,USDe不可能持续发行,否则用户的收益必然会收到影响。

另一方面,USDe的使用场景似乎没有像ETHENA项目方所想的那么顺利。时至今日,最大的投资人和交易所,BINANCE仍然没有支持USDe作为抵押资产。ETHENA所设想的双飞轮:USDe需求上涨,带动ETH上涨在眼下的市场里更难以实现。

同时,作为一个链上的、DEFI领域的项目,ETHENA并不透明。作为用户并没有API可以观察自己的资金是否真的被开设了相关的对冲仓位。某种程度上来说,这是违背区块链本质的:去中心化。在交易所的黑箱里对冲,任何呈现给用户的数据都是可以被篡改和编写的。

最后,ETHENA选择发行稳定币USDe来为用户创造收入的选择是很好的,但发行稳定币本质上给整个项目钉上了一个玻璃天花板。ENA只有支持一个又一个资产来铸造USDe,才能套取这些资产的合约资金费率,但这些资产并不是全部——市场里还有无数山寨合约的资金费率成为散户博弈的添头,而ETHENA不可能去支持所有加密资产对USDe的铸造。

欲渡黄河冰塞川,将登太行雪满山。在漫漫长熊里,等待ETHENA的考验还有很多。

哦,忘了提ETHENA发行的除了USDe以外的另一个资产了,所谓的治理代币ENA。在6月底ETHENA刚刚更新了ENA的代币经济学。但依然是新瓶旧酒。为人诟病的ENA用例稀少、赋能稀少的问题依然没有得到解决。

我不明白,最基础的质押功能为什么要等到list数个月后才实装?而给到用户的APY仅有个位数——甚至不如质押ETH的收益率。

团队似乎像是只进不出的貔貅,大量的代币收入和手续费收入直接被瓜分,丝毫没有想过反哺给用户,反而是增加了用户的解锁周期。

也是,毕竟ENA是你们声称的所谓“治理代币”,除了一夜之间让用户既得的 ENA 一夜之间从每月解锁改为每周解锁,又要被迫锁定 50%之外,你们还有什么提案被通过吗?

在最后,再次重申我的观点:ETHENA是个有创新的截至目前看不错的好项目,但ENA代币是完完全全的shitcoin。