来源:Kaiko Research;编译:白水,金色财经

尽管上周美国通胀数据令人鼓舞,但加密货币市场仍大幅波动。根据最近的季度报告,截至第二季度末,高盛和摩根士丹利持有各种比特币 ETF 的大量头寸。此外,币安与印度金融情报部门达成和解,希望重返印度市场。本周,我们将探讨:

投资国债的加密项目前景;

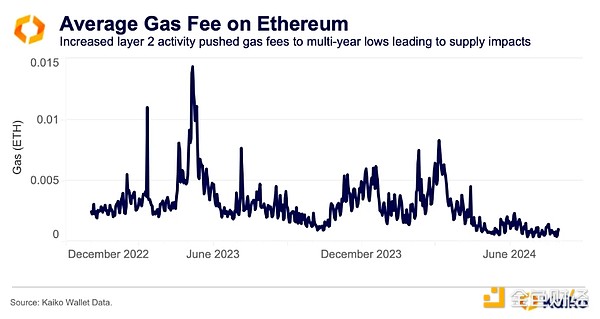

ETH Gas费达到多年来的最低点;

投资者对 AI 代币项目的兴趣仍然低迷。

本周趋势

降息不太可能限制代币化国债的吸引力。

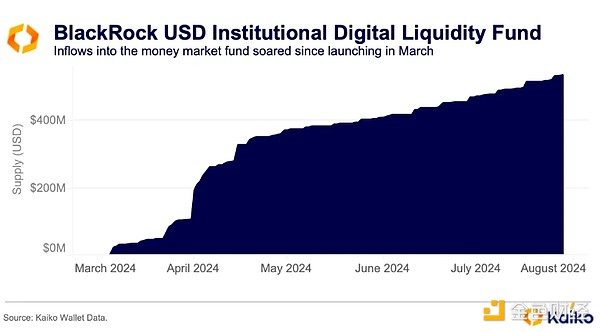

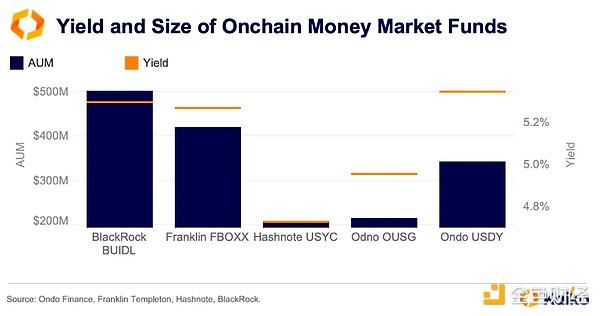

贝莱德的链上代币化基金 BUIDL(贝莱德美元机构数字流动性基金)是过去 18 个月推出的众多基金之一,提供对美国国债等传统债务工具的投资。它迅速成为资产管理规模 (AUM) 最大的链上基金。该基金于 2024 年 3 月与 Securitize 合作推出,迄今已吸引超过 5.2 亿美元的资金流入。

这些基金大多投资于短期美国债务工具。其他顶级基金包括富兰克林邓普顿的 FBOXX、Ondo Finance 的 OUSG 和 USDY 以及 Hashnote 的 USYC。每只基金的收益率都与联邦基金利率一致。

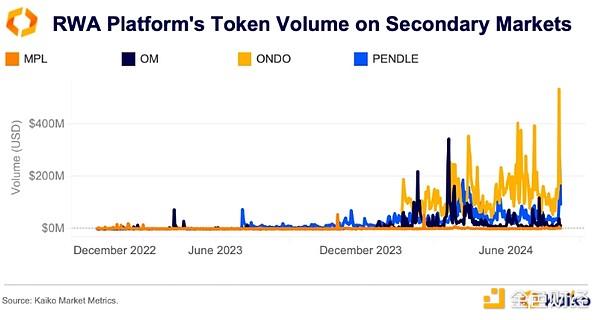

随着这些代币化基金的炒作不断升温,链上资金流和相关代币的二级市场都出现了活跃度的提升。Ondo Finance 的治理代币 ONDO 经历了最大的交易激增,恰逢其与贝莱德的 BUIDL 宣布合作。在 BUIDL 资金流入飙升和对链上基金的兴趣不断增加的背景下,ONDO 的价格在 6 月份创下了 1.56 美元的历史新高。然而,炒作自此逐渐消退,随着美国利率环境的变化,资金流入可能会面临阻力。

自 8 月 5 日的抛售以来,美联储落后于形势、需要更积极地降息以避免经济衰退的说法愈演愈烈,市场目前预计今年将降息 100 个基点。

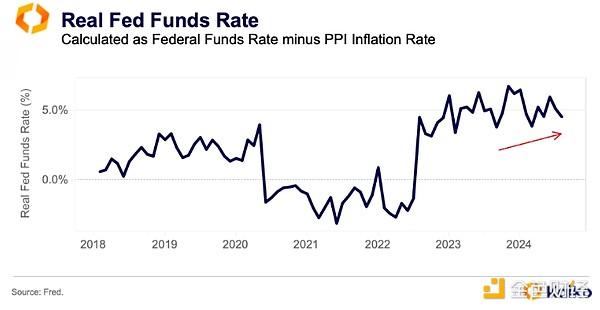

上周美国通胀数据弱于预期,巩固了 9 月份降息的预期。然而,降息并不一定意味着放松货币政策。如果美联储下调名义利率,但通胀以相同或更快的速度下降,实际利率(经通胀调整后的名义利率)可能会保持稳定甚至上升。

事实上,即使美联储保持名义利率稳定,经生产者价格指数 (PPI)(衡量企业定价能力的指标)调整后的实际联邦基金利率今年也温和上升。

如果实际利率保持稳定,美联储降息的潜在刺激效应可能比预期的要弱。在这种情况下,与风险资产相比,美国国债可能仍然具有吸引力,因为投资者可能更喜欢流动性和安全性,而不是风险。

值得关注的数据

以太坊 Gas 费大幅下降对供应的影响。

以太坊的 gas 费用最近创下五年来的最低水平,这得益于第 2 层活动的增加以及 3 月份的 Dencun 升级,后者降低了第 2 层交易费用。此次费用降低对 ETH 有影响,因为费用降低意味着销毁的 ETH 更少,从而增加了代币的供应量。因此,自 4 月以来,ETH 的总供应量一直在持续上升。尽管有现货 ETH ETF 等需求驱动因素,但这种不断增长的供应量可能会在短期内抑制潜在的价格上涨。

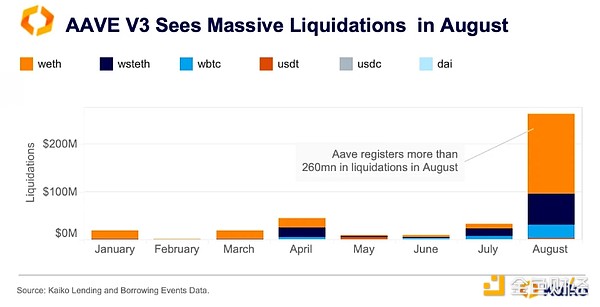

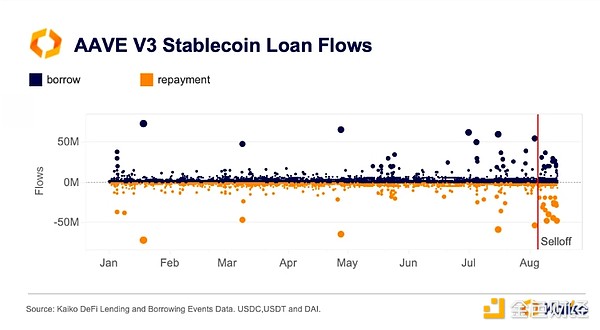

AAVE 抵押贷款需求降温。

Aave V3 是 TVL 最大的 DeFi 借贷协议,在 8 月 5 日开始的加密货币价格暴跌和市场大范围抛售中,清算金额超过 2.6 亿美元,此后,8 月份对 Aave V3 抵押贷款的需求降温。

Aave V3 在 5 月至 7 月期间录得净流入,借款超过还款。7 月份,稳定币借款量创下 14 亿美元的年内新高,而还款总额为 12 亿美元,净流入量达到约 2 亿美元。然而,在最近的抛售之后,这一趋势已经逆转,自本月初以来净流出量超过 2 亿美元。

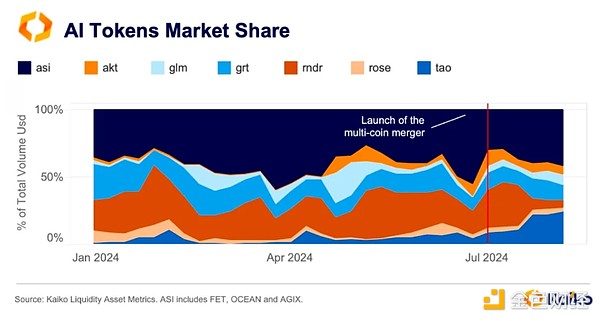

AI 加密代币合并努力重新激发市场兴趣。

上个月,三大以人工智能为重点的加密项目——Fetch.AI、SingularityNET 和 Ocean Protocol——启动了将其原生代币合并为一个代币的第一阶段,称为人工智能 (ASI) 代币。此次合并最初于 3 月宣布,是一项更广泛计划的一部分,旨在开发一个新的人工智能平台,为“大型科技公司控制的现有人工智能项目提供去中心化的替代方案”。

自 7 月以来,SingularityNET 的 AGIX、Ocean Protocol 的 OCEAN 和 Fetch.AI 的 FET 代币的总市场份额已从 30% 上升至 40%。然而,我们的逐笔交易数据显示,这一增长主要是由抛售增加推动的,这表明交易员认为合并是一个风险事件。

自第二季度开始以来,对人工智能代币的总体需求急剧下降。8 月初,每周交易量暴跌至 20 亿美元,较第一季度超过 130 亿美元的多年高点下降了六倍。

与人工智能相关的加密代币与使用人工智能来改善安全性、用户体验、支持去中心化交易所或提供图像和文本生成服务的项目相关。然而,它们与芯片制造商 Nvidia (NVDA) 的 60 天相关性一直很弱,而 NVDA 被广泛认为是押注潜在的人工智能相关繁荣。目前,相关性徘徊在 0.1-0.2 左右,低于 3 月份的 0.3-0.4 的峰值。相比之下,它们与比特币的相关性仍然很强,截至 8 月初,相关性在 0.5 到 0.7 之间,这表明交易员将这些项目视为高贝塔加密押注。

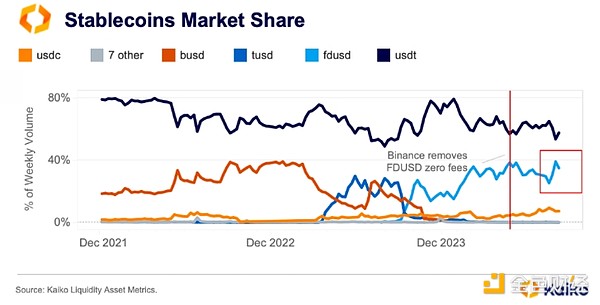

FDUSD 在币安的市场份额创下历史新高。

7 月底,稳定币 FDUSD 在币安的市场份额创下 39% 的历史新高,扭转了过去三个月持续的下降趋势。这一增长引人注目,因为该交易所早在 4 月份就重新为普通用户和 VIP-1 用户引入了 FDUSD 交易对的零佣金。

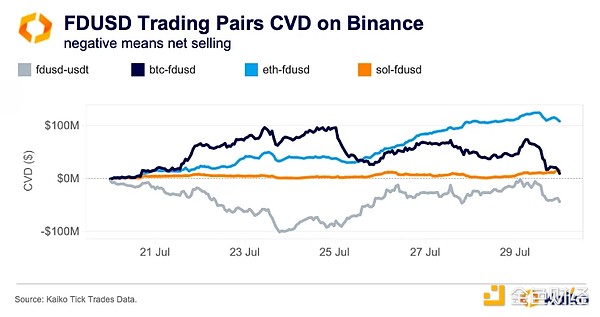

仔细检查逐笔交易数据表明,FDUSD 交易量的激增主要是由于币安四种主要 FDUSD 计价对的购买量增加,以及其他稳定币(尤其是 Tether 的 USDT)的轮换。

这尤其有趣,因为比特币在同一时期(未绘制图表)在币安的 USDT 市场上遭遇了强劲抛售。

受香港监管的 First Digital USD (FDUSD) 于 2023 年 6 月推出,不久后开始在币安交易,且不收取挂单费和接受费。到 2024 年,其每日交易量猛增,平均达到 65 亿美元,是第二大稳定币 USDC(10 亿美元)交易量的六倍多。然而,FDUSD 的成功在很大程度上依赖于币安,因为它仅在该平台上交易,并且与其费用政策密切相关。

日本市场引领加密货币抛售。

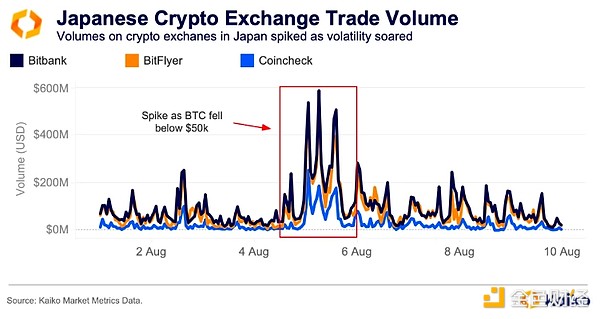

日本央行 7 月底加息是 8 月份金融市场波动性飙升的前兆。由于日本利率环境的变化和美国糟糕的经济数据令投资者感到恐慌,加密货币市场与股市一起暴跌。

8 月第一个周末的后果立即冲击了加密货币市场。整个周末,BTC 下跌超过 12%,到欧洲时间周一早上跌破 5 万美元。在抛售期间,日本加密货币交易所的交易量激增,尤其是 Bitbank 和 Bitflyer,达到自 3 月初比特币创下新高以来的最高点。

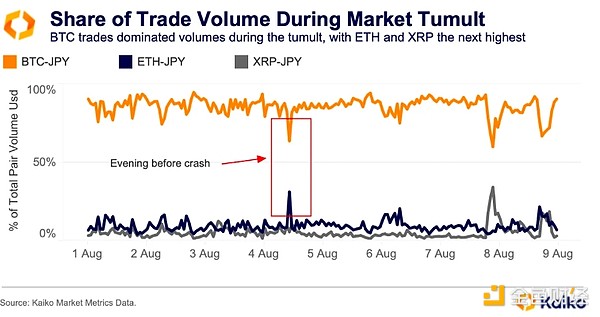

交易量激增的主要原因是 BTC-JPY 市场的交易活动,其次是 ETH-JPY 和 XRP-JPY 市场。然而,日本加密货币市场在日本时间周六晚上出现了有趣的 ETH 交易量份额激增,一度占据超过 30% 的交易量。交易量激增发生在大部分波动的前一天,恰逢有关 Jump Trading 已开始清算其 ETH 头寸的报道引发恐慌。

日本市场相对于美国和其他主要地区采取先发制人的举措背后的原因是什么?8 月初的波动很大一部分与日元套利交易有关。

套利交易涉及交易者以低利率借入一种资产(本例中为日元),并将其再投资于收益更高的资产,如美国国债。考虑到日本投资者是美国国债最大的非美国投资者群体,大多数人可能同时投资于这两种资产。这种投资恰逢日本央行加息和美联储降息可能性飙升之际。

当市场稳定时,套利交易效果最好。因此,当日本央行自 2007 年以来第二次加息时,这种交易突然失去了吸引力。