借着 Babylon 的上线和 Lorenzo 质押的开放,说说 BTC 生态最近的发展。

编者语:今日,比特币质押协议 Babylon 已开启 BTC 质押主网启动的第一阶段,比特币持有者可以开始锁定 BTC 进行质押。UniSat 研发的比特币可扩展网络 Fractal Bitcoin 也计划于 9 月 1 日正式上线主网,吸引了众多关注。比特币生态近期动作频频,许多用户都看好其或将在近期迎来生态的又一次大爆发。ABCDE 投研合伙人 Lao Bai 在 X 上发表了自己对比特币生态发展的分析,火星财经转载全文如下:

从 Ordi 带火了 BTC 生态至今,其实 BTC 快速压缩走了一遍 ETH 走过的路线 - 先火链上资产(ERC20)- 再来扩容方案(Rollup)- 再到 Staking/Restaking。但因为没有类似 ETH Foundation 和 V 神这种定海神针来定方向,所以 BTC 这边基本属于一个百(luan)花(qi)齐(ba)放(zao)的局面。

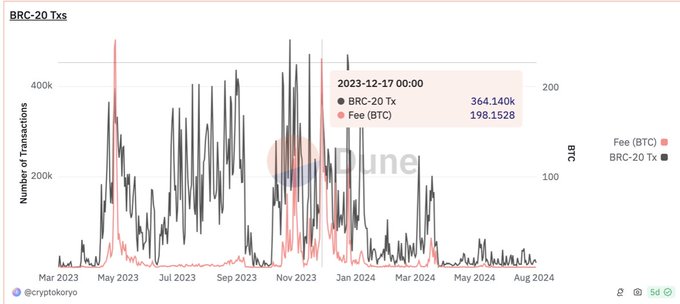

资产端先火了 Ordinal,然后 Brc20,Arc20,Src20,Orc20 等等各种 XX20,疯一般的往外涌,很多人去年欣喜的觉得 BTC 安全模型解决有望了(再过个二三十年再经历四五次减半区块奖励就可以小到忽略不计了,链上必须有足够的 TX 来给矿工支付手续费),去年末铭文疯狂打新那会手续费也的确是超过的区块奖励,看这个图就能看出来,最多的时候一天 300BTC 的手续费。

再看看 8 月……每天就 0. 几的 BTC 手续费收入了,4,5 月份 Rune 短暂火了一阵,然后接着熄火。

走完了 ETH 2017 年的 ICO,接着就是以 Merlin 为代表的扩容方案,先拿 ETH 的 EVM 现成技术栈+一个多签侧链跑起来先(话说 Polygon - 当时还叫 Matic 同样也是这么干的)。

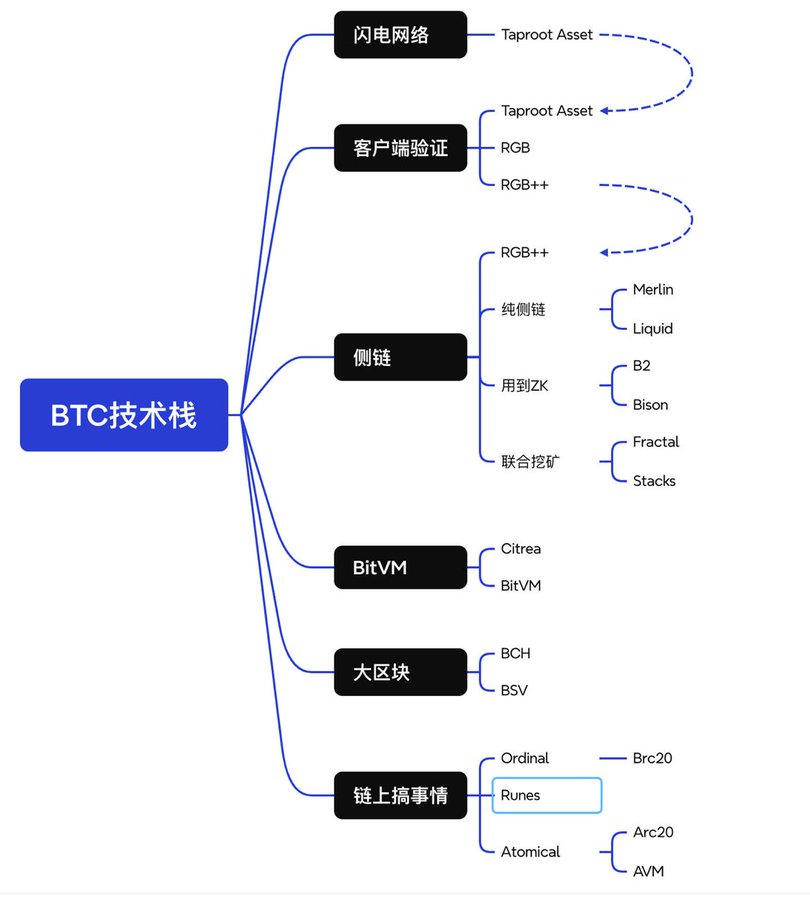

然后扩容方案,相对于 ETH 那边官方定调的 Rollup,BTC 这边可就多了太多了。简单画了个图,基本是这样的(把链上资产也归进去算一个技术分支了)。

目前 Taproot Asset 只能作转账这一件事儿,最 BTC Native 的(也就是说从 UTXO 特性出发)肯定是 RGB(9 月主网能不再跳票不?),RGB++& UTXO Stack,以及 Unisat 的 Fractal(最近呼声很高)。

图里其实还漏了一个路线,就是类 1.5 层的合约虚拟机扩展,代表无疑是 Arch Network,最近聊到的 OP_NET 也算,只不过 Arch 用了 ZKVM,OP_NET 用的是 WASM。

扩容方案这条路因为技术栈实在太杂乱,比资产还乱,所以最终谁能跑出来还真不好说,只能说各有各的优劣,交给时间,交给市场。这个方向说个悲观点的论调,也许最终全部证伪也不是不可能,毕竟 BTC 当前「电子黄金」的主叙事,其实是用不到扩容的,扩容更多还是为了「链上资产」服务的,如果链上资产这条路线没起来,扩容自然也就失去了意义。

最后说下第三阶段(Staking/Restaking)

这条路线比前两个路线其实都来的 Solid 一些,因为与电子黄金叙事完全不冲突,甚至还是一个完美的补充 - 释放黄金的流动性,顺道把黄金变成一个生息资产!

这个阶段最为重要的项目无疑是 Babylon,因为 BTC 不像 ETH 天然具有 POS 的 Yield,在 Lido 存在的前提下,EigenLayer 的 Restaking 叙事对于 ETH 自身来讲更像是一个 Booster,或者说锦上添花。而 Babylon 对于 BTC 来说那就是雪中送炭了,把 BTC 通过 Trustless 方式去 Restaking,产生 Yield,BTC 便不再是一个无息资产的「黄金」了。

另外两个在这个路线值得一提的是 Solv 和 http://DLC.Link, 前者通过 Cefi+Defi(Babylon 入口之一)的形式给 BTC 以利息+SolvBTC 的流动性,后者则是在 WBTC 目前饱受信任危机的大环境下,利用 DLC 技术 mint 出 dlcBTC,「Trustless Bridge」BTC 到 ETH,Solana 等各个链上参与 Defi 生态,方便理解,简单看作一个去中心化且安全版本的 WBTC 就好。

言归正传,回到 Babylon 与 Lorenzo,Babylon 无疑对标的是 EigenLayer 的生态位,那么自然会有资产入口,即 LST/LRT 的生态位也极其重要,EigenLayer 那边有 Etherfi,Renzo,Puffer 等,Babylon 这边也同样有 Solv,Lombard,Lorenzo 几家争夺入口。

各家的差异化相对 Eigen 那边 LRT 几个龙头项目要更大一些,像是 Solv 除了 Babylon,还在 Cefi 上有收益,Defi 上也有、跟 Ethena,Merlin,Arb 等各个 BTC/ETH 相关的项目与二层的合作收益等等。

Lombard 则在资本和圈内资源上占据着优势,同时其发行的 LBTC 也是安全性做的最足的一个,用到的 CubeSigner(一个专业的非托管密钥管理平台)+ Consortium(一个行业领袖节点组成的类联盟链节点网络)是我目前见到在安全和灵活性上最为 Balance 的解决方案了。

Lorenzo 则是直接把 Pendle 的本息分离功能集成了进去, BTC 本金部分的流动性质押代币 stBTC(每个质押项目相同), 利息部分的流动性质押代币 YAT(每个质押项目不同), Lorenzo 也是目前市面上唯一为用户提供 YAT 及积分双激励系统 LST 项目,目前总限额 250BTC(为了确保用户收益),还有几十个 BTC 左右的容量,预计很快也会满,先到先得。

最后提一嘴,相对于 BTC 链上发行资产和扩容这两个方向,BTC 的生息/流动性释放是一个更看得见,摸得着的方向,从 Binance 对这个方向尤其是资产入口的布局也可见一斑。上述提到的项目里,Renzo,Puffer,Babylon,Solv,Lorenzo Binance 都有投资。所以老铁你懂的,这个赛道,得瞪起眼来重视下!