作者:Tanay Ved 来源:Coin Metrics 翻译:善欧巴,金色财经

关键要点:

稳定币流量已转为正值,总供应量超过 1600 亿,创下历史新高。这意味着市场流动性改善,可供加密生态系统部署的资本增加。

稳定币的格局在多样性、用例和风险状况方面不断扩大,从法定货币抵押和加密货币支持的稳定币到有利息和协议原生的稳定币。

随着稳定币抵押品越来越多地由美元等价物和现实世界资产(RWA)组成,利率环境的变化可能会影响各种稳定币的盈利能力和吸引力。

介绍

本文探索了多样化的稳定币格局,重点关注挂钩机制、抵押品构成方法以及利率环境下的收益来源。

稳定币供应量迈向新高

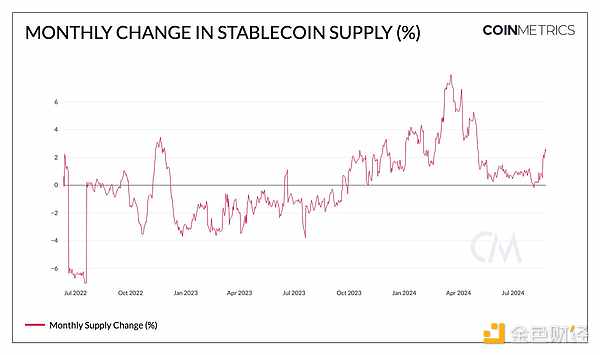

在第二季度经历一段盘整期后,稳定币总供应量在 8 月份呈现正增长趋势,表明生态系统的流动性和资本流入潜力有所增加。下图反映了这一情况,图中显示了稳定币供应量的月度变化。

来源:Coin Metrics Network Data Pro

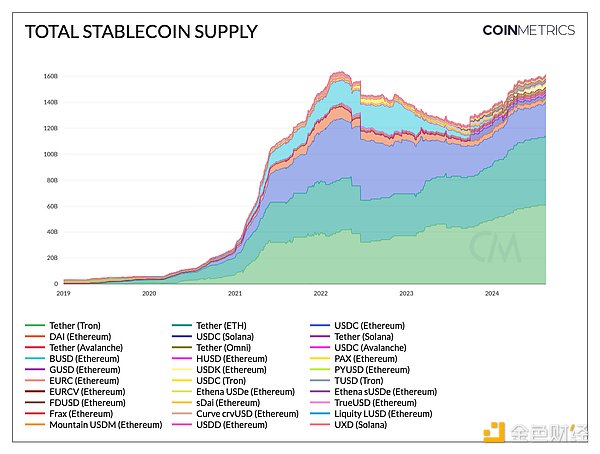

因此,稳定币的总供应量接近 1610 亿美元,再次接近历史最高水平。Tether 的市场份额超过 70%,以太坊 (+28%) 和 Tron (+26%) 上的 USDT 在过去一年中增长,在包括 Solana 和 Avalanche 在内的网络上的总供应量达到 1190 亿美元。与此同时,Circle 的 USDC 供应量已增长至约 340 亿美元,因为它在 Solana 和以太坊第 2 层(如 Base)中激增。虽然 DAI 趋于下降至 31 亿美元,但存入 Maker 的Dai 储蓄利率的代币化版本sDAI(储蓄 DAI)已增长至 13.4 亿美元。

较新的稳定币进入者也获得了关注:以太坊上的 First Digital USD (FDUSD) 在 8 月份增长了 56%,达到 30.7 亿美元,而 Ethena 的 USDe(29.6 亿美元)和 sUSDe(11.6 亿美元)合计达到 41.2 亿美元。值得注意的是,PayPal 的 PYUSD在 Solana 上实现了快速增长,超过了其 3.64 亿美元的以太坊供应量,达到 10 亿美元的总额。

来源:Coin Metrics Network Data Pro

争夺采用

抵押品的多样性

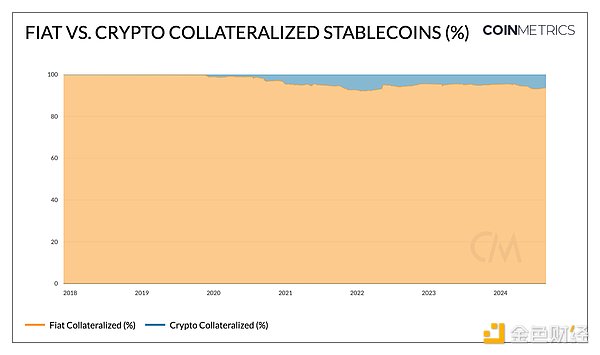

为了提高作为价值存储手段的效用,稳定币生态系统中出现了各种资产构成或抵押方法,影响了这些产品的风险状况、运营特征和监管前景。超过 90% 的未偿还稳定币由法定货币抵押组成,例如 Circle 的 USDC、Tether 的 USDT 和 PayPal 的 PYUSD,由美元和现金等价资产支持,将其稳定性与传统金融体系挂钩。

其他货币,例如 MakerDAO 的 DAI 和 sDAI,提供了传统记账单位的替代方案,由加密资产和现实世界资产 (RWA)(例如私人信贷贷款或国债)组合支持。45 % 的 Dai 由加密资产支持,而 40% 由 RWA 抵押。

来源:Coin Metrics Network Data Pro

替代会计单位

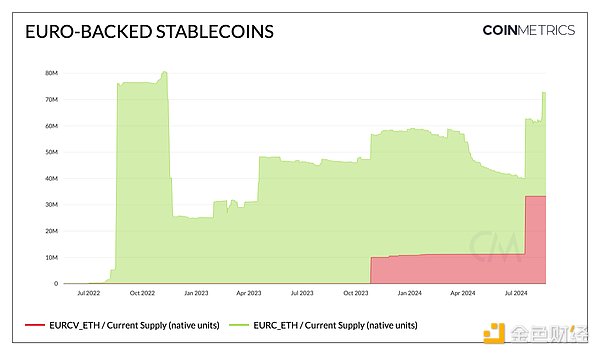

由于美元作为全球储备货币的地位以及新兴市场的普遍需求,与美元挂钩的稳定币的供应量远远超过替代记账单位。然而,并非所有稳定币都与美元挂钩。随着欧盟通过加密资产市场 (MiCA) 法规在监管数字资产方面取得进展,欧元支持的稳定币的采用率有所提升。Circle 的 EURC 目前供应量约为 4000 万,是唯一符合 MiCA 法规的与欧元挂钩的稳定币。随着越来越多的机构部署替代挂钩资产(如法国兴业银行的 EURCV 批发稳定币),替代挂钩可能会使外汇市场能够利用链上基础设施进行扩张。

随着不同司法管辖区制定各自的数字资产监管框架,与当地货币挂钩的稳定币可以促进区域经济体内和跨区域经济体的个人和企业的交易,同时符合监管要求。

来源:Coin Metrics Network Data Pro

去中心化金融(DeFi)的实用性和扩展性

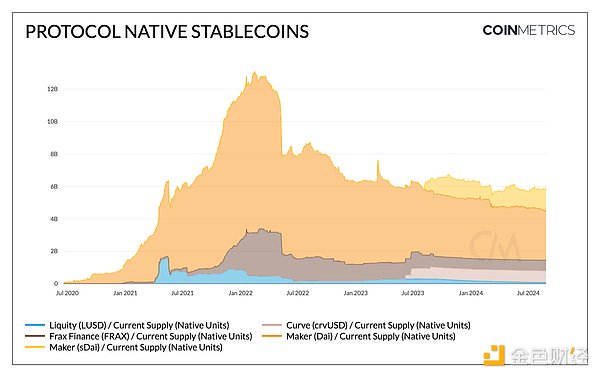

稳定币已与去中心化金融 (DeFi) 协议的商业模式和功能产生协同作用。继 Maker 成功推出 DAI 之后,许多 DeFi 协议都推出了适合其生态系统的原生稳定币。货币市场协议(如Aave (GHO))、DEX(如Curve Finance (crvUSD))以及抵押债务协议 (CDP)(如Maker & SparkLend (DAI)和 Liquity (LUSD))都具有原生稳定币,并具有维持价格稳定和协助各自生态系统内运营的机制。

它们促进了广泛的金融服务,如支付、借贷、交易、流动性提供和收益策略。传统稳定币供应的很大一部分也存在于以太坊智能合约中:27% 的 USDC、20% 的 USDT,尤其是超过 50% 的 PYUSD——作为借贷协议和去中心化交易所 (DEX) 报价对的稳定抵押品。此外,随着代币化国债和现实世界资产 (RWA)(如贝莱德的 BUIDL 和 Mountain Protocols USDM)的激增,DeFi 协议开始将传统金融资产纳入其生态系统,从而弥合了 DeFi 和 TradFi 之间的差距。

来源:Coin Metrics Network Data Pro

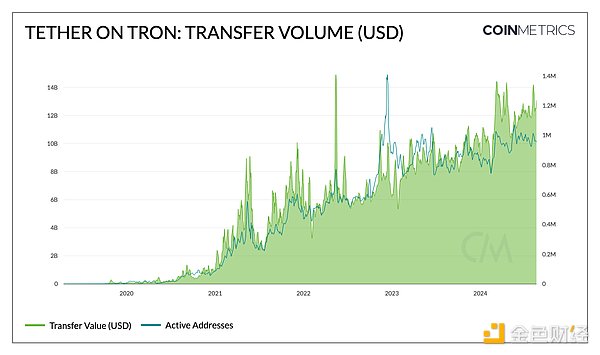

产品市场契合度:Tron 上的 Tether

Tron 网络上的 Tether (USDT) 是已建立产品市场契合度的稳定币的典型例子。它在一系列指标中都显示出作为交换媒介和价值存储的强劲采用和使用。它不仅拥有目前最大的1180 亿供应量,其中 Tron 上有约 610 亿,以太坊上有约 530 亿(此外还有 Solana 和 Avalanche),而且相对于其他稳定币,它的转账量和数量最高。Tether 在 Tron 上的(调整后)转账量接近创纪录的 140 亿美元,活跃地址接近 100 万。

这种使用方式的推动力是 Tron 的低交易费,支持低中位数转账规模的小额支付和汇款,以及 USDT 在交易所的深度流动性,促进了作为报价资产的交易活动。因此,它提供了保护储蓄、寻求经济稳定和民主化获取银行基础设施的手段,支持各种目的的点对点交易——尤其是在新兴市场。

来源:Coin Metrics Network Data Pro

Solana 和以太坊第 2 层等网络上的低费用,加上 Coinbase 等业务的分布以及通过智能钱包或销售点系统更容易的入职,为稳定币提供了在这些网络和全球范围内建立强大基础的机会。

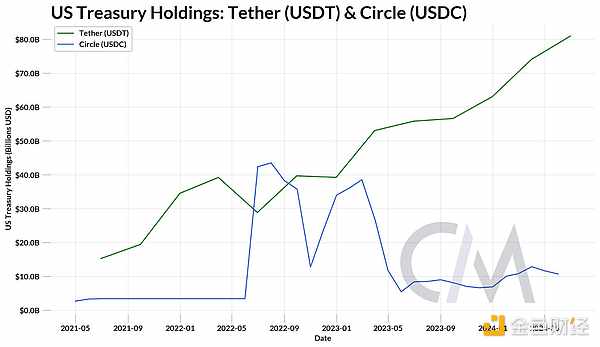

利率变化环境下的稳定币

稳定币主要以美元或现金或国库券等等价物作为抵押。大多数传统稳定币(例如 USDT、USDC、PYUSD)保留其抵押品所赚取的利息,而不是将其转给代币持有者。Tether的第二季度证明就是一个例子,报告称其利润为 54 亿美元,部分来自直接和间接持有的美国国债,达到了 976 亿美元的新高。这使得他们对美国国债的敞口超过了德国、阿拉伯联合酋长国和澳大利亚——在持有美国债务的国家中排名第 18 位。

资料来源:Tether & Circle 证明

收益从何而来?

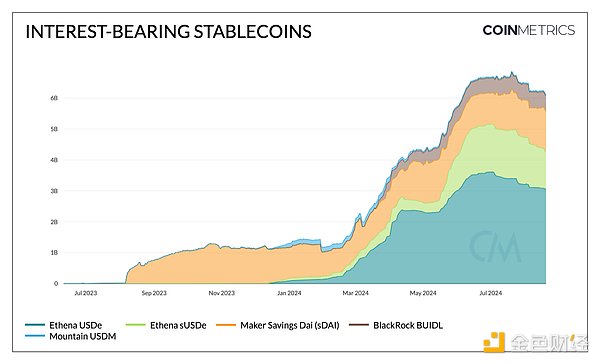

然而,2021 年后联邦基金利率和全球利率的上升为纯美元敞口带来了机会成本。这引发了有利息的稳定币的出现,这些稳定币由短期美国国库券、货币市场工具和其他现实世界资产 (RWA) 抵押,并将收益传递给持有人。

例如,Mountain Protocol 的 USDM 的收益来自国库券的储备组成,通过重新定基机制产生利息。Maker 协议的储蓄 DAI (sDAI) 采取另一种方法,从存入 DAI 储蓄利率 (DSR) 的 DAI 中累积利息。该收益来自一篮子现实世界资产 (RWA)、加密资产和支持 DAI 的超额准备金,通过 ERC -4626保险库标准实现。这些产品本质上充当加密储蓄账户。

RWA 与公链的整合也为机构级产品铺平了道路,例如贝莱德的 BUIDL,这是 Securitize 发行的代币化货币市场基金,利用USDC 赎回基金提供 24/7 不间断的稳定币出路。虽然代币化国库产品依赖于此类链下收益来源,但其他产品(例如Ethena 的 USDe )则通过涉及 delta 中性对冲的基础交易(质押 ETH 或其他抵押品的多头头寸以及永续期货合约的相应空头头寸)来产生收益。

来源:Coin Metrics Network Data Pro

然而,美联储主席杰罗姆·鲍威尔在 2024 年杰克逊霍尔研讨会上提出的降息建议,引发了人们对低利率环境下稳定币的质疑。虽然法定抵押稳定币发行人可能会因为其业务模式的利率敏感性而看到盈利能力下降,而收益稳定币可能会因收益递减而失去部分吸引力,但风险环境可能会为加密生态系统带来新的资本流入。这种流入是由寻求利用较低借贷成本和较高资产估值的投资者推动的,可能会通过增加对稳定币作为交换媒介的需求来抵消这些影响。

结论

稳定币供应量近期增长并创下新高,表明加密生态系统的流动性和资本可用性不断增加。随着格局的不断发展,我们目睹了稳定币针对不同的用例和风险状况进行优化,采用从 RWA 到加密资产的各种抵押方法以及代币化基础交易等创新方法。展望未来,应对监管障碍和低利率环境既带来了机遇,也带来了挑战,可能会重塑这个新兴行业的商业模式、用户偏好和整体竞争格局。