本期看点:

1. Coinbase现货走势或决定牛市回归

2. 稳定币的高收益策略

01

X 观点

1.加密猴哥(@monkeyjiang):加密牛市后期即将到来

(1)我想这应该是散户经历的最惨烈的牛市了,山寨币血流成河,很多都回到了熊市的最低点状态,这在以前任何一轮牛市都不曾有过的状态。

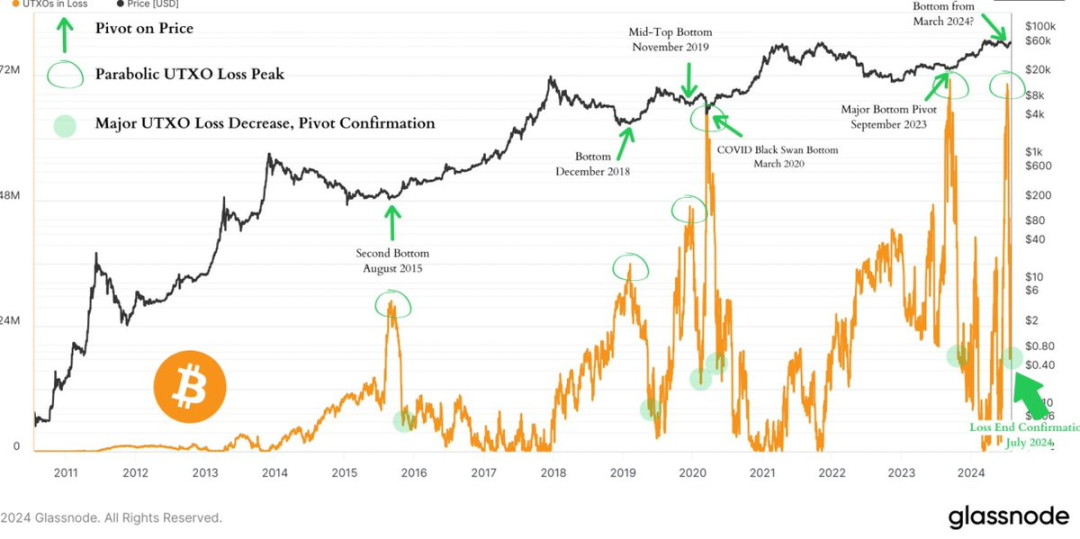

(2)下面的图说明按照UTXO账户模型来计算,我们这段时间比特币的局部低点期间,亏钱的交易账户一直在飙升,处于我们在熊市周期底部、黑天鹅和主要看涨枢轴点的极端水平。跟2023 年 9 月一样,与2020 年 COVID 的黑天鹅一致,看看绿色箭头后的价格走势,属于大行情的阶段。

(3)前几天,木头姐说过,我们处于牛市的中期,接下来会进入最后的阶段,最后的阶段才是价格快速爆涨的阶段,跟猴哥之前的看法一致,所以除了等待,别无他法。

(4)我们手持山寨,现在都是麻木的情绪,现在对任何行情的消息都不感冒了,什么牛和熊的,无所谓了。这情绪跟大熊市底部区域,如出一辙。

(5)比特币其实趋势一直很好,从52上了,底部在慢慢提高,难的是山寨,完全弱势跟随大饼,不过都熬到现在了,大家放弃就很不划算。

今年9月份大概率就要放水,历年来,大部分都是10月份山寨开启行情,果然又走到了这一步,10月份,还有两个月,也许9月中旬市场就提前开始反应,再按照今天的配图内容,黎明总算快来了。

太难熬了兄弟们,我熊市都没有这么难熬过,回调的幅度和时间只是一方面,更多的是对重新认知加密牛市的过程难熬,这点跟大家一样。

可以见得,未来每个阶段都是新的,都是以前不曾有过的,未来玩行情要更谨慎,重新定义牛熊。

2.Phyrex(@Phyrex_Ni):ETH的价格将来会走的更好

很遗憾的是,今天官网的数据和资金统计再次相反,我知道很多小伙伴看到了资金数据上一个交易日 #ETH 现货ETF走出了第二次的正流入,而实际上从官网给出的数据来看,还是净流出的,只不过这次的净流出是有史以来的最低点,只流出了403枚ETH。

和昨天的数据相比灰度的两支基金变化都不大。$ETHE 确实有了减缓抛售的迹象,到目前为止已经离场了将近25%的ETH,开始进入到了平稳期, Mini的 $ETH 也开始吸收更多的ETH,这个数据来看应该是ETHE转移到了ETH的部分。

贝莱德是让净流出减少的主要原因,今天凌晨就看到新闻,贝莱德在 #BTC下跌的时候也买入了大量的ETF,在ETH上也是一样,也不知道贝莱德是怎么教育用户的,只要下跌就大量的购买。

另一方面可以看到,即便是在昨天价格下跌的时候,ETH现货ETF的机构除了ETHE意外都没有离场的迹象,这种情况我们在BTC的时候也看到过,代表了部分投资者即便是觉得当前价格没有吸引力,也依旧看好ETH接下来的走势,而不愿意着急离场。

说人话就是ETH现货ETF的投资者大部分都在认为ETH的价格在将来会走的更好。

3. Crypto_Painter(@CryptoPainter_X)关注Coinbase现货走势可能会决定牛市回归

CB和BN永续之间的成交量对比,注意观察在昨晚这波V反前后的不同表现;

有些细微的区别,我说说我观察到的:

1. 62300的破底翻,是由期货拉起来的,这是整段V反的起点;

2. CB的成交量是在价格突破63300之后才入场的。

3. 最开始的砸盘,CB出现了比例上的放量,不是指总量,而是相对于后续行情的比例;

4. 价格反弹上来后,65000以上的空头流动性被完全清算,第一段小幅回调中,CB再次超比例放量,而BN期货却是缩量的;

结论:似乎CB这边的现货一直在小幅的增加供应,但是由于现在的市场完全由期货主导,所以价格会不停的前往高流动性区域,但每次高点的略微下降,则是因为现货层面上的持续小幅抛压,消耗了期货层面上的上涨动能;

所以,想要重返7W大关,靠期货买盘已经不足了,毕竟持仓量只要到达区间高位,就会面临自发清算,只有靠现货才可以。什么时候看到CB现货开始领涨,那么牛市就能重新启程,至于当下,现货有些拖后腿了,才让人感觉这不是牛市而是牛逝。

02

链上数据

余烬:加密市场暴跌,加密巨鲸连夜抛售

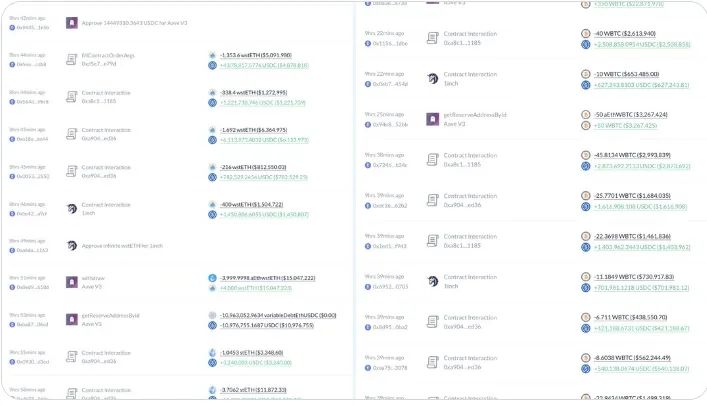

一巨鲸昨晚市场下跌时在链上出售了 15,444 ETH 和 193.4 WBTC 换成 5998 万 USDC 来偿还借款清除杠杆。

◎出售 15,444 ETH 换成 4784 万 USDC,出售价格 $3,098;

◎出售 193.4 WBTC 换成 1213 万 USDC,出售价格 $62,742。

◎然后偿还了在 Aave 上的 5931 万 USDC 借款。

现在,他在完全卸下杠杆后持有 16,082 ETH ($51.1M) 和 550 WBTC ($35.86M)。

地址:

0xb267bbd1c3b0ceafd7e240b192d56c94353b9cfc

0xa923b13270f8622b5d5960634200dc4302b7611e

03

板块解读

据Coinmarketcap数据显示,24小时热度排名前五的币种分别是:BTC、SOL、ETH、PEPE、NOT。据Coingecko数据显示,在加密市场中,涨幅前五的板块分别是:Asset Management、Base 生态、以太坊生态、PolkaFoundry Red Kite、Events。

热点聚焦——避险情绪上升,BTC盘中砸向6.2万美元

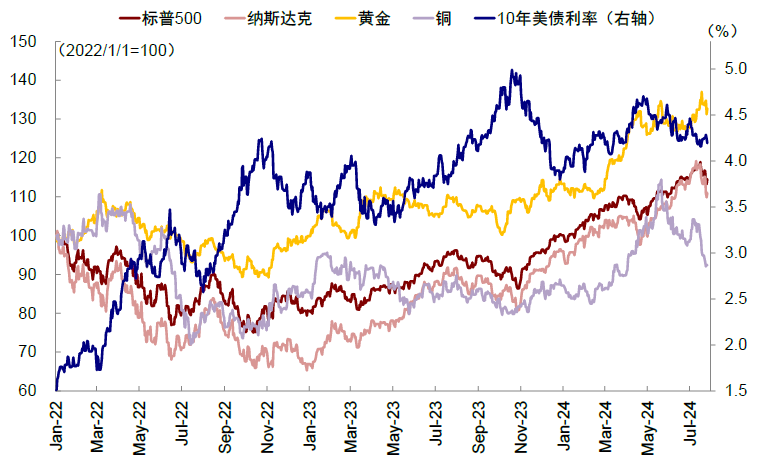

周四金融市场惨遭抛售,加密货币、美股均大幅下跌。美国首次申请失业救济人数升至一年高位,表明劳动力市场继续降温。美国劳工部数据显示,截至 7 月 27 日当周,首次申请失业救济人数为 24.9 万人,高于前一周的 23.5 万人,创 2023 年 8 月以来的最高水平。

此外,美国制造业萎缩幅度创八个月最大, 7 月份 ISM 制造业 PMI 为 46.8 ,低于 6 月份的 48.5 ,为 2023 年 11 月以来的最低水平。弱于预期的经济数据,加上英伟达等芯片股的抛售,抵消了鲍威尔昨天暗示 9 月份降息后市场的乐观情绪。截至当天收盘时,标普、道指、纳指均收跌,分别下跌 1.37% 、 1.21% 和 2.30% 。美国 10 年期国债收益率下跌 12 个基点至 3.98% ,为 2 月份以来 10 年期国债收益率首次跌破 4% 。美元指数上涨 0.38% ,报 104.351 点。

在周四的下跌之前,Kraken 的分析师注意到比特币图表上出现了看涨背离,暗示 BTC 可能很快就会挑战其历史高点。

这种分析是否长期成立还有待观察,因为周四的抛售导致比特币价格回落至 50 天和 200 天 EMA 以下(如上图所示)。Kraken 分析师表示:「BTC 似乎有望测试之前的历史高点 (ATH) 73, 666 美元。尽管它在 7 月初短暂跌破 200 天指数移动平均线 (EMA) 和 56, 378 美元的低点,但并没有后续走势。BTC 成功收复 200 日均线,在相对强弱指数 (RSI) 上形成看涨背离。从那时起,BTC 已经收复了 21 日和 50 日均线,表明看涨态势明显。」

尽管周四出现抛售,但业内分析师一致认为,在要求将比特币列为类似黄金的战略储备资产的呼声中,加密货币市场的前景正在改善。

Swan Bitcoin 董事总经理 John Haar 表示:「黄金和比特币都是供应量有限的货币资产。因此,它们对更广泛的宏观经济事件和趋势的反应往往相似。黄金目前的总市值估计约为 13 万亿美元,而比特币目前的市值约为 1.3 万亿美元(约为黄金的 10% ),比特币可以充当黄金的价值存储,还有一个额外的好处,那就是比特币非常适合支付(也称为交换媒介)。」

Haar 表示:「我们认为,黄金在未来几年可能会逐渐升值,因为我们将继续经历这样的环境:法定货币随着时间的推移贬值 / 购买力下降,而外国实体希望尽可能摆脱对美元的依赖,我们认为,未来几年,比特币的价格升值潜力大于黄金。我们预计,未来 5-10 年,黄金和比特币的市值将持平。」

04

宏观分析

中金:目前风险资产调整不是衰退交易

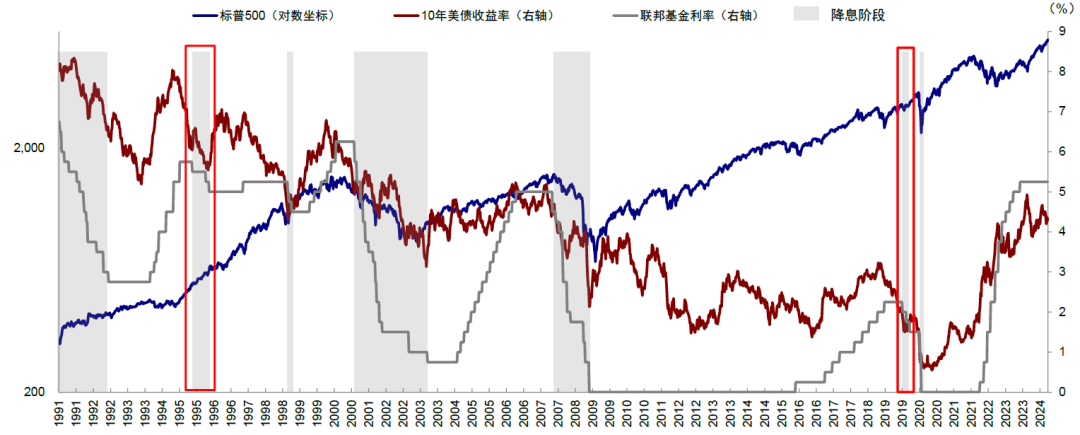

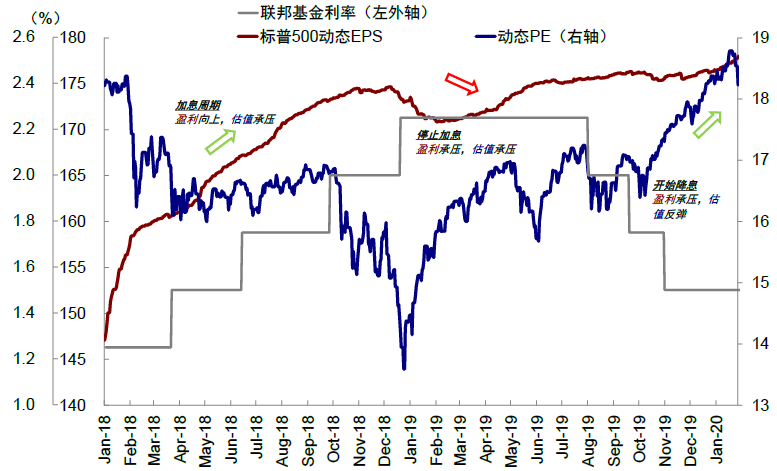

1. 本轮降息周期的“特殊性”:非衰退式的降息;降息不需要降很多,资产反应也会前置

不加区分宏观环境的历史经验对比不仅没有意义、还会造成误导。降息节奏更多由经济周期决定,而非反过来决定经济周期,否则就成了本末倒置。经济衰退是降息的充分但非必要条件,美联储也可以在经济尚未衰退时“预防式”降息,比如当前,又或者1995年和2019年周期。诚然,当前美国经济处于放缓阶段,也是美联储能且需要降息的原因。但放缓不能简单地等同于“衰退”,否则会导致对风险资产的过度悲观和对避险资产的过度乐观,要区分下滑程度,以及是否能很快被货币宽松解决。造成经济衰退的压力一般来自:1)意外的信用事件冲击;2)持续的高于投资回报率的融资成本对信用周期的挤压,这两点我们都没有看到,因此并不存在明显衰退的基础和信号。

图表:经济不是衰退,降息也不是衰退式降息

因此,这也决定了本轮降息周期的“特殊性”,并非衰退式的降息,可以降息但不需要降很多,因此我们认为资产的反应也会前置:1)背景:经济并未衰退,无论是二季度GDP数据还是6月PCE数据都说明了经济的韧性。因此降息也不是衰退式降息。2)原因:也正因为经济依然有韧性,因此市场越不预期降息,降息空间才越大。反之若市场过早交易大幅降息,放松金融条件,反而容易造成经济和通胀反弹,压缩后续降息空间。3)时间:软着陆的预防式降息需要“借口”,即通胀处于下行通道,我们测算在三季度。4)次数:降息开启也不意味着持续大幅的降息,我们测算100bp左右即可解决问题。

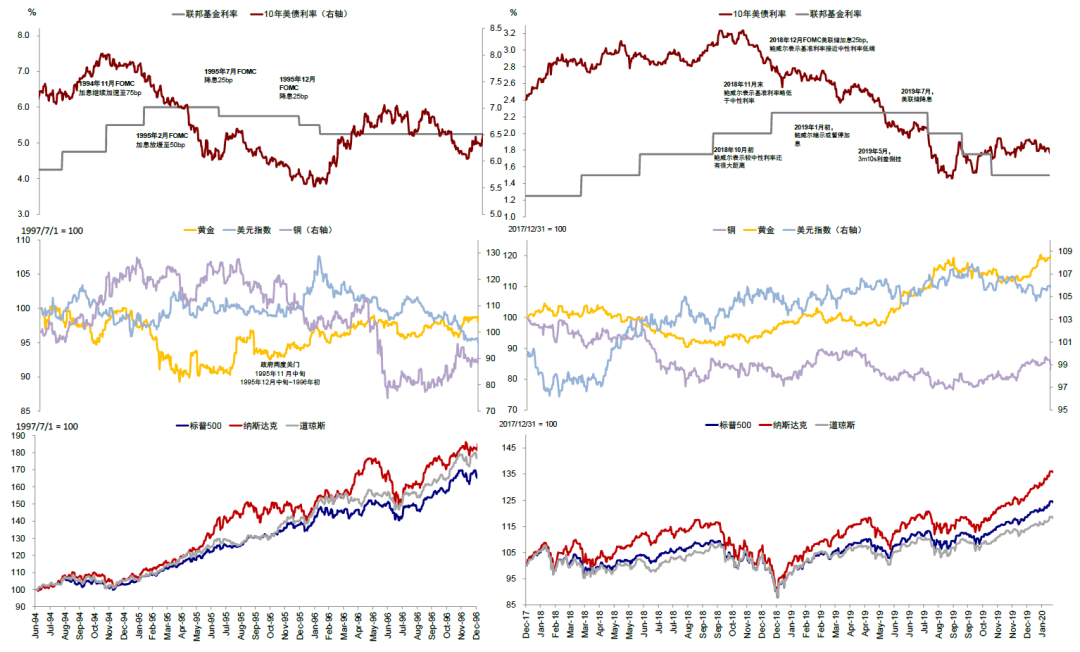

正是由于以上特殊性,相比历次降息都是类似影响路径,此次差异主要体现在节奏上,可能更快且前置,不理解这一点可能会在交易上“做反”。软着陆预防式降息意味着这种切换相比其他降息周期可能发生的更早,这也是我们强调“宽松已过半场”的原因。历史可比阶段如1995和2019年的三次共75bp降息,降息后美债利率、通胀均有所反弹,占优资产再度转向美股和大宗商品。

图表:历史可比阶段如1995和2019年的三次共75bp降息

2. 近期市场在交易什么:并非衰退交易,风险资产跌和避险资产不涨有助于9月降息开启

降息前海外资产波动加大,尤其是美股整体走弱,也有部分投资者担心是否有衰退风险。我们并不完全认同当前是“衰退交易”的判断,否则也无法解释黄金和美债的走势,及利率曲线陡峭化的变化(《当前美股在交易衰退吗?》)。降息前增长放缓和风险资产回调是自然现象,以2019年为例,同样是经济软着陆的背景,美股盈利和估值也经历了加息周期中盈利向上,估值承压;停止加息时,估值依然承压,且盈利也承压;开始降息后,估值率先修复,盈利依然承压的三段过程。盈利放缓的背景下,美股在2019年5月降息前以及2019年7月第一次降息时分别出现幅度6.8%和6.1%的回调。

图表:7月24日,黄金、铜和美债伴随美股共同下跌,并非典型“衰退交易”

图表:降息前企业盈利出现压力本是较为正常的现象

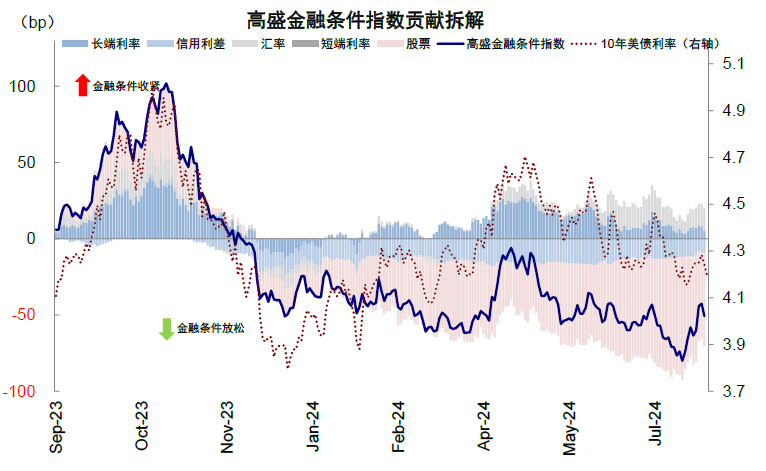

相比短期回调更重要的是,近期风险资产普跌,避险资产也没有大涨,都造成了金融条件和财富效应的收紧,这反而有利于美联储降息的落地。近期波动使得金融条件指数从7月16日的低点98.9升至99.3,为6月10日以来新高。金融条件收紧有助于抑制需求和通胀,风险资产波动也对抑制财富效应有一定帮助,这反而有助于促成9月美联储降息的落地。年初正是因为过度交易降息导致美联储反而推后降息,正所谓“越不预期降息才越能降息”。

图表:金融条件指数从7月16日的低点98.9升至99.3,为6月10日以来新高

3. 未来如何交易降息?宽松已过半场;降息兑现前“分母资产”依然受益,但且战且退;兑现后转向分子受益资产

本轮降息周期的特点是,美国增长放缓但不至于衰退,因此降息周期和幅度都不会很大,且降息几次后基本面可能逐渐修复。正是这个原因,那些单纯依靠降息的分母交易(如美债、黄金、罗素2000和港股生物科技代表的小盘股)依然有空间,但不能过度外推,降息兑现的时候反而是这类交易应该“且战且退”的时候。相反,定价更偏分子端的风险资产,降息前受基本面放缓影响本身就容易走弱,但回调也提供了更好的介入机会,况且也将受益于降息后分母端的改善。

05

研报精选

@Thor Hartvigsen:探索稳定币的高收益策略

随着新代币以更温和但可能更现实的估值推出,围绕空投耕作的兴奋逐渐减弱。因此,例如在 Pendle 或各种借贷市场上,通过稳定币获得 40% 以上的年化收益率已不再可能。作为一名个人比较保守的投资者,我更喜欢将部分投资组合保持在稳定币中,上周我在 X 上询问了市场上最好的稳定币农场。我收到了超过 150 条回复,以及多个团队的联系,他们解释了可以通过他们的产品获得的高收益。

在过去的一周里,研究了这些不同的策略后,本报告试图呈现稳定币(以及结构化稳定币类产品)的最佳收益地点。

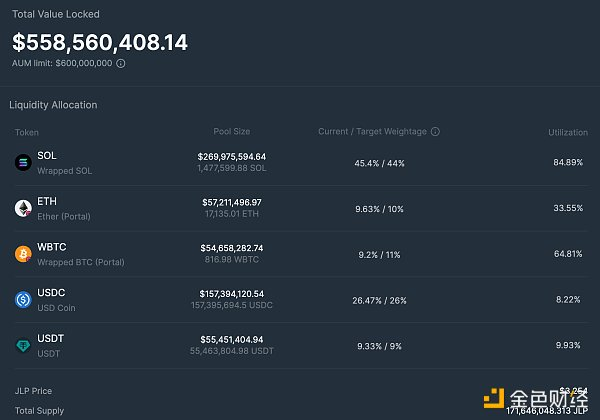

1.JLP

JLP 不是稳定币。实际上根本不是。它是一种结构化产品,与 GMX 的 GLP 相似,后者在 2022/23 年非常受欢迎。然而,在我研究的众多策略中,JLP 最为突出,需要进行更深入的分析。

JLP 是 Solana 上 Jupiter 交易所推出的结构化产品。除其他外,Jupiter 提供 BTC、ETH 和 SOL 的永续期货交易,杠杆高达 100 倍,而 JLP 则充当这些交易者的流动性和交易对手。JLP 由一篮子资产组成,如下所示。

JLP 组成

每购买 1 美元的 JLP,您实际上购买的是:

$0.454 SOL

$0.0963 ETH

$0.092 比特币

$0.2647 美元

$0.0933 美元

因此,JLP 的价格首先取决于基础资产的价格。如果 BTC、SOL 和 ETH 升值,JLP 也会升值,但升值幅度较小,因为它包含约 35% 的稳定币,反之亦然。更具体地说,JLP 的价格取决于三个因素:

基础资产的价格(BTC、ETH、SOL、USDC 和 USDT)

交易者支付的费用

交易者盈亏

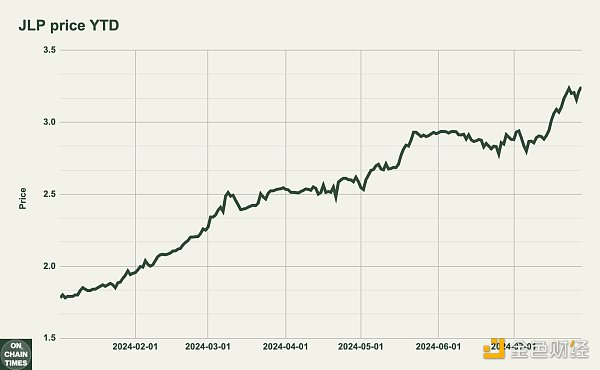

交易员在永续合约上产生的所有费用的 75% 都进入 JLP 金库。这相当于当前费用水平的 50% APY,并通过 JLP 价格升值累积。最后,JLP 充当木星交易员的交易对手。如果交易员盈利,收益将从 JLP 金库支付,如果交易员亏损,损失将添加到金库。下图显示了自今年年初以来 JLP 的价格。

值得注意的是,由于基础资产升值以及交易员收取了大量费用,JLP 仅今年一年就从 1.78 美元上涨至 3.25 美元。这是 61.28% 的涨幅,跌幅非常小,类似于几乎只涨不跌的图表。年初至今 61.28% 的投资回报率相当于 106.5% 的年回报率,远远超过任何类型的稳定币产品。然而,将其与稳定币策略进行比较有点不诚实,因为 JLP 仅包含 35% 的稳定币成分。持有 JLP 而不是使用稳定币进行耕作需要承担更多风险(例如,交易员的 PnL 敞口)和基础资产的波动性。

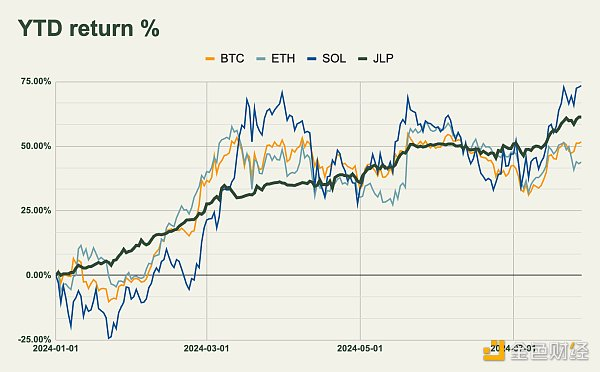

但是 JLP 与 BTC、ETH 和 SOL 相比表现如何呢?如下图所示,今年迄今为止,JLP 的表现优于 BTC 和 ETH,但不如 SOL。

但是,JLP 是否比直接做多 SOL 更安全呢?为了进一步分析,我们可以将 JLP 的回报与 BTC、ETH 和 SOL 在波动性(风险)调整的基础上进行比较。

通过计算这些资产的年初至今价格表现,减去无风险利率,再除以其波动性,我们得到了一个风险调整后的回报指标,即夏普比率(波动性调整后的回报)。这个数字越高,投资就越好。如表所示,与仅持有 BTC、ETH 或 SOL 相比,JLP 的投资波动性要小得多,因此年初至今在波动性调整的基础上表现明显优异。请注意,过去的表现并不能代表未来的表现,但这仍然很有趣。

然而,波动性调整后的收益与风险调整后的收益并不相同,因为 JLP 包含的风险向量不仅仅是波动性。持有 JLP 时,您会面临智能合约风险,如果交易者获利颇丰(部分耗尽 JLP 资金),价格也可能受到负面影响。由于 Jupiter 上没有长尾资产可供交易,因此价格操纵的风险很小,而且像 AVAX 那样的事件发生的可能性很小,当时 GLP 被部分耗尽。

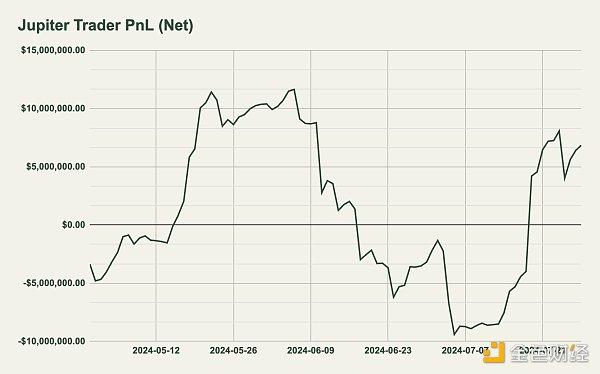

尽管如此,我们可以检查 Jupiter 上交易员的总体表现,以尝试量化 JLP 交易对手风险。下图显示了过去三个月 Jupiter 净交易员的盈亏情况。

值得注意的是,交易员在过去三个月中一直保持净盈利,累计收益为 685 万美元。这实际上意味着 JLP 金库中的 685 万美元已支付给交易员,对其业绩产生了负面影响。尽管如此,由于交易员同时支付的高额费用,JLP 的表现仍然强劲。

2. Syrup

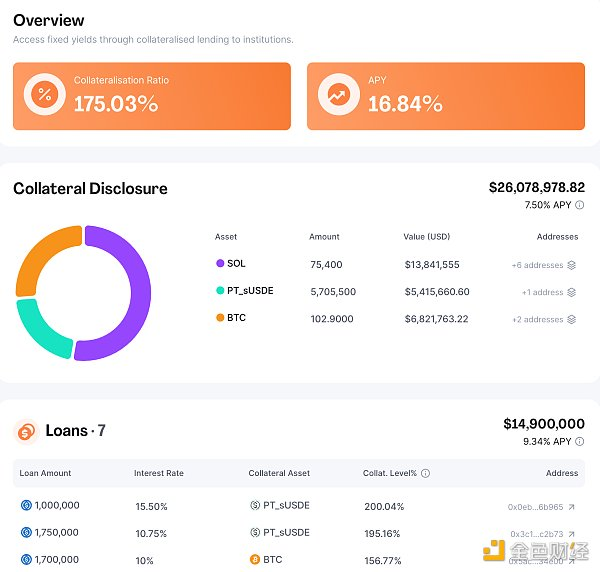

Syrup 是一种建立在 Maple Finance RWA 借贷市场之上的协议。在 Syrup 上,存款人可以通过向机构提供超额抵押贷款,以透明的方式获得 TradFi 收益。Syrup 上的 USDC 存款人可获得 16-20% 的年化收益,这些收益由机构借款人支付。

目前,用户存入的 TVL(USDC)为 4150 万美元,这些资金被借给机构。这些机构已投入 2600 万美元的抵押品(SOL、PT-sUSDe 和 BTC),并已借入 1490 万美元。提供给 USDC 贷方的收益来自机构抵押品的收益率(7.5% APY)和 USDC 借款利率(9.34% APY)。所有这些都可以在下图中看到。

Syrup 财务

除此之外,Syrup 还为贷款人提供「点数」,据传其将于今年晚些时候推出代币。锁定 USDC 可使获得的点数倍增,但风险也会增加。

3. 额外收益

PYUSD

PYUSD 是 Paypal 发行的稳定币,其供应量已增长至 6 亿多。Paypal 目前正在向 Kamino Finance 上的 PYUSD 存款人提供大量奖励。收益率约为 20% APY。

Morpho

Morpho 是一个去中心化且无需许可的借贷市场,拥有所谓的「策展人」 ,他们能够推动市场和战略的发展。Gauntlet 和 Steakhouse 等策展人市场上的 USDC 贷款人获得了相当丰厚的收益,尤其是考虑到 $MORPHO 奖励时。

Usual

Usual 最近推出了由 RWA 支持的稳定币 USD0 和 USD0++。持有 USD0++ 可获得 RWA 抵押品收益以及「药丸」(积分)。第一个活动最近上线,并将持续 99 天。与 Ethena 一样,Usual 已将其稳定币集成到各种协议中,这提供了多种方式来在空投之前赚取额外积分。请

4. 结论

那么,仅仅通过稳定币挖矿就能让你跑赢市场吗?在一般的市场情况下,可能不会(也许只有在市场大幅下跌的情况下)。但从投资组合的闲置部分获得高收益可以带来巨大的额外回报(同时请记住这些策略存在风险)。

JLP 尤其有趣。虽然它不是稳定币,而是一种结构化产品,但它的表现优于市场,同时波动性较小。如果 SOL 在今年剩余时间内保持强劲,而 JLP 继续收取高额费用,它可能会继续保持强劲表现。