一个项目能否走远,发的币是否有价值,值不值得我们噜空投交互或透过各种方式早期取得代币,和团队的投资人组成有很大的关系,掌握投资机构的动向,也是在这些代币上交易所之前,让我们赚取超额报酬的方式。

如果你常看加密货币相关新闻、快讯,一定常会看到类似这种消息:「区块链OO项目完成XXX万X轮融资,由OOO与OOO领投」。

VX:TTZS6308

这些融资消息到底是什么意思?如何解读?后续适合做什么操作?

什么是融资,完成xx万X轮融资是什么意思?

融资在这里指的是得到投资

完成XX万融资,表示有人投资XX万给该项目,但是不是已经拿到钱?这就不一定,每次投资的方案各自不同,内容细节不一定会公开。

并不是所有融资都会公开宣布,有些会公开金额与投资方,代币私募价格也公开,有些只公开金额或投资方,有些完全不公开,就算没查到融资消息也不表示该项目没人投资。

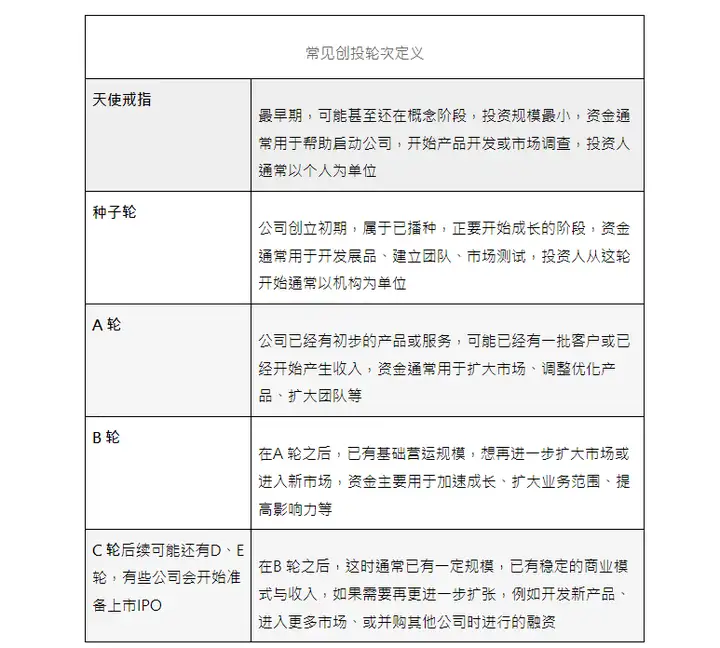

至于消息中的X 轮,较常看到的有种子轮、A 轮、B 轮、C 轮等,这是一种创投领域中针对"被投资公司" 所处阶段的分类,光看融资消息公布的轮次,就大概能判断该项目正发展到哪个阶段。

在B 轮之后,这时通常已有一定规模,已有稳定的商业模式与收入,如果需要再更进一步扩张,例如开发新产品、进入更多市场、或并购其他公司时进行的融资。

投资的资金规模,通常是愈后面的轮次金额愈大,这只限于个案,同项目不同轮次融资,愈后面轮次金额愈大,但不同项目间的金额差异和轮次就不一定有相关。

表格中是比较概括性的定义,实际上会有个别差异,但了解这些之后,未来看到消息报导中的X 轮融资,就能快速知道该项目大概处于怎样的市场阶段,是否已有具体的产品服务。

为什么早期项目要关注融资?

先说结论,主要两个方向:

了解机构资金流向,帮助我们找到潜力赛道

高额融资表示高估值,若有空投机会更有潜在报酬空间

投资新创项目的大多是创投,简称VC,他们手握大笔现金,最重要的任务就是找到下一个有潜力的项目然后尽早投资,期待未来能有高倍数回报。

我们身为加密货币投资者,平时可能还有其他正职工作,不一定有空有能力研究项目,而VC 的工作就是研究,甚至有专业研究团队;虽然不保证VC 投资必定赚钱,但相较一般投资人,他们通常会有更好的项目审查能力,更容易看出该项目是真想开发还是只想吸金骗钱?更能判断团队是否具有足够背景来实现项目愿景。以及因为私募通常伴随一定期限的锁仓期,针对投资者的代币分配常需要锁定1-2 年以上,解锁也不是一次解锁全部,还要再线性解锁1-2 年,这表示VC在投资项目时会更关注长期潜力而非短期报酬。

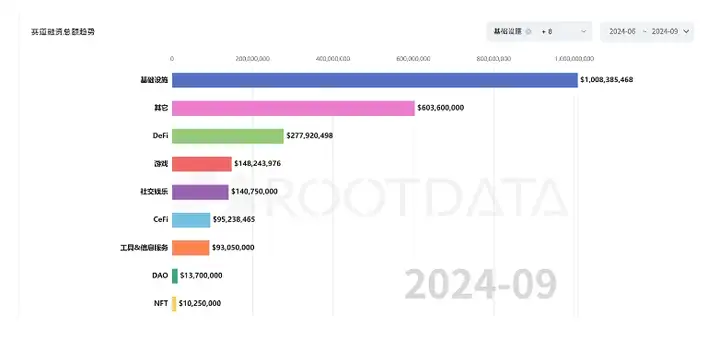

经验上来说,机构提前集中投资的赛道和板块,很有机会就是半年到一年后的热点。下图是最近90天内各赛道的融资分布,可看出基础设施依然是目前投资最大宗,接着如DeFi、游戏、社交等就是我们能开始关注的赛道。

拿到高额融资的项目就值得投资吗?

如上一段所说,VC 理论上有比一般投资者更强的审查和研究能力,他们精挑细选后决定投资大笔金钱的项目,有发展潜力的机率应该较高,那是否表示我们直接跟着投资就是好策略呢?

肯定不是如此,主要差异在于我们是否有参与一级市场投资的管道,小资散户在二级市场进场的成本及资金,与投资机构都无法相比,投资机构往往有比我们更低的成本和更多的资金来打造自身投资组合。

VC投资项目是一级市场,他们或许看到一些潜力所以决定投资,但当该项目的代币在二级市场上开放交易时,有可能价格已经反映了其发展潜力,价格已经很高,已经没有太多利润空间,这也是这一轮牛市最大的问题,无数VC将代币市值推高,代币上交易所时已经是短期高点。

高额融资意味着该项目估值不低,VC们也需要有利润空间,等到在二级市场上市时,代币很可能直接从更高的市值开盘,简单说就是一上市即高价,对只能参与二级市场的一般投资人来说,其实更难获利。

根据上一段的逻辑,拿到高额融资的项目理论上是相对优质的项目,但因为参与市场的管道受限,导致一般投资人面对这些项目时更难获利,这里的关键在于是否有参与一级市场的机会,能用更低的成本取得该项目代币。

虽然这些私募不一定会对一般人开放,我们很难有跟VC一样早期购买的机会,但如果有机会的话是不容错过的。

如果没有参与一级市场的管道,得到高额融资的项目不一定是好的投资标的。如果有空投机会,得到高额融资的项目可能有更好的潜在获利,更值得参与。

这都是机率高低差异,不是绝对,参与前务必评估并适量参与。