联准会于19日宣布九月降息一码,正式开启了大降息时代,一度带领比特币冲破63000美元,在美国股市也引起了小幅度的反弹,但现今却引发华尔街的人士的担忧,有些人认为这只是短期市场对预期性正确的回弹,并不代表未来的经济状况十分良好。

按照最新的点阵图显示,今年还有两次降息空间,但摩根大通分析就表示,若是就业数据不理想,联准会可能会在11月直接宣布再降息两码,而不是分别在11月、12月分别降息一码,这代表经济可能出现衰退迹象,势必等加快降息速度来预防经济崩溃。

而华尔街日报的最新报导更是指出,当前的经济状态非常接近 2008年 雷曼兄弟暴雷前夕,并认为这可能只是个开始。

重演雷曼兄弟?

联准会的决策背后隐藏什么地雷?华尔街日报记者Spencer Jakab就为此专文撰写,分析了当前的时局与过去有什么不同,值得注意的是,通篇都以雷曼兄弟爆发前的 2007 年、2008 年为举例,认为当前开始降息的状态与当时非常类似。

Jakab 提及大降息周期开始时,很可能会出现一种经济假象,即前景一片大好,但实质暗藏汹涌,举例自 2007 年的降息周期,一开始降息后道琼工业指数出现了巨大的涨幅,股市也预期降息将带来巨大的融资能量,道琼工业指数暴涨,创下四年最佳纪录,雷曼兄弟飙涨了 10%,堪称史上最佳的周期,但谁知道这只是祸害的开始。

降息周期的涨跌

当时的市场对于降息后有多乐观?Jakab 提及当时站在浪头上的 Bear Stearns 首席经济学家 David Malpass,也在 2007 年8月 华尔街日报上刊登《别对信贷市场感到恐慌》,并对大众信心喊话,不会有经济崩溃出现,因为金融体系的流动性已经大幅改善:

许多人现在将其与 1998 年信贷市场的冻结不同,全球流动性储备已经满溢,而不是像当年那样空空如也。

尽管这像是事后诸葛,我们都知道当时的金融风暴有多么严重,但当时的大众明显活在梦中,他们不知道要面对的未来竟如此严峻。

在牛市顶峰三周后,到 2008 年 1月泡沫就破裂,巨大的实质衰退让雷曼兄弟无法在短时间去杠杆化,,在一年内就急速破产,成为了美国有史以来最大的破产案,也在那此后,联准会又连续降息6次,最终才降息至2%水位,最后在雷曼兄弟破产后的两个月,联准会还降息至 0%(0~0.25%)。

在零利率的这段期间,标普 500 指数与道琼指数出现了大幅反弹,但在一周内马上又跌回去,在 2009年3月触底之前,又暴跌了近 1/4 。

当前经济的风险

Jakab 在文中也警告了当前许多的隐藏风险,例如信贷与房地产的过度杠杆化、中国令人惊讶的经济疲软、以及美国与世界经济过度依赖人工智慧(AI)的主题炒作、全球各地的政府负债状况在 Covid-19 并未出现明显的改善,从未有经济崩盘前,政府负债如此之高,这将使得全球崩盘时,应对衰退变得更为棘手。

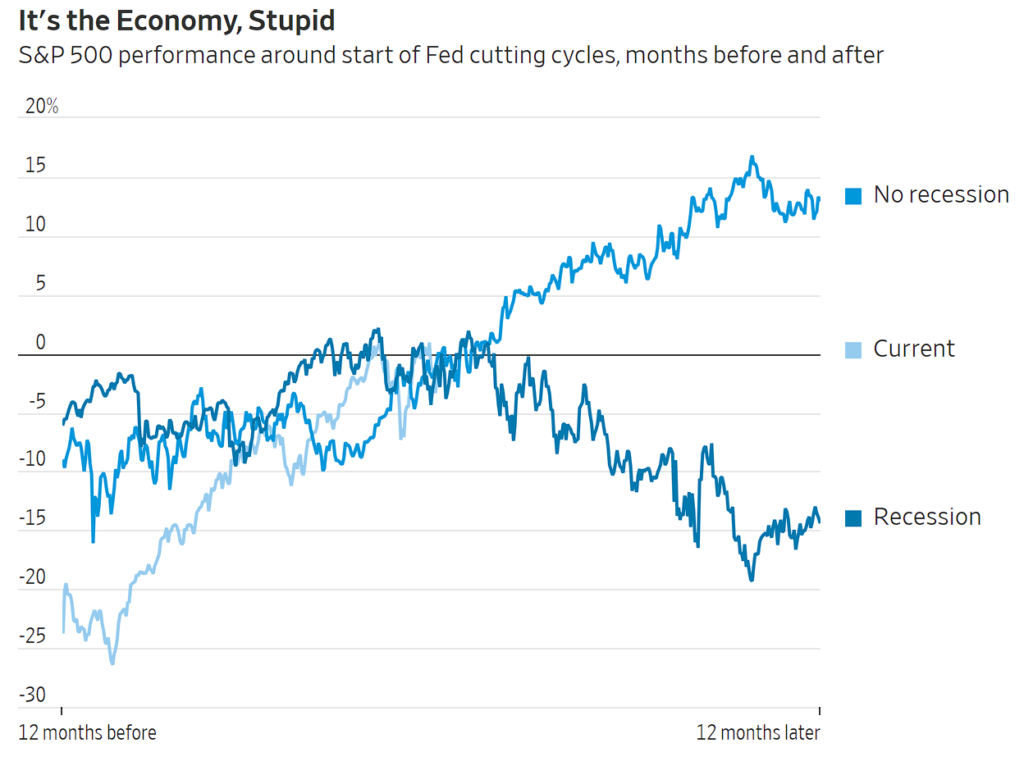

他也引用高盛策略师David Kostin 的研究指出,如果经济在降息前就出现实质衰退,那么无论中间涨跌波动如何,最终标准500指数的中位数路径,就会往下调整 14 %;反之没有衰退的会,则是往上调整 14%。

而利率的波动则是对债券投资者来说非常重要的,另一方面低利率对于公司与消费者来说,降息需要非常长时间才能体现其「机会成本低」所带来的经济效应。

这可能解释为何当前联准会看似鸽派,但实质留了许多保留空间,因为在更多的经济数据出来之前,没有人能知道衰退是否已经发生。