区块链是一个高度依赖「叙事(Narrative)」的产业。通过构建叙事主题,它能引导市场讨论、促进资本集中,并吸引相关团队在同一叙事框架下打造生态,共同谱写完整的故事。

PayFi 的叙事由 Solana 基金会主席 Lily Liu 提出,她在过去的半年内,几乎所有的专题演讲都围绕在 PayFi,并宣示 PayFi 将是 Solana 接下来的唯一焦点,这显示出其极大的决心。

在 Token 2049 期间,由 Solana、Huma 和 Stellar 主办的首届 PayFi Summit 将在新加坡举行,这将成为定义 PayFi 内涵的重要活动。作为 PayFi 和 RWA 的早期实践者,BSOS 过去与国际生态伙伴共同开拓,也因此受邀参与并发表演讲。在 PayFi Summit 的前夕,我很乐意以一线从业者的角度,分享我对 PayFi 叙事的理解。

PayFi 是什么?

PayFi 指的是利用区块链技术,为真实世界的支付场景提供所需的金融服务。

区块链原本就是一种点对点支付系统,能够实现「直接将钱转给对方」的 P2P 支付。然而,现代社会支付行为的背后,往往是更复杂的流程。以信用卡为例,虽然它表面上是一种支付工具,但每笔交易其实隐含了短期融资、代垫付款、跨境汇款等多种金融操作。

另一个例子是贸易支付,货品运输需要时间,无法立即完成交易,因此贸易支付常涉及履约保证(如付款方将资金转至中间机构进行保管)及短期融资等金融行为。

随著交易行为的演变,「支付」在许多情况下更像是多个金融服务的整合。而 PayFi 便是利用区块链的资金流动特性(Money Movement)与可程式设计货币(Programmable Money)优势,为真实世界中复杂的支付流程提供流动性解决方案,从而提升支付的效率并降低成本。

PayFi 关键零元件:支付网路(Payment Network)的抽换

PayFi 无关乎使用者是否使用加密货币支付,而是关乎支付过程中「流动性运作方式」及「其所使用的支付网路」。以下我们用两个案例来说明,一个是 Huma Finance,另一个是 Crypto.com VISA 卡。

传统银行无法提供 7×24 小时即时到帐的跨境汇款服务,这主要是由于其底层支付网路记帐方式的限制。为了实现即时到帐,许多跨境汇款的金融科技公司(Fintech)采取「A 地收款,B 地付款」的方式,这意味著它们需要在全球各地的银行中预留资金部位来支应操作。

可以想像,这种模式对资本要求以及规模扩展套件带来的巨大挑战。

Huma Finance 是一个借贷协议,专为跨境汇款的 Fintech 公司提供短期流动性支援。当 Fintech 公司在 A 地完成收款后,便可以通过 Huma Finance 调动美元稳定币,并立即在 B 地兑换成法币,支付给收款人。

如此一来,Fintech 公司不再需要在全球各地建立庞大的资金储备,Huma Finance 则利用区块链上「指哪到哪」的资金流动能力,灵活地解决短期流动性需求,并从这些短期借贷中收取利息,为链上的流动性提供者(LPs)创造收益。

从实际资料来看,Huma Finance 为 Arf 这家 Fintech 公司提供短期垫资,短短一年多的时间,链上交易量已达 18 亿美元。美元稳定币 USDC 的发行商 Circle 也曾发表专文来介绍这一案例。

Huma Finance 是一个典型的 PayFi 应用,它绕过了传统支付网路的成本与时间限制,实现了整体支付效能跨越式的提升。

另一个对比例子是币圈较为熟知的 Crypto.com 的 VISA 签帐卡。尽管使用者在使用该服务时,感知上是以帐上的加密货币支付,但实际上,交易仍然依赖 VISA 和传统支付网路,支付效率或成本并没有本质上的改善(Crypto.com 会在刷卡时先将加密货币转换为法币,再交由 VISA 用原有的方式接续处理)。因此,我认为这种模式并不在 PayFi 论述的价值范畴内。

供应链收付款场景的 PayFi 应用

另一个有趣的案例是供应链中的收付款场景。供应链天生就存在流动性问题:当卖方将货品交付给买方后,买方通常需要经过加工制造才能将货品再次变现。在这段时间内,买卖双方的流动性实际上都被锁定在货品中。

为了应对这段时间差,供应链中的买卖双方在决定交易条件时,通常会采取「付款期限结合金额」的惯例。「付款期限」决定由谁来承担货品变现前的流动性缺口,而「金额」则隐含了对付款期限时间价值的补贴。无论如何,总有一方得承担短期流动性压力。

ISLE Finance 是一个专为供应链支付场景设计的借贷协议,由 BSOS 及 Outlier Ventures 孵化,并入选 2024 年 BNB Incubation Alliance (BIA)。ISLE Finance 为企业提供全球支付的信用额度,解决供应链交易过程中流动性卡关的问题。

在一笔交易中,若买卖双方选择使用 ISLE Finance 作为支付网路,ISLE Finance 协议就如同一台链上刷卡机,卖方需要上传发票(invoice)到 ISLE Finance 协议,只要买方通过私钥签名,上链表示:资讯正确无误且同意付款,卖方即可收到美元稳定币(当然,金额不能超过买方的链上信用额度)。

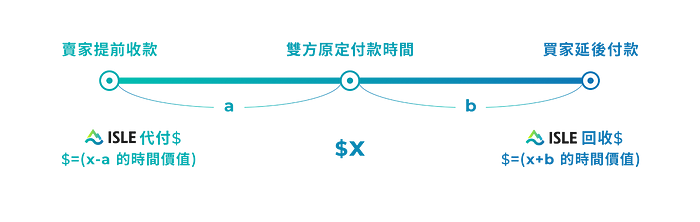

最终,买方需在约定到期日前向 ISLE Finance 偿还这笔稳定币;买方亦可在某范围内,与协议约定一个比原订付款时间更晚的日期。这样,双方针对货币时间价值所付出的成本就能有效分摊,并从 ISLE Finance 注入的流动性中得益,如下图。

ISLE Finance 收付款的时间价值模型

ISLE Finance 收付款的时间价值模型

PayFi 的机会:解决「支付时间差」的交易场景

PayFi 的核心机会不在于提供「投资性借款」的流动性,而是解决「支付时间差」引发的流动性问题。与投资性借款相比,支付借款的特点是周期短、频率高、单笔金额小且风险较低。

这种时间差可能来自银行汇款的处理时间、商品运输时间,或买方在下一笔收入到帐前的资金缺口等等。尽管这些时间差通常仅为数天至数周,但却经常造成使用者极大的痛点。这类流动性需求与全球化支付的交会点,就是 PayFi 发挥作用的最佳契机。

此外,PayFi 的潜力也延伸至未来的 DePIN(Decentralized Physical Infrastructure Networks)生态系统,支援装置之间高频率、小金额、全球化的分润、拆帐、清算与支付等需求。有了 PayFi 的流动性支援,能确保装置间自动交易的持续进行,维持 DePIN 的稳定运作。这是传统金融基础建设无法支撑的服务。

从资产代币化到 PayFi:RWA 叙事的转变

在上一个周期,RWA(Real World Assets)赛道的主要叙事集中在资产代币化(Tokenization)。其中一个成功的案例是 Ondo Finance,其代币化的美国短期国债 ETF 总锁仓量(TVL)突破了六亿美元,成为行业亮点。

然而,资产代币化大多涉及链下资产的管理与法律规范,营运成本巨大,如果没有足够的资产规模,很难发挥显著效益。近期我们观察到,资产代币化的叙事主角已逐渐从草根区块链转移至像 BlackRock 和 Franklin Templeton 这类的大型机构。

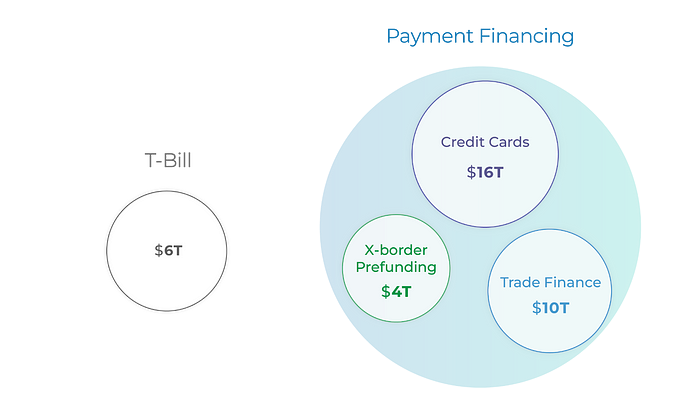

资产代币化的核心理念是将实体资产放到区块链上进行流通;而 PayFi 的愿景则是将区块链的流动性与现实世界的支付行为结合,对于 LPs 来说属于链下的短期债权,因此也被视为 RWA 叙事的一部分,但其潜在规模可能远超美国国债的代币化(如下图)。

根据 CGV Research 今年九月发表的 PayFi 专题研究报告,PayFi 的市场规模甚至有望达到过去 DeFi 市场规模的 20 倍。我们相信 PayFi 将成为这一轮周期中 RWA 的重要叙事。

PayFi 的潜在规模,资料来源 Huma Finance Blog

深耕区块链应用多年,我见证了从业者们最初的理想 — — 「区块链或比特币的点对点支付将取代法币支付体系」的天真与浪漫情怀,到如今 PayFi 叙事强调进入现实支付场景,透过深刻理解真实世界的运作方式与区块链自身优势,务实地与链上链下不同角色相互整合起来,使更多人能够享受到这项科技所带来的好处。

或许多年后回望,今天的想法依然显得过于理想化,但至少,我们正在为未来铺设一条通往可能性的道路。