USDT/USDC 异同比较

USDT 与 USDC 异同

相同之处

都是美金稳定币,价格都锚定美金 1:1

都由中心化机购发行

背后储备资产都以美债为大宗

都公开储备资产数据且定期发布签核报告

都是目前币圈主流且广泛使用的稳定币

相异之处

发行机构不同,USDT 由 Tether 发行,USDC 由 Circle 发行

发行机构的合规程度不同,Circle 主打合规,在许多区域都取得相关许可,Tether 在合规上较为被动,曾遭受政府调查和官司,目前也面临在欧盟地区被下架的风险

市占率不同,USDT 是市占第一稳定币,USDC 第二

普及程度不同,两种稳定币在不同交易所支援的交易对数量有差异

利率不同,毕竟是不同的币,根据市场状况无论是存款或借款利率都不一样

Circle 有旗下投资机构 Circle Ventures,投资组合众多,包含 Aptos、Centrifuge、Maple Finance、LayerZero、Sui、Near、Xion、Hyperlande、Spectral、Term Finance,涵盖 Layer 1、DeFi 协议、基础设施、RWA 等赛道,投资超过 90 个项目

Tether 与老字号加密货币交易所 Bitfinex 的执行长皆为 Jean-Louis van der Velde,因此过去也曾传出许多共享高层、操控市场的丑闻,后续已解决

USDT vs USDC 异同小结:

两种都是知名稳定币,价格都与美金锚定 1:1,背后都有超额真实资产储备,使用上两者没有太大差异,主要差异在于发行公司不同、风险不同、普及程度不同

什么是稳定币?有什么用?

加密货币通常价格波动很大,稳定币则不一样,稳定币的价格稳定,美金稳定币价格锚定美金,总是保持和美金 1:1,使用上几乎可以视为加密货币版本的美金。

稳定币常见问答

Q:为什么要有价格不会涨跌的稳定币?

A:因为价格稳定,就可以用来作为交易媒介、资金停泊、支付等等用途,让交易者不需要每次完成交易都得频繁地将币兑换成法币,也能转换成稳定币保持价值

Q:稳定币如何保持价格稳定?

A:USDT / USDC 都属于中心化稳定币,由中心机构发行并担保,发行的每一块稳定币背后都有足额真实资产支撑,可以拿稳定币向发行机构要求 1:1 赎回,靠著全额担保 + 赎回机制让价格稳定在一美金

USDC / USDT 汇率长期稳定在 1 美元左右,偶尔会有超过 0.3% 左右的溢价,这时候便会有大额用户去套利。

Q:所以稳定币价格绝对稳定没有风险吗?

A:还是有风险,如果市场对担保资产有疑虑,例如认为机构的资产有作假嫌疑,或赎回机制出问题,例如市场疯狂挤兑机构暂停赎回,这些都可能导致价格出现脱钩;但在担保资产与赎回机制都正常运作的情况下,稳定币风险相对低

名词解释脱钩:稳定币价格失去稳定,开始大范围偏离,与标的之间不再维持 1:1

过去 $USDC 曾因美国 Silvergate、矽谷银行接连倒闭,导致 $USDC 面临大量赎回,一度脱钩至最低 0.88 美元的价格,随后回涨。

source:https://afrenb.com/usdc-unanchored/

延伸阅读:

稳定币脱钩怎么办?五招让你赚更多|分析脱钩、投资机会

Q:如果价格不会涨跌,发行机构赚什么?为什么他们愿意发行稳定币?

A:赚手续费 + 储备资产的资金收益 (利息),拿著资产请发行商发行稳定币要付手续费,赎回时也要付手续费,这些真实储备资产会被拿去做其他运用,例如目前最常见就是买美债,一来赚美债利息,同时美债又是流动性最佳的资产,非常适合作为储备担保

延伸阅读:

稳定币是门好生意?USDT 泰达币发行商 Tether 半年赚 52 亿美创新高

USDT 是什么

USDT 由 Tether Limited 公司在 2014 开始发行,是世界上第一个稳定币,目前是市值排名第三大加密货币 (市值超过 1200 亿美金),在七十多条链上都有发行,代币名称 Tether,中文称泰达币,币圈常用简称为 USDT。

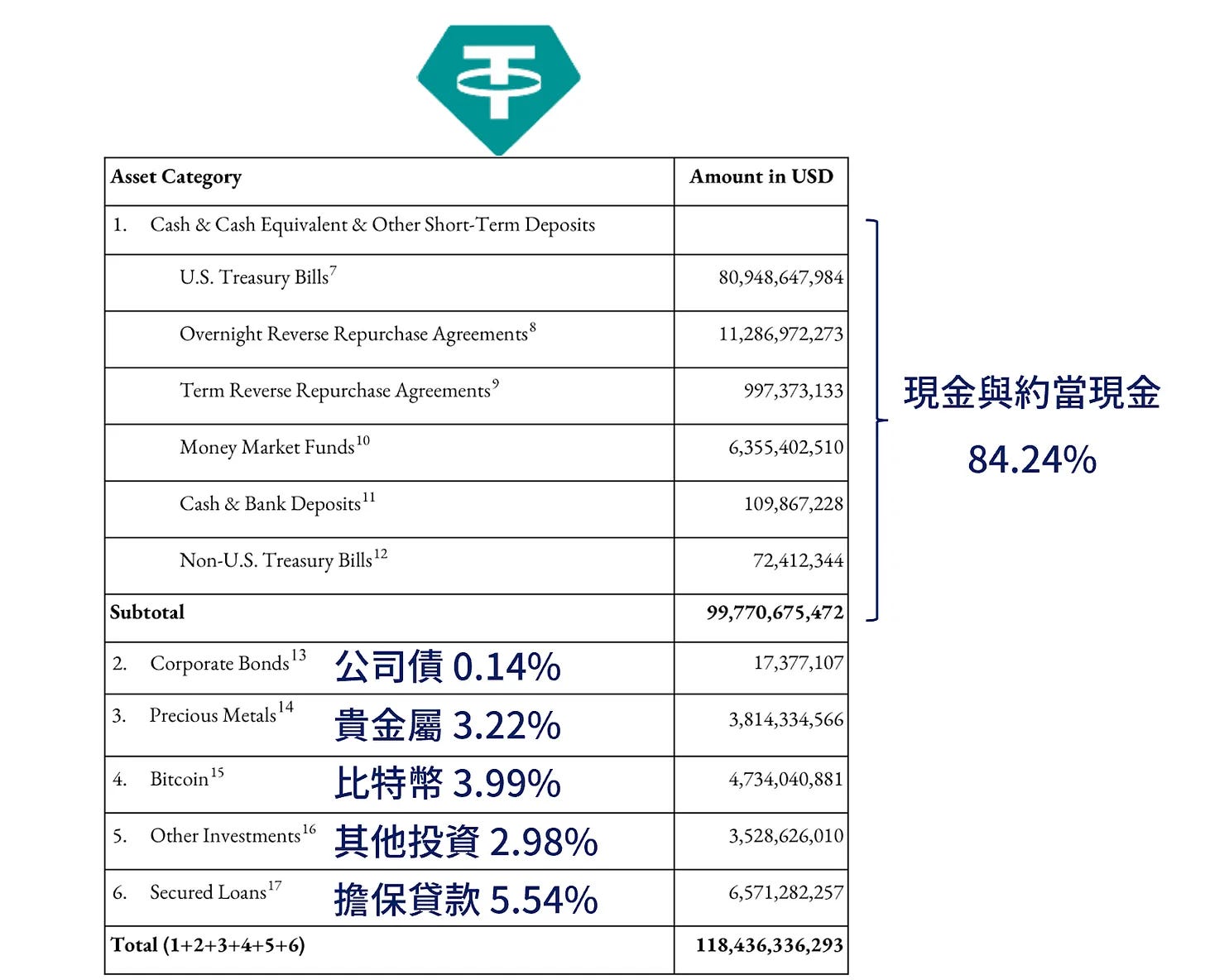

2024 上半年财报中揭露的资产储备组成:

可以在这里查看最新公布的签证报告 (每季更新)。

USDT 资产储备中大部分都由流动性极佳的现金与约当现金组成,其中又以美国国库券为最主要资产,以储备资产的安全性和流动性而言并没有太大风险。

USDT 最主要的风险在于 Tether 并不是一间合规的稳定币发行商,有监管风险,以及公司并未做过全面审计,始终有不够透明的隐忧。

但 USDT 也是币圈历史最悠久的稳定币,经历过数次脱钩风险但都顺利挺过,也曾遭受币圈至今最大规模的挤兑,三天内赎回了超过 200 亿美金,但依然稳定赎回没有发生任何问题。

延伸阅读:

USDT 是什么?如何安全购买 USDT 泰达币?六种诈骗手法、风险解析

USDT 安全吗?币圈最大未爆弹?发行机制|储备现况|风险分析

稳定币是门好生意?USDT 泰达币发行商 Tether 半年赚 52 亿美创新高

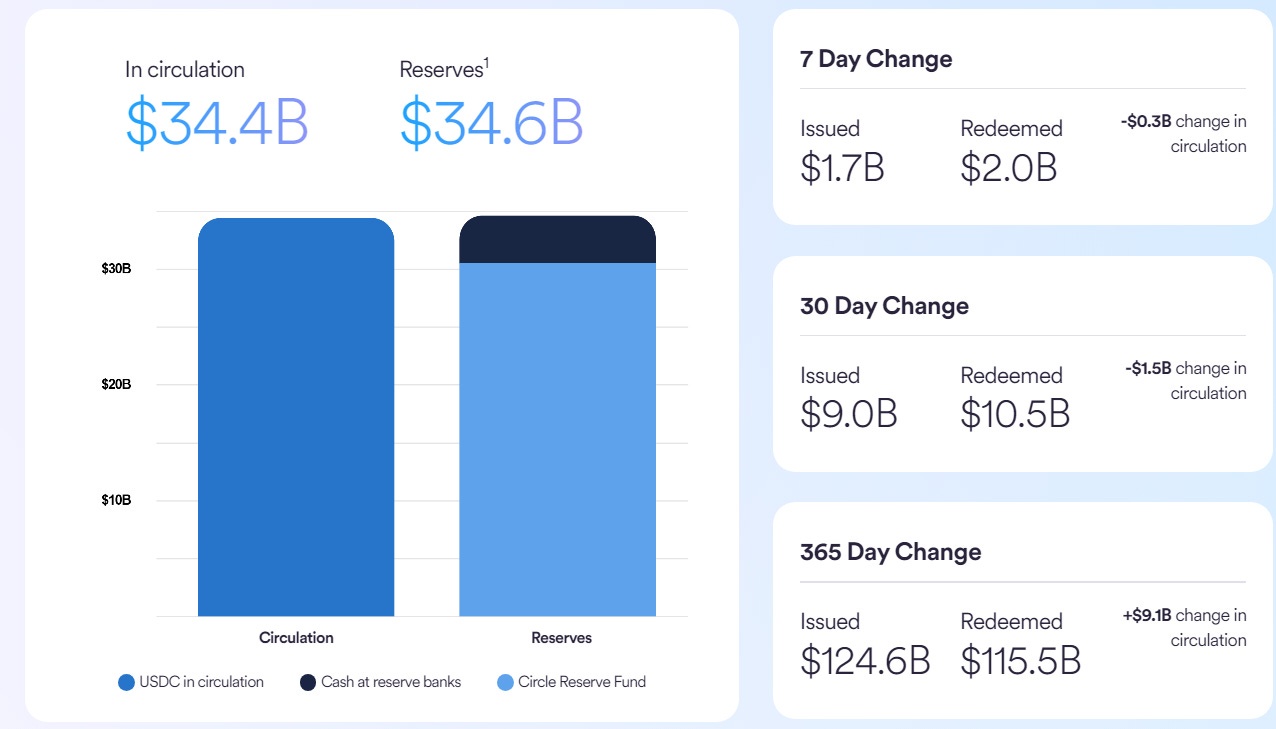

USDC 是什么

USDC 是仅次 USDT 的第二大稳定币,如果说 USDT 是历史最悠久的第一个稳定币,那 USDC 则是第一个 "合规" 稳定币。所谓 "合规" 指的是,USDC 背后发行商 Circle 受政府监管,符合相关规定,资产储备经由四大事务所验证,每月提供储备证明报告。

一些对 USDT 的常见批评,例如不合规、从未做过全面审计、面对监管的不透明等,在 USDC 上都不存在,不过两者都属于中心化稳定币,一样有中心化风险。

在这里查看最新公布的储备报告 (每周更新)

合规是 USDC 最大特色,近期在欧盟开始实施 MiCA 《欧洲加密资产市场监管法案》之后,对在欧盟境内的稳定币发行有了明确规则,Circle 是第一家欧盟合规稳定币发行商。

USDT / USDC 稳定币大比较,有哪些关键差异?

USDT | USDC | |

价格 | 美金稳定币 = 1 USD | 美金稳定币 = 1 USD |

市值 | 胜 1202 亿美金 (CMC) | 346 亿美金 (CMC) |

流通在多少条链上 | 胜 80 条链 (DeFiLlama) | 79 条链 (DeFiLlama) |

交易所中交易对数量 | 胜 币安上有 383 个交易对 | 币安上有 80 个交易对 |

发行商 | Tether | Circle |

发行商是否合规 | 有点灰色,曾面临美国纽约司法部指控,以 1850 万美金和解,也不符合欧盟的 MiCA 法案 | 胜 是 (在多个国家有牌照),是欧洲第一家符合 MiCA 标准的稳定币发行商 |

是否提供储备证明 | 是 | 是 |

是否经过审计 (Audit) | 否 | 胜 是 https://www.sec.gov/Archives/edgar/data/1876042/000110465922056979/tm2124445-8_s4a.htm#tIND1 |

是否足额储备 | 是 | 是 |

储备资产是否具有良好流动性 | 是,主要由美国国库券与逆回购协议组成 | 是,主要由短期美国国债与逆回购协议组成 |

脱钩历史 | 上次较大幅度脱钩在 2017 年,下跌至 0.92 左右 | 上次较大幅度脱钩在 2023 年初,下跌至 0.87 |

相同之处:价格大多时候都稳定、都曾短期脱钩、都提供定期储备报告、都足额储备、储备资产流动性均佳、都在链上有广泛分布

相异之处:USDT 市值更大,在交易所中的交易对更多;USDC 发行商 Circle 持有多个国家的牌照,是合规的稳定币发行商,曾做过审计 (Audit)

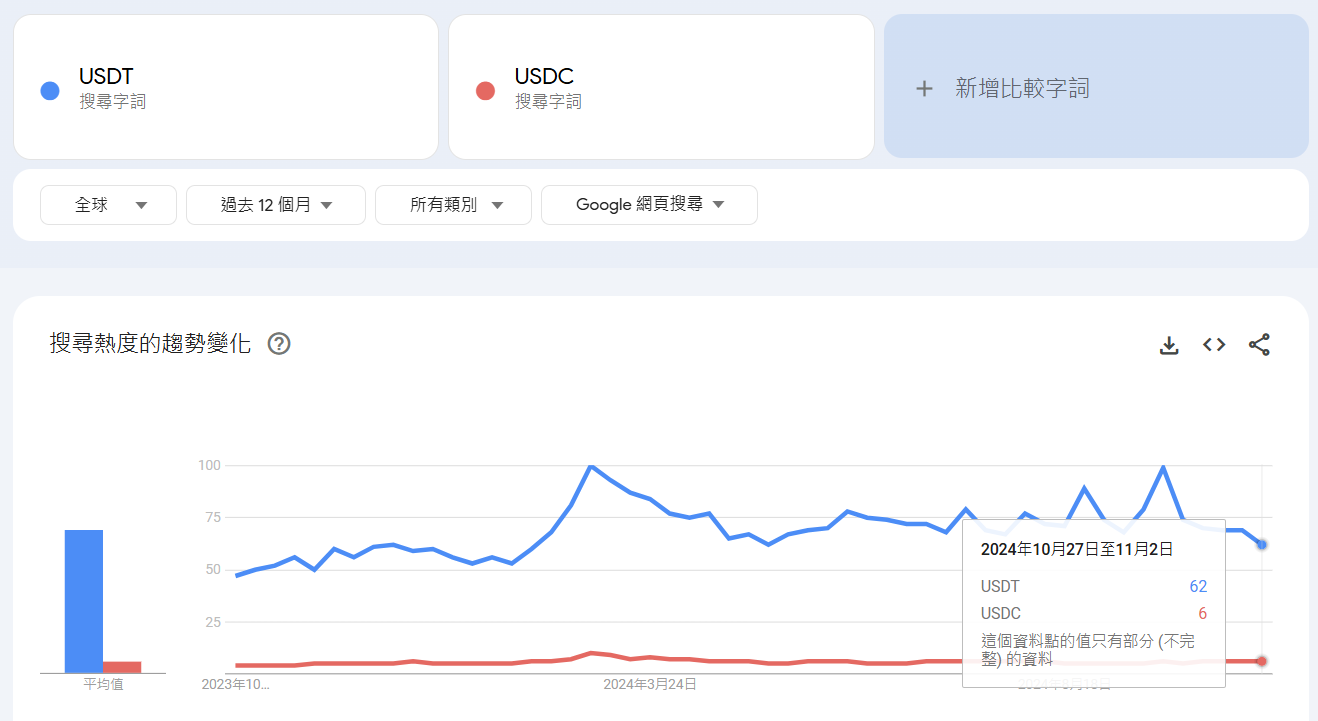

USDT / USDC 知名度差距

以 Google trend 搜寻趋势比较,两者搜寻热度差距超过十倍。

USDT / USDC 优缺点比较与使用建议

USDT

优点:最大最有名、使用场景最多

缺点:诈骗份子使用频率也最高、面对监管有点灰色地带USDC

优点:合规、一般情况下普及度与便利性也已足够

缺点:知名度较低、交易对支援较少

作为交易媒介,用来购买其他加密货币,在交易所中 USDT 支援的交易对更多,交易上更方便。

作为短期资金停泊,没有太大差异,可看当时哪个活期利率更高。

长期持有风险考量,未来发展不确定,以现阶段资讯评估,Circle 是更合规的发行商,也做过审计,面临的监管风险与中心化风险较低。

重点:风险都是相对,绝对风险都不是零,理想状况是分散持有,鸡蛋不全放一个篮子。

还有其他稳定币吗?

稳定币其实非常多,除了 USDT、USDC 这类中心化稳定币 (由中心机构发行),也有由智能合约发行的去中心化稳定币;以及除了锚定美金的稳定币,也有锚定其他法币的稳定币,例如锚定欧元的 EURC 等等。

延伸阅读:

稳定币是什么?介绍 10 种主流稳定币|分析诈骗、脱钩、崩盘风险

稳定币最重要关键在于价格稳定,所以评估稳定币时最重要就是先检视其价格锚定的机制,目前最稳定的方式都是透过储备资产担保发行,于是重点关注资产储备状况与赎回机制。若有疑虑或不太清楚就建议不要使用,或只做为非常短期停泊,长期持有稳定币一定要找更安全更稳定的。

稳定币应用场景

稳定币除了在交易中使用之外,未来的潜力场景:结算与支付

稳定币 + 区块链,能大幅加速跨境结算速度并降低成本,一些支付巨头也开始研究相关赛道,甚至开始推出自己的稳定币,例如 Paypal 推出的 PYUSD:

PayPal 稳定币 PYUSD:最佳用途、购买管道与安全隐忧解析

继 DeFi 后将迎来 PayFi Summer? 什么是未来金融 PayFi,重点项目介绍