撰文:bitsCrunch

近期,BTC 再次突破 7 万美元大关,市场上贪婪指数再次达到 80,而 Meme 币往往是每次牛市冲锋的号角,比如 $GOAT 5 天内价格一度上涨超 1 万倍。通过对当前市场 TOP 25 Meme 币的交易数据分析,我们发现了几个值得关注的市场特征和演变趋势。

Meme 市场特征

持有地址分层

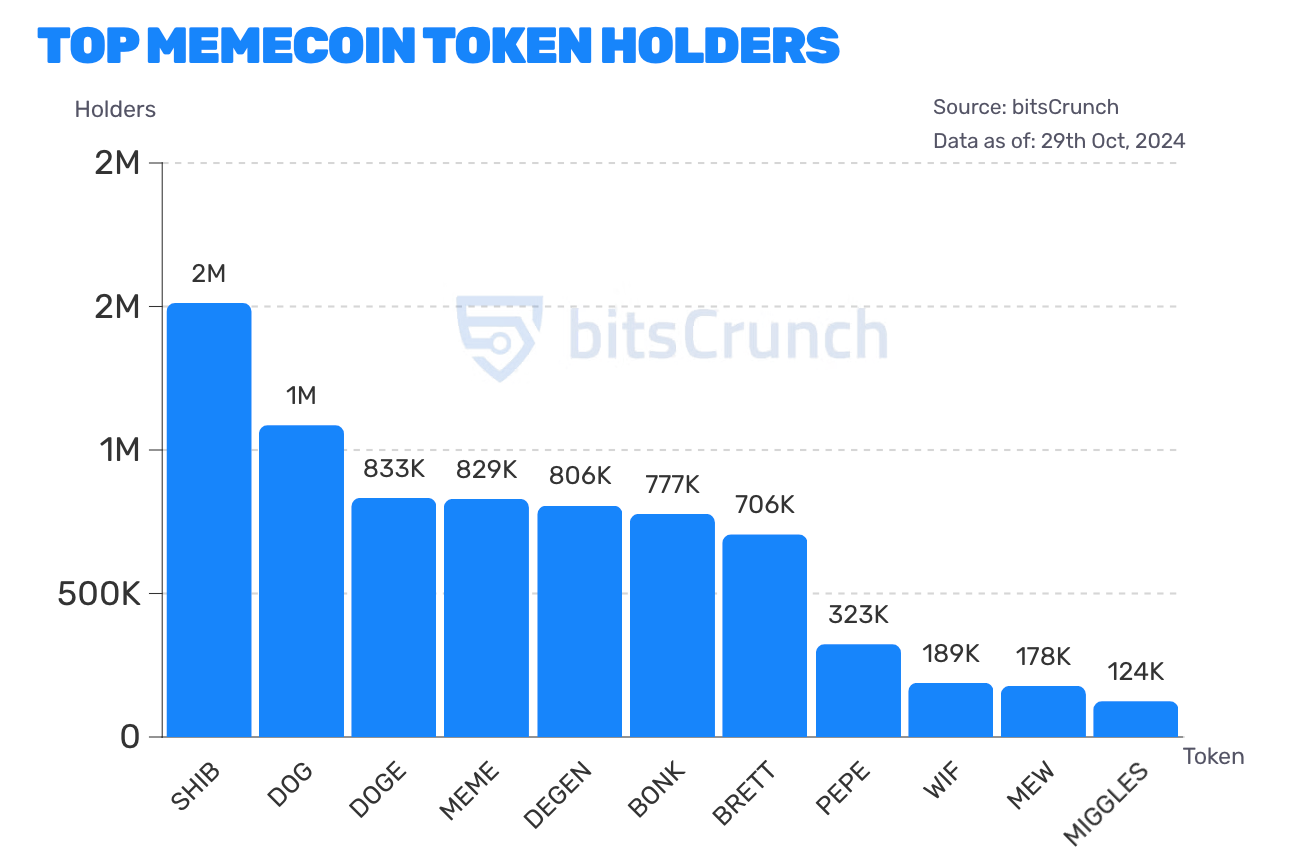

从持有者数量来看,SHIB、DOG、DOGE、MEME 和 DEGEN 的持有人数均超过 80 万地址,其中 SHIB 以 151 万地址独占鳌头,较第二名 DOG 高出约 40 万地址。同时,这几个项目同时也占据了整体市场较高的交易量。

BONK 和 BRETT 的持有地址数在 70 万以上、而 PEPE、WIF 等项目的持有地址数分别是 32 万和 18 万。然而值得注意的是,这两个项目的 30 天增长的持有地址数分别是 3.02% 和 4.86%,增长幅度超过了前面的所有持有人数最多的 Meme 币。

值得注意的是,根据 bitsCrunch 数据,MEW 和 MIGGLES 是剩下唯一两个持有地址在 10 万以上的 Meme 币,而 MIGGLES 近 30 天的增长达到了 26.55%。HIGHER、FLOKI、POPCAT、MOCHI、PONKE、MOODENG、MYRO 等代币组成了 5 万 -10 万持有地址区间的项目,但流动性相对有限。

流动性分层

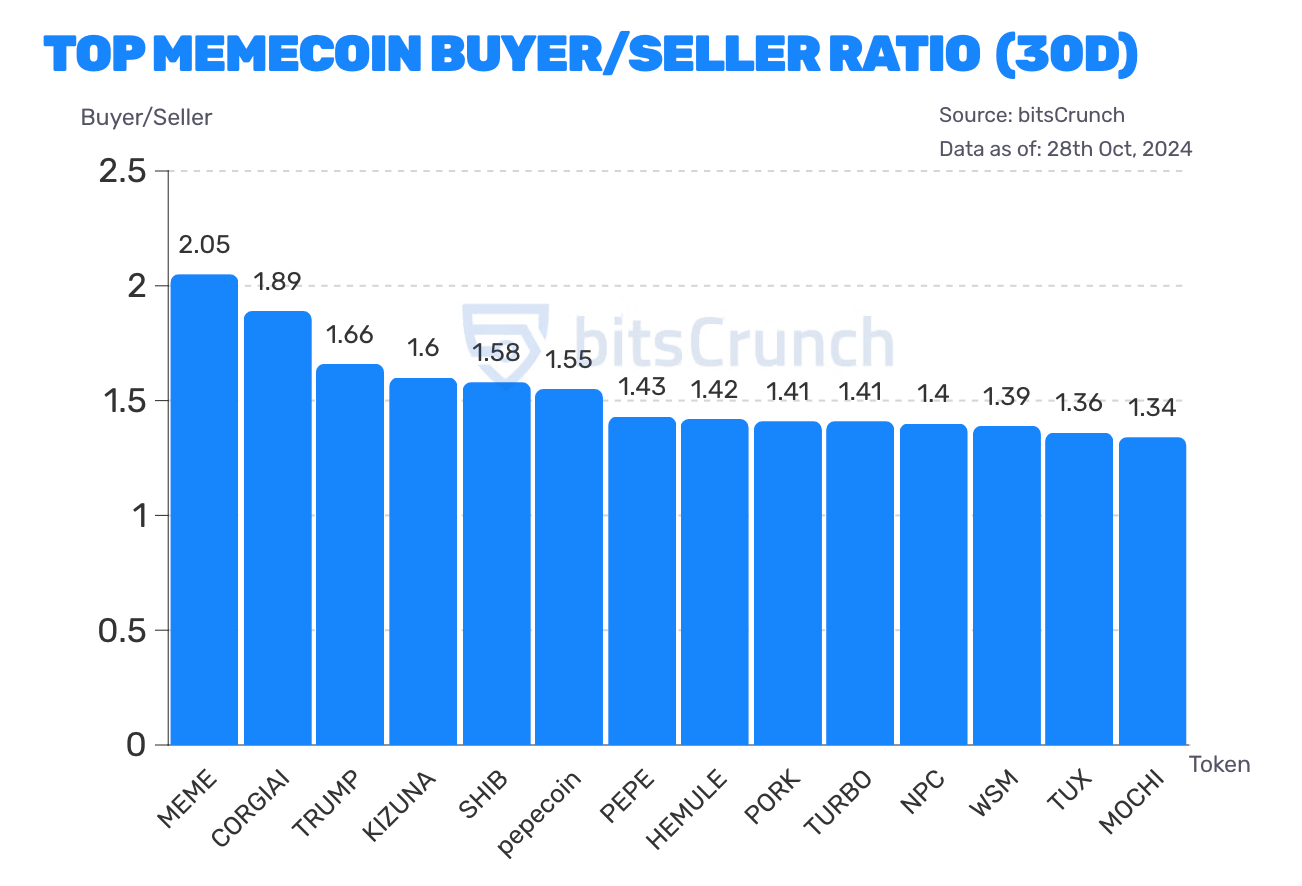

Meme 币价格与社会热点事件呈现出强关联性。根据买卖对比指数,我们发现 TRUMP 的指数为 1.66,价格上涨 15.9%。这与近期美国政治大选事件高度相关。

SHIB 和 WIF 在过去 7 天的交易量最大,分别是\(702 亿\)673 亿,位于榜首,远超过第三和第四名。通过对比交易量和价格波动发现,交易量排名前列的项目(如 SHIB、DOGE)的价格波动相对温和,而交易量较小的项目波动往往更大。

由此可见,大市值的 Meme 币正在逐步获得「价值储存」的属性,投资者对其的持有倾向更强,许多投资者采取了「逢低买入」策略,头部效将进一步加强。而小市值的 Meme 币则更多地承担着投机工具的角色,短期投机性更强。流动性分层将更加明显,这可能导致市场两极分化加剧。

地址和价格变动比率反映了流动性的即时变化。根据 bitsCrunch 数据,HIGHER 和 MOODENG 短期分别出现 2.32% 和 1.98% 的流动性增加,这种异常的流动性涌入往往预示着可能的价格波动。

相反,TURBO 和 PONKE 分别出现 -0.31% 和 -0.13% 的流动性流出,这种缓慢但持续的流动性流出可能暗示市场信心的逐渐减弱。

对于投资者而言,这意味着需要更加谨慎地评估项目的流动性风险,而不是仅仅关注价格涨跌。在这个快速演变的市场中,风险管理的重要性可能超过了对收益的追求。

生态分析框架

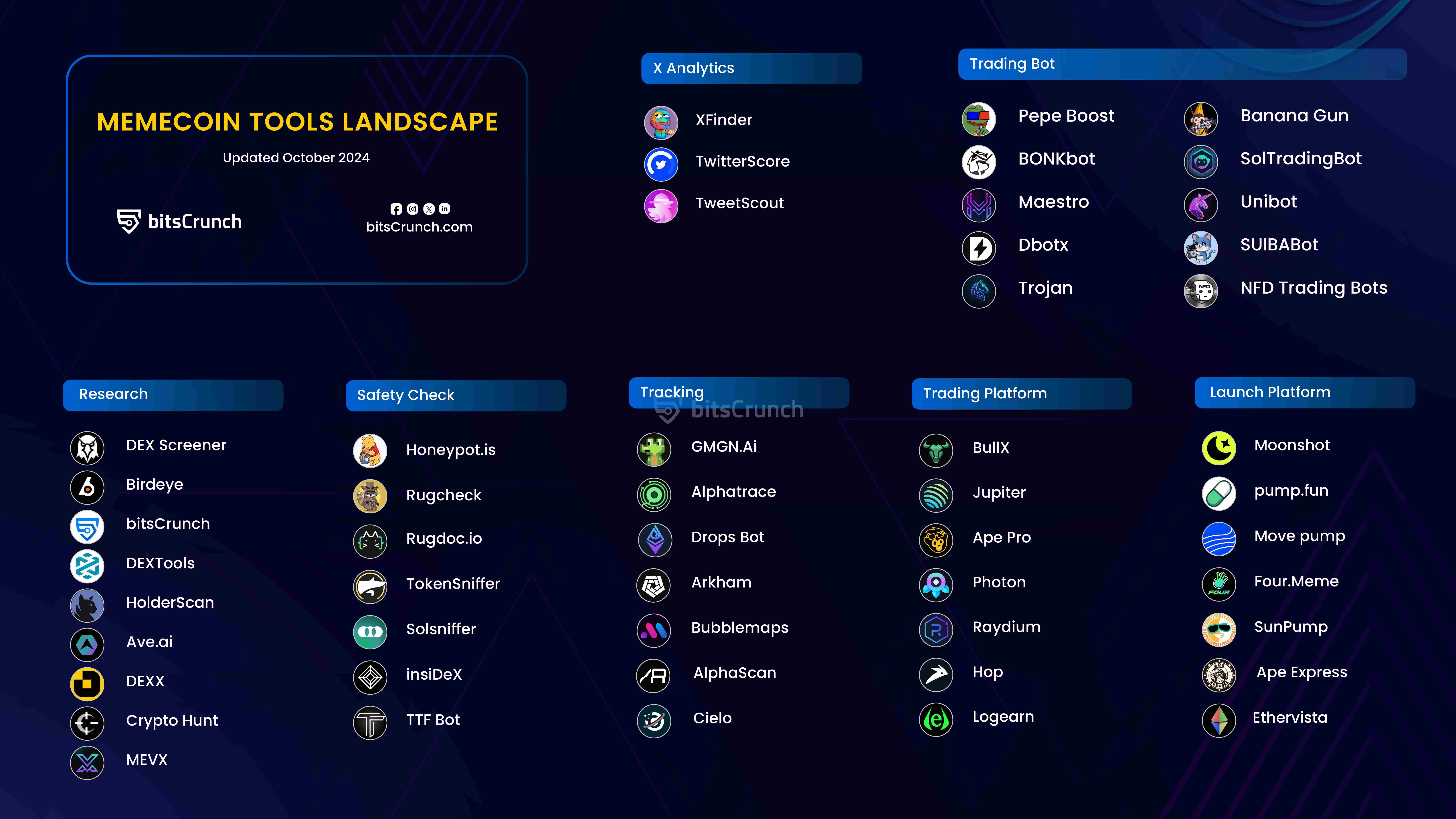

Meme 工具生态全景图呈现了整个行业的五大核心板块:研究工具、安全检查、追踪系统、交易平台和发行平台。

交易安全数据分析

从当前市场数据来看,真实性验证和合约安全性评估已成为投资决策的首要环节。Meme 币交易市场操纵泛滥背后往往隐藏两种可能:一是项目方试图通过制造交易活跃度登上 DEX Screener 的趋势榜单;二是机器人在进行市场操纵。因此,交易前需要识别真实的社区互动。

通过对 Meme 币项目的持币地址的合约分析,发现有几个风险问题,一个是权限集中度过高,二是流动性锁定缺失,三是持币地址大量重合。

具体来说,一个核心地址与多个分散地址有频繁交互。这种模式在一些 24 小时涨幅异常的新兴项目中特别常见,往往预示着集中控盘的风险。其次,需要监测是否有多个大额持仓地址之间存在复杂的资金往来,这可能是由于有一个大型投机集团在背后操作。

因此,对于 Meme 币新手来说,需要着重观察分散持仓度,通常在成熟项目如 SHIB 或 PEPE 中更为常见。但值得注意的是,即便是这类项目,其 TOP100 地址仍然控制着绝大部分的供应量。

社交影响力分析

一般来说,一个成功的 Meme 币项目平均需要得到至少 3-5 个具有 10 万以上粉丝的 KOL 背书。但这个指标正在发生变化。

目前来看,高粉丝量不再是决定性因素。例如,HIGHER 虽然只得到了中等规模 KOL 的支持,但其上涨能力反而更强。这反映出市场正向去 KOL 化转变。KOL 背书的时间分布对项目走势有重要影响。集中在短期内获得多个 KOL 背书的项目,往往表现不如背书分散在不同时期的项目。

关键指标体系

基于对成功案例的统计分析,我们总结出以下关键指标体系:

交易量指标:稳健项目在启动 1 小时内的有机交易量(排除机器人交易)应该达到 500-1000 美元。这个数字低于行业通常认为的 1000-2000 美元门槛,但我们发现较低的初始门槛反而有利于项目的持续发展。

市值门槛:10 万美元是一个关键的心理关口。数据显示,87% 的成功项目都是在突破这一市值后才开始获得实质性增长。但值得注意的是,这个门槛在不同赛道有所差异。例如,AI 主题的 Meme 币往往需要更高的起始市值。

供应量分配:创始团队持仓比例是一个重要指标。统计显示,当创始团队持仓低于 5% 时,项目的存活率显著提高。这可能是因为较低的团队持仓降低了抛压风险,增加了社区信心。

风险预警机制

第一,基础指标监控。实时跟踪交易量、持仓分布、价格波动等基础数据,设置异常波动报警阈值。

第二,链上行为分析。监控大额地址的异动,特别是与已知风险地址的交互。同时追踪流动性池的变化,预警可能的抛售行为。同时建立动态止损系统,根据项目所处的不同发展阶段设置不同的止损比例。

第三,社交信号监测,建立 KOL 库,识别可能的市场操纵信号。特别关注社交媒体上的异常活跃度,关注新公链上的机会,并分散投资组合。

通过基于大量的数据和市场观察,希望为进入 Meme 市场的投资者提供一个综合的市场概览和系统性分析框架。但需要强调的是,本文不构成投资建议,任何框架都需要根据市场变化不断调整和完善。由于 Meme 是一个高风险高回报的市场模式,在进行交易前一定注重风险监控。