作者:0xPain.sui

编译:深潮TechFlow

结论:DeFi 市场正在复苏并保持活跃。

DeFi 发生了什么?

尽管受 Token 价格波动影响,DeFi 的总锁定价值(TVL)目前约为历史最高水平的 60%,但其每日交易量已经恢复到之前的峰值,大约在 50 亿到 150 亿美元之间。这显示出 DeFi 市场的活动正在回暖。

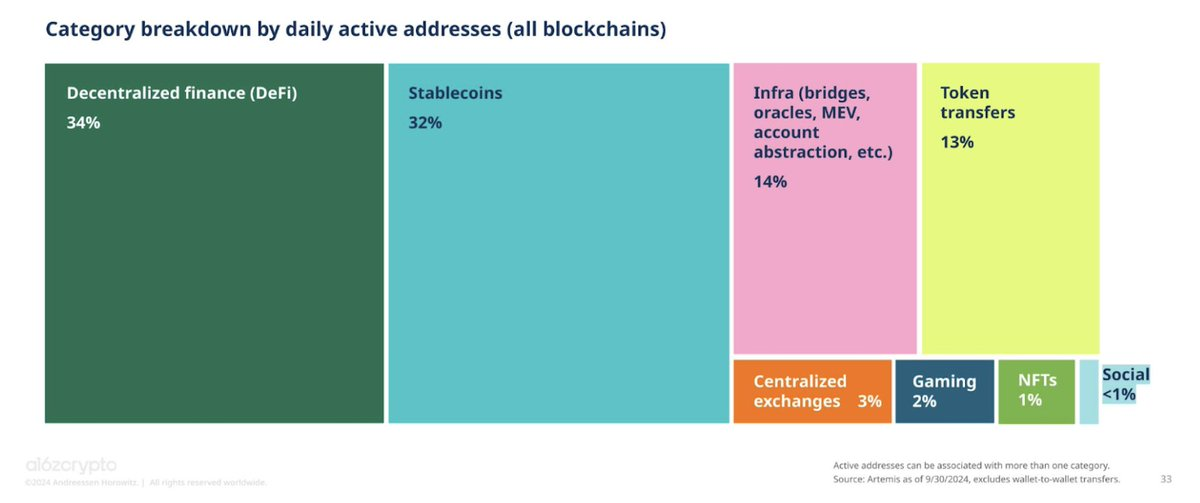

根据每日活跃地址的数据,截至 2024 年 9 月底,DeFi 在整个加密市场中占据了重要地位。需要注意的是,这些数据可能会受到机器人活动的影响。

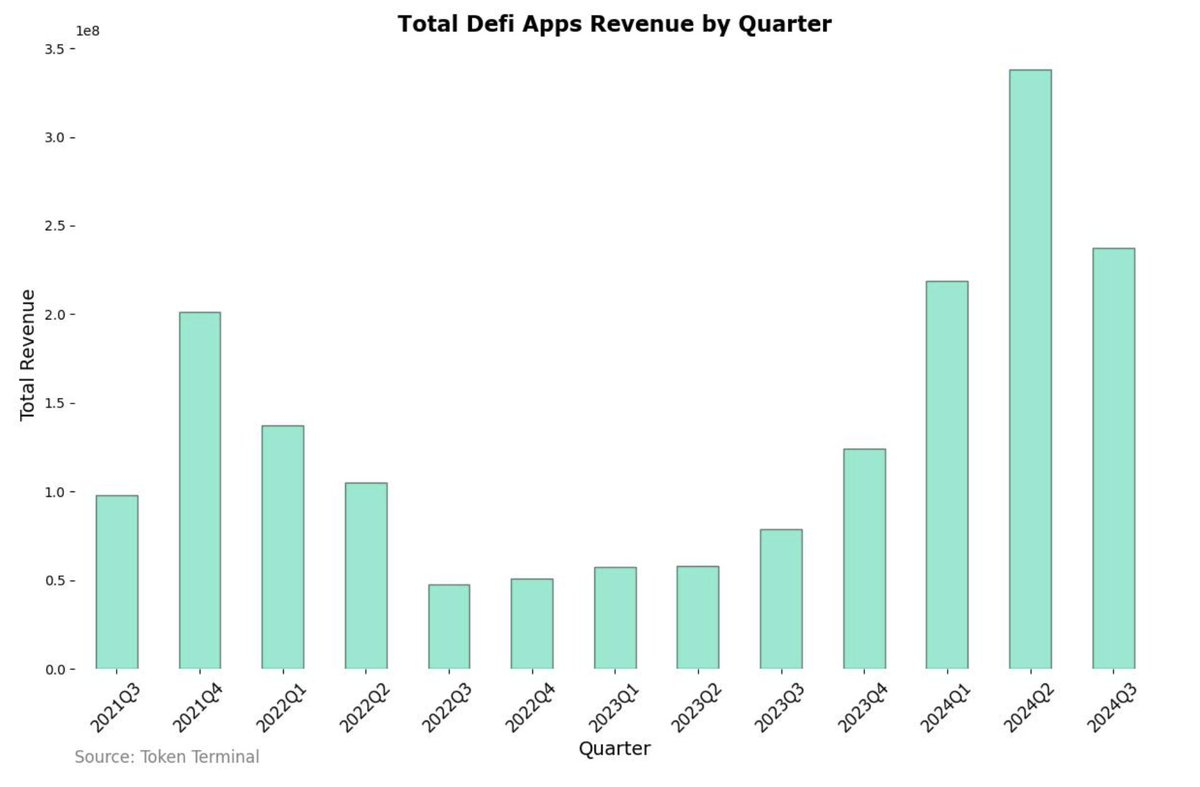

从收入数据来看,DeFi 项目的收益在 2024 年第二季度和第三季度达到了新高,远超 2021 年 DeFi 夏季的水平。

因此,可以得出结论,DeFi 一直是加密市场的重要组成部分。然而,市场的关注点目前正转向其他领域,例如 Meme 币和 AI,导致近期对 DeFi 的关注有所减少。

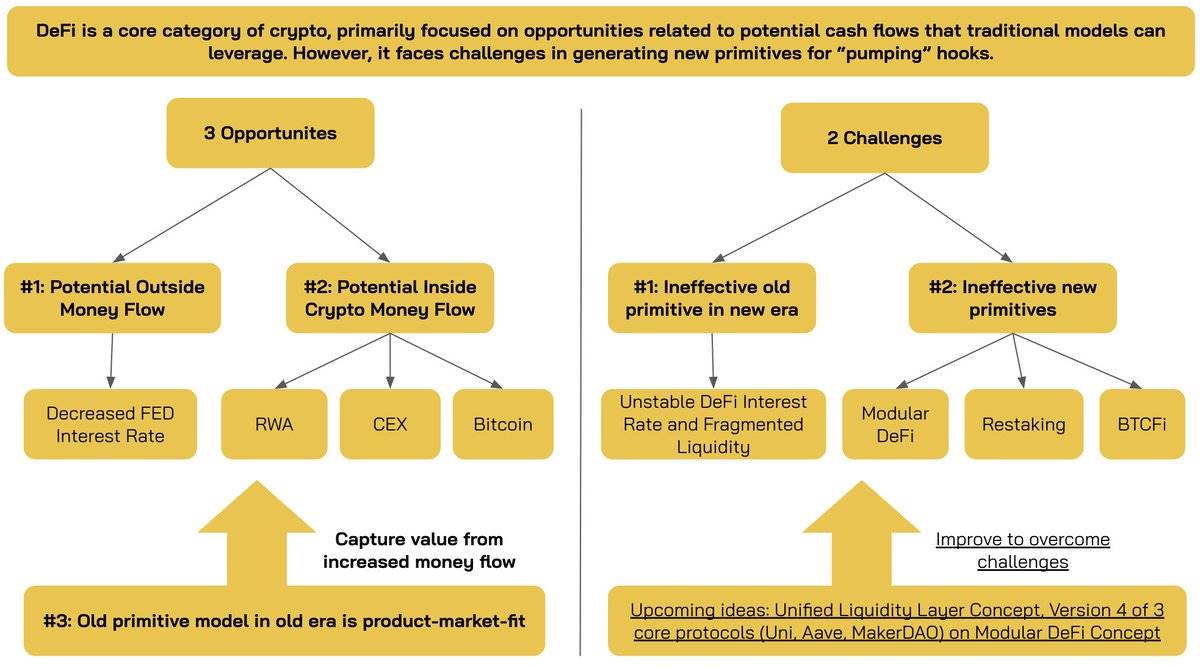

DeFi 潜在爆发的三大机会

1:利率下降

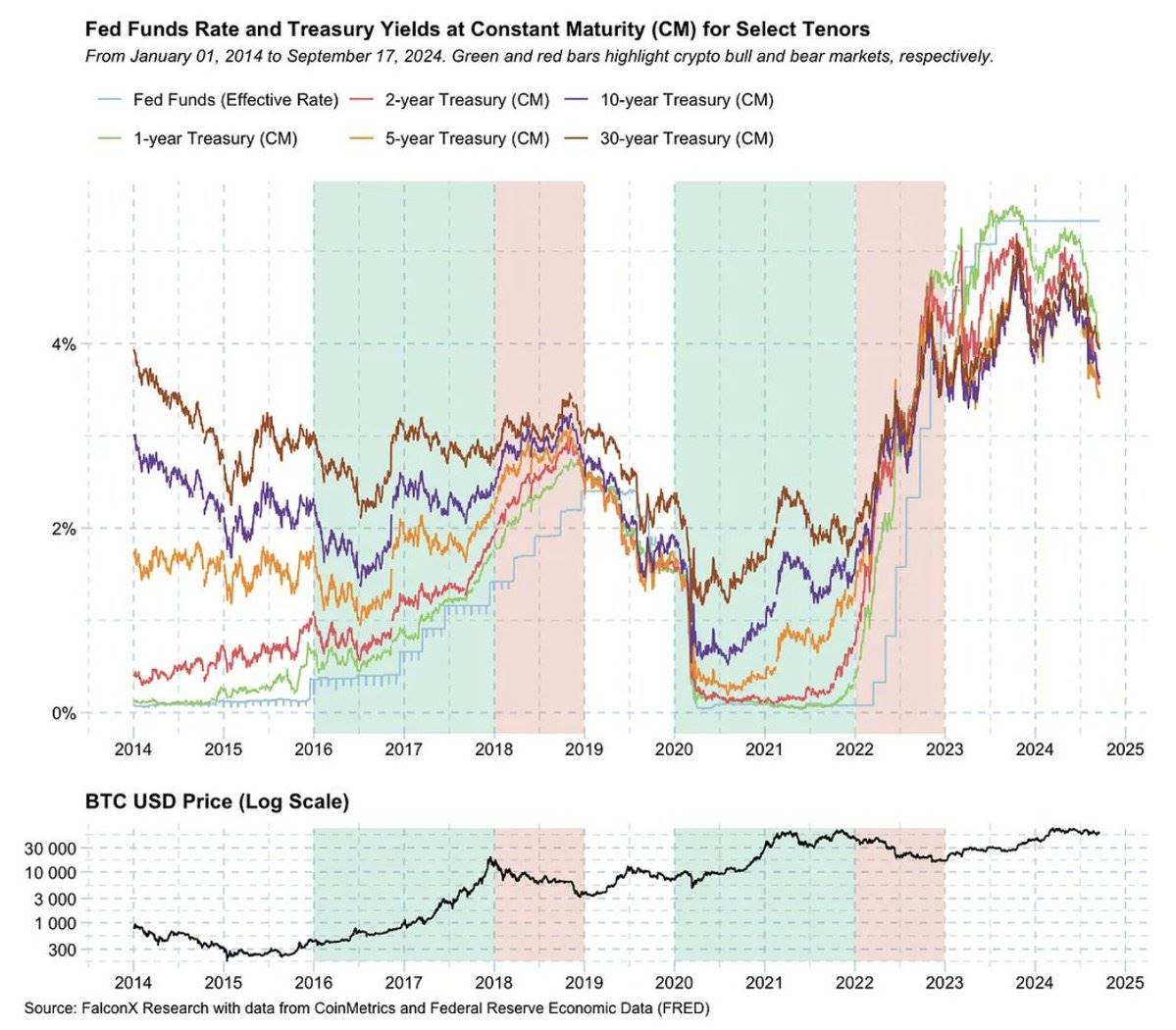

在 2016-2018 和 2020-2022 这两个周期的牛市中,DeFi 迎来了黄金时期,这段时间恰逢美联储大幅降低利率(接近零)。DeFi 因此在两方面受益:

当传统投资工具(如国库券)吸引力下降时,资金通常会流向如 DeFi 等高收益投资。

外部资本的流入会推动对加密 Token 等风险资产的投资,增加持有这些资产时的收益需求。

到 2023 年底,即使在高利率环境下,DeFi 依然保持增长。因此,随着利率的下降,DeFi 有望迎来爆发性增长。

2:来自现实世界资产 (RWA)、中心化交易所 (CEX) 和比特币的资金流入

2.1 RWA

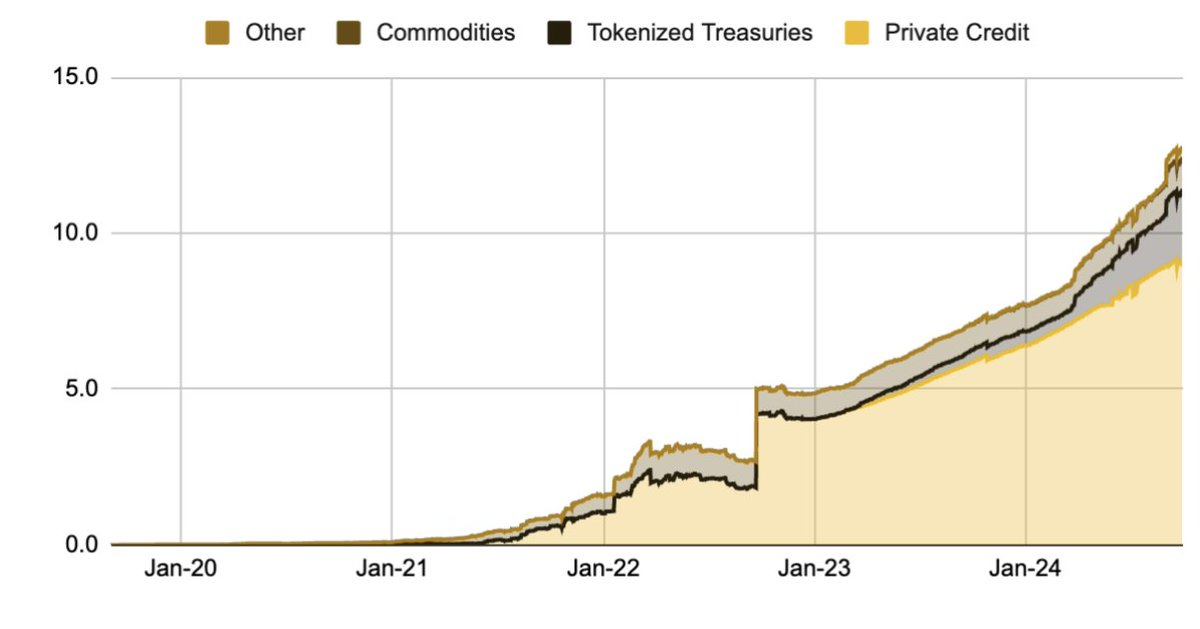

RWA 市值数据来源:Binance Research

截至 2024 年 8 月底,RWA 板块的市值已超过 120 亿美元,比 2023 年同期增长了一倍多。其中:

私人信贷占据约 75%,即 90 亿美元。这一数字仅为传统私人信贷市场的 0.9%,显示出巨大的市场潜力。支持这一领域的平台包括 @centrifuge、@maplefinance 和 @goldfinch_fi。

代币化国债占 17%,市值超过 22 亿美元,相关平台包括 Ondo、@Securitize(与 BlackRock 的 BUIDL 基金合作)、@FTI_Global、@Hashnote_Labs 和 @OpenEden_Labs。

私人信贷指的是由非银行金融机构向中小企业提供的贷款。

认识到这一市场的潜力,@MorphoLabs 已采取措施,通过与 Coinbase 的 KYC 验证系统合作,支持 Centrifuge Anemoy 的 Liquid Treasury Fund (LTF)、Midas 短期美国国债 (mTBILL) 和 Hashnote US Yield Coin (USYC) 的借贷对。因此,将这些资产类型整合到 DeFi 中在不久的将来似乎是大势所趋。

2.2:中心化交易所 (CEX)

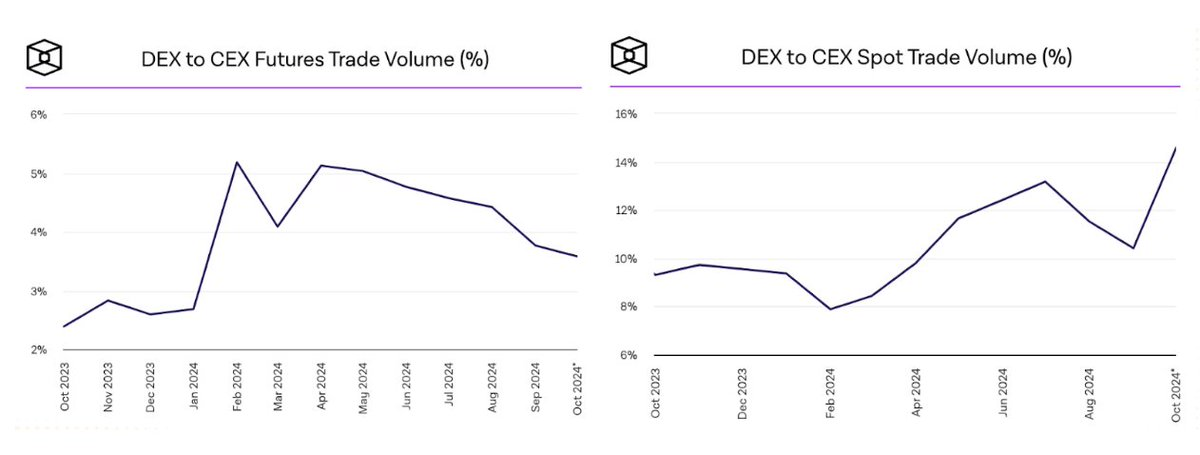

资金流动也正在通过衍生品和现货交易从中心化交易所(CEX)向去中心化交易所(DEX)转移。根据 The Block 的数据,自 2023 年底以来,DEX 在这两个领域的市场份额显著增长,现货交易达到新高,超过 15%。

从更广泛的角度来看,中心化交易所也在通过推出 Appchain L2 等举措,将链下用户带入链上,例如 Coinbase 推出的 Base 和 Kraken 的 Ink...

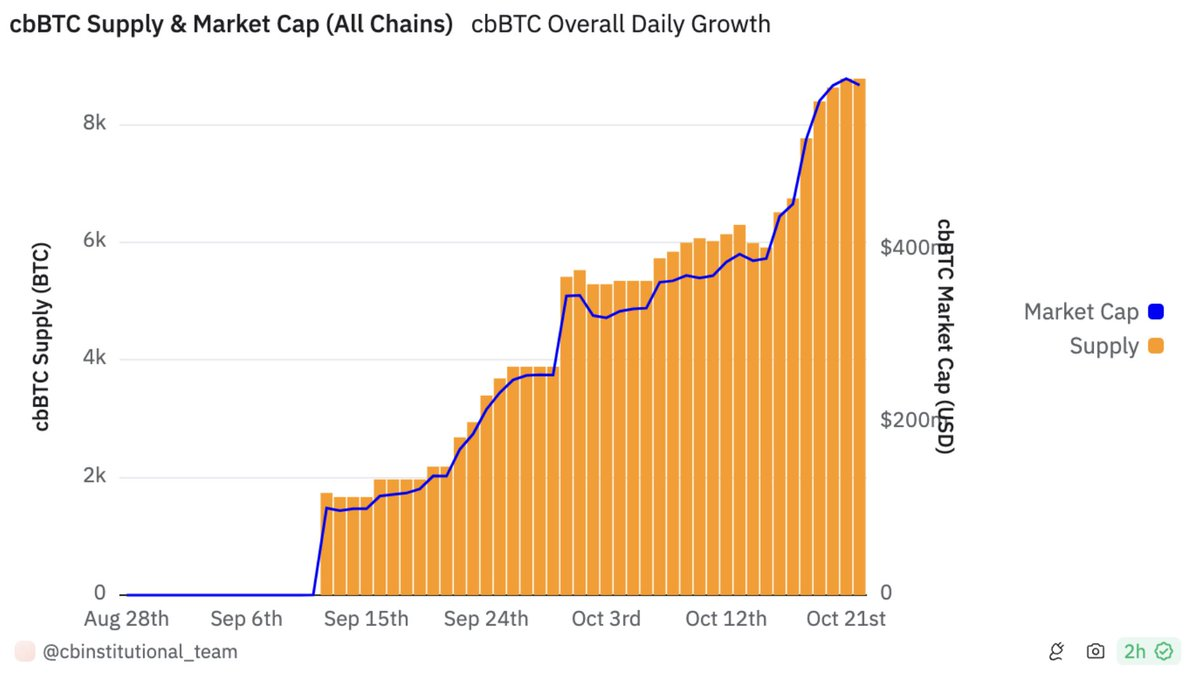

2.3:比特币

BTC 与 DeFi 的整合正受到主要机构的高度关注,尤其是在 @coinbase 推出 cbBTC 后,因对 WBTC 安全性的担忧。在短短一个月内,cbBTC 的市值达到了 5 亿美元,主要用于 Ethereum 和 Base 上的 DeFi 协议。如果这一趋势持续下去,未来可能会有数十亿美元的 BTC 流入 DeFi。

截至 2024 年 10 月底,WBTC 和 cbBTC 的总市值仅占比特币总市值的约 1/1300,表明这一最大加密资产仍有大量未开发的资金流。

3:旧时代的 DeFi 模式几乎证明了其市场契合度

费用和激励机制。数据来源:Artemis

DeFi 一直是加密市场的重要领域,随着时间的推移,其模式逐渐显示出与市场的契合度。这从持续的使用需求中可以看出,即使 Token 奖励等激励措施在减少。这在一些主要项目中表现得尤为明显,如 Aave(借贷)、Uniswap(去中心化交易所)和 Lido(流动性质押),这些项目的收费依然保持较高水平,而自 2021 年以来,每季度用于激励用户的 Token 价格和数量都在稳步下降。

与加密市场中的其他趋势相比,我们可以观察到:

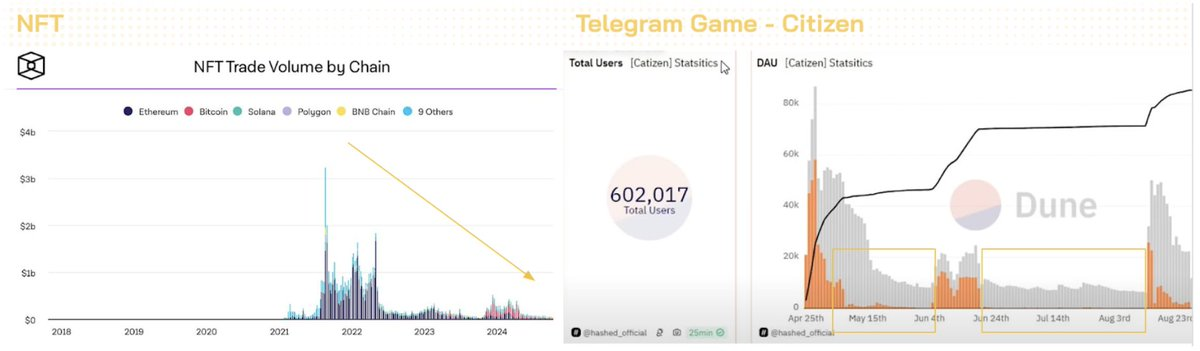

NFT:交易量目前处于低谷,自 2021-2022 年的热潮过后没有复苏迹象(这一时期与 DeFi 的增长同步)。

Telegram 游戏(例如 Binance Launchpool 下的项目 Citizen):日活跃用户(DAU)仅在与空投相关的重要日期有所上升,项目未能在较长时间内维持稳定的活跃用户数量。

SocialFi:Friendtech 在发展困难后已正式放弃对协议的控制,Lens Protocol 的用户数量和 NFT 价格都出现了显著下降...

DeFi 的两大挑战

1:利率不稳定与流动性碎片化

正如之前提到的,降低美联储的利率是吸引传统资金(包括个人和机构)流入 DeFi 以寻求收益的必要条件。然而,DeFi 的收益率并不稳定,往往受到市场条件的影响。例如:

MakerDAO 的机制依赖于 USDS 的价格是否高于或低于 1 美元来调整储蓄利率。

在 Uniswap 或其他去中心化交易所提供流动性时的利率取决于交易活动的活跃程度。

像 Aave 这样的借贷平台上的利率则受 DAO 治理系统设定的曲线和资金池利用率的影响。

此外,DeFi 协议还面临流动性在不同区块链间碎片化的问题,这导致利率波动加剧和资本效率降低,尤其是在未来将有数百甚至数千条链上线的情况下。

Aave V4 的统一流动性层概念。来源:Aave

为了解决这一问题,知名的 DeFi 项目提出了一些统一流动性的解决方案,例如 Aave 开发的跨链流动性层和 Uniswap 参与的 Superchain 计划。然而,这些方案目前尚未付诸实施。

2:新模式尚未显现成效

2.1:模块化 DeFi

DeFi 可能会以模块化的形式回归,而不是依赖流动性挖矿。这一转变可能由 Uniswap、Aave 和 MakerDAO(现称为 Sky)这三大巨头引领。@SkyEcosystem 最近更名为 Sky Money,并继续推进其终局战略。@Uniswap 的 V4 计划在今年第四季度推出,采用名为 Hooks 的新模型,允许用户在 Uniswap 平台上开发自己的自动做市商 (AMM)。@aave 的 V4 也计划在 2025 年第二季度初发布。

最近,只有一些较小的协议完成了新模型的开发,如 Morpho 和 Euler。Morpho 允许策展人利用 Morpho Vaults 的流动性来设计借贷市场。@eulerfinance 推出了带有 Ethereum Vault Connector (EVC) 的 v2,建立了 Euler 上借贷池之间的连接。

在 DeFi 发展的这一阶段,一个共同的趋势是抵押资产类型的扩展,这为接触和服务新的用户群体开辟了新的应用场景。

然而,从发起这一趋势的公司 Morpho Labs 的活动来看,我们并没有看到贷款的增加。 → 因此,DeFi 可能会向模块化模式转变,但这种方法的有效性还需要时间来验证。

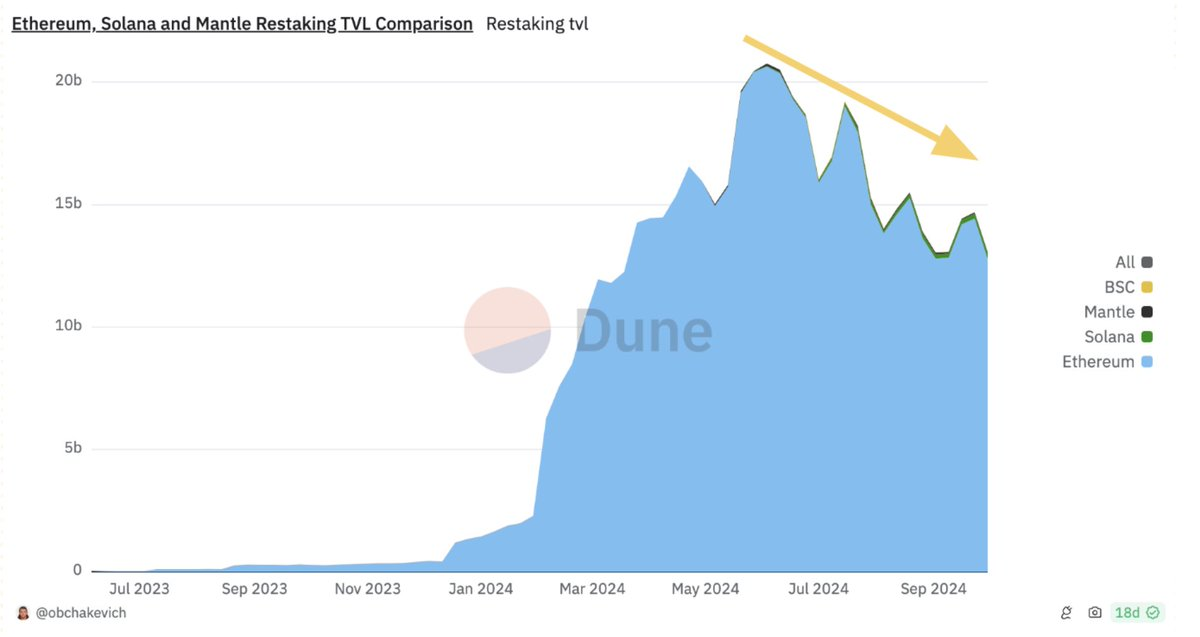

2.2:再质押

尽管再质押仅在 2024 年初推出,其总锁定价值(TVL)已经达到 150 亿美元,占 ETH 市值的 5%,其中大约 100 亿美元集中在 Ethereum 上的 @eigenlayer。然而,使用再质押作为安全经济层的 AVS 几乎为零。这带来了长期的挑战,因为除了项目 Token 外,质押者没有稳定的收益来源,如果这种情况持续下去,TVL 可能会显著下降。

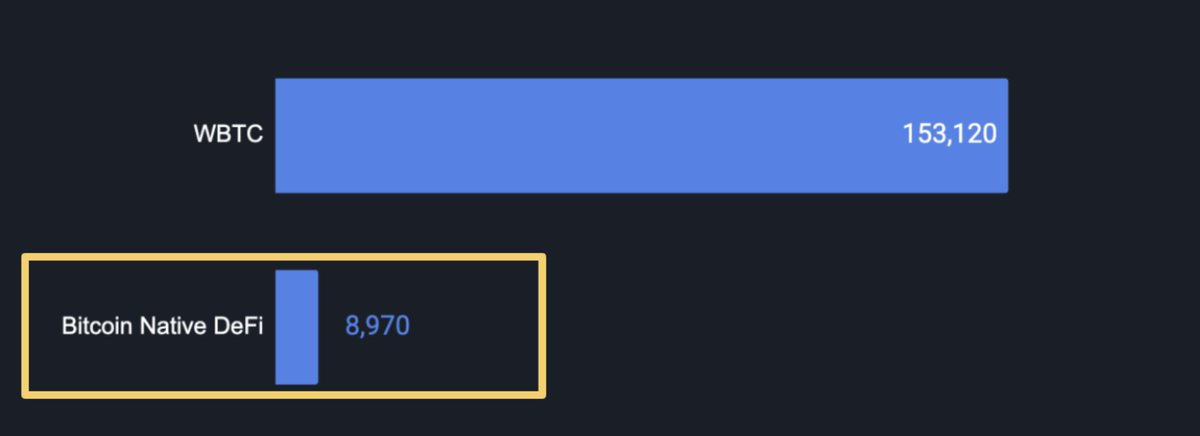

2.3:BTCFi

BTCFi TVL。来源:Coinmarketcap BTCFi 报告

除了通过 WBTC 或 cbBTC 将 BTC 引入 DeFi 生态系统之外,为比特币创建一个独立的生态系统的想法也已形成,并主要在 Stacks 和 Merlin 等侧链上发展。尽管这一概念自 2021 年(随着 Stacks 主网的推出)以来就已存在,但其 TVL 仍然相对较小,仅约 10 亿美元。这可能是因为这些项目:

并没有体现比特币 L1 的独特特性,如 Ordinals 或 Runes,而更像是以太坊的复制品。

并不被完全视为“原生”项目,因为它们仅将 BTC 作为资产使用,缺乏与比特币 L1 的紧密联系。

DeFi 一直是加密市场中的重要增长领域。随着时间的推移,旧的 DeFi 模式已经证明了它的市场适应性。在不久的将来,来自传统市场、现实世界资产(RWA)、中心化交易所(CEX)和比特币的资金可能会流入 DeFi,这有可能进一步推动这个领域的发展。

目前,DeFi 新模式的发展仍显得不够明朗且效果有限,主要依赖于旧模式,这在一定程度上抑制了增长的动力。不过,我们仍然可以对未来阶段的解决方案抱有期待,比如模块化 DeFi、跨链流动性,甚至是主要 DeFi 协议的费用切换机制。一旦资金流动被激活,新模式展现出市场需求,DeFi 有望迎来前所未有的增长。