在比特币价格再次飙升之际,传统金融市场迎来了一位“不速之客”——MicroStrategy(MSTR)。这家曾经专注于商业智能软件的公司,如今已转型为比特币市场的“超级多头”。截至 2024 年 11 月,MicroStrategy 持有约 331,200 枚比特币,市值约为 30 亿美元。

MicroStrategy 通过发行可转换债券和增发股票等创新金融手段,将传统债券市场的巨额资本引入比特币生态系统。这一策略在资本市场引发了截然不同的评价:有人称其为“现代金融创新的奇迹”,将传统与加密资产巧妙融合;也有人批评它为“高杠杆投机的代名词”,认为风险被大幅放大。正当 MSTR 股价随比特币一路高歌猛进时,香橼研究(Citron Research)发布了做空声明,为这场资本盛宴蒙上了一层阴影。MicroStrategy 的激进策略究竟是行业转型的灯塔,还是潜藏危机的深渊?本文将剖析这场资本实验的全貌。

比特币的狂飙与 MicroStrategy 的超级多头效应

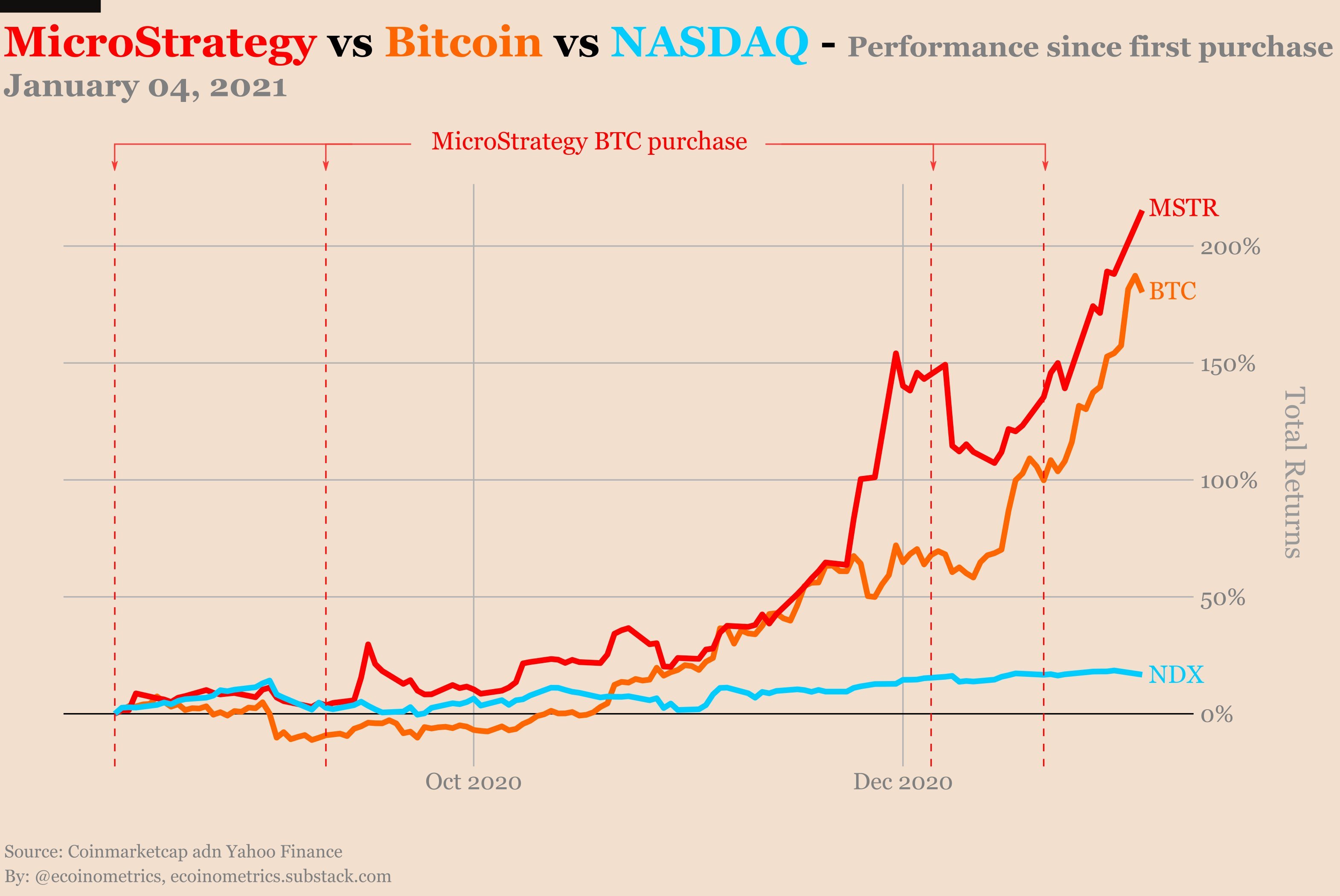

随着比特币市场的持续飙升,其热浪迅速波及美股相关标的,掀起了一场前所未有的资本狂欢。一个月内 MicroStrategy(MSTR)的股价暴涨超 200%,Marathon Digital(MARA)和 Riot Platforms(RIOT)分别上涨 180% 和 150%,Coinbase(COIN)也收获超过 120% 的涨幅。这些股票以不同的比特币敞口逻辑,共同描绘了美股比特币概念股的繁荣景象。作为比特币市场的“超级多头”,MicroStrategy 正通过其独特策略,带领比特币相关概念股,将比特币的高波动性转化为资本市场上的财富杠杆。

MSTR 的特殊之处在于,它并非传统意义上的科技企业,也不是简单的比特币挖矿公司或交易平台,而是通过大规模直接持有比特币,将自身定位为比特币的代言人。自 2020 年以来,MicroStrategy 开始了一场大胆的冒险:通过发行债券、增发股票等方式筹集资金,全力购入比特币。在董事长 Michael Saylor 的领导下,这家原本以商业智能软件为主营业务的公司,成为了全球持币最多的上市公司,所持比特币的市值已经超过 300 亿美元。MSTR 的这一步险棋,不仅让它的股价与比特币紧密挂钩,还吸引了传统资本市场对其战略的巨大兴趣。

这种紧密的关联性使得投资者将 MSTR 视为比特币价格的放大镜,相比直接购买比特币,投资 MSTR 股票既能间接分享比特币价格上涨的红利,又避免了直接持有比特币所带来的技术门槛与安全风险。这种便利性,加上 MSTR 独特的资本运作模式,使其成为了投资者进入加密市场的重要渠道。但这种放大效应并非单纯依赖市场情绪支撑,它背后有着复杂的金融逻辑,甚至可以说是 Michael Saylor 用巧妙的金融工具与传统资本市场博弈的结果。

溢价增发与资本飞轮:MSTR 的财富杠杆

MSTR 股价的一大特点是其“溢价”效应——公司市值远高于其所持比特币的市场价值。

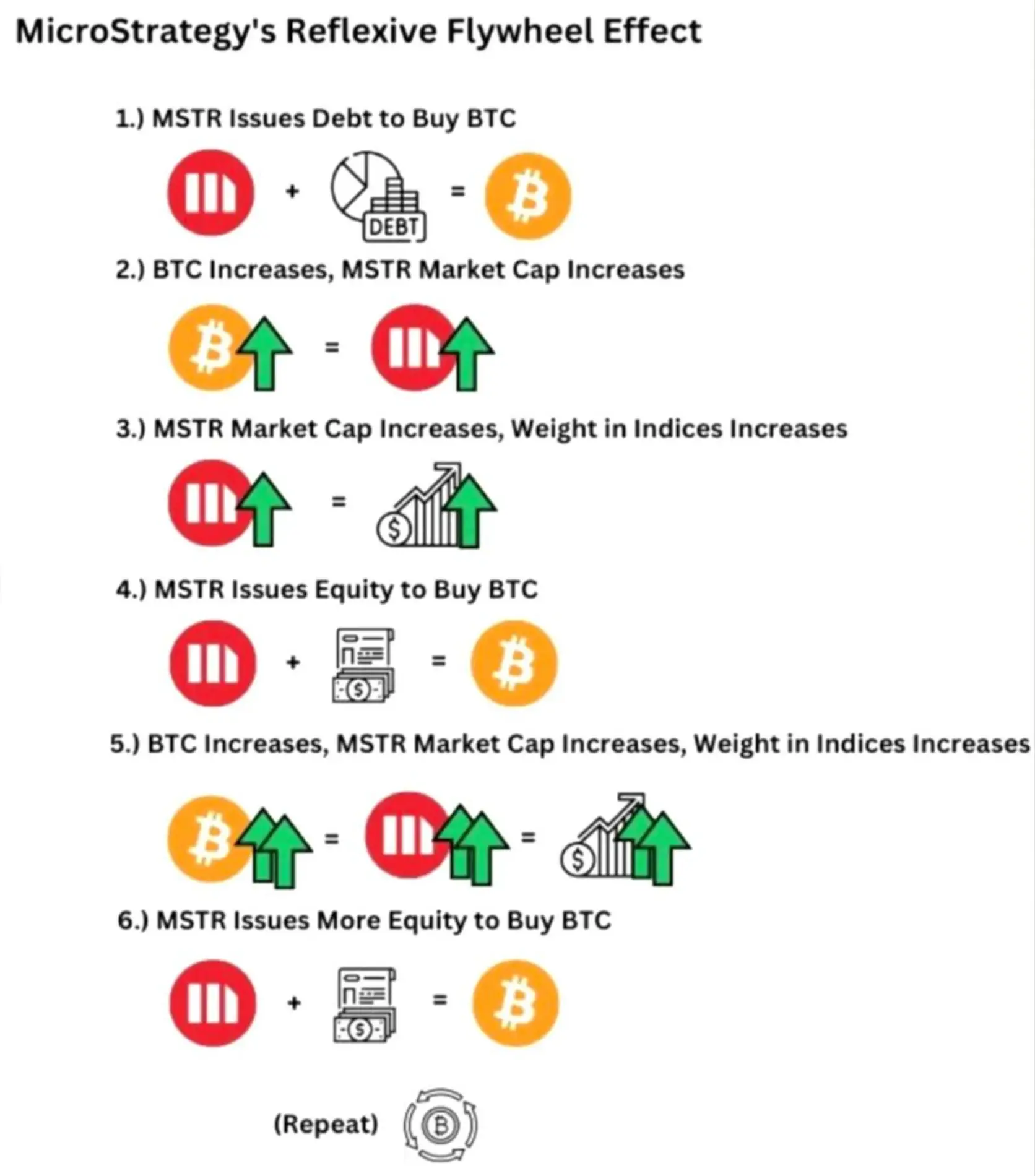

这种溢价的形成,与 MSTR 采用的一种被称为“溢价增发”的策略密不可分。利用高波动的股价,MSTR 在溢价较高时发行股票募集资金,将其进一步用于购入比特币。这一策略形成了一个闭环:

比特币价格上涨 → MSTR 股价随之上扬 → 公司以低利率融资 → 购入更多比特币 → 股价继续上涨。

被称为“反身性飞轮效应”(Reflexive Flywheel Effect)的这一机制,不仅帮助公司迅速积累比特币资产,还将其股价表现与比特币涨幅深度绑定,为市场创造了更大的增长预期。

这种飞轮效应的核心亮点在于“MSTR 股票溢价”对比特币购置的放大效应。例如,当 NAV(净资产价值)溢价达到 2.74 时,MSTR 每增发 1 股股票所获得的资金,可购买相当于其净值背后 2.74 倍的比特币。这一机制使得 MSTR 不仅能够快速扩充其比特币持仓,还将“杠杆效应”最大化,令资产负债表的规模远超市场预期。

与此同时,MSTR 与比特币价格的正相关性(近期达到历史新高的 0.365)进一步强化了这一效应。市值的快速增长推动 MSTR 被纳入更多美股指数,吸引大量被动资金流入。这种指数买入压力加剧了“资产净值溢价”,形成了一种独特的“指数飞轮效应”,通过资本市场的主动投资与被动流动,将加密货币与传统金融市场的波动性深度绑定。

不仅如此,MSTR 还通过发行可转换债券(可转债)引入传统债券市场的资金,为其比特币购买计划提供了更多弹性支持。相比普通债券,可转债为投资者提供了资本保护与股价增长收益双重选择。例如,2021 年 2 月,MSTR 发行了总额为 10.5 亿美元的零息可转债,初始转换价格较发行时股价高出 50%。这种低成本融资方式不仅减轻了公司的财务负担,还因其高波动性吸引了大量职业投资者。这些资金被迅速转化为比特币持仓,形成了一个连接传统金融与加密市场的独特“资金漏斗”。

这一切的背后,离不开 Michael Saylor 的金融敏锐和对比特币的狂热信仰。在他的推动下,MSTR 通过债券和股票融资不断刷新市场记录,将传统金融与加密货币市场紧密绑定。然而,这种激进策略也引发了广泛争议。近期,香橼研究质疑 MSTR 的溢价模式,认为这种高度依赖比特币价格的策略隐藏着巨大的风险,并发布了做空公告。这一举动短期内导致 MSTR 股价显著下跌。

香橼的做空行为究竟揭示了 MSTR 的潜在风险,还是恰恰印证了其金融策略的独特价值?更重要的问题是,在比特币价格剧烈波动的环境下,MSTR 的商业模式是否能够经受住时间与市场的双重考验?

香橼做空:短线博弈还是价值质疑?

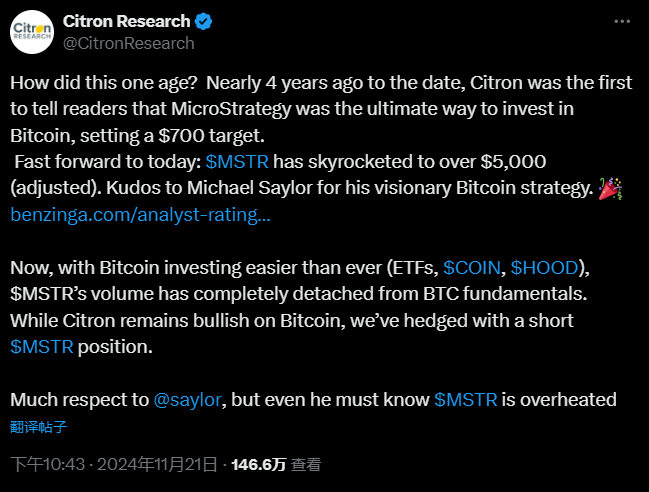

香橼研究(Citron Research)此次针对 MicroStrategy(MSTR)的做空,不仅显得精准,还因其特殊的背景而格外引人关注。2020 年,当 MicroStrategy 首次将比特币作为公司资产负债表的重要部分时,香橼是最早推荐投资者买入 MSTR 的机构之一。彼时,香橼高调表示 MSTR 提供了一种“聪明的替代方案”,让投资者能够通过一家上市公司间接持有比特币,而无需面对直接持有比特币所带来的安全性和流动性难题。这一看多观点在当时甚至被视为香橼对加密市场少有的正面评价,也帮助许多投资者捕获了 MSTR 此后多轮上涨带来的丰厚回报。

然而,这一次,香橼却反戈一击,成为公开质疑 MSTR 模式的“掘墓人”。从某种角度看,正因为香橼曾经是 MSTR 的坚定支持者,它对当前高溢价模式的批评显得更具权威性。香橼认为,MSTR 的估值已经脱离其实际比特币持仓的价值,随着比特币投资比以往任何时候都更容易(目前可以买 ETF、COIN 和 HOOD 等),MSTR 的交易量已经完全脱离了比特币的基本面。溢价主要来源于市场对其“飞轮效应”的盲目乐观,而这种效应完全依赖比特币价格的单边上涨。一旦市场情绪逆转,这种溢价可能迅速蒸发。

然而,香橼的做空可能并不是从逻辑角度出发的长期主义,更可能是一场针对市场情绪的短线博弈。香橼以往的操作中,多次利用高波动性标的的市场情绪,发布做空报告制造恐慌情绪,从而快速推动股价下跌。在 2020 年的 Nikola 案中,香橼通过公开质疑其商业模式引发股价暴跌,而后迅速平仓获利。类似的操作在 Valeant 等案例中也多次重现。对于 MSTR 来说,其高度波动的股价与投资者对比特币的敏感情绪,为香橼的短线操作提供了绝佳的机会。

这一策略在短期内确实对 MSTR 股价造成冲击。香橼的公告发布当天,MSTR 的股价盘中暴跌超过 20%,收盘跌幅超过 16%,一度引发市场对其高溢价模式的担忧。截至发文,MSTR 股价已反弹 6%。此外,香橼在这次做空 MicroStrategy时,选择了一个相当讨巧的策略:一方面,它明确表示看空 MSTR 的股价,另一方面,却对比特币本身保持看多的立场。这种“双面态度”并非偶然,而是经过精心设计的结果。

比特币的投资者群体以散户为主,其中不乏对比特币有着极度信仰的“铁杆多头”。这些散户曾在 GameStop 事件中展示了强大的反击能力,通过联合行动“逼空”机构投资者,迫使空头以巨大的代价回补头寸。香橼显然吸取了这一教训,选择在做空 MSTR 时与比特币本身“划清界限”,避免将散户的怒火引向自己。这一策略可以看作是对市场情绪的精准拿捏:MSTR 的溢价模式与比特币价格的波动密切相关,但香橼的报告却巧妙地将矛头指向 MSTR 的财务结构和估值问题,而非挑战比特币作为资产的长期价值。

这种讨巧的策略,既降低了因“全面唱空”而引发的风险,也使得香橼能够在不损害比特币市场情绪的情况下,聚焦于 MSTR 股价的高波动性与高估值问题。然而,这种策略是否能够在市场上持续奏效,还需观察。

高空杂技:MSTR会是下一个Luna吗

香橼的做空公告将 MSTR 推上了舆论的风口浪尖,可惜的是,香橼并没有发布正式的做空报告,没有详细的逻辑推导可以参考,那么仅从现有的数据看,MSTR 的飞轮更像是一场资本魔术:左脚踩右脚,越转越快。在牛市,这套飞轮几乎就是螺旋升天的完美工具,但飞得越高,是不是也离崩塌更近了?说到底,MSTR 到底安不安全?

这套飞轮看似复杂,其实逻辑很简单:用钱买比特币,比特币涨了,股价跟着涨,增发股票或发债拿到更多钱,再继续买比特币。于是,比特币再涨,股价再涨,这个循环看起来仿佛永动机。然而,和泡沫的本质不同,MSTR 的底牌是真金白银的比特币资产,而不是像 Luna 那样靠“左手印钞右手买单”的虚假繁荣。Luna 的崩盘源于 UST 毫无锚定资产,完全依赖市场信心和20%的虚假收益维系,而 MSTR 的比特币不仅是硬资产,且市场认可度远高于 UST。这让 MSTR 的飞轮在牛市中更像是一场大胆的投资实验,而不是单纯的风险累积。

其次,它的债务宽松且时间充裕,主要到2027年才需归还,这意味着未来三年几乎不用面对还款压力。其次,它的融资成本低得令人羡慕,比如2027年到期的债务利息竟然是0%,后续的几支债券利率也仅有0.625%到2.25%。更重要的是,MSTR 的比特币持仓成本平均只有49,874美元,而当前比特币价格已接近翻倍,这种接近100%的浮盈形成了天然的风险缓冲。即使最坏的情况出现,比特币价格暴跌75%,降至25,000美元,MSTR 依然不用抛售资产,因为它的场外杠杆没有爆仓机制。债权人最多只能选择将债券转为 MSTR 股票,而不可能直接迫使公司卖币还债。

现在来看,答案是否定的。至少在未来三年内,MSTR 的飞轮还有充足的动力继续转下去。但这并不意味着没有风险。MSTR 的整个模式高度依赖比特币的价格表现,如果到2027年比特币市场长期低迷,公司可能不得不出售部分比特币以偿还债务。同时,它对市场信心的依赖也意味着任何大的情绪波动都可能对其股价和融资能力产生冲击。

美股比特币概念股的多元生态

无独有偶,MicroStrategy 并不是美股市场上唯一与比特币相关的争议。比特币的价格波动从未仅仅是数字货币领域的孤立现象,它通过各种形式渗透进了股票市场,催生了一批围绕比特币建立的概念股,它们的定位和涨跌逻辑并不完全相同,MicroStrategy 只是其中最具争议性的一员,而其他类型的比特币概念股同样扮演着重要角色。

从投资逻辑上看,美股比特币概念股可以大致分为三类:直接持有型、挖矿型和服务型。

首先是直接持有型的代表 MicroStrategy。通过发行债券、增发股票直接购买比特币,将其转化为公司资产负债表上的一部分。这种模式让其股价直接受比特币价格波动的影响,甚至放大了涨跌幅。但 MSTR 并不参与比特币的挖矿或交易业务,它更像一个“比特币 ETF”的替代品,为希望获取比特币敞口的传统投资者提供了一种便利途径。除了 MicroStrategy 外还有:

- Galaxy Digital Holdings Ltd.(GLXY):Galaxy Digital 是一家专注于加密货币投资、交易和资产管理的金融服务公司。截至 2024 年 11 月,公司管理的资产规模已超过 30 亿美元。

- Tesla Inc. (TSLA):特斯拉公司持有约 10,500 枚比特币,初始总价值为 3.36 亿美元,占比特币供应量的 0.05%。

挖矿型概念股则完全不同。Marathon Digital(MARA)和 Riot Platforms(RIOT)是该领域的两大龙头公司。它们通过建设大型挖矿设施,用计算能力换取比特币收入。挖矿型股票的涨跌除了受比特币价格影响外,还与挖矿的运营成本息息相关,特别是电力成本和设备更新周期。相比 MSTR,这类股票的风险更加复杂,因为它们不仅要面对比特币价格的波动,还需考虑挖矿难度、能源价格波动和政策变化的多重影响。

- Marathon Digital Holdings(MARA):作为美国最大的比特币挖矿公司之一,Marathon Digital 持续扩展其矿机数量和算力。截至 2024 年 11 月,公司总算力已达到 20 EH/s。

- Riot Platforms(RIOT):Riot Platforms 在德克萨斯州运营着大型矿场,专注于比特币挖矿业务。公司计划在未来两年内将总算力提升至 15 EH/s。

- Hut 8 Mining Corp(HUT):总部位于加拿大的 Hut 8 Mining 在北美地区运营多个矿场,专注于比特币和以太坊的挖矿业务。截至 2024 年 11 月,公司持有的比特币数量已超过 10,000 枚。

- Bitfarms Ltd.(BITF):Bitfarms 在加拿大和美国运营多个矿场,专注于比特币挖矿。公司计划在 2025 年将总算力提升至 8 EH/s。

最后是服务型概念股,以 Coinbase(COIN)为代表。这类公司并不直接持有比特币,也不参与挖矿,而是通过提供交易、托管和支付等服务,从市场活跃度中获利。Coinbase 的业务模式更加贴近传统金融,收入主要依赖于交易量和用户活跃度。当比特币市场热度高涨时,这类股票通常表现出良好的弹性,但它们的波动性相对较低,且更多受到监管政策的影响。此外还有 Block Inc.(SQ):前身为 Square,Block 通过其 Cash App 应用程序支持比特币的购买和销售,并为商家提供接受比特币支付的解决方案。

虽然这些概念股都与比特币密切相关,但它们的投资逻辑和风险特征却截然不同。直接持有型(如 MSTR)因其与比特币价格的直接绑定而波动最大;挖矿型股票则是通过挖矿盈利,具有能源成本和设备投入的双重风险;服务型公司虽然收入来源稳定,但其增长高度依赖市场热度。

结语

MicroStrategy 的故事不仅是关于一家企业如何押注比特币的成功实验,更是传统金融与新兴加密货币市场融合的缩影。在全球资本市场不断适应数字资产的浪潮中,MSTR 以其独特的金融策略与高杠杆模式,成为连接这两个领域的关键桥梁。然而,这种模式的未来依然充满不确定性:它究竟会成为一种可复制的成功范例,还是因市场波动和高风险而走向瓦解?无论答案如何,MicroStrategy 所带来的启示和争议,都为加密货币的主流化提供了宝贵的参考,也为资本市场的未来增添了更多可能性。