作者:司马聪

人们厌恶风险,同时厌恶揭示风险的提示。

任何出售行为本身都会加剧价格下跌。但人们选择对「固有风险」视而不见,现在,迈克尔·塞勒以及它的微策略本身就是最大的定时炸弹或者不定时的,取决于以下:

尽管在特朗普总统任期内的可能性比拜登小,但如果 SEC 决定调查 MicroStrategy 的「独特」策略;

根据《1940 年投资公司法》,若公司主要业务是持有投资资产而非实际运营,其应注册为投资公司,并接受更严格的监管。如果 MicroStrategy 主要资产是比特币,是不是应该注册成为投资公司?

MicroStrategy 是否实际持有其声称的比特币数量,以及这些资产是否有链上可验证的证明,其持有情况并未完全透明公开;

按照最乐观的估值,微策略的公允价格是在 202.45 美元和 214.67 美元之间,而其 2031 年和 2032 年到期的可转债转换价格是 232.72 美元、204.33 美元,这在客观上要求微策略必须提高股价;

而根据我的估值模型,EV/EBITDA 18 倍,Implied EV/REV 3 倍,微策略的股价需要回到 188.9 美金才能消除溢价,相当于平价购买比特币现货,但这个价格无法实现兑付其 2031 年、2032 年的可转债转换价格;

更加不要忘记,2024 年 3 月份,微策略的股价还在 200 美金区间(考虑拆股)运行,那个时候的比特币价格是 70078 美金。

疯狂正在上演

特朗普迅速填补上了他的遗憾和空白,至少,也是提供了素材。

我是指微策略创始人的推文素材。

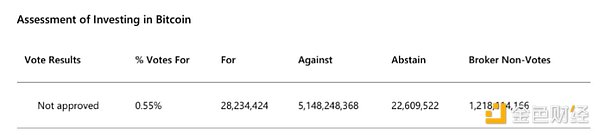

根据公开报道,微软绝大多数股东拒绝了其建立比特币储备的提议。

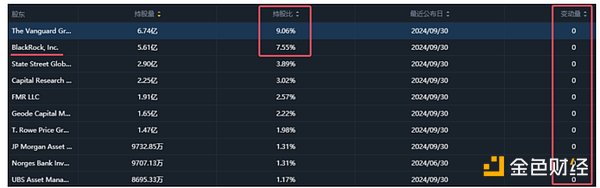

微软董事会早些时候曾敦促股东拒绝国家公共政策研究中心(National Center for Public Policy Research)的一项建议,即建议该公司将总资产的 1% 投资于比特币,以对冲通胀。在年会上,MicroStrategy 董事长迈克尔·塞勒做了三分钟的演讲,试图说服微软股东支持这一提议。他的公司在比特币上投资了数十亿美元。数据显示,微软公司的最大股东是机构投资者,包括先锋领航和贝莱德公司。

在会议上,「比特币大户」MicroStrategy 董事长 Michael Saylor 引用 MicroStrategy 自采用比特币战略以来股票价格大幅上涨为案例,试图说服微软股东支持 NCPPR 的提案。

塞勒强调,公众和政界对比特币的支持日益增加,他引用了即将上任的美国总统唐纳德·特朗普发表的支持加密货币的言论,以及华尔街公司推出的比特币投资产品。他将这一趋势描述为更广泛的「加密货币复兴」的一部分。

微软董事会反对该提议,称其「没有必要」,并引用了现有的管理和多样化公司财务资产的流程。

这不仅是微软的一种选择,传奇投资者和 Bridgewater Associates 创始人 Ray Dalio 仍然选择黄金。因为他认为加密货币仍然面临独特的挑战。

「我担心加密货币的原因首先是隐私,」达里奥说。「政府确切地知道你拥有什么,它在哪里,这也是对它征税的有效方式。」

达里奥表示,虽然比特币有「优点」,但排名第一的加密货币尚未完全「证明自己」。他也不相信比特币是久经考验的对冲通货膨胀的工具。

「加密货币的可靠性,比如说,『它与通货膨胀相关吗?它与那些事情有关吗?不,不是真的,不是很好,』他说。『它在很大程度上仍然是一个投机工具。』」

他补充说,与黄金不同,比特币可能不会很快成为主要的储备货币。

「它不太可能成为货币的储备,它不会奏效,」达里奥说。

但币圈有特朗普,特朗普的所谓「加密友好政策」预期,不仅帮助比特币达到了 10 万美金的历史高位,还带来了源源不断的想象力,最新的画面是这样的:

如果你查看 MicroStrategy 董事长 Michael Saylor 的推特账户发文,你会发现:下面这种风格的贴图和文字,是一种无限循环。

意在不遗余力地推广比特币的「更广泛的愿景」。

但这还只是迈克尔·塞勒愿景的中的一个插曲而已,他的远期愿景是这样的:2045 年,价格是 1300 万美元一枚,占世界财富的 7%。

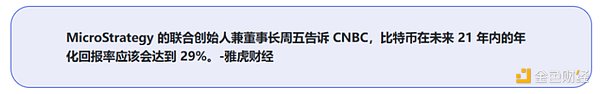

这是他的近期愿景,也就是明年的愿景:

我们来说说现实吧。

像诸如微软等大公司推广建立比特币储备的建议,可能不仅仅是迈克尔·塞勒所说的更广泛的「加密货币复兴」的一部分,以及他不遗余力地推文推广,这更是一种现实考量,甚至是迫在眉睫的。

而这种风险被以下画面所掩盖:

救世主般的魅力领袖,千载难逢的甚至超越英伟达的股价表现,以及比特币的历史高位!

所谓建立比特币储备,本质而且第一步就是购买,这对迈克尔·塞勒以及他的 MicroStrategy 至关重要,关乎生死。

迈克尔·塞勒的「债务 / 股权、比特币、股价」游戏,是一个双重的庞氏结构,这个结构已成为当前加密货币领域最大的一个定时炸弹。

固有风险

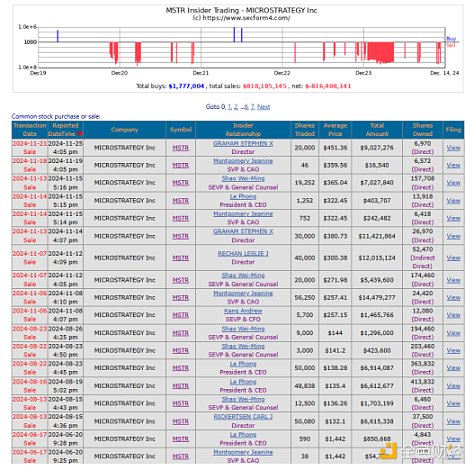

首先,我们需要注意到,尽管迈克尔·塞勒一直不遗余力的推广比特币是未来的宏大愿景,但其本人以及 MicroStrategy 的高管团队一直在抛售股票(https://www.secform4.com/insider-trading/1050446.htm),这是一个显而易见的矛盾和警示信号,当然,你可以认为,他们卖出股票是为了换取资金去购买比特币。

根据其网站,MicroStrategy「提供软件解决方案和专家服务,为每个人提供可操作的建议」。自 2000 年以来,该公司累计净亏损 14 亿美元。此外,它的收入在过去十年中有所恶化。

作为一家软件解决方案公司,它已经破产了。然而,其首席执行官迈克尔·塞勒将一家摇摇欲坠的科技企业转变为一家杠杆比特币控股公司。

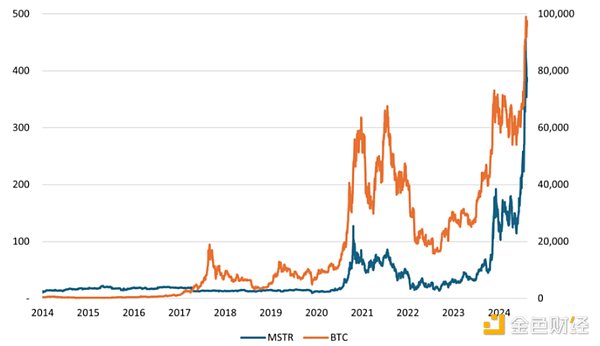

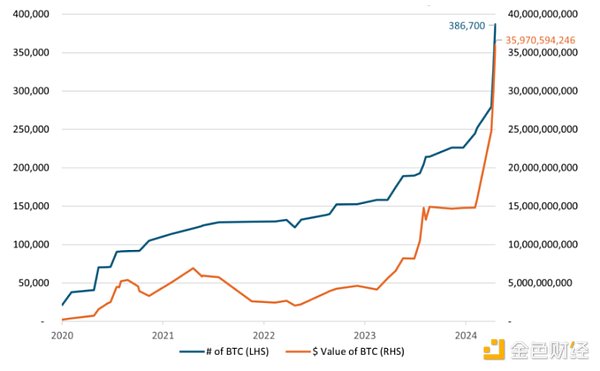

下图显示,一旦他们在 2020 年开始购买比特币,其价格就与比特币密切相关。该公司本质上是一家杠杆比特币控股公司,因此随着它购买更多比特币,这种关系可能会进一步加强。

根据其公开披露,截至 2024-12-8,持有 423,650 BTC。

钱从哪里来?

可转换债务融资

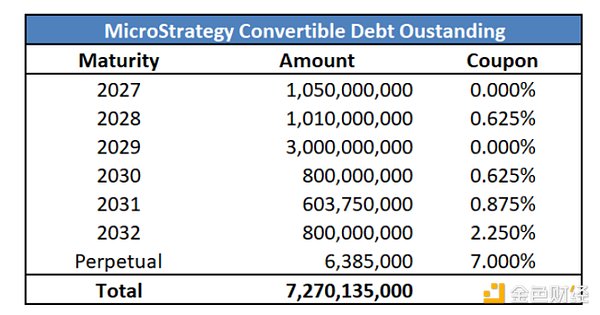

MicroStrategy 仅使用可转换债券就借入了 72.7 亿美元。所得款项用于购买比特币。

秘密和风险就在在这里

可转换债券是独一无二的,因为它们为投资者提供了债券的好处以及股票敞口的红利。假设可转换债券发行人没有违约,债券持有人将在到期时收回其初始投资,赚取利息,并拥有看涨期权,允许他们以特定的兑换率购买公司的股票。

2024 年 11 月 21 日,MicroStrategy 发行了 30 亿美元的 0% 可转换票据,将于 2029 年 12 月 1 日到期。

其股票发行时的交易价格为 430 美元,转换价格为 672 美元。投资者愿意接受看涨期权而不是支付利息。如果 MicroStrategy 的股票在未来五年内上涨超过 50%,则股票期权具有价值。如果股票没有超过 672 美元,投资者将获得 0% 的投资回报。

还需要考虑机会成本。MicroStrategy 的标准普尔信用评级为垃圾 (B-)。根据 ICE BOA 指数,类似债券的收益率为 6.75%。6.75% 的五年期复利投资回报提供了 47% 的总回报率。

因此,投资者放弃了 47% 的五年总回报率,希望 MicroStrategy 的股票能在五年内翻一番,实现收支平衡,而不是持有类似评级的垃圾债券。

从纸面上看,这是天才。计划很简单:用可转换债券零息借款,购买比特币,并在股票以低价兑换时还清债务。只要股价保持上涨——比特币至少徘徊在 100,000 美元左右——我们谈论的就是金融工程有史以来最成功的壮举之一。

比特币矿工 Mara 也加入了这一行列,在可转换债券中投入了 850 万美元,以对债务进行再融资,自然而然地购买了更多比特币。条款相当甜蜜:零息和 40% 的转换溢价。

真正的吸引力在于 MicroStrategy 的股票——或者更准确地说,它的波动性。

当该股的交易价格为 433 美元时,它怎么能以零息票和每股 672.40 美元的转换价格筹集 30 亿美元?答案在于该股的爆炸性波动性,由其持有的比特币驱动并被放大。这种波动性显着提高了债券中嵌入式看涨期权的价值,这反过来又抵消了债券本身的成本。因此,该公司能够以远低于传统债务的利率借款。

MicroStrategy 的股票是不稳定的。其 252 天的历史波动率目前(2024-12-7)为 106%(意味着平均每天波动 6.6%!其股票中 30 天期权的隐含波动率是比特币本身类似久期期权的 2.5 倍。

MicroStrategy 对此并不感到尴尬:在其第三季度收益报告中,管理层大声疾呼 MicroStrategy 期权交易的隐含波动率高于任何标准普尔 500 指数股票。

期权价格来自当前股票价格、执行价格、到期时间、隐含波动率、利率和股息。除了隐含波动率外,所有这些因素都是已知的。

隐含波动率衡量投资者认为标的股票未来会波动多少。

可转换债务是根据公司的信用风险、债券的利率和看涨期权的价值定价的。赎回价值越高,发行公司可以获得的收益就越多。在这种情况下,MicroStrategy 股票令人难以置信的高隐含波动率推高了期权价值,使公司能够筹集更多资金。

由 The Block 提供,显示 MSTR 的隐含波动率大约是比特币的两倍。

一旦 MicroStrategy 将自己重塑为比特币的狂买者,波动性就会飙升,先是超过 70%,后来又突破了 100%。这种动态是自我强化的:获得更多比特币会放大股价波动,使 MicroStrategy 能够以越来越优惠的条件发行可转换债券,然后用它来购买更多的比特币——进一步加剧了波动性。所以这个循环还在继续。

Michael Saylor 正在吹捧比特币,以推高其股票的隐含波动率,从而使其能够以尽可能便宜的价格发行债务。

他本身就是这个机制的推动者和帮凶。

因为仅限于固定收益投资的投资者现在有办法获得比特币的敞口。但是,对于其他想要拥有比特币的人来说,还有更好的选择。MicroStrategy 的股票估值至少是其持有的比特币的两倍。而且,提醒一下,它的软件业务几乎没有任何价值。甚至可以说它有负值。因此,想要购买比特币的投资者应该只购买比特币或众多可用的比特币 ETF。

截至 2024-12-12,相对于比特币现价的溢价是 2.2 倍.

它是如何运作的

在历史上,能源行业的可转换债券交易一直是「最丰厚的」,隐含波动率最高达 35-40%,而最近科技公司发行的可转换债券已达到 40-45% 的水平。根据 IFR 的报道,MicroStrategy 的可转换债券在市场上的隐含波动率为 60%,这在股票挂钩市场上是史无前例的。

这些债券的投资者采用各种交易策略来获取波动率收益,其中一种经典方法是所谓的伽马交易。这种策略涉及购买债券并卖空股票,动态调整空头头寸的规模以保持组合头寸对股价的中性。其净效应是在股价低时买入,在股价高时卖出,同时保持对可转换债券的多头头寸。

具体操作如下:

投资者首先根据可转换债券的「delta」( 衡量债券价格对股价变动的敏感度 ) 卖空相应比例的 MicroStrategy 股票。随着股价上涨,债券接近「平价」,债券的 delta 值增加,投资者需要卖出更多股票以保持中性。当 delta 达到 1 时,投资者的空头头寸将与预期从可转换债券转换获得的股票数量相等。相反,当股价下跌,债券大幅「跌出价外」,delta 值下降,投资者需要买回股票,减少空头头寸。不断的头寸调整可以从股票波动率中获得收益,而不受其总体趋势的影响。

可以将其类比为利用风能:只要有风,不管风向如何,涡轮机都能旋转发电。对交易者来说,波动率就是驱动其策略的「风」。对于 MicroStrategy 来说,其股票非常适合这种交易:高波动性、流动性好,且易于借入做空。

伽马交易策略并不适合业余投资者。它非常复杂,需要不断调整头寸。

如果股票波动平静下来,这些基于波动率的套利机会可能会消失,让伽马交易的「风车」无所事事。( 这种情况可能发生,例如因为可转换债券的投资者在股价上涨时卖出股票,在下跌时买入股票,从而抑制了波动性。)

MicroStrategy 的股价波动性在最近几周有所降温,这可能导致一些投资者遭受损失,尽管与之前可转换债券带来的丰厚收益相比,这些损失微不足道。

什么会出错?

可转换债券持有人的潜在回报是 MicroStrategy 股票的价格高于转换价格。

拥有债务的风险是双重的。

首先,假设公司没有违约,如果股价低于转换价格,债券投资者将收回他们的钱。但是,他们将在五年内一无所获。

当人们考虑 MicroStrategy 如何在到期时偿还 72 亿美元的可转换债务时,就会出现最坏的情况。与大多数公司不同,答案不在于它赚取的收入。自 2000 年以来,他们的累计税后净收入为负 15 亿美元。过去八个季度的平均季度亏损为 3.16 亿美元。他们上一次实现季度盈利是在 2021 年。即使在 MicroStrategy 的峰值盈利能力下,其累计净收入也只有 6.5 亿美元左右。

该公司可以发行更多股票来偿还其债券持有人。这将稀释现有股东,并可能降低股价和可转换期权的价值。

相反,MicroStrategy 可以发行更多债务来偿还旧债。但是,如果比特币价格下跌,债券持有人可能不会接受可转换债务,而是要求高利率。

最后,他们可以出售比特币来偿还其债券持有人。如果比特币以高价交易,这样的计划可能会奏效。但是,如果价格低得多,则可能会非常成问题。当然,如果世界三大比特币持有者之一大量出售,可能会严重损害比特币的价格。

MicroStrategy 的 5 笔之前发行的可转换债券 - 目前已深度「价内」,转换价格介于 143.25 美元到 232.72 美元之间。

如果比特币价格 ( 以及 MicroStrategy 股价 ) 暴跌的话。那么会发生什么?如果局势逆转,MicroStrategy 将如何偿还高达 62 亿美元的债券本金?

价内是指转换价值 高于 债券的面值时的状态。

公式:转换价值 > 债券面值

投资者倾向:

在价内状态下,投资者倾向于将债券转换为股票,因为这样可以获得更高的收益。

可转换债券的市场价格反映了其双重属性:

债券价值(债务属性);

转换价值(股票属性)。

当 MicroStrategy 的股价 远高于 转换价格时,可转换债券的价格主要由股票的转换价值决定。在当前股价下,债券的「债务价值」已被股票的转换价值完全覆盖,甚至超越。

每只债券都有一个唯一的标识码,如 CUSIP(美国债券市场常用)或 ISIN(国际标准)。

目前,MicroStrategy 之前的五只可转换债券价格已经充分体现了其转换价值,类似于「平价」状态。

如果比特币的价格(以及 MicroStrategy 的股价)暴跌,MicroStrategy 将面临灭顶之灾:

首先,微策略的自由现金流无法覆盖债务,其软件业务亏损;

出售比特币以筹集现金可能是最后的手段,但你能想象世界三大比特币持有者之一站出来喊单卖出哪怕 1 万个比特币吗;

而站出来的这个人恰恰是不遗余力推广比特币宏大复兴的那个人:迈克尔·塞勒?

在这种情况下,债权人要求还债的刚性兑付叠加比特币价格大幅下跌,这个画面可能比 FTX 事件带来的震动更大;

用数字展示

微策略的本质是一个双重庞氏结构:

第一,微策略的可转债模式本质是股价的庞氏接盘,利用高波动性赚取收益(上文所示的伽马交易),不管股票是否上涨下跌,只要波动性在,就有利可图,因为这种策略极具风险,一旦波动性下降,可转债投资者必须寄望于股价找到接盘人,否则一无所有。

这是股价的庞氏骗局;

第二,微策略之前发行的可转债转换价格大致为 143 至 232,目前的股价远超转换价格,但如果比特币大幅下跌,以及最近的可转债转换价格是 672 美金,这意味着客观上需要接盘人立即接盘,但注意,即使用最乐观的估值模型,微策略的股票价格大致也只有 203 至 215 之间(包括它的比特币价格),所以,一旦无法转换,微策略需要偿还债务,但微策略自由现金流只有 1000 万左右(2023 年财报);只能借新债还旧债,这是庞氏结构的第二部分,债务庞氏。

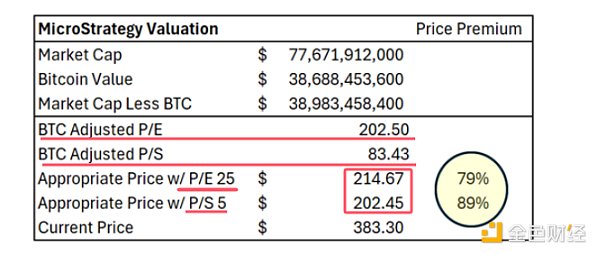

首先评估一下该公司的估值

采取最乐观的估值假设如下:公司的市值减去其持有的 BTC 的市值,将该指标与 TTM 经常性每股收益相结合,基础商业交易的市盈率为 202.5。假设基础业务的适当市盈率和市销率分别为 25 和 5。这些都是非常宽泛的假设,因为从长远来看,相关业务的收入和每股收益增长非常小。在这些条件下,计算出 MSTR 的公允价值价格(包括其 BTC 头寸)在 202.45 美元和 214.67 美元之间。

请注意,如果按照最乐观的估值以及我个人的估值模型来看;

微策略的公允价格是在 202.45 美元和 214.67 美元之间,而其 2031 年和 2032 年到期的可转债转换价格是 232.72 美元、204.33 美元,这在客观上要求微策略必须提高股价;

根据估值模型计算,微策略的股价需要回到 188.9 美金才能消除溢价,而这个价格极其要命,因为这个价格无法实现兑付其 2031 年、2032 年的可转债转换价格。

同时,以当前的比特币价格(100924 美金)及微策略股价(411 美金)为基准,当比特币价格下跌 21% 时(假设股价和比特币价格之间的β为 3.14,这个数据是按照历史数据测算得来),此时比特币价格为 79730 美金,微策略股价会下跌至一个死亡价格,会立即触发全部可转债转换价格。需要全部兑付刚性债务本金。

即使调整β为 2,比特币价格也只需下跌 33%,大致为 67619 美金;

更加不要忘记,今年 3 月份,微策略的股价还在 200 美金(考虑拆股)运行,那个时候的比特币价格是 70078 美金。

微策略无法停下脚步,因为后面的触发价格超过 672 美金。