过去一周,加密市场经历了自特朗普胜选以来最大级别的调整。尽管比特币的跌幅仅有12%,但不少山寨币的跌幅已经腰斩,甚至个别山寨币本轮行情的涨幅已被完全抹去。如果说12月10日不悲观的原因是牛市的余温尚在,那么近期的下跌无疑彻底摧毁了多头的信心。这也使得越来越多的投资者对牛市结束深信不疑。

一直以来,笔者始终强调普涨行情难以持久。由情绪驱动的市值增长,终将被情绪退潮所反噬。因此,山寨币上涨时有多迅猛,下跌时就有多惨烈。毕竟,市场不可能始终维持日5400亿美元的成交量,这意味着震荡分化不可避免。然而,笔者认为,当前的震荡更像是牛市换挡,而非牛市终结,主要理由有三点:

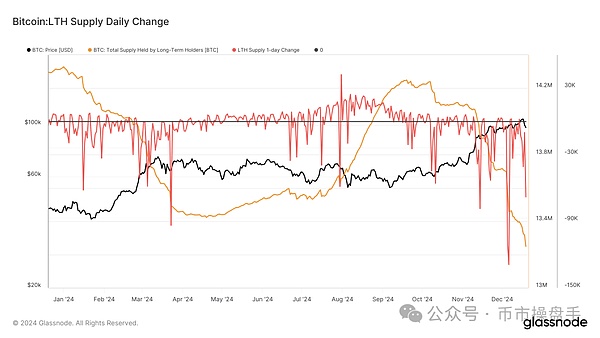

1、截至12月22日,比特币长期投资者自9月份以来的抛售规模已达100万枚,超过了3-6月份的93.4万枚。然而,上一次抛售达到这一规模时,比特币曾出现过33%的区间最大跌幅,而目前比特币仅从高位回落了15%。这表明这一周期的市场承接力更强,比特币的韧性也显著提升。

2、历史上,每当重大利好政策出台前后,比特币往往会出现象征性的回调,为机构创造进场机会。例如,在比特币ETF获批后,比特币从48950美元一路下跌至38550美元,跌幅高达21%。此次市场在特朗普上台前的下跌也完全符合这一惯例。尽管美国比特币ETF的规模已经超越黄金,但养老金、上市公司及传统金融机构等对比特币ETF的配置仍远低于黄金ETF。因此,这次下跌大概率会成为机构增加比特币仓位的机会。

3、MSTR目前尚有76.5亿美元的即时增发(ATM)额度和150亿美元的可转票据额度未使用,潜在可用增量高达226.5亿美元,仍具备发起防守反击的能力。

然而,无论是从时间还是空间的角度来看,市场的调整仍远远没有结束。如果比特币继续考验区间下限88000美元,大部分山寨币12月20日的低点恐怕难以守住。即便比特币在88000美元附近完成探底,新趋势的建立仍需经历漫长的磨底过程。总之,这一轮下跌,投资者不必急于抄底,市场仍需更多时间消化利空因素。

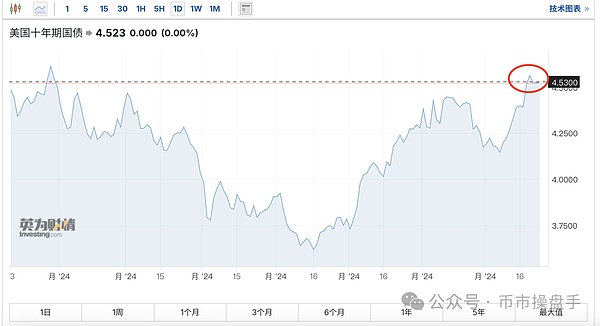

当前,宏观风险仍是市场最大的不确定因素。受通胀反弹和加征关税影响,市场普遍下调了美联储明年的降息预期,甚至部分华尔街机构已经给出了明年下半年开始加息的预测。因此,美国十年期国债的收益率在美联储降息的背景下持续走高,近两年来首次超过联邦基金利率。这对风险资产的流动性形成了明显的挤出效应。

同时,随着美债收益率飙升,非美货币面临巨大贬值压力,资本外流压力加剧。这也推动了日元加息预期的升温。尽管日本央行否认近期加息的可能性,野村却预计日本央行将在2025年3月上调基准利率,随后将通过两次加息将基准利率提高至1%。日元套息交易逆转的风险再次成为市场关注焦点。

然而 ,宏观风险爆发并非坏事。按照白宫加密主管David Sacks的预测,法币系统的危机才是比特币成为主流货币的机会。

操作上,随着圣诞节临近,市场交投逐渐趋于清淡。阶段性的地量和地价或将在圣诞节前后出现。对于准备抄底的投资者而言,细分领域龙头依然是不错的选择。毕竟这一轮调整SUI、AAVE、LINK等币种的跌幅仍远远低于山寨币的平均水平,强者恒强的特征显著。