关键要点:

- Circle 在 2024 年实现收入 17 亿美元,其中 99% 来自 USDC 储备的利息收入。与 Coinbase 和 BN 等合作伙伴的分配成本总计 10.1 亿美元,反应了交易平台对扩大 USDC 覆盖面的关键作用。

- USDC 总供应量已回升至 600 亿美元,30 天平均转帐量达到 400 亿美元,显示市场信心和跨链采用的恢复。然而,USDC 仍对利率变化、竞争压力和监管发展较为敏感。

- USDC 在主要交易平台的使用持续增长,目前占 BN 现货交易量的 29%,得益于 Circle 的战略合作伙伴关系。

- 展望未来,Circle 的下一阶段可能依赖于从被动利息收入向主动收入来源的多元化,包括 Token 化资产、支付基础设施和资本市场整合。

Circle 财务概览

从最初的比特币支付应用到成为领先的稳定币发行商和加密基础设施提供商,Circle 在其 12 年的历程中应对了诸多挑战。在 2021 年 (450%) 和 2022 年 (808%) 收入爆发式增长后,2023 年增长放缓,收入增长 88%,当时 USDC 受到矽谷银行倒闭的影响。

2024 年底,Circle 报告收入 17 亿美元,同比增长 15%,显示出更稳定的扩张趋势。

来源:Circle S-1 档案

然而,盈利能力压缩,净利润和调整后 EBITDA 分别下降 42% 和 28%,至 1.57 亿美元和 2.85 亿美元。值得注意的是,Circle 的财务资料显示,收入高度集中于储备利息收入,与 Coinbase 和 BN 等合作伙伴的分配成本高达约 10.1 亿美元。但这些因素推动了 USDC 供应的复苏,全年增长 80% 至 440 亿美元。

USDC 的链上增长

USDC 是 Circle 业务的核心,于 2018 年与 Coinbase 合作推出。USDC 是美元的 Token 化形式,允许使用者以数位形式储存价值并在区块链网路上交易,实现近乎即时的低成本结算。USDC 采用全储备模型,1:1 由高流动性资产支援,包括短期美国国债、隔夜回购协议和受监管金融机构持有的现金。

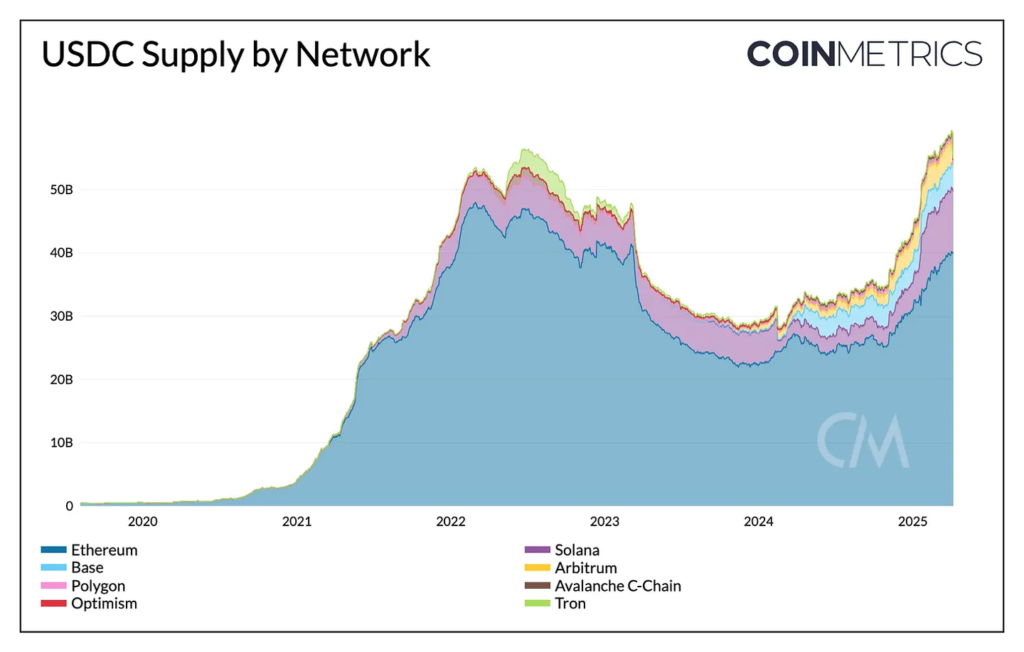

来源:Coin Metrics Network Data Pro & Coin Metrics Labs

USDC 的总供应量已增长至约 600 亿美元,稳居仅次于 Tether 的 USDT 的第二大稳定币。尽管 2023 年市场份额承压,但已回升至 26%,反应了市场信心的恢复。其中,约 400 亿美元 (65%) 在以太坊上发行,95 亿美元在 Solana 上 (15%),37.5 亿美元在 Base Layer-2 上 (6%),其余分布在 Arbitrum、Optimism、Polygon、Avalanche 等链上。

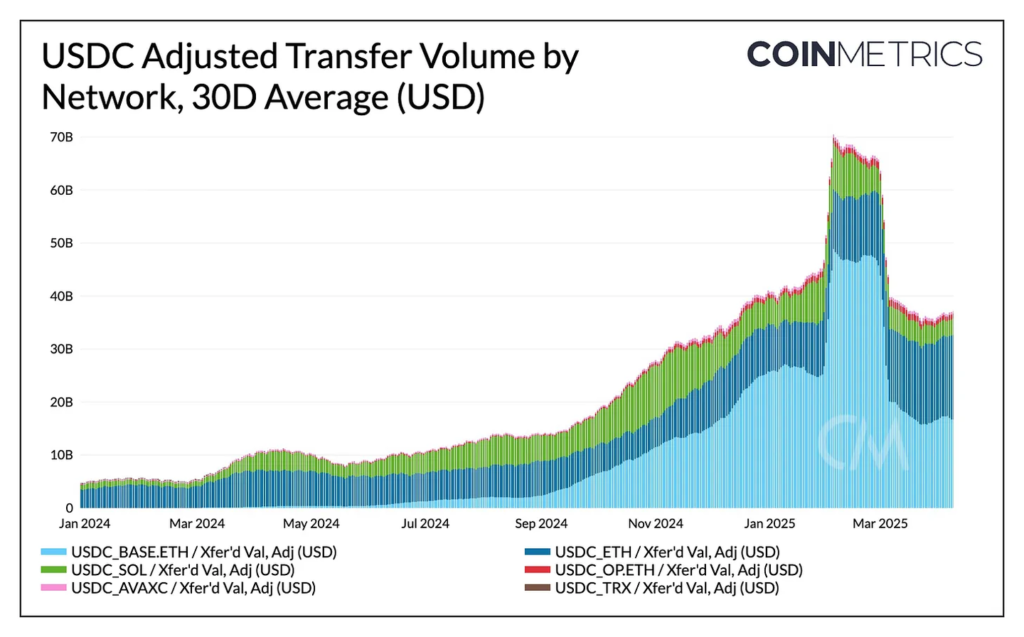

USDC 的速度和转帐量也显著增长,30 天平均转帐量达到约 400 亿美元。2025 年,USDC 转帐量主要发生在 Base 和以太坊上,有时占调整后总转帐量的 90%。

来源:Coin Metrics Network Data Pro

这些指标表明,随著稳定币在新兴市场作为美元替代品以及支付和金融科技基础设施的吸引力增加,USDC 的使用量不断增长。这也体现了 Circle 的跨链战略,USDC 在主要区块链上普遍可用,并通过跨链传输协议 (CCTP) 等互操作性工具得到支援。

储备构成与利率敏感性

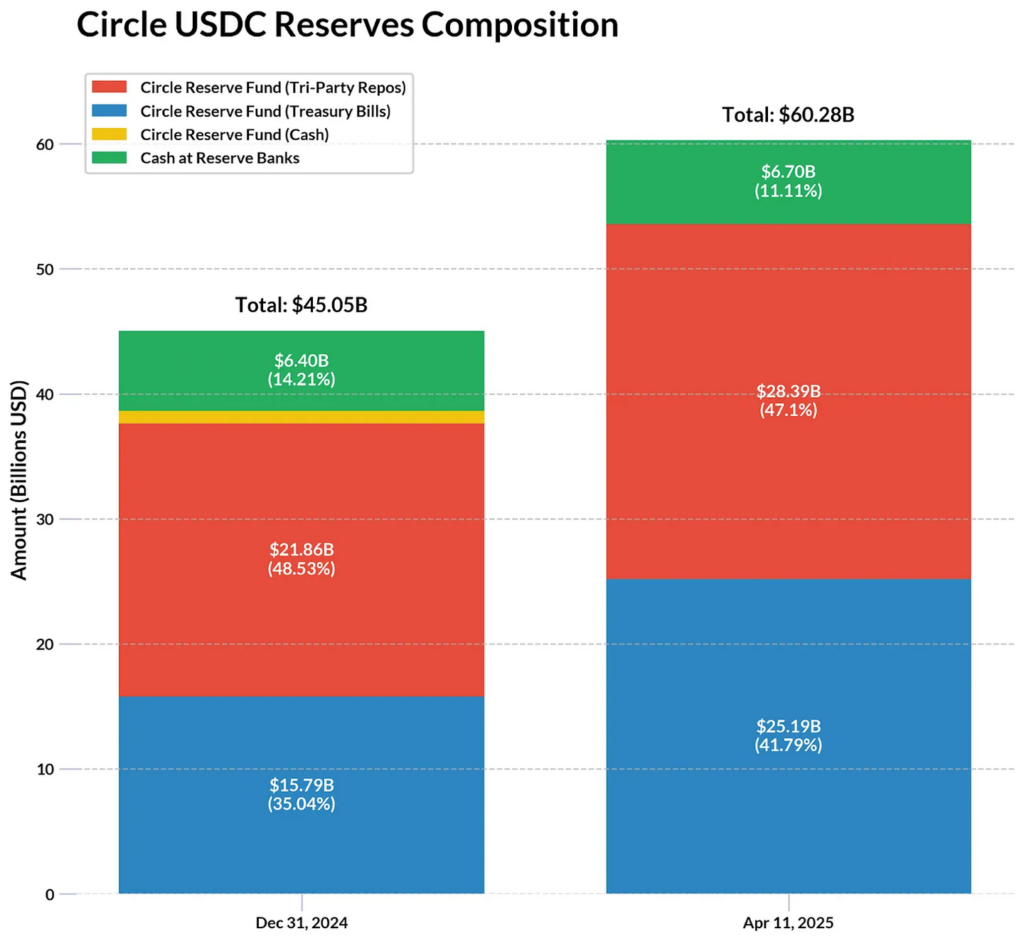

对于发行的每一美元 USDC,Circle 将储备投资于高流动性、低风险资产组合,如短期美国国债和现金存款。这种结构使 Circle 能够在确保 USDC 持有者流动性和赎回稳定性的同时,从储备中获得收益。Circle 在档案中披露,2024 年储备收入为 16 亿美元,占总收入的 99%,表明其收入结构高度依赖利率。

USDC 储备主要持有在 Circle 储备基金中,这是一个由 BlackRock 管理的 SEC 注册政府货币市场基金。根据 Circle 的月度证明、财务报表和 BlackRock Circle 储备基金,截至 4 月 11 日,535 亿美元 (约 88%) 的 USDC 储备由美国国债和与多家金融机构的隔夜回购协议组成,期限均小于 2 个月。此外,11% 的储备为存放在受监管银行的现金。

来源:Circle Transparency & BlackRock Circle Reserve Fund

根据 Circle 2024 年 16 亿美元的储备收入和约 440 亿美元的储备资产,推算年化收益率约为 3.6%。如果利率保持当前水平,且 USDC 供应量保持稳定或增长,Circle 的储备收入可能保持稳定。

我们之前关于 USDC 供应在利率上升时期下降的研究显示,Circle 的储备收入与当前利率高度相关,表明其收入模型对利率变化的敏感性。2024 年有效联邦基金利率在 4.58-5.33% 之间,如果利率下降,Circle 的前景如何?在 S-1 档案中,Circle 估计利率下降 1% 可能导致稳定币储备收入减少 4.41 亿美元,这是档案中概述的关键风险。

由于 Circle 保留全部收益 (不像 Ethena 和 Maker 等发行商将利息传递给持有者),其商业模式对未来利率变化、竞争压力和监管演变仍保持敏感。

分发、分发、分发

Coinbase 和 BN 的角色

Circle 的 IPO 档案还揭示了 Coinbase 和 BN (币安) 等合作伙伴在推动 USDC 采用方面的重要性。2024 年,其分发成本总计 10.1 亿美元,较 2023 年增加 40%,较 2022 年增加 150%。

虽然 Coinbase 与 Circle 的关系广为人知,但档案显示两者在财务上的联络更加紧密。2024 年,Coinbase 从 USDC 相关活动中赚取 9.08 亿美元,占其总收入的约 13.8%。根据与 Circle 的收入分享协议,Coinbase 获得其平台上持有的 USDC 的 100% 利息,以及其他地方持有的 USDC 的 50% 利息。

随著 Coinbase 平台上 USDC 供应量从 2022 年的 5% 增至 20%,大部分经济收益似乎归于 Coinbase。档案还披露向 BN 一次性支付 6025 万美元,以类似方式促进分发。

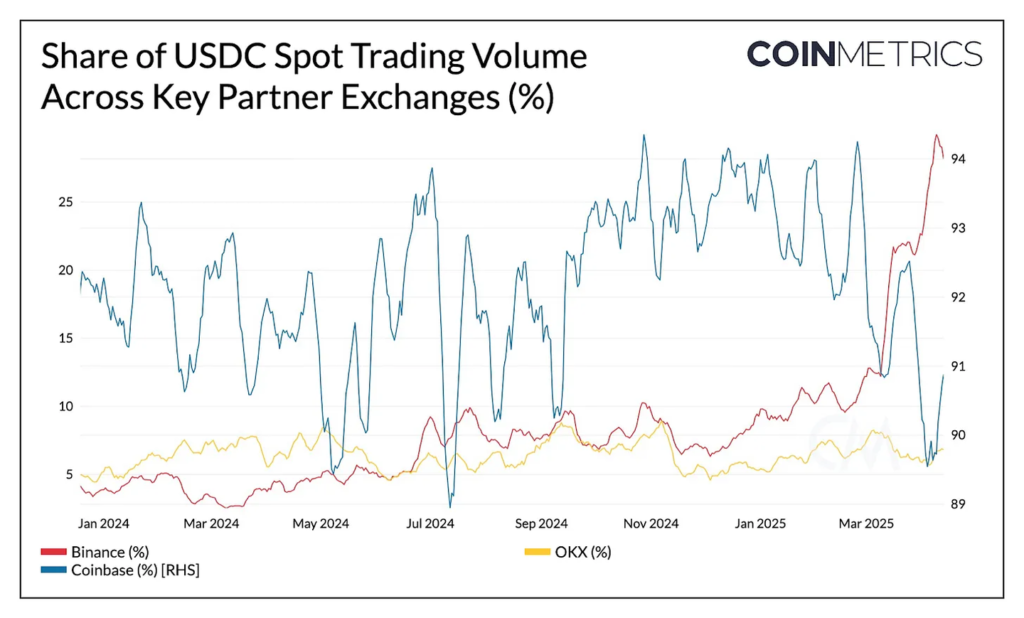

来源:Coin Metrics Market Data Feed

观察关键合作伙伴交易平台的现货交易活动,USDC 现占 BN 现货交易量的 29%(约 62 亿美元),在 FDUSD 近期脱钩后超过其份额,仅次于占比约 50% 的 USDT。在 Coinbase 上,USDC 驱动了合并 USD 和 USDC 市场约 90% 的现货交易。

尽管成本高昂,Circle 的分发努力已转化为交易平台层面的显著采用,推动了 USDC 的流动性和跨交易平台的 100 亿美元可信现货交易量。

超越交易平台:为 DeFi 和商业赋能

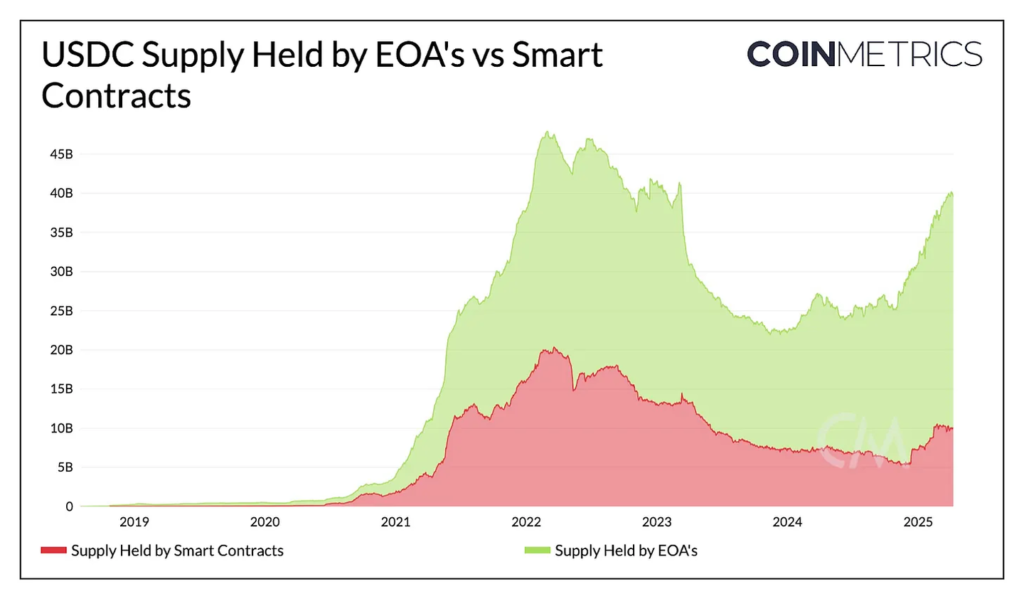

通过区分以太坊上持有在智慧合约与外部拥有帐户 (EOA) 的 USDC 供应,可以了解 USDC 在使用者钱包和应用中的分布情况。

目前,约 300 亿美元由 EOA 持有,同比增长 66%,而约 100 亿美元在智慧合约中,同比增长约 42%。EOA 余额的增长可能反应了交易平台托管和个人使用者持有的增加,而智慧合约的增长表明 USDC 在 DeFi 借代市场中作为抵押品以及去中心化交易平台 (DEX) 流动性的重要性。

来源:Coin Metrics Network Data Pro

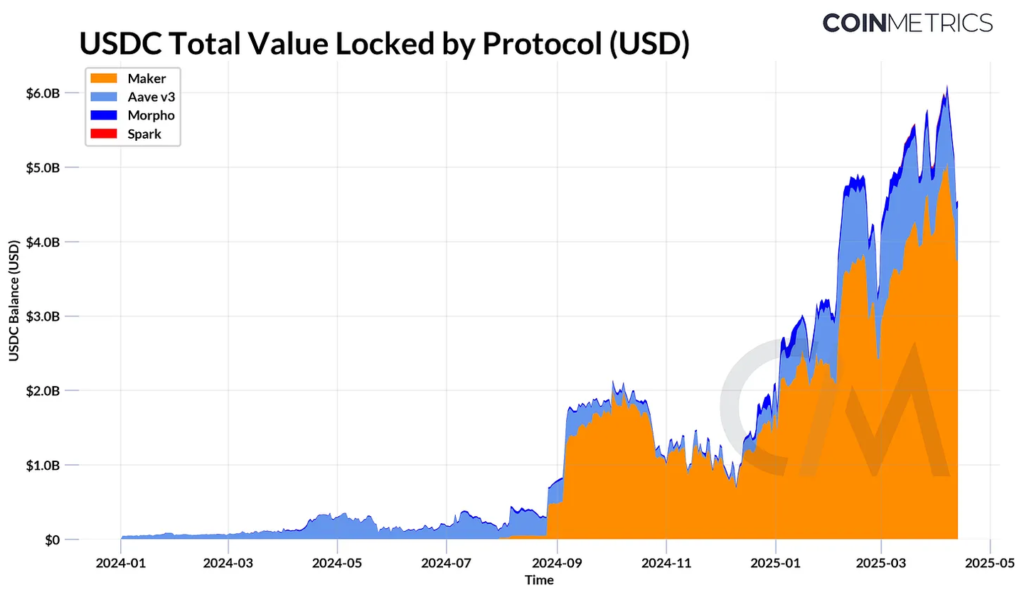

USDC 在 DeFi 借代市场中继续发挥基础作用,Aave、Spark 和 Morpho 等协议锁定了超过 50 亿美元 (代表未被借出的 USDC 供应部分)。对于 Maker (现为 Sky) 等抵押债务协议,约 40 亿美元的 USDC 通过其 peg 稳定模组支援 Dai/USDS 的发行。

来源:Coin Metrics ATLAS & Reference Rates

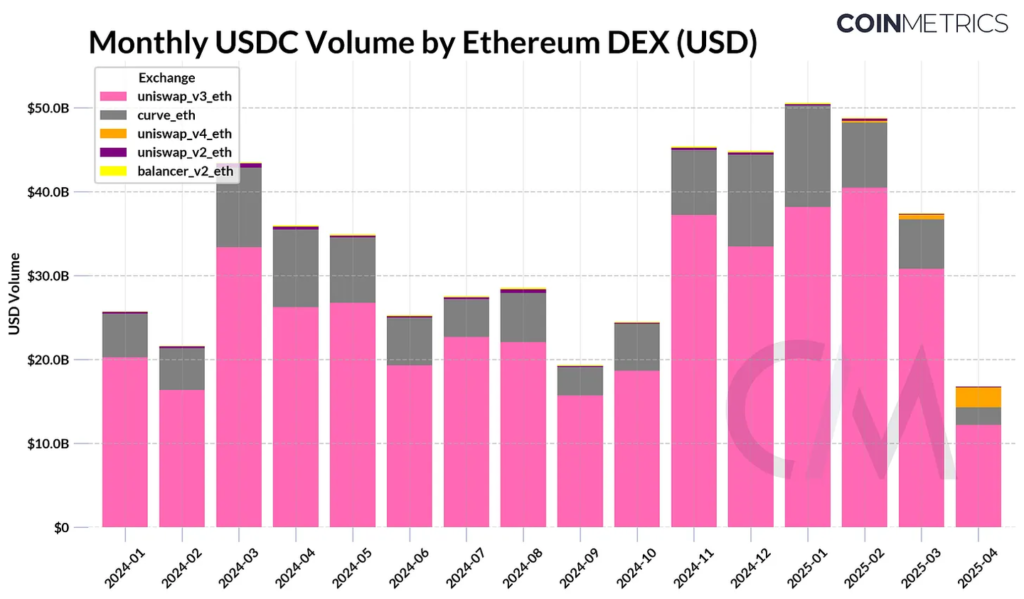

同样,USDC 是各种 DEX 池的关键流动性来源,促进稳定价值的交易。它还日益支撑链上外汇市场,特别是随著 Circle 的 MiCA 合规稳定币 EURC 等其他法币挂钩稳定币的兴起。

来源:Coin Metrics DEX Data

结论

USDC 的链上增长反应了市场信心的恢复,但 Circle 的档案也突显了关键挑战,特别是高昂的分发成本和对利息收入的严重依赖。为了在低利率环境中保持动能,Circle 旨在通过 Circle Mint 等主动产品线以及通过收购 Token 化货币市场基金的最大发行商 Hashnote 扩展套件 Token 化资产基础设施来实现收入多元化。

随著监管清晰度的提高,特别是 SEC 关于稳定币不是证券的立场,Circle 处于有利地位。但它现在面临来自 Tether 等海外发行商以及利用政策变化势头的新一波美国竞争者的日益激烈的竞争。尽管 Circle 的估值尚未确定,其 IPO 将标志著公开市场首次直接投资于稳定币基础设施增长的机会。