稳定币领域的变革

关键要点

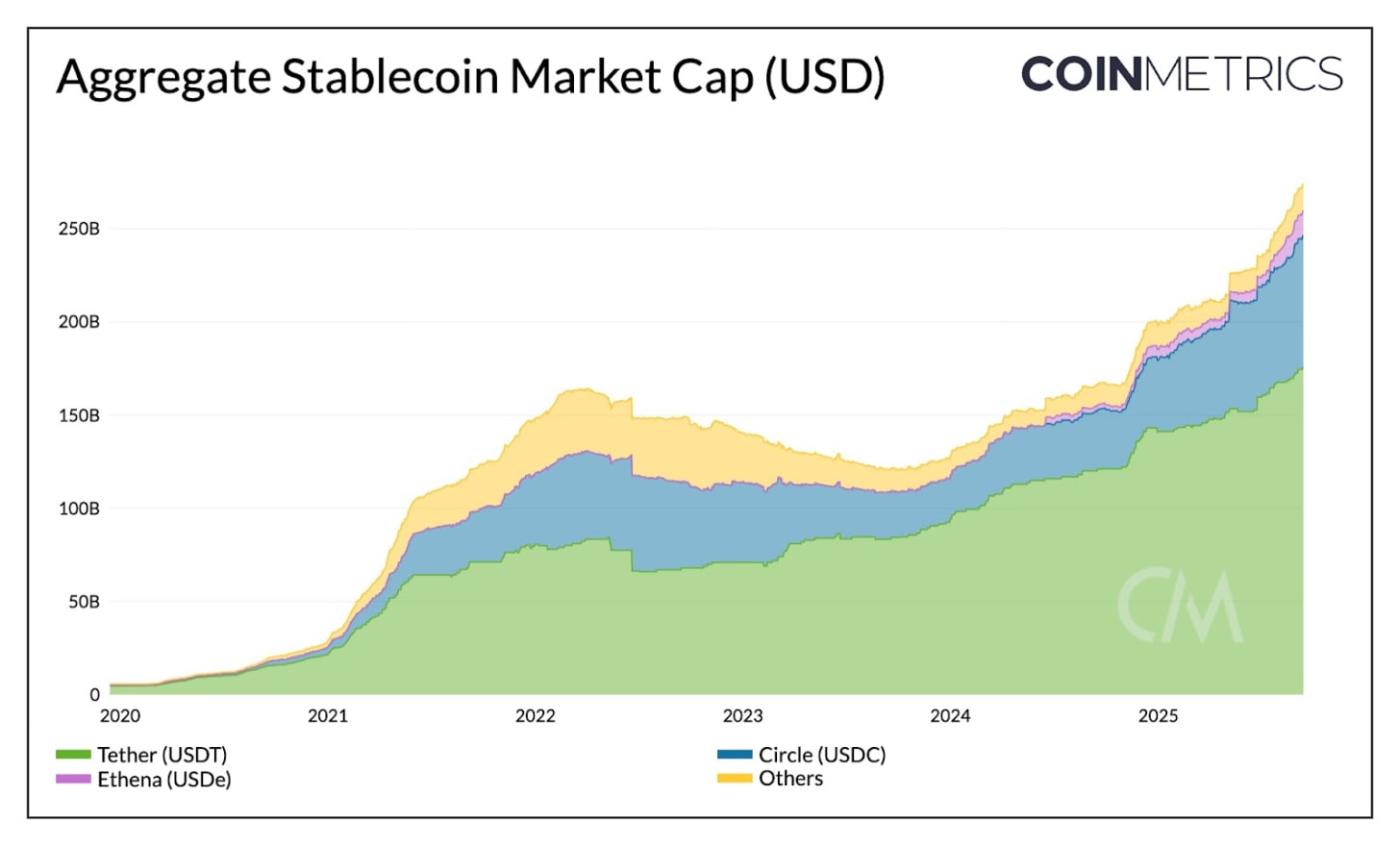

稳定币市值目前为 2800 亿美元,年初至今增长了 40 % 。USDT(64%)和USDC (25%)继续占据最大市场份额,而 USDe 在《GENIUS 法案》颁布后市值增长了 133%,成为第三大稳定币。

《GENIUS法案》将美国国债的储备支持标准化,将竞争差异化转向分销、生态系统覆盖范围和扩大市场采用的能力。

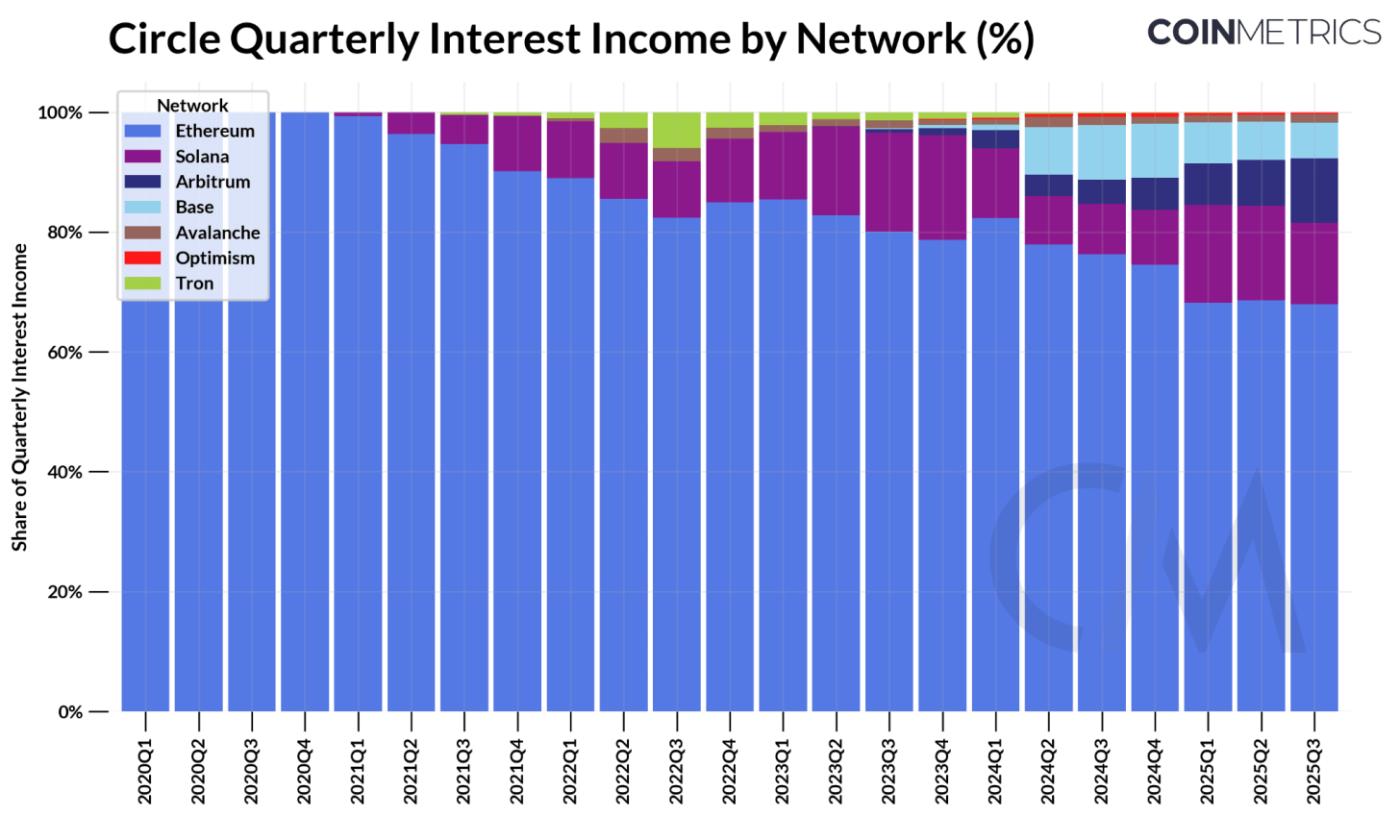

Circle 的收入主要来自USDC储备的利息收入,主要来自以太坊和Solana。然而, USDC交易活动的大部分收入来自 Coinbase(通过 Base 的排序收入),以及以太坊和Solana (通过费用和 MEV)的收入。

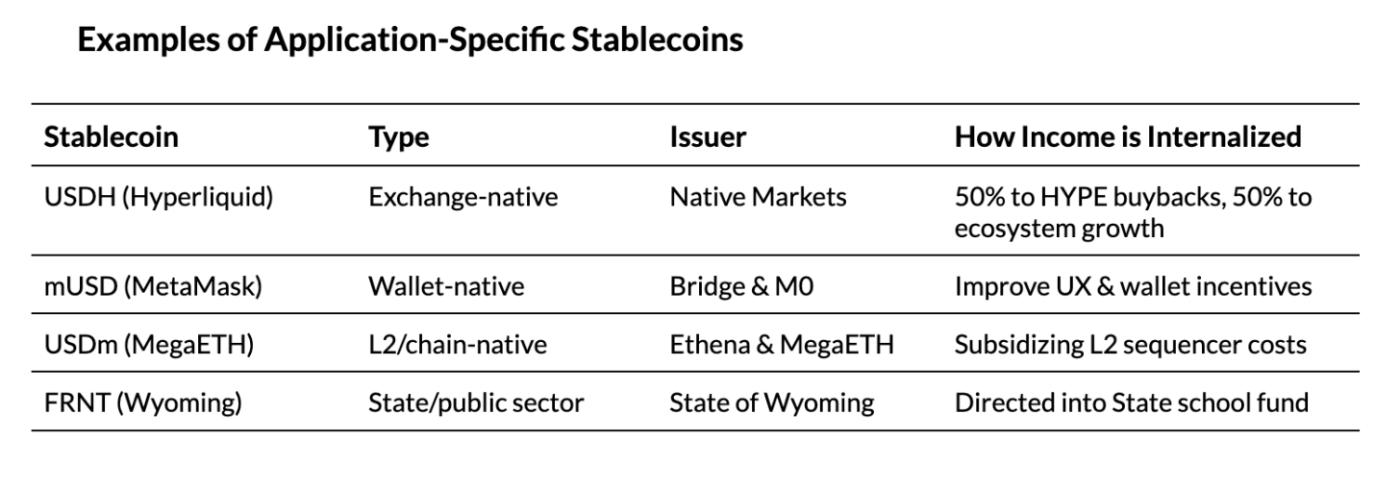

这些动态表明特定于应用程序的稳定币和以稳定币为中心的链的出现,旨在从堆栈中捕获和内化更多价值。

介绍

稳定币行业的蓬勃发展丝毫没有放缓的迹象。今年5月,我们发布了《稳定币行业报告》 ,分析了各种类型的稳定币、储备模型以及各网络的发行机构。近几个月来,美国稳定币监管法案《GENIUS法案》获得通过,而Circle的IPO则将稳定币商业模式推向了主流。随着Tether宣布通过USAT进入美国市场,Hyperliquid的USDH代码争夺战愈演愈烈,以及Stripe和Circle等公司纷纷推出以支付为重点的区块链项目,竞争格局愈演愈烈,且呈现出Flux的态势。

在此背景下,本期 Coin Metrics 的《网络现状》探讨了在不断变化的监管和利率环境下,稳定币行业的变迁。随着《GENIUS 法案》对支付类稳定币的储备支持进行标准化,竞争日益转向那些拥有并掌控分配权的人。我们绘制了 Circle 从USDC的跨区块链收入分布图,以了解推动专有稳定币发展和专用网络兴起的动态。

竞争背景:《GENIUS法案》后市场

当前市场格局

《GENIUS法案》于7月18日签署成为法律,为美元支持的支付型稳定币发行人建立了监管框架。该法案的关键要求包括100%以安全、流动的资产(现金、短期美国国库券和货币市场基金)作为储备支持,且发行人不得就已发行的稳定币提供收益或利息。这创造了一个新环境,使稳定币的抵押品在发行人之间更加标准化。

在考虑其影响之前,值得先评估一下当前的市场状况。稳定币的总市值目前超过 2750 亿美元,年初至今增长了 40%。Tether 的USDT以 64% 的市场份额(1770 亿美元)领先,主要由以太坊(50%)和TRON(47%)瓜分;而 Circle 的USDC则以 25% 的市场份额(710 亿美元)位居第二,涵盖以太坊、 Solana、 Arbitrum和其他网络。

来源:Coin Metrics Network Data Pro

Tether 进军美国市场

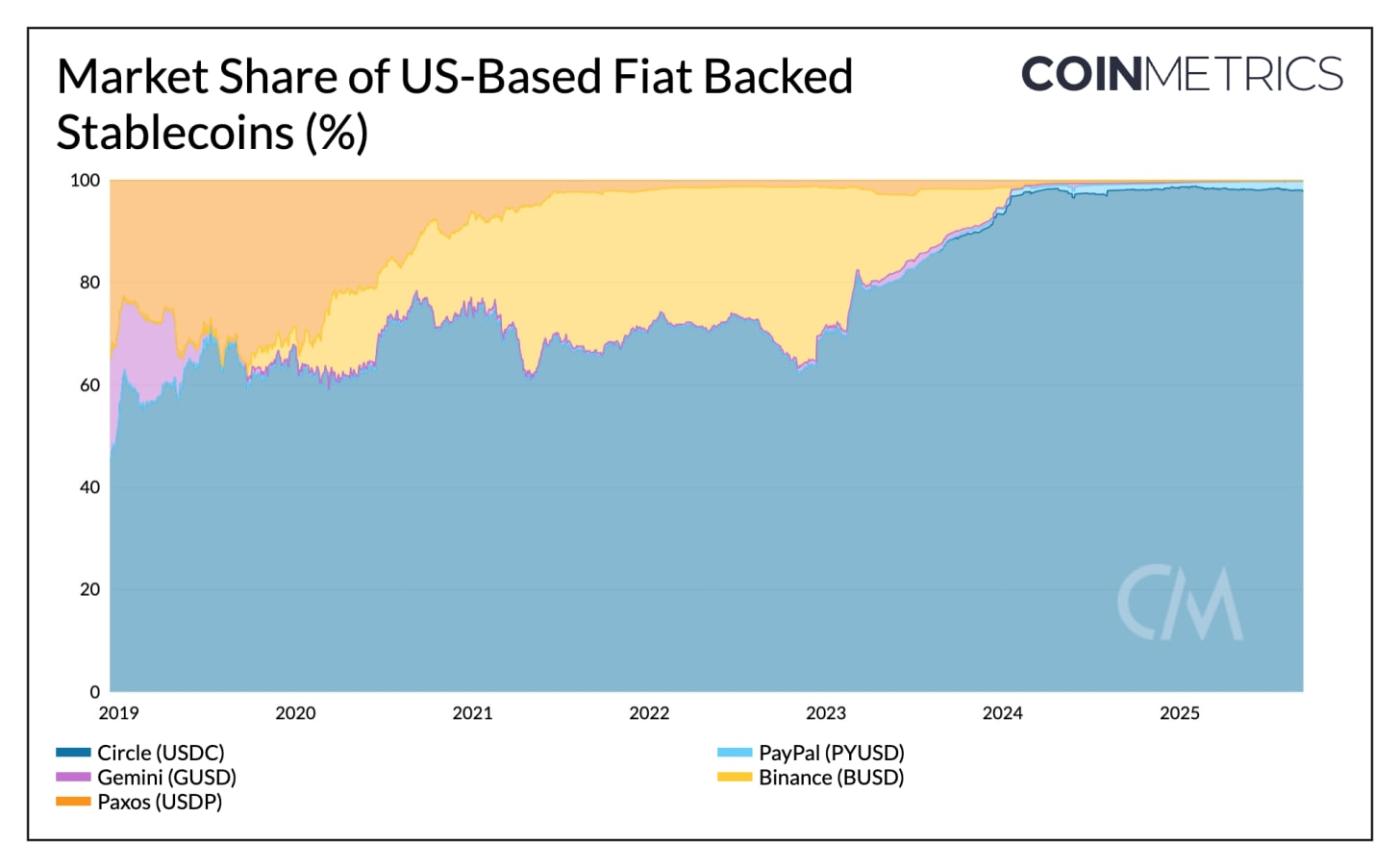

到目前为止, Tether是一家总部位于萨尔瓦多的离岸发行机构,其USDT主要满足新兴市场的需求。另一方面,Circle 的USDC则受益于在岸市场的强大监管地位,目前占美国境内稳定币供应量的 97%。

2025年, USDC 的市场份额增长了约 6%,而USDT份额则下降了约 7%。然而,Tether 推出的符合美国标准的稳定币 USAT,可能会削弱 USDC 在岸市场的主导地位。由于发行方为 Anchorage Digital,储备由 Cantor Fitzgerald 管理,USAT 需要进军交易所上市和提高流动性,才能与 USDC 的多链布局和通过 Coinbase 等合作伙伴的分销渠道相媲美。

来源:Coin Metrics Network Data Pro

利率和收益率动态

《GENIUS法案》禁止支付收益,以及不断变化的利率环境也可能对竞争态势产生重要影响。由于Tether币持有者无法直接获得报酬,美国国债储备的利息收入将继续累积到发行人手中。Tether和Circle已经持有超过1450亿美元的美国国债,其中Tether持有收益,Coinbase则间接将USDC储备的利息转嫁给持有者。

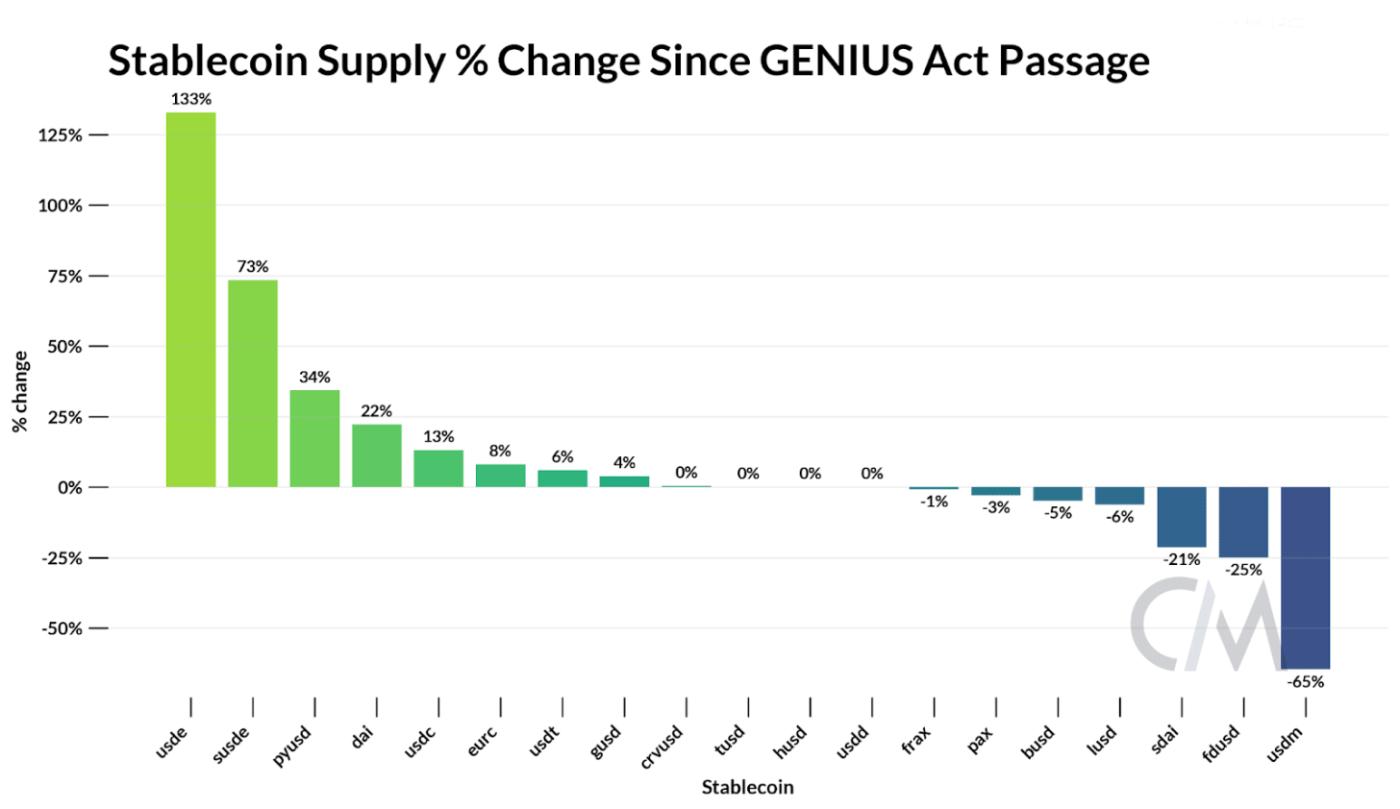

这一差距可能会使收益型替代品以及通过质押或借贷等方式获得的链上收益来源更具吸引力。自《GENIUS法案》通过以来,Ethena 的 USDe 已上涨 133%,而其质押版本 sUSDe 则上涨了 73%,使 USDe 成为市值 136 亿美元的第三大稳定币。通过将基差交易代币化,并使用质押ETH和永续合约的 delta 中性策略,Ethena 即使在利率下降的情况下也能提供具有竞争力的收益。

来源:Coin Metrics Network Data Pro

综合起来,这些动态凸显了竞争格局如何从储备模式转向分销、收益和生态系统增长。

Circle 跨区块链收入映射

作为一家上市公司,Circle 为理解稳定币商业模式提供了清晰的蓝图。其目前收入的主要驱动力很简单:支持 USDC 未偿供应的储备金的利息收入。

2025 年第二季度,Circle 的利息收入约为 6.34 亿美元,这得益于其当时约 610 亿美元的USDC供应量以及支撑其的短期美国国债收益率。按链细分,我们发现最大的贡献者是以太坊(4.23 亿美元,占比 68%)和Solana (9700 万美元,占比 15%),而Arbitrum则成为增长最快的供应和收入来源(自第一季度以来增长了 24%)。

来源:Coin Metrics Network Data Pro

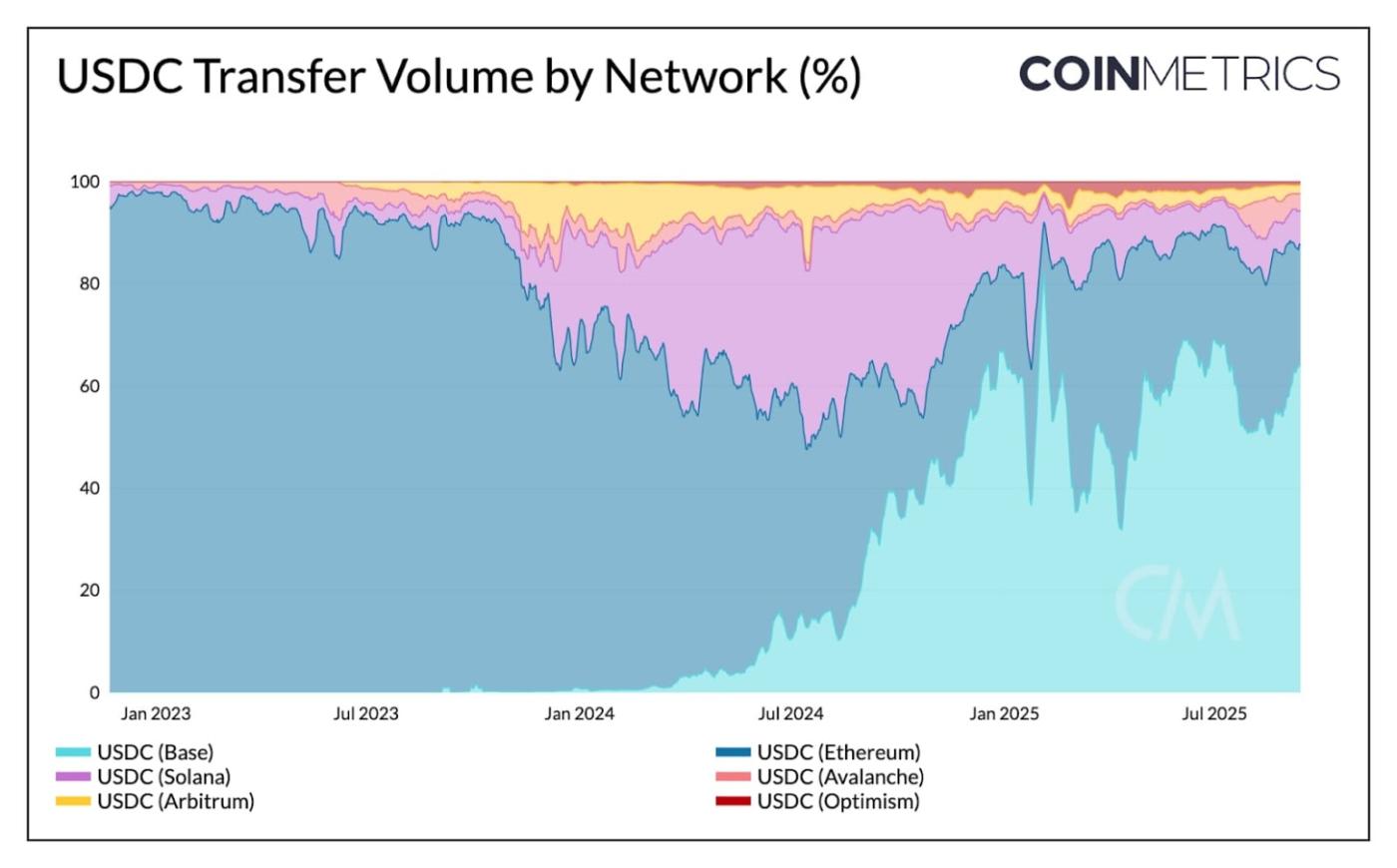

虽然USDC 的供应为 Circle 带来了利息收入,但USDC的跨链转移却不会。当我们细分USDC转账份额和跨网络转账量时,我们发现Solana在频率上占据主导地位,而 Base(64%)和以太坊(23%)则占据了总交易量的大部分。因此, USDC的交易活动归属于 Coinbase(通过 Base 上的排序收入)以及以太坊和Solana上的验证者,而不是 Circle 本身。

来源:Coin Metrics Network Data Pro

这凸显了 Circle 的收入如何与未偿付的USDC供应量挂钩,而区块链则通过排序、费用和 MEV 来获取转账活动的价值。像 Hyperliquid 的 USDH(将在下一节介绍)这样的应用级稳定币的出现,表明平台正在努力将储备收入内部化到其生态系统中。与此同时,Circle 推出其 Layer-1 链Arc ,表明其正努力从支付和外汇相关用例中获取基于交易的收入,而这些用例可能与目前网络上发生的活动类型并不完全重叠。

遵循激励机制,掌控分销

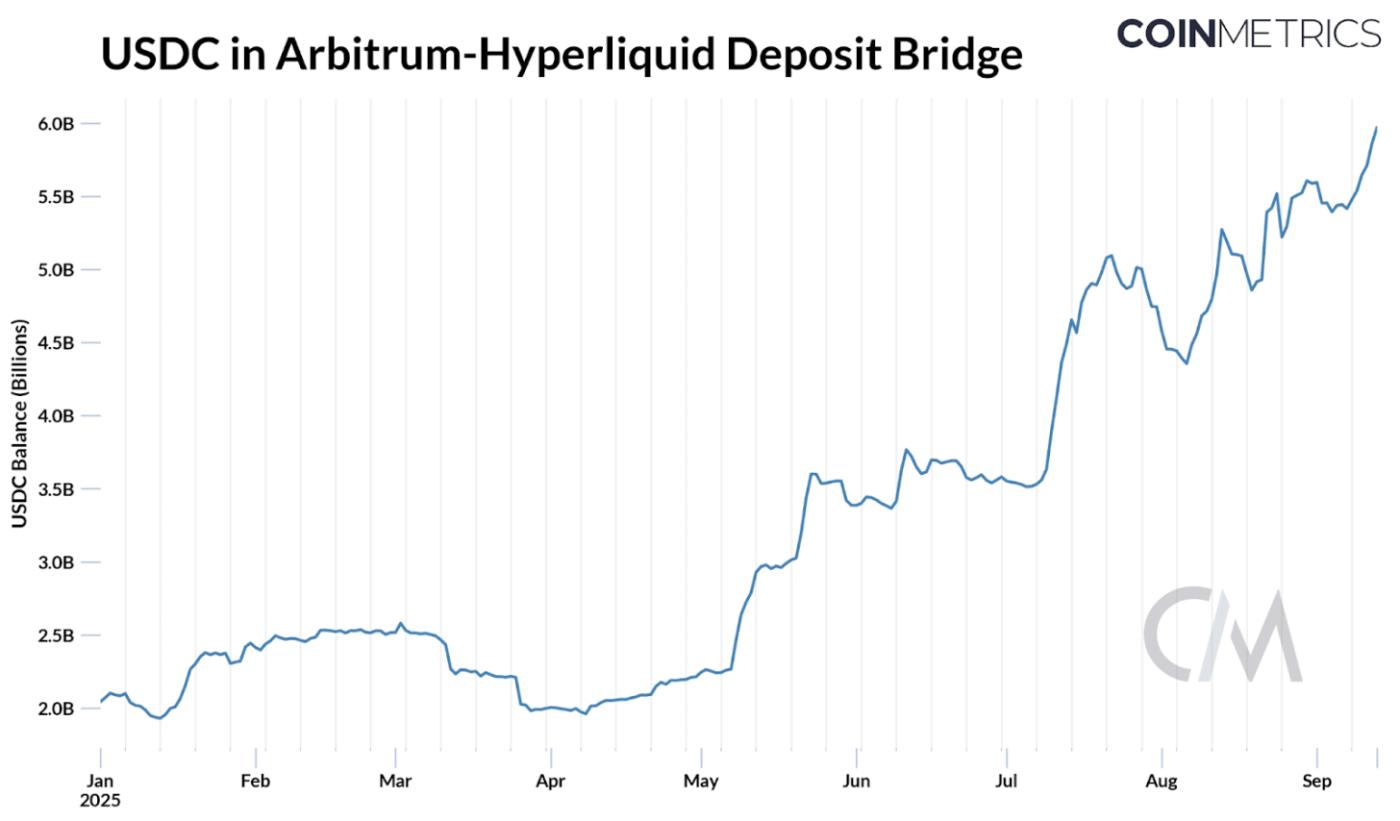

最近 Hyperliquid 的 USDH 代码之争凸显了平台为何希望减少对外部来源的依赖,并将经济机制内部化。上周,Hyperliquid 启动了一项治理投票,将 USDH 代码授予“优先 Hyperliquid、与 Hyperliquid 保持一致且合规”的发行人。Hyperliquid的Arbitrum桥接器中约有 8% 的USDC供应量(约 59 亿美元),这意味着约 2.47 亿美元的利息收入(以 4.1% 的准备金收益率计算)将流向 Circle(以及通过收益分成协议的 Coinbase)。

这引发了一场竞购战,吸引了Paxos、Ethena、Agora和Sky等主要发行商以及Native Markets等新进入者的提案。发行商提出了一些条款,以使USDH对Hyperliquid的生态系统更具吸引力,例如返还高达95%的利息收入、提供有吸引力的收益分成模式,或加强合规性和分配。

最终,Native Markets 通过链上投票获得了 USDH 的股票代码。Native Markets 的 USDH 将完全由现金和美国国债等价物支持,链下储备最初由贝莱德管理,链上储备则由 Superstate 通过 Stripe 旗下的 Bridge 管理。为此,Circle 也准备在 Hyperliquid 的 HyperEVMUSDC推出原生 USDC,这表明在稳定币市场竞争中,跨平台的发行仍然至关重要。

其他近期推出的稳定币也表明了为什么应用程序、钱包、网络甚至国家都在朝着同一个方向发展:发行自己的专有稳定币来获取利息收入并将其循环用于生态系统的增长。

结论

Coin Metrics 更新

关注 Coin Metrics 的市场状况通讯,该通讯通过简洁的评论、丰富的视觉效果和及时的数据介绍本周的加密市场动向。

与往常一样,如果您有任何反馈或要求,请在此处告知我们。

订阅和往期杂志

Coin Metrics 的网络状态是根据我们自己的网络(链上)和市场数据对加密市场进行的客观、每周观察。

如果您想在收件箱中收到《网络现状》报告,请点击此处订阅。您可以点击此处查看往期《网络现状》报告。