加密货币「黑色星期五」创纪录的清算抹去了190亿美元的部位,揭露了中心化和去中心化平台之间的透明度差距。币安跌跌撞撞之际,Hyperliquid 却表现坚挺,使得10月10日的暴跌成为FTX以来加密货币面临的最大压力测试。

这次崩盘和币安最近的上市争议凸显了一个日益严重的主题:中心化的成本和开放系统的吸引力。

动摇信任的崩盘

最新更新

根据彭博社报道,Hyperliquid 处理了 190 亿美元清算中的超过 100 亿美元,而币安则遭遇了宕机,并向用户退款。该去中心化交易所保持了 100% 的正常运行时间,证明了其在极端波动环境下的韧性。

背景环境

Bitwise 资讯长 Matt Hougan 指出,区块链“通过了压力测试”,并强调 Hyperliquid、 Uniswap和Aave等 DeFi 平台仍在运营,而币安则不得不向交易者支付补偿。他的结论是:在杠杆交易者崩盘之际,去中心化维护了市场完整性。

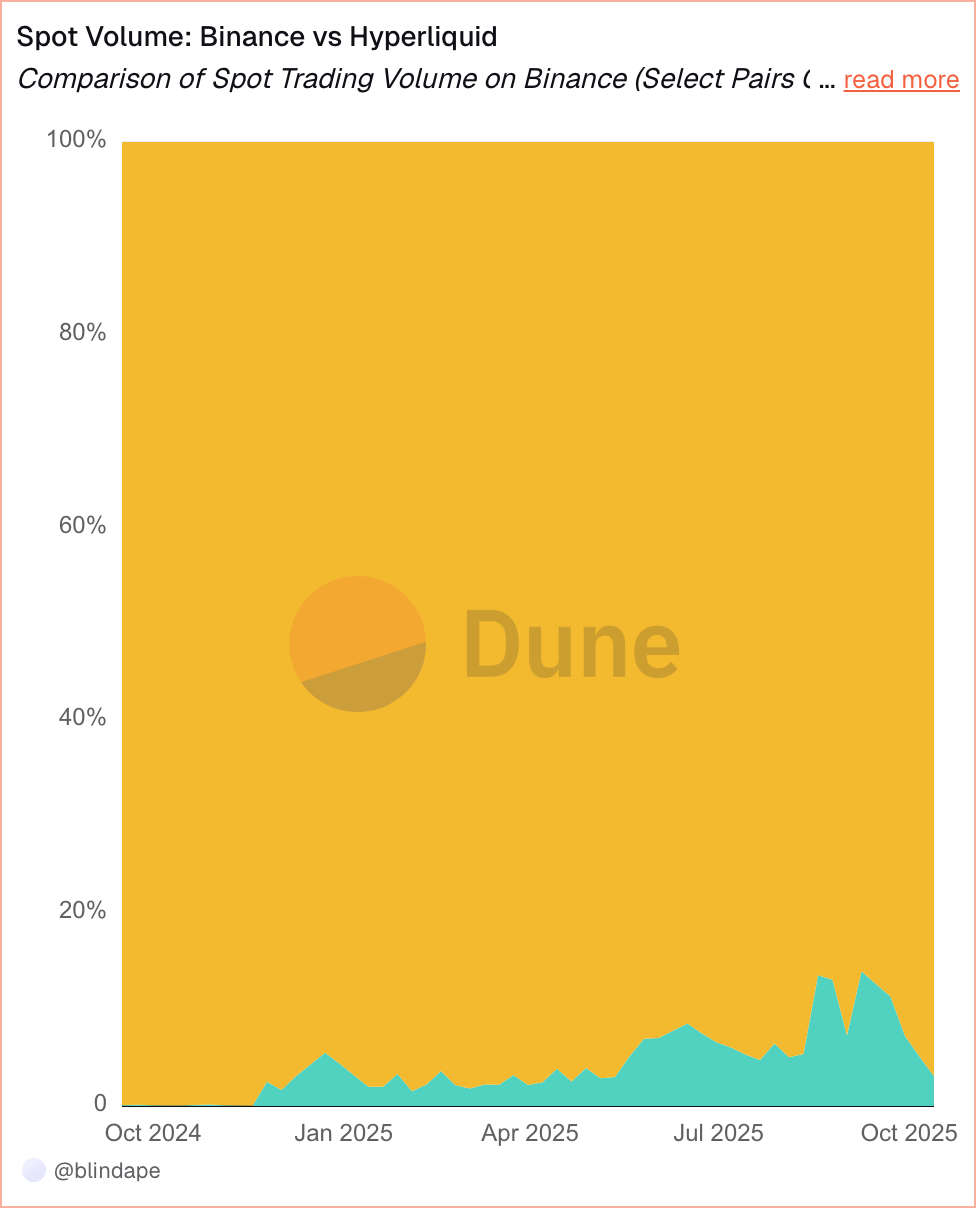

Dune 数据显示,币安在现货交易量中占据主导地位,而 Hyperliquid 的份额尽管到 2025 年中期将稳步增长,但仍低于 10%。崩盘期间出现的信任缺口很快就以另一种形式再次出现——上市费用之争。

币安面临上市阻力

更深入的分析

Limitless Labs 的执行长声称,币安要求上线代币供应量 9% 并收取数百万美元的押金。币安否认了这一说法,并表示押金可退还,并为其Alpha计划辩护。随著中心化交易所 (CEX) 信任度跌至新低,公平性之争也随之爆发。

幕后花絮

CZ认为交易所遵循不同的模式,并表示:“如果你不喜欢费用,那就建立自己的零费用平台。” Hyperliquid 回应称,在其网络上“没有上市费、部门或看门人。” 现货部署无需许可:任何项目都可以通过支付 HYPE 的 gas 费来发行代币,并赚取其交易对中一半高达交易的费用。

DEX 和AMM已经确保任何资产的自由上市、交易和流动性

— Hayden Adams 🦄 (@haydenzadams) 2025 年 10 月 15 日

如果一个专案愿意支付高额上市费用,那是为了行销,而不是为了市场结构

我们为实现这一目标所发挥的作用感到自豪

Uniswap创办人 Hayden Adams 认为,DEX 和 AMM 已经提供免费上市和流动性——如果专案仍然支付 CEX 费用,那纯粹是为了行销。

Hyperliquid 成为链上竞争者

基本事实

| 平台 | 2025年9月成交量 | 市值 |

|---|---|---|

| 超液体 | ≈2000亿美元 | ≈132亿美元 |

| 翠菊 | ≈200亿美元 | ≈25亿美元 |

| DYDX | 每月约 70 亿美元 | 累计1.5兆美元 |

期待

VanEck 证实 Hyperliquid 在 7 月占据了区块链手续费收入的 35%。 Circle 在其链上添加了原生USDC ,Eyenovia 则推出了验证器和 HYPE 国库。 HIP-3 启用了无需许可的永久用户,让开发者可以为任何资产创建期货市场。

Grayscale 报告称,DEX 的价格已与 CEX 形成竞争,并指出 Hyperliquid 将成为 2025 年的突破点。该公司预测,DEX 可能会在透明度和社区治理至关重要的长尾资产领域占据主导地位。

Hyperliquid 的优点在于效率。由 10 名工程师组成的团队经营一个平台,其规模堪比币安 7,000 名员工和 5 亿美元行销支出。该去中心化交易所透过减少上币流程和广告,将节省的资金转化为代币价值和流动性奖励。 VanEck 称之为「无需行销支出即可获利」——这是任何中心化平台都无法复制的护城河。