来源:VanEck

作者:Patrick Bush,Matthew Sigel

原标题:VanEck Mid-November 2025 Bitcoin ChainCheck

编译及整理:BitpushNews

(注:VanEck 持有比特币风险敞口。)

关键要点

长期巨鲸仍在持有,5年以上的币龄代币持续增长。

抛售集中在中期持有者,而非最古老的钱包。

期货市场似乎已清洗完毕,资金费和未平仓合约处于超卖水平。

比特币(BTC)投资者感到恐惧

资料来源:Glassnode,截至 2025年11月13日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

ETP 流出驱动早期疲软

过去30天的价格走势对持有者尤其不友好,BTC下跌了13%,伴随的是动机强烈的抛售。

自2025年10月10日起,BTC ETP 余额流出了49.3千枚BTC,约占管理总资产(AUM)的-2%,因在价格峰值附近买入的弱势持有人在降息不确定性和AI叙事动摇中选择了投降。

更令人担忧的是,许多人将价格疲软归咎于早期的BTC巨鲸。

例如,一个"中本聪时代"的巨鲸在2025年11月14日当周出售了价值15亿美元的BTC,清空了他的整个钱包。许多人认为,资深的巨鲸通常通过在关键时点买卖BTC来预示BTC的长期走势。因此,加密货币社区变得看跌,恐惧/贪婪指数在关税恐慌开始时跌至2025年3月以来的最低水平。

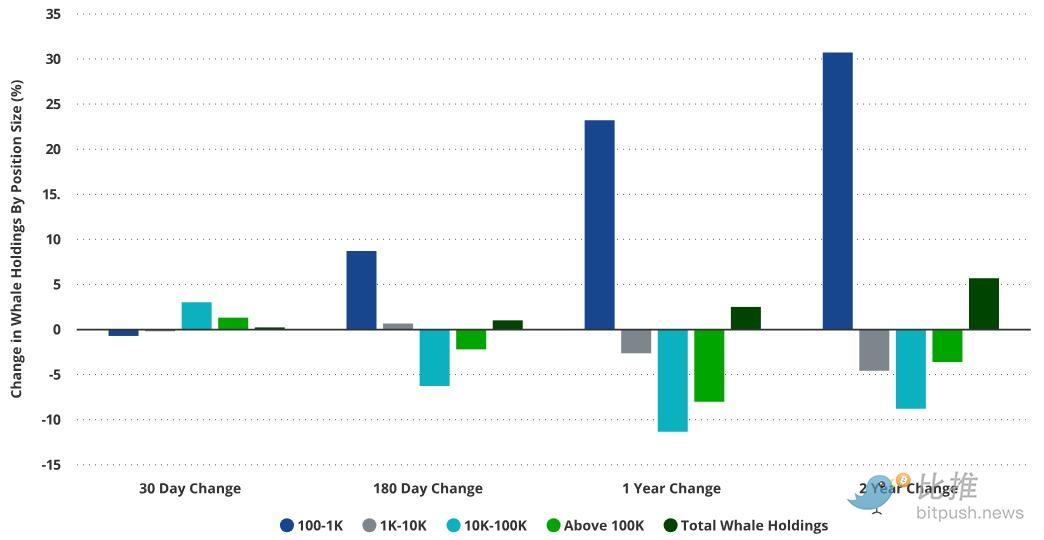

较小巨鲸在1-2年内积累、而最大巨鲸在卖出;近期净变化持平

巨鲸头寸长期减少,短期增加

资料来源:Glassnode,截至 2025年11月13日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

与其假设近期的疲软源于大额持有者的抛售,不如仔细审视跨群体资金流的完整分布情况。

链上情况显示的是比简单的"巨鲸抛售"更为微妙的轮动。如果我们观察持有超过1,000 BTC的巨鲸持仓,可以清楚地看到他们自2023年11月以来一直在减少其BTC风险敞口。

事实上,持有10K-100K BTC的巨鲸在过去6个月和12个月分别减少了-6%和-11%的供应量。这部分供应已被持有100至1,000 BTC的"小鱼"们吸收。这类较小的投资者在过去6个月和12个月分别增加了+9%和+23%的持仓。作为背景参考,BTC本身在过去两年上涨了约170%。

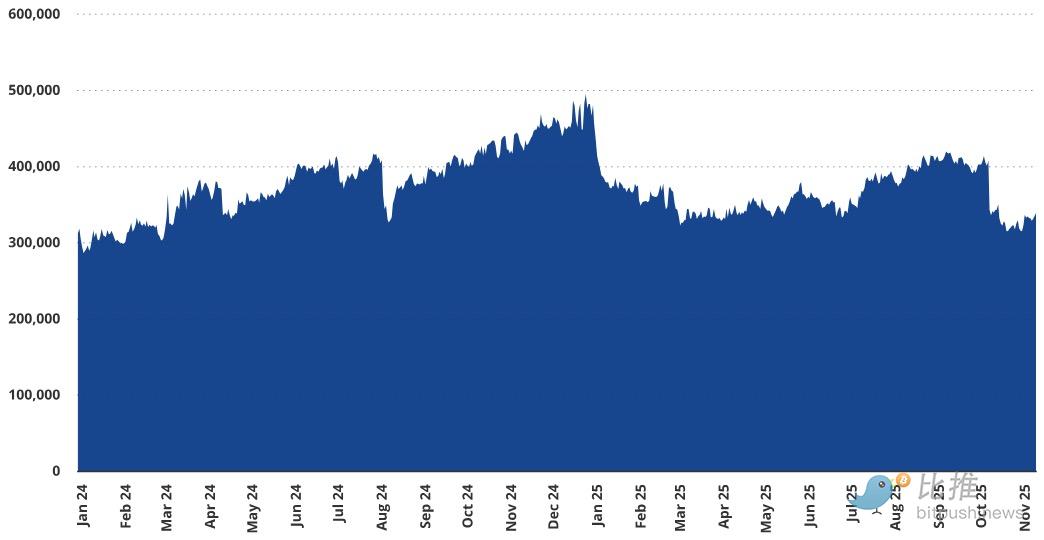

比特币期货(BTC)未平仓合约在11月增长+6%

资料来源:Glassnode,截至 2025年11月13日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

短期巨鲸转为净买家

短期数据则讲述了不同的故事:一些巨鲸群体一直在积累。持有10K–100K BTC的群体在过去30天、60天和90天分别增加了约+3%、+2.5%和+84个基点(bps)的持仓。这可能反映了关税驱动的抛售及随后的清算,这在12小时内使BTC期货未平仓合约减少了约19%,并将价格推低了20%以上。

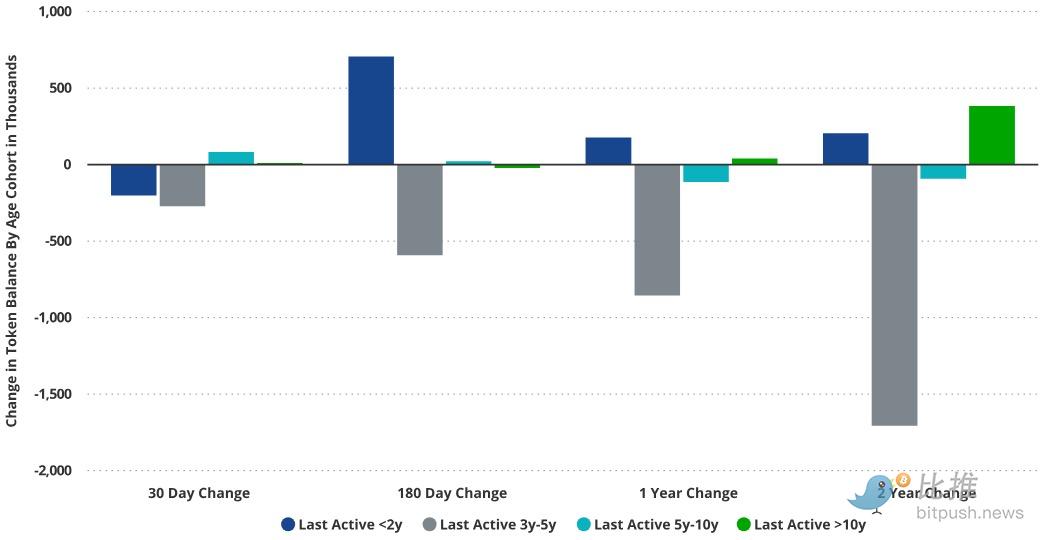

最老的BTC巨鲸在持有而中期交易者在抛售

资料来源:Glassnode,截至 2025年11月13日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

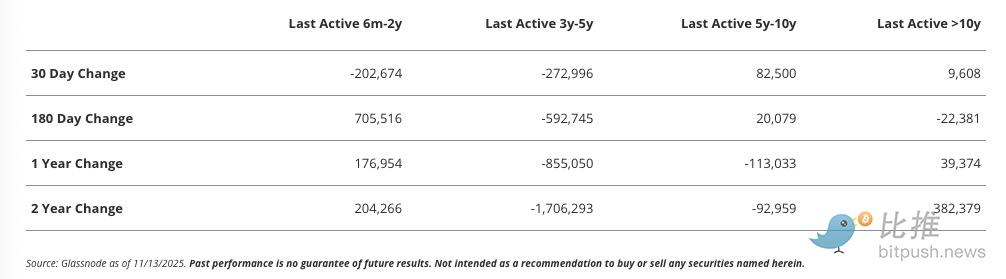

中期持有者是真正的抛售者

然而,仅仅按持有者规模分析"巨鲸数据"提供的是一幅不完整的图景。这种观点忽略了经验丰富的年长巨鲸将其代币转移给新的、初出茅庐的持有者这一轮动现象。为了加深我们的理解,我们按"最后活跃转移时间"检查比特币余额,该指标指示代币最后一次转移后经过的时间。转移的隐含意义是这些代币很可能被出售给了不同的持有者。

在过去30天内,抛售压力集中在<5年币龄的群体,而较老的代币大多保持或增加了其持仓。有趣的是,在过去6个月中,所有权从(3-5年)群体转移到了(6个月-2年)群体,这标志着资金从中期持有者向新参与者的转移。

在较老的群体中,即那些代币最后一次移动发生在>5年前的持有者,代币周转率相对于其他群体仍然较低。相比之下,最大的流失发生在最后一次移动时间为3-5年前的代币中,该群体在每个研究期间都持续下降。过去两年中,这部分代币的供应量下降了32%,因为这些代币被发送到了新地址。鉴于这些代币中有许多可能是在上一个比特币周期的低迷期积累的,它们的持有者似乎是机会主义的周期交易者,而非长期投资者。

与此同时,最后一次移动时间 >5年前的代币净增加了+278K BTC(与两年前相比)。这种增长反映了较年轻的代币老化进入5年以上类别,而非重新积累,但这仍然表明长期巨鲸的持续信念。虽然更细粒度的分析可能会产生额外的见解,但总体趋势仍然令人鼓舞:最长线的持有者继续在积累和持有。

BTC期货基差处于2023年秋季以来最低水平

资料来源:Glassnode,截至 2025年11月13日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

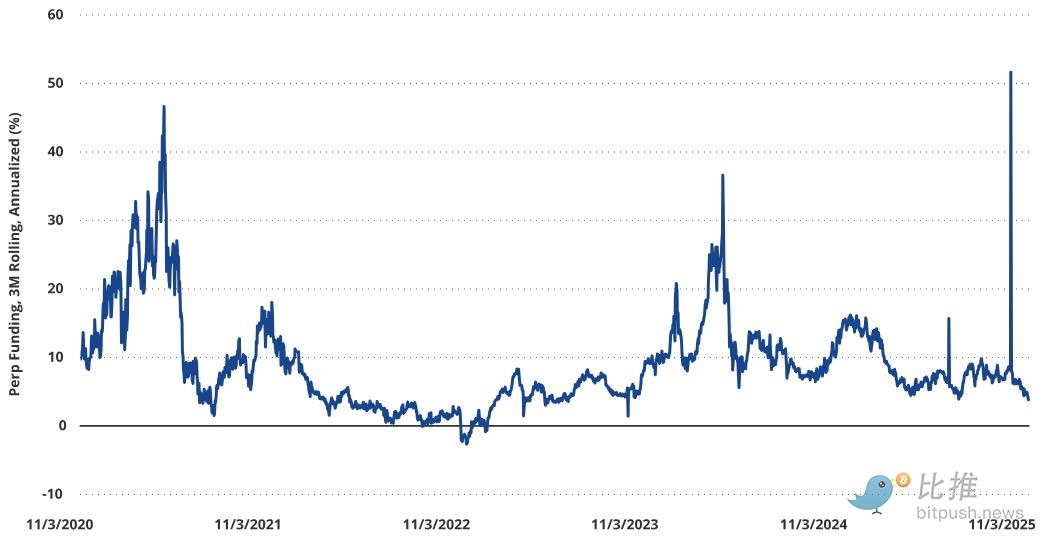

期货市场显示投机活动重置

衡量投机情绪的最佳指标之一是愿意做多比特币永续期货的交易者所支付的年化基差成本。由于永续合约永不交割,其价格通过向交易的一方收取利息来与现货价格保持一致。如果永续合约价格高于现货价格,则多头方必须向空头方支付与现货/永续价格差异幅度相关的利率。由于加密货币具有不对称的上行潜力,永续合约基差几乎总是正值。

在对像BTC这样的加密货币多头需求较低的时期,基差会崩溃。最近,我们看到了比特币永续合约未平仓合约的急剧崩溃,自2025年10月9日起以BTC计下降了-20%,以美元计下降了-32%。这部分解释了资金费率的急剧崩溃。当然,如果人们对BTC看涨,这个利率会迅速攀升。

过去比特币要开始长期下跌时,通常会出现一个明显的信号:永续合约的资金费率会飙升,以前疯狂的时候某些日子平均能达到40%。但这次不一样,从2024年3月之后,我们就再没看到资金费率的疯狂上涨。

这里有个很有意思的插曲——像Ethena这类创新协议,还有那些专业的交易机构,都在大规模进行"现货买入+永续合约做空"的套利操作。光是Ethena在2025年10月规模就达到140亿美元,虽然后来缩水到83亿,但这么大的套利盘实际上把资金费率给压低了,让这个传统指标有点"失真"。

不过即便如此,当前资金费率的暴跌程度,结合永续合约未平仓头寸的大规模清算,确实说明市场已经跌过头了。另一个关键指标NUPL(可以理解为全网持仓者的平均盈亏水平)也显示,现在的超卖程度已经跟2025年春的关税恐慌、2024年8月的日元崩盘时差不多。

对投资者来说,经过这一个月的暴力洗盘,反而可以更从容地寻找入场时机了。市场恐慌时,往往是布局的好机会。

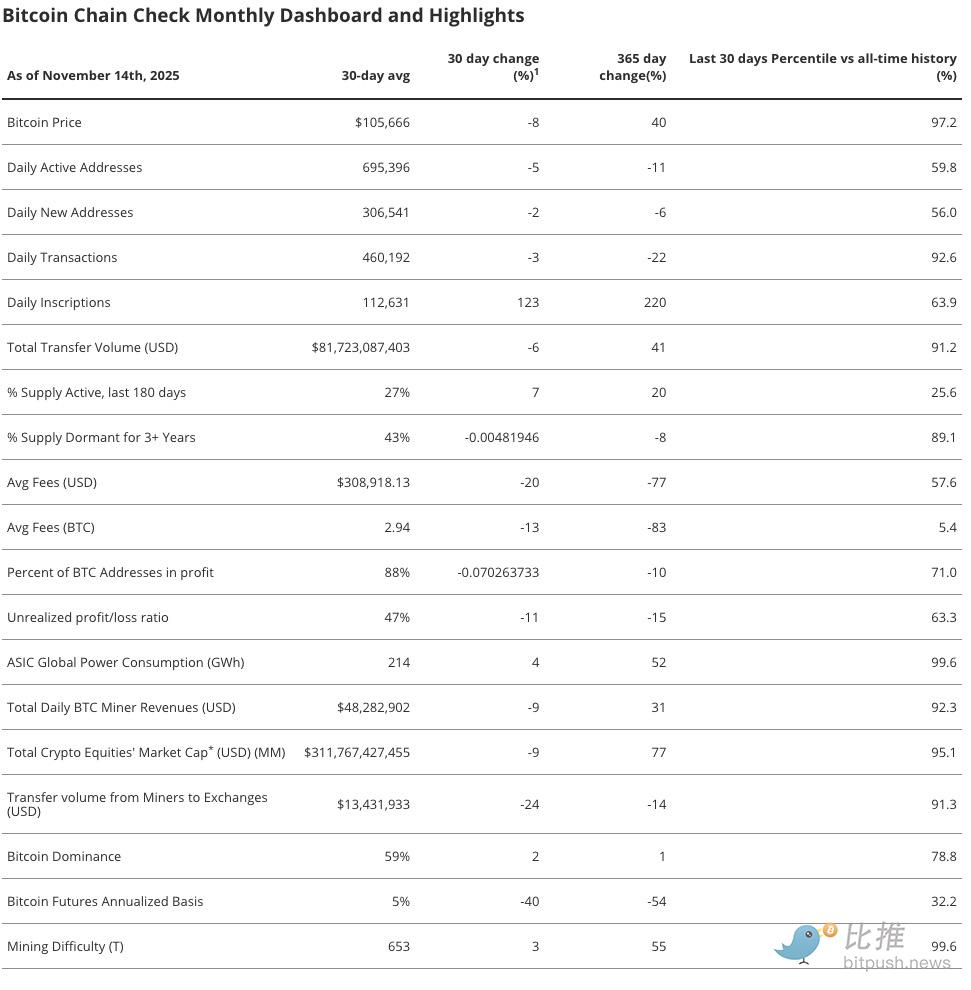

比特币链上变化月度仪表盘和亮点

截至2025年11月14日

注:30天变化和365天变化是相对于30天平均值,而非绝对值。

资料来源:Glassnode,截至 2025年11月13日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush