BlockScholes对加密货币衍生品市场的每周回顾。

主要见解:

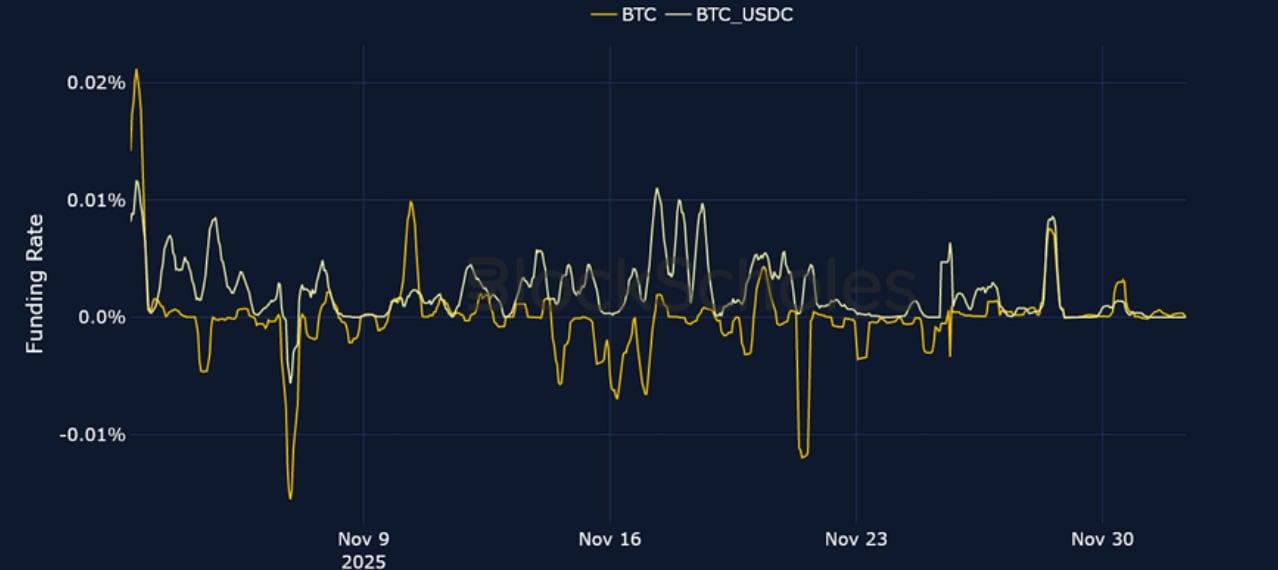

上周感恩节假期后,比特币现货价格小幅回升至 9.3 万美元,与美国风险偏好型股票的上涨趋势一致。这刺激了比特币波动率微笑曲线的大幅上涨,抵消了所有防御性对冲策略,导致看跌/看涨期权比例略微偏向看涨。资金费率飙升至接近 0.01%,表明交易员愿意参与现货价格的上涨行情。然而,周一清晨,由于日本央行行长发表鹰派言论,暗示央行可能考虑加息,这些涨幅被大幅回吐。BTC和美国风险偏好型股票随后走低,BTC回落至 8.3 万美元关口。值得注意的是,衍生品市场对BTC和ETH的前景呈现出不同的看法。ETH上周的负资金费率与BTC的中性/略微正资金费率形成鲜明对比。波动率微笑曲线显示, BTC短期价外看跌期权的溢价高于ETH期权市场,这表明对BTC下行风险对期权的需求更高。

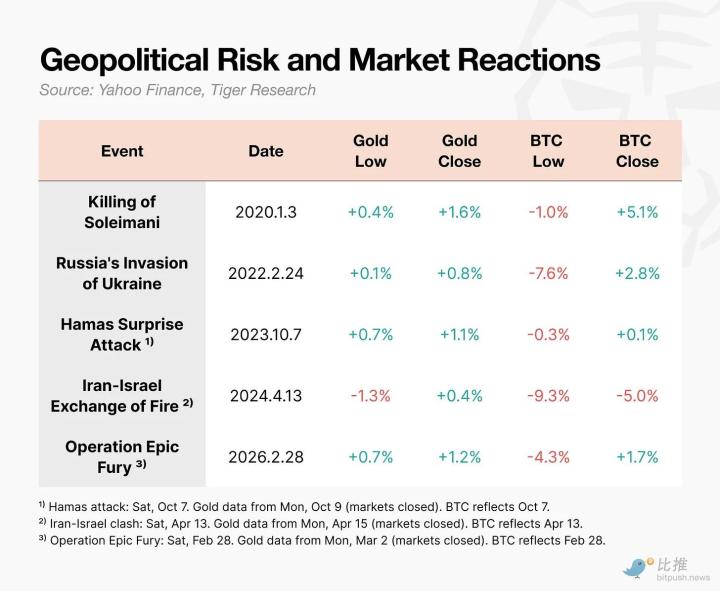

布洛克-斯科尔斯BTC风险偏好指数

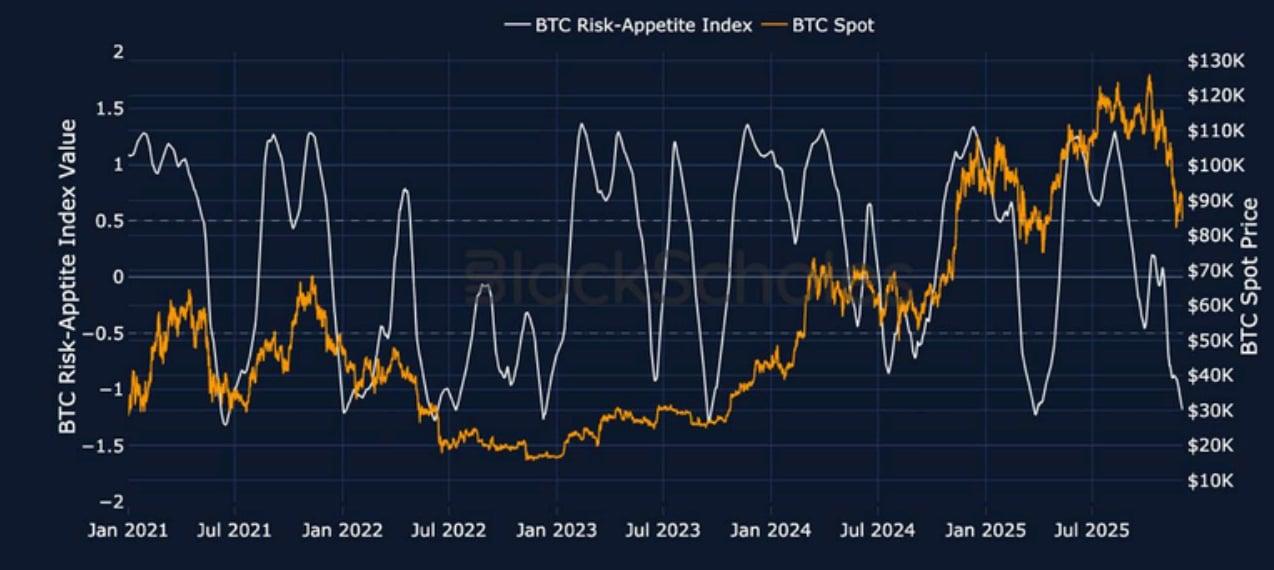

布洛克-斯科尔斯ETH风险偏好指数

期货隐含收益率

1个月期限平值债券隐含波动率

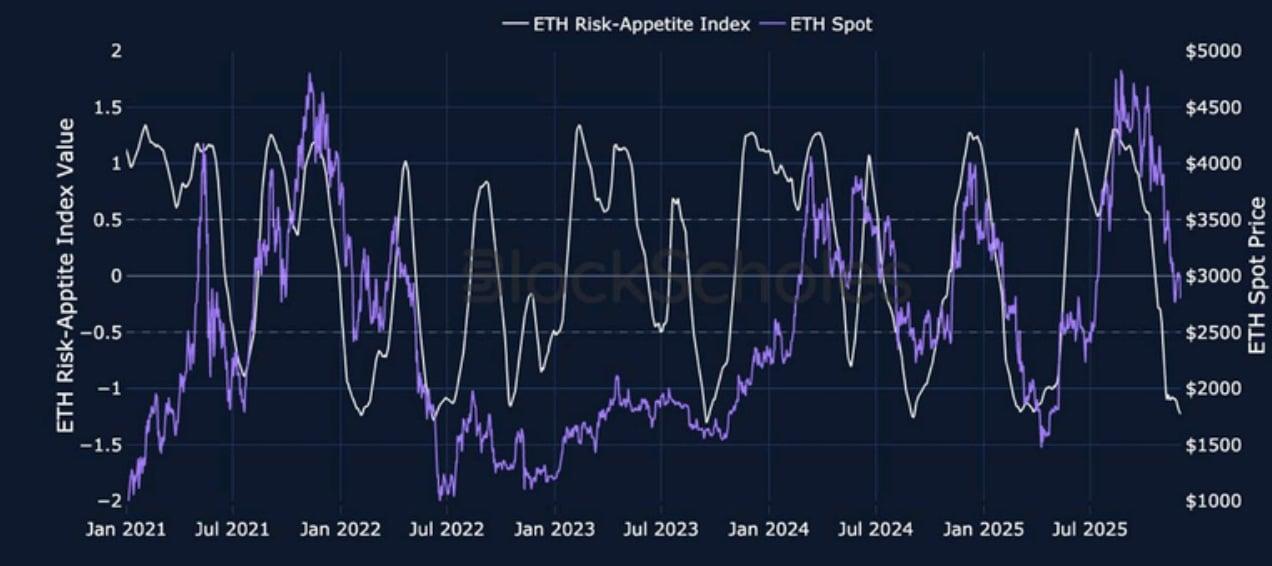

永续互换融资利率

BTC资金费率——11月28日,随着比特币价格小幅反弹至9.2万美元上方,资金费率也达到了本周高点。随后,现货价格回落至8.3万美元的低点,资金费率也随之恢复至中性水平。

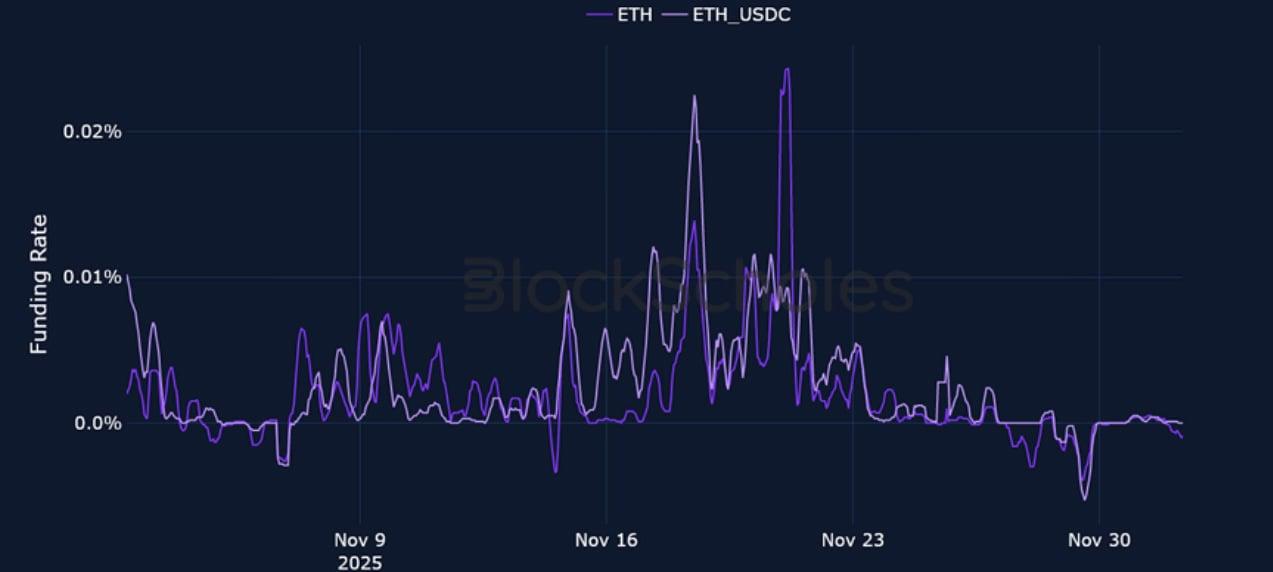

ETH资金费率– ETH的负资金费率与其期权市场相对于BTC略微不那么看跌的立场形成对比。

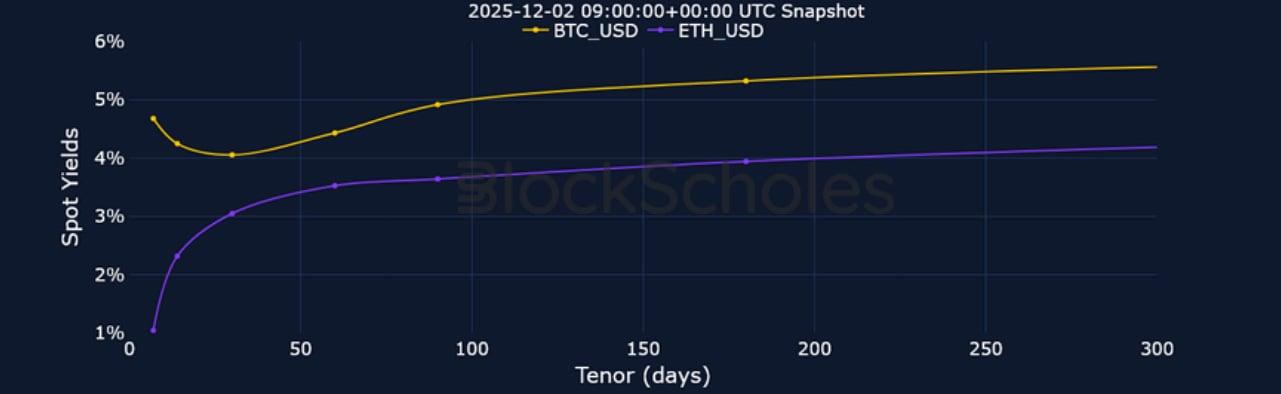

期货隐含收益率

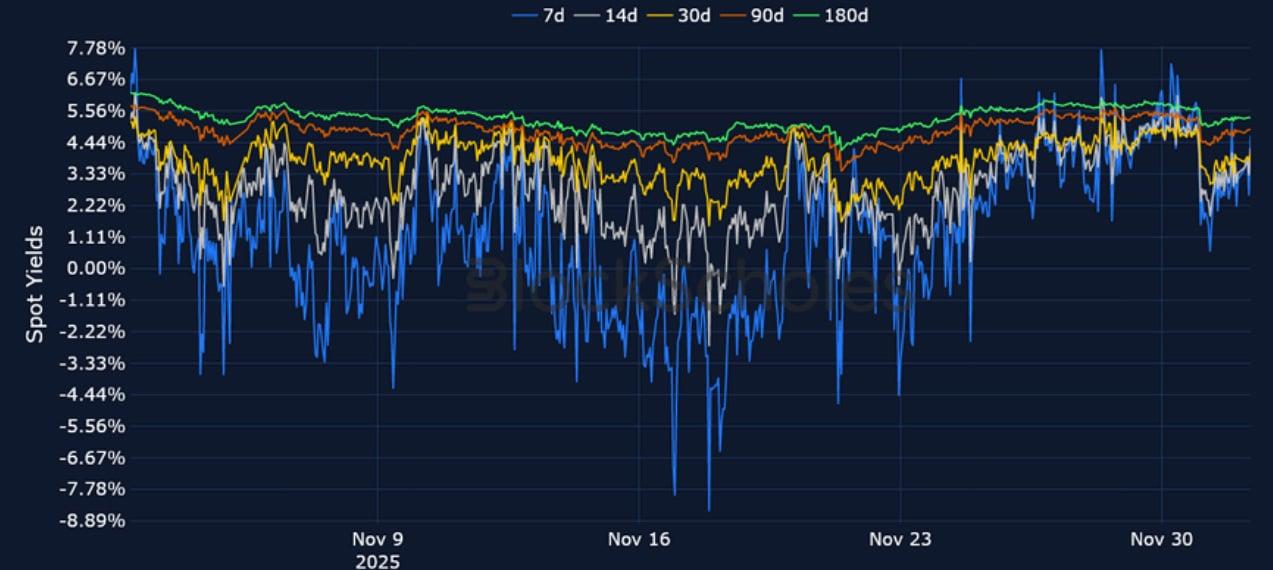

BTC期货隐含收益率——自 11 月下旬以来,期货价格相对于现货价格的折价已经收窄,表明对空头头寸的需求较为疲软。

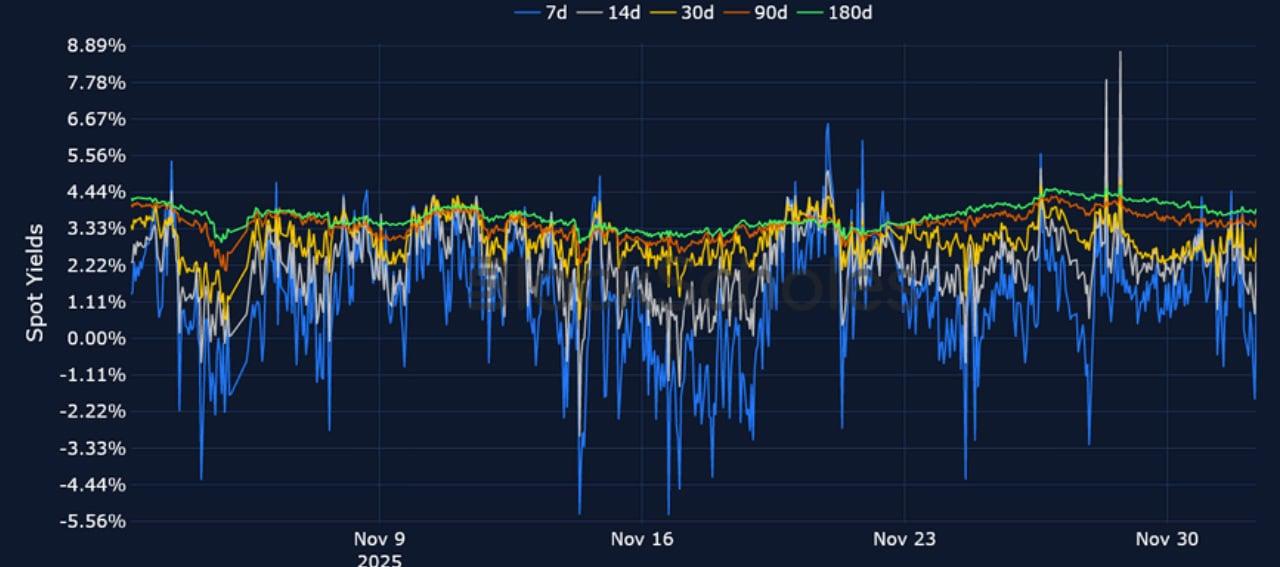

ETH期货隐含收益率——另一方面,短期ETH敞口的期货价格在本周多次低于现货价格。

BTC期权

BTC SVI ATM 隐含波动率– 触及 83,000 美元后,波动率期限结构出现暂时性倒置。

BTC 25-Delta 风险逆转——价格回升至 9 万美元后,偏度比率趋于中性,但交易员们再次开始对冲现货价格下跌的风险。

ETH期权

ETH SVI ATM 隐含波动率– 前端波动率已从 11 月中旬的 95% 高点大幅下降。

ETH 25 Delta 风险逆转ETH带着与 11 月相同的看跌姿态进入 12 月,因为价外看跌期权比看涨期权溢价 6 点。

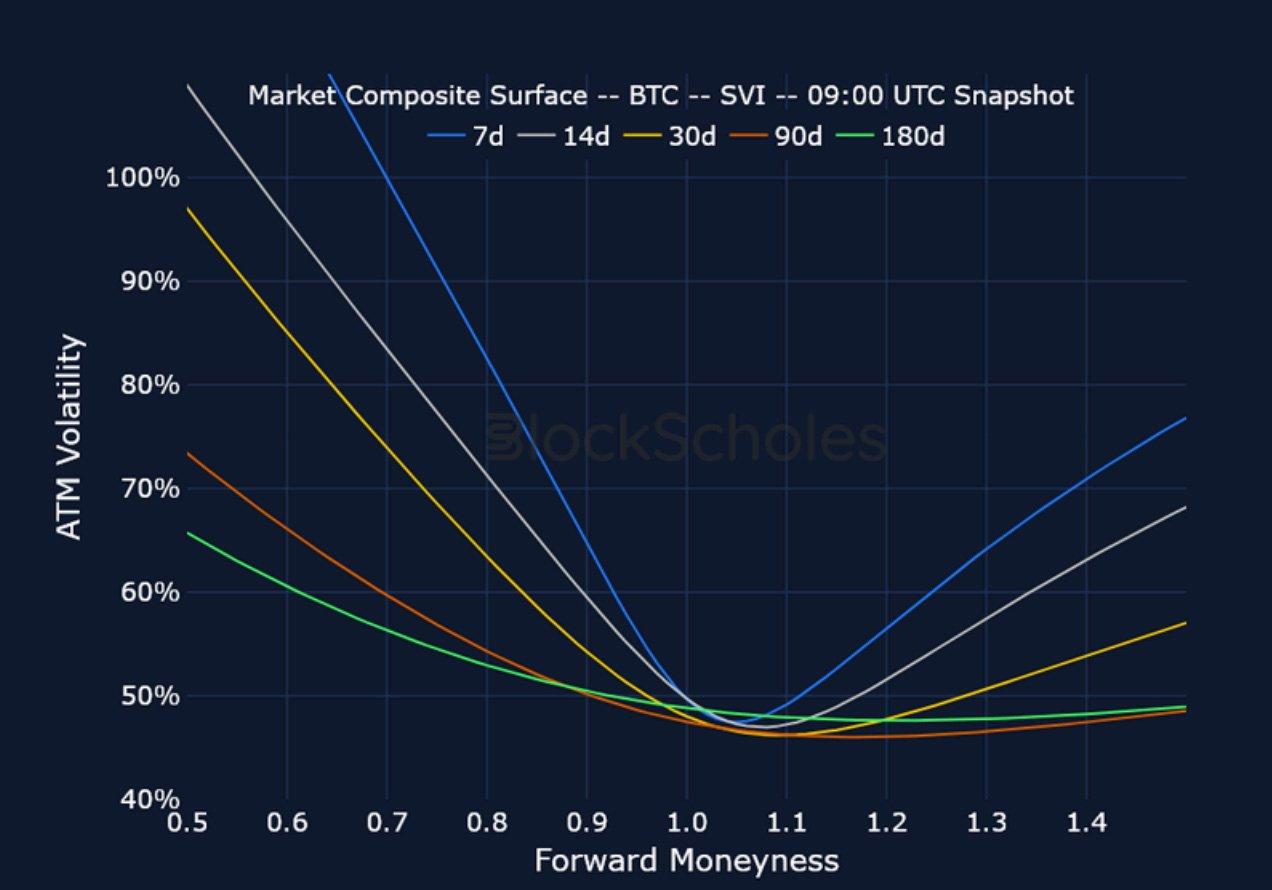

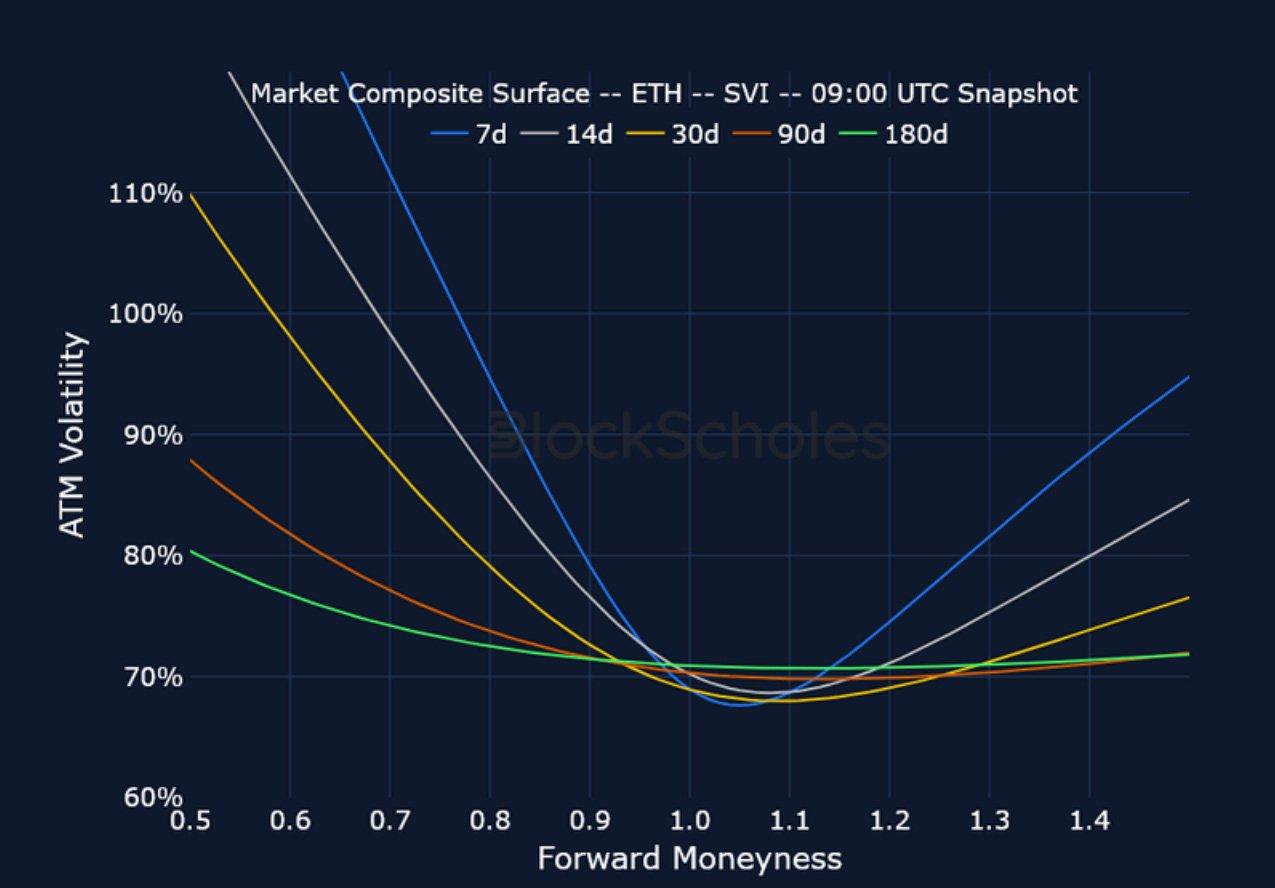

市场综合波动率表面

CeFi COMPOSITE – BTC SVI – 9:00 UTC 快照。

CeFi COMPOSITE – ETH SVI – 9:00 UTC 快照。

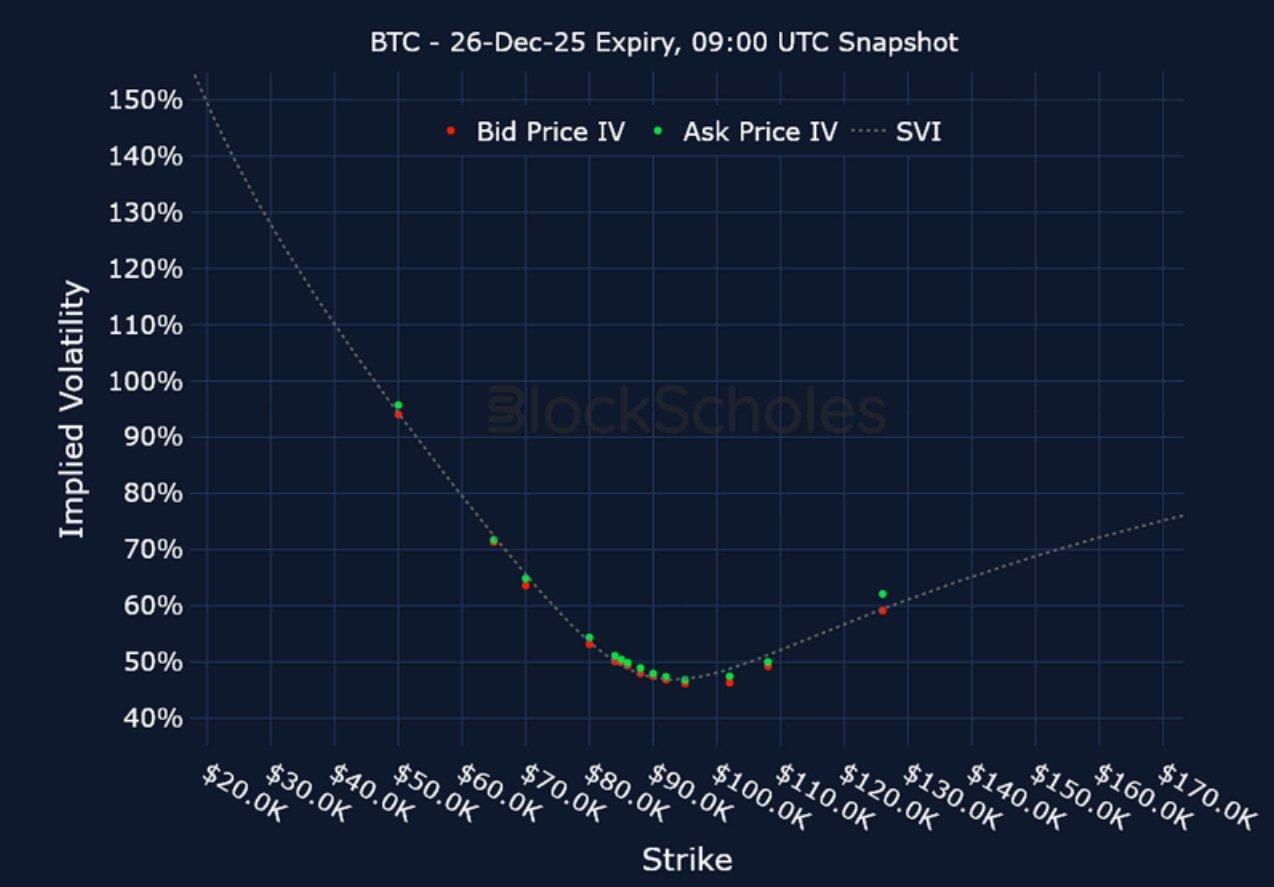

上市到期波动率微笑曲线

BTC 12月26日到期– UTC时间9:00快照。

ETH 12月26日到期– UTC时间9:00快照。

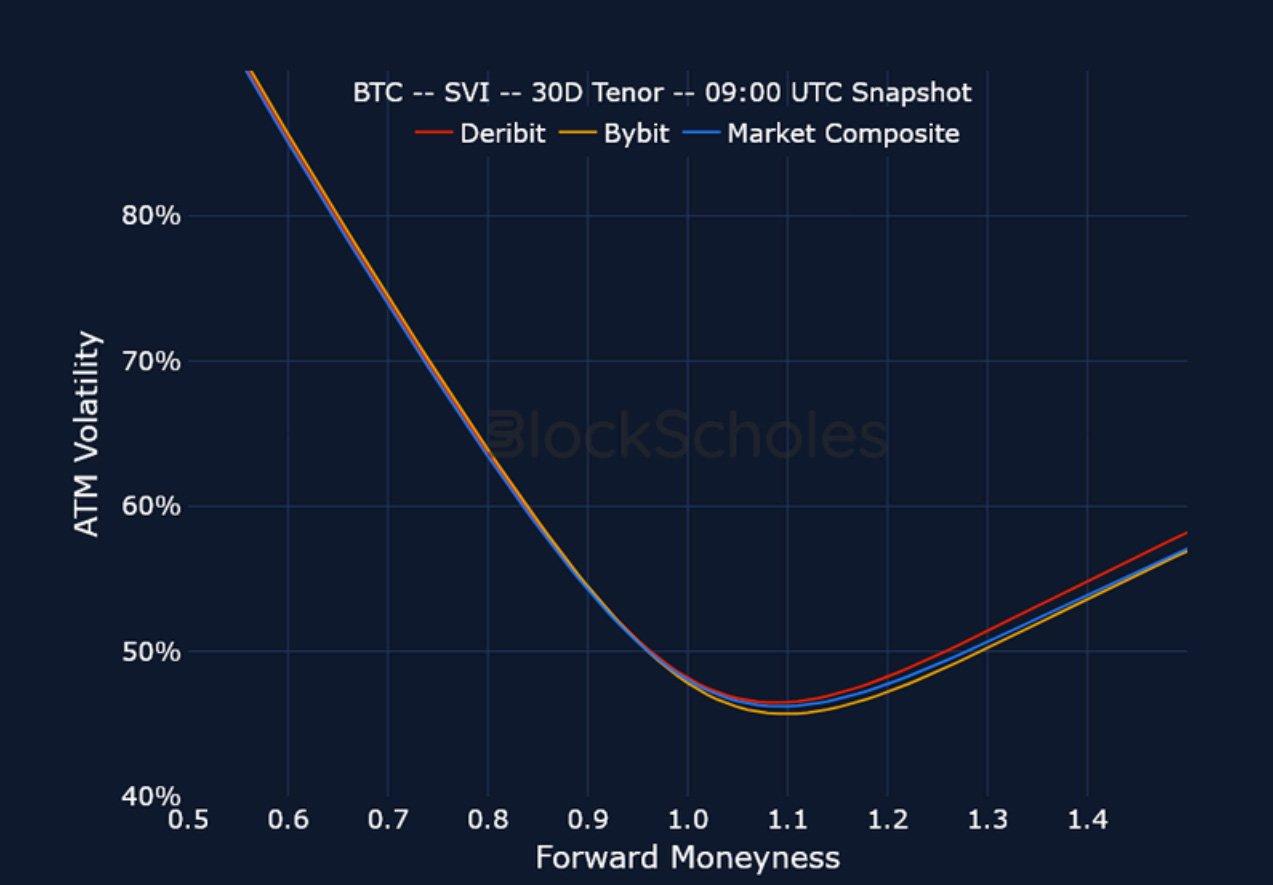

跨交易所波动率微笑

BTC SVI,30D TENOR – 9:00 UTC 快照。

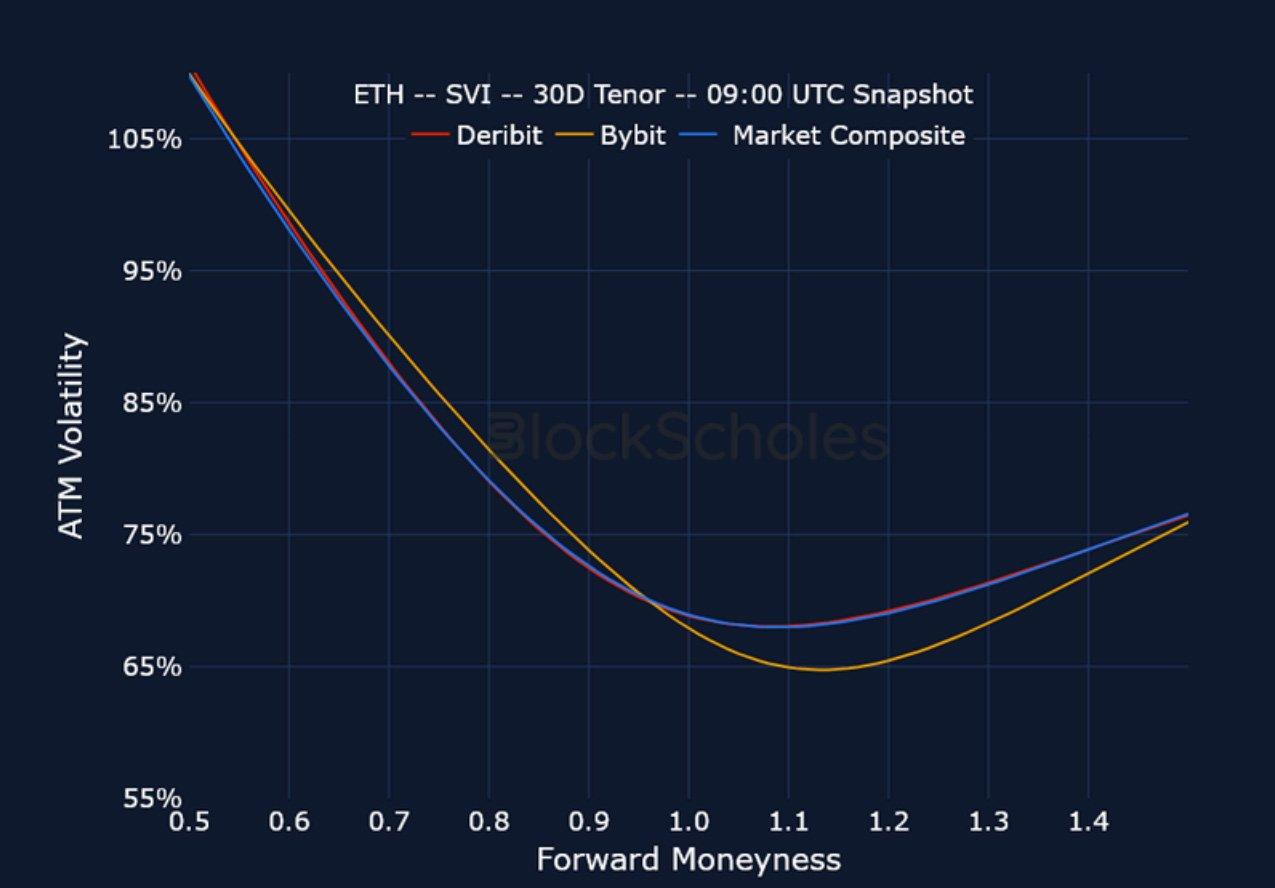

ETH SVI,30D TENOR – 9:00 UTC 快照。

恒定到期波动率微笑

BTC SVI,30D TENOR – 9:00 UTC 快照。

ETH SVI,30D TENOR – 9:00 UTC 快照。

免责声明

本文仅代表作者个人观点,不代表Deribit或其关联公司的Deribit。Deribit 未对本文内容进行审核或认可。

Deribit不提供任何投资建议或背书。本文信息仅供参考,不应被视为财务建议。投资前请务必自行研究并咨询专业人士。

金融投资存在风险,包括本金损失。Deribit 和文章作者均不对基于本文内容做出的Deribit决定承担责任。

近期文章

加密衍生品:分析报告 – 第 49 周

Block Scholes 2025-12-04T10:36:45+00:00 2025年12月4日|行业|

加密衍生品:分析报告 – 第 48 周

Block Scholes 2025-11-26T09:44:19+00:00 2025年11月26日|行业|