作者:Prathik Desai

原标题:Crypto’s Revenue Recipe

编译及整理:BitpushNews

我一直很喜欢加密社区那些“季节性”的传统。比如 Uptober(十月暴涨),或者 Recktober(十月暴跌)。社区成员总是喜欢围绕这些节点抛出大量的统计数据。毕竟,人类天生就热爱冷知识,不是吗?

而围绕这些数据展开的趋势分析和报告则更有意思。你总能听到这样的论调:“这一次,ETF 的资金流向截然不同”;“今年加密行业的融资终于走向成熟了”;“BTC 已经为今年的拉升做好了准备”,诸如此类。

最近,我在阅读一份名为State of DeFi 2025的报告时,被几张关于加密协议如何产生“实打实营收”的图表吸引了注意。

这些图表展示了过去一年中全行业营收最高的头部协议。它们证明了一个过去一年里业内反复讨论的事实:加密行业终于开始觉得“产生收入”是一件很性感的事情了。 但究竟是什么在重塑这种收入格局?

隐藏在这些图表背后的,还有一个鲜为人知的故事值得挖掘:这些收上来的手续费(Fees)最终流向了哪里?

我深入挖掘了 DefiLlama 的手续费与营收数据(营收是指扣除支付给流动性提供者和供应商后的留存手续费),试图寻找答案。

在本文的量化分析中,我将尝试为这些数字增加一些维度,向你展示加密世界的资金是如何流动、又流向何方的。

2025 年:营收翻倍,老牌霸主地位依旧

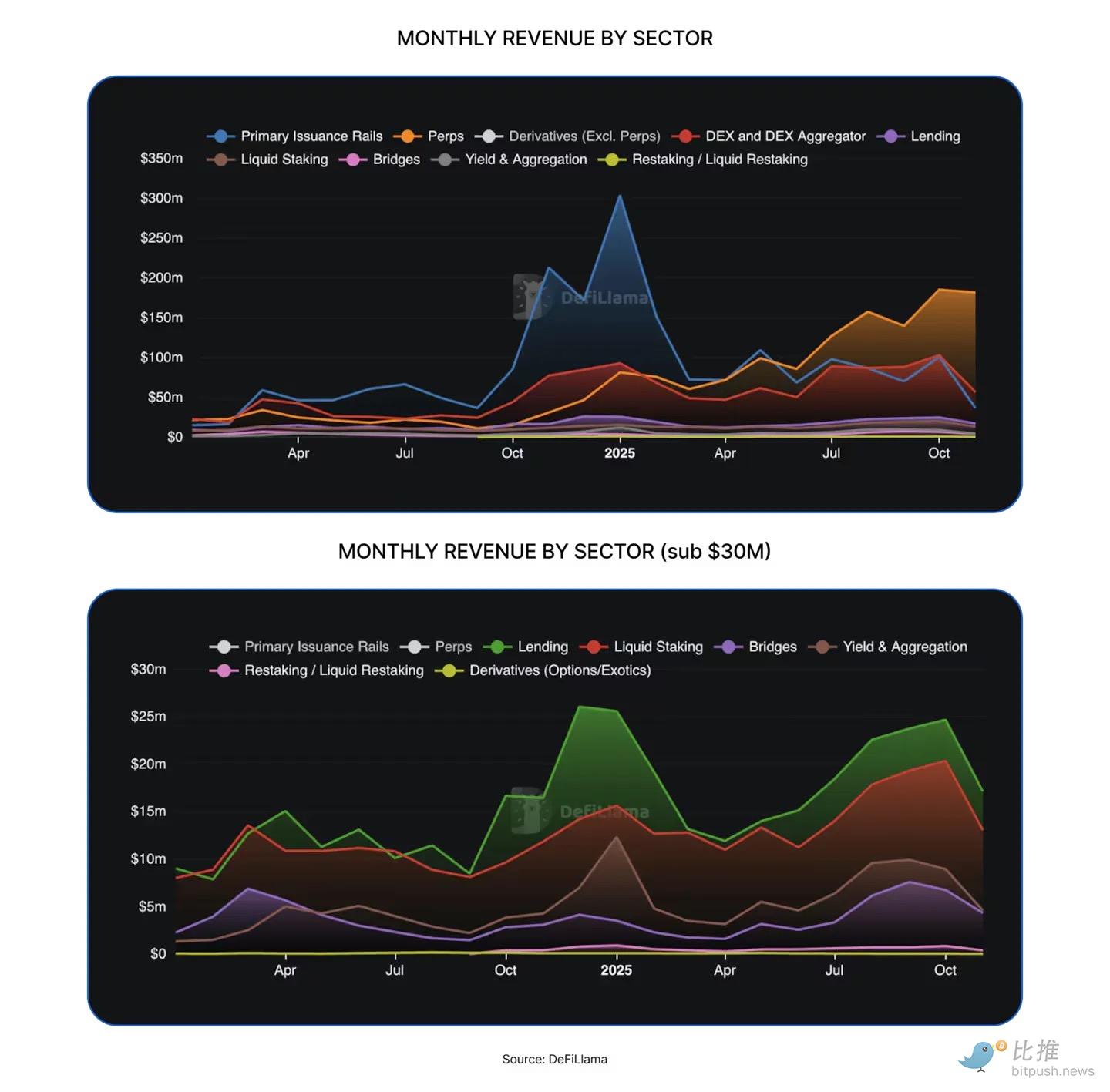

去年,加密协议产生的总营收超过了 160 亿美元,比 2024 年的约 80 亿美元翻了一倍还多。

价值捕获能力在整个加密行业中不断扩张,过去 12 个月里,去中心化金融(DeFi)涌现出了许多新类别,例如去中心化交易所(DEX)、代币发射平台(Launchpads)和永续合约交易所(Perp DEXs)。

然而,产生最高营收的“利润中心”依然集中在那些老牌类别中——最显著的就是稳定币发行方。

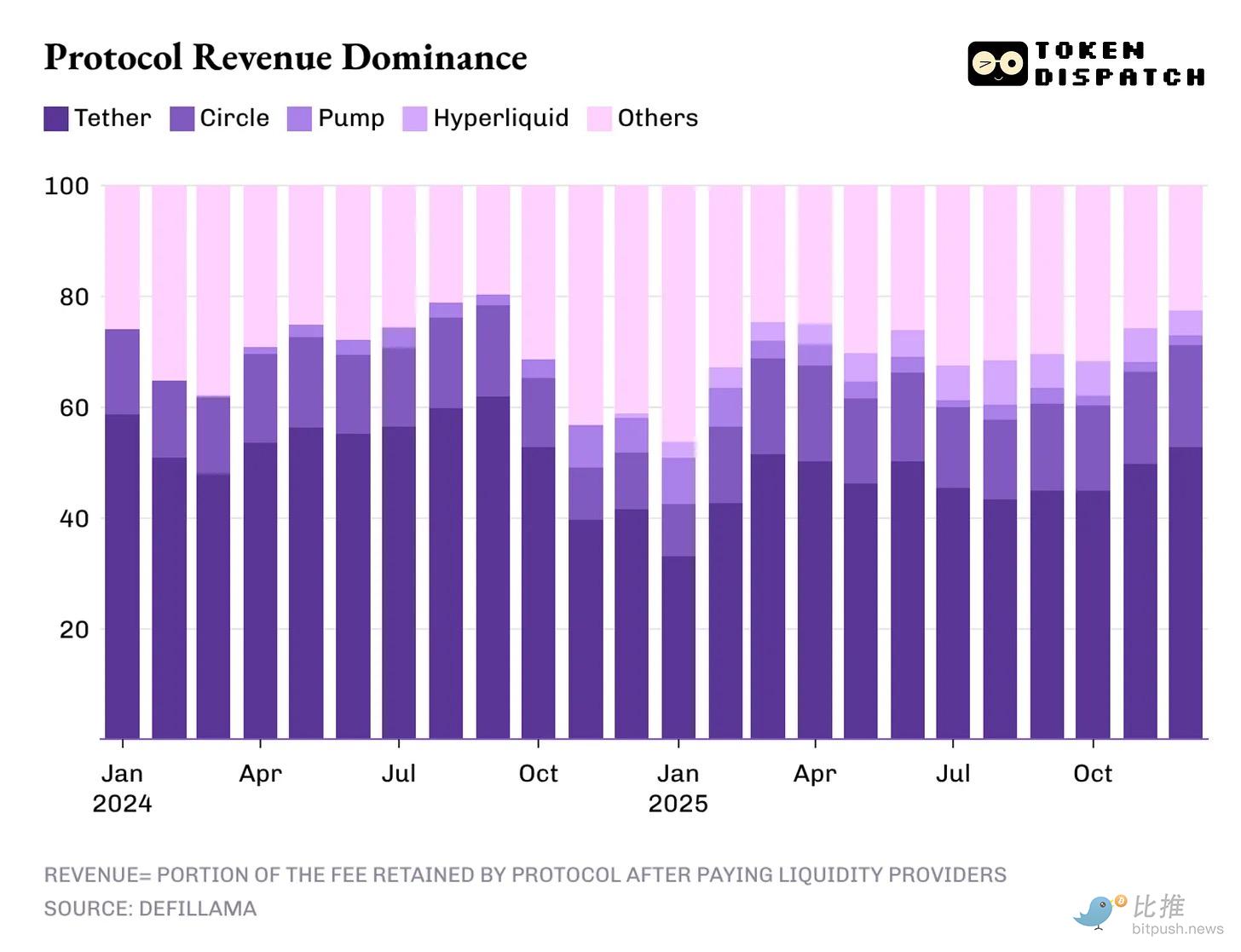

两大稳定币巨头 Tether 和 Circle 占据了全年加密行业总营收的 60% 以上。到了 2025 年,这一比例仅从前一年的约 65% 轻微下滑至 60%。

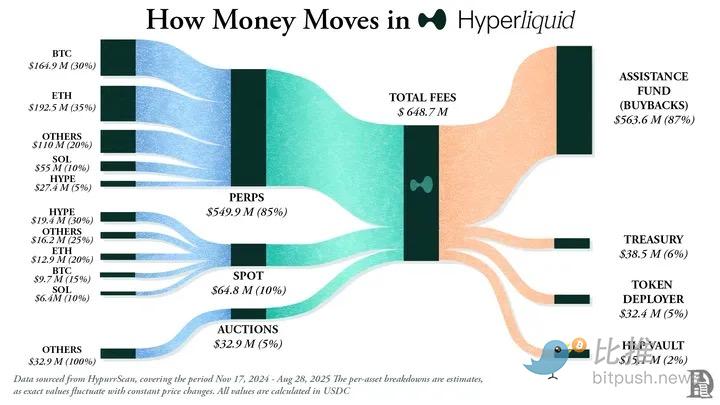

但是,永续合约交易所(Perp DEXs)在 2025 年取得的成就绝对不容小觑——要知道,它们在 2024 年几乎还「查无此人」。Hyperliquid、EdgeX、Lighter 和 Axiom 合计贡献了行业总营收的 7% 到 8%,这一比例远超借贷、质押、跨链桥和 DEX 聚合器等成熟 DeFi 类别的总和。

2026 年的营收引擎:利差、执行与分发

那么,2026 年营收的驱动力是什么?我在影响去年收入集中度的三个核心要素中找到了答案:利差(Carry)、执行(Execution)和分发(Distribution)。

1. 利差交易

利差交易意味着,谁持有并转移资金,谁就能通过这种持有和转移赚取回报。

稳定币发行方的营收模型既是“结构性”的,又是“脆弱”的。

结构性: 因为它随供应量和流通量的增长而扩展。他们持有的每一个数字美元都有国债背书,而国债可以产生利息。

脆弱性: 因为该模型依赖于一个发行方几乎无法控制的宏观变量:美联储的利率。而“降息潮”才刚刚开始。随着今年利率进一步下降,稳定币发行方的营收霸主地位也将随之削弱。

2. 执行

这就是 DeFi 协议构建永续合约(Perp DEXs)的地方,也是 2025 年最成功的 DeFi 类别。

理解永续合约交易所为何能如此迅速地夺取市场份额,最简单的方法就是看它们如何帮助用户执行动作。它们构建了一个场域,帮助用户根据需求随时切入或退出风险,且摩擦力极小。即使市场波动不大,用户依然可以进行对冲、杠杆交易、套利、资金轮动,或者单纯为了未来布局而进行研究开仓。

与现货 DEX 不同,它们允许用户进行连续、高频的交易,而无需承担移动底层资产的不便。

虽然“执行”听起来简单且极其快速,但冰山之下大有乾坤。这些合约交易所必须构建一个在高负载下不会崩溃的强大交易界面,主持一个在市场混沌中能站稳脚跟的撮合与清算系统,并提供足够的流动性深度来留住交易员。在永续合约交易所中,流动性就是“秘制酱汁”。 谁能提供持续且充足的流动性,谁就能吸引最高的交易活跃度。

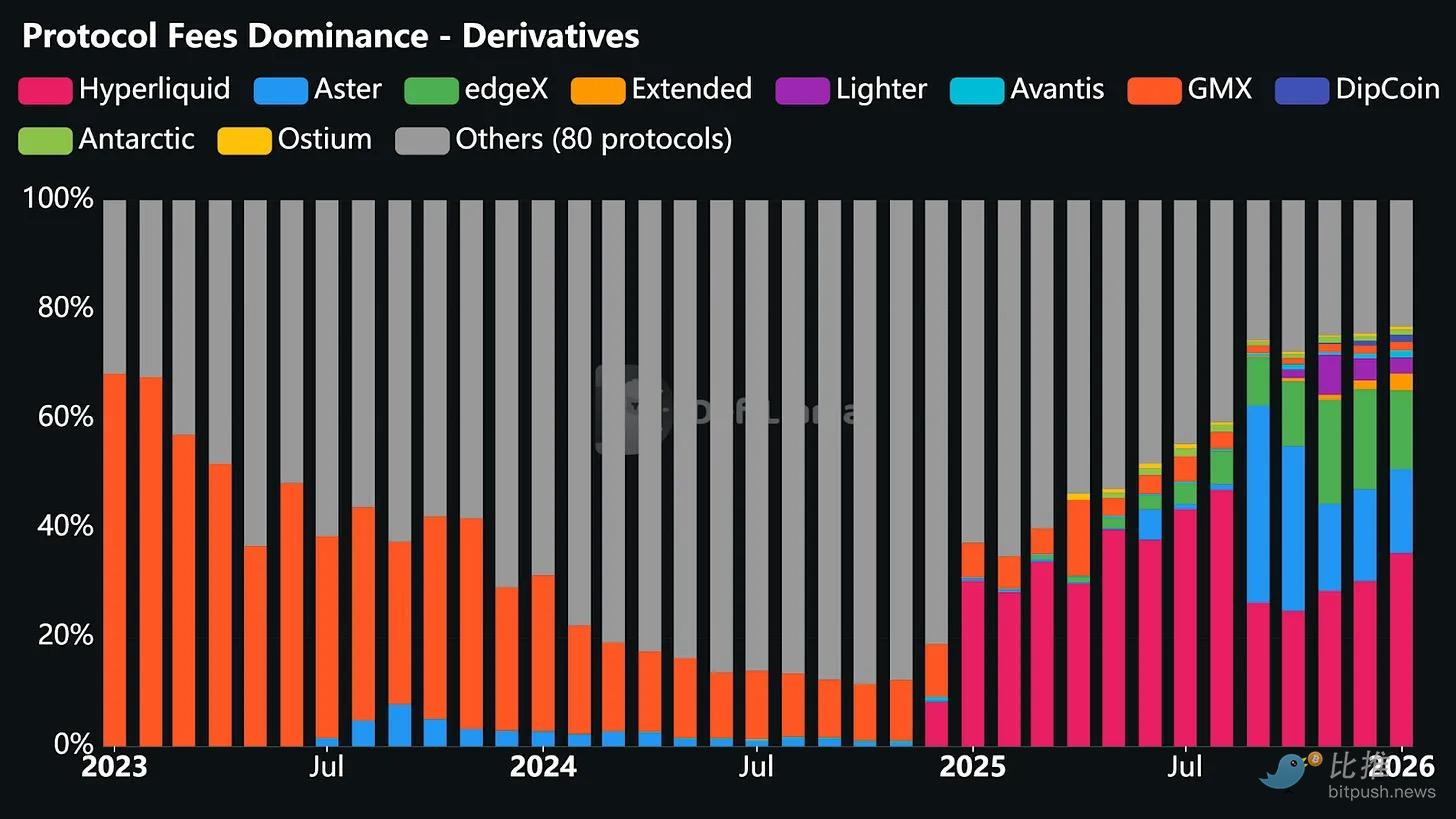

2025 年,Hyperliquid 通过吸引平台上最大数量的做市商提供充足流动性,统治了合约交易所赛道。结果是,Hyperliquid 在去年 12 个月中有 10 个月都在手续费收取方面占据绝对主导地位。

讽刺的是,这些 DeFi 类别的合约交易所之所以能成功,恰恰是因为它们并不要求交易员去理解区块链和智能合约,反而运作起来更像那些让人熟悉的传统交易所。

一旦上述问题得到解决,交易所就可以通过对交易员的高频、高额交易活动收取边际手续费,从而实现“自动驾驶”产生收入。即便现货价格横盘整理,这种情况依然会继续,单纯因为平台上可供交易员选择的方案非常多样。

这正是为什么我认为,尽管合约交易所去年的营收占比仅为个位数,但它们是唯一能从远程挑战稳定币发行方霸主地位的类别。

3. 分发

第三个因素——分发,驱动了加密项目(如代币发行基础设施)的增量营收。想想pump.fun 和 LetsBonk。

这与我们在 Web2 公司看到的并没有太大区别。虽然 Airbnb 和 Amazon 并不拥有任何库存,但其强大的分发能力帮助它们超越了“聚合器”的角色,并降低了增加新供应的边际成本。

加密发行基础设施同样不拥有通过其平台创建的资产(如 Memecoin、代币和微型社区)。然而,通过让用户旅程变得无摩擦、自动化上线流程、提供充足流动性以及简化交易,它就能成为人们创建加密资产的默认场所。

在 2026 年,两个问题可能决定这些营收驱动力的轨迹:随着利率削减啃噬利差交易,稳定币的营收占比是否会跌破 60% 区间?随着执行层的整合,合约交易所能否冲破其 7-8% 的阵地?

将“营收”转化为“所有权”

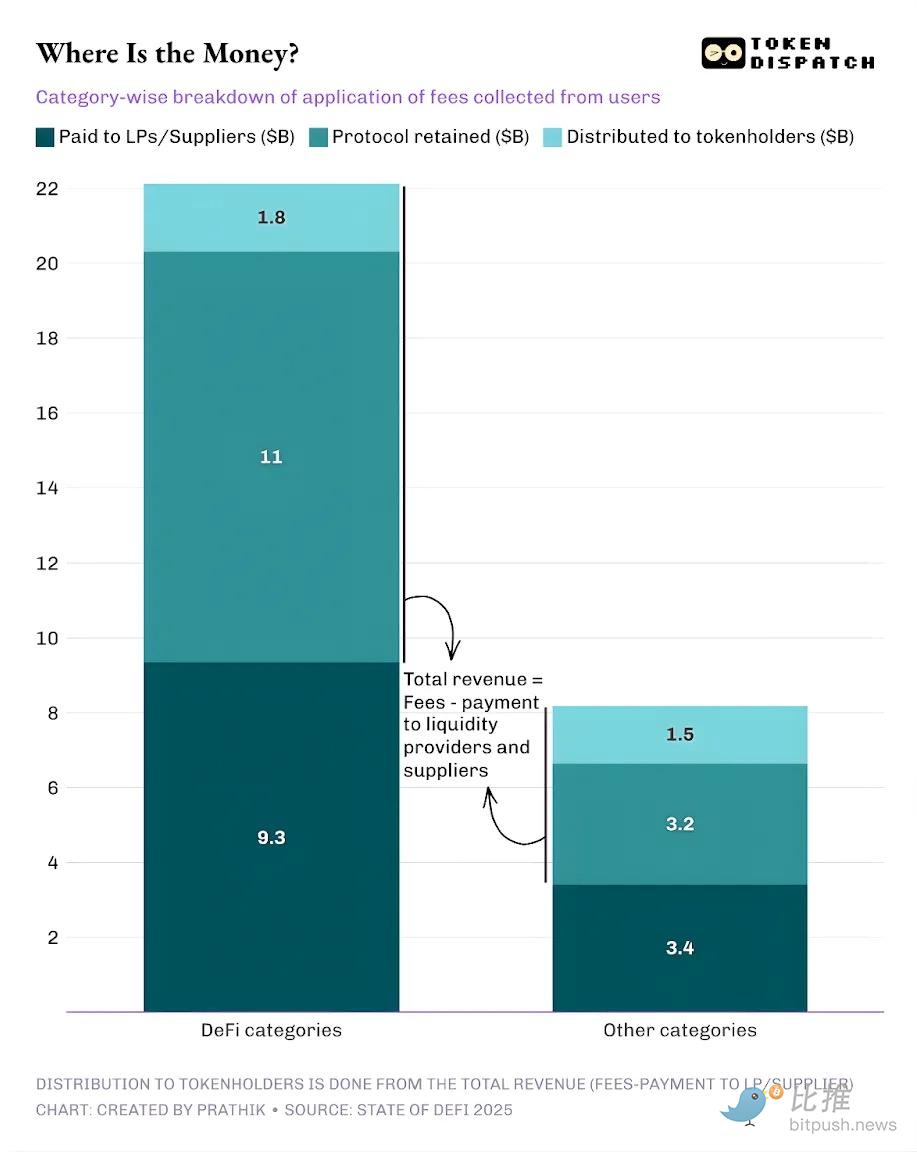

利差、执行和分发这三个因素揭示了加密营收是如何产生的。但这只是故事的一部分。同样重要(甚至更重要)的是:在协议保留净营收之前,总手续费(Gross Fee)中有多少比例分配给了代币持有者?

通过代币回购、代币销毁和手续费分红实现的价值转移,标志着一种代币是“经济所有权索取权”,而不仅仅是一个“治理勋章”。

2025 年,DeFi 及其他协议的用户支付了大约 303 亿美元 的手续费。其中,176 亿美元在支付给流动性提供者和供应商后,作为营收由协议留存。约 33.6 亿美元的总营收通过质押奖励、手续费分红、回购和代币销毁返还给了代币持有者。

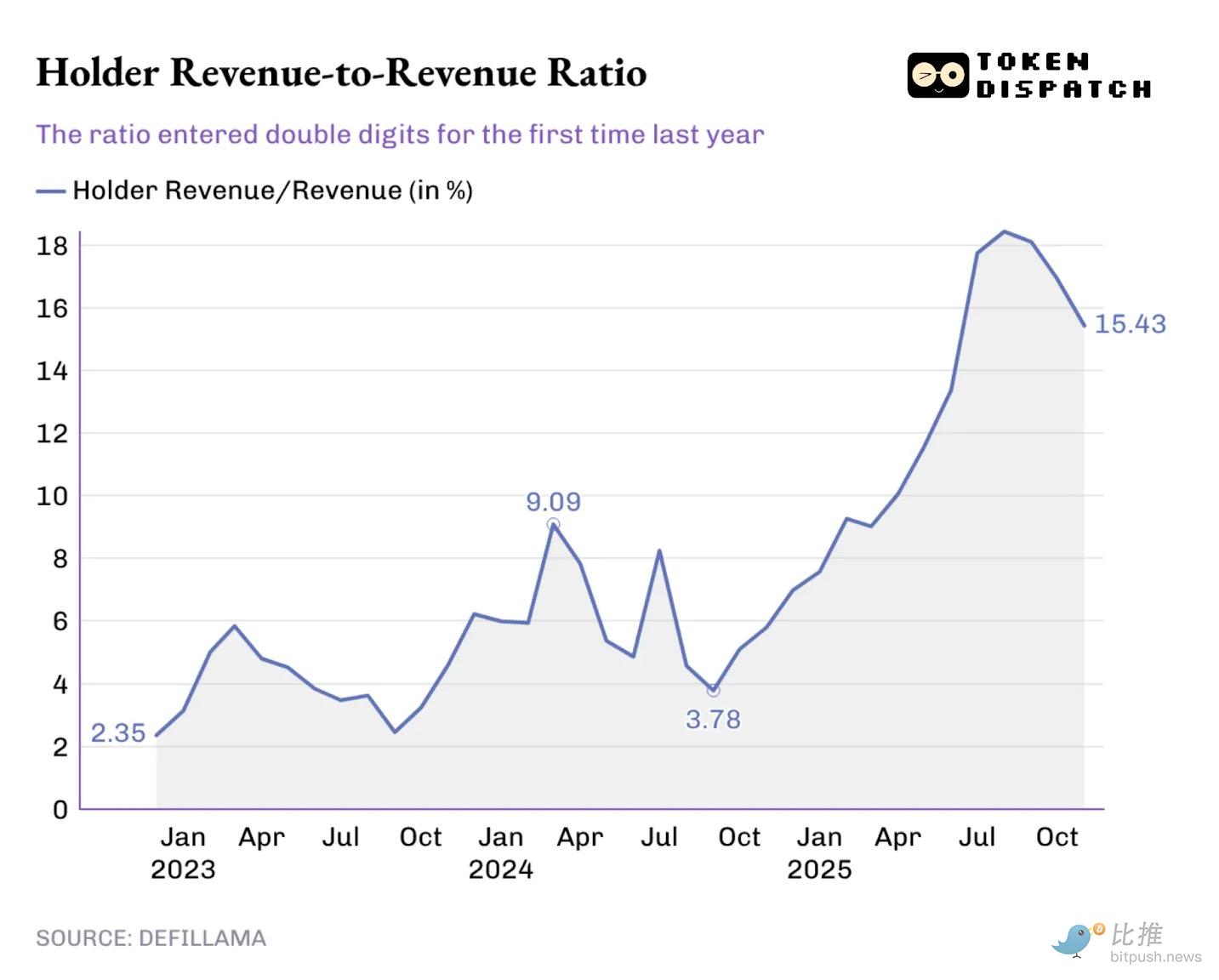

这意味着:58% 的手续费转化成了协议营收,而约 19% 的营收被代币持有者捕获。

这是一个相较于上一个周期的重大转变。我们看到越来越多的协议尝试让代币表现得像是对经营业绩的索取权。这给了投资者一个切实可行的激励,让他们愿意长期持有并看好自己相信的项目。

关于 Hyperliquid 和 pump.fun 去年是如何做到这一点的,我在这里写过:《销毁吧,宝贝》。

加密世界远非完美,大多数协议依然不给代币持有者分配任何收益。但当你放大视角,你会发现指针已经移动了不少,这信号预示着时代变了。

2026 前瞻:基本面的回归

在过去的一年里,持有者收益占协议总营收的比例一直在稳步攀升。它在去年初打破了此前 9.09% 的历史高点,甚至在 2025 年 8 月达到了 18% 以上的峰值。

这种影响直接体现在代币交易中。如果我持有一个永远不给我奖励的代币,我的交易决策只能基于围绕它的媒体叙事。但当我持有一个会给我发钱(无论是通过回购还是分红)的代币时,我会开始把它当作一种生息资产。尽管它可能没那么安全可靠,但它依然改变了市场对该代币的定价方式。它的估值会被拉向“基本面”,而非仅仅随媒体叙事起舞。

当投资者回顾 2025 年以试图理解 2026 年的资金流向时,他们会重点考量“激励机制”。那些优先考虑价值转移的团队,在去年也确实脱颖而出。

Hyperliquid 建立了一种文化,通过其“Hyperliquid 援助基金”将约90% 的营收回馈给用户。

在代币发射平台中,pump.fun 强化了奖励平台活跃社区的理念。它已经通过每日回购抵消了其原生代币 $PUMP 流通供应量的 18.6%。

在 2026 年,预计“价值转移”将不再是一个小众选择,而会成为任何希望其代币按基本面交易的协议的“入场门票”(Table Stakes)。去年,市场已经学会了将协议营收与持币者价值分开看。一旦持币者见过代币像所有权索取权一样运作,再回到过去那种模式就会显得极其不理智。

结语

我并不认为State of DeFi 2025揭示了什么关于加密行业营收的全新发现——过去几个月来,“营收发现”早已成为行业普遍关注的方向。这份报告真正的价值在于它用数据照亮了现实,而当进一步审视这些数字时,我们便能看清那些最有可能在加密世界获得营收成功的路径。

通过深入分析各协议的营收集中趋势,报告清晰地指出了一个事实:谁掌握了“管道”——无论是利差收益、交易执行还是流量分发——谁就能赚取最多的收入。

展望2026年,我预计会有更多项目开始将协议费用转化为可持续、有纪律的收益分配机制,回馈给代币持有者。尤其是在全球进入降息周期、套利交易吸引力下降的背景下,这样的趋势将更加明显。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush