注:原文作者@Defi_Maestro,MarsBit整理编译如下:

@traderjoe_xyz 团队在熊市期一直在发展,我坚信他们有能力在未来几周内爆发。 这个线程将剖析$JOE的主要特征以及为什么我如此看好它。

介绍

@traderjoe_xyz是雪崩上最大的DEX,接下来将部署至@arbitrum,通过合作伙伴@LayerZero_Labs和@StargateFinance进行桥接。

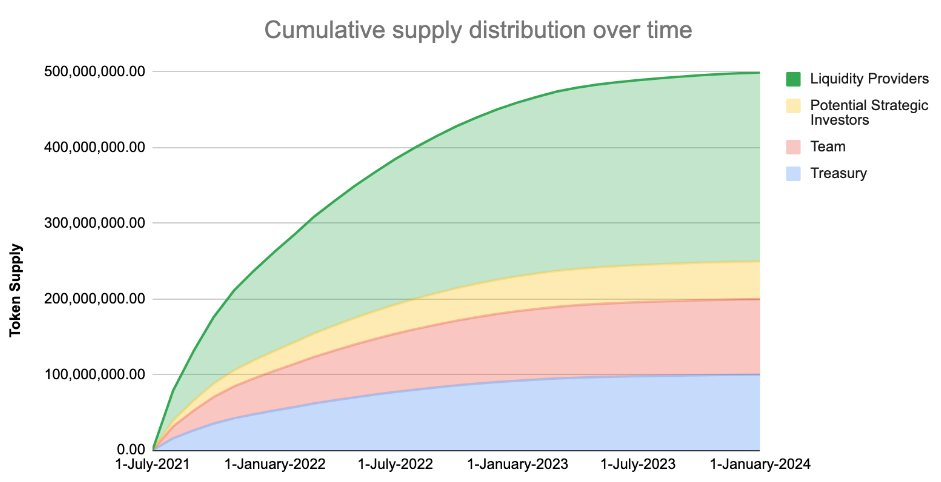

代币经济学

市值-7200万美元

最大供应量-5亿

当前流通量-4.64亿

总发行量-259,200 JOE/天

发行量(通过农耕)-14,768 JOE/天

剩余代币存放在国库中,用于未来的长期增长激励 。

2024 年 1 月停止代币发行。

流动性账簿介绍

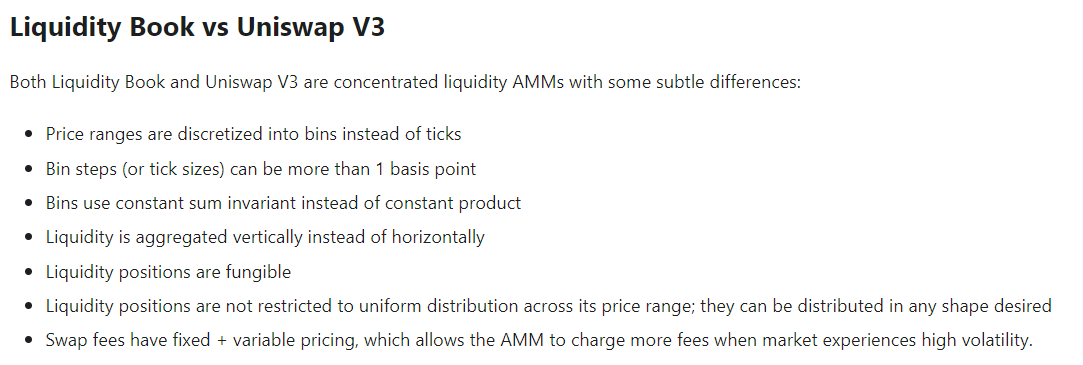

@traderjoe_xyz已推出流动性账簿 (LB) 模型,使其成为一个集中的流动性 AMM。附图中 LB 和 Uni v3 之间的主要区别。

流动性账簿 与 UniV3 相比的优势:

更高的流动性效率

可定制的流动性

可替代的流动性头寸 - 允许协议直接激励资金池

动态费用,可以在波动期间获取额外价值

质押模型(代币效用)

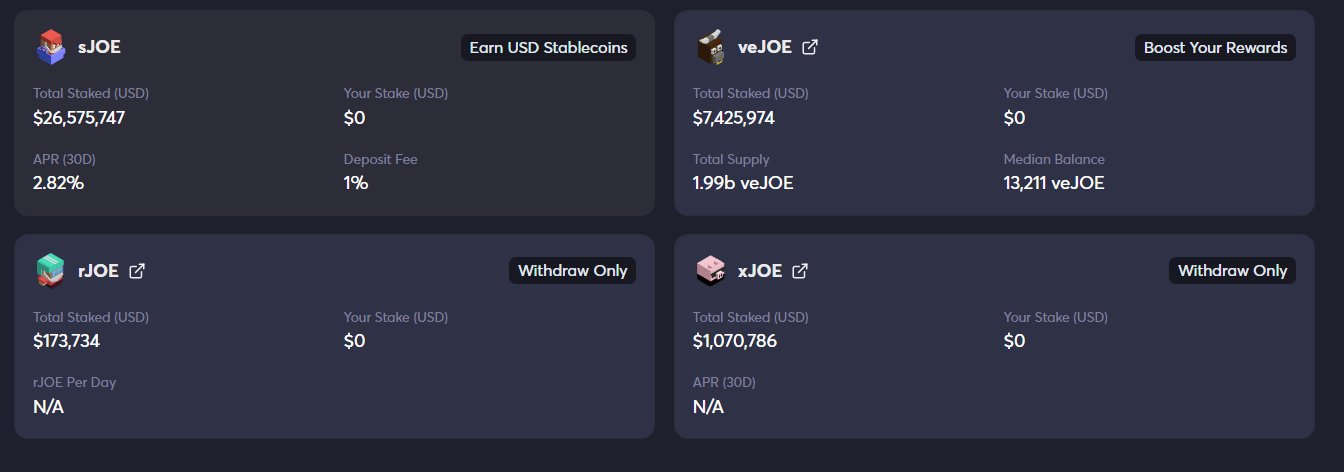

veJOE - 精选矿池提高JOE 奖励 + 治理

sJOE - 分享所产生的所有平台收入

rJOE - 用于进入 Rocket Joe Launches 的分配代币

催化剂 - 实际收益率

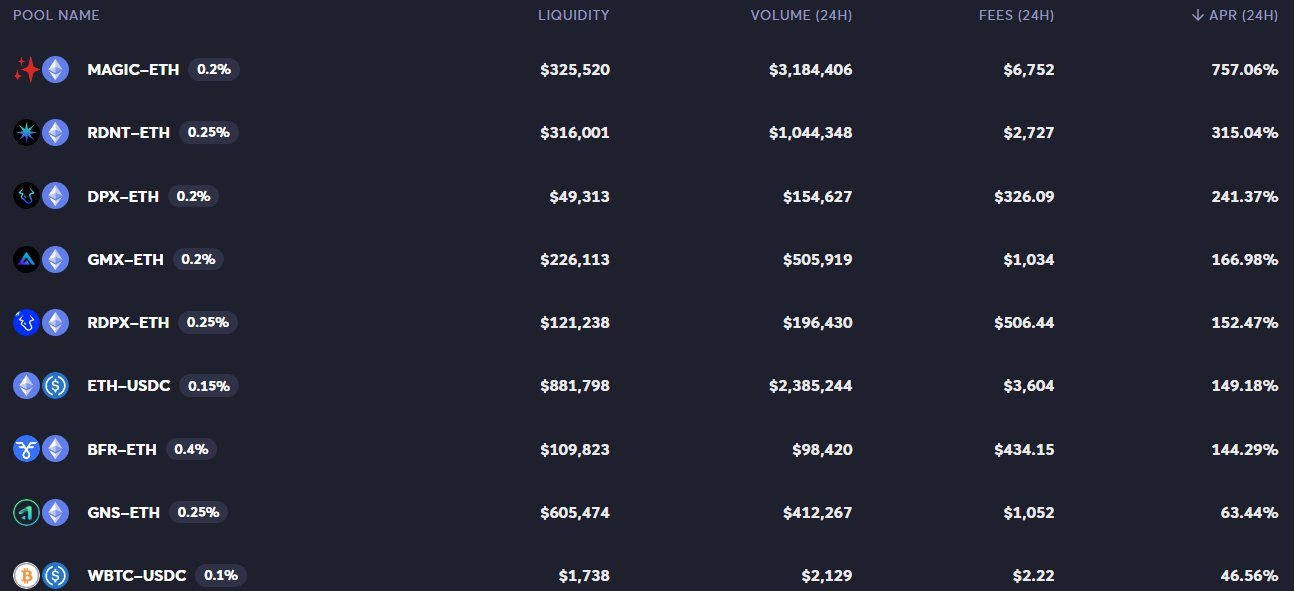

当前@traderjoe_xyzLP 正在使用 LB 模型产生大量费用。

sJOE 的费用开关将很快打开,所有 Dex 费用的一部分将流向$JOE质押者。

这意味着 $JOE将开启实际收益叙述。

催化剂—多链

sJOE 质押将被各自的链孤立。

+$JOE LP 的流动性为 820 万美元,而 sjoe 的质押金额为 2600 万美元, vejoe 的质押金额为 730 万美元。

2 sJOE 在两条链上启动(@arbitrum & @BNBCHAIN ) 会看到 JOE 流动性从$JOE LPs中减少。

催化剂 - 做市计划

1个月内的 ETA + veJOE 将被整合到 MM 计划中以增加奖励。

LP将根据费用获得奖励。

协议将被允许进一步激励他们自己的 LP 池和原生代币。

催化剂 - 做市计划 (2)

用户将被激励在狭窄范围内成为 LP,以产生最大的 MM 奖励。

提供额外激励的协议将获得更深的流动性,保护他们免受大滑点掉期的影响。

LP和协议双赢。

Catalyst - 治理模型

VeJOE 也被治理聚合器使用,例如@yieldyak_和@vector_fi。

治理聚合器永久锁定$JOE以增加 veJOE 分配。

veJOE 的 Perma lock 确保治理资本具有粘性,而不是唯利是图。

催化剂 - 治理模型 (2)

即将推出的 MM 计划可能会看到 veJOE 的重要性上升。

veJOE 中锁定的$JOE增加= 市场供应减少 + 供应减少 + 代币需求增加 = 供应波动即将到来?

Catalyst - 无许可池

当前 LP 池经过精心策划以确保参与资产的可靠性。

无许可部署正在进行中。

无许可池 = 可以部署山寨币 = Degen Central = Dex 交易量上升。

投机 - $JOE 矿池激励

随着$JOE 多链和即将推出的 MM 计划,我预计$JOE 矿池将受到激励以引导流动性。

恕我直言,$JOE LP 刺激@arbitrum和BNB chain。

总结想法

$JOE为下个月设置了完美的飞轮

低排放量

质押模型 限制$JOE供应

高效的流动性模型

协议激励流动性的有效方式

所有迹象都指向供应紧缩。

飞轮到位后,我预计一旦开启 MM 激励,$JOE就会爆发。

深度流动性 + LB 模型 = 费用黑洞

除了 MM 激励之外,LB 对大众的市场敞口将有助于推动长期增长。