都已经 2023 年了,我们还要介绍什么 Dex ?

没错,虽然 Dex 已经是一个老生常谈的题材了,但不代表 Dex 的问题已经被解决,只是还没有迎来一个同时能够解决问题,符合需求,并且足够好用的产品。

本文主要想要以一个兴奋的心情,向大家介绍近年来笔者看到少数具有创新性的 Dex ,除了创新外,他还是一款既能面向散户友好,同时大户也能省心的去中心化交易所,他避免了因为技术壁垒而造成一般使用者不能为流动性贡献,以及避免手无寸铁的一般使用者会被套利者能轻易的用 MEV 攻击的方式而导致亏损的交易所,笔者认为是近年来少数整体目标明确,技术创新,并且符合真实使用场景的一款 Dex,这就是 Dyson Finance。

Dyson 起名的灵感来自 Dyson sphere ,戴森球可以捕获大部分或者全部的恒星能量输出,就犹如 Dyson Finance 想要最大可能的减少中间人所造成的交易磨损,以及捕获最多流动性的愿景。

1. 目前 DEX 的最大问题: 没有笑著出场的流动性提供者

流动性提供者(Liquidity Provider,以下称 LP)一直是去中心化交易所的命脉,任何 dex 都必须仰赖 LP 提供流动性,才能够确保交易对有足够的深度可以提供给要来此交易的使用者,但长期以来,一直没有任何一个 AMM 形式的去中心化交易所,能够让 LP 有可预期的收益,甚至会有许多的资金因无常损失 (impermanent loss) 而亏损。

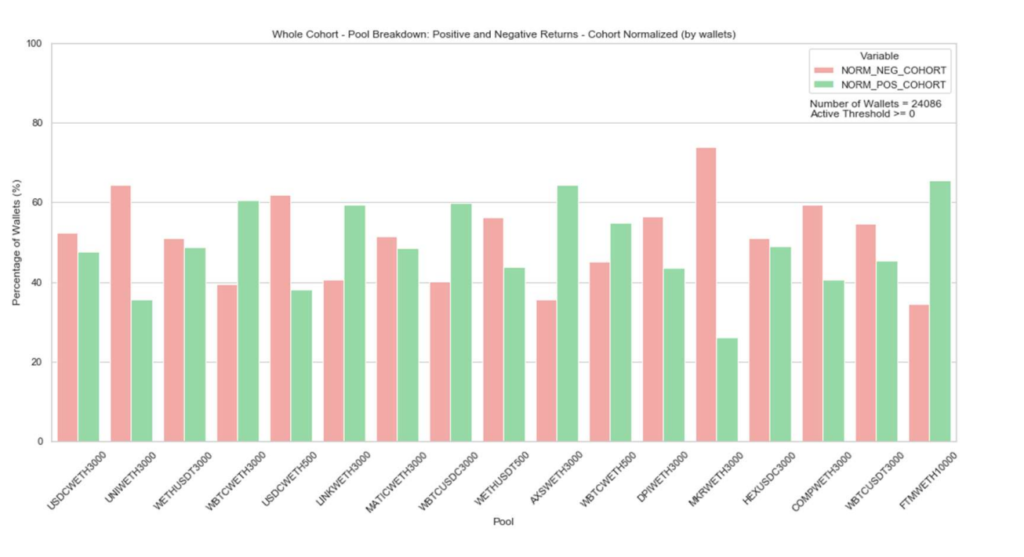

在做市商没有办法去预期提供流动性的收益为何的情况,所以导致于很难有散户愿意长期的投入做 LP,为 dex 的流动性进行贡献,因为他们很难笑著离开这场游戏。研究机构 topaze.blue 与知名 DeFi 专案 Bancor 在两年前甚至联合 发表了一篇研究报告 ,告诉大家有高达 49.5% 的 LP 在 uniswap v3 上都是以亏损收场(那时候甚至还是牛市)。

2. 新一代的 DEX 怎么解决这个问题

在以 Uniswap 为首的第一代自动化做市商交易所问世后,普遍面临因为无常损失等因素而无法预期做市商收益的问题后,陆续有其他新的去中心化交易所出现,企图解决无常损失带给做市商的痛点,以下笔者先列出几个过去曾试图解决无偿损失的去中心化做市商,并说明其遇到的困难以及限制:

DODO — PMM 引入市场价格进行主动做市

Dodo exchange 是一个去中心化的交易所,采用了自行发明的 PMM (Proactive Market Maker) 作为做市机制,PMM 演算法最大的特色是透过预言机引入了参考价格,在做市商主动报价的情况下,Dodo 会试图将流动性集中在市场价格附近,在主动更新价格以及调整价格演算法引数的情况下,Dodo 减少了因为使用者在此交易或进行价差套利而造成 LP 无常损失的机会。

然而, Dodo 也表明 ,要完全消除无常损失是不可能的,同时 Dodo 也需要仰赖外部预言机进行喂价,如果预言机的外部价格产生偏移,那也可能会造成 LP 更大的无常损失。

Bancor

从 2017 年 ICO 炫风中诞生的始祖级去中心化交易所 Bancor ,日前曾经提出一个无常损失解决方案,简单而言就是透过 Bancor 协议代币 $BNT 去补偿流动性提供者的无常损失,不料这个专案也是无常的在 去年 6/20 因为无法承受亏损 因此终止。可见透过补贴无偿损失来激励使用者参与流动性提供本身也不是一个可以长远发展的方法。

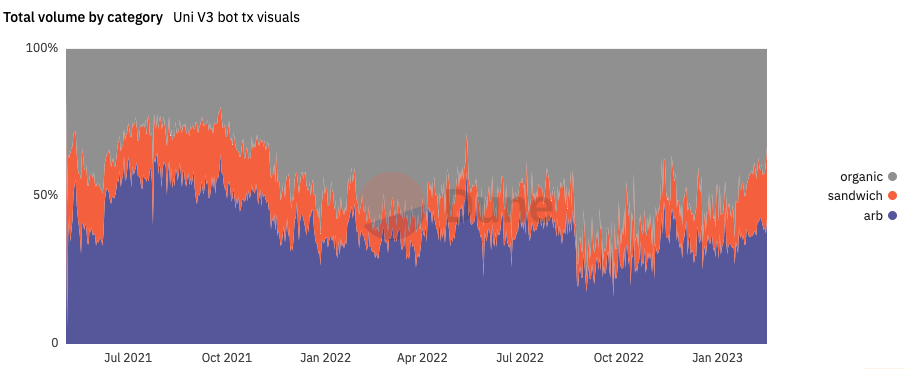

其他过去针对无偿损失或者可预期收益的 Dex ,如今也在熊市的洗礼下寥寥无几,而 uniswap v3 即使已经有点像是卖掉卖权的形式的 dex 了,仍然有半数的交易是来自三明治夹击以及套利攻击,另外许多的使用者因为介面的复杂以及缺乏有对 Uni V3 足够的先备知识,进而导致有许多人无法因此获利,甚至有人宣称 仍有 80% 的 LP 在 Uni 没办法有长期稳定的收益 。

总结来说,目前的 Dex 对于一般的散户要作为流动性提供者而言,主要面临以下几个挑战:

- 操作门槛过高

- 收益无法预期

- 对于 MEV 套利无法有效的遏止

这些去中心化交易所遇到的难题使得大家在没有奖励之下,就没有这么多人愿意提供流动性,也造成了去中心化世界的流动性短缺,或者被少数专业人士垄断,也使得去中心化金融的愿景更难以实现。

Dyson Finance 的解决方案

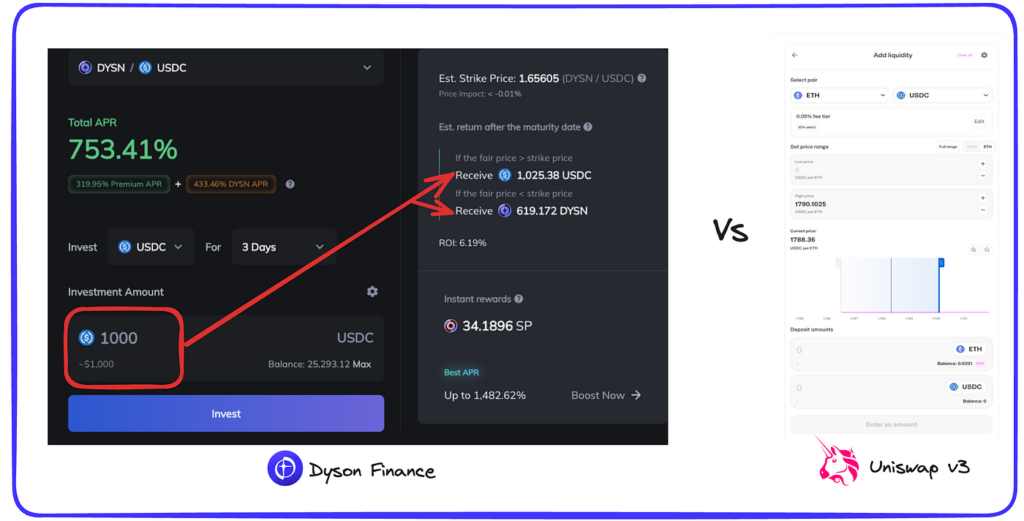

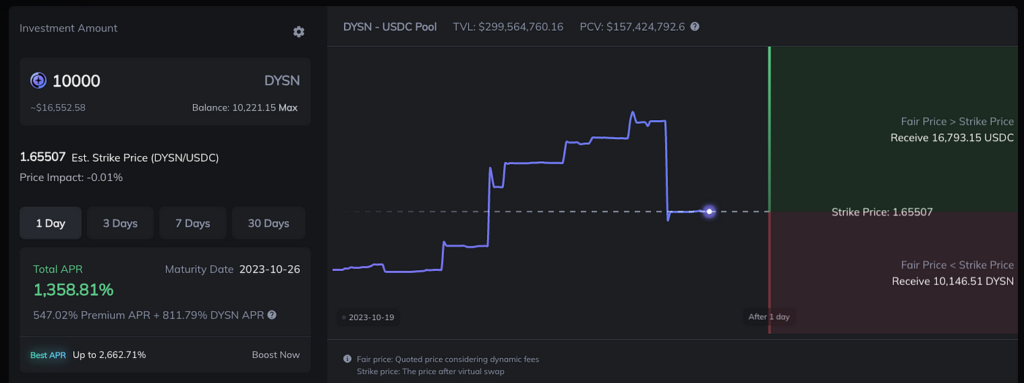

和其他的流动性解决方案不同,Dyson Finance 的流动性提供方在 Dyson 的产品上直接可见的是明确的收益,当 LP 要在 Dyson Finance 提供流动性时会看到如下的测试网介面,举例来说,如果我要提供 1000 USDC 作为 DYSN/USDC 的流动性,那么我会看到以下的情况。

Dyson 会明确的告诉使用者,三天以后,当使用者在退出流动性时,他将能够获得明确的收益是多少的 USDC 或者多少的 DYSN ,使用者要做的只是看看收益是否合乎预期,如果满意,就投入,不满意则不投资。相较于 Uniswap V3 的新增流动性的介面,UniV3 的介面更像是一张考卷,里面充满著许多需要技术先备知识的填空题。

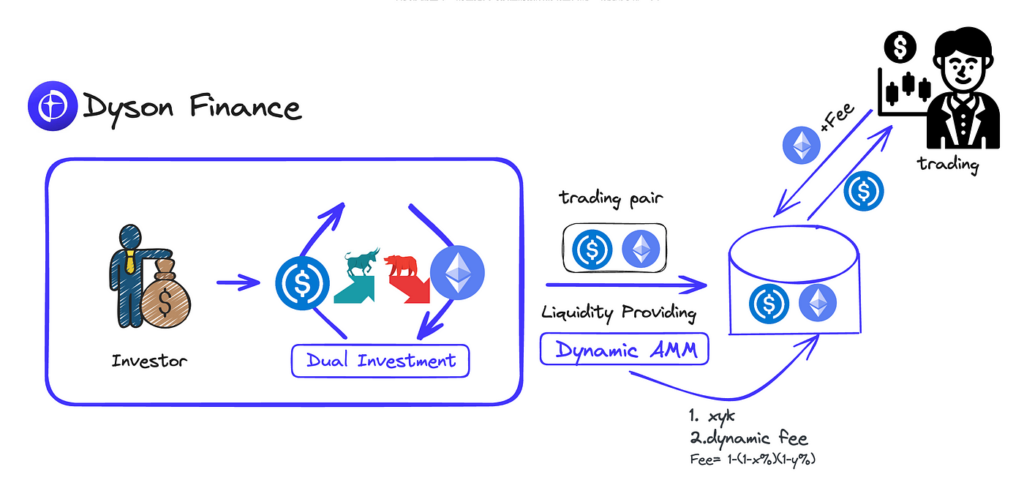

是什么造就了 Dyson Fiance 的特殊样貌?在这里有两个关键因素,一是双币投资(Dual Investment),另一个是 Dynamic AMM,这里双币投资是一种让使用者提供流动性的方式,同时也是一种理财产品;而动态 AMM 则是负责决定交易费用的机制。

双币投资 Dual Investment

双币投资并不是 Dyson Finance 团队独创的概念,但这是第一次被移植到 AMM 成为流动性提供机制,双币投资是一种中心化交易所(如 币安 以及 OKX 等大所都有)上一种常见的结构化产品,他的机制是当使用者申购双币投资的时候,其实就等于自动卖出期权(option),并且获得权利金(premium)。

那你可能会问,为什么会有人愿意花这个权益金购买期权?最主要的原因就是因为他看好未来的涨跌方向,并认为现在你提供的买价或者是卖价在未来的某一天是有利可图,因此他愿意支付权利金向你购买再到期日后买或者卖的权利,而这就是期权卖方的获利来源。

因此,如果你是选择权的买方,你势必是看好涨跌的方向;反之,如果你是卖方,那么你一定是认为市场在到期日前是趋于稳定,或者是不会往成交价的方向走去。但选择权并不是本文的重点,如果有兴趣欢迎 参看台湾期权专业开发者 Anton 的选择权介绍系列文章 。

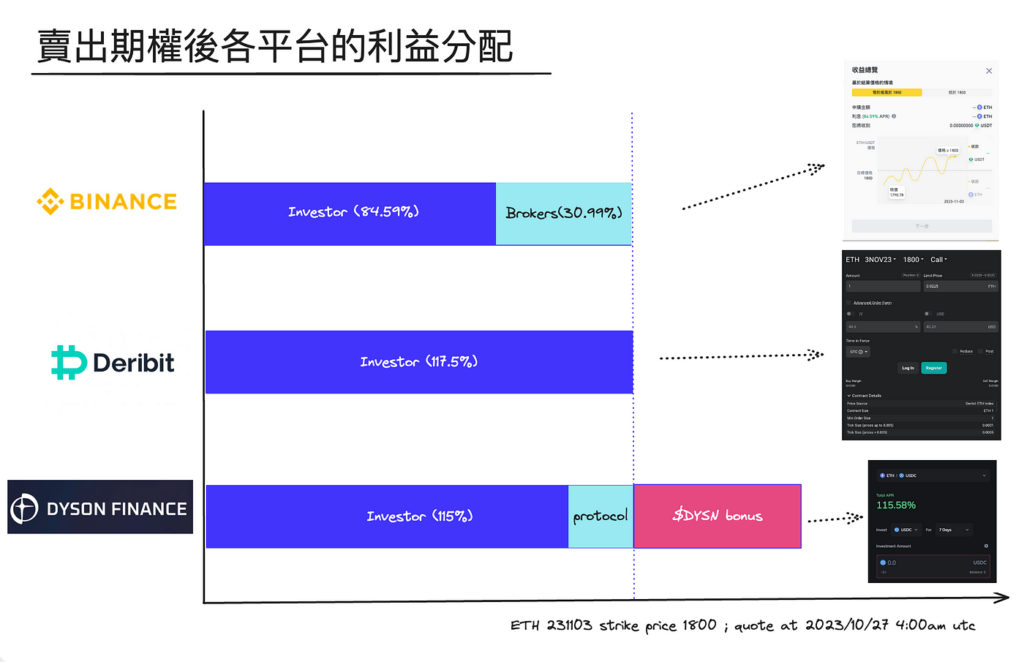

在交易所的双币投资,其实就是透过交易所(作为 broker)帮使用者代卖选择权,并且从中抽取一定的利益,在 Dyson Finance 上则不然,在 Dyson 上面,流动性提供方就是期权的卖方,而协议方就是期权的买方, Dyson 协议会和流动性提供者对赌,并支付给他们权利金。

如下图的例子,如果我提供了 10000 颗 $DYSN 作为流动性,实际上我是卖了期权给 Dyson protocol ,当一天后如果价格低于现价 1.65507 usd per $Dysn,则我会获得 10146.51 的 $DYSN,当一天后价格高于约定价格时,我则是会收到 16793.15 usdc ,无论如何都会高于 10000 DYSN 在投入时候的现值(16550.7 usd),而 Dyson protocol 会收获的则是现价和未来价格中间的价差,以及借此获得更多的流动性。

当然,这里笔者也要宣告,我们并不知道在未来几天究竟 DYSN 会涨还是会跌,所以基本上我们能说 Dyson 保证利息,但没有保证未来本息的总体价值会是多少。

在这个过程中,当 LP 放入 Token A 单币作为 tokenA / B 交易对的流动性后,协议会透过内部订制的 Virtual Swap 去计算这里放入的 Token A 单币价值为何,能够等值于多少的 token B,借由此方式来让流动池更新价格以及累积流动性。

在 Dual Investment 的机制下,对 LP 来说,退出抵押中的单币就等于退出流动性,然而在退出流动性时,Dyson 有两点是有别于一般的 DEX 的:

- 具有到期日,不能够立即退出流动性

有别于一般的 dex 能够在任何时刻退出流动性,在 Dyson 上会和 LP 约定一个到期日,LP 只能够在到期日之后退出。 - 投入得当下并没有办法预知到期日时,能够获得的是 token A 或者 Token B

将双币投资的概念引入自动化做市商这个概念不仅令人耳目一新,最重要的重点是他解决了两个问题

- 对投资人的效益:让流动性提供者的收益可预期

在 Dyson 机制问世以后,任何投资人可以将提供流动性变成是一个回报固定的理财产品,这是非常重要的一点,因为代表使用者可以花最少的心思以及用最少的先备知识去决定这是不是一个值得的投资,同时也为 DeFi 带来一个高可持续性的收益固定的理财产品。 - 对整体环境的外部效益:让投资人转化为流动性贡献者

另一个有意思的点是在这个过程中,原本单纯利己的投资人也默默地成为了流动性提供者,在无形之中为了整体去中心化的流动性市场贡献了交易深度。

最后,在这里值得提的一点是,不若一般中心化交易所的双币投资会从 Derbit 等平台帮使用者卖掉期权之后,还会和使用者抽成,Dyson 会尽可能地把收益留给使用者,甚至还会提供额外的 $DYSN 代币奖励,笔者曾经在文章发布前进行实测,在 Derbit 上卖出七天后 ETH 1800 的期权,年化回报是 117.5%。

如果在币安的双币投资产品,选择一样到期日一样价格的商品,会发现 APR 只有 84.59% 左右,而在 Dyson Finance 上,同样的条件下能得到 115% APR 的报酬,且这还不包含额外的 Dysn 代币奖励。

动态 AMM(Dynamic AMM)

另一个 Dyson 系统中值得介绍的就是 Dynamic AMM ,在 Dyson Finance 中有各种不同的池子,每个池子的定价都是以 xyk 的恒定乘积数为交易对中的资产定价,但不同的地方在于 Dynamic Amm ,Dynamic AMM 主要有两个特性,首先是他能够动态的调整交易费率,并且具有不对称性,透过这两个特性,我们可以看到,在 Dyson Finance 上我们能够分别针对同一个交易对的买方和卖方够动态的去订定交易手续费,并借由费用的调整去应对不同的市场情况,以减少套利者或者 MEV 所产生的摩擦和价值榨取。

在此,笔者会分别展开解释这两个特性

- 动态设定交易手续费

首先,在 Dyson Finance 中,交易费率会随著交易对中的两个币种在池子中的储备比例而产生变化,以适应交易的强度和市场对于两种币种的需求程度,举例来说,在一个 Dyson 的 ETH / USDC 的池子中,初始的购买和出售交易的费率都是 0%。当特定代币的储备减少了 x%时,将对涉及该代币的卖出交易增加相应的 x%费用。例如,假设流动池最初持有 1000 ETH,再被某人购买后,池减少了 10%,剩下 900 ETH。因此,将对 「出售 ETH」 交易收取 10%的费用。 - 具有不对称性

所谓的不对称性,指的是交易对中的两个资产的交易手续费是独立的,当交易对中的 token A 买入的手续费很高时,买入 token B 并不会因此而有变化,以 ETH-USDC 为例,Dyson Finance 可以透过 Dynamic AMM 为两个不同的交易方向(USDC->ETH;ETH->USDC)分别设定不同的手续费,这些费率根据交易活动的强度进行调整。

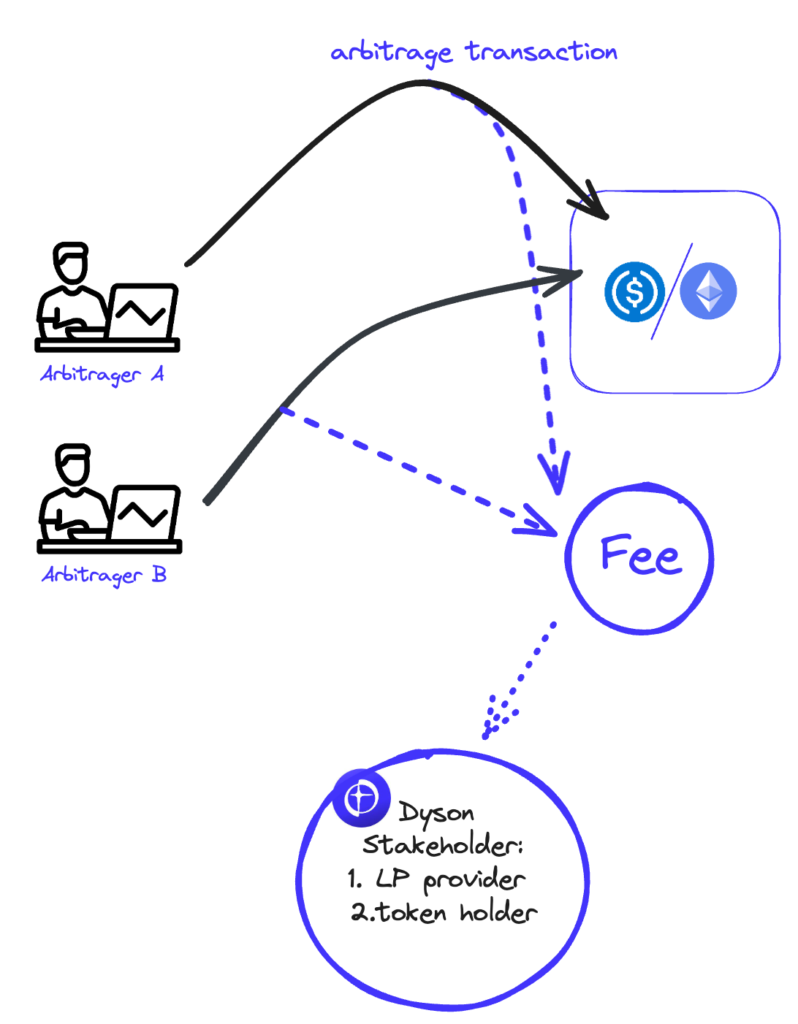

在这里,Dyson 的设计会让 「反向」 交易有较大的手续费率,是因为 Dyson 认为 「反向」 交易更有可能涉及套利活动。因此, Dyson 的巧妙设计会对 「分享利润」 的套利者收取更高的费用。例如,如果你在某人购买 ETH 后,以新的更高价格购买 ETH,这一看就不像套利行为,那么 Dyson 就不会向你收费。

但如果你是在某人购买 ETH 后,立即将你手上的 ETH 卖回流动池,那么这种行为就很可能是套利行为(捕捉价格差异),在此,Dyson 也借由对反向交易收取较高额的费用,以增加套利行为的摩擦成本,并且最后透过 premium 以及代币分润的方式返还给 LP 以及持币社群。

虽然说随著费用的增加,池子报价的价差会扩大,但会有机的去成长,直到市场上不再有人愿意交易的交易者为止。因此,交易手续费用并不会无限制地增加。另外,交易手续费本身会随著时间逐渐减少,因为在 Dyson 的协议中有设定每 t 秒(半衰期)交易费用减半,直到降为零的规则。

根据 Dyson 的白皮书,我们可以归纳出这样的设计有以下几个好处

- 手续费会自动适应市场变化:透过 DAMM ,在 Dyson 上的任何交易对没有固定的交易手续费,而是让费用随著更高的交易量增加,随较低的交易量减少,自动平衡以实现最佳的盈利能力。

- 对于 MEV 提取的价值进行再分配:

相较于过去许多急于用外部补偿来处理无偿损失的 dex 不同,Dyson Finance 选择的是收取套利者(反向交易)更大的交易费用,最后再把这些利润分给真正对于这个协议的流动性有贡献的人。

3. 不依赖外部讯息:在 Dyson Finance 模型不依赖于外部资讯来源,如价格、或交易量的预言机。相反,除了波动率外,它仅基于内部动态运作就能够获取所需的讯息,这将会帮助 Dyson 变成一个更具有韧性的 DeFi 协议。

交易手续费

今天在 Dyson 的设计下,我们可以看到交易手续费如下所示

Fee = 1-(1-x%)(1-y%) //x% 是上次 dex 对这个方向的交易收取的交易费率;y% 则是本次交易预期造成池子中某代币增加或减少 y%

在初始的设定中,交易手续费为零,会随著交易开始而开始产生不同的交易费用,同时,如果没有交易产生,则交易手续费也会随著时间而递减。

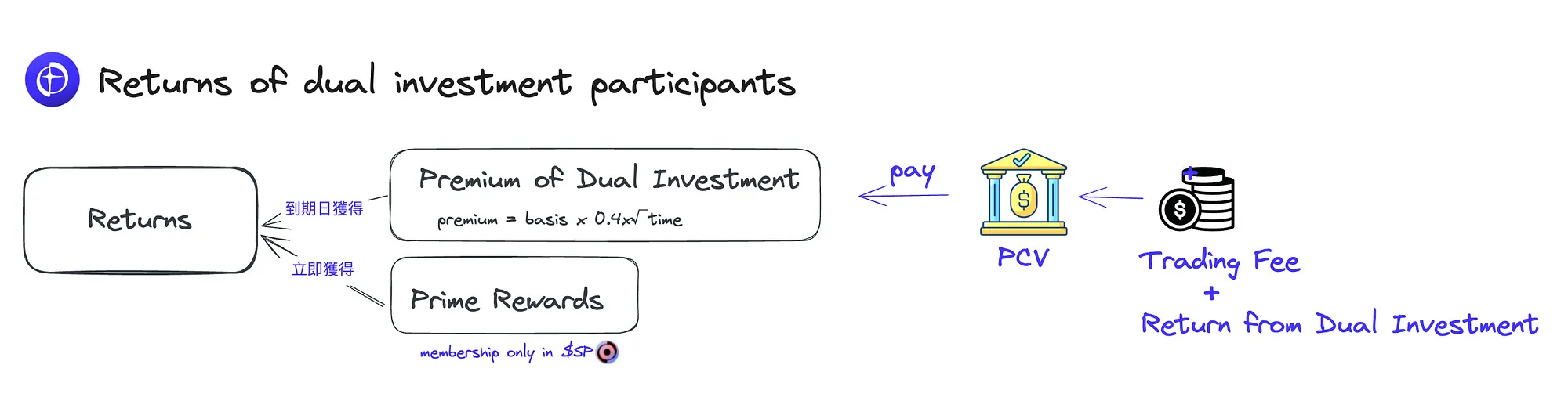

Dyson Finance 的命脉: PCV (Protocol Controlled Value )

对于 DeFi 协议来说,最重要的命脉就是有自己可以控制的财库,Dyson 的收益来自于和使用者做双币投资时的收益以及 Dyson 从交易者身上抽取的交易手续费,如下所示,这些的加总成为了 Dyson protocol 发放奖励的财力来源,在 Dyson 中,每个池子分别会有自己的 PCV ,PCV 越多,也代表该协议有越多的资金可以作为奖励,Dyson 对于 PCV 的计算如下:

PCV = TVL(锁仓总价值) — 使用者可赎回的资金(已经到期的可赎回资金+未到期的可赎回资金的折现价值)

简单来说,拥有越多的 PCV ,我们也能够看出该池子的健康程度越高。

Dyson Finance 的经济模型

目前 Dyson Finance 的白皮书仍未公开完整版的经济模型,但已经能从刚上线的产品和白皮书中看到一些有趣的元素,例如 SP 点数的设计,会员制度,以及代币的功能,以及未来可能有结合市场策略的产品企划。

治理代币 $DYSN

Dyson Finance 的治理代币为 $DYSN,抵押治理代币能够参与协议的治理决定,分享协议的收入并且增加他们在 Dyson 中的投资回报。

SP 点数以及 Dyson 会员计划(Membership program)

在介绍 Dyson 的经济模型时,币需要提到的是他们的会员制度,以及会员专属的额外奖励代币 $SP ,这是一套让 Dyson 的使用者能够紧密的和 Dyson 的发展紧密镶嵌的机制。

会员制度是非常有趣的自体行销一种机制,今年使用的最成功的应该是 SocialFi 协议 Friend.tech ,但早在 DeFi 和 SocialFi 还不流行推荐码的 2021 年, Dyson 协议的核心贡献者陈品,就已经在他们的一款保险协议 3F Mutual 中也曾经使用推荐码成为会员的方式,但笔者认为这次 Dyson Finance 的叙事以及产品相较更为成熟,并且保留著上下线这种行销制度的趣味。

在 Dyson Finance 中,会员计划是一个让 Dyson 的使用者可以为 Dyson 自动行销,并且借此赚取多元又被动的收入一个计划,实际上来看,他有点直销的性质在,但也是透过这样的方式让社群自体去参与协议的发展以及分享协议的成果。

首先,如果要成为 Dyson 的会员,只能透过既有会员的邀请,在成为会员以后,每个人都能够获得三个邀请码来请人加入使用,而任何人都可以同时担任这两个角色。

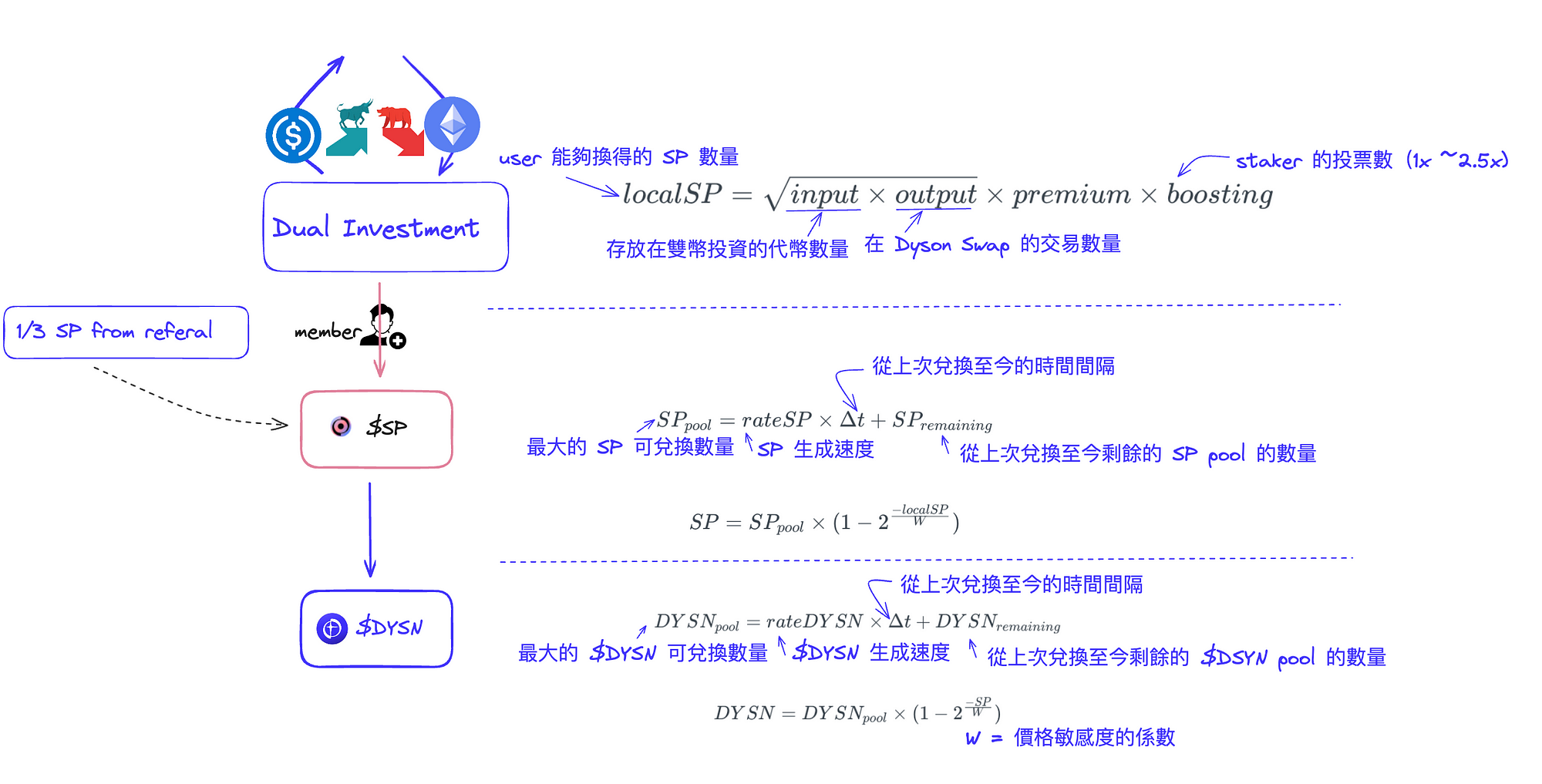

在 Dyson 中除了能够透过双币投资赚取溢价外,另外也能够透过会员制度赚取 $DYSN ,但不一样的地方是他会以 $SP(点数) 的形式发送,SP 是一种可以兑换成$DYSN 的点数,每次兑换后会有一段冷却期,因此使用者并不能随时无限制数量的兑换;此外,SP 也可以用此来衡量一个使用者在 Dyson 协议中的活跃程度,目前为止共有两种方式可以获得 SP:

- Dyson 会员在参与双币投资时即可立即获得 SP 作为 prime reward

- 会员推荐奖励:会员每人最多可以邀请三位被推荐人。每当你的被推荐人将他的点数兑换成 $DYSN 时,这位推荐人将获得额外的 SP 作为推荐奖励。也就是说当你的下线推荐人投资的越多,你将获得的点数奖励就越多,形成一种『结盟组队,互利互惠』的关系

另外,要从 localSP 兑换出 $SP ,再从 SP 兑换成 $DYSN 也并非能够随时兑换任意的数量,在这里我们可以看到,在 Dyson 上面各种有利于生态发展的因素,例如存在双币投资中的数量,在 Dyson dex 的交易数量,以及作为 staker 时手上具有的 sDYSN 的数量也都会影响获得 $SP 的数量;另外,SP 要进行兑换时也会受到 SP 的生成速度、上次兑换的时间间隔,以及池子中剩余的可兑换的 DYSN 数量也都会影响 SP 兑换成 DYSN。

近期 Dyson Finance 的动向

近期 Dyson Finance 洽逢产品上线,并且有许多的市场活动也在正在如火如荼的进行中。以下为大家快速简介:

1. 先锋版主网正式上线 Linea

Dyson Finance 在 10 月 25 号正式在 Linea 上线了冲锋版的主网,Linea 是由打造 Metamask 的 Consensys 团队开发,基于 zkEVM 的二层网络,目前 Dyson 已经在 Linea 生态中获得一定程度的关注,以及 Linea 官方团队在社群上的背书,个人认为这是一个非常有趣的开局,因为目前在 Linea 上并没有特别强势的 Dex ,Linea 生态也尚未迎来爆发期,而且有别于其他 DeFi 产品可能会需要Chainlink 等基础设施支援才能启动,Dyson 基本上不需要过度依赖外部数据的支持就能够运作,很有机会能够抢占生态系的先机。

当然,这只是Dyson 的第一步,根据官方文章表示,下个月他们还即将上线 Polygon zkEVM ,甚至未来他们还计划在 uniswap v4 上实现 Dyson 专用的 Hook。

2. 近期的市场活动

目前 Dyson Finance 正在 Galxe 上面有解任务就能获得 NFT 的活动,如果勤劳的朋友可以去看看,所需要做的事情非常简单,就是在 Dyson 上存 0.01 eth 或者 15 usdc 在双币投资,以及用 0.01 以太币在 Dyson 上换取相应的 usdc ,并且追踪他们的社交媒体,就能得到他们的 NFT ,或许会有空投等意想不到的惊喜;另外,Dyson Finance 也会不定期举办交易竞赛,征文比赛,甚至日前还有听说类似过去曾经给出大量空投的 IQ 180 活动也有可能在 Dyson Finance 上发生,让熟读白皮书但不擅于参加活动的朋友们也有机会获得回报。

风险与合约审计

最后,Dyson 团队自己也表明,Dyson 协议也存在风险,例如协议本身就可能因为下列原因破产

- 市场没有波动,导致 PCV 中的资金已经不足以支付双币投资的奖励

- 不正确的参数调整也可能会导致系统崩溃

当然,笔者认为 Dyson 不依赖外部数据这个特性,应该已经能够为 Dyson 避开许多的天灾人祸了,因为很多意想不到的攻击,都是在协议和协议组合后之间找到,或者,或者因为对外部数据输入的依赖而造成。

至于智能合约的安全方面,目前 Dyson Finance 的合约也已经通过了Dedaub 跟 Decurity 两家审计公司的审计,这两家审计公司在区块链拥有不错的声誉和审计品质,Dedaub 的客户就包含 Coinbase ,Blur ,Lido ,GMX 等;Decurity 是 Yearn 的审计公司,也曾经在 Paradigm 举办的 CTF 比赛中获得亚军殊荣。另外,据 Dyson 团队表示,他们未来还会再参加 Code4Arena 的审计活动。

最后,笔者也想说,任何投资和 DeFi 产品一定都含有一定程度的危险,在进行任何投资之前都要详细的进行研究。

如果想要更了解 Dyson Finance ,以下有相关的连结:

– Website: https://dyson.finance

– Twitter: https://twitter.com/DysonFinance

– Discord: https://discord.gg/pBsH2sJHkt

– Medium: https://blog.dyson.finance

– Whitepaper: https://docs.dyson.finance

最后,本文能够完成得谢谢很多人,首先得感谢 Ian 和我介绍 Dyson 这个项目,也谢谢 Robin 很仔细的帮我看了内容,找出了很多行文时的错字和不通顺的语病,这使得我能够将整个文章变得更通顺,更具可读性。最后,也谢谢项目的核心贡献者陈品不厌其烦的解惑和给我文章的回馈。