作者:Liquid Strategies 投资组合经理 Cosmo Jiang 和内容主管 Erik Lowe

经常有投资者问我们,“各种代币在牛市周期中的相关性如何?”

为了提供对此的一些看法,我们将分析最近的两个周期,当时除比特币之外的可投资代币拥有有意义的市场份额。

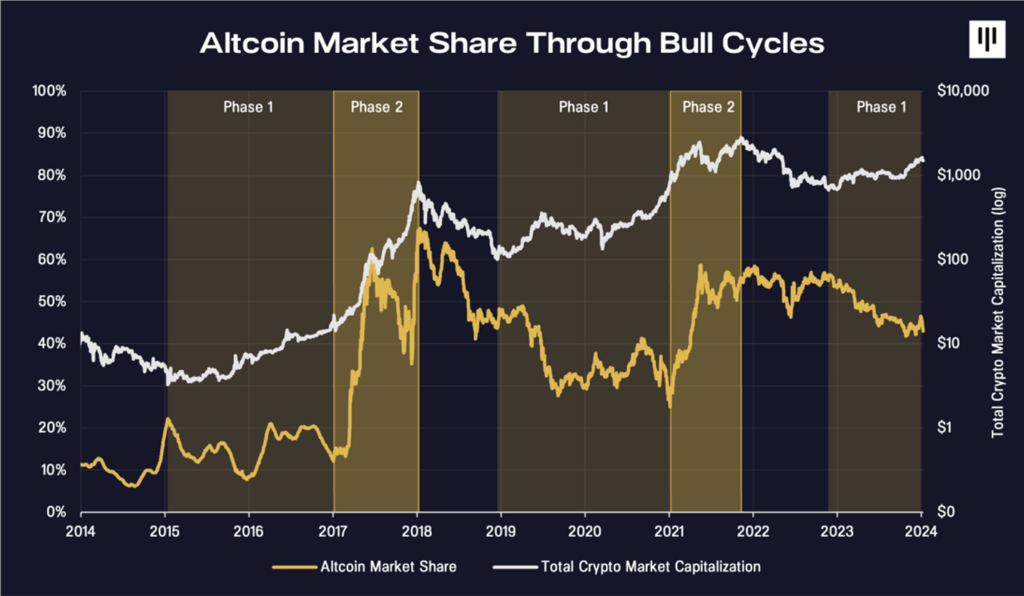

我们观察到牛市周期有两个明显的阶段。第一阶段是反弹的早期阶段,此时比特币的表现往往优于市场的其他部分。第二阶段是山寨币表现往往优于大盘的后期阶段。

我们认为,比特币在第一阶段的优异表现可能是多种原因的副产品。首先,它是市场上供应最广泛、流动性最强的数字资产。2023年,比特币日均交易量为180亿美元。相比之下,以太坊日交易量为 80 亿美元。其次,首次投资者通常会先购买比特币,然后再寻求其他代币的投资。它拥有 15 年的业绩记录和许多人认为是行业本身代名词的品牌。

虽然一些投资者的旅程以比特币结束,但许多投资者将陷入加密货币 兔子洞。除了比特币之外,可投资代币的范围非常广阔,随着越来越多的企业家和开发商进入该领域,牛市似乎加速了该领域的扩张。第二阶段是投资者开始寻找支持不同用例的更高增长代币,通常由新创新推动,即 2017–18 年的 ICO、2020–21 年的 DeFi 和 NFT。这一阶段可能与约翰·邓普顿爵士所描述的牛市“乐观”阶段相吻合。

这是以金色阴影突出显示的两个阶段的视觉效果。您会注意到山寨币市场份额在周期的第一阶段下降,而总市值却小幅上升,这表明比特币表现出色。在牛市周期中,山寨币的市场份额迅速上升约 60–70%。

以下是比特币和山寨币在市值增长方面的实际回报,以及每种货币对加密货币市场整体增长的贡献程度。

在这些周期中,比特币在上涨的第一阶段始终优于山寨币。在第二阶段,山寨币的表现大幅优于比特币。有趣的是,山寨币的表现幅度如此之大,以至于在整个周期中山寨币的表现都超过了比特币。

虽然从历史上看,阿尔法的最高来源之一来自于第二阶段开始时从比特币到山寨币的完美时机轮换,但这种关系不一定总是成立,而且对于任何交易者来说,完美时机轮换也不是现实。

也许在该领域产生阿尔法的最可行的方法是保持一致的敞口,投资于有根本原因比比特币升值多倍的山寨币。

我们的论点是,具有产品市场契合性并通过强劲的单位经济效益产生实际收入的山寨币底层协议将在下一个周期中表现最佳,正如人们对股票等其他资产类别的预期一样。正如并非所有股票都生来平等一样,并非所有代币都生来平等。从长远来看,代币选择将至关重要,因为优异的表现将根据具体情况而定,而不一定是在某个行业或基于变化无常、短暂的投机性叙述。

到目前为止,在这个周期中,比特币上涨了 2.8 倍,山寨币上涨了 1.7 倍。

区块链风险投资现状

作者:Paul Veradittkit,管理合伙人

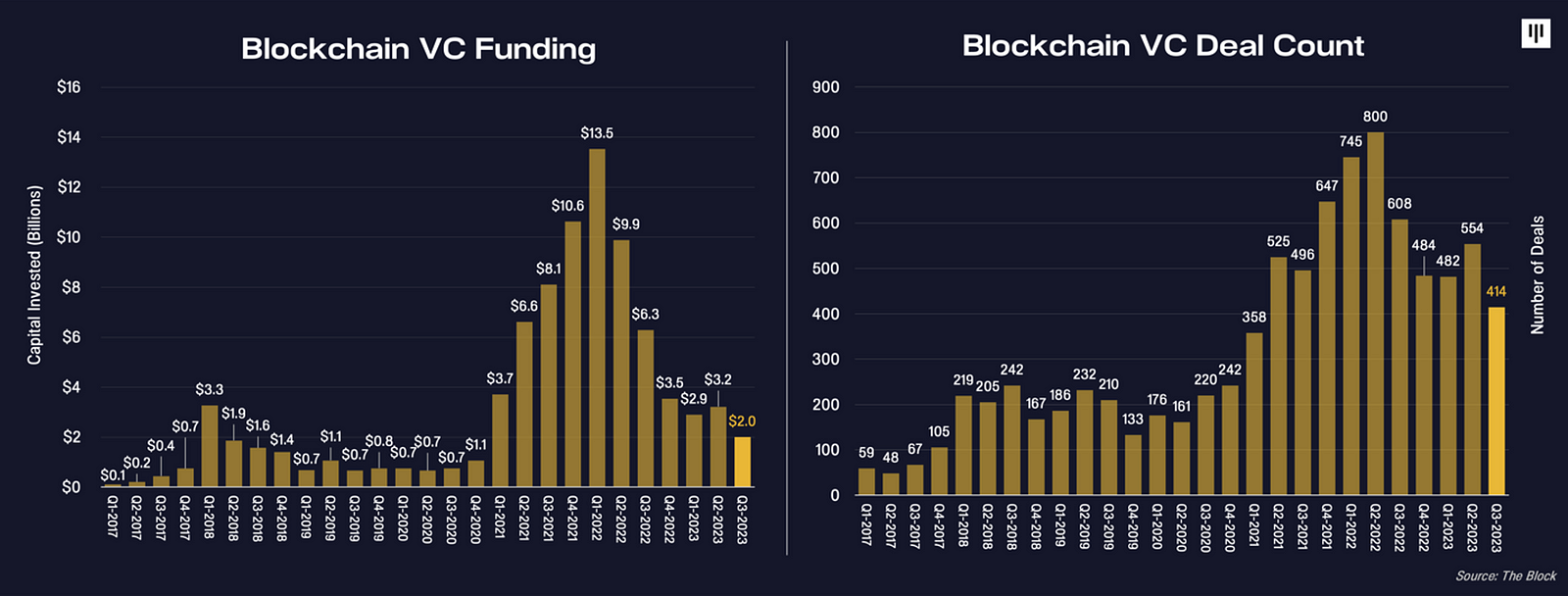

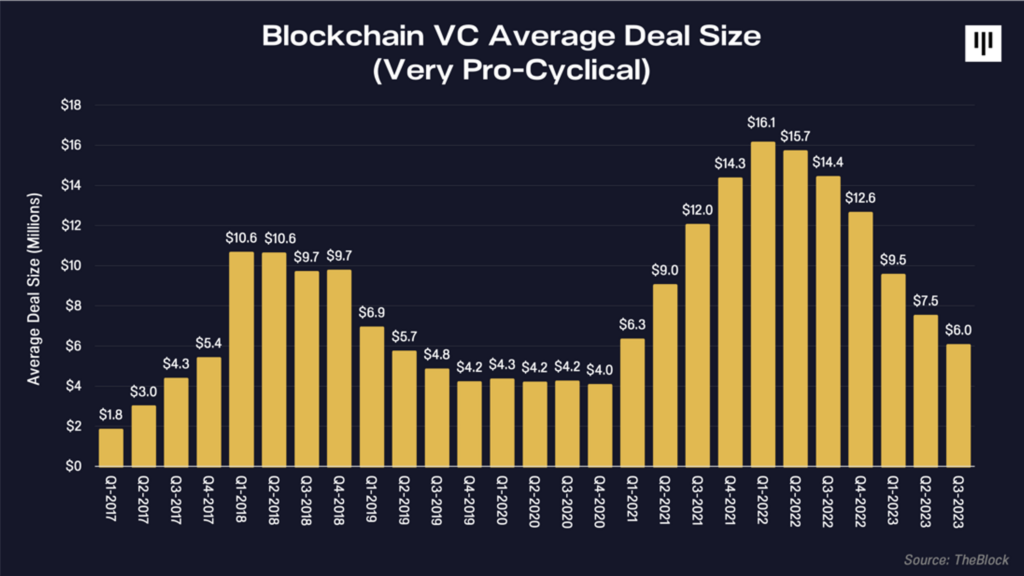

自 2022 年第一季度以来,私募交易的区块链融资一直在减速。根据 The Block 数据,季度融资和交易数量有所减少。

自 2022 年初的峰值以来,平均交易规模已大幅下降。

需要注意的是,这些数据是基于新闻融资轮公告的,根据我的经验,往往会滞后一两个季度。

根据我们在 Pantera 的观察,我们认为融资和交易活动的低谷可能出现在去年夏天。最近,我们看到由上一次牛市期间进入的企业家推动的交易活动大幅回升,这些企业家的业务已经成熟,有可能找到适合市场的产品,或者一直在执行正确的战略,并且现在回来并以合理的估值筹集资金。

这可能比大多数人预期的要长一些,因为在牛市期间,许多像我们这样的风险投资人都建议公司筹集额外一年的资金。因此,他们没有筹集两年的资金,而是筹集了三年的资金,现在我们开始看到它们重返市场。

我们认为,这是一个投资的好时机,因为交易活动已经有所增加 — — 我预计,如果公开市场继续反弹,今年这种情况将继续下去。

2024 年预测

作者:Paul Veradittkit,管理合伙人

一、比特币的复兴与“DeFi之夏2.0”

2023 年,比特币卷土重来,比特币的主导地位(比特币在加密货币总市值中的份额)从 1 月份的 38% 上升到 12 月份的 52% 左右,使其成为 2024 年最值得关注的生态系统之一。至少有三个主要催化剂推动其明年的复兴:(1) 将于 2024 年 4 月第四次比特币减半,(2) 机构投资者预计将批准多个比特币现货 ETF,以及 (3) 可编程性功能的增强,既基于基础协议(例如 Ordinals),也基于第 2 层和其他可扩展层(例如 Stacks 和 Rootstock)。

在基础设施层面,我们相信我们将看到比特币 L2 和其他可扩展层的激增,以支持智能合约。比特币生态系统应该围绕一两种图灵完备的智能合约语言结合起来,其中顶级竞争者包括 Rust、Solidity 或比特币原生语言的扩展(例如 Clarity)。这种语言将成为比特币开发的“标准”,类似于 Solidity 被认为是以太坊开发的“标准”。

我们还看到了比特币可能出现的“DeFi 夏季 2.0”的基本面。目前 Wrapped BTC (WBTC) 的市值和总锁定价值 (TVL) 约为 60 亿美元,显然 DeFi 领域对比特币有巨大的需求。如今,以太坊 2730 亿美元的市值中约有 10% 是 TVL(280 亿美元)。随着比特币 DeFi 基础设施的成熟,我们可能会看到比特币 DeFi 总锁定价值 (TVL) 从目前的 3 亿美元(< 市值的 0.05%)上升到比特币市值的 1–2%(目前约为 10–150 亿美元)价格)。在这个过程中,很多以太坊的 DeFi 做法很可能会被转移并“归化”到比特币上,比如最近兴起的 BRC-20 铭文以及像 Babylon 的 L2 这样的 Stake 等想法。

比特币 NFT,例如刻在 Ordinals 上的 NFT,也可能会在 2024 年越来越受欢迎。由于比特币具有更高的文化认知度和模因价值,web2 品牌(例如奢侈品零售商)可能会选择在比特币上发布 NFT,类似蒂芙尼 (Tiffanys) 如何与 Cryptopunks 合作于 2022 年发布“NFTiff”吊坠系列。

2. 新消费者用例的代币化社交体验

Web2 已经从社交转向金融,而 Web3 正在从金融转向社交。2023 年 8 月,friend.tech 在 Base L2 上开创了一种新形式的代币化社交体验,用户可以买卖他人 X(fka. Twitter)帐户的碎片“份额”,达到 30k ETH TVL 的峰值 ( 10 月份的投资额约为 5000 万美元),并激发了多个“模仿项目”,例如 Arbitrum 上的 post.tech。看来,friend.tech 通过将 Twitter 个人资料金融化,成功地为 SocialFi 领域开创了一种新的代币经济模型。

在即将到来的一年中,我们预计在社交领域会有更多实验,代币化(作为可替代和不可替代的代币)在重塑社交体验方面发挥着关键作用。可替代代币更有可能是积分和忠诚度系统的新颖形式,而不可替代代币(NFT)更有可能充当个人资料和社交资源(例如交易卡)。两者都可以在链上交易并参与 DeFi 生态系统。

Lens 和 Farcaster 是将 DeFi 与社交网络相结合的两个领先的 web3 原生应用程序。像 Blackbird 这样的项目还将在特定垂直领域(例如餐厅)推广用于忠诚度计划的代币化积分系统,结合使用稳定币支付和代币化回扣来重塑消费者体验,在功能上提供信用卡的链上替代方案。

3.稳定币和镜像资产等TradFi-DeFi“桥梁”的增加

2023 年,加密领域发生了很多法律诉讼,包括该行业的几项备受瞩目的胜利,例如 XRP 裁决和 Grayscale ETF 诉讼胜利,以及币安和 FTX 金融欺诈案得到了伸张正义。与此同时,机构对比特币和以太坊的兴趣和潜在 ETF 批准大幅增加。

到 2024 年,我们预计机构采用率将大幅增加,他们不仅寻求 ETF,还寻求代币化的现实世界资产 (RWA) 和 TradFi 金融产品。换句话说,TradFi 资产将“镜像”在 DeFi 中,而加密资产将增加在 TradFi 市场中的曝光度,从而创建 TradFi-DeFi“桥梁”,将这两个世界更紧密地联系在一起,从而增加投资者的流动性和多元化。

稳定币将成为 TradFi 和 DeFi 世界之间最重要的纽带之一,USDC 和 PYUSD 等稳定币作为投资组合选项和支付工具将得到更广泛的接受。据说 Circle 考虑在 2024 年进行 IPO,我们还可能会看到非美元稳定币的发行和使用量增加,最显着的是欧元支持的稳定币,例如 Circle 的 EURC,以及英镑、新加坡元和日元稳定币。其中一些稳定币可能是由国家支持的参与者推出的。这也可能会导致链上法币外汇市场的增长。代币化国债已经获得了关注,通过 Ondo等平台代币化了 8 亿美元。

4.模块化区块链和零知识证明的交叉授粉

模块化区块链和 ZKP 的理念在过去的一年中都已大大成熟,例如最近推出的 Celestia 主网、Espresso 的 Arbitrum 集成、RiscZero 的开源 Zeth 证明器以及 Succinct 推出的 ZK 市场。一个有趣的趋势是这两种叙述如何融合在一起,ZK 领域的公司通过专注于特定的垂直领域(例如协处理器、隐私层、证明市场和 zkDevOps)来“模块化”。

在即将到来的一年中,我预计这种趋势将继续下去,零知识证明将成为模块化区块链堆栈不同组件之间的接口。例如,Axiom 的 ZK 协处理器利用 ZKP 提供历史状态证明,然后开发人员可以使用它在 DApp 中执行计算。随着 ZKP 成为这些不同提供商之间的通用接口,我们将看到智能合约可组合性的新时代。这为构建 DApp 的开发人员提供了更大的灵活性,并降低了区块链堆栈的进入门槛。在消费者方面,ZKP 可能会看到更多的用例作为保护身份和隐私的一种方式,例如基于 ZK 的去中心化 ID 的形式。

5.更多计算密集型应用程序上链,例如AI和DePIN

人们投入了大量的时间、精力和资本来解决去中心化应用程序的可扩展性问题。如今,大部分可扩展性问题已经得到解决 — 以太坊 L2 上的 Gas 费用低于 0.02 美元(相比之下,以太坊主网为 11.5 美元),而 Solana 上的费用甚至低了 3–4 个数量级。

随着这一趋势在明年继续下去,我们相信计算成本高昂的应用程序(应用程序可以消耗千兆字节的 RAM)将在不久的将来在链上变得更加经济可行。这包括链上人工智能系统、去中心化物理基础设施网络(DePIN)、链上知识图谱以及完全链上游戏和社交网络等垂直应用。所有这些都可能从根本上重塑链上数据经济,极大地改善用户和开发者的体验,因为他们摆脱了繁重的汽油费和对计算能力的严格限制。

可以利用这种便宜得多的链上“计算”的计算成本高昂的项目的例子包括 Hivemapper 在 Solana 上创建去中心化的 Google 地图、Bittensor 创建去中心化的机器学习平台、Modulus Labs 在 ZKML 和 AI 生成方面的努力NFT 艺术、The Graph 的链上知识图谱计划以及 Realmsverse 在 Starknet 上创建链上游戏世界和传说。

6. 公共区块链生态系统的整合和应用链的“中心辐射”模式

过去几年,基础设施项目激增。尽管常见的技术分类为第 1 层 (L1) 和第 2 层 (L2),但从用户体验的角度来看,并没有太大区别。对于通用公共区块链来说尤其如此;如今,在用户、项目和数量方面,Solana 或 Avalanche 等 L1 是 Arbitrum 或 zkSync 等 L2 的直接竞争对手。

有了这种同质性,流动性就成为通用公共区块链的集中力量,使 Arbitrum、Optimism 和 Solana 等较大的现有参与者受益,目前四大生态系统约占总锁定价值 (TVL) 的 90%。较小的生态系统必须将精力集中在特定的垂直领域(例如社交、游戏、DeFi)以保持优势,从而有效地成为“应用链”或“部门链”。TVL 排名前 10 名的 L2 中的三个(dydx、Loopring、Ronin)实际上已经是专注于单一垂直领域的应用链。Base 和 Blast 等规模较小、较新的 L2 链的 TVL“闯入”也严重依赖单一“杀手级应用”(例如分别为friend.tech 和 Blur)来建立数量上的滩头阵地。

此外,大多数领先的通用公共区块链都发布了应用程序链工具包(OP Stack、Arbitrum Nitro、StarkEx 等),以允许应用程序链利用这些公共网络上的流动性并将其置于其生态系统轨道中。因此,我们开始看到一种“中心辐射”模型,其中有一些通用公共区块链充当中心“中心”,周围有许多特定应用链的“辐条”。到 2024 年,可能值得关注利用这种“中心辐射”举措的主要汇总即服务供应商,例如 Caldera、Conduit 和 Eclipse。

结论

当我们进入 2024 年时,我们或许已经度过了最糟糕的熊市,翻开了过去一年半中看到的一系列残酷崩溃的一页,并准备开始探索新的用例。今天,我们正处于一个转折点,加密货币不再仅仅与金融化有关,而是一个更广泛的概念,即我们如何使用区块链重新定义消费者、社交和开发人员的体验。我很高兴看到今年这个新兴行业的未来会发生什么,因为我们使用去中心化技术来重新构想我们的数字文化。

过去和现在 :: 这次集会 VS. 之前的高峰

肯·罗格夫写了一本精彩的书,《为什么这次不同:八个世纪的金融愚蠢》。 谦虚地阅读了这本书并思考了我自己的一些经历,感觉“但是,这一次太不同了”,我将冒险尝试并分享我看到的一些差异。

这次集会与之前的集会明显不同。

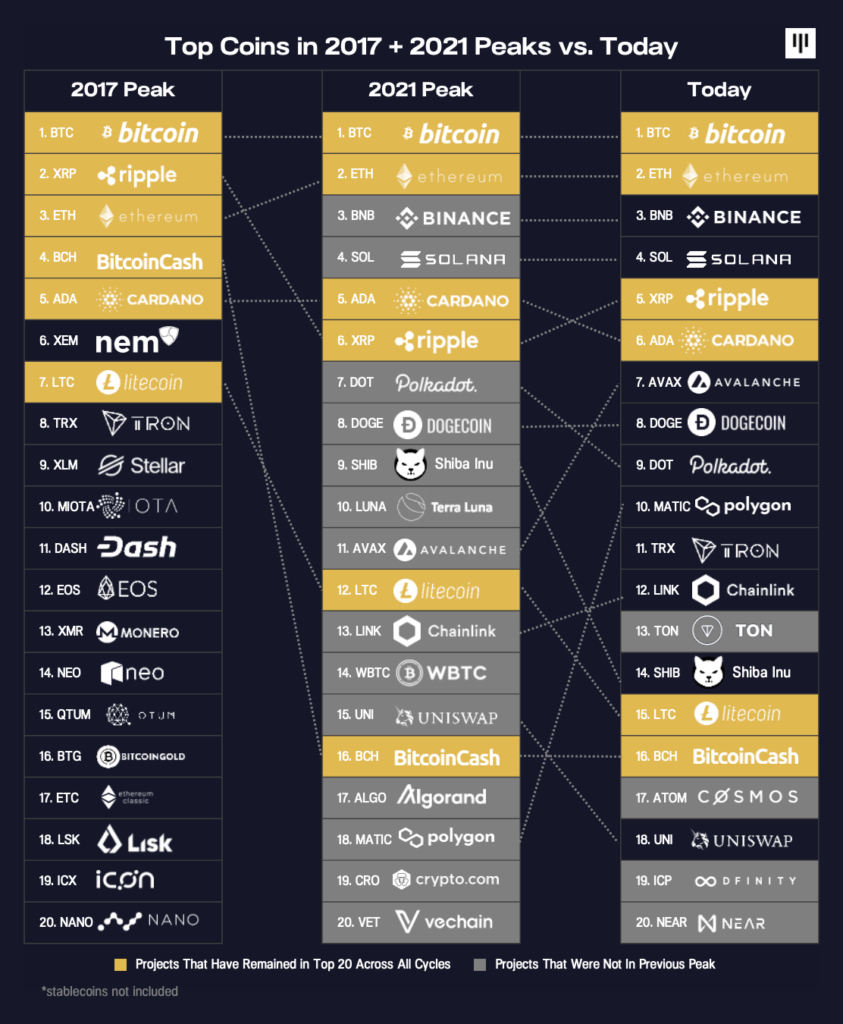

2021 年的高峰见证了顶级代币的大规模流失。在 2017 年 ICO 引领热潮顶峰时期,排名前 20 的代币中有 14 个很快就跌出了前 20 名。他们摔得很远。按市值计算,其中 13 个下跌的代币目前平均排名第 123。(Tron 是唯一一个退出前 20 名并重新回归的项目。)事后看来,我们可以说这是对非生产性代币的投机泡沫和炒作。

跌出 2017 年前 20 名的 14 个代币全部被之前高峰时根本不存在的代币所取代。那太疯狂了。纯粹的创造性破坏。

这次反弹的有趣之处在于变化很小。这与上一个周期截然相反。

这次,占市值 83% 的前六名全部相同。前十名中有八个是相同的。有 14 个代币保持在前 20 名。

在所有这些周期中,比特币都是不变的。所有三个列表中只有六个代币(上面以金色显示)。自莱特币推出以来的十二年里,只有四种代币占据了第二的位置:莱特币、XRP/Ripple、以太坊和比特币现金。比特币现金只持有一天!比特币一直占据着冠军腰带。

我们在 2022 年期间多次谈论了这样一个想法:虽然这次下跌的幅度与之前的熊市相似,但它是独一无二的,因为区块链没有面临生存危机。大多数价格走势是由杠杆和不良行为者引起的头条新闻驱动的。这就是为什么我们看到相同的项目回来也就不足为奇了。他们的下跌并不是因为它们不是好项目,而是因为对整体市场的同情。Solana 就是一个特别好的例子。

区块链的三种风格

如果你抽象出区块链的三种主要风格:比特币、以太坊和所有其他项目的组合,你就可以看到周期。

首先值得注意的是,以太坊在 2017–18 年成立后,其份额就相当稳定。唯一的重大回调是在 2020–21 年牛市期间,当时 Solana 和 Avalanche 等竞争的第 1 层超可扩展区块链获得了可观的市场份额。

波动的是比特币和其他东西。

最早的非比特币代币之一、Pantera 的第一个风险投资 Ripple 及其 XRP 代币在 2017 年 5 月 17 日飙升至整个市场的 27%。

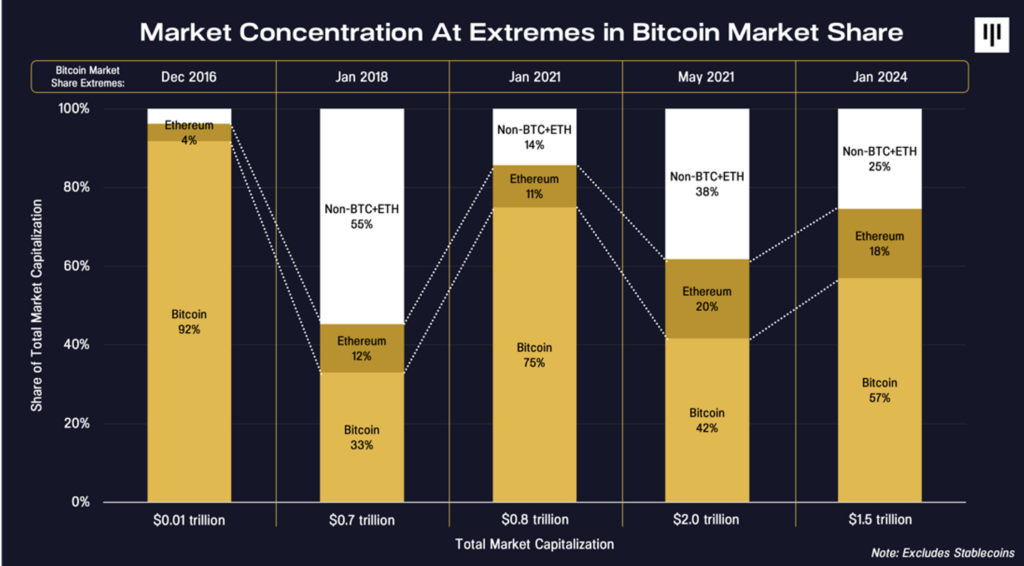

下图描绘了自 2016 年以来比特币市场份额最近出现极端情况时区块链中的三个主要问题。

2018 年 1 月,当比特币和以太坊市场份额处于历史低位时,非比特币+以太坊的份额为 55%。