儘管美國ETF產品為市場帶來了體量驚人的資本流入,但市場自發的現貨自持交易似乎正在抑制買方壓力,這使得當前的市場需要更多的非套利需求來進一步刺激價格。除了關注這一點之外,我們還將在接下來繼續探討活躍地址減少與交易數量激增這兩個看似背離的事實之間的分歧。

儘管美國ETF產品為市場帶來了體量驚人的資本流入,但市場自發的現貨自持交易似乎正在抑制買方壓力,這使得當前的市場需要更多的非套利需求來進一步刺激價格。除了關注這一點之外,我們還將在接下來繼續探討活躍地址減少與交易數量激增這兩個看似背離的事實之間的分歧。

摘要

- 隨著Runes協議的出現,市場中活躍的交易地址有所減少,但交易量卻反而增加了。這一增一減之間形成了明顯而反直覺的分歧差異。

- 當前,市場中的受關注的主要實體現在持有的資產量達到了驚人的約423萬枚BTC,這一數量佔調整後市場中供應量的27%以上,而美國現貨ETF現在持有約862,000枚BTC的資產總量。

- 現貨和套利交易結構目前應當是ETF流入需求的重要來源,當下,這些ETF產品被投資者用作獲得多頭現貨敞口的工具,但從芝加哥商品交易所的期貨市場的情形來看,現在比特幣期貨的淨空頭的頭寸則在變得越來越大。

鏈上活動指標的分歧

鏈上活動指標(如活躍地址、交易和交易量)為分析區塊鏈網絡的性能和增長情況提供了寶貴並且有效的工具集。當國內在2021年年中對比特幣Mining實施限制時,比特幣網絡上的活躍地址數量急劇下降,從每天超過約110萬個驟降至每天僅約80萬個。

比特幣網絡目前正在經歷類似的網絡活躍度下降,儘管驅動因素完全不同。在下文中,我們將探討銘文、Ordinals、BRC-20和Runes協議的出現如何顯著改變鏈上分析師對未來活動指標的觀點和預測。

圖一:比特幣活躍地址態勢

圖一:比特幣活躍地址態勢

儘管市場勢頭強勁,每日我們所能觀察到的活躍地址和日交易量看起來似乎都在不斷增加,但這一趨勢正在偏離原先的上漲路徑。

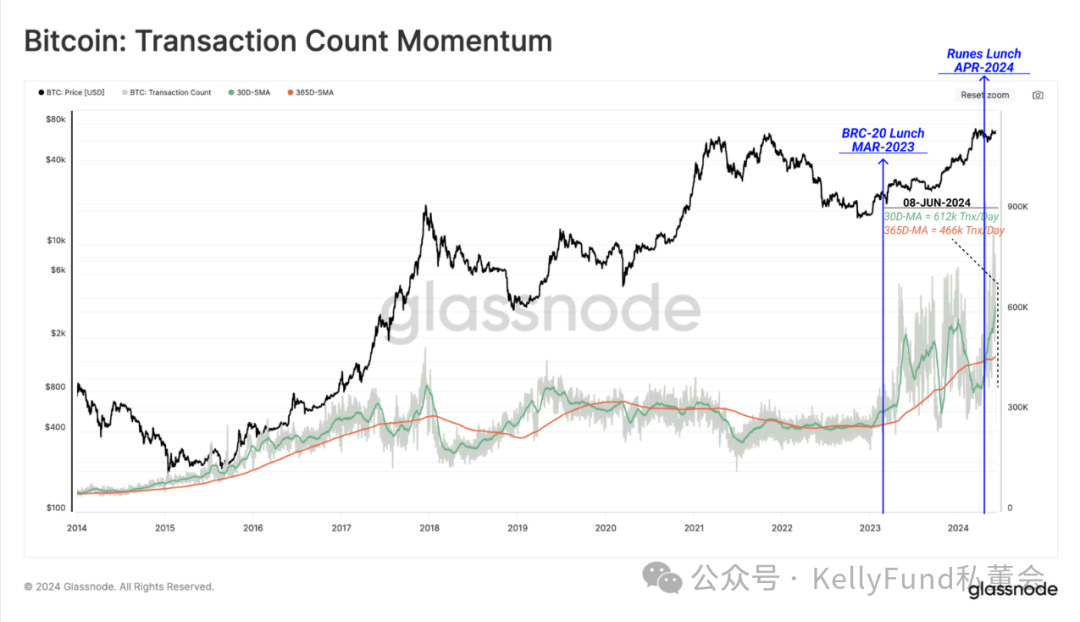

而與此相對的,雖然活躍地址總量似乎正在減少,但整個比特幣網絡所處理的交易量卻接近歷史新高。目前每月平均交易量為617,000BTC/天,比年平均水平高出31%,這表明市場仍然對比特幣區塊空間有著相當高的需求。

圖二:比特幣交易筆數態勢

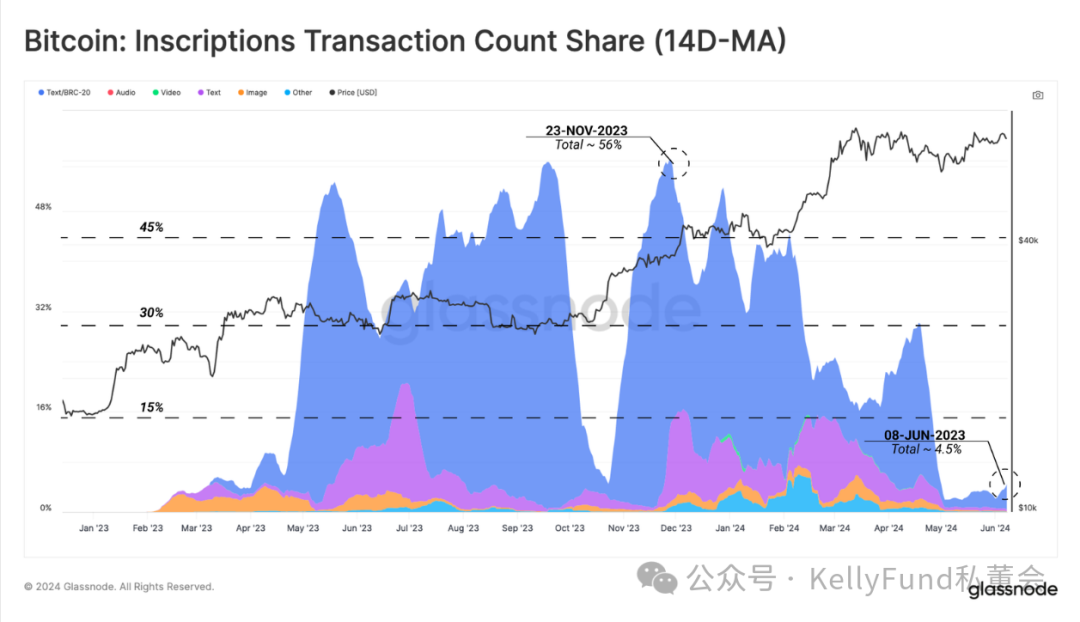

如果將最近活躍地址的下降與銘文以及BRC-20通證的交易份額進行比較,我們可以觀察到很強的相關性。值得注意的是,自4月中旬以來,銘文數量也急劇下降。

這表明地址活動下降的最初驅動因素主要是由於銘文和Ordinals使用量的減少。值得注意的是,業內的許多錢包和協議都會重複使用一個地址,而如果一個地址在一天內活躍超過一次,則不會重複計算。因此,如果一個地址一天產生十筆交易,它將只顯示為一個活躍地址中的交易,而非分開的十筆不同的交易。

圖三:比特幣銘文交易筆數(14日均線)

圖三:比特幣銘文交易筆數(14日均線)

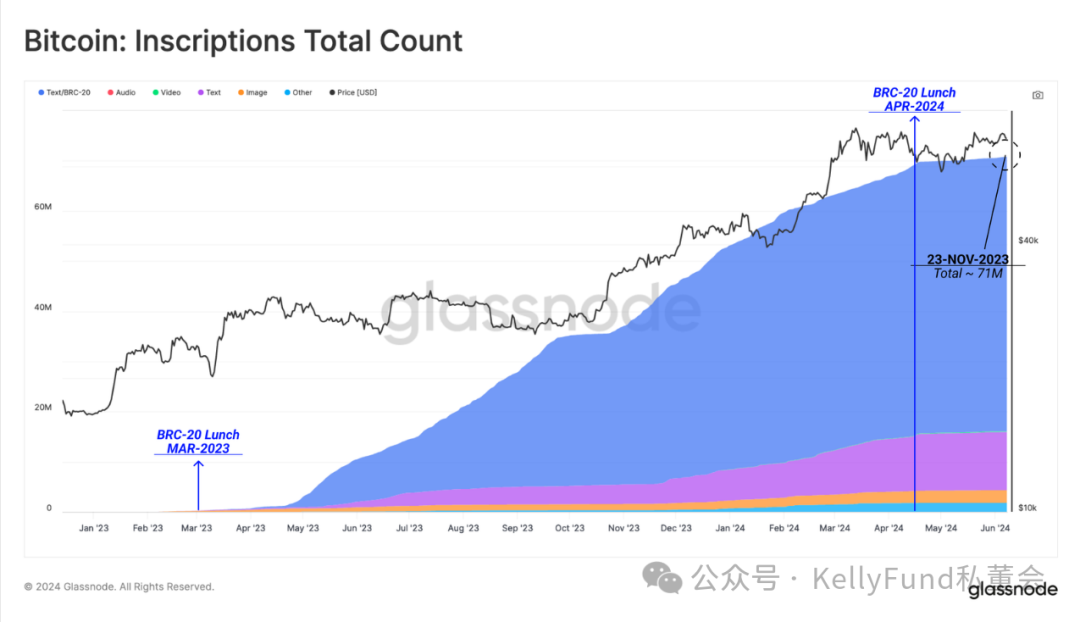

為了說明銘文這一細分行業自2023年初以來是如何增長的,我們可以回看累計銘文總數是如何擴大的來具體說明這一問題。截至撰寫本文時,銘文數量已達到7,100萬,然而,自今年4月中旬以來,該協議的受歡迎程度已開始顯著下降。

圖四:比特幣銘文總交易筆數

圖四:比特幣銘文總交易筆數

在可能導致銘文相關的交易活動下降的各種原因中,我們認為Runes協議的出現是導致這種狀況的重要原因,該協議聲稱其是一種在比特幣上引入其他同質化通證的更有效方法。Runes協議在減半區塊上線,這解釋了為何銘文相關交易的下降同樣出現在 4月中旬。

Runes協議遵循了一套與銘文和BRC-20通證完全不同的機制,它利用了長度僅僅只有80字節的OP_RETURN字段來達成其功能。該功能允許協議將任意數據編碼到鏈中,同時這一編碼過程所佔用的網絡空間相比前兩種協議大大減少。

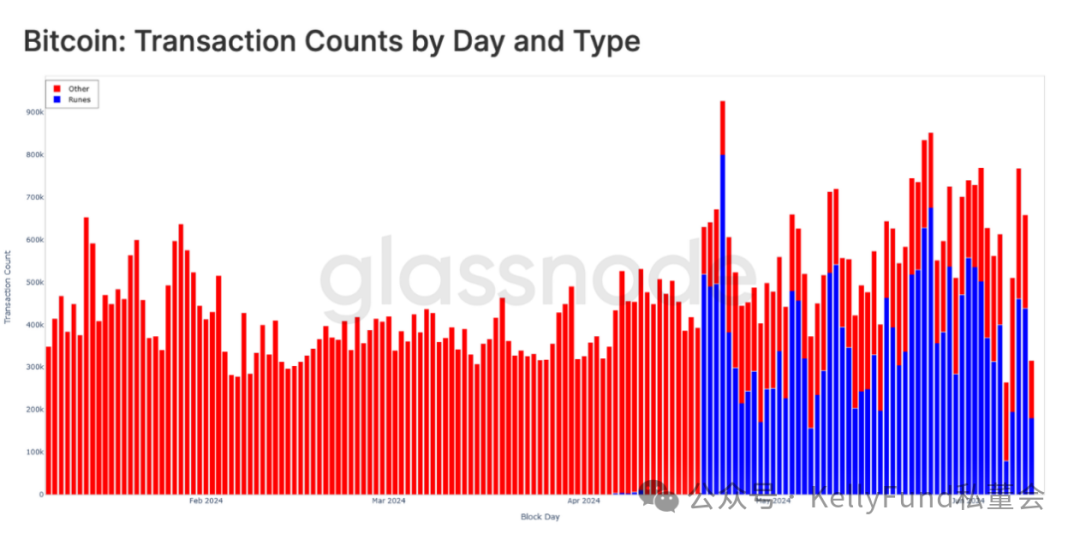

隨著Runes協議在第四次減半時(2024年4月20日)上線,市場對Runes的交易需求飆升至每天60萬至80萬之間,此後該需求也一直保持高位。

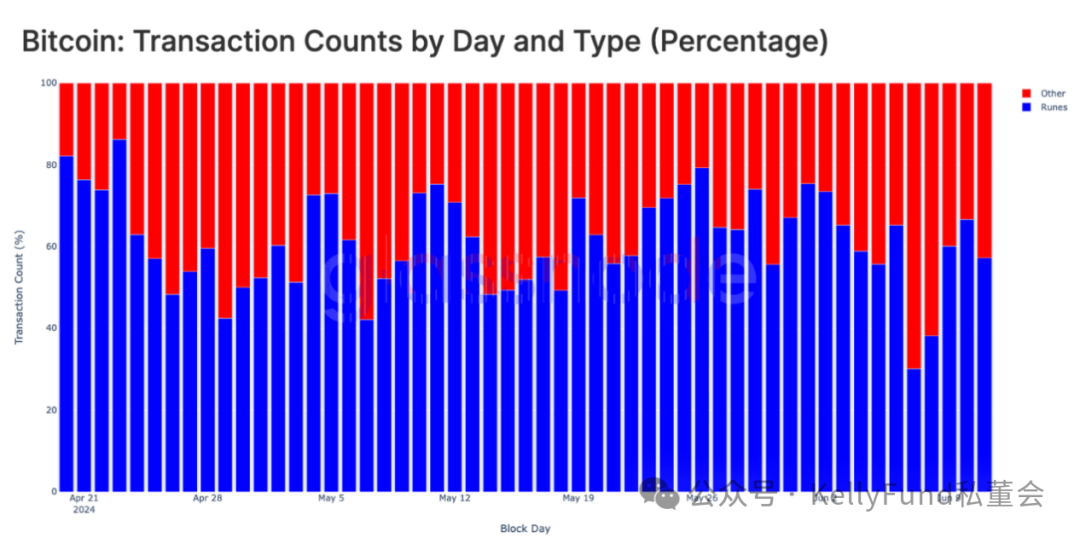

圖五:比特幣每日交易數量及類型

圖五:比特幣每日交易數量及類型

就目前來看,Runes的相關交易現已基本取代BRC-20通證、Ordinals和銘文,佔據每日交易的57.2%。這表明收藏家的投機行為可能已從比特幣銘文轉移到Runes市場。

圖六:比特幣每日交易數量及類型(百分比)

圖六:比特幣每日交易數量及類型(百分比)

ETF需求的巨大分歧

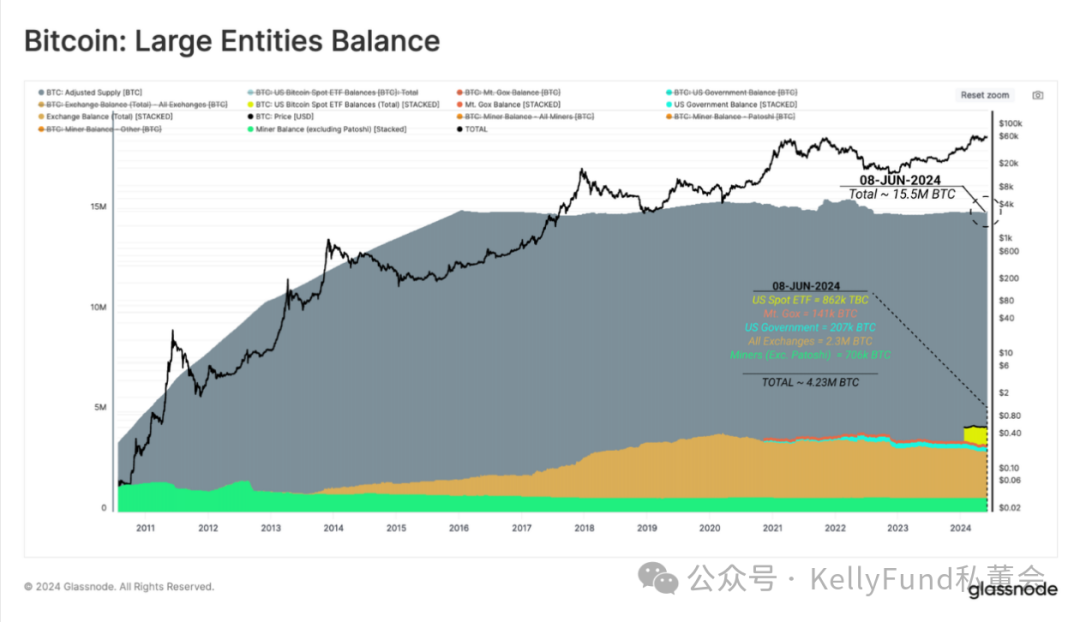

最近,還有另一個ETF相關的分歧同樣在市場中引發了廣泛的關注——儘管美國現貨ETF產品迎來了源源不斷的資金流入,但價格卻始終處於停滯不前的橫盤狀態。為了確定和評估ETF需求側在市場中產生的影響,我們可以將ETF資產量(862,000BTC)與其他受關注的主要實體所持的比特幣資產量進行比較:

- 美國現貨ETF:86.2萬BTC

- Mt.Gox受託人:14.1萬BTC

- 美國政府持有:20.7萬BTC

- 所有交易平臺總資產:230萬BTC

- Miners(不包括Patoshi):70.6萬BTC

以上實體持有的比特幣資產總值約為423萬BTC,佔調整後總流通供應量的27%(總流通供應量指總供應量減去休眠超過七年的比特幣之後所得的那部分資產)。

圖七:各大實體比特幣資產持有量

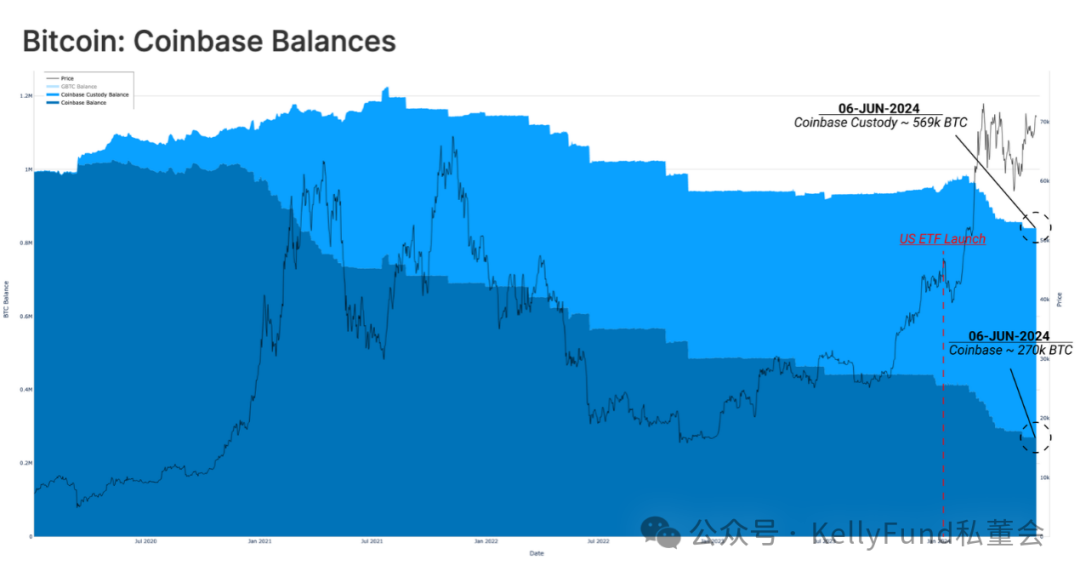

其中,Coinbase通過其託管服務而持有的比特幣,包括了大量分屬交易平臺資產以及美國現貨ETF資產的比特幣資產。Coinbase交易平臺和Coinbase託管實體目前分別持有約27萬和56.9萬枚BTC。

圖八:Coinbase比特幣資產持有量

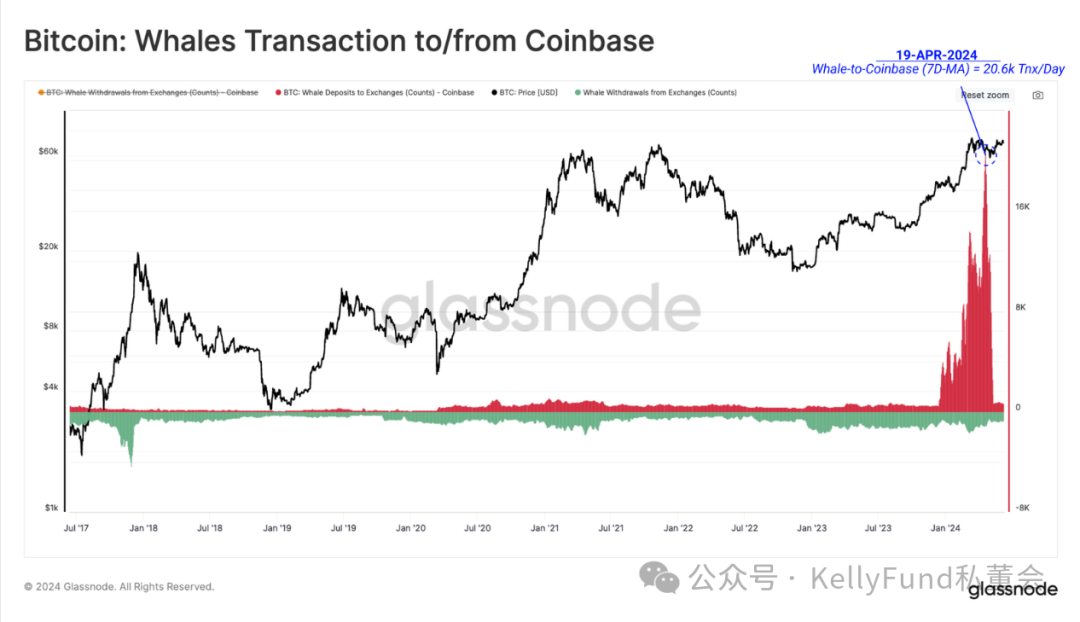

由於Coinbase同時為ETF客戶和傳統鏈上資產持有者提供服務,交易平臺在市場定價過程中的重要性已變得十分顯著。通過評估向Coinbase交易平臺轉入資產的“鯨魚錢包”(指存有資產超過100枚BTC的錢包)的數量,我們可以看到,在ETF產品推出之後,向交易平臺流入資金的交易量大幅增加。

但與此同時,我們需要指出,很大一部分流入交易平臺的比特幣資產與來自GBTC的地址集群的資產流出強相關,而後者在市場供應量中一直是全年長期存在的供應來源之一。

圖九:Coinbase平臺比特幣鯨魚錢包往來交易

除了當市場反彈至新的歷史高值時,來自GBTC的拋售壓力外,近期還有另外一個因素導致了美國現貨ETF的需求壓力減弱。

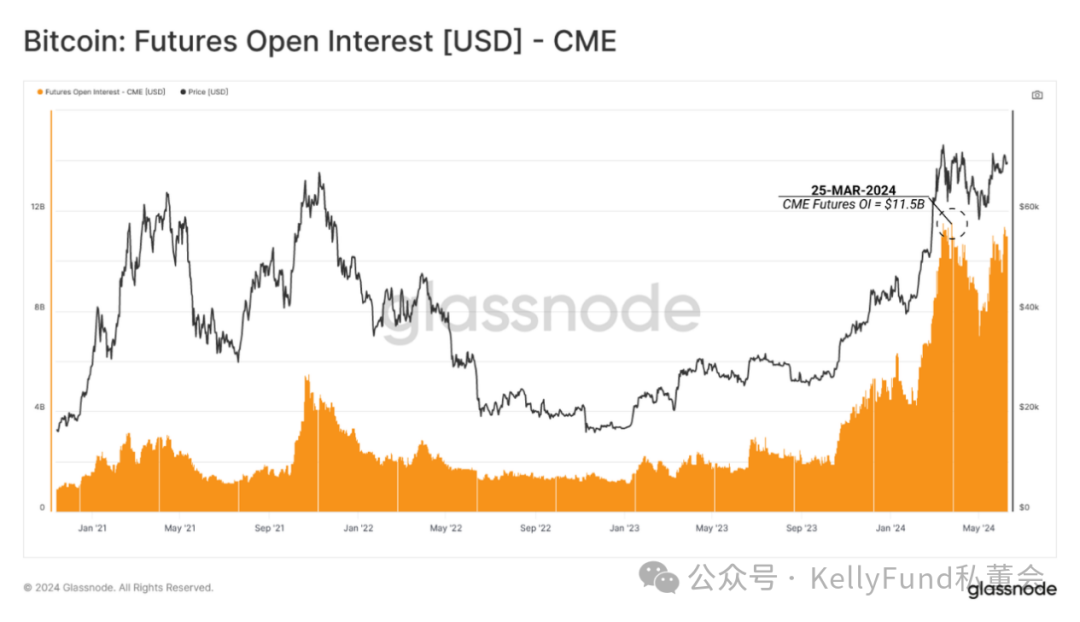

縱觀芝加哥商品交易所的期貨市場的情形,我們注意到市場中的未平倉合約總值現在已穩定在80億美元左右,而這一指標此前曾在2024年3月創下了115億美元的歷史新高。這可能表明,越來越多的傳統市場交易者正在採用現貨套利策略。

這種套利方式涉及利用市場中性頭寸,它將購買多頭現貨頭寸這一交易行為,與以溢價交易的同一標的的資產期貨合約頭寸的賣出(做空)結合起來,以期最終達到盈利的目的。

圖十:芝商所比特幣期貨未平倉合約(美元)

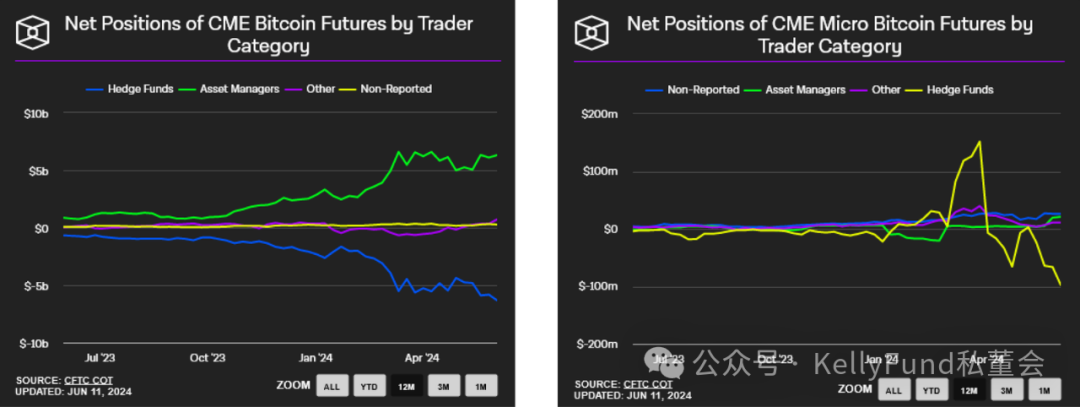

由此,我們可以看到,被歸類為對沖基金的實體正在建立越來越大的比特幣淨空頭頭寸。

這說明現貨套利交易可能是ETF產品的流入需求的重要來源,其中,這些ETF產品實質上是獲得多頭現貨敞口的工具。自2023年以來,芝加哥商品交易所的未平倉合約總量也大幅增加,並令芝加哥商品交易所在市場中得以藉此確立其主導地位。而這種地位的確立同時表明它正成為對沖基金通過芝加哥商品交易所做空期貨的首選場所。

目前,對沖基金在芝加哥商品交易所比特幣期貨(單張合約價值5BTC)和微型比特幣期貨(單張合約價值0.1BTC)市場中的淨空頭頭寸分別為63.3億美元和9,700萬美元。

圖十一:芝商所比特幣期貨及微型比特幣期貨各類交易者淨頭寸

圖十一:芝商所比特幣期貨及微型比特幣期貨各類交易者淨頭寸

總結

Runes協議的極高接受度加速了活動指標之間的巨大差異的分化,該協議大量地利用了地址複用的模式,允許單個地址生成多個交易。

通過芝加哥商品交易所做多美國現貨ETF產品和做空期貨之間的現貨套利交易的出現及其龐大的規模,使買方流入ETF產品的資金在很大程度上受到抑制。即使這種抑制對市場價格的影響目前相對中性,但這種情況也同時表明,在當前,市場需要由非套利需求所帶來的活躍買方來進一步刺激價格向上的走勢。