撰文:鑑叔

「 加密結束了嗎?這輪牛市你賺錢了嗎?」

在談論本輪行情之前,讓我們來回顧一下上輪牛市和 A 股牛市的規律

一、市場的炒作邏輯

A 股在牛市公認的炒作邏輯是券商先行拉盤唱戲,接著是優質藍籌如保險地產,鋼鐵煤炭有色跟上起舞,最後是題材股的瘋牛,大水漫灌瘋狂尋找低價值窪地,題材做戲,小票亂飛。牛市的末尾,開戶都需要找關係,學生不再想上課,打工族不想上班,保安和大媽開始分享炒股經驗。上市公司瘋狂定增減持,股民無腦接盤,而狂歡過後只剩一地雞毛…..

回顧 2021 年的加密牛市也頗有相同味道,首先是 Defi Summer 的敘事開啟, TVL 翻倍上升帶動 Uni 和 Aave 瘋狂上漲,緊接著 Btc 和 Eth 迎來了單邊上漲行情,在此期間幾乎所有的題材和敘事均開啟了一輪上漲,輕則幾倍,強則十倍甚至上百倍。在牛市中後期,加密市場迎來了 Meme 板塊的上漲,其中最為代表的如 Doge 和 Shib , Meme 的上漲結束後,緊接著鏈遊和元宇宙為代表的新敘事如 Axs 和 Sand 爆火,市場瘋狂炒作,炒作結束後,市場受多種因素調整,從此一路不復返。

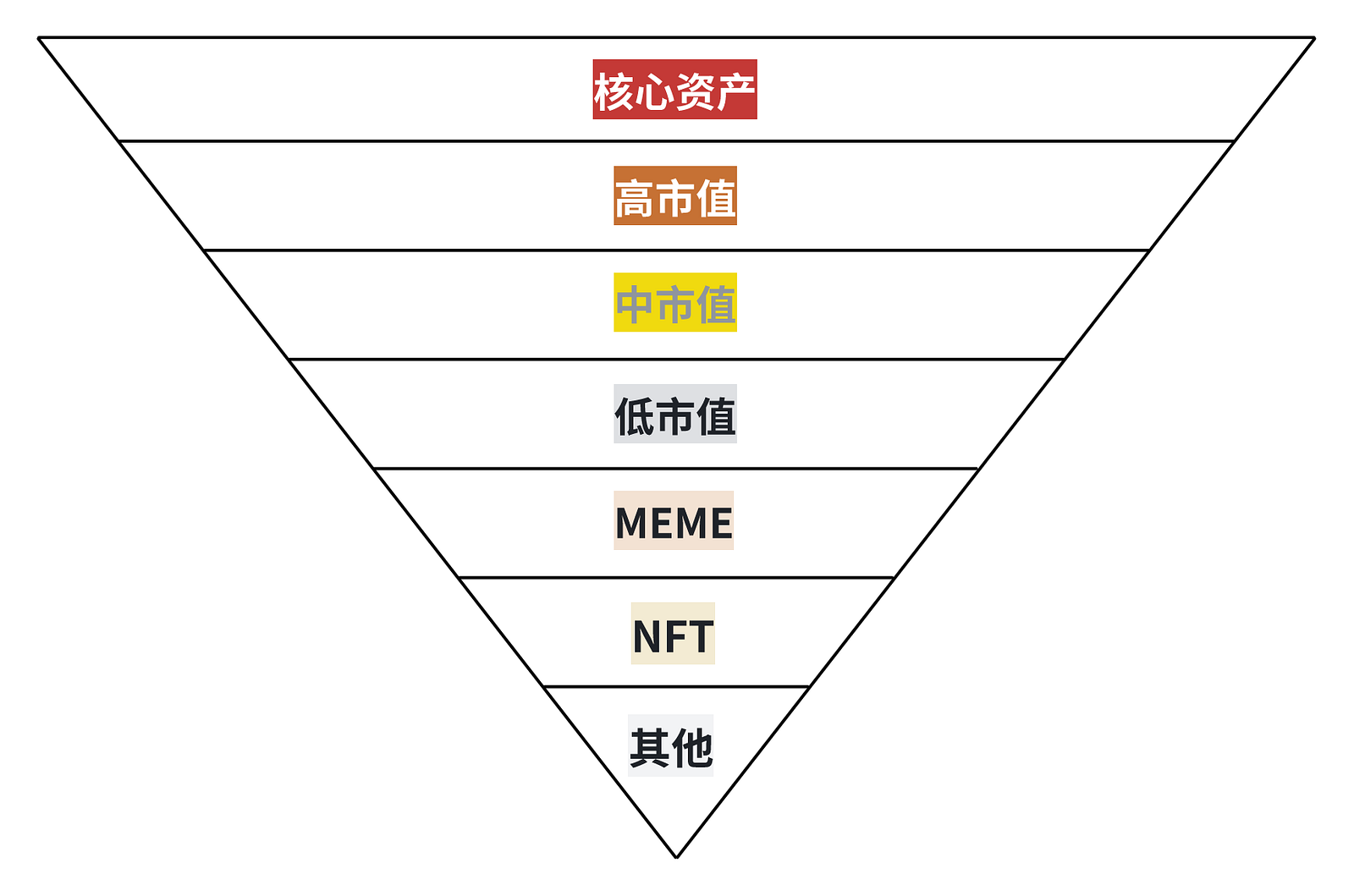

對比不同領域的牛市共同點,我們可以發現其核心邏輯就是優先炒作高確定性高價值的資產,緊接著炒作有敘事有熱點的板塊和賽道,而最後則是垃圾幣、空氣幣和 Meme 幣。但是,隨著區塊鏈的快速發展和迭代,三年的時間過去,我們多了更多的敘事和賽道,如以太坊二層、再質押、銘文符石、 AI 等等,這些敘事終將會替代上一輪牛市的老敘事,所以從題材的角度來看無法總結出規律以及目前的市場發展到了哪一段環節,所處於什麼樣的週期,在這裡我們可以通過市值來總結規律。

核心資產(即 BTC 和 ETH )- 高市值 — 中市值 — 低市值 — Meme — NFT / 其他

二、本輪牛市的變化及區別

那麼這輪牛市,你賺到錢了嗎?

你是否覺得資金效益不足,看好的賽道板塊一不小心就大回調?

價值幣跑不過 MEME 幣?收益不如炒土狗來的快?

GameFi 數據不斷新高 融資不斷 卻跑不出來爆款?

這輪牛市給人最直接的感受就是資金流動性不足,賺錢效應較差,並沒有百花齊放的狀態, ETF 的通過給 BTC 注入了超強流動性,然而這種流動性並無法蔓延至不同的賽道和板塊,雖說有美聯儲降息的預期,但是依舊不能保證市場千辛萬苦等來的降息會對加密市場的現狀大幅改善。我們需要知道,降息流出的資金可能並不會第一時間注入加密市場,也有可能會先填補股市和樓市的流動性,等這些市場的流動性溢出之後,才會流入加密市場。

因此,在資金流動性不足的情況下,疊加 ETF 的通過,就會出現一種極端情況即核心資產上漲,其他市值不變甚至下跌,而 MEME 受到短線熱錢的情緒影響迎來了上漲。 但是 Meme 板塊的這種上漲也並非長期可持續的上漲,有時候只能持續幾天甚至幾小時,這也是資金不足的一種表現。

資金不足:

為什麼會出這種資金不足?根本原因是資金的流動和傳導發生了結構性的改變, ETF 注入的資金只能傳導給 BTC 和 ETH ,而無法像蓄水池一樣層層溢出。

我們可以理解為目前的加密市場是一個蓄水池,不同的板塊和賽道都是一個蓄水池,只有上一層的蓄水池加滿了水才會溢出給下一層。根據上一輪牛市的時間節點來看,我們可以簡單剖析出一輪行情中資金流向的不同狀態。只有當市場資金在當前領域無法再選擇或者飽和的時候,市場才會尋找價值更低,下一層去尋找更多機會,而資金的向下多半是迫不得已或是市場資金歸於飽和的情況下。因為每向下一層,即代表目前層級的賺錢效應變弱,所帶來的風險會逐步上升。

二級市場帶崩一級市場:

讓我們再以最近的 zk 為例,多少人三年的心血被反擼。這也是一種資金不足的表現,即目前的一級擼毛空投市場並無法容納這麼多人。歸根結底在目前二級市場流動性和資金並不充裕的情況下,很多人從二級市場來到一級市場尋求機會,但是很多人沒想過,沒有二級市場的接盤,一級市場的意義何在呢?散戶目前想在一級市場上賺錢真是難上加難。擼空頭比不過專業工作室,而且還容易被女巫,可以說目前的一級市場普通人難以存活,已經是科技戰場。

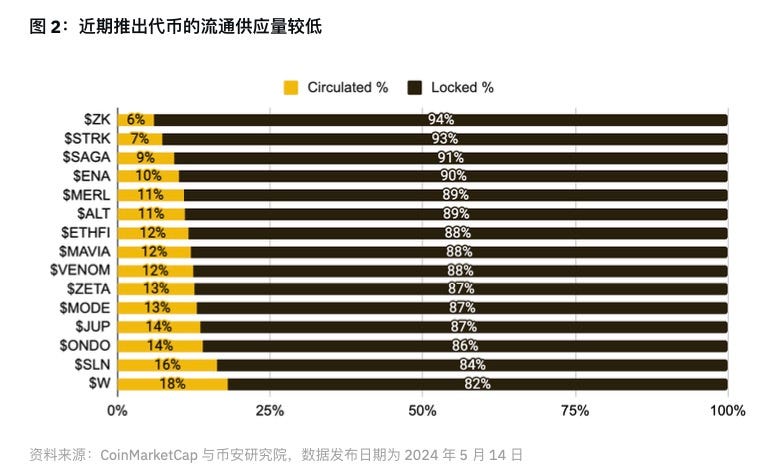

其次,天價市值的代幣不斷上所也進一步壓榨了流動性,從之前的 BB 和 Not ,到最近的 io 和 zk ,包括未來的 Blast,其高估值在最開始就壓榨了上漲空間。新幣上市後,資金或多或少也會選擇流入到這些幣裡,從而進一步壓榨了山寨幣的流動性。其實從最近上新幣第一天的表現來看,就能看出現在市場太缺錢了,開盤價比預期的都低,甚至出現了 Not 當天買都能賺 50% 的情況,可見市場普遍對目前新幣的價值存疑。

高 FDV 導致不接盤:

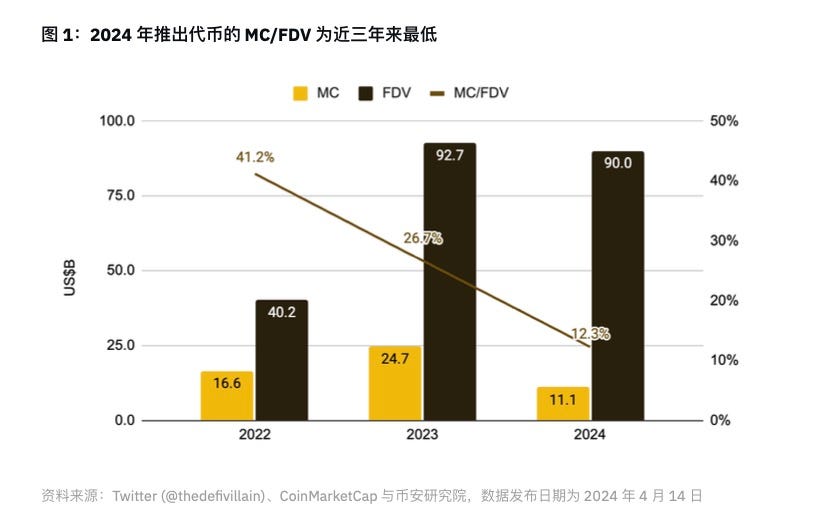

根據 2024 年 5 月 Binance Research 的報告《高估值、低流通代幣現狀觀察及思考》中我們可以發現其目前的 MC/FDV 為近三年最低,其今年前 5 個月發行代幣的 FDV 就已接近 2023 年全年總和。幣安表示,如果未來代幣想要維持目前的價格,則需要 800 億美元的流動性。

在需求量不變的情況下,低流通量可以輕鬆的在短期內拉高幣價,從而推高 FDV 。以昨天上線的 zk 為例,市值接近 10 億美元,但這依舊是大量未解鎖的情況下,其估值是不是有點太「高」了?

那麼高 FDV 對誰有利?

從項目方角度來看,高 FDV 可能會推動市值的上漲,未來潛在收益機會增加

從 VC 的角度來看,高 FDV 帶動的潛在高估值代表著 VC 業績表現和指標

從交易所的角度來看,高 FDV 並不影響交易所本身

從散戶的角度來看,高 FDV 一般代表著項目持續運營的時間長,跑路的可能性低。但是這進一步導致了散戶並不願意接盤高 FDV 的代幣,而轉而全流通更有意思的 Meme 代幣,如 Not 就是個很好的例子。

因此我們陷入了一種互不接盤的牛市,即散戶不接盤 VC 幣,其原因是高 FDV 造成的天量解鎖。機構不接盤 Meme 幣,其低價值和劇烈波動導致機構認為沒有投資價值。導致大家各玩各的,市場無法形成統一的共識。

三、總結

目前市場的基本面和前幾年相比已經發生了變化,之前沿用的投資邏輯也需要調整和改變,我們認為資金不足和高估值低流通的情況是本輪牛市賺錢效應較差的核心原因,從而導致二級市場傳導給一級市場的表現不佳,疊加一級市場的女巫情況和工作室集群,賺錢效應進一步減少。

我們無法給出準確的答案來判斷目前加密市場究竟走到哪一步,也不知道 BTC 是否真的會突破十萬。不過目前我們理性分析出的市場問題是當下最需要解決的問題,或許市場只有將這些問題逐漸解決和改變之後,真正的加密狂暴大牛市才會到來。