作者:Route 2 FI 來源:substack 翻譯:善歐巴,金色財經

當前市場

最近的加密市場非常艱難,過去三個月裡山寨幣緩慢下跌,而比特幣幾乎沒有動。我認為這種情況會持續整個夏天,直到八月以太坊 ETF 上市、總統選舉準備和利率下調後,市場才會有所回升。但這僅是我的看法。

那我最近在做什麼呢?除了持有以太坊,使用 Pendle 和 Gearbox 進行一些收益農業並簽署了很多天使投資協議外,我沒做太多事。交易變得非常困難,市場上任何空投基本上都是賣掉(有幾個例外,如 $ENA 從 TGE 起上漲約 50%)。這是一個新的環境。我已經寫了幾篇關於低流通量、高完全稀釋估值(FDV)代幣的新聞簡報(你可以在這裡和這裡閱讀)。從 2021 年和 2022 年推出的代幣在 TGE 後有一定的價格走勢(對交易者有利)來看,過去一年推出的代幣幾乎沒有這種情況。這些代幣的價格走勢發生在私人階段,正如 Cobie 在他最新的 Substack 中寫到的。所以,除非你是創始人、風投、天使投資人、與這些人有聯繫的玩家或關鍵意見領袖 (KOL),否則這個牛市對你來說可能非常困難。是的,有例外:2023 年 10 月到 2024 年 3 月總體上是一個好的時期,如果你早早進入新的模因幣也是如此。但除此之外,大多數人會同意這是他們迄今為止最艱難的牛市。令人有趣的是,老牌玩家沒有以往的優勢。比如 Hsaka。雖然他仍然是一個關鍵人物,但我們大多數時候只在市場處於簡單模式時看到他。同樣的情況也適用於 Ansem,他似乎失去了方向。但我們真的能責怪他嗎?畢竟,我們對自己購買的東西、出售的時間或交易的內容負責。是的,影響者製造了 FOMO,但我們是做出如何處理我們資金決策的人。

2023 年和 2024 年初的大部分時間我都花在不同的交易終端上(PvP 終端、Tweetdeck/X Pro、Telegram alpha 聊天),但最近我對市場採取了更加緩慢的方法。基本上因為除了剝頭皮交易之外,幾乎不可能進行任何方向的交易(幾周前關於 ETH ETF 的傳聞是個例外)。這讓我想起了 2022 年 5 月 Terra 崩盤後的時期。無事可做,你被迫接觸現實世界。雖然我看到一些相似之處,但我認為 DeFi 正在重新崛起。雖然我一直在等待經典 DeFi 的迴歸,但似乎點數農業和空投狩獵是新的 DeFi。APR 在私人階段或點數階段收集。例如,Ethena 你可以提前三個月鎖定 USDe 並通過空投獲得收益。當時很少有人知道 Ethena 會變得如此受歡迎。我希望我能更好地把握它,但現在有一個新協議給我類似的感覺(Usual——一個穩定幣協議)。他們現在正在進行私人階段,APR 也很高。問題是他們是否能像 Ethena 一樣把握好市場的時機(他們的空投計劃在十月)。

穩定幣

說到穩定幣,我仍然認為這是加密貨幣最重要的用例。可以完全離線地在自己的錢包中存儲資金,並且無論對方身在何處,都可以在幾秒鐘內將其發送給任何人。我們現在有帶收益的穩定幣(Ethena、Open Eden、Usual 等)。雖然關於這些收益的穩定性/可靠性有討論,但我們顯然比 UST(Terra)更進一步。例如,Open Eden 是一個由國庫券支持的穩定幣協議(年收益率約為 5%)。Terra UST 在上一個牛市的頂峰時為 200 億,而 Ethena 只有 30 億。期待看看它能變得多大,或者其他一些能否挑戰它。我的終極夢想是,在這個牛市之後(在下一個熊市最深處),我們有一種穩定幣,它已經變得像 USDT/USDC 一樣“安全”,並且能夠提供某種可持續的收益(5%?)。顯然有市場需求,只要想想華爾街和人們投資組合中的所有債券。第一個步驟是確保其 100% 安全(希望在 Larry Fink 和黑巖的幫助下實現)。

在這個牛市中我還對其他事情感到興奮,如 EigenLayer、Pendle、Gearbox、Hivemapper 和體育博彩/預測市場協議。我確實懷念上一個牛市中的瘋狂收益農場。例如 Fantom 上的 $TOMB。絕對是高風險的去中心化,雖然我們仍然有類似的去中心化項目,但這些協議上的 TVL 不高,人氣也低。總體來說,我更感興趣的是支持那些做創新事情的項目,因為我不確定我們需要多少新的 Pendle 和 EigenLayer 分叉老實說。

由於最近市場較慢,我也有更多時間閱讀書籍。我發佈了一張我最近閱讀的一些書的照片。主要是關於哲學、經濟學和生活技巧的書。我也想讀一些關於風險投資的書,因為這是我在過去一年半逐漸進入的領域。

關於風險投資的一些基本知識

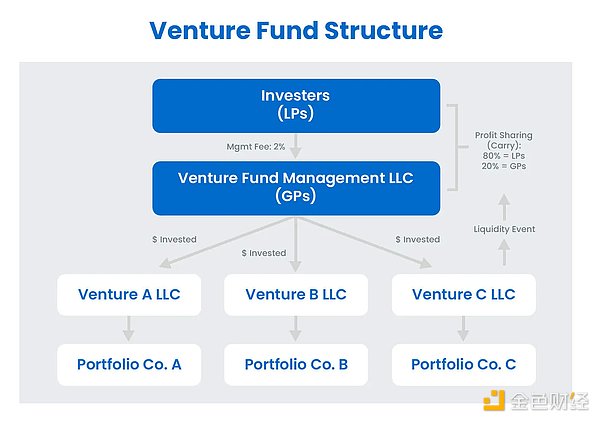

向投資者推介時,有幾個關鍵術語需要了解,這些術語與風險基金結構有關。

請看下面的圖片,我們將在後續文字中詳細講解。

風險投資基金是一筆資金,用作投資初創公司的主要投資工具。這筆資金,通常稱為“幹火藥”,是用來投入初創公司的。

每個基金都被結構為一個有限合夥企業,通常由合夥協議合同在 7-10 年的時間跨度內管理。

在此期間,基金的目標是單一的:賺錢。風險投資基金通過兩種方式賺錢:

基金回報的績效費(約 20%)

管理費(通常約 2%)

這就是為什麼你可能聽說過人們在談論 2/20 模式(現在你也知道它是什麼了)。

管理公司或風險投資公司進行風險基金的實際業務。它不同於風險基金。管理公司是基金背後的運營和人員。它作為由公司普通合夥人創建的商業實體存在。

管理公司使用收到的管理費來支付與風險投資公司的運營相關的開銷,如租金、員工薪水等。管理公司收到管理費是為了幫助部署和增長其基金。

只有在有限合夥人 (LP) 得到支付後,VC 管理者才會拿到績效費。

普通合夥人 (GP) 是管理公司的合夥人。另一種定義 GP 的方式是管理/監督風險基金的人。GP 可以是大型風險投資公司的合夥人或個人投資者。

GP 們籌集並管理風險基金,做出投資決策,分析潛在交易,代表基金招聘,幫助其投資組合公司退出,並對如何處理他們管理的資金做出最終決定。總體而言,GP 的角色可以歸結為兩個關鍵職責:在高質量公司中投資資金和籌集未來的資金。

GP 的收入來源於績效費和管理費。例如,如果績效費為 20%,這意味著基金利潤的 20% 將支付給 GP。

那麼,風險投資基金的實際資本來自哪裡?這就是有限合夥人 (LP) 的角色。LP 是風險基金背後的資金。通常,LP 是機構投資者,例如:

大學捐贈基金

養老基金

主權基金

保險公司

基金會

家族辦公室

高淨值個人

風險基金結構的核心當然是投資組合公司。這些初創公司從風險基金中獲得融資,以換取優先股。

這取決於具體的基金,但要獲得風投融資,投資組合公司必須滿足某些標準或要求。例如:

他們應該在一個大的市場中運營

有產品市場匹配

擁有客戶喜歡的好產品

他們必須顯示出有前景的經濟效益和為投資者創造可觀回報的能力

這裡是一些最大的加密風投公司列表:https://coinlaunch.space/funds/venture/?per-page=50&page=1

天使投資

另一方面,你有天使投資,這通常意味著在比風投更早期的階段進行投資+天使投資者獨自運作,因此投資金額比風投公司要小。天使投資只是投資於早期階段公司的行為。這通常發生在企業的“種子前”或“種子”階段,意味著在產品或服務尚未建成或生命週期早期。天使投資風險很高,因為大多數公司都會失敗,但如果公司最終成功,它也提供了很高的回報。

我喜歡這個領域的原因之一是你可以是一個無名小卒,在 1-3 年後如果你投入時間、努力和一致性,你可以成為該領域的重要聲音之一。這個領域如此新,即使你沒有來自精英大學的學位,你也可以成為這個領域的專家。這一切都是關於試錯和好奇心。

我自己是如何開始天使投資的呢?

要回答這個問題,我們需要回到一切開始的地方。在進入加密貨幣之前,我是一個股市“兄弟”,我在 2019 年 1 月創建的 Twitter 主要關注這個以及生活最大化。在 Twitter 之前,我有一個博客,談論投資,我還寫過幾篇新聞簡報(現在已經刪除)。對我來說,全職進入加密貨幣始於 2021 年,我辭去朝九晚五的工作幾個月後。開始時,我只是瘋狂購買 NFT、DeFi 農場和 Binance 上的隨機代幣。但在寫了一段時間關於 DeFi 協議的帖子和想法後,我開始收到交易流。在開始時,我只是拒絕這些交易,因為我感到缺乏經驗,但我逐漸瞭解到,許多人比我懂得少,但已經在這個遊戲中。

如你所知,我是一個 KOL/影響者(不喜歡這個稱呼,但事實如此)。在 Twitter(30 萬粉絲)和 Substack(3 萬訂閱者)上擁有相對較大的受眾群體後,項目創始人找到我,問我是否願意投資他們,通常沒有任何附加條件。然而,有一個君子規則,你應該發佈一些關於項目的內容,這完全有道理。項目獲得曝光 -> 人們感興趣 -> 更多人購買 -> 價格上漲。解釋得很清楚。

話雖如此,我認為這個週期也有更多的 KOL 輪,因為許多創始人認為風投並沒有做出太多貢獻。是的,他們有網絡,但大多數時候沒有大的受眾。另一方面,KOL 有龐大的受眾,通常也有堅實的網絡。因此,許多風投也轉型為半 KOL,以便能分更多的蛋糕。我不怪他們,老實說。

所以基本上我所做的就是跟隨我的自然好奇心,並涉足加密/web3 領域的多個領域。我不會稱自己為任何領域的專家,而是一個全能型的人,知道很多主題。如果我自己沒有答案,我會利用我在這個領域的出色網絡找到答案。許多機會僅僅因為人們在看到我寫的或推特後與我聯繫而呈現出來。然而,我確實認為我在某些領域有一些優勢。在 DeFi 方面,我個人最感興趣的是交易 DEX、穩定幣協議、收益敘事(如 EigenLayer/Pendle/Gearbox、Mellow、Symbiotic+++)。我對交易也非常著迷(無論是在 CEX 還是 DEX)。我的夢想是有一個能與 Binance/Bybit 競爭的平臺,因此我也喜歡與有此目標的團隊合作。我在營銷/增長方面也有優勢,作為一個影響者,我知道什麼有效什麼無效。

關於交易流,你如何獲得它?你應該在加密領域的某個細分領域擁有某種專業知識,或者有一個大品牌。最好的組合是兩者兼有(顯然)。

擁有大個人品牌或受眾的人作為天使表現良好的原因是公司希望他們站在自己這邊以獲得信譽和分發。擁有受信任的人的信號力量與您的業務保持一致,他們可以傳播關於您的產品或服務的信息。

此外,當創始人發送他們的推介材料時,他們可以在材料上使用你的名字,表明這是一個很好的投資。假設你看到一個材料,Cobie 在股權表上,我敢肯定,大多數人會盲目投資該項目,而不會做任何盡職調查。畢竟,如果它對 Cobie 來說足夠好,對你來說也應該足夠好,對吧?

當我決定進行交易時,我在尋找什麼?

毫無疑問,時機是一個重要因素。交易條款在我決定是否投資時至關重要。我們處於什麼樣的市場?未來 3、6 和 12 個月的前景如何?未來 2-3 年呢?歸屬時間表可能很長,所以考慮到這一點很重要。

團隊是否在構建一些有趣的東西,能夠獲得產品市場匹配?你認為它是可持續的嗎?它涵蓋哪些敘事?哪些風投進來了?之後我會與我信任的網絡中的人們交談。為什麼我的一些風投朋友錯過了?或者為什麼他們沒有投入更多?有哪些競爭對手?對今天和未來的 TVL 的看法?激勵計劃結束後,協議是否會被遺棄?所有這些都是有效的問題。

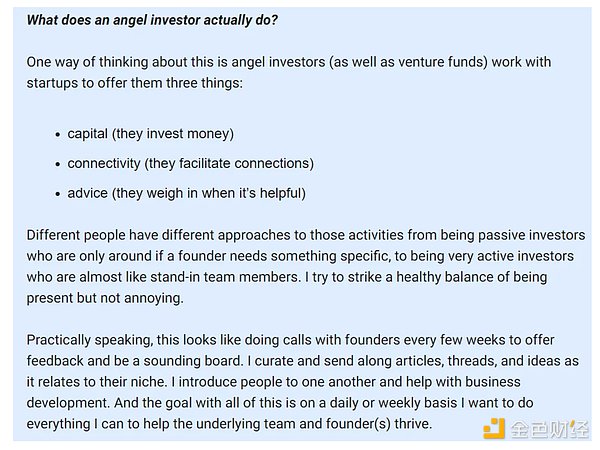

我已經介紹了風投的作用,並簡要提到了天使的作用。這裡是 Ben Roy 的一個更長的解釋:為了結束這篇文章,這是 @DCbuild3r 最新文章中關於天使投資的一段我喜歡的摘錄。

“需要注意的一個關鍵點是,社會資本的複利效應與金融資本一樣多,甚至更多,我相信社會資本是任何事業中職業成功的最大驅動力,無論是銷售、技術研發、研究還是慈善/志願服務。

無論什麼,擁有在你網絡中的有技能的朋友,他們有其他朋友,他們有資本、新的見解和智慧,他們能夠改變事物,如果你成為朋友,你們可以一起真正改變世界。”