編譯:深潮TechFlow

我感覺加密貨幣市場將迎來重大變革,我不確定具體會發生什麼,但市場上正在發生重大變化。例如,利率開始下降、ETH ETF獲批、BTC ETF資金流入增加、Stripe 推出穩定幣支付等等……

就像軍隊在決定性戰役前進行部署一樣,主要的加密貨幣公司和傳統金融機構(TradFi)正在為即將到來的牛市做準備。

以下是關於這種“感覺”的更多內容:

儘管加密貨幣的價格在下跌,但內部的加密貨幣機器並未停止運轉。市場總是在變化,新敘事和新趨勢不斷湧現,並隨著它們的壯大而影響市場。

就像 MakerDAO 在“DeFi”這個術語被創造之前就已經啟動一樣,目前市場上也有一些新趨勢正在出現,儘管它們目前還不足以形成一個連貫的故事。

以下是7個可能顯著影響市場的新興趨勢:

1.品牌重新包裝

舊幣很無聊,投機者想要新東西。

如果您可以更改品牌名稱,創建新的代幣代碼,並以新的圖表重新開始,這聽起來是不是更令人興奮?

Fantom → Sonic

這正是 Fantom 通過 Sonic 升級所做的。

Sonic 是一個新的 L1,具有與以太坊的本地L2橋接。它將擁有新的 Sonic 基金會和實驗室,以及全新的視覺識別。

更重要的是,新的 $S 代幣“確保 $FTM 到 $S 的1:1兼容性和遷移”。

這是一個聰明的舉動,因為 Sonic 遷移比簡單地稱之為“Fantom 2.0”更能產生市場熱度。這讓 Fantom 能夠擺脫其 Multichain 橋接問題,從頭開始。

Connext → Everclear

同樣,Connext 也正在重新品牌為 Everclear。

在加密貨幣中,重新品牌並不是什麼新鮮事,但這裡的新興趨勢是將重大升級重新包裝為新產品。

這向市場發出了比僅僅另一個v2或v3升級更強烈的信號。人們不會對僅僅另一個“v4”升級感到太興奮。

通過從 Connext 切換到 Everclear,團隊表明這不僅僅是簡單的重新品牌;它代表了技術進步的重大進展。

Connext從從簡單的橋接基礎設施轉變為第一個清算層。它就像一個鏈本身,作為 Arbitrum Orbit rollup(通過 Gelato RaaS)構建,並使用 Hyperlane 與Eigenlayer ISM 連接到其他鏈。

連接任何鏈,任何資產,為模塊化加密貨幣的未來做好準備。

NEXT代幣價格在消息發佈後上漲了約38%(但未能保持)。Fantom 的 $FTM 再次熱銷,他們在 X 上的關注度也增加了。

我預計更多的協議將重新品牌,以適應2024年的市場趨勢和技術進步。

此外,合併可能會變得更加普遍,例如 Fetch.ai、Ocean Protocol 和 SingularityNet 合併為一個 $ASI 代幣,為一個加密超級 AI 項目創建了一個新圖表。

關鍵是要關注新品牌項目和新代幣代碼的價格表現(如果推出)。雖然現在還為時過早,但FTM和NEXT以及FET、AGIX和OCEAN的初始價格表現是樂觀的。如果市場開始再次上漲……

是否還有更多的重新包裝/重新品牌即將到來?

2.支持加密貨幣的監管

監管一直是一個顯著的痛點,尤其是在美國,SEC針對Coinbase、Kraken和Uniswap等關鍵玩家。儘管Ripple和Grayscale取得了勝利,且比特幣ETF獲批,但監管環境仍然充滿敵意,更多地關注合法項目而非徹頭徹尾的騙局。

但情況有所改變:特朗普口頭上支持加密貨幣,迫使民主黨改變其反加密貨幣策略。拜登接受加密貨幣捐款。而現在,SEC撤銷了對Consensys的訴訟,實際上承認ETH是一種商品。

短期內加密貨幣的未來將取決於選舉。我喜歡Felix(Hartmann Capital)的分析,以下是主要觀點:

如果Gensler被罷免或他的權力受到法院和國會的制約,預計加密資產將出現30%以上的急劇上漲,隨後是持續的牛市。如果他繼續掌權,預計將出現長期低迷,律師事務所受益,加密貨幣和納稅人受損,只有比特幣和模因幣相對不受影響。

監管的明確性可能帶來有史以來最大的牛市,從多個方面改變數字資產市場:

從敘事轉向產品市場契合度:加密項目將專注於創造價值驅動的產品,而不僅僅是炒作,從而帶來更高質量的發展。

明確的成功指標:估值將更多地依賴於實際的產品市場契合度和收益,減少投機行為,突出基本面強勁的代幣。

更容易的融資環境:更強的基本面將使數字資產更容易獲得融資,減少山寨幣的週期性起伏。

繁榮的併購市場:資金充足的項目可以收購資金不足但有價值的DeFi協議,推動創新和更緊密的採用,一些Layer 1區塊鏈將收購轉化為公共物品以增加網絡價值。

(詳見 Hartmann Capital Research 文章)

3.BTC套利交易:BTC ETF + BTC空頭

槓桿總是找到新的方式進入系統。無論是灰度的“寡婦製造者交易”還是 CeFi(Celsius、Blockfi等)的無抵押貸款。

每個週期的機制都不同。那麼槓桿現在藏在哪裡?

顯而易見的目標是 Ethena 的 delta 中性策略。只要資金利率為正,一切都好,但如果/當資金利率變為負數時,USDe 頭寸需要關閉?

另一個是 LRT 的再質押。

但另一個目標是我們心愛的 BTC ETF 買家。

現貨比特幣ETF連續19天出現正流入,流通中的所有BTC中有5.2%被ETF持有(儘管這一紀錄目前已經中斷)。

那麼,為什麼BTC沒有飆升?

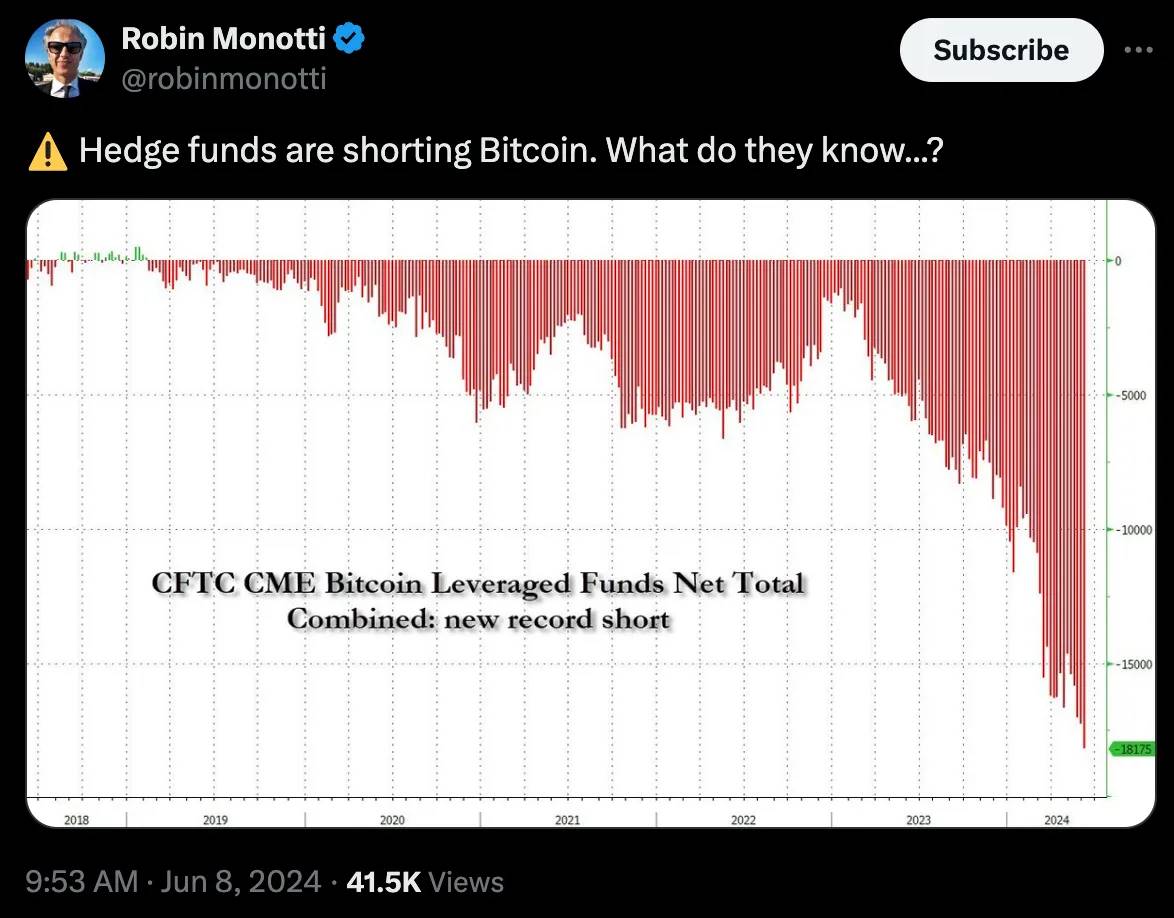

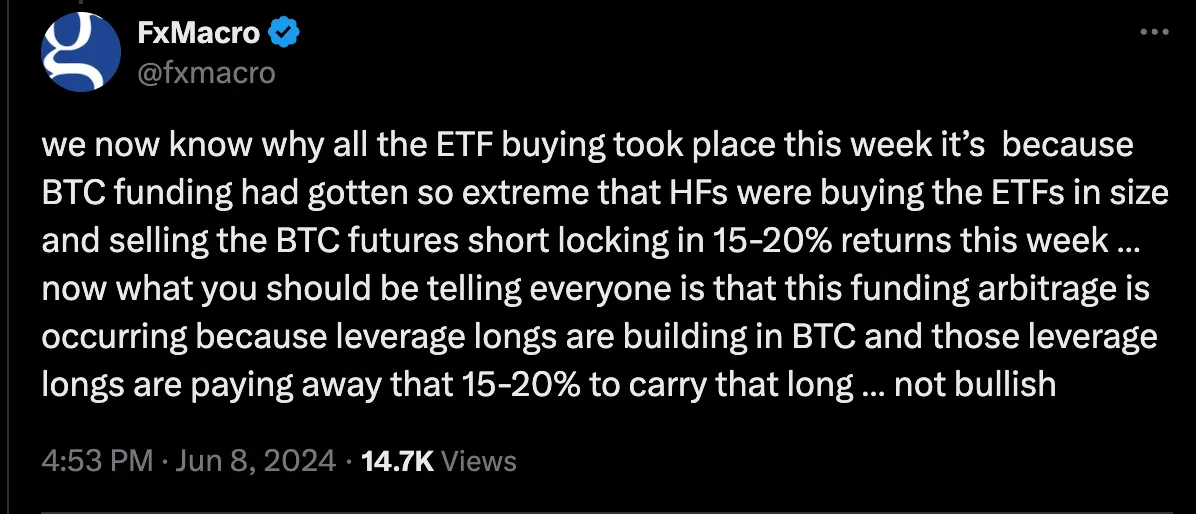

事實證明,對沖基金正在以創紀錄的速度通過CME期貨做空比特幣。

“如果低資金的大量槓桿是這個週期的槓桿,並且已經存在” - Kamizak ETH

可能的解釋是對沖基金購買現貨並做空BTC,以15%-20%的delta中性策略。

(詳見推文)

策略與Ethena相同。“如果低資金的大量槓桿是這個週期的槓桿,並且已經存在” - Kamizak ETH

(詳見推文)

當資金利率變為負數時會發生什麼(因為投機者不再看漲並關閉多頭頭寸)?

Ethena(以散戶用戶為主)和現貨 BTC + 做空 CME 期貨(以機構為主)能否在需要平倉時導致重大崩盤?

(詳見推文)

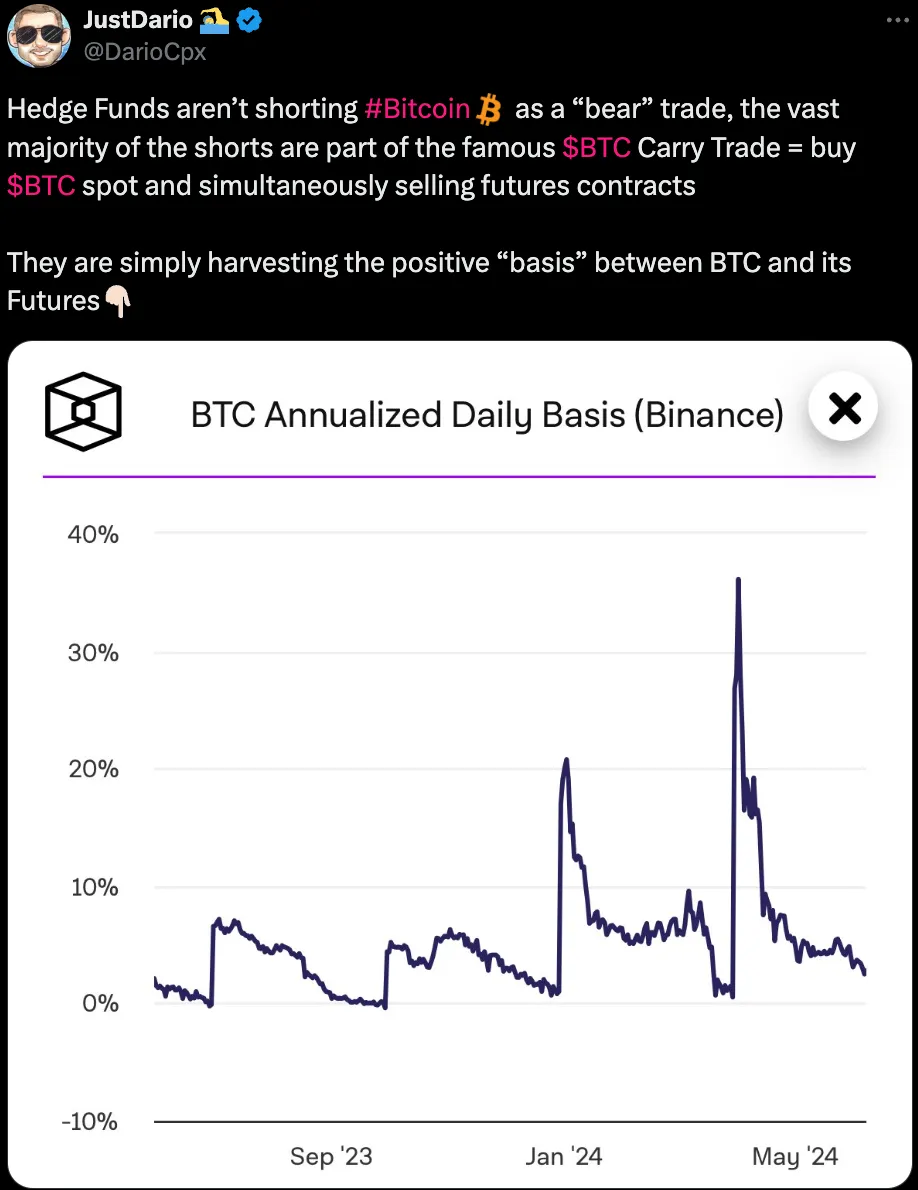

這很可怕。但也許有一個更簡單的答案:機構正在將不同的 BTC 現貨和 BTC 期貨(為2.3%)之間的正價格進行套利。

(詳見推文)

無論如何,現貨ETF帶來的這些新動態需要密切關注,因為“無風險”套利往往比最初想象的“風險更大”。

4.積分 farming 遊戲化

我們的積分成癮問題越來越嚴重,但我們不知道如何停止。協議需要積分來吸引初始用戶群體,並通過提高採用率來提升估值。

(詳見推文)

我們對積分感到厭倦,但目前沒有更好的替代方案。

然而,我注意到一種積分遊戲化的趨勢,這為枯燥的積分農場策略增添了額外的元素。

Sanctum 推出了 Wonderland,你可以在其中收集寵物並通過賺取經驗值(EXP)來提升它們的等級。作為一個社區,你需要團結起來完成任務。

這與其他積分計劃沒有太大區別,因為你的空投主要取決於存入的SOL,但……社區非常喜歡它!

(詳見推文)

Sanctum 僅運行了一個月的第1季活動,這也提升了人們對它的好感。

我希望看到空投的0到1創新,但即使有對積分感到疲勞,我們對它們的依賴也太過強烈。

相反,我希望看到更多的遊戲化嘗試,為空投帶來一些樂趣。

5.低流通量、高FDV發行的反趨勢

除了VC(風險投資)和團隊,沒人喜歡低流通量、高FDV的發行。還有擼空投的人,他們在空投中獲得更多的錢。

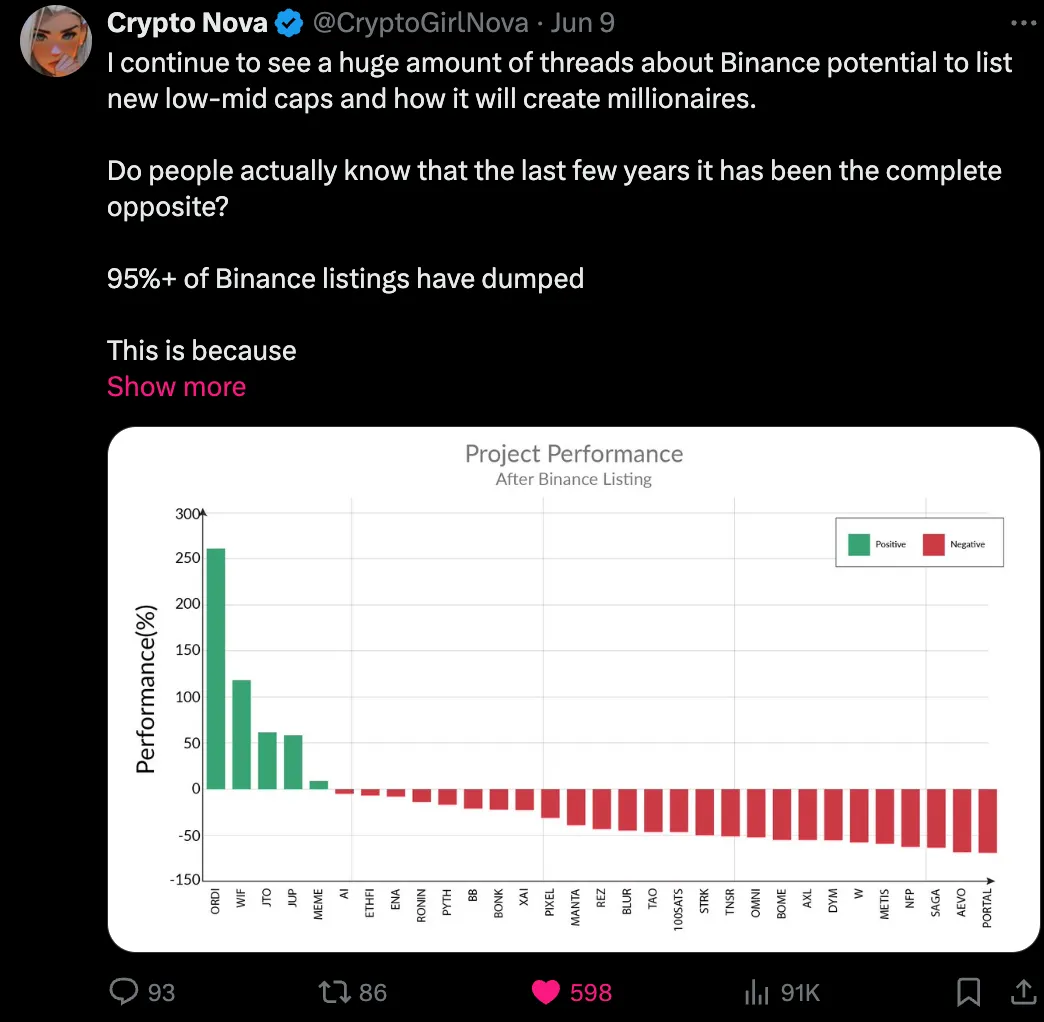

但散戶呢?不行。最近在幣安上市的31個代幣中有26個都在下跌。

幣安曾是購買熱門新代幣的地方,但現在情況不再如此。CEX(中心化交易所)上市成了“賣新聞”和“套現”的事件。

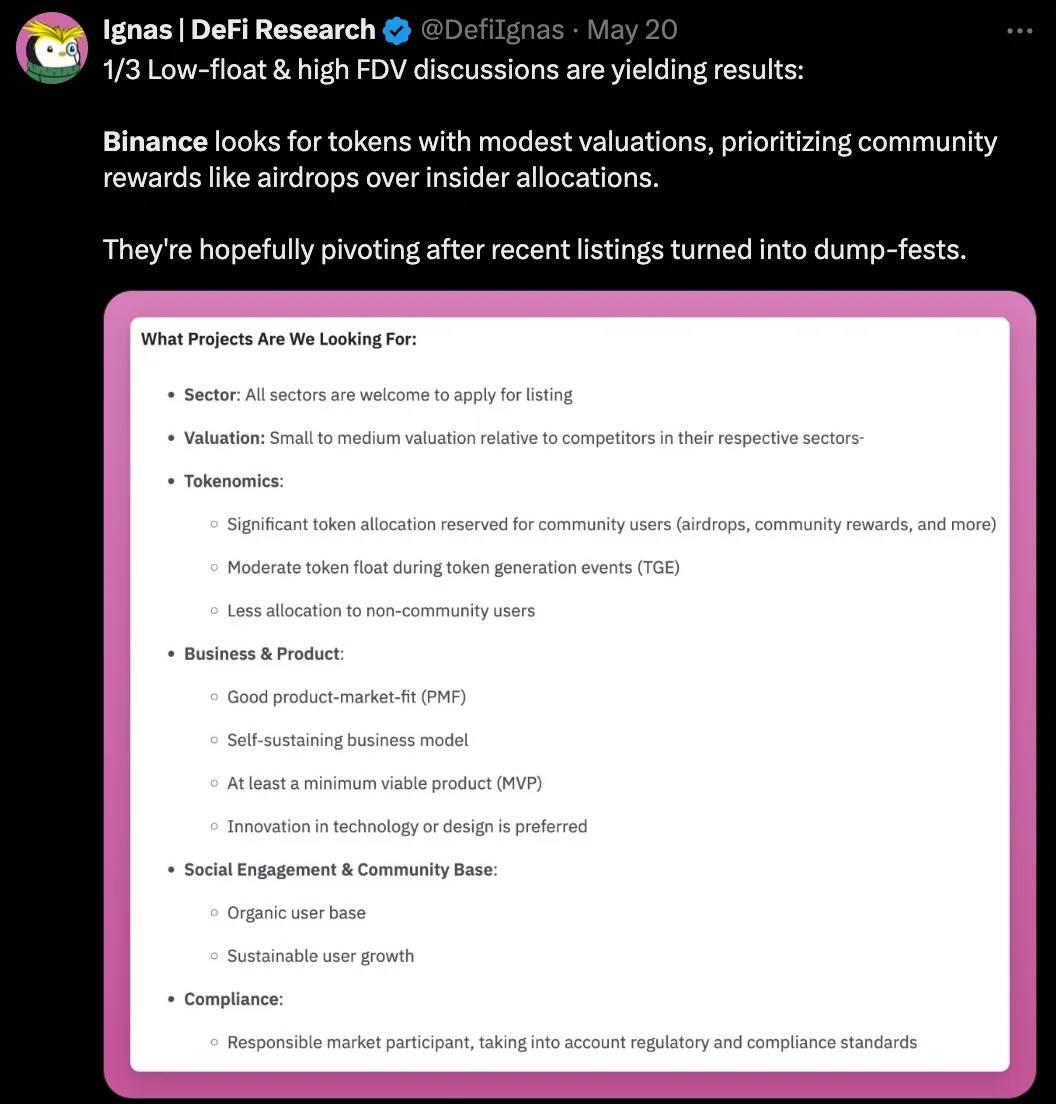

不出所料,幣安最近宣佈將優先考慮社區獎勵而不是內部分配,列出估值適中的代幣。

我們還在等待這句話變成行動,但這將是朝著正確方向邁出的一步。

VC們正在受到責備。曾經被視為積極信號的大型VC投資,現在被加密社區視為價值提取。擔心的是,VC們通過賣出他們以最低成本獲得的大量分配來獲利。

項目團隊也必須採取行動,避免價格圖表永遠下跌。

協議方面也有更多的實驗。例如,Ekubo在Starknet上,將1/3的代幣分配給用戶,1/3給團隊,1/3由DAO在兩個月內拋售。

雖然不是每個人都喜歡兩個月的拋售,但這有點像過去的ICO(首次代幣發行)一樣,向社區拋售代幣。

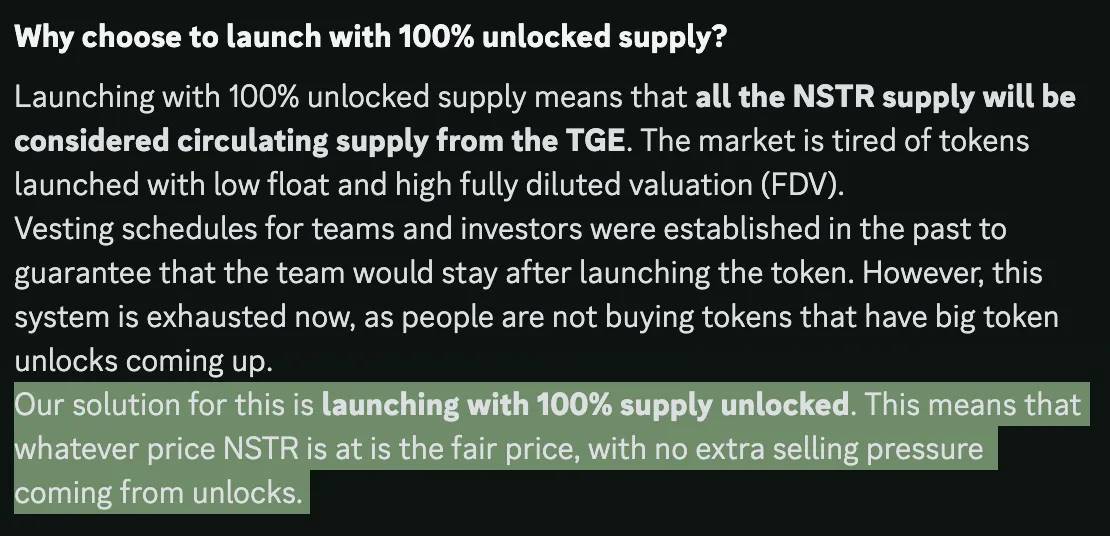

類似地,Nostra(也在Starknet上)以100%的FDV推出了NSTR,25%的分配通過空投,12%在流動性引導池活動期間拋售。

他們稱這是 DeFi 中最公平的發行,但它引入了導致低流通量代幣的初始問題(團隊和VC早期套現並退出)。Nostra 表示,團隊和 VC 的代幣將在鏈上標記。

如果你看到他們在賣,最好你也賣。

我們還進行了 Friendtech 的100%空投實驗,Bitcoin Runes 大部分都是由社區免費鑄造(儘管 Runes 也允許預挖礦)。

結果如何?不知道。但還是有希望的。

6.McKinsey 進軍 DeFi

DeFi 使得自我主權成為可能,允許你擁有和有效利用你的資產,無論國界如何。

但DeFi變得非常複雜!有這麼多策略可用,而且隨著我們想要擠出每一個收益百分比,它們的複雜性也在增加。

此外,治理這些日益複雜的協議需要特定的知識。

因此,類似 TradFi 的諮詢公司如雨後春筍般出現,幫助協議處理安全、治理和優化問題。最著名的案例是 Gauntlet,每年向其客戶收取數百萬美元。

更重要的是,DeFi 協議正在適應,允許 DeFi 的 McKinseys 管理用戶資產或/和外包風險管理。

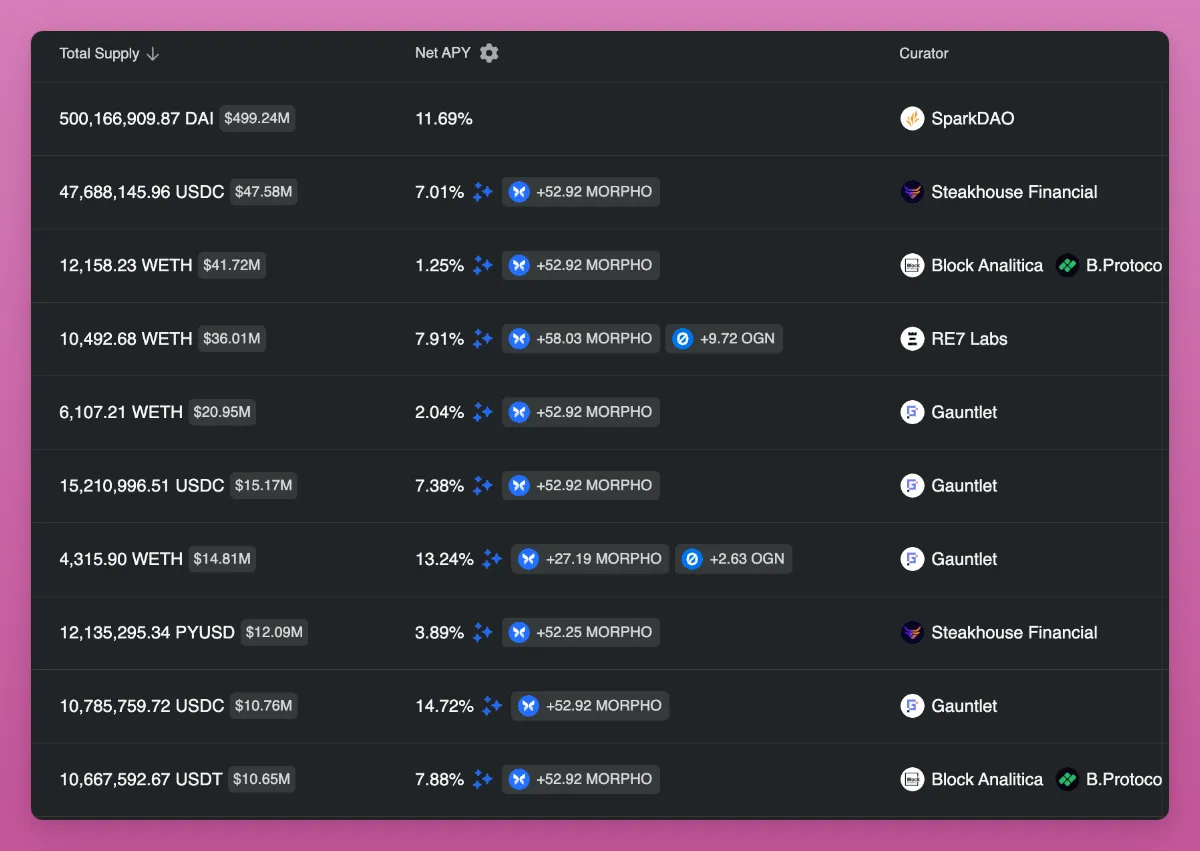

Morpho Blue 的無許可借貸允許DeFi的McKinseys在不依賴治理的情況下,創建具有任何資產和風險參數的市場。

最受歡迎的金庫由 Gauntlet、Steakhouse、RE7 Labs 等管理。

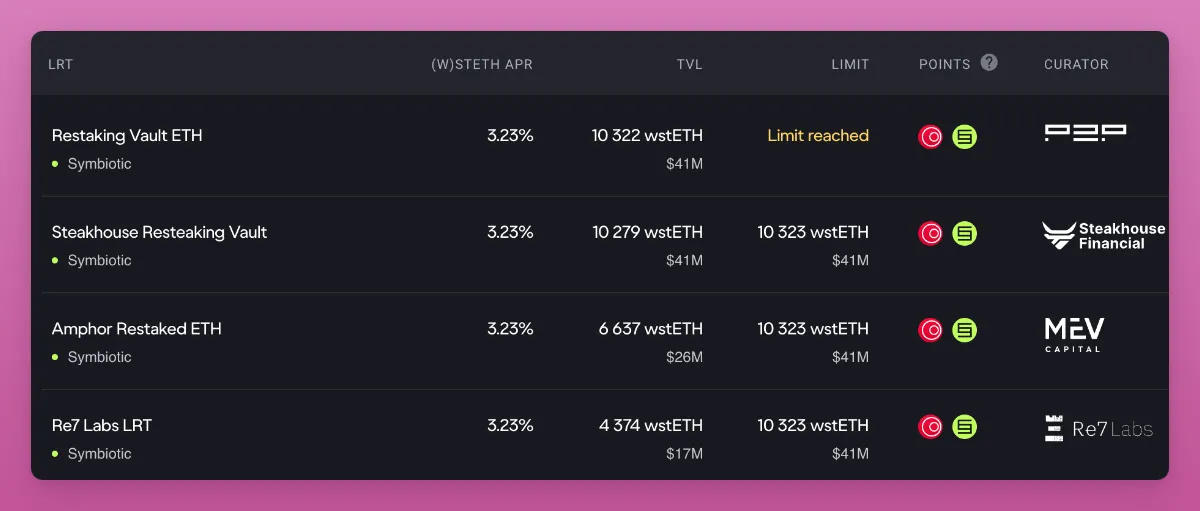

類似地,Mellow 協議推出了由“策展人”管理的 LRTs,使“存款人可以根據他們想要的風險暴露水平更靈活,同時仍然受益於質押資產的流動性。”

我相信隨著 DeFi 複雜性的增加,這一趨勢將會增長,並進一步推動“DeFi”向“鏈上金融”發展。

這可能帶來的影響是什麼?其中之一是權力從代幣持有者向專業公司遷移。它會讓代幣變得不那麼有吸引力嗎?還是更有吸引力,因為 DeFi 的 McKinseys 以專業的方式幫助協議增長,併為 DAO 增加收入。我還不知道。

7.Web2風格的DeFi入門

這個我非常喜歡。

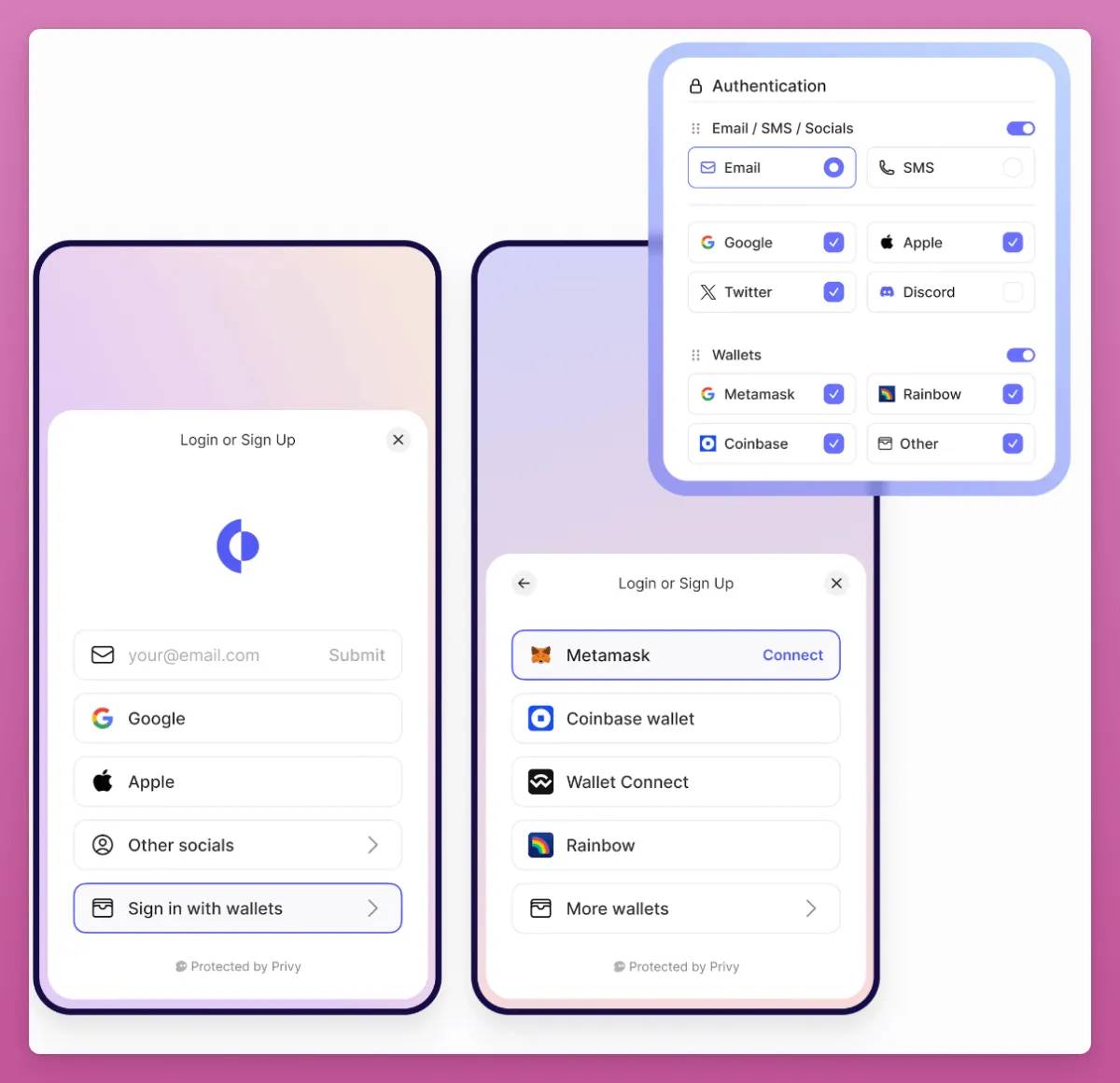

雖然 Friend tech 可能存在問題,但它成功地普及了 Privy,使得可以使用Web2 賬戶創建和管理錢包。

在 NFT 狂熱期間,我幫助朋友在 OpenSea 上購買 NFT。教他們如何使用 Metamask 真是太痛苦了。

但現在,你可以用電子郵件和 2FA 代碼在 OpenSea 上創建一個錢包。真的,去試試吧,只會花費你一分鐘。

Fantasy Top 正在利用 Privy 和其他面向用戶的應用程序。這一趨勢超越了 Privy。

由 Synthetix 開發的 Infinex 允許使用 Passkeys 創建錢包,因此你只需使用密碼管理器來管理你的錢包。

Coinbase 推出了智能錢包,它可以代表用戶支付 gas 費,支持批量交易,並允許使用 Web2 工具創建錢包。

現在,複雜的用戶入門不再是缺乏加密採用的藉口,我們只需要獨特的消費者應用程序即可。